Страховка квартиры при ипотеке

Содержание:

- Получение полиса за 5 шагов

- Документы для открытия расчетного счета ООО

- Каких проблем позволяет избежать страхование

- Страхование кредита в Россельхозбанке

- Практические советы для начинающих садоводов

- МАКС

- Так какого страховщика следует выбрать?

- Калькулятор страхования жизни при ипотеке согаз

- Обязательно ли использование страховки

- Что такое ССД диск

- Где дешевле осуществить процедуру?

- Как оформить по шагам

Получение полиса за 5 шагов

Банк не может заставить заемщика застраховать ипотеку в строго определенной фирме. У каждого банка, выдающего ипотечные кредиты, есть список аккредитованных страховщиков, с которыми он работает. Клиент вправе сравнить цены, и выбрать наиболее выгодную фирму из этого списка.

Шаг 1. Выбираем страховую компанию

В первую очередь нужно выбрать страховую компанию. Однако выбор следует делать из списка аккредитованных банком компаний. С одной стороны, это сужает выбор клиента. С другой, если страховая организация получила аккредитацию в банке, то можно быть уверенным в ее надежности.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Процедура аккредитации подразумевает тщательную проверку страховщика со стороны кредитной организации. Аккредитованной может стать только компания, которая имеет положительную репутацию и опыт на рынке, удовлетворительное финансовое состояние и платежеспособность.

По каким критериям выбирают страховщиков:

- Срок работы на рынке страхования.

- Размер тарифа.

- Рейтинг фирмы по версии независимых экспертов (Агентство «Эксперт РА»).

- Акции и специальные предложения.

Банк предоставляет клиенту список страховщиков, с которыми можно заключить договор. Заемщик проанализирует предложения по определенным направлениям их деятельности и выбирает ту организацию, которая предлагает наиболее выгодные условия.

Шаг 2. Определяемся с видом страхования

Если имущество страховать обязательно, то относительно страхования жизни и здоровья заемщик принимает решение самостоятельно

Поэтому следует обратить внимание на условия оформления сразу двух полисов

Некоторые страховщики предлагают договоры комплексного страхования. В этом случае, заключая только один договор, клиент страхует сразу несколько рисков. Если застраховано не только имущество, но и жизнь, большинство кредиторов снижает процентную ставку по ипотеке на 1-2%.

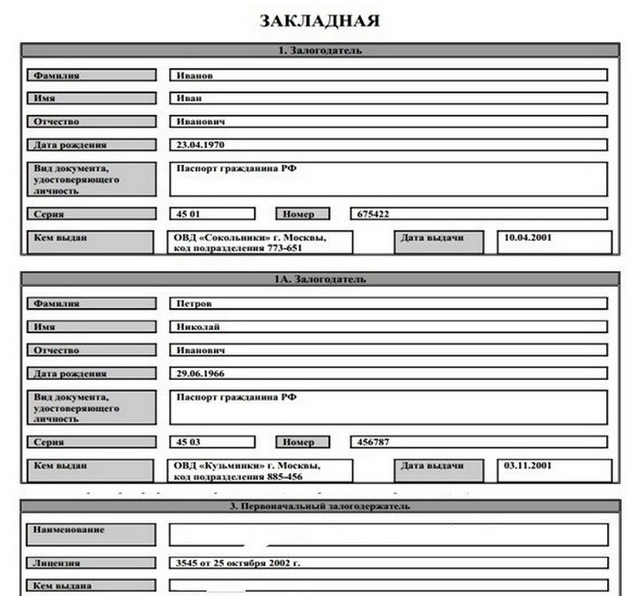

Шаг 3. Собираем пакет документов

Разные страховые компании могут требовать разный пакет документов в зависимости от ситуации клиента и вида страхования.

Минимальный пакет документов следующий:

- российский паспорт заемщика;

- заявление на заключение договора страхования;

- договор купли-продажи жилья;

- документы о праве собственности на приобретаемую недвижимость.

Шаг 4. Предоставляем документы на проверку

Когда полный пакет документов собран, его необходимо передать на проверку в страховую компанию. В зависимости от результатов проверки будет принято решение о заключении страхового соглашения или об отказе в страховании. Также документы влияют на тариф, который будет применен к клиенту.

Шаг 5. Оплачиваем страховку и получаем полис

Если страховщик одобрил документы, клиент подписывает договор страхования, оплачивает стоимость полиса и получает его на руки. Прежде чем ставить свою подпись, рекомендуем внимательно прочитать договор, прояснить непонятные и спорные моменты.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

В этом документе прописаны условия, на которые страховщик будет опираться при наступлении страхового случая. Поэтому от клиента требуется полное понимание того, на что он соглашается. От этого зависит, при каких обстоятельствах страховка будет выплачена клиенту, а при каких нет. При необходимости, покажите договор юристу, который подробно разъяснит последствия все указанных в нем прав и обязанностей сторон.

Документы для открытия расчетного счета ООО

Каких проблем позволяет избежать страхование

Некоторые заемщики, в надежде сэкономить, отказываются от страхования жизни. В таком случае стоить помнить, что многие банки, в том числе и Сбербанк, увеличивают ставку по ипотеке на несколько процентов. В конечном счете сумма может выйти больше, чем с приобретенной страховкой. Помимо финансовой выгоды, наличие страхового полиса имеет 2 главных преимущества:

- Если заемщик временно лишится возможности работать, то СК выплатит сумму за каждый день нетрудоспособности клиента, тем самым избавив его от штрафных санкций из-за просрочки по кредиту.

- Если застрахованное лицо умрет от болезни или несчастного случая, страховая компания выплатит банку всю сумму долга. Квартира в таком случае останется у наследников, а не перейдет в собственность банка.

Учитывая, что ежегодные страховые взносы будут уменьшаться по мере погашения ипотечного долга за квартиру, приобретение страхового полиса принесет больше выгоды, чем затрат.

Страхование кредита в Россельхозбанке

Практические советы для начинающих садоводов

Начинающий мастер обязательно столкнется с массой вопросов: как выбрать форму цветника, какие цветы посадить на клумбе, как правильно ухаживать.

Чтобы оформить клумбу оригинально и красиво, стоит воспользоваться следующими советами по оформлению декоративного цветника:

- Следует отдавать предпочтение клумбам небольших размеров: если композиция составлена неверно, ошибки легко будет исправить.

- Диаметр классической клумбы не должен превышать 1,5-2, метров.

- Протяженность цветочного ряда не стоит делать более 2-2,5 метров, так как за длинными рядами сложно ухаживать.

- Все округлые цветники лучше оформлять с приподнятым центральным участком.

- Бордюрные ленты, скрытые грунтом, позволят ограничить избыточны рост некоторых цветочных культур.

- Для начинающих мастеров стоит делать упор на цветы для клумбы, цветущие все лето. За такими культурами легче ухаживать, они сохраняют цвет и форму палисада в течение всего сезона.

Пользуясь данными советами, легко можно оформить красивую клумбу с различными культурами.

Перед началом работ на садовом участке, стоит ознакомиться с фото цветов на клумбе. Это позволит определиться с выбором вида палисада, его формой и цветовой гаммой.

А практические советы от опытных ландшафтных дизайнеров помогут понять, как сделать клумбу для цветов в оригинальном стиле.

МАКС

В компании МАКС можно оформить договор ипотечного страхования, ее сотрудники готовы привезти пакет документов в банк на сделку купли продажи или оформить полис в любом отделении. По программе можно защитить квартиру, комнату, строение, частный дом, передаваемый в залог кредитной организации. Для страхования не требуется осмотр квартиры и медицинское освидетельствование.

В компании есть персональные менеджеры, которые помогают оформить документы, подобрать выгодный тариф и получить необходимую информацию по полису и получению компенсации. Заявка на заключение договора рассматривается не больше 1 рабочего дня. Застраховать ипотеку можно удаленно, а страховая самостоятельно уведомит банк об активации полиса.

Многие клиенты хвалят страховую за большой список аккредитованных банков, выгодные тарифы и снижение стоимости полиса по мере выплаты кредита. При досрочном погашении договор можно расторгнуть и получить неиспользованный остаток премии. Если хотите купить страховку на ипотеку по низкой цене, стоит обратиться в МАКС.

Так какого страховщика следует выбрать?

Перед тем, как рассмотреть список наиболее популярных страховых фирм, к которым можно будет обратиться при оформлении ипотеки в 2018 году, следует напомнить, что сначала стоит взять в банке список его аккредитованных страховщиков — как уже говорилось, некоторые банки сотрудничают исключительно с одной-двумя компаниями и не одобрят ипотеку даже в случае наличия полиса от любого другого крупного страховщика.

Итак, на настоящий момент список наиболее популярных фирм, у которых можно застраховать ипотеку, выглядит следующим образом:

- Сбербанк-страхование;

- ВТБ-страхование;

- Альянс (Росно);

- ВСК Страховой дом;

- РЕСО;

- Ингосстрах;

- Росгосстрах;

- Альфа-страхование;

- СОГАЗ.

Сбербанк-страхование — если вы оформляете полис для ипотеки именно в этой компании, то стоимость страхования имущества составит всего 0.25% от общей суммы кредита. Эта величина будет автоматически прибавляться к остатку задолженности по ипотеке в конце каждого года. Кроме этого, если сам кредит оформляется также в Сбербанке, то страхования имущества будет достаточно — оформлять комплексный полис не потребуется.

ВТБ — предоставляет оформление полисов как на отдельные виды страхования, так и комплексно. Последний вариант обойдется в среднем примерно в 1% от суммы кредита. В среднем — потому что при оформлении документов учитываются очень многие факторы (а также предоставляется скидка, если страховка оформлена на длительное время).

Альянс (Росно) — также позволяет выбрать между комплексной страховкой и отдельными ее видами. Так, страхование здоровья обойдется в 0.87%, имущества — в 0.16%, а титула — в 0.18%. Следует уточнить, что на настоящий момент полисы от этой компании принимают далеко не все банки (в их числе и Сбербанк). К плюсам же можно отнести тот факт, что, оформляя в Альянсе ипотечную страховку, клиент получает значительную скидку на оформление других, дополнительных страховок.

ВСК — имеет довольно ограниченный выбор страховок — оформить комплексный полис не удастся, титульное страхование также отсутствует. Застраховать здоровье будет стоить около 0.55% от суммы ипотеки (в случае, если ее размер превышает 4 млн, то потребуется пройти комплексное медицинское обследование), а сумма страховки недвижимости равняется 0.43% (это номинально, проживание на первом либо последнем этаже, наличие газового, а не парового отопления, а также многие другие факторы — могут значительно увеличить эту сумму).

РЕСО — предоставляет возможность оформить полисы по страхованию здоровья в сумме около 1% от величины ипотеки, по страхованию имущества — около 0.1% и титула — около 0.25% (сразу следует уточнить, что величина эта зависит от того банка, где оформляется ипотека — для одних она чуть выше, для других — чуть меньше).

Ингосстрах — также имеет серьезные отличия в стоимости страховки в зависимости от банков, выдающих кредит. В среднем же каждый из видов полисов будет стоить 0.2% от общей суммы (также возможно и комплексное оформление).

Росгосстрах — имеет довольно выгодные условия. Так, страховка имущества обойдется в 0.17%, жизни — 0.28% и титула — в 0.15%. Кроме этого, обращение в эту компанию выгодно тем, что она является аккредитованной у большинства банков.

Альфа-страхование — позволит застраховать имущество и титульные права со ставкой 0.15%, жизнь — чуть дороже. Также, возможно и оформление комплексного полиса (правда, стоит отметить, что они принимаются далеко не всеми банками, в числе которых и Сбербанк).

СОГАЗ — одна из самых выгодных страховых фирм — ее ставки составляют всего: здоровье — 0.17%, имущество — 0.1% и права собственности — 0.08%. Кроме этого, эта компания также позволяет приобрести и комплексную страховку.

Подводя итог, приведем таблицу, которая вкратце описывает все ставки у вышеприведенных банков (в среднем, для лиц с одинаковыми показателями дохода и здоровья):

| Банк | Имущество | Здоровье | Титул |

| Сбербанк-страхование | 0,25 | 1 | не доступно |

| ВТБ-страхование | 0,33 | 0,33 | 0,33 |

| Альянс (Росно) | 0,16 | 0,66 | 0,18 |

| ВСК Страховой дом | 0,43 | 0,55 | не доступно |

| РЕСО | 0,1 | 0,26 | 0,25 |

| Ингосстрах | 0,14 | 0,23 | 0,2 |

| Росгосстрах | 0,17 | 0,28 | 0,15 |

| Альфа | 0,15 | 0,36 | 0,15 |

| СОГАЗ | от 0,1 | 0,17 |

0,08 |

Прочтите также: Страхование жилья при ипотеке в Сбербанке: обязательно или нет?

2017, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Калькулятор страхования жизни при ипотеке согаз

Мы рекомендуем заемщикам взвешенно подойти к выбору вариантов страхования и страховщиков. Банки обычно предлагают оформить полисы у компаний, входящих в один финансовый холдинг, но можно выбрать другого страховщика, чьи условия привлекательнее.

Калькулятор ипотечного страхования поможет оценить варианты, достаточно рассчитать несколько моделей. Например, некоторые компании (ВСК, Ингосстрах и др.) не требуют оформления полисов страхования жизни созаемщика по кредиту.

https://youtube.com/watch?v=T2t55mCHh_8

На сумму страховки влияет и доля каждого участника сделки: если в роли созаемщика выступают люди старшего или предпенсионного возраста, размер страховки увеличится. Напротив, если основным получателем кредита будет человек трудоспособного возраста, с хорошим здоровьем, при 100% доле кредита, страховая сумма будет меньше.

И, конечно, основные условия страховщиков предусматривают дополнительные бонусы. Это и снижение тарифа постоянным клиентам, скидки за переход в новую компанию и пр.

Мы рекомендуем получить полную информацию о стоимости страховки в нескольких организациях и сделать свой выбор. Наш калькулятор поможет рассчитать наиболее выгодный вариант.

Будем признательны за оценку поста, лайк и репост.

В АО Согаз при страховании жизни по ипотеке стоимость данной услуги подсчитывается в каждом случае индивидуально и будет зависеть от следующих параметров:

- возраста;

- половой принадлежности;

- состояния здоровья;

- степени риска профессии заемщика;

- размера ипотечного займа.

В страховом договоре компания Согаз прописывает такие нюансы, как отказ от выплаты страховой суммы в случае, если страхователь погиб или причинил себе вред при занятии опасным видом деятельности, а также намеренно причинил себе вред или покончил жизнь самоубийством.

При досрочном погашении ипотечного кредита Согаз гарантирует возврат части платы за неистёкший период действия полиса, уменьшенный на долю нагрузки в структуре тарифной ставки. По другим причинам возврат денежных средств за страхование Согаз не предусматривает.

Любой ипотечный заемщик, решивший купить полис личной защиты должен понимать, что расчет страховки по ипотеке делается персонально на нового клиента. Ведь невозможно рассчитать страхование на всех одинаково.

Но окончательный размер ставки страхования подсчитывает лишь агент СК, предварительно узнав возраст клиента, наличие у него заболеваний, а также цену самой недвижимости.

Из сказанного выше сделаем вывод, тарифы на ипотечное сбережение не бывают едиными. Стоимость страхования у каждой компании своя. Она складывается из процентных ставок (тарифов).

Клиента-заемщика, выбравшего исключительно личную защиту, в Согазе ожидает тариф, по стоимости начинающийся от 0,17% от размера ипотечного займа. Вспоминая правила ипотечного страхования, этот вариант защиты рассчитывается в зависимости от персональных данных страхователя.

Этими данными станут:

- Возраст;

- Принадлежность по полу;

- Наличие тяжелых заболеваний;

- Размер кредита;

- Профессия.

Данные показатели влияют на размер страховой суммы, которую ссудополучателю придется выплатить с целью покупки полиса

Этот вариант защиты должен покупаться только по собственному желанию и с пониманием его важности

Если же вам необходимы кредитные средства на длительный срок, время оформления кредитной карты сбербанка а отдавать вы их планируете по частям, то вам лучше обратиться за полноценным кредитом в более масштабную организацию, то есть в банк. Процент по такому кредиту не такой значительный, как в микроорганизациях. И у вас также будет возможность при необходимости продлить срок кредита.

Лицензия

1208 77

Год основания

ОАО «СОГАЗ»

О компании

Страховая Группа «СОГАЗ» основана в 1993 году и является на сегодняшний день одним из крупнейших в России универсальных страховщиков федерального масштаба.В основе уверенного и стабильного развития Группы лежит ее высокая капитализация. По итогам 1-го полугодия 2009 года активы страховых компаний, входящих в Группу «СОГАЗ», увеличились на 32% по сравнению с аналогичным периодом 2008 года и достигли 80,2 млрд рублей.

Страховые резервы Группы увеличились до 54,4 млрд рублей (прирост – 27%). Суммарный объем собственных средств компаний, входящих в Группу «СОГАЗ», вырос на 42% до 15,3 млрд рублей.Надежность СОГАЗа подтверждена независимыми аналитиками и экспертами рынка. По оценке наиболее влиятельного рейтингового агентства России «Эксперт РА», Группа обладает наивысшим рейтингом финансовой устойчивости А («Исключительно высокий уровень надежности»).

Обязательно ли использование страховки

Согласно действующему законодательству, оформление полиса страхования здоровья при обращении за ипотекой возможно только при добровольном желании человека. Это описано в ч. 2 ст. 935 ГК РФ.

Если оформлена страховка жизни, выплачивать задолженность перед банком не нужно в ситуациях:

- Смерть по любой из причин.

- Получение 1 или 2 группы инвалидности при наличии соответствующей справки.

- Временная нетрудоспособности или нахождение на больничных дольше 30 дней (иногда больше 60−90 дней непрерывно – зависит от условий страховой компании).

Клиентов на получение ипотеки сегодня мягко подталкивают к мысли об оформлении страховки. Схема простая: по умолчанию в договоре прописывается одна процентная ставка, но при отказе от добровольного страхования титула она повышается на 1−5% в зависимости от политики финансово-кредитного учреждения.

Рекламные ролики и вывески с привлекательно низким процентом по ипотеке уже подразумевают оформление страхового полиса.

С другой стороны, это снижает финансовые риски и для кредитора, и для заемщика. Последний гарантированно защитит себя и близких на случай болезни или смерти.

Преимущества оформления страхования здоровья и жизни

В первую очередь кредит на квартиру или дом для такого человека будет дешевле. В среднем на 1−5% повышается ставка по ипотеке для тех заемщиков, кто отказывается от оформления. В любом случае, чтобы оценить возможную выгоду и величину переплаты, используйте специальный онлайн-калькулятор. Еще один положительный момент заключается в более привлекательных условиях ипотеки. Срок и сумма кредита могут быть увеличены.

Среди других положительных моментов:

- Снижение рисков утраты купленной недвижимости, находящейся в роли залога по ипотечному кредиту.

- Не будет копиться задолженность или портиться кредитный рейтинг в случае болезни заемщика.

- Родственникам (наследникам) умершего не придется беспокоиться о необходимости погашения крупного долга.

Существенный плюс использования такой услуги заключается в защите на случай непредвиденных обстоятельств.

Продолжительная серьезная болезнь, получение группы инвалидности с потерей трудоспособности и даже смерть – это все страховые случаи. При таких обстоятельствах вопрос с банком решает страховая компания.

Что такое ССД диск

SSD диск — это твердотельный накопитель, который сохраняет информацию на микросхемах, сделанных по технологии энергонезависимой NAND флеш памяти. Именно такой тип памяти используется в флеш накопителях и SD картах. Т.е. по своей сути ССД можно назвать большой флешкой.

В сравнении с привычным жестким диском HDD, данный носитель намного быстрее считывает и записывает информацию, благодаря технологии хранения данных на микросхемах, а не на магнитных дисках со считывающей головкой — может быть изготовлен в разных форм факторах и с разными типами подключения, что дает возможность устанавливать такой тип носителя в огромное количество устройств, мини компьютеров и ноутбуков. Подробнее о том, как работают HDD можете прочитать в статье о дефрагментации диска.

Конструкция

В данном накопителе можно выделить три основных элемента:

1. Контроллер — главный компонент — мозг всего ССД устройства. Именно от него будет зависеть скорость записи и чтения, какая поддерживается память, следить за износом ячеек, распределять равномерно нагрузку и т.д.

2. Микросхемы памяти. Чаще всего используется энергонезависимая NAND память, но бывает и зависимая RAM. NAND память различается по типам — подробнее об этом читайте ниже.

3. Буферная память (RAM). Предназначена для временного хранения данных и корректной работы носителя. Важна для скорости работы самого устройства — стабилизирует при сильных нагрузках.

Преимущества SSD дисков

1. Отличная скорость работы. Она настолько ощутима, что это самый главный плюс в пользу приобретения такого диска. Так, например, скорость полной загрузки Windows 7 со всеми программами на таком диске 19 сек., а на HDD 49 сек.

2. Много форм-факторов, компактный размер. Можно установить в mini ITX корпус, в старенький ноутбук или другое устройство.

3. Нет шума, совсем. Такие накопители не обладают движущимися деталями.

4. Не такие хрупкие и ломающиеся, как привычные HDD накопители. Так, если уронишь простой HDD, то скорее всего магнитная пластина в нем будет повреждена, а вот ССД нужно будет постараться сломать.

5. Низкое потребление энергии. Так, установив такой накопитель себе в ноутбук, вы можете немного увеличить время его автономной работы.

Минусы SSD

1. Одна и та же емкость будет дороже по сравнению с HDD. Но, я бы не назвал это минусом, так как, нет смысла на таких носителях хранить, например, фильмы. Их стоит устанавливать для системы, программ и игр. А для таких целей хватит и моделей от 120 Гб.

2. Небольшое количество циклов записи. Срок официальной гарантии обычно от 3 до 5 лет, но на самом деле они работают намного дольше, по крайне мере пользователи в сети пользуются ими очень долго и отзывы только положительные. Ведь все зависит от того, сколько данных вы прогоняете через такой диск. В любом случае почти все ССД диски про запас оставляют 20% резервной памяти на случай утраты каких-либо ячеек памяти, чтобы вы не вдруг не потеряли свои данные.

3. При скачке напряжения и повреждении — очень тяжело восстановить информацию если повредится микросхема, восстановить данные из нее крайне сложно. Не стоит переживать владельцам ноутбуков, так как, там есть защита от таких ситуаций и обладателям бесперебойного блока питания.

Где дешевле осуществить процедуру?

Рассмотрим, где дешевле застраховать ипотечную недвижимость: проанализировав ставки вышеперечисленных компаний для страхования, можно сделать вывод, что тарифы компании СОГАЗ являются одними из самых доступных. Однако в каждой компании, есть свои преимущества и недостатки, выбирать следует индивидуально.

Страхование жилья при получении ипотеки является необходимым условием для получения займа на покупку квартиры. В большинстве банков требуется полная (комплексная) страховка (кроме Сбербанка), отказ от неё может повлечь повышение ставки или вовсе отказ в предоставлении средств.

Подробнее про особенности при страховании квартиры и дома по ипотеке, можно узнать в этом материале.

На российском страховом рынке работает множество компаний, условия в каждой из них отличаются и зависят от очень многих факторов. Принимать решение о выборе фирмы-страховщика следует, исходя из конкретных обстоятельств клиента при получении ипотечного кредита.

Как оформить по шагам

Оформление подходящего полиса происходит очень быстро. Но в некоторых случаях лучше немного затянуть процесс, чтобы принять обдуманное и взвешенное решение. Оптимальный алгоритм действий потенциального страхователя перед приобретением полиса должен выглядеть следующим образом:

Знакомство со страховой компанией и программами, соответствующими запросам клиента. Чтобы понять, что именно предлагает страховщик можно заказать телефонную беседу с менеджером, в ходе которой будут разъяснены основные моменты. Также можно посетить офис АО СОГАЗ или внимательно изучить предложения компании на ее официальном сайте.

Изучение страхового договора (комплексное страхование или конкретная программа). Истина о том, что нельзя подписывать документ, не прочитав его, действует и в отношении страхования. Лучше всего взять копию договора с собой и проконсультироваться по его содержанию с независимым специалистом.

Написание заявления. Если все условия удовлетворяют запросам клиента, можно писать заявление на оформление страховки. Этот документ заполняется по образцу, который предоставит страховой агент АО СОГАЗ.

Предоставление пакета документов

Важной частью оформления полиса страховки является необходимость предоставить полный перечень бумаг, запрошенный представителем компании. В зависимости от выбранной программы страхования список запрашиваемых бумаг и справок может быть внушительным, но в случае со страховкой, чем их больше, тем лучше.

Подписание договора и оплата страховой премии.

Страхователь может самостоятельно выбирать срок действия оформляемого договора. Он может заключаться на один год и затем пролонгироваться нужное количество раз, либо рассчитываться сразу на весь срок ипотеки. Первый вариант является оптимальным для заемщиков, так как позволяет учесть некоторые нюансы:

- досрочное частичное погашение жилищного кредита;

- изменения процентной ставки по ипотеке в связи с колебаниями ключевой ставки Центробанка РФ и т.д.