Как выгоднее оформить страхование жизни и здоровья при ипотеке и обязательно ли это

Содержание:

- Получение полиса за 5 шагов

- Ответы на часто задаваемые вопросы

- Сравнительная таблица тарифов

- Можно ли отказаться от страховки при оформлении ипотечного кредита?

- Почему может подорожать страхование ипотеки?

- Ипотечное страхование: понятие и виды

- «Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

- Документы для открытия расчетного счета ООО

- Условия страхования жизни и здоровья

- Нужно ли страховаться?

- Какие виды страхования жизни для ипотеки существуют

- 6 способов сэкономить на страховании ипотеки

- ВСК страховой дом

- Обязательно ли страхование жизни для ипотеки

Получение полиса за 5 шагов

Банк не может заставить заемщика застраховать ипотеку в строго определенной фирме. У каждого банка, выдающего ипотечные кредиты, есть список аккредитованных страховщиков, с которыми он работает. Клиент вправе сравнить цены, и выбрать наиболее выгодную фирму из этого списка.

Шаг 1. Выбираем страховую компанию

В первую очередь нужно выбрать страховую компанию. Однако выбор следует делать из списка аккредитованных банком компаний. С одной стороны, это сужает выбор клиента. С другой, если страховая организация получила аккредитацию в банке, то можно быть уверенным в ее надежности.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Процедура аккредитации подразумевает тщательную проверку страховщика со стороны кредитной организации. Аккредитованной может стать только компания, которая имеет положительную репутацию и опыт на рынке, удовлетворительное финансовое состояние и платежеспособность.

По каким критериям выбирают страховщиков:

- Срок работы на рынке страхования.

- Размер тарифа.

- Рейтинг фирмы по версии независимых экспертов (Агентство «Эксперт РА»).

- Акции и специальные предложения.

Банк предоставляет клиенту список страховщиков, с которыми можно заключить договор. Заемщик проанализирует предложения по определенным направлениям их деятельности и выбирает ту организацию, которая предлагает наиболее выгодные условия.

Шаг 2. Определяемся с видом страхования

Если имущество страховать обязательно, то относительно страхования жизни и здоровья заемщик принимает решение самостоятельно

Поэтому следует обратить внимание на условия оформления сразу двух полисов

Некоторые страховщики предлагают договоры комплексного страхования. В этом случае, заключая только один договор, клиент страхует сразу несколько рисков. Если застраховано не только имущество, но и жизнь, большинство кредиторов снижает процентную ставку по ипотеке на 1-2%.

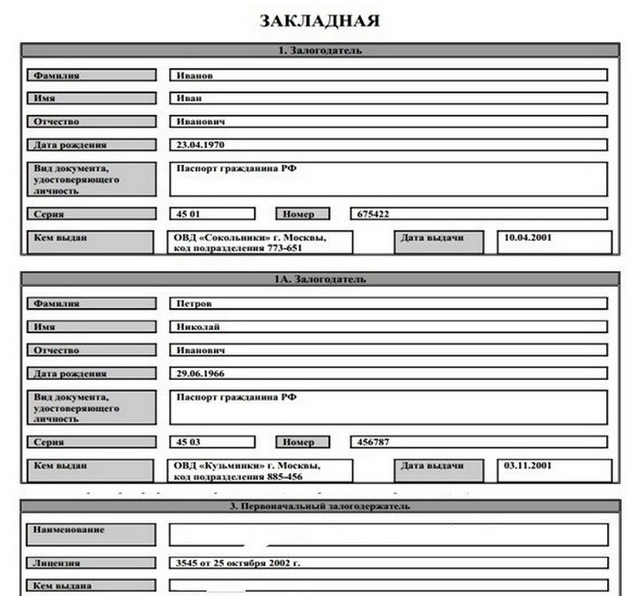

Шаг 3. Собираем пакет документов

Разные страховые компании могут требовать разный пакет документов в зависимости от ситуации клиента и вида страхования.

Минимальный пакет документов следующий:

- российский паспорт заемщика;

- заявление на заключение договора страхования;

- договор купли-продажи жилья;

- документы о праве собственности на приобретаемую недвижимость.

Шаг 4. Предоставляем документы на проверку

Когда полный пакет документов собран, его необходимо передать на проверку в страховую компанию. В зависимости от результатов проверки будет принято решение о заключении страхового соглашения или об отказе в страховании. Также документы влияют на тариф, который будет применен к клиенту.

Шаг 5. Оплачиваем страховку и получаем полис

Если страховщик одобрил документы, клиент подписывает договор страхования, оплачивает стоимость полиса и получает его на руки. Прежде чем ставить свою подпись, рекомендуем внимательно прочитать договор, прояснить непонятные и спорные моменты.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

В этом документе прописаны условия, на которые страховщик будет опираться при наступлении страхового случая. Поэтому от клиента требуется полное понимание того, на что он соглашается. От этого зависит, при каких обстоятельствах страховка будет выплачена клиенту, а при каких нет. При необходимости, покажите договор юристу, который подробно разъяснит последствия все указанных в нем прав и обязанностей сторон.

Ответы на часто задаваемые вопросы

Что такое страхование по ипотеке?

Это страхование рисков, связанных с возвратом кредита, и направленное

на

дополнительную защиту как заемщика, так и банка-кредитора. Как правило,

включает

в себя страхование имущества, страхование жизни и титульное

страхование.

Как определяется страховая сумма?

Страховая сумма рассчитывается исходя из задолженности по кредитному

договору, и

ежегодно понижается по мере ее погашения.

На какой срок заключается договор ипотечного страхования?

Срок действия договора страхования соответствует сроку кредитного договора.

Договор страхования прекращается после окончательного погашения заемщиком

задолженности по кредиту.

Как уплачивается страховая премия?

Страховые взносы уплачиваются ежегодно в течение всего срока действия

договора

страхования.

Сравнительная таблица тарифов

Специалисты Страховкавед.ру проанализировали популярные предложения для ипотеки СК.

| Тариф (% от задолженности) | ||||

| Название СК | страхование жизни и здоровья | титульное страхование | конструктив | комплексный пакет |

| Сбербанк | 0,1 | 0,3 | 0,25 | 1,4 |

| ВТБ24 | 0,33 | 0,33 | 0,33 | 1,5 |

| Россельхозбанк | 0,5 | 0,25 | 0,25 | 1,5 |

| Ингосстрах | 0,28 | 0,15 | 0,14 | 1,5 |

| Альфа | 0,36 | 0,15 | 0,15 | 1,5 |

| РЕСО | 0,26 | 0,25 | 0,1 | 1,5 |

| ВСК | 0,25 | 0,15 | 0,15 | 1,5 |

| Росгосстрах | 0,28 | 0,15 | 0,17 | 1,4 |

| Альянс | 0,66 | 0,16 | 0,18 | 1,4 |

| Ренессанс Страхование | 0,23 | 0,17 | 0,17 | 1,4 |

Из таблицы видно, что тарифы у СК примерно одинаковые. Стоимость полиса ипотечного кредита зависит от оставшейся задолженности. То есть от тела долга.

Можно ли отказаться от страховки при оформлении ипотечного кредита?

Абсолютное большинство экспертов в сфере страхования ответят на этот вопрос однозначно — отказаться от страховки нельзя. И приведут в качестве доказательства своей точки зрения ст. 35 ФЗ №102 «Об ипотеке (залоге недвижимости)». В статье обозначено, что при нарушении непрерывности страхования банк получает право требовать досрочного полного погашения кредита. Но в статье есть приписка, которую почему-то часто игнорируют, — «если иное не оговорено в договоре». В соответствии с этой припиской банк может освободить своего клиента от необходимости страхования, указав эту возможность в договоре. Другое дело, что подобным правом банки практически не пользуются, так как отсутствие страховки означает для них повышенные риски. Впрочем, исключения случаются: некоторые банки позволяют клиентам самим выбирать виды страховки и актуальные риски. Но нужно понимать, что такая лояльность банка не будет бесплатной — за право отказаться от страхования различных рисков вам придется заплатить повышенной ставкой по кредиту.

Если не рассматривать исключительные случаи, страхование имущества обязательно. Речь идет о недвижимости (доме или квартире), остающейся в залоге у банка до того момента, пока кредит не будет оплачен полностью. Остальные варианты — страхование жизни и трудоспособности, страхование титула, считаются добровольными, но позволяют увеличить шансы на одобрение кредита, способствуют уменьшению процентной ставки.

Почему может подорожать страхование ипотеки?

Цена полиса зависит от многих факторов. В первую очередь — это тариф, установленный страховой

компанией. Цифра является базовой для расчета стоимости.

Страхование недвижимости по ипотеке

Программы также применяют ряд поправочных коэффициентов, которые зависят от следующих

факторов:

-

Вид объекта залога. Страхование квартиры и частного дома рассчитывается с разными

базовыми

ставками. Считается, что для загородных коттеджей рисков больше; -

Материал стен. Страхование каменных и кирпичных домов дешевле, чем деревянных. Это

также

связано с риском порчи в результате пожара или затопления; -

Год постройки. Чем старше дом, тем выше цена страховки при ипотеке. В новостройках со

свежими коммуникациями риск порчи квартиры минимальный.

Страхование жизни и здоровья

При страховании жизни и здоровья заемщика на стоимость полиса повлияют следующие факторы:

-

Возраст застрахованного лица. Стоимость полиса для молодого человека и лица

пенсионного

возраста будет разной. Цены могут отличаться в разы в связи с увеличением рисков по

здоровью; -

Трудовая деятельность. Если профессия страхователя связана с повышенными рисками для

жизни и

здоровья, то при расчете применяют специальный коэффициент. Полис может подорожать; -

Состояние организма. Страховые компании просят клиентов заполнить анкету с указанием

хронических заболеваний, текущих проблем со здоровьем, если они имеются. Нет смысла скрывать

информацию. Каждый страховой случай тщательно проверяется, и недостоверные данные в анкете

могут стать причиной отказа в выплатах. Необходимо дать полные сведения о себе для точного

расчета цены.

При титульном страховании учитывается количество предыдущих сделок с объектом недвижимости.

Ипотечное страхование: понятие и виды

Страхование ипотечного кредита представляет собой оформление защиты заемщика от ряда неблагоприятных обстоятельств, которые могут возникнуть в процессе погашения ссуды. Ипотека заключается на долгий срок, поэтому банк стремится максимально защитить свои интересы, в том числе с привлечением капитала страховой компании тогда, когда это станет необходимым.

Нормативно страхование жизни и имущества при ипотеке регулируется рядом законов, в том числе ГК РФ, ФЗ № 102 «Об ипотеке (залоге недвижимости)», Законом № 4015-1 «Об организации страхового дела в Российской Федерации».

Три основных вида страхования при ипотеке

- страхование квартиры как предмета залога – единственный обязательный вид защиты, без которого оформить договор невозможно;

- страхование жизни для ипотеки требуют практически все банки, однако по закону этот полис обязательным не является;

- страхование титула – направлено на защиту права собственности покупателя, особенно актуально на вторичном рынке недвижимости.

Страхование квартиры

Покупка полиса страхования недвижимости по ипотеке обязательна на законодательном уровне на весь срок договора. Обычно полис заключается на год с ежегодной пролонгацией. Если страховку на очередной период не продлить, банк потребует досрочного возврата всей суммы по ипотеке, и закон будет на его сторону. Есть и другой вариант – купить полис на весь срок кредита и постепенно погашать его стоимость.

Страховая сумма по полису защиты недвижимости обычно соответствует телу кредита, от которого с учетом коэффициентов рассчитывается страховая премия. С уменьшением основного долга дешевеет и страховка. По согласованию со страховщиком можно расширить страховое покрытие на полную стоимость жилья. Это особенно актуально, если кредит берется только на оплату части недвижимости.

Риски по этому виду страхования охватывают целостность квартиры как объекта недвижимости – страховая компания защищает конструктивные элементы жилья (стены, перегородки, перекрытия). Внутреннюю отделку защитить тоже можно, но это дополнительная опция.

Страхование жизни и здоровья

Все банки в качестве условия выдачи ипотеки называют страхование жизни ипотечного заемщика, называя его обязательным условием заключения договора. Однако по закону страховать жизнь и здоровье не обязательно. Другой вопрос, что при отсутствии такого полиса банк вправе поднять ставку по кредиту на 1-2 процентных пункта. Поэтому, решая вопрос о приобретении страховки жизни, нужно просчитать, что будет выгоднее – без полиса и с более высокой ставкой или ставку ниже, но с затратами на страхование.

Риски по этому страхованию связаны с жизнью и здоровьем заемщика. Охватывается, как правило:

- смерть заемщика;

- инвалидность;

- тяжелая болезнь;

- длительное нахождение на больничном.

В случае реализации риска страховая начинает погашать долг перед банком за заемщика – напрямую или через родственников (выгодоприобретателей).

Титульное страхование

Актуально на вторичном рынке, когда юридическая история квартиры оставляет сомнения:

- продавец получил жилье по наследству и продает его в пределах 3-летнего срока с момента смерти наследодателя;

- квартира находилась под арестом непосредственно перед продажей;

- незадолго до оформления продажи с квартиры сняли залог третьего лица;

- недвижимость была приватизирована и в сделке не участвовали дети;

- жилье куплено с использованием материнского капитала, а доли в нем не выделены;

- не получено согласие супруга на продажу.

Во всех этих случаях есть повод предполагать, что сделка впоследствии будет отменена по иску заинтересованного лица – наследников, залогодателей, супругов, детей, которым не выделили в свое время доли. В случае отмены ДКП квартиру придется вернуть прежнему владельцу, а уплаченные деньги взыскивать через приставов еще долгое время.

Обезопаситься поможет титульное страхование. Страховая компания выплатит стоимость квартиры, если ее отберут через суд.

Комплексное страхование

Страхование ипотечного кредита выполняет защитную функцию, поскольку всегда присутствует вероятность возникновения непредвиденной ситуации, а страховка позволяет сохранить имущество клиента.

У каждого банка своя политика выдачи кредитов: одни могут требовать только страхование предмета ипотеки, а другие обязывают страховать еще и жизнь или здоровье заёмщика. Существует комплексный договор страхования здоровья, согласно которому страхуются все риски. В некоторых случаях это выгоднее, чем покупать отдельно полис на недвижимость и на здоровье.

«Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

Прежде чем принять решение о выборе страховой компании, необходимо уточнить цену полиса для конкретно вашего случая. На сайте «Ингосстрах» есть калькулятор стоимости, который поможет определиться с выбором. Для расчета стоимости:

2. В середине страницы есть синее поле, где посетителю сайта предлагается выбрать желаемую операцию (купить, продлить, оплатить полис и т.д.), выберите в выпадающем списке «Ипотека». В поле справа укажите название города, где куплен объект недвижимости. Далее нажмите «Продолжить».

- название банка;

- сумму задолженности;

- вид страхования (в нашем случае — риск порчи залогового имущества);

- год рождения заемщика;

- пол и срок действия полиса.

4. Нажмите кнопку «Рассчитать».

5. Калькулятор рассчитывает стоимость полиса страхования залогового имущества, жизни и здоровья заемщика. Дополнительные опции – страхование отделки квартиры и имущества, ответственности перед соседями.

На данный момент при оформлении электронной страховки по кредитному договору со Сбербанком применяется скидка 15%. Совершить покупку можно на сайте «Ингосстраха» сразу же после расчета стоимости.

На электронную почту придет полис и правила страхования. Эти документы действуют на тех же правах, что и обычные бланки с печатями и подписями. При необходимости их можно распечатать или сохранить в электронном виде.

Можно узнать стоимость страхования и обычным способом – обратиться в представительство в своем городе и попросить рассчитать тариф. Получить эту информацию можно и по телефону колл-центра страховой компании или заполнить заявку на сайте.

Покупка полиса ипотеки онлайн в «Ингосстрах»

Когда вы рассчитали цену полиса, нужно нажать на кнопку «Далее», так вы попадете в оформление заявки на страхование. Заполните анкету, включающую вопросы относительно состояния здоровья.

Отвечать на них нужно правдиво. Дело в том, что если при покупке полиса страхователь утаил информацию о заболеваниях, ему откажут в выплате.

Далее нужно указать:

- Номер кредитного договора и дату его заключения.

- Фамилию, имя, отчество страхователя, дату рождения и пол.

- Паспортные данные.

- Адрес регистрации.

- Контактные сведения (мобильный телефон, электронный адрес).

Ознакомьтесь с правилами и условиями страхования. Нажмите кнопку «Оформить онлайн».

Если во время заполнения анкеты у вас возникли вопросы, можно их сразу задать консультанту на сайте. То же стоит сделать, если занимаетесь опасными видами спорта или текущая профессия предполагает повышенный риск (полиция, пожарные, МЧС и пр.). Не нужно покупать страховку, когда у вас есть заболевания, описанные в правилах как недопустимые. Обязательно посоветуйтесь с представителем страховой компании и получите от него подробные разъяснения.

Клиентам доступно оформление комплексного договора, который включает в себя не только финансовую защиту жизни и здоровья, но и недвижимости от разрушения, титула (права собственности). Доступны и другие дополнительные опции, которые лучше обсудить с агентом страховой компании «Ингосстрах».

Необходимые документы для ипотеки в «Ингосстрах»

Для оформления финансовой защиты ипотечного заемщика необходимы следующие документы:

- Паспорт.

- Кредитный договор.

- Заявление на страхование.

- Если вы желаете продлить действующий полис, справка о состоянии ссудной задолженности на данный момент.

- Заполненная анкета о состоянии здоровья, в электронном или бумажном виде.

Если потребуется, компания «Ингосстрах» имеет право запросить любые документы, касающиеся здоровья заемщика. Это может амбулаторная карта, выписка из нее, результаты обследований, анализов, справки из нарко- и психдиспансера. Также страховщик может потребовать пройти врачебную комиссию, на основании которой и будет рассчитываться тариф.

Что влияет на стоимость страхования по ипотеке?

Стоимость страхового полиса по ипотеке всегда рассчитывается индивидуально, на окончательную величину влияют:

- Размер задолженности на данный момент. Если ссуда новая, то сумма кредитного договора.

- Возраст страхователя, его профессия и состояние здоровья.

- Учитываемые риски. Если клиент желает расширить действие полиса, ему придется заплатить сумму больше (например, человек увлекается пилотированием или экстремальными видами спорта, эти условия можно включить в договор). К представителям опасных профессий также применяется повышенный коэффициент, потому как они больше остальных подвержены страховым рискам.

Документы для открытия расчетного счета ООО

Условия страхования жизни и здоровья

Рассматривая вопрос условий страхования в процессе оформления ипотеки, следует упомянуть, что на сегодняшний день особенно популярны комплексные страховые продукты. Такие страховые пакеты включают одновременное страхование по трем направлениям:

Страхование дома или квартиры, которая передается в залог банку, от порчи на весь срок кредитования (тарифная ставка стартует от 0,1% от суммы займа).

Страхование титула собственности, которое подразумевает защиту недвижимости от потери права собственности в результате выявления прав на нее у третьих лиц

Это особенно важно для жилья, приобретаемого на вторичном рынке, которое подвергалось многократным перепродажам и наследованиям. Данная форма страхования оформляется сроком на три года, так как именно на протяжении этого периода принадлежность права собственности может быть оспорена в судебном порядке (тарифная ставка стартует от 0,2% от суммы займа).

Страхование жизни и здоровья заемщика, оформляется обычно на весь срок действия кредитного договора и предполагает переложение финансовых обязательств заемщика перед банком на страховую компанию, в случае инвалидизации или гибели кредитуемого лица (тарифная ставка стартует от 0,15% от суммы займа).

Стоимость такого комплексного страхового продукта существенно ниже, чем цена варианта оформления отдельных страховых договоров.

Условия оформления страхования жизни и здоровья предполагает покупку заемщиком страхового полиса и осуществление ежегодных страховых выплат. Размер выплаты определяется индивидуально и зависит от многих факторов, в том числе от общей суммы ипотечного кредита, возраста заемщика, его работы, хобби, состояния здоровья и т.д. Если в указанную в договоре дату кредитуемое лицо не выплачивает сумму по страховке, договор прекращает действие на время просрочки. Дальнейшие действия заемщика должны предполагать обращение в страховую компанию с прошением о переносе выплаты.

Страховка может быть оформлена как на сумму ипотечного займа, так и на полную стоимость приобретаемого недвижимого имущества. Оформив страхование жизни и здоровья, заемщик может рассчитывать на следующие условия наступления страховых случаев:

- В случае смерти заемщика – в этом случае дальнейшее погашение ипотеки осуществляется страховой компанией. Родственники и наследники полностью освобождаются от финансовых обязательств погибшего, а после выплаты банку последнего взноса, недвижимость переходит в собственность законного наследника кредитуемого лица.

- В случае наступления инвалидности I-II группы – в этой ситуации страховая компания берет на себя обязательства по выплате ипотечного кредита полностью или частично, что зависит от условий, указанных в конкретном договоре.

- В случае временной утраты трудоспособности – данная ситуация может быть отдельно прописана в страховом договоре и предусматривать временное исполнение обязательств заемщика перед банком, страховой компанией.

Срок действия страхового договора определяется индивидуально и обычно соответствует сроку выплаты ипотеки. Если клиент банка выплачивает ипотечный кредит досрочно, уменьшается не только сумма процентов по нему, но и сумма страховых выплат. При этом при каждом внесении суммы досрочно, заемщик должен обратиться в страховую компанию, чтобы уведомить страховщика о данной ситуации.

Нужно ли страховаться?

Страхование жизни и здоровья при ипотеке всегда влечет за собой дополнительные расходы, в то время как наступление страхового случая маловероятно. В результате клиент ежегодно переплачивает большие суммы, которые за весь период кредитования могут составить внушительную сумму.

Страхование жизни и здоровья при ипотеке всегда влечет за собой дополнительные расходы, в то время как наступление страхового случая маловероятно. В результате клиент ежегодно переплачивает большие суммы, которые за весь период кредитования могут составить внушительную сумму.

Опираясь на федеральный закон об ипотеке, следует помнить, что согласно ст. 31, оплата страхования имущества, переданного в залог по ипотеке, является неотъемлемым условием договора. Однако, требовать купить полис личного страхования нет ни у кредитора, ни у страховщика. Сталкиваясь с настойчивым предложением застраховаться, следует в разговоре с банком сослаться на права потребителя и соответствующий закон, прямо запрещающий навязывание услуг.

Помимо увеличения процента, банк может пересмотреть иные условия сделки — потребовать привлечения поручителя, сократить срок кредитования или применить другие ответные меры. Решая, обязательно или нет страховать собственную жизни при ипотеке, не стоит сразу отказываться. Лучше оценить все возможные риски и последствия и принять верное взвешенное решение.

Намереваясь отказаться от полиса, главное помнить, что без страхования клиент становится уязвимым, а в случае наступления смерти, его близким придется выплачивать кругленькие суммы, чтобы оформить наследство. Если положение клиента неустойчивое, решение не страховать себя от потери здоровья или смерти, может доставить массу неудобств – претензии со стороны банков, проблемы с поиском средств для погашения. Всех этих последствий можно было бы избежать, если бы своевременно заемщик оформил полис.

2020 zakon-dostupno.ru

Какие виды страхования жизни для ипотеки существуют

В процессе оформления страхования жизни и здоровья ипотечного заемщика обычно страхуются три категории рисков, к числу которых относится:

- смерть клиента банка. Условия страхового договора обычно включают полное погашение ипотечной задолженности заемщика перед финансовым учреждением;

- инвалидность 1 или 2 группы. В этом случае предусматривается частичное или полное покрытие долга, что определяется выбранным заемщиком страховым тарифом и условиями страховки;

- временная или постоянная потеря работоспособности. Отдельный страховой случай, который подробно прописывается в контракте, заключаемом со страховщиком.

Несмотря на добровольный характер страхования жизни, важно учитывать тот факт, что оформление полиса практически всегда позволяет заметно снизить величину процента за пользование заемными средствами банковской организации, полученными клиентом в рамках ипотечного кредита. Величина уменьшения ставка достаточно велика, например, в Сбербанке она составляет 1%

Учитывая длительность и большую сумму ипотечных кредитов, выгода от такой скидки получается достаточно ощутимой. Небольшим отрицательным моментом получения страховки является необходимость осуществления затрат в настоящем ради экономии в будущем.

6 способов сэкономить на страховании ипотеки

Сумму по договору страхования можно уменьшить легально. Этим обязательно нужно воспользоваться, если заемщик решил, что полис добровольного страхования ему нужен.

1. Откажитесь от дополнительных страховок

Обязательным является только страхование недвижимости. Страхование остальных рисков остается на выбор заемщика. Банк не в праве отказать в выдаче кредита, если заемщик не застрахует жизнь и здоровье. Однако поднять процент по кредиту может.

Заемщику необходимо рассчитать что выгоднее — застраховать жизнь и получить пониженную процентную ставку, или не платить за страховку и выплачивать ипотеку по более высокой ставке.

Важно:

Отказываться от страховки здоровья и жизни стоит только в том случае, когда кредитор не поднимает процент при ее отсутствии. В остальных случаях выгоднее застраховаться и получить более низкую ставку по кредиту.. Можно составить индивидуальную программу страхования, опираясь на собственные предпочтения

Заемщик может не страховать риски, которые маловероятны и не актуальны в его случае, и сэкономить на страховке

Можно составить индивидуальную программу страхования, опираясь на собственные предпочтения. Заемщик может не страховать риски, которые маловероятны и не актуальны в его случае, и сэкономить на страховке.

2. Не соглашайтесь на страховку в самом банке

Кредитные менеджеры банков прикладывают все усилия, чтобы заемщик застраховал ипотеку в страховой компании банка. Услуги навязываются агрессивно, вплоть до угроз в отказе выдачи ипотеки. При этом иногда клиенты не догадываются, что можно найти более выгодное предложение.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Речь идет о программах коллективного страхования жизни и здоровья заемщиков. Клиенту предлагают просто подписать соглашение и присоединиться к программе. Стоимость страхования выходит выше в 2-3 раза. Поэтому советуем выяснять условия других страховщиков и не соглашаться на страховку в банке. Выше в таблице мы уже приводили условия известных страховых компаний.

3. Сделайте женщину основным заемщиком

Если ипотеку берет семья, то основным заемщиком стоит сделать женщину. Страховой тариф для женщин рассчитывается по меньшей ставке, чем для мужчин. Иногда разница составляет до 2 раз.

4. Участвуйте в акциях

Страховые компании регулярно проводят специальные акции для привлечения новых клиентов. Если отслеживать предложения на сайтах страховщиков, можно найти выгодные предложения и сэкономить от 5 до 25%.

5. Покупайте квартиру в новостройке

Титул страхуют только при покупке вторичной недвижимости. Претендовать на квартиру в новостройке кроме покупателя никто не может. Поэтому включать в программу титульное страхование не требуется.

6. Скидки постоянным клиентам

Если на руках имеется страховой полис ОСАГО или КАСКО, можно обратиться за услугами в эту компанию. При обращении за ипотечной страховкой используйте этот аргумент — во многих компаниях присутствует практика предоставления скидок постоянным клиентам.

ВСК страховой дом

Программа «Медицина без границ» от ВСК страховой дом позволит избежать финансовых издержек и защитить себя при диагностике онкологических заболеваний. Полис гарантирует своевременное оказание помощи в ведущих клиниках и оплату дорогостоящих медицинских процедур: химиотерапия, медикаментозный курс лечения, трансплантация органа.

Для приобретения полиса стоит воспользоваться электронной формой с встроенным калькулятором, в котором можно отметить необходимые опции и проследить изменение цен от выбранных параметров. После оплаты онлайн полис приходит на почту в электронном виде, также бланк доступен в личном кабинете на сайте. Для оперативного решения вопросов и получения грамотной консультации можно написать в службу поддержки или позвонить на горячую линию.

Страховой лимит программы составляет 2 млн. евро в год, этой суммы будет достаточно для лечения критического заболевания, обеспечения необходимыми медицинскими принадлежностями и комфортными условиями проживания в клинике. ВСК страховой дом несколько раз становился лауреатом международный премий за качество медицинских услуг и предпочтителен для оформления страховки для защиты от рака.

Обязательно ли страхование жизни для ипотеки

Отсутствие у заемщика инструмента для защиты жизни и здоровья рассматривается банком как рост риска полной или частичной утраты предоставленных средств. По этой причине повышается ставка по ипотечному кредиту. Будущему владельцу жилой недвижимости предстоит провести расчеты — оправдан ли отказ от приобретения страхового полиса? При сопоставимых расходах на выплаты по возросшей ипотечной ставке следует сделать выбор в пользу заключения контакта с компанией-страховщиком.

Страхователь сможет самостоятельно выбрать оптимальный для себя продукт (защита только от рисков смерти/инвалидности или комплексное решение). Некоторые СК предлагают дополнительные бонусы — скидки на ОСАГО, ДМС и т.д. Заемщики в возрасте 30-45 лет рассматриваются страховщиками как надежные клиенты — к ним применяются самые низкие тарифы при расчете стоимости полиса.

К относительным недостаткам рассматриваемого продукта следует отнести:

Значительное количество ограничений на выплаты в пользу банка (инвалидность или смерть заемщика в результате собственной неосторожности и т.д.);

Обширный пакет документов, который необходимо передать СК при наступлении предусмотренного контрактом случая.

Достоинства программ от страховщиков компенсируют перечисленные недостатки. По этой причине брокеры по недвижимости советуют своим клиентам покупать полисы при совершении ипотечных сделок.