Как оформить ипотеку на квартиру

Содержание:

- ТОП-предложения месяца

- На что можно взять ипотеку?

- Честное слово

- О ипотеке

- Оценка платежеспособности ипотечного заемщика

- У квартиры объявился собственник

- Законодательная база

- Этапы оформления

- График изменений курса 750 Российских рублей к Азербайджанскому манату

- Заказать кредитку онлайн

- Сколько нужно зарабатывать?

- Необходимые условия для получения ипотеки

- График изменений курса 1000 Российских рублей к Азербайджанскому манату

- График выплат

- Кросс-курс 100 Юаней (КНР) к другим валютам

- Что необходимо знать об ипотеке

- Кросс-курс 5500 Рублей (Россия) к другим валютам

- Условия ведущих российских банков

- Поиск подходящего банка

- Как взять ипотеку на квартиру

- Какой нужен первоначальный взнос? Можно ли оформить ипотеку без первого взноса?

- Личный кабинет МТС Банка для предпринимателей

- Подробнее о покупке в ипотеку квартиры в ипотеке

- Страховка

ТОП-предложения месяца

На что можно взять ипотеку?

В теории ипотечный кредит (кредит под залог недвижимости) можно взять на что угодно. Главное условие – вы оставляете в залог банку свою недвижимость.

На практике, выбор, конечно, ограничен. Это квартира, жилой дом, коммерческая недвижимость (к примеру, магазинам) и апартаменты. Кредиты на последние выдают далеко не все банки. Следует помнить, что обычно апартаменты приобретаются в качестве второго жилья в собственности, ведь в них нельзя прописаться – по закону оно считается нежилым. Зато апартаменты отличают более низкая цена и возможность свободной перепланировки.

Ипотечный кредит возможно взять как на жилье в строящемся доме и новостройке, так и на «вторичном» рынке, то есть в давно построенном доме. В первом случае квартиру продает строительная компания, во втором частное лицо – собственник жилья.

Честное слово

О ипотеке

Ипотека – разновидность кредита, приобретение квартиры или дома в долг. Длительность зависит от первоначального взноса и платежеспособности клиента. Можно взять ипотеку на 5 лет, а можно на 25, зависит от ваших пожеланий. Но стоит учитывать, что чем больше срок, тем больше придется платить.

Долг по ипотеке необходимо выплачивать ежемесячно без

просрочек. Если не заплатить сумму вовремя, банк будет штрафовать должников, то

есть придется переплачивать еще больше.

Помимо своевременной оплаты ипотеки, необходимо соблюдать следующие правила:

- Не портить имущества, не сносить стены и не нарушать правила эксплуатации;

- Не изменять кардинально планировку имущества;

- Не отдавать в пользование посторонним людям;

- Не нарушать правил страхования собственности.

Чтобы ипотеку оформили, необходимо:

- быть старше 21 года;

- иметь постоянное место работы и стабильный доход.

Также банк учитывает другие факторы: уровень дохода

созаемщиков, вашу должность и кредитную историю, но об этом ниже.

Охотнее всего банки помогают:

- государственным служащим;

- молодым семьям, особенно с детьми;

- военнослужащим.

А вот бизнесменам ипотеки дают не всегда, так как бизнес

может уйти в минус или прекратить существование из-за кризиса или высокой

конкуренции. Банк не хочет рисковать, поэтому часто отказывает владельцам

бизнеса.

Оценка платежеспособности ипотечного заемщика

Безусловно, в первую очередь банк уделяет внимание заработной плате и ежемесячному доходу потенциального заемщика. Оценка этого показателя основывается на наличии дохода, который как минимум на 50% превышает регулярные ежемесячные платежи, в случае оформления ипотеки

Когда скоринговое подразделение банка будет принимать решение относительно выдачи кредитных средств, плюсом в оценке платежеспособности клиента будет являться наличие дополнительных источников дохода, помимо основной работы, например дивиденды от акций, доход от сдачи в аренду существующего жилья или другой недвижимости, например гаража или места в подземном паркинге.

Некоторые ипотечные программы допускают учет в общем семейном доходе доходов близких родственников и родителей. Если для супругов оформления в отдельном порядке не нужно (согласно действующему законодательству, как имущество, так и долговые обязательства у них общие), то прочих родственников привлекают к участию в договоре банковского кредита в качестве поручителей или созаемщиков.

Помимо финансовой состоятельности, оценке будет подвергаться кредитная история заемщика, то есть, насколько ответственно он относился к ежемесячным платежам по кредитным обязательствам в прошлом. Если по действующим кредитным договорам у заемщика имеются долги, то руководство банка однозначно примет отрицательное решение в выдаче ипотеки.

Если у вас некоторое время назад имелись кредитные обязательства, по которым были просрочки платежей и долги, но вы рассчитались в полном объеме и закрыли договор, то возможность изменить мнение банка в свою сторону не исключена. Для этого понадобится предоставить доказательства того, что просрочка вызвана форс-мажором или непредвиденными обстоятельствами, виновником которых были не вы:

- Увольнение по сокращению штатов или банкротству предприятия;

- Несчастный случай, временно лишивший вас трудоспособности;

- Тяжелое заболевание или операция, требующие серьезных финансовых расходов.

Сомнения у банка могут возникнуть и в том случае, если у вас совсем нет кредитной истории. Можно тогда предоставить выписки по коммунальным платежам, что подтвердит вашу финансовую дисциплину и аккуратность.

У квартиры объявился собственник

Бывают редкие случаи, когда все документы по приобретенному жилью прошли проверку риэлтором и в самом банке-кредиторе, но жильё у вас все равно через какое-то время заберут. Эта опасность актуальна даже спустя несколько лет после приобретения квартиры.

Это возможно, во-первых, если собственник квартиры наблюдается в психоневрологическом диспансере, прикреплен к нему, имеет справку о невменяемости. Это может быть «предсобственник» жилья – не тот, у кого вы непосредственно приобретали квартиру, а тот, у кого ваш продавец приобретал квартиру сам

Поэтому так важно по возможности просить продавца предоставить справку о том, что он не состоит на учете в психоневрологическом и наркологическом диспансерах. Лучшим вариантом будет присутствие покупателя недвижимости при получении данных справок продавцом

Но здесь существует камень преткновения – многие продавцы могут обидеться на подобную просьбу.

Во-вторых, вы можете лишиться квартиры, если окажется, что не было получено согласие на ее продажу ото всех собственников недвижимости. Как вариант – какое-то согласие оказалось поддельным.

В-третьих, если у собственника квартиры есть несовершеннолетние дети. Тут присутствует сложный путь, связанный с законом о приватизации жилья. Вкратце: если в 90-ые годы несовершеннолетний ребёнок не принимал участие в приватизации, то имеет право один раз приватизировать квартиру после достижения им совершеннолетия. Выход – не брать квартиру в доме, построенном в период 1991-1994 годов. В то время были часты истории, когда на момент приватизации ребёнка прописывали в квартире, но не включали в число собственников.

Четвертая возможность потерять жильё – если собственник квартиры был выписан из квартиры неправомерным путём. Такая история может произойти, к примеру, с сидящим в тюрьме собственником. Когда он выйдет на волю, то может подать в суд и скорее всего его выиграет. Деньги вам не вернут, квартира перейдёт к отсидевшему владельцу.

Пятый вид риска – если вы покупаете квартиру не у самого собственника, а у его доверенного лица.

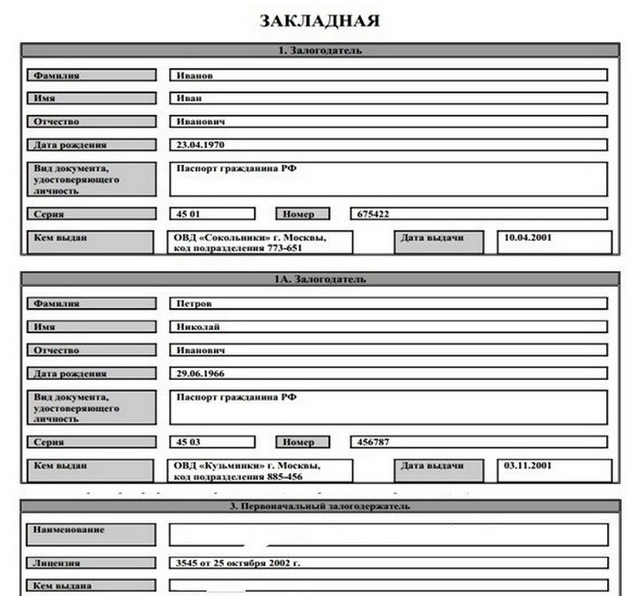

Законодательная база

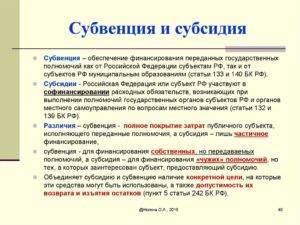

В 2021 году все вопросы оформления ипотеки на общих и льготных условиях регламентируются Федеральным законом № 102-ФЗ от 16.07.1998 года «Об ипотеке (залоге недвижимости)». Этот законодательный акт определяет права и обязанности сторон ипотечного кредитования, а также устанавливает обязательные требования к заемщику и кредитору.

Вопросы льготных программ регламентируются отдельными законодательными актами. Так, например, вопросы использования материнского капитала для погашения ипотечных кредитов определяет Постановление Правительства РФ № 862 от 12 декабря 2007 г. «О Правилах направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий».

Этапы оформления

Подбор жилья является необходимым этапом при оформлении ипотечного кредита.

Однако выбирать квартиру, если заявка на ипотеку еще не одобрена, лишено смысла.

В отношении квартиры предъявляются требования ее ликвидности, чтобы банк смог быстро ее продать в случае нарушения заемщиком своих обязанностей по договору.

Также условием банка является то, чтобы стоимость жилья превышала сумму займа на 10% и более.

Банками могут предъявляться различные условия, к примеру, чтобы год постройки многоквартирного дома, степень износа объекта недвижимости, а также технические характеристики и др.

Получение ипотеки осуществляется поэтапно:

| Подбор банка | Выбор банка для кредита осуществляется заемщиком самостоятельно в зависимости условий. Рекомендуется изучить предложения нескольких учреждений, ознакомиться с действующими программами и их условиями, выполнить предварительный расчет кредита |

| Подача анкеты-заявления | Как правило форма банка содержит подробную анкету на заемщика |

| Выбор объекта | Вслед за одобрением заявки, следует приступать к подбору жилья, в соответствии с критериями банка относительно залоговой недвижимости. |

| Сбор документов | Согласно перечню, который получен в банке |

| Внесение авансового платежа продавцу | Составление предварительного договора купли-продажи. Определяется дата совершения сделки для подписания договора с банком и регистрации |

| Заключение договора ипотеки | Регистрация перехода права собственности, регистрация обременения недвижимого имущества |

| Расчеты | с продавцом |

| Оформление страховки | страхование объекта залога является обязательным условием, согласно ФЗ «Об ипотеке (залоге) недвижимости». Прочие разновидности страхования заключаются по желанию заемщика |

До момента полного погашения ипотеки, банк имеет право залога на купленное жилье.

Заемщик может владеть и пользоваться приобретенным в кредит жильем, но не может совершать с ним сделки без согласия банка, например, продать или подарить.

График изменений курса 750 Российских рублей к Азербайджанскому манату

Заказать кредитку онлайн

Сколько нужно зарабатывать?

Отдельно и особенно тщательно необходимо рассматривать вопрос заработка. То, какая должна быть зарплата у заемщика, не указывается одним конкретным числом в договоре ипотеки. Все это рассматривается индивидуально, в каждом случае.

Пример расчета по ипотеке

Вместе с этим учитываются такие факторы:

- Сколько стоит квартира;

- На какой срок Вы берете кредит;

- Есть ли обеспечение по кредиту.

Для банка важнее всего, чтобы Вы смогли выплатить ипотеку полностью. А если размер ежемесячного платежа будет больше или даже близок к равенству с месячной зарплатой заемщика, то он не сможет продолжать вносить средства на протяжении всего периода кредита.

По сути, минимальная зарплата, необходимая для ипотеки, это когда у Вас остается еще примерно 30% от дохода, после внесения платежа. Наряду с этим учитывается, сколько Вы тратите на иждивенцев, другие кредиты и уплату налогов.

Необходимые условия для получения ипотеки

Заемщик должен быть гражданином РФ, и иметь прописку по местонахождения банка (либо ее должен иметь один из созаемщиков). Также можно взять кредит по месту строящего жилья или регистрации работодателя;

Трудоспособный возраст заемщика. Минимальный возраст для получения ипотечного кредита — 21 года. Верхний предел устанавливается банками, в зависимости от срока погашения кредита, но обычно — не более 75 лет. Иногда срок ипотеки ограничивается началом пенсионного возраста;

Справка 2-НДФЛ (о доходах) с места текущей работы. Здесь стоит заметить, что согласно последним поправкам в законодательство, получатели ипотеки могут привлекать и созаемщиков. То есть если подтвержденной суммы доходов недостаточно — можно предоставить справку о доходах супруги, работающих детей или других, даже не состоящих в родстве граждан. В этом случае кредитор учитывает совокупный доход, за счет чего можно оформить займ на большую сумму (заметим, что созаемщик и поручитель — это не одно и то же: первые только показывают свои справки, а у вторых — куда большая ответственность: в случае несостоятельности заемщика, они должны выплатить неоплаченный долг);

Кредитная история заемщика

Основная причина отказов в получении ипотеки — это плохая кредитная история: никто из банков не станет рисковать, если заемщик «набрал» кредитов больше, чем способен погасить, либо систематически нарушает сроки их погашения (и при этом абсолютно неважно, где и в каком банке был взят кредит, так как существует общая электронная база кредитных историй).

Вот, пожалуй, и все самые основные требования для того, чтобы получить одобрение на ипотечный кредит. Конечно, у каждой кредитной организации есть свои нюансы, вот почему желательно заранее поинтересоваться о дополнительных условиях на сайте банка.

График изменений курса 1000 Российских рублей к Азербайджанскому манату

График выплат

Кросс-курс 100 Юаней (КНР) к другим валютам

Что необходимо знать об ипотеке

Никому в современном мире не нужно читать «ликбез» о том, что нужно чтобы взять ипотеку. Но кое-какие факты по ипотечному кредитованию должны быть неизвестны. А именно:

- Процентная ставка по ипотеке на сегодняшний день находится в пределах от 7 до 14%. Причем во всех госпрограммах установлен предельный порог в 12%, государство законодательно запрещает банкам превышать этот процент.

- Ипотечная ставка высчитывается индивидуально и зависит от нескольких факторов:

- что покупают (дом, комната, квартира);

- качество жилого фонда (строящееся жилье, новостройка, вторичка);

- начальный взнос (чем больше внесли, тем меньше ставка).

- Первоначального взноса в некоторых банках нет, но у них высокие ипотечные проценты. У большинства крупных банков взнос варьируется от 10 до 50%.

- Банки устанавливают минимальные и максимальные сроки по кредитам. Чаще всего, это: минимум – 3 года, максимум – 30 лет. Всегда учитывается возраст того, кто берет ипотеку. Если заемщиков несколько, то в расчет берут старшего из них.

- Максимальный возраст – 65 лет, хотя в некоторых банковских учреждениях эти рамки расширили до 75 лет. То есть, заемщик отсчитывает свой возраст от крайней величины, получается срок, на который банк может одобрить ипотеку. Например, если человеку 50 лет, то 15 лет – это самое большое время для кредитного договора.

- Если женщина ушла в декрет по уходу за ребенком после того, как оформила ипотеку, то она может подать обращение в банк с просьбой об отсрочке. Единственное условие, что на момент заключения ипотечного соглашения девушка не была беременна.

- Важный момент при сборе пакета документов для кредитования – это сроки действительности справок. У всех они различны: от месяца до полугода. Поэтому не следует торопиться собирать сразу полный перечень.

Требования к заемщику

Прежде чем обратиться в банк за ипотечным кредитованием, следует понять, соответствует ли человек требованиям учреждения. А именно:

- Количество полных лет. Все банки по российскому законодательству предоставляют кредиты на момент исполнения возможному заемщику 21 года. Заканчивается срок кредитования в 65 лет. Долгожителю, превышающему этот возраст, банк откажет в ипотеке. Охотнее всего, банкиры дают взаймы людям возрастной категории от 25 до 45 лет.

- Срок, отработанный на одном «месте». Как правило, это 6 и более месяцев.

- Заработная плата. От уровня дохода напрямую зависит объем ипотеки. Чем выше зарплата, тем большее количество денежных средств может предоставить взаймы банк. Если банковские служащие посчитают, что человек получает недостаточно (тем более в сравнении с заявленной суммой кредита), то он получит отказ.

- Начальный взнос. Здесь обратная корреляция между суммой кредита и первоначальным капиталом. Чем больше внесет заемщик, тем меньше процентная ставка. Для большинства известных банков этот фактор является обязательным условием заключения договора с клиентом.

Необязательными, но возможными требованиями банка могут стать:

- наличие у заемщика законного супруга/супруги;

- общий трудовой стаж не менее года;

- наличие залогового имущества;

- наличие кредитной истории (банки плохо смотрят на людей, которые ни разу не брали кредитов);

- страхование жизни и здоровья заемщика;

- военный билет для мужчин (это может быть негласным обязательством).

Алгоритм действий

В самом начале любых деяний в отношении банков и ипотечного кредитования, нужно хорошо взвесить свои силы, и оценить финансовые возможности с перспективами на будущее.

Только после того, как решение брать ипотеку принято, следует выполнить ряд шагов:

- просмотреть все предложения банков по ипотеке, тщательно проанализировать их и выбрать наиболее подходящий по условиям кредитования вариант;

- направить заявку в выбранный банк;

- собрать полный список документов, требуемых банковским учреждением;

- дождаться одобрения;

- в течение определенного времени (как правило — это 2 месяца) подыскать приемлемый вариант (дом, квартиру, комнату);

- принести в банк дополнительные документы (по жилью);

- оформить страховку;

- поставить свою подпись под ипотечным договором.

Кросс-курс 5500 Рублей (Россия) к другим валютам

Условия ведущих российских банков

Выбирая кредитную организацию, важно внимательно изучить предложения крупнейших банков

| Банк | Процентная ставка | Первоначальный взнос | Срок кредитования | Особенности оформления ипотеки |

| Сбербанк | 10,25% -13% | 20% | до 30 лет | Сбербанк предлагает широкий ассортимент ипотечных программ, предусматривающих возможность приобретения готового жилья, квартиры в новостройке или строительство собственного дома. Банк также является участником всех льготных программ государственной поддержки ипотечного кредитования. |

| ВТБ24 | 10,4%-12,75% | 10-30% | до 30 лет | Максимальная сумма ипотечного займа в этом банке составляет 60 миллионов рублей. ВТБ24 кроме классических ипотечных программ, готов предоставлять жилищные кредиты по двум документам, без подтверждения дохода клиента. Такой вариант особенно удобен заемщикам, не имеющим официального трудоустройства. |

| Россельхозбанк | 7,5% –13% | 10%-30% | до 25 лет | Условия кредитования в Россельхозбанке очень зависят от выбранной ипотечной программы. При этом в 2019 году банк внедрил либерализацию условий одобрения ипотечных заявок. Процентная ставка по кредиту очень зависит от суммы первого взноса. |

| АИЖК | 9%-12% | 20% | до 30 лет | В отличие от большинства коммерческих кредитных организаций, АИЖК предлагает своим клиентам возможность оформить ипотеку без первоначального взноса при условии повышения процентной ставки по кредиту. |

| Дельтабанк | 11,5%-12% | 15% | до 25 лет | Банк кредитует как на льготных, так и на общих основаниях. При этом если заемщик готов в качестве первоначального взноса внести более половины стоимости объекта недвижимости, процентная ставка по ипотеке существенно снижается. |

Представленные в таблице условия ипотечного кредитования действительны на 2021 год. Перед принятием окончательного решения следует обязательно уточнить особенности каждой конкретной ипотечной программы. Многие банки предлагают клиентам акционные программы, воспользовавшись которыми, заемщик может рассчитывать на существенное снижение переплаты по кредиту.

Поиск подходящего банка

Не менее важно правильно выбрать банк, ведь условия ипотечного кредитования в финансовых учреждениях могут сильно разниться

Многие потенциальные заемщики ошибочно полагают, что нужно обращать внимание только на процентную ставку. На самом деле, следует рассматривать банковское предложение в комплексе

Вот наиболее важные аспекты, которые нужно обязательно учесть:

Процентная ставка. Предварительно нужно уточнить, что входит в стоимость кредита, придется ли дополнительно платить за РКО, услуги страховой компании, выдачу наличных. Если какие-то банки не учитывают эти услуги, рассчитывая процентную ставку, необходимо самостоятельно произвести расчеты.

Срок кредитования

Это особенно важно для тех, кто оформляет ипотеку на большую сумму и не имеет возможности платить большой ежемесячный взнос. Некоторые банки ограничивают сроки кредитования до 5 – 10 лет, а в некоторых учреждениях выплачивать долг можно на протяжении 25 и даже 30 лет.

Форма выплаты

Большинство банков предлагает своим клиентам вносить ежемесячно равные (аннуитетные) платежи. Некоторые заемщики предпочитают дифференцированные выплаты. Искать учреждение нужно, исходя из своих соображений.

Требования к заемщику. Это не менее важный аспект, так как клиент должен соответствовать параметрам, выдвинутым банком. Крупные учреждения вроде Сбербанка, ВТБ 24 выдают ипотеку только работающим гражданам. В число обязательных требований может входить временная или постоянная прописка, определенный трудовой стаж, размер заработной платы.

Перечень необходимых документов. Этот пункт тесно связан с предыдущим. Наличие паспорта и справки о доходах по форме 2-НДФЛ обязательно в большинстве банков. Если клиент не может предоставить информацию о заработной плате, то перечень учреждений, готовых выдать ему ипотеку, резко сократится

Сейчас некоторые банки берут во внимание не только заработную плату, но и другие разновидности дохода – дивиденды, проценты по вкладам, арендные платежи.

Если деньги на покупку квартиры нужны срочно, то нужно оценивать и скорость рассмотрения заявки банком. Большинство из них дает ответ потенциальному заемщику в течение 1 – 7 дней. Есть и, так называемые, экспресс-кредиты, предполагающие получение быстрого решения. Но и процентная ставка по ним будет завышена, по сравнению с обычными предложениями.

Если человек имеет какие-то дополнительные льготы (материнский капитал, многодетная семья, участие в программе НИС), то необходимо выбирать банк, позволяющий применить выделенные государством субсидии. Как правило, обращаться в таком случае нужно в крупнейшие финансовые учреждения страны.

Как взять ипотеку на квартиру

После того, как банк примет решение о выдаче вам ипотечного кредита, необходимо будет в указанный банком срок (от 1 до 3 месяцев) подобрать квартиру для покупки. Жилье должно соответствовать требованиям банка

Это особенно важно, если квартиру вы покупаете на вторичном рынке. В банк предоставляются все документы на квартиру, которые проверяются специалистами

Сделку по покупке недвижимости можно будет заключить в течение пяти дней после того, как вы получите соответствующее разрешение. Для этого необходимо будет на заранее определенный банком расчетный счет перечислить сумму первоначального взноса, подписать с банком договор ипотечного кредитования. После всех этих процедур вы сможете оформить договор купли-продажи, зарегистрировать право собственности на жилье.

Для многих граждан нашей страны ипотека — практически единственный способ не только быстро стать собственником жилья, но и сразу переехать в новые апартаменты. Не приходится годами копить необходимую сумму средств для одного из главных финансовых вложений в жизни.

Какой нужен первоначальный взнос? Можно ли оформить ипотеку без первого взноса?

Оформить ипотеку без первого взноса нельзя. При оформлении ипотечного договора банки требуют обязательно внести деньгами какую-то часть от стоимости объекта недвижимости — так они себя страхуют от рисков невыплат и мошенников.

Какая сумма нужна для 1-го взноса? У всех банков по разному, минимум — 15%, хотя чаще всего это 20-30% от цены недвижимости. Т. е. если квартира или дом стоят 5 миллионов рублей, то для покупки недвижимости в ипотеку вы должны располагать суммой не меньше 1 миллиона.

Далее вы должны эти деньги внести на счет в банке, после чего подписать все кредитные документы. И лишь после этого банк переведет свои деньги (оставшуюся часть) продавцу квартиры или дома.

Для наглядности приведем таблицу со сравнением минимального 1-го взноса в различных банках РФ:

Как уже было отмечено, размер первоначального взноса оказывает непосредственное влияние не только на вероятность получения положительного ответа (одобрения банком), но и на размер будущей процентной ставки.

В качестве примера приведем таблицу ставок одного из топовых российских банков:

Поэтому, можно с уверенностью сказать, чем большую сумму вы готовы внести в качестве 1-го взноса, тем получите более выгодные условия кредитования.

Но что делать если денег на 1-й взнос нет? Или накопленной суммы недостаточно? В этой ситуации можно воспользоваться банковскими спецпрограммами.

Личный кабинет МТС Банка для предпринимателей

Подробнее о покупке в ипотеку квартиры в ипотеке

Финансовая операция, предполагающая покупку или продажу ипотечной квартиры в ипотеку, в большинстве случаев выгодна всем заинтересованным сторонам. Преимущества каждого участника сделка очевидны:

- Для банка это отличный способ избавиться от клиента, испытывающего финансовые проблемы, получив взамен более платежеспособного;

- Для старого владельца продажа ипотечной квартиры выступает одним из самых эффективных вариантов снизить или полностью избавиться от обязательств перед банком;

Новый покупатель получает возможность приобрести интересующую его квартиру по доступной цене, которая часто ниже рыночной.

Страховка

Пожалуй, главной сопутствующей затратой на ипотеку является страховка. Страхуется как сам объект недвижимости (титульное страхование), так и заёмщик. В среднем размер страховки составляет 0,5% от стоимости недвижимости. Обычно страховка платится раз в год, её сумма планомерно уменьшается по мере выплаты кредита или досрочного погашения. Наилучшим вариантом будет, если ваш ипотечный банк работает с несколькими страховыми компаниями, из которых вы можете выбрать.

Кроме того, если вы выберете сейфовую ячейку или аккредитив в качестве расчета с продавцом, то за них придется также заплатить. За аккредитив – единожды как за предоставление услуги, за банковскую ячейку – установленную для ипотечной сделки единоразовую сумму либо плату за месяц, либо за дни нахождения наличности в ячейке.

В сопутствующие расходы также следует заложить стоимость услуг оценочной компании.