Возврат процентов по ипотеке в сбербанке

Содержание:

- Возвращаем имущественный вычет через работодателя

- Тонкости проведения процедуры

- Процесс оформления

- Тонкости вычисления размера возврата

- Пошаговый алгоритм действий

- Распределение процентного вычета при приобретении квартиры супругами

- Способы оформления возврата

- Сколько ждать?

- Сколько можно вернуть с процентов по ипотеке

- Сколько можно вернуть с процентов по ипотеке?

- Как заполнять 3-НДФЛ на возврат 13 процентов за проценты по ипотеке

- Как чистить

- Процедура возврата подоходного налога

Возвращаем имущественный вычет через работодателя

Если возврат средств будет производиться через работодателя, то заработная плата налогоплательщика будет автоматически увеличена на сумму причитающего вычета до полного исчисления денег.

Для выбора такого вариант необходимо выполнить следующие действия:

- Обратиться в местную налоговую инспекцию и взять уведомление о разрешении выплачивать НДФЛ в счет имущественного приобретения.

- Отдать работодателю заявление из НС.

Для того чтобы налоговая инспекция «одобрила» такой вариант оформления вычета, необходимо предоставить следующий пакет документов:

- персональные данные;

- заявка на фискальную компенсацию;

- договор купли-продажи;

- кредитный договор;

- справку с места работы, заверенную бухгалтерией.

С момента подачи заявки работодателю, с заработной платы работника автоматически прекращают удержание подоходного налога до полного исчисления имущественного вычета.

После окончания возмещения, на заработную плату автоматически начинает начислять НДФЛ. Заявление на имущественный вычет у работодателя, как и уведомление о наличии такого права в налоговой, необходимо брать ежегодно.

Тонкости проведения процедуры

Возвращается ипотечный налог в течение всего времени выплаты кредита. Раньше при покупке квартиры кредит считался нецелевой формой. Деньги отправлялись на погашение старого кредита. Поэтому получить процентные выплаты было нельзя.

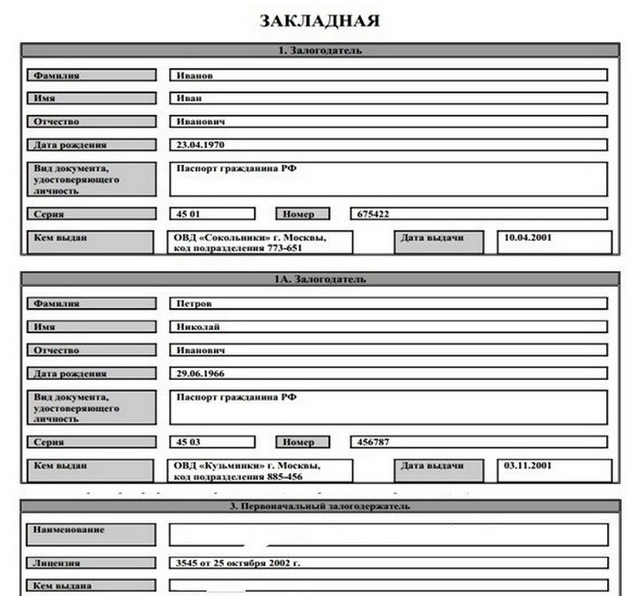

Когда заёмщиков больше одного, могут возникнуть трудности при возврате ипотечного налога. Счёт в банке открывают на одно лицо, поэтому другому могут отказать в открытии дела на возврат ипотечных процентов.

Внимание! Чтобы не было непредвиденных обстоятельств, оплачивать кредит по ипотеке за квартиру лучше в кассе. Вернуть средства можно через банкомат, однако, там не видны личные данные плательщика

Когда в квартире или доме супруги владеют долями, ипотечный вычет на кредит распределяется в соответствии с ними. Передавать доли вычета нельзя. Распределение вычета происходит и при общем владении жилья, но при желании клиентов. Для этого в ИФНС нужно написать заявление. Клиент имеет право просить о распределении в пользу другого.

Если жилье приобретается в кредит без отделки, заёмщик имеет право в налоговый вычет включить такие виды расходов:

- готовую смету,

- покупку строительных материалов,

- оплате за работу бригаде строителей,

- подключение инженерных систем в квартире или доме.

В налоговой можно получить положительное решение, если в договоре при покупке дома указано, что жилье приобреталось в кредит без отделки.

Процесс оформления

При покупке квартиры или иной недвижимости оформить возврат налога граждане могут:

- в налоговой инспекции;

- по месту своей работы.

Граждане сами выбирают, какой из способов для них удобней. Естественно, что действовать через работодателя могут только официально трудоустроенные наемные работники.

Через работодателя

У обращения за вычетом к своему работодателю имеются плюсы и один минус. Положительная сторона в том, что подать заявление на возврат налога можно сразу после возникновения на него права. Например, если квартира куплена в 2019 году, то оформить вычет можно в этом же налоговом периоде, не дожидаясь следующего

Но в случае вычета за ипотечные проценты это не очень важно

Минус для многих в том, что работодатель не имеет возможности предоставить всю сумму вычета одной выплатой. Он просто перестает удерживать с сотрудника подоходный налог со всех видов заработка, которые им облагаются.

Если заемщик ежегодно оформляет вычет за уплаченные ипотечные проценты, обращение к работодателю становится вполне удобной альтернативой, т.к. сумма возврата за год не очень велика. Например, в случае если общая сумма переплаты за 12 лет ипотеки составит 295 тыс. руб., ежегодно полагается вычет в размере 24,5 тыс. руб.

До обращения к работодателю заемщику потребуется нанести визит в ФНС и запросить справку о праве на вычет. Оформляют ее в течение месяца. Затем полный пакет документов подается в бухгалтерию, и с заявителя перестают удерживать НДФЛ.

Через налоговую

Основная часть вычетов оформляется через ФНС. В случае с покупкой недвижимости гражданин имеет право обратиться в отделение:

- по месту жительства (это адрес, указанный в паспорте);

- по месту временной регистрации;

- по месту расположения приобретенного объекта недвижимости.

Обращаться в ФНС, чтобы оформить возврат по подоходному налогу нужно не в тот год, когда возникло право на получение вычета, а не ранее следующего налогового периода. Например, если траты по кредиту были в 2019 году, заявление подается не ранее 2020 года. Далее – в любое время, пока заемщик платит государству подоходный налог.

После одобрения заявки вычет предоставляют одной суммой. Его переводят на личный счет заявителя. Естественно при условии, что за рассматриваемый налоговый период человек заплатил НДФЛ, которого достаточно для суммы вычета. Если нет — остаток переносят на следующий год. В таком случае придется подавать еще одну заявку.

На рассмотрение заявления инспекторам отводится максимум три месяца. Если по нему принимают положительное решение, денежные средства поступают на личный счет в течение одного месяца.

Тонкости вычисления размера возврата

Есть два варианта: вернуть уплаченный государству налог либо же не уплачивать налог на определённую сумму.

Для этого необходимо будет получить налоговый вычет (уменьшить доход, который облагается налогами в стране). В свою очередь налоговым вычетом называется сумма, которая и позволит уменьшить доход.

Каждый работник получает только 87% от своей заработной платы по причине уплата налогов.

Среди прочих расходов при покупке жилья заемщику тоже нужно будет уплатить налог.

Он может быть рассчитан, как определённый процент от стоимости недвижимости (здесь берется во внимание именно рыночная стоимость, но никак не сумма всех выплат, которые придется внести заемщику, чтобы погасить долг по кредиту). В каждом конкретном случае размер вычета будут определять сотрудники налоговой службы, но в любом случае итоговая цифра не может выйти больше 13% от рыночной цены квартиры

Пока что государство не вводило ограничений, касающихся количества лет вычета

В каждом конкретном случае размер вычета будут определять сотрудники налоговой службы, но в любом случае итоговая цифра не может выйти больше 13% от рыночной цены квартиры. Пока что государство не вводило ограничений, касающихся количества лет вычета.

Это означает, что если клиент банка вынужден погашать задолженность по кредиту на протяжении 20 лет, то все эти двадцать лет можно и нужно возвращать налог.

Пошаговый алгоритм действий

Намеренных быстро вернуть деньги ждет разочарование – транш из бюджета будет согласован только после тщательной проверки каждого представленного документа. В результате, заемщик вынужден ждать минимум пару месяцев, прежде чем налоговики сообщат о положительном решении. Если возникли сложности с документацией и ее проверкой, период ожидания увеличивается до нескольких месяцев.

Порядок того, как вернуть налог с ипотеки на проценты, выглядит следующим образом:

- По истечение года, в котором была оформлена ипотека, заемщик собирает пакет документации согласно утвержденного законодательством перечня. Его подскажут представители фискального органа в отделении по месту регистрации налогоплательщика.

- Заполнить декларацию 3-НДФЛ на основании собранных документов. При необходимости привлекают платного специалиста, бухгалтера, либо заполняют бланк компьютерным способом (на сайте ФНС скачивают готовый вариант).

- Налоговики принимают пакет и в течение 2-3 месяцев проверяют обращение на соответствие законодательству. По завершении проверки ФНС связывается с заемщиком и уведомляет о принятом решении.

- Иногда специалист ФНС просит представить дополнительные бумаги, либо согласует выплату с первого раза. С момента оповещения и до самого платежа проходит не более 2 недель.

Документация для ФНС

Основанием для рассмотрения обращения станет заявление налогоплательщика, оформившего ипотеку по истечении первого года кредитных выплат и далее.

К заявлению прилагают пакет подтверждающих бумаг. Часть из них уже есть у заемщика, некоторые – запрашивают в бухгалтерии и банке-кредиторе.

Основной перечень представлен следующими документами:

- гражданским паспортом;

- декларацией 2-НДФЛ;

- ипотечным договором с графиком платежей;

- платежными документами, подтверждающими произведенные выплаты (вместо квитанций часто оформляют справки из банка с выпиской по совершенным за год платежам помесячно);

- декларацией 3-НДФЛ;

- документацией на недвижимость (договор о покупке, приемопередаточный акт, выписка из ЕГРП, свидетельство на собственность).

Дополнительно могут потребоваться:

- свидетельство о брачном статусе;

- документы на детей, не достигших 18 лет;

- если недвижимость куплена на усыновленного ребенка – готовят подтверждающий документ.

2020 zakon-dostupno.ru

Распределение процентного вычета при приобретении квартиры супругами

Согласно Семейному кодексу РФ имущество, приобретенное в официальном браке, является общей собственностью мужа и жены. Что касается процентов по ипотеке, то ипотечные проценты являются совместной тратой супругов, независимо от того, кто из них является плательщиком по договору целевого займа. Соответственно, на возврат подоходного налога с процентов по ипотеке могут претендовать оба супруга.

Вычет по ипотечным процентам может быть предоставлен в любой пропорции, которую можно менять ежегодно по заявлению супругов. Семья может сама решать, как распределить вычет и как вернуть проценты по ипотеке через налоговую. Это правило действует в любом случае: является ли имущество общей собственностью супругов или квартира оформлена только на мужа или жену. В случае оформления долевой собственности также можно использовать возможность распределения вычета на усмотрение супругов.

Конечно, получение своей части вычета любым из супругов оканчивается по достижении каждым предельной суммы вычета в три миллиона рублей. Другими словами, муж и жена в общей сложности смогут рассчитывать на возврат налога по ипотеке в размере 780 тысяч рублей (по 390 тысяч рублей каждый) при условии, что общая сумма процентов по ипотечному договору 6 миллионов рублей или больше.

Пример 5. Молодая семья Скворцовых в 2015 году купила квартиру за 2,5 миллиона рублей. Деньги на покупку Дмитрий Скворцов взял в банке, подписав ипотечный договор сроком на 10 лет под 11 % годовых. Основной вычет по стоимости квартиры разделили с женой. В заявлении, которое сдали в налоговую, указали сумму вычета для Дмитрия два миллиона рублей, а для его жены Екатерины пятьсот тысяч рублей.

Екатерина получила сумму возмещения уплаченного НДФЛ по итогам 2015 года в конце мая 2016 года. На карточку Екатерине поступило из налоговой инспекции 65 тысяч рублей (13 % от пятисот тысяч вычета). Дмитрию, чтобы возместить свой уплаченный подоходный налог, понадобилось 2 года. В общей сложности за эти два года Дмитрию вернули 260 тысяч рублей, то есть Дмитрий свой основной вычет исчерпал полностью.

Теперь настало время начать возмещение процентов по ипотеке при покупке квартиры. Дмитрий и Екатерина решили, что возврат уплаченных процентов по ипотеке будет получать Дмитрий.

В рассматриваемой ситуации делить вычет по процентам между супругами нецелесообразно, так как проценты в сумме за весь период действия договора составят меньше трех миллионов рублей, предусмотренных законом. После разделения вычета оба супруга утратили бы право получить возврат денег по ипотеке. Это вызвано тем, что предоставление процентного вычета по закону предусмотрено только один раз и только по одному объекту, независимо, полностью ли использована максимальная сумма вычета в три миллиона рублей.

Не следует забывать, что отдать свой вычет супругу, если другой супруг не имеет официального дохода нельзя. Свой вычет можно будет использовать, если такой доход появится в дальнейшем. Рассмотрим, как рассчитать возврат процентов по ипотеке в таком случае.

Пример 6. Вернемся к семье Скворцовых. Дмитрий на работе получил повышение, и, продав свою комнату в коммуналке, досрочно расплатился с банком по ипотеке. Семья решилась на покупку небольшого загородного дома. Оформили в банке ипотеку на 4 миллиона рублей на 15 лет под 10 % годовых. Собственность на дом оформили в начале 2018 года. Вычеты по стоимости дома и по процентам сможет получить только Екатерина, потому что Дмитрий положенные вычеты уже использовал.

С учетом использованной части вычета при покупке квартиры 500 тысяч рублей, Екатерина сможет получить от государства 13 % от остатка основного вычета, то есть 195 тысяч рублей (1 500 000 руб. * 13%) и возврат по ипотеке 390 000 рублей.

В скором времени Скворцовы ожидают прибавления, в декабре Екатерина уходит в декретный отпуск. Екатерина сможет получить вычет за 2018 год в сумме удержанного за год НДФЛ. А потом сможет возобновить получение вычетов после выхода из декретного отпуска.

Все вышесказанное действует в отношении льгот по покупке собственности в период с начала 2014 года и по настоящее время. До 2014 года действовала другая редакция Налогового кодекса РФ, и правила предоставления имущественных вычетов отличались от нынешних.

Возврат уплаченных процентов по ипотеке можно было заявить только соответственно пропорции распределения основного вычета, и изменить эту пропорцию было нельзя. Основной вычет при покупке жилья составлял суммарно два миллиона на обоих супругов, зато проценты по ипотеке можно было возместить в полном размере, их сумма не была ограничена законом.

Способы оформления возврата

Возмещение части уплаченных банку процентов по ипотечному кредиту осуществляется по частям, пока вы не вернете всю причитающуюся сумму, или единовременно при досрочном погашении займа.

Если ваших доходов не хватает, чтобы в течение срока кредитования вернуть деньги, то процедура продлевается на следующие годы уже после того, как вы погасили ипотеку.

Получать имущественный вычет вы можете через налоговую или своего работодателя. Рассмотрим оба механизма.

Через налоговый орган

В первую очередь вы должны заполнить декларацию 3-НДФЛ

Часто возникает вопрос, можно ли вернуть % за прошлые годы? Обращаю внимание, что совсем не обязательно бежать в инспекцию сразу, как только получили документы о праве собственности. Например, вы не знали о такой льготе или не имели официальных доходов

Подавайте сразу, как узнаете или трудоустроитесь. Срока давности никакого нет.

Вы могли взять ипотечный кредит, например, в 2012 (или в любом другом году) и не подать заявление на возмещение. Вспомнили или узнали о такой возможности только в 2018 г. Оформляйте документы, составляйте декларации за 3 последних года, т. е. 2015 – 2017 годы, и возвращайте часть уплаченных %.

Какие понадобятся документы? Вот что говорит об этом Налоговый кодекс:

- Декларация по форме 3-НДФЛ.

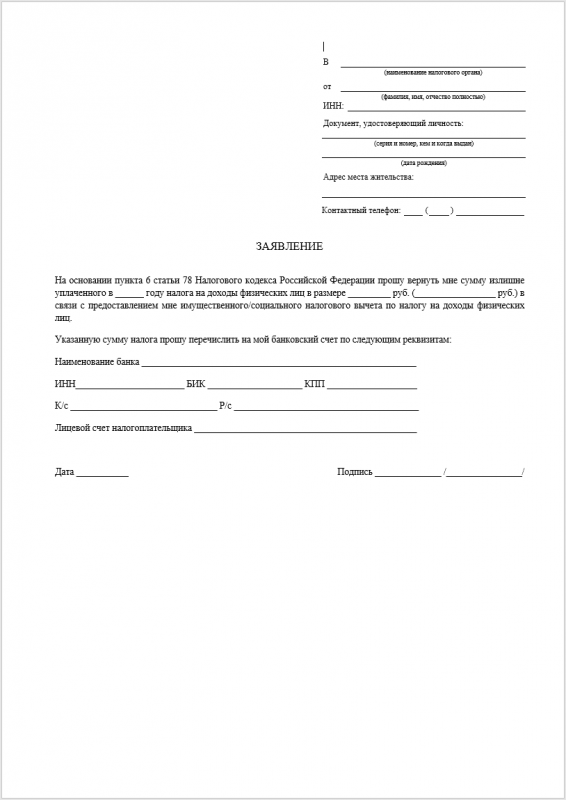

- Заявление, в котором указываются реквизиты счета, куда будут перечислены деньги.

- Кредитный договор на приобретение дома, квартиры, комнаты или доли в них.

- Документы, подтверждающие ваше право собственности на недвижимость.

- Договор о долевом участии в строительстве и передаточный акт от застройщика заемщику.

- Если недвижимость приобретается вами в собственность детей или подопечных, то надо подготовить свидетельства о рождении и разрешение органов опеки.

- Документы, которые подтвердят произведенные вами расходы по покупке объекта и уплаты банку взносов по ипотечному займу.

Срок рассмотрения заявления – 3 месяца. В течение следующего 4-го месяца ждите перечисления денег на счет. Таким образом, вы получаете часть уплаченных банку процентов обратно один раз в год до того момента, пока не вернутся 13 % со всей суммы переплаты. Документы придется оформлять ежегодно.

Но есть и другой вариант, когда деньги можно получать ежемесячно. Оформите документы через своего работодателя.

Через работодателя

В этом случае заемщик оформляет заявление на имущественный вычет на имя работодателя. Право работника на возврат подтверждает налоговый орган, выдав специальное уведомление. Нюансы оформления:

- Работодатель может быть не один, а несколько.

- Право заемщика на получение возврата подтверждается налоговой инспекцией в течение 30 дней после подачи заявления. Документы по рассмотренному нами списку подаются не работодателю, а в налоговую.

- Если в текущем периоде вы не смогли вернуть все, что положено, то сделаете это в последующие годы.

Поясню механизм, по которому работодатель возвращает часть уплаченных процентов. Допустим, вы ежемесячно получаете зарплату в сумме 30 000 руб. Работодатель перечисляет за вас налог на доходы в размере 13 %. На руки вам выдают 26 100 руб.

Вы взяли ипотечный кредит в сумме 1 млн. руб. на 20 лет под 10 % годовых. Банк предоставил график погашения кредита. Посмотрите фрагмент.

В сентябре платеж по % составит 8 333 руб. Государство возвращает 13 % с этой суммы. Таким образом, ваша “чистая” зарплата в сентябре составит 27 183,29 руб.

Сколько ждать?

У налоговой инспекции есть три месяца на проверку декларации. Срок начинает идти с момента регистрации документов. Раньше многие говорили, что стартовой точкой является дата отправки бумаг по почте. На практике это оказалось не так. Отправили. Неделю конверт пролежал в очереди на вскрытие и только потом его внесли в базу.

Чудеса встречаются редко, поэтому налоговая инспекция вряд ли удивит быстрым откликом. Спустя два месяца про нас вспомнили. Позвонили на мобильный телефон и попросили как можно быстрее исправить несколько цифр в декларации 3-НДФЛ, а также приложить ещё одну копию какого-то документа. К счастью, можно снова зайти в личный кабинет, исправить, заново распечатать и отправить по почте. Срок в это время продолжает идти. За его нарушение у инспектора будут проблемы.

За несколько дней до истечения срока проверка закончилась, а сумма налогового вычета подтвердилась. Об этом мы узнали на сайте nalog.ru, каждый день проверяя его.

Сколько можно вернуть с процентов по ипотеке

Разобравшись с процентной ставкой, которая полностью совпадает с НДФЛ, следует выяснить, что учитывается гос. службой при расчёте потраченных клиентами средств.

Возврат налога при покупке квартиры в ипотеку включает в себя:

- полную сумму кредитования, подтверждаемую справками из кредитного учреждения;

- доплату, если часть заявленной стоимости покупатель погашал с помощью собственных сбережений и накоплений;

- расходы на отделку и ремонт, если у обратившегося в ФНС человека имеются документальные подтверждения того, что приобретённая жилплощадь нуждалась в доработке;

- затраты на электрификацию, газификацию и подведение коммуникаций;

- расходы на создание проекта и документальное оформление строительства при самостоятельной постройки жилого дома и приобретения пустого участка.

Отдельного внимания заслуживают ситуации, в которых заёмщики лишатся права на государственную поддержку или сумма, используемая при расчётах, должна частично уменьшиться:

- не получат поддержки люди, купившие жильё у зависящих от них людей (близких родственников и т.д.), поскольку в подобных ситуациях государственная поддержка теряет смысл, а сам факт выплат способен привести к злоупотреблению программой и мошенничеству;

- из стоимости приобретённой квартиры или частного дома (земельного участка) вычитается используемый для оплаты материнский капитал и другая материальная помощь, используемая заёмщиком при оформлении сделки.

Иных особенностей и значимых нюансов не предусмотрено.

Сколько можно вернуть с процентов по ипотеке?

Как известно, в нынешнее время покупка недвижимости является довольно затратной статьей семейного бюджета большинства россиян. При привлечении ипотечного кредита, помимо выплаты так называемого «тела», гражданину приходится гасить начисляемые за его пользование проценты, налоговым вычетом по которым можно воспользоваться.

Его сумму может рассчитать самостоятельно практически каждый. Здесь необходимо отметить, что на сегодняшний момент максимальная сумма по налоговому вычету ипотечного кредита, которую возможно вернуть, определяется суммой в 260 тыс. рублей. В последней части данной статьи будет приведен соответствующий пример для расчётов.

Однако сначала рассмотрим аспекты, на которые необходимо обратить внимание в первую очередь. Ниже рассмотрим условия на получение вычета начисленных ипотечных процентов

Как уже отмечалось, получение вычета возможно не только по «телу» кредита, но ещё и по выплаченным процентам. Условия получения этого вычета по начисленным процентам несколько разнятся в зависимости от сроков приобретения жилья.

Если недвижимое имущество было куплено ранее 2014 года, то налогоплательщику будет произведен вычет лишь по данному объекту.

Собственники недвижимости, приобретенной позже вышеназванного года, могут получить вычет по процентам иного объекта при условии, что данной возможностью они не воспользовались ранее.

То есть при использовании стандартного вычета ранее, заёмщик может рассчитывать на получение вычета по уплаченным процентам даже в случае оформления ипотеки на приобретение другого жилого имущества.

Для получения гражданином процентного вычета, который был начислен на ипотечный кредит, необходимо соответствовать следующим критериям:

- у покупателя имеется один или несколько источников легального дохода;

- имущество не было приобретено у ближайших родственников;

- при покупке не привлекались инвестиционные средства со стороны государства и работодателя.

Помимо этого, чтобы гражданин смог воспользоваться правом возврата НДФЛ с выплаченного им процента по ипотечному займу, необходимо соблюдать ряд иных критериев:

- кредитный договор должен чётко содержать целевое назначение ссуды – на приобретение или строительство жилья (ссуда должна быть сугубо ипотечной);

- кредитные средства необходимо использовать исключительно по целевому назначению (в данной связи могут быть истребованы подтверждающие документы, и если полученная ссуда была направлена на иные цели, можно рассчитывать на отказ в возмещении процентов по ипотечному кредиту);

- строящееся жильё, либо жильё, которое было приобретено, должно располагаться на территории РФ (компенсация не предусматривается, если недвижимость была куплена за рубежом).

При приобретении супругами совместной недвижимости вычетом НДФЛ по ипотечной ссуде могут воспользоваться оба члена семьи вне зависимости от того, кем производилась оплата кредита.

Тогда распределение осуществляется в соответствии с размером долей каждого из супругов в общей собственности. Если один из них уже воспользовался вычетом, то доля второго не может превышать 50% от причитающегося вычета. Чтобы размер вычета был максимально возможным, рекомендуется ежегодно подавать заявление с указанием соотношения долей.

Обобщая все аспекты действующего законодательства, можно выделить основные моменты и условия, при соблюдении которых имущественный вычет может быть получен:

- Наличие постоянного источника легальных доходов.

- При обращении в налоговый орган, со дня приобретения жилья не истёк предусмотренный законом трёхлетний срок.

- В качестве налогооблагаемой базы рассматриваются расходы по приобретению до 2 млн рублей. Тем самым, общий размер вычета определён максимальной суммой — 260 тыс. рублей за весь период перечислений.

Перечисление может происходить в безналичной или наличной форме. Первая считается более выгодной, так как покупатель освобождается от оплаты налога на срок погашения положенной ему суммы вычета.

Как заполнять 3-НДФЛ на возврат 13 процентов за проценты по ипотеке

3-НДФЛ – это документ, в котором налогоплательщики указывают доходы, полученные не на работе, и связанный с ними подоходный налог. Обычно к подобным доходам относится продажа имущества, выигрыши в лотереях и иные схожие источники прибыли. Упомянутая справка состоит из нескольких листов:

- на первом содержатся сведения о налогоплательщике;

- на втором указывается общая сумма прибыли и размер выплаченных налогов;

- на третьей производятся расчёты, указывающие на правильность произведённой оплаты (необходимость подобной страницы вызвана сложностью расчётов в некоторых случаях и фигурирования тысяч или даже миллионов рублей);

- на следующем листе повторно указываются все доходы и налоговые выплаты, но в данном случае каждый описывается отдельно, хотя и предельно коротко.

Внизу каждой страницы ставится подпись и дата. Кроме того, важным условием является использование только 1 стороны листа.

Как чистить

Как почистить раковину из искусственного камня в домашних условиях:

- Сначала необходимо убрать с нее все ненужные вещи и кухонные инструменты, чтобы ничего не повредить. Следует выполнять работы, убедившись в том, что рядом нет детей.

- Необходимо залить в мойку раствор 9% уксуса с водой в соотношении 1:1, чтобы избавиться от осадка и накипи. Время действия зависит от загрязнения – в среднем 15 минут. После этого необходимо смыть уксус тщательно водой. Не следует лить неразведенный уксус на резиновые прокладки, или места, защищенные силиконом, потому что он их разъедает.

- Затем следует мойку протереть моющим средством Доместос (или аналогичного действия моющим дезинфицирующим отбеливателем). В раковину заливают немного Доместоса и губкой, замоченной в воде, распределяют равномерно средство по всей поверхности. Время от времени следует протирать мойку губкой, чтобы моющее средство не высохло.

- Этот этап чистки занимает 30 минут. Спустя полчаса следует тщательно отмыть раковину от Доместоса водой с губкой. Если в некоторых местах желаемый результат не был достигнут, необходимо использовать средство для чистки поверхностей (например, Cif). Рекомендуется протирать губкой все загрязненные места. Это поможет добиться эффекта чистоты.

Чем жестче вода, тем больше отложений на мойках, имеющих частый контакт с ней. Чем чаще будет применяться чистка с Доместосом, тем меньше грязи будет собираться на поверхности раковины.

Процедура возврата подоходного налога

После предоставления заявления и пакета документов, перечень которых представлен выше, сотрудниками налоговой инспекции осуществляется тщательная сверка предоставленных данных декларации и справки о доходах со сведениями, отраженными в поданых работодателем соответствующих документах за прошедший год. На это отводится три месяца с того дня, когда была поставлена отметка «получено», а поступившие документы зарегистрированы в так называемом журнале прихода.

Затем необходимо будет позаботиться о заполнении заявления по возврату денежных средств, в котором будут указаны ФИО получателя, его адрес, сумма вычета и реквизиты банковского расчётного счёта, куда будет выполнен перевод подтверждённой суммы.

После этого бумажный носитель должен быть направлен по адресу налогового органа, принимавшего решение о вычете. На перечисление денежных средств, как указано в Налоговом кодексе, выделяется тридцать дней с момента регистрации поступившего заявления.

Если гражданин выбрал способ возмещения вычета НДФЛ через своего работодателя, то выплата суммы будет возвращаться ему частями. Так как это подразумевает то, что в определённый период времени не будет осуществляться удержание с заработной платы.