Налоговый вычет

Содержание:

- Вычеты за детей

- Стандартные вычеты

- При покупке жилья

- Вычеты социальные

- Законодательная база

- Как получить налоговый вычет

- Калькулятор налогового вычета

- УБРиР «Школьника» — Единый банковский счет для Родителя и Ребёнка

- Когда налоговый вычет становится доступен для получения?

- Кто может получить возврат налога при покупке квартиры?

- Характерные для ноутбука

- Какие документы собрать

- Какие еще есть условия получения имущественного налогового вычета?

Вычеты за детей

Строго говоря, данный тип вычета также относится к стандартным, однако он в то же время в достаточной мере обособлен от него. В частности, он может суммироваться с любым из вышеперечисленных. Налоговые вычеты рассматриваемого типа могут получать родители или усыновители. Размер соответствующей преференции — на базе суммы в размере 1000 руб. на каждого ребенка в месяц.

Налоговый вычет, о котором идет речь, может выплачиваться, пока ребенку не исполнится 18 лет, а если он пойдет учиться по очной форме, то до момента достижения им 24 лет. Другое ограничение, касающееся соответствующих выплат, — доход человека не должен превышать 280 тыс. руб. в год. Если зарплата или иные источники дохода больше, то вычет не предоставляется.

Также законодательством РФ предусмотрены выплаты на базе суммы в размере 2 тыс. руб. Они предоставляются, если ребенок имеет инвалидность или воспитывается единственным родителем.

Право на получение вычетов за детей один родитель может законным образом делегировать другому. Этот механизм целесообразен, если у кого-либо из родителей нестабильная работа. Для того чтобы реализовать данное право, человек, отказывающийся от вычета, должен оформить документы, подтверждающие намерение передать право на рассматриваемую преференцию другому.

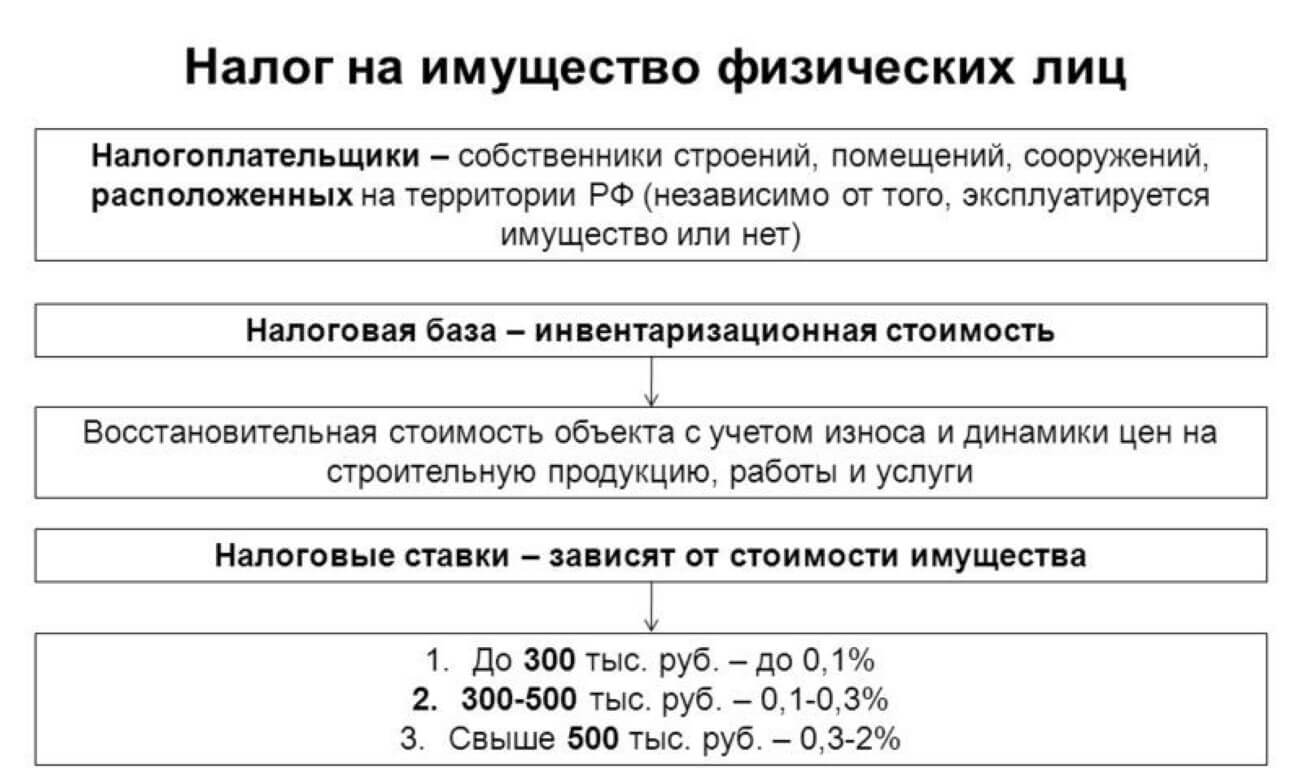

Стандартные вычеты

За что можно получить налоговые вычеты, относящиеся к категории стандартных? Подобного типа выплаты осуществляются в адрес определенных категорий лиц. Вычеты, о которых идет речь, фиксированные. В зависимости от основания они могут исчисляться на базе, например, 3 тыс. руб. или 500 руб. в привязке к месяцу. Указанные суммы составляют, таким образом, базу для исчисления вычета — по ставке в 13%. То есть человеку выплачивается не 3 тыс. руб. и не 500 руб., а 13% от соответствующей суммы — 390 руб. или 75 руб.

Законодательством РФ предусмотрено несколько категорий граждан, которые имеют право на получение рассматриваемого типа вычета.

Во-первых, это участники ликвидации аварии на Чернобыльской АЭС, последствий иных ядерных испытаний, а также граждане, получившие инвалидность при участии в боевых действиях. В отношении них законодательство РФ предусматривает налоговый вычет на базе суммы в размере 3 тыс. руб.

Во-вторых, это герои СССР и России, граждане с инвалидностью 1 и 2 групп и имеющие ограниченные возможности с детства, участники боевых действий, а также жители Чернобыля, эвакуированные после аварии на АЭС. Лица данной категории могут получать стандартные вычеты на базе суммы в размере 500 руб.

В-третьих, физлица, не относящиеся к отмеченным категориям граждан, могут рассчитывать на налоговую преференцию на базе суммы в размере 400 руб. Но она гарантируется им, пока их годовой доход не достигает 40 тыс. руб.

Сколько налоговых вычетов можно получить человеку, если у него есть несколько на то оснований, и если речь идет о стандартных преференциях? Только один — тот, который предполагает наибольший размер выплаты. При этом стандартные вычеты вполне могут сочетаться с иными типами преференций, например, имущественными.

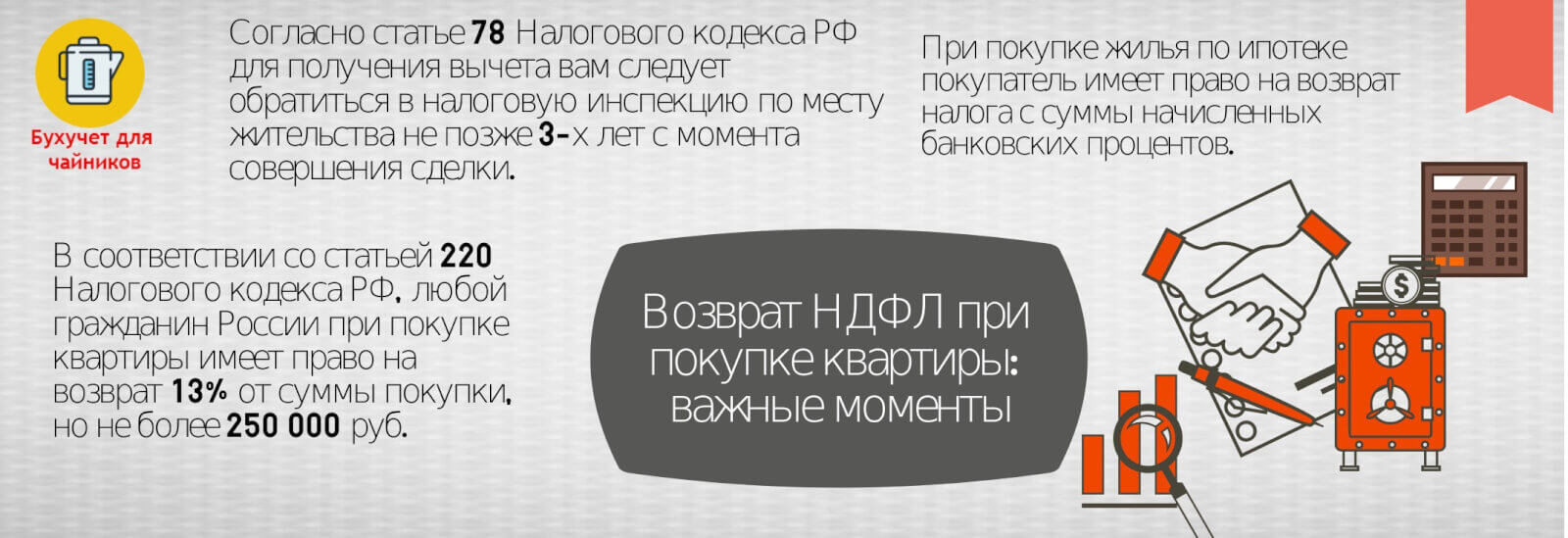

При покупке жилья

Покупая недвижимость, у собственника появляется вероятность возврата уплаченных денег в свой бюджет. Сумма ограничена законодательством и составляет 2 миллиона рублей. Купив квартиру за 2 миллиона рублей, сумма, которую владелец жилья сможет вернуть составит 13% от заявленной, то есть 260 000 рублей. Если недвижимость обошлась покупателю дороже, например, 3 миллиона, то вернуть удастся всё равно только 260 000. Законодательство чётко установило лимит в 2 миллиона рублей.

А что, если квартира была приобретена за меньшую сумму? В договоре купли-продажи сумма покупки значится 1 миллион рублей. В таком случае, налогоплательщик сможет возместить из бюджета лишь 130 000 рублей

При этом важно помнить, что покупатель должен быть резидентом РФ и уплатить НДФЛ со своего дохода в эквивалентном возмещению размере. Иначе, возвращать будет нечего

Вычеты социальные

Вычеты на лечение, обучение, пенсионные взносы и благотворительность называются социальными вычетами. Максимальная сумма, с которой можно получить возврат налога на доходы по всем видам льготы социальной группы, — 120000 рублей.

Оплата лечения и прочих медуслуг

Вычет на лечение относится к группе социальных вычетов. Денежные средства можно забрать обратно не только за лечение налогоплательщика, но и за лечение его близких родственников первой линии:

- матери, отца;

- дочери, сына (как родных, так и приемных);

- жены или мужа.

Чтобы произвести вычет, необходимо соблюсти несколько условий. Во-первых, оказанная медуслуга должна входить в специальный реестр медуслуг, по которым разрешен возврат налога. Во-вторых, медучреждение, оказавшее услугу, должно иметь медлицензию, выданную российскими уполномоченными органами.

Вычет можно произвести не только в связи с затратами на лечение, но и после приобретения лекарств, которые выписал лечащий врач

Препараты, на покупку которых оформляется льгота, должны входить в специальный реестр лекарств. Медикаменты могут быть куплены не только для себя, но и для другого человека, который приходится налогоплательщику близким родственником (жена, муж, дочь, сын, отец, мать).

Если вы заключали договор добровольного медицинского страхования на себя или близких первой линии, за оплату взносов вы тоже можете получить вычет. Но государство предъявляет строгие требования в этом вопросе:

- Договор должен покрывать только расходы на лечение.

- Страховое агентство должно владеть российской лицензией на осуществление подобной деятельности.

Вычет на лечение оформляется в ближайшем отделении фискальной службы. С собой нужно принести пакет документов, в состав которых входят:

- подтверждение расходов;

- контракт с клиникой или другим медучреждением;

- доказательства уплаты НДФЛ;

- налоговая декларация, заполненная в стандартном бланке 3-НДФЛ;

- справка об уплате по счету, выставленном больницей, клиникой, аптекой и т.д.

Вернуть средства можно только за предшествующий год. Так, если медуслуга была оказана в 2017 году, вычет оформляется только в следующем, 2018 году.

Оплата услуг образовательного учреждения

Еще одна статья расходов, на который государство оформляет социальный вычет — плата за образование. Налогоплательщик может вернуть средства не только за свое обучение, но за обучение родного или приемного ребенка, брата или сестру.

Если учится налогоплательщик

Максимальный вычет на собственное обучение составляет сто двадцать тысяч (120 000) рублей. А за год можно вернуть не более пятнадцати тысяч шестисот рублей (15 600). Образовательное учреждение, предоставившее обучение, должно быть официально зарегистрировано и иметь соответствующее разрешение, выданное уполномоченными государственными органами РФ. Это может быть университет, автошкола, учебные курсы и пр.

Вычет на ребенка можно сделать, только если он учиться очно

Если учится ребенок

Чтобы вычет на обучение детей одобрили, они должны быть не старше двадцати четырех лет. Максимальная сумма, на которую можно уменьшить налоговую базу, — пятьдесят тысяч рублей. А забрать деньгами можно не более 6 500 рублей.

Ребенок может учится в любом частном или государственном учебном заведении — университете (только очная форма), детском саду, школе, образовательном центре и пр.

Договор с учреждением, в котором учиться ребенок, должен быть составлен либо на налогоплательщика, либо на его жену (ее мужа). Но документы, подтверждающие оплату, должны быть составлены только на гражданина, оформляющего льготу.

Если учится сестра или брат

Максимальная сумма, которую можно вернуть за обучение родных братьев и сестер — 15 600 рублей. Договор с образовательным учреждением должен быть заключен на имя налогоплательщика. Платежные документы (например, квитанции, чеки) тоже должны быть составлены на имя оформляющего вычет гражданина.

Чтобы льготу одобрили, сестры и братья должны учится на очном отделении любого официального образовательного учреждения — школы, ВУЗа, детского сада и пр. Вернуть деньги можно только за обучение сестер или братьев, которым не больше 24 лет.

Если оформлять льготу у работодателя, ждать не надо. В этом случае на льготу можно подавать в том же году, в котором были понесены расходы.

Законодательная база

На территории России основным источником налогового права является Налоговый Кодекс РФ (НК РФ).

Именно этим законодательным актом определяется порядок, суть и общие принципы всех процедур, связанных с налогообложением граждан и юридических лиц в России.

Так, НК РФ обязует каждого человека, официально работающего в России или получающего доход другим узаконенным способом (сдача жилья в аренду, продажа имущества и т.д.) уплачивать обязательный сбор, равный 13 % от суммы его прибыли. Приятного для граждан в этом, конечно, не много, но таков есть закон и его следует соблюдать.

Однако налоговое законодательство также предоставляет гражданам РФ возможность вернуть некоторую часть от уплаченного ими налога на доходы физических лиц (НДФЛ). Подобное явление получило название «вычет». А порядок его получения полностью регламентирован НК РФ.

По своей сути налоговый вычет может быть представлен двумя способами возврата средств:

- либо уменьшением размерности в уплате других налогов, эквивалентным сумме полагаемого вычета;

- либо получением средств обратно по безналичному расчету.

Виды налоговых вычетов

Стоит отметить, что возращение подоходного налога возможно только в том случае, если гражданин осуществляет какую-либо другую процедуру, связанную с тратой средств и налогообложением с его стороны.

Это значит, что вычет за НДФЛ можно получить, например, при платном обучении или при купле-продаже квартиры.

Учитывая данный факт, законодательством были сформированы различные виды налоговых вычетов, основные из которых следующие:

- имущественный вычет, связанный с приобретением или покупкой жилья/земельного участка;

- социальный вычет, связанный с тратами средств на услуги соцхарактера (обучение, лечение и т.п.);

- благотворительный вычет, связанный с расходами гражданина на добровольные пожертвования.

Более подробно обо всех видах вычетов поговорим ниже. Здесь же стоит отметить, что каждый налоговый вычет имеет максимальный предел.

То есть фиксированную сумму средств, больше которой гражданин получить не сможет вне зависимости от того, сколько было потрачено с его стороны денег на уплату подоходного налога. Для каждого вида вычета подобный предел индивидуален и определен НК РФ.

Сколько раз можно произвести налоговый вычет?

Помимо этого, согласно действующему законодательству налоговый вычет является разовой процедурой, поэтому достигнув его максимального предела у гражданина РФ больше нет возможности вернуть средства подобным образом.

Вычет любого характера представляется собой полный аналог налогу, только он выплачивается государством обычным людям.

Его размерность также равна 13 % от суммы тех трат, которые понес гражданин на получение ранее упомянутых вещей.

Какие налоги можно вернуть физическому лицу?

Как получить налоговый вычет

Теперь более подробно остановимся на получении вычета в трех конкретных случаях:

- За покупку квартиры.

- За лечение.

- За обучение.

За квартиру

Вычет платится за покупку жилой недвижимости. Сумма такого вычета — 2 миллиона рублей. Если квартира стоит больше — сумма останется в 2 миллиона. Если стоимость квартиры меньше — сумма будет уменьшена до реальной стоимости квартиры.

Получить такой вычет могут только официально трудоустроенные граждане, которые регулярно платят налоги. Вычет идет от НДФЛ, который работник платит с официальной зарплаты. Дополнительно право на вычет имеют родители или опекуны, которые купили ребенку недвижимость и оформили на него. Срок получения денег в таком случае — до достижения ребенком 18-летнего возраста.

Если вы берете жилье в ипотеку, то также можно получить вычет по процентам на ипотеку. Это 3 миллиона рублей вычета и 390 000 руб. возврата от ФНС. Суммарно, если вы купили квартиру за 2 миллиона в ипотеку, а проценты составили примерно 3 миллиона, вы получаете возврат от 5 000 000 руб. своего дохода, что в деньгах — 540 000 руб.

Помимо расходов на покупку и процентов по ипотеке налоговый вычет можно получить за ремонт и отделку жилья, если вы покупаете его в состоянии черновой отделки (просто голые стены).

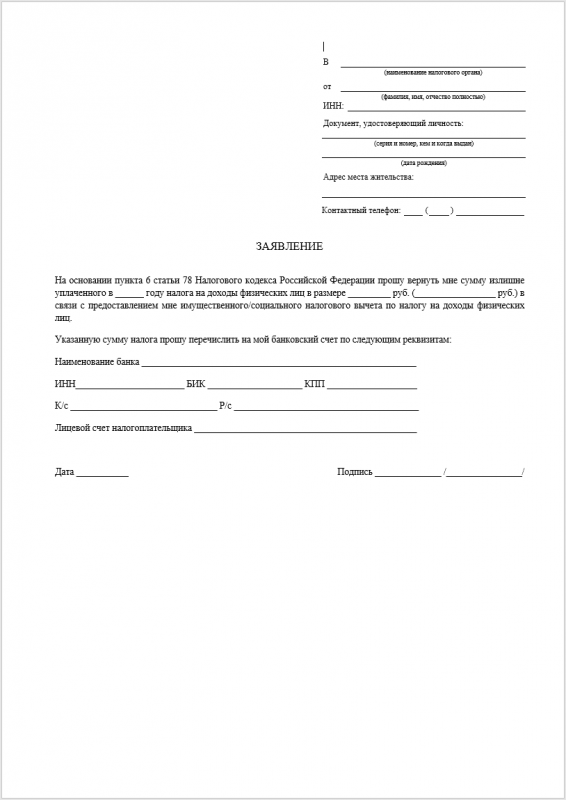

Документы для получения вычета за покупку недвижимости:

- Паспорт.

- Электронная подпись, если вы подаете заявление онлайн.

- Налоговая декларация 3-НДФЛ.

- Заявление на налоговый вычет.

- Документы, которые подтвердят покупку жилья. Это могут быть договоры, акты приема-передачи, чеки, расписки.

- Документы, подтверждающие право собственности. Тут два варианта: свидетельство о собственности или выписка из единого государственного реестра недвижимости.

- 2-НДФЛ за прошлый год, её можно взять в бухгалтерии своей фирмы.

- Реквизиты банка, на которые перечислят налог.

После этого достаточно прийти в налоговую или отправить документы через интернет и получить налоговый вычет.

За лечение

Налоговый вычет за лечение — один из социальных вычетов. Вы можете получить возврат от налогов, если в течение календарного года болели и изрядно потратились. Максимальная сумма вычета — 120 000 рублей, на руки вы получите — 15 600. Получить вычет можно за себя и близких родственников (супруга, родителей и детей). Но в графе «Плательщик» в медицинском учреждении должна стоять фамилия человека, который хочет получить вычет. Даже если платил не он.

Вычет можно получить за:

- Расходы на лечение.

- Расходы на лекарства.

- Расходы на страховку.

Есть официальный перечень медицинских услуг, на которые можно получить налоговый вычет. На некоторые косметические и формально оздоровительные процедуры их получить нельзя. Полный список можно найти в постановлении Правительства от 19.03.2001 №201.

Документы, необходимые для получения вычета:

- Паспорт.

- 3-НДФЛ.

- 2-НДФЛ.

- Заявление.

- Договор на оказание медицинских услуг с точной суммой.

- Справка из больницы.

- Копия лицензии лечебного заведения.

При покупке лекарств нужно приложить рецепт, чеки и квитанции, а также справку из медучреждения, если пациент покупал дорогостоящие лекарства из-за нехватки их в медучреждении.

Если вы заплатили налог меньше, чем вам положен социальный вычет — оставшаяся сумма не выплачивается, а сгорает.

За обучение

Налоговый вычет за обучение — возврат НДФЛ от суммы на обучение. Максимальная сумма налогового вычета — 120 000 рублей за обучение братьев и сестер и 50 000 рублей за обучение детей на человека (совокупный — те же 120 000 рублей).

Вы можете получить налоговый вычет за:

- Собственное платное обучение в любой форме (очное, заочное, дневное обучение, вечернее и т. д.).

- За обучение детей, но только очно.

- За обучение братьев и сестер, но только очно.

Возраст детей — до 24 лет. Самому можно получать вычет на образование в любом возрасте.

Документы для получения налогового вычета:

Паспорт.

3-НДФЛ.

2-НДФЛ.

Копия договора с образовательным учреждением

Важно, чтобы именно вы были указаны в графе «Плательщик». Если договор заключен с ребенком, то могут быть трудности.

Копия лицензии образовательного учреждения.

Квитанции, чеки и другие платежные документы, подтверждающие оплату.

Заявление в ИФНС.

Копия документа, подтверждающего родство (свидетельство о рождении, договор усыновления или попечительства).

Справка о форме обучения.

Если вы заплатили налог меньше, чем вам положен социальный вычет — оставшаяся сумма не выплачивается, а сгорает.

Калькулятор налогового вычета

УБРиР «Школьника» — Единый банковский счет для Родителя и Ребёнка

Когда налоговый вычет становится доступен для получения?

Право на имущественный вычет за приобретенную недвижимость при покупке квартиры/дома/комнаты на вторичном рынке жилья наступает после того, как проводится его перерегистрация в Едином государственном реестре недвижимости. Право на получение льготы подтверждает выписка из ЕГРН.

Если для сделки по приобретению недвижимости потребовался ипотечный кредит, то налоговый вычет по процентам можно провести с того же года, что и имущественный вычет.

Пример расчета

Дом приобрели в 2019 году за 6 млн руб. с оформлением ипотеки на 4 млн руб. Регистрация в ЕГРН проведена в год покупки. Следовательно, собственник жилья может подать заявление на возврат НДФЛ за 2019 года на сумму в 2 миллиона рублей + уплаченные проценты (до 3 миллионов рублей).

Если размер НДФЛ за календарный год недостаточен для налогового вычета в полном размере, физлицо вправе получить вычеты по НДФЛ и в следующие годы. При покупке дольщиком квартиры в новостройке, налоговый имущественный вычет становится доступен лишь после подписания приемопередаточного акта собственником жилой недвижимости.

При оформлении ипотечного кредита, в этом же году может быть оформлен налоговый вычет и по процентам, включая суммы, уплаченные по ипотеке до получения акта о передаче собственнику жилья.

Если дом приходится возводить самостоятельно либо он приобретается в полу готовом состоянии, то заявление на имущественный вычет можно подать лишь после регистрации жилого дома.

Право на вычет по расходам на стройку, покупку земельного участка и стройматериалов, наступает только после регистрации индивидуального домостроения. Налоговый вычет по выплаченным ипотечным процентам, также можно только после регистрации домостроения.

Обращаю внимание, что в любом из вышеперечисленных случаев право на вычет реализуется лишь налоговыми резидентами РФ, имеющими доход, который облагается 13 % НДФЛ

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Характерные для ноутбука

Стоит пару слов сказать про редкие, я бы даже сказал «экзотические» разъемы, которые встречаются в ноутбуках или каких-то других устройствах, но которые не встретить на обычном ПК. Это два разъема: PCMCIA (ExpressCard) и Kensington Lock. Последний используется для защиты устройства от кражи. В разъем «Kensington Lock» вставляется специальный шнур с замком и привязывается к любому предмету, будь то стол или батарея, например. Естественно, ключи от замка есть только у вас.

А вот «ExpressCard» представляет собой узкую прорезь, прикрытую заглушкой, в которую вставляется некая карта расширения, на которой могут размещаться порты для подключения иных устройств. С помощью такой карты вы запросто можете добавить себе немного USB 3.0 портов в ноутбук, хотя бы потому, что на любом ноутбуке ощущается их нехватка.

Какие документы собрать

Для возврата налога от государства необходимо собрать определенный пакет документов:

| Вид вычета | Список документов |

|---|---|

| Стандартный |

|

| Социальный |

|

| Профессиональный |

|

| Инвестиционный |

|

| Имущественный |

При ипотеке включаются:

|

Какие еще есть условия получения имущественного налогового вычета?

В 2014 году вступили в силу определенные нововведения в отношении лимитов, установленных государством. Во-первых, вычет теперь можно получить по нескольким объектам недвижимости. Это выгодно для молодых семей, которые не могут сразу приобрести квартиру стоимостью 2 миллиона и более, чтобы получить максимальный возврат. Во-вторых, лимит теперь рассчитывается на человека. Приобретая собственность на двоих владельцев, вычет увеличивается. Приобретая квартиру стоимостью 5 миллионов рублей, супруги могут рассчитывать на возврат 4 миллионов вместо 2.

При этом новые правила не распространились на возмещение НДФЛ по процентам от ипотеки. Их, по-прежнему, можно вернуть только с одной приобретенной квартиры. Лимит, раньше бывший безграничным, теперь урезан до 3 миллионов рублей.

Важное условие – помещение должно быть жилым. Есть недвижимость приобретается в статусе коммерческого помещения, вычет не предоставляется, так как предполагается предпринимательская деятельность, осуществляемая на его базе