Что такое реструктуризация организации

Содержание:

- Определение и правовая база реструктуризации задолженности

- Реструктуризация по типу долга

- Виды реструктуризации

- Как сделать реструктуризацию

- Как влияет реструктуризация на кредитную историю

- Выгодно ли делать реструктуризацию

- Влияние реструктуризации на кредитную историю

- Важная деталь

- Виды реструктуризации кредита

- Понятие реструктуризации

- Распространенные причины реструктуризации долга

- Отзывы клиентов банка «Возрождение»

- Реструктуризация долга при банкротстве физического лица

- ТОП-3 банка с хорошей реструктуризацией

- Пример реструктуризации

- Чем грозит просроченный платеж?

Определение и правовая база реструктуризации задолженности

Под реструктуризацией долга понимается изменение условий кредитования в более выгодную для заемщика сторону. Уменьшение финансовой нагрузки на должника выражается в снижении процентной ставки по кредиту, увеличении срока действия договора, перераспределении платежей по погашению задолженности или предоставлении кредитных каникул.

Как правило, речь в подобной ситуации идет о взаимоотношениях между банком и его клиентом, в качестве которого может выступать как физическое, так и юридическое лицо. Особенно часто термин применяется по отношению к долгам граждан.

Возможность проведения реструктуризации долгов физических лиц в рамках процедуры банкротства была закреплена в юридической практике после принятия №154-ФЗ, утвержденного 29 июня 2015 года. Указанный Федеральный закон содержит поправки в другой правовой акт — №127-ФЗ, подписанный Главой государства 26 октября 2002 года и регламентирующий порядок признания финансово несостоятельными как частных, так и юридических лиц. Главное требование к процедуре реструктуризации, содержащееся в актуальной версии федерального законодательства – погашение задолженности в срок, который не превышает 3-х лет. Все остальные нюансы проводимой финансовой операции определяются заинтересованными сторонами.

Важно отметить, что реструктуризация долгов широко применяется не только в ходе рассмотрения дел о банкротстве, но и в повседневных взаимоотношениях между банками и клиентами. В первом случае в качестве посредника между кредитором и должником выступает арбитражный управляющий, а основные решения принимаются или утверждаются судьей

Вторая ситуация встречается на практике намного чаще и предусматривает участие двух сторон – самого банка и заемщика, отношения которые регламентирует заключенный между ними кредитный договор. Она носит добровольный характер, а основные решения принимаются ответственными сотрудниками финансовой организации.

Реструктуризация по типу долга

1. По кредитам.

Это комплекс мер кредитной организации, который направлен на то, что уменьшить кредитную нагрузку клиента. Если ситуация заемщика изменилась и он не может вовремя погашать долг, то можно взять кредитные каникулы, увеличить срок кредитования и т.д.

2. По долгам ЖКХ.

Если это задолженности за ЖКУ, то взыскателем будет являться управляющая компания. Благодаря реструктуризации могут быть установлены новые сроки выплат, размеры платежей, а также меры в случае не погашения задолженности. УК может не соглашаться на реструктуризацию, однако в большинстве случае принимается положительное решение.

3. По налогам.

Налоговая предоставляет рассрочку до пяти лет. При этом получить отсрочку по уплате можно как по одному налогу, так и по нескольким. Реструктуризацию по налогам предоставляют, когда имеются основания, например банкротство физического лица. Заявление подается в уполномоченный орган.

Виды реструктуризации

- Кредитные каникулы – уплата долга откладывается на срок от месяца до 2 лет. В этот период заемщик должен выплачивать только проценты. После каникул необходимо заплатить больше, так как размер переплаты увеличивается на весь период кредита. Отсрочка – отличный вариант для тех, кто потерял работу.

- Пролонгация или увеличение срока кредита. При этом ежемесячные платежи будут уменьшены. В случае если применялись штрафные санкции, то их распределяют по месяцам. Срок продления не должен превышать максимальный для банка.

- Изменение валюты, как правило, применяется во время девальвации. Для кредитной организации изменение ссуды, которая взята в долларах или евро на рубли не выгодно. Обычно замена валюты является следствием решения руководства банка под влиянием внешних политических факторов. Также некоторым клиентам тяжело покрывать задолженность из-за роста курса доллара. Перевод в рубли повысит ставку, тем не менее, такой вариант будет выгоден заемщику.

- Уменьшение ежемесячного платежа. Для того чтобы уменьшить платеж сам кредит по договору продлевают, однако размер переплаты будет увеличен.

- Списание неустойки. Получить прощение от штрафов и пеней можно только при условии, что клиент предоставит веские основания для отсрочки, например решение суда о признании заемщика банкротом. Кредитная организация в данном случае считает, что без штрафов кредит выплатить реально. Как правило, на штраф выдается рассрочка.

Как сделать реструктуризацию

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт (копия и оригинал).

- Документы, которые подтверждают, что размер дохода изменился или его временно нет. Это может быть приказ об изменении положений договора, справка о нетрудоспособности, инвалидности и т.д.

- Если необходимо реструктурировать кредит с залогом (ипотека, автокредит), то необходимо предоставить копию страхового полиса, а также чек по уплате страхового взноса по залогу.

Кредитные организации могут потребовать предоставить и иные документы. Стоит понимать, что реструктурировать долг банк не обязан. Документы могут быть рассмотрены, однако показаться неубедительными.

Необходимо обратиться с заявлением, пока еще не было просрочки. С таким заемщиком кредитные организации более охотно договариваются.

Главное условие – банк должен быть уверен, что клиент нуждается в помощи и данная мера необходима для погашения задолженности. В ином случае кредитные организации только потеряются время даже, несмотря на то, что получат прибыль при увеличении процентов или кредитных каникул.

Как влияет реструктуризация на кредитную историю

Реструктуризация после просрочки платежей рассматривается кредитными организациями, как уклонение от выполнения обязательств.

Выгодно ли делать реструктуризацию

Преимущества реструктуризации:

- Сохранение положительное кредитной истории.

- Клиент не допускает судебных разбирательств.

- Можно избежать дефолта.

- Возможность избавить от неоплаченной неустойки.

- Заемщик избежит принудительного взыскания суммы долга.

Главный плюс реструктуризации в том, что как правило, ее выполняют бесплатно. Могут быть понесены расходы, если потребуется подписать дополнительное соглашение к заверенному нотариусом договору залога. Данная мера поможет кредитору выйти из непростой ситуации. Если банк отказывает в реструктуризации, то можно предоставить копию заявление в суде.

Наверно, большинство людей слышали о перекредитовании, но не все понимают точно что такое рефинансирование кредитов и как его оформить, какие банки предоставляют такую услуги и в какой кредитной организации предлагаются лучшие условия. Мы ответим на все эти вопросы и поможем сделать выбор.

Влияние реструктуризации на кредитную историю

Многие добросовестные заемщики настолько боятся испортить кредитную историю, что боятся обращаться в банк с заявлением реструктуризации. Не видя выхода из сложной финансовой ситуации, они берут новые кредиты с целью погашения старых и еще больше загоняют себя в долговую яму.

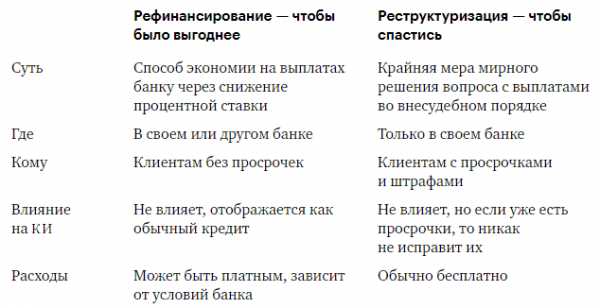

Давайте выясним, насколько влияет процедура рефинансирования или реструктуризации долга на дальнейшую кредитную историю клиента?

Конечно, абсолютно вся информацию о кредите, внесении изменений в его условия, причины, которые привели к этим изменениям, будут отражены в кредитной истории клиента.

Причина просроченного платежа

Вся эта информация находится в едином национальном бюро и к ней обращаются абсолютно все Кредиторы перед тем, как согласовать выдачу займа. Но ухудшения кредитной истории по причине рефинансирования или реструктуризации можно избежать, если самостоятельно инициировать вопрос пересмотра условий договора, не дожидаясь просроченных платежей и штрафных санкций по ним.

А вот если обратиться в банк с просьбой о пересмотре условия уже после образовавшейся просрочки, то существенно ухудшит кредитное реноме.

Финансовые эксперты различают три варианта испорченной кредитной статистики:

- слабая — если просрочка допущена в течение одного и перекрыта платежом;

- средняя – несколько месяцев;

- высокая – образовавшийся долг не перекрыт платежами, и реструктуризация инициирована самим банком.

При последнем варианте заемщику будет очень сложно в будущем доказать свою платежеспособность и добросовестность, с целью получения нового кредита.

Важная деталь

Виды реструктуризации кредита

Если вы обращаетесь в банковскую организацию вовремя (до момента подачи на вас искового заявления в суд), то можете рассчитывать на несколько видов реструктуризации.

Разберемся, какие программы реструктуризации существуют:

- Введение кредитных каникул.

- Пролонгация.

- Снижение ставки по кредиту.

- Изменение вида валюты.

- Уменьшение ежемесячного платежа.

- Списание неустойки.

Отметим, что часто практику пролонгации договора применяет банк Хоум Кредит. Единственное, для кредитных карт эта услуга до последнего момента не применялась.

Разберемся, в чем разница реструктуризации и рефинансирования. Прежде всего, она состоит в том, что реструктурировать долг можно только в той банковской организации, в которой вы оформляли кредит.

Касаемо того, что из этих программ лучше, то каждый решает это для себя сам. Главное, чтобы вы смогли выполнять взятые на себя обязательства. Далее подробнее обсудим каждый тип реструктуризации.

Кредитные каникулы

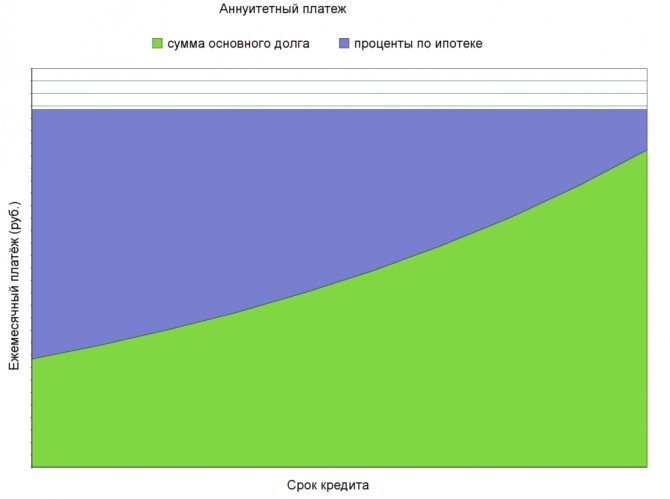

Кредитное учреждение может предоставить кредитные каникулы заемщику в двух случаях: если такой вариант прописан в договоре либо по договоренности сторон. Есть три вида каникул: направленные только на «тело» кредита, на процентную ставку и на приостановление любых выплат по кредиту. То есть в течение оговоренного срока вы будете выплачивать только «тело» вашего кредита или только проценты по нему.

Самый редкий случай — это предоставление возможности заемщику, вообще, не вносить платежи в течение конкретного периода времени. В этом варианте вы не будете выплачивать ни проценты, ни основной долг по кредиту. Обратиться с таким заявлением могут, например, заемщики Промсвязьбанка, Альфа-банка и банка Восточный.

Пролонгация

В этом случае увеличивается срок договора и уменьшается сумма ежемесячного взноса. Но сумма переплаты, конечно, увеличится. Если ваш кредит оформлен на год и ежемесячный платеж составляет 12000 рублей, то после пролонгации каждый месяц нужно будет платить по 7000, но переплатите вы значительную сумму.

Снижение процентной ставки

Услуга доступна в основном для тех клиентов, чья кредитная история была идеальна. Ежемесячная нагрузка на ваш кошелек уменьшится, но размер переплаты останется прежним.

Изменение валюты долга

Это самый актуальный вариант для ипотечных заемщиков. Наверное, многие помнят ситуацию, когда заемщики, оформившие ипотеку в долларах и евро, оказались в долговой яме.

Перевод вашего долга в рубли выгоден вам, а банковской организации — в исключительных случаях. По этой причине такая разновидность реструктуризации используется нечасто.

Уменьшение ежемесячного платежа

Это аналог пролонгации срока кредита. Существенная разница только в терминологии. Этой услугой могут воспользоваться клиенты банка Русский Стандарт, Совкомбанка, МКБ. Безусловно, все условия нового договора обговариваются индивидуально с каждым клиентом.

Списание неустойки

Ряд банков списывает сумму штрафов и пени с должника. Это возможно, только если вы сможете документально подтвердить тяжелую жизненную ситуацию либо вас судебным решением признают банкротом.

Понятие реструктуризации

Что такое реструктуризация кредита? В идеале это меры, которые должны облегчить долговое бремя заемщика, попавшего в сложное финансовое положение. Меры эти разрабатывает банк с учетом анализа вашей текущей платежеспособности и собственной политики.

Чуть ниже мы рассмотрим основные виды реструктуризации. Но прежде надо вспомнить еще об одном похожем по звучанию, но не по значению, слову – рефинансирование займа. Их ни в коем случае нельзя путать. В чем разница этих двух понятий? Самое время вспомнить или узнать.

Реструктуризация проводится в том же банке, где вы получали кредит.

Рефинансирование может быть оформлено в другом. В нем вы заключаете совершенно новый кредитный договор, который должен иметь более выгодные условия кредитования. Новый банк погашает ваш старый долг или долги, потому что рефинансировать можно сразу несколько кредитов. А вы начинаете погашать теперь уже единственный кредит своему новому банку.

Реструктуризация не предполагает заключения нового договора. Меняются условия старого, т. е. вы остаетесь должником своего банка, но на других условиях. Банк соглашается пойти вам навстречу и облегчить погашение долга по кредиту. Так ли это на самом деле? Не все так радужно, как заемщикам хотелось бы. Об этом тоже обязательно расскажу и покажу на цифрах.

Есть и еще одна существенная разница. Рефинансирование практически невозможно сделать, если существуют просроченные задолженности по кредитам. Банки предъявляют жесткие требования по этому вопросу. А по реструктуризации наличие просрочек допускается и часто становится причиной, когда сам банк обращается к вам с предложением о проведении этой процедуры.

Стоит сказать, что инициаторами реструктуризации долга могут быть сам клиент, это самый оптимальный вариант, банк и суд. Почему я написала, что наиболее приемлемым вариантом является инициация процедуры со стороны заемщика? В этом случае банк охотнее идет навстречу, предлагает более лояльные условия. Вы не скрываетесь, не отказываетесь от признания долга за собой и необходимости его погашения, вы просите о помощи.

Совсем другая ситуация, когда вы по каким-то причинам не сообщаете банку о сложном финансовом положении. Возникают неоднократные просрочки. Банк воспринимает это, как элементарное нежелание платить. Поэтому и условия реструктуризации будут более жесткие.

Последняя инстанция – это суд. Некоторые заемщики специально тянут именно до этого этапа. Связано такое желание с тем, что суд часто встает на сторону должника. Могут быть отменены штрафы, пени за неуплату, а иногда и проценты по кредиту. Банку такое развитие событий совсем невыгодно. Но и заемщик должен представить солидную доказательную базу своего сложного финансового положения. Не переоцените свои юридические способности!

Распространенные причины реструктуризации долга

Реструктуризация – это специализированная мера, которая применяется к различным должникам в статусе дефолта. То есть, формируется возможность предоставить клиенту новые условия сотрудничества с учетом того, что по определенным причинам они не могут выполнять ранее взятые на себя обязательства.

Сама реструктуризация подразумевает под собой процесс полного пересмотра всех положений, которые касаются процентов, графика выплат, а также размера ежемесячного платежа. Становится понятно, что банк предоставляет должникам возможность выйти из сложной ситуации и восстановить свою платежеспособность. Предоставляются своеобразные кредитные льготы, в определенных случаях могут быть предоставлены кредитные каникулы, когда клиент осуществляет выплату исключительно процентов, тело кредита начинает выплачиваться по окончанию срока предоставленных льгот.

В случае, когда клиент не имеет возможности исполнять взятые на себя ранее обязательства, например, из-за потери трудоспособности или же болезни, формируется возможность обратиться в банк с заявлением на предоставление реструктуризации. В данном случае, банк рассматривает просьбу клиента и предлагает ему варианты решения вопроса. Не следует считать, что если вы не будете вносить платежи в течение определенного количества времени, ничего страшного не случится, потом можно будет со всем разобраться. На самом деле, сложно будет выйти из ситуации, если будет насчитано феноменальное количество процентов, а также штрафных санкций. Помните о том, что самостоятельно проблема не разрешится. И в дальнейшем, чтобы избавиться от обременения придется пройти процесс банкротства, и это в лучшем случае. Бывают ситуации, когда приставы судебного плана забирают все из дома, чтобы продать на торгах, и за вырученные средства компенсировать долг банку. Лучше всего начинать разрешать ситуацию сразу же, тогда есть большая вероятность того, что банк пойдет на встречу вам, и вы сможете реализовать свои обязательства в течение более существенного количества времени, но полностью и без порчи записи в КИ.

Если ранее банки не особо активно шли на встречу своим клиентам, то в настоящий момент ситуация резко поменялась, возможно потому, что появилась процедура банкротства, и она способствует формированию действий, которые позволяют человеку избавиться от обременений и не выплачивать кредитование полностью. Но, для того, чтобы получить реструктуризацию нужно будет также предоставить банку определенные доказательства – основания для проведения такого процесса.

Основания для реструктуризации:

- Заемщик утратил основной источник дохода. Это может быть последствие увольнения, которое в нашей стране в последние годы считается основной проблемой заемщиков. Это может быть закрытие собственной компании и невыполнение работодателем обязательств по уплате заработной платы;

- Также человек может предоставить документы, которые определяют определенный аспект утраты трудоспособности. Например, случилось непредвиденное и человек серьезно заболел, не смог исполнять профессиональные обязанности и был вынужден уволиться. В таких ситуациях банк нередко предлагает воспользоваться кредитными каникулами;

- В настоящий момент также предлагается реструктуризация в тех ситуациях, когда формируется резкое изменение курса валют. Но, такое предложение существует исключительно в тех ситуациях, когда человек брал кредитование в иностранной валюте;

- Кроме всего прочего устанавливаются преимущества и значительные скидки в виде реструктуризации в том случае, если в семье появляется ребенок, а соответственно формируется изменение семейного положения, что серьезно влияет на денежное состояние должника.

Вопрос по реструктуризации решается исключительно в индивидуальном порядке. То есть, пересматриваются условия кредитования на основании веских причин. Иначе, предоставление новых условий по ранее оформленному кредиту будет просто невозможным. Банки обычно требуют предоставить подтверждение неплатежеспособности в виде документов. В тоже время, иногда формируется процесс реструктуризации на основании заявления клиента, если он давно использует услуги данного банка.

Следует отметить, что любая реструктуризация влияет на историю должника. В тоже время, это не считается негативным аспектом. Все дело в том, что другие финансовые организации при изучении истории напротив увидят, что клиент очень внимательно отнесся к своим обязательствам даже в критический момент. Это говорит об его ответственности, и в предоставлении последующих кредитов ему вряд ли будет отказано.

Отзывы клиентов банка «Возрождение»

Реструктуризация долга при банкротстве физического лица

Если говорить о теме реструктуризации долгов, то следует обратить внимание и на процедуру реструктуризации долга при банкротстве физического лица. Обычно, банкротство – последний законный способ избавиться от догов

Обычно, банкротство – последний законный способ избавиться от догов.

Как правило, гражданин сначала обращается с прошением в банк, а в случае получения отказа, вынужден обращаться в суд.

Итак, реструктуризация долга при банкротстве -это совокупность определённых мер, направленных на «финансовое оздоровление» должника.

Поскольку, закон о банкротстве граждан предусматривает не только установление факта банкротства, но и возможность финансовой реабилитации, стоит обратить особое внимание и подробно разобраться в чем же суть реструктуризации долга физического лица пи банкротстве

Важно понимать, что данная процедура применяется только если положение дел не безнадежное, и у должника есть возможность восстановить платёжеспособность

Важно понимать, что данная процедура применяется только если положение дел не безнадежное, и у должника есть возможность восстановить платёжеспособность

Что же даёт должнику процедура реструктуризации? Возможность рассчитаться по долговым обязательствам на выгодных условиях, и при этом, суд не признает должника банкротом.

Сама процедура реструктуризации долгового обязательства физического лица при банкростве, выглядит следующим образом:

Разрабатывается план погашения долгов, по которому должник обязан выплачивать задолженность в течение 3-х лет. Соответственно, если за 3 года должник полностью выполнит свои обязательства, долг закрывается, производство по делу прекращается.

Процедура инициируется путём обращения в Арбитражный суд.

Вся деятельность при банкротстве осуществляется утверждённым финансовым управляющим.

Как правило, после вступления в управление финансового управляющего, должник лишь выполняет его просьбы и помогает в работе.

Финансовый управляющий, согласно №127-ФЗ “О несостоятельности (банкротстве)”, должен предпринять ряд следующих действий:

Плюсы реструктуризации долга по суду

В процессе реструктуризации долгового обязательства через суд можно выделить плюсы:

- Приостановка исполнительных производств;

- Приостановка начисления пеней и штрафовался кредиты;

- Прилстановка начислений процентов по кредитам;

- Недопустимость требований по возврату долга.

Все претензии кредиторы могут предъявлять только через суд.

ТОП-3 банка с хорошей реструктуризацией

Большинство популярных банков страны предлагают реструктуризацию кредита, но каждый из них выдвигает разные условия пересмотра договора и требования к заёмщику. Далее мы рассмотрим ТОП-3 лучших банка с оптимальными условиями реструктуризации, которыми воспользовались тысячи клиентов.

Альфа-Банк

Альфа-Банк считается самым надёжным коммерческим

банком, который ежегодно обслуживает миллионы клиентов по всей России.

Альфа-Банк предоставляет разные условия для изменений кредитного договора:

- Изменения периода действия кредита. Банк

дробит сумму на более мелкие платежи, увеличивая срок кредитования; - Реорганизация. Альфа предлагает

выплачивать сначала проценты, а потом само «тело» кредита; - Предоставление кредитных каникул;

- Пересмотр валютного кредита в сторону

меньшего курса.

Альфа-Банк идёт навстречу тем клиентам, что были призваны в армию, а так же ушли в декретный отпуск. Помимо базового комплекта документов (паспорт, СНИЛС, трудовая книжка), банк требует стать на биржу труда и принести справку о том, что вы действительно встали на учёт.

Сбербанк

Сбербанк является лидером среди российских банков по количеству реструктуризированных кредитов.

Банк рассматривает заявку заёмщику не более пяти дней, оформить её можно как в отделении банка, так и на официальном сайте. Наиболее частым объектом реструктуризации в Сбербанке выступает ипотечный кредит. Специалисты банка пересматривают процентную нагрузку, идя навстречу своим клиентам.

Для оформления реструктуризации кредита в Сбербанке

необходимо заполнить все поля в анкете:

- Номер

и дата договора, подписанного ранее; - Сумма,

предоставленная заёмщику; - Объём

выплаченных кредитных средств, а так же сумма непогашенной задолженности; - Дата

первого и последнего платежа; - Указание

причин, по которым вы не в состоянии выплачивать задолженность на прежних

условиях (здесь нужно как можно более детально расписать причины и прикрепить

подтверждающие документы); - Указание

оптимального варианта пересмотра договора.

Сбербанк позволяет пересмотреть курс валюты,

увеличить срок кредитования и отсрочить выплаты на определённый срок.

ВТБ-24

Банк нередко

занимает почётное третье место в рейтинге лучших финансовых структур страны, а

число реструктуризированных кредитов ежегодно растёт в геометрической

прогрессии. Каковы основные условия для реструктуризации кредита в ВТБ-24:

- Возможность увеличения срока кредитования до 30 лет;

- Банк даёт уникальную возможность отсрочить период погашения займа на срок до 12 месяцев;

- ВТБ-24 позволяет оформить реструктуризацию автокредита;

- Банк чаще всего предлагает провести реструктуризацию посредством пролонгации кредитного договора.

Для

оформления процедуры необходимо предоставить подтверждающий документ, на

основании которого будет принято положительное решение

Особое внимание в банке

уделяют реструктуризации ипотечного кредита, более 70% заёмщиков, обратившихся

с просьбой пересмотреть пункты договора, получают положительный ответ

Пример реструктуризации

Гражданину А. получил в банке кредит на сумму 3 миллиона рублей, под 15% в год и с условием полного погашения в течение 4 лет. За год до планируемого окончания выплат финансовое состояние заёмщика сильно ухудшилось, о чём он своевременно известил кредитора. Тот, изучив ситуацию, предложил клиенту реструктуризацию на следующих условиях: процентная ставка увеличивается до 16,5%, срок окончания выплат отодвигается на два с половиной года, а комиссия за услугу составит 5% от тела кредита.

На момент возникновения проблемы клиенту оставалось выплатить 925 037 рублей; с учётом новой процентной ставки и увеличенного срока погашения, он выплатит в итоге 1 135 162 рубля, и переплата по процентам составит 210 125 рублей. Эффективная процентная ставка при этом увеличивается с 16,1% до 17,8%. А прибавив к полученной сумме комиссию в размере (3 000 000×0,005), то есть 150 тысяч рублей, можно получить окончательную сумму переплаты:

2 100 125 + 150 000, то есть 360 125 рублей.

Чем грозит просроченный платеж?

С развитием банковского рынка и увеличением количества потребительского кредитования, возросло количество просроченных платежей у населения.

Происходит по разным причинам. Порой они вполне объективные: ухудшение материального положения, потеря дохода, ухудшение состояния здоровья и т.д. Но порой за просроченными платежами стоит недобросовестность клиентов, их недисциплинированность и попросту финансовая неграмотность.

Прежде чем говорить о влиянии реструктуризации на кредитную историю и необходимости ее проведения, стоит упомянуть, чем грозит клиенту просроченный кредит.

опасность просроченного платежа

Просрочкой считается нарушение графика выплат согласно условиям договора. Абсолютно к каждому кредитному договору идет дополнением график платежей, в котором отражена сумма ежемесячного платежа, структура и схема погашения задолженности.

Некоторые клиенты полагают, что опоздание на один день и на две недели несут разную смысловую нагрузку с точки зрения нарушений условий договора.

Вместе с тем, для банка даже один день отклонения от установленного графика платежа считается нарушением и, согласно условиям договора, клиенту может быть выставлен штраф.

Каждый банк самостоятельно определяет размер штрафных санкций и порядок их начисления. В некоторых случаях это может быть одноразовая комиссия за просроченный платеж, а в некоторых каждый день будет начисляться пеня до тех, пор, пока не будет погашена задолженность на текущий момент.

Конкретную сумму штрафных санкций клиент всегда может увидеть в договоре или в тарифах банковского продукта, который выбирает заемщик.

Но штрафные санкции – это самая малая часть из череды тех неприятностей, которые ожидают заемщика в случае непогашения кредита в установленный срок.

Что же ожидает в этом случае клиента?

- Уведомление о задолженности по смс. Это стандартная процедура, которая служит сигналом к тому, что необходимо срочно внести сумму ежемесячного платежа. Как правило, такая рассылка приходит накануне назначенной даты и может избавить клиента от просроченного платежа, в случае оперативного внесения оплаты.

-

Звонок оператор из Сall-центра. Это мероприятие обычно уже происходит после пропущенной даты платежа и сопровождается выставлением штрафа.

- Письмо из банка. Обычно на второй месяц просрочки клиент получает письмо из банка, в котором указывается общая сумма просрочки, сумма, которую необходимо заплатить на текущую дату (она состоит из ежемесячных выплат, комиссией и штрафных санкций). В письме также оговариваются дальнейшие действия Кредитора в случае не оплаты долга заемщиком.

- Работа коллекторов. Одна из самых неприятных процедур, которая сопровождается эмоциональным давлением со стороны работников службы коллекторских организаций. Кроме психологической атаки, клиента ждут дополнительные издержки, ведь долг, переданный коллекторам, возрастает. Компания, занимающаяся отчуждением долга с клиента, берет комиссию за свои услуги.

-

Судебное разбирательство. Это предпоследний этап, который приводит к аресту или отчуждению имущества в случае удовлетворения иска Кредитора. При отсутствии объективных причин прекращения оплаты по кредиту, банк скорее всего выиграет. Клиенту в этом случае придется понести дополнительно и судебные издержки.

- Арест или отчуждение имущества. Последний этап, которому предшествует суд и судебное решение. Дело передается судебным приставам, которые начинают работу по взысканию долга с заемщика.