Что такое облигации и какой в них смысл: объяснение человеческим языком на простых примерах

Содержание:

- Стратегия инвестирования

- Контакт-центр банка

- Страхование кредита

- Условия потребительского кредитования в Мытищах

- Как выбрать облигации?

- Размер уставного капитала

- Плагин BIFIT Signer

- Видео: что такое облигации

- Экономическая сущность облигаций

- Долговые инструменты

- Цена облигаций

- Акции и облигации: сходство и различия

- Какие документы необходимы

- Бухгалтерский баланс (публикуемая форма)

- Основы

- Особенности приобретения облигаций

- Реквизиты ценных бумаг

- Как выбрать ОФЗ для покупки?

- Телефон горячей линии ВТБ для физических лиц

- Отзывы о пакете услуг «Лёгкий старт»

- Потребительские кредиты — рейтинг 2020

- Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

- Восстановление пароля от личного кабинета

- Совет 4. Не плати налоги, если можешь

- Доходность

- Поясните, что влияет на изменение цены и НКД?

- Какие существуют риски?

- Выпуск биржевых облигаций

- Отзывы

- Облигации по виду обеспечения

- Оформить онлайн-заявку на кредит во все банки Кемерово

- Последние комментарии

- Выберите кредит

- Популярные банки

- Операционный офис г. Москва (ул. Большая Семёновская)

- От чего зависит доходность облигаций?

- Мобильное приложение Московского Индустриального банка

- Виды облигаций

- Виды облигаций

- Сообщение

Стратегия инвестирования

Контакт-центр банка

Страхование кредита

Условия потребительского кредитования в Мытищах

Как выбрать облигации?

Несмотря на преимущества долговых обязательств как инвестиционного инструмента, частные лица весьма неохотно вкладывают в них свои средства. Подобная пассивность объясняется тем, что для успешного размещения капитала нужно тщательно разобраться в многочисленных экономических понятиях, характеристиках облигаций, изучить все нюансы. Упростить выбор ценных бумаг для инвестирования можно путем оценки нескольких основных показателей, в перечень которых входят:

- Общее состояние рынка. Нужно оценить обстановку в различных секторах экономики и изучить происходящие в них процессы. Например, до недавних пор металлургия считалась чрезвычайно доходной отраслью, однако после введения санкций многие крупные предприятия столкнулись с серьезными финансовыми трудностями;

- Дата погашения. Для инвестирования при растущей ставке рефинансирования лучше выбирать облигации с коротким сроком обращения. При снижении ставок, напротив, целесообразно зафиксировать доход на продолжительный период времени;

- Надежность. Самыми надежными считаются государственные и муниципальные облигации — возврат средств по этим ценным бумагам гарантирован государством. При покупке корпоративных облигаций необходимо изучить финансовую отчетность эмитента и ознакомиться с общим положением дел на предприятии;

- Ликвидность. Желательно иметь возможность продать облигации на бирже при первой же необходимости. Поэтому нужно оценить дневной объем торгов и частоту сделок по интересным для инвестора ценным бумагам;

- Доходность. Чистая купонная доходность облигации может отличаться от доходности к погашению. Поэтому инвестору, не планирующему продавать ценную бумагу до момента возврата займа, нужно смотреть на второй показатель, в значительной степени определяемый рыночной ценой долгового обязательства;

- Дюрация. Говоря простыми словами, дюрация облигации — это срок окупаемости вложений в ее покупку. В течение этого периода времени инвестор, получающий суммарный доход от купонных выплат и колебаний курса ценной бумаги, полностью возмещает затраченные на ее приобретение средства. Данный показатель применяется для оценки привлекательности инвестирования в облигации разных видов с разными показателями доходности.

Размер уставного капитала

Плагин BIFIT Signer

Видео: что такое облигации

Экономическая сущность облигаций

Процесс инвестиций в ценные бумаги можно рассматривать как вариант кредитования. Облигация — это ценная бумага, позволяющая прогнозировать уровень вложений для эмитента и уровень прибыли для покупателя. Однако здесь нет необходимости оформлять залог, упрощена процедура перехода права требования к новому кредитору. По факту на рынке облигаций имеют место заимствования на средний и продолжительный периоды, от одного года до тридцати лет.

Как инвестиционный продукт, облигации интересны фиксированным периодом обращения на рынке и таким же процентным доходом. Все это позволяет с большой степенью точности прогнозировать размер прибыли. В совокупности это значительно понижает риск инвестиций в облигации в сравнении с акциями. Тем более что доход последних сложно прогнозируется, и для расчета прибыльности надлежит учитывать большое количество факторов.

Ценная бумага в виде облигации – это долговые отношения между эмитентом и держателем. Она наделена свойствами доходности, ликвидности, надежности. В Федеральном законе дано ее определение как эмиссионной ценной бумаги, которая закрепляет право владельца (держателя) на получение от эмитента облигации номинальной стоимости или имущественного эквивалента в определенный условиями срок погашения.

Этот вид ценных бумаг служит выгодным инструментом для быстрой мобилизации средств управляющими органами разного уровня, а равно и корпорациями, когда у последних возникает потребность в заемных средствах. Выпуск облигаций содержит выгодные условия для компании эмитента – с помощью их размещения хозяйствующая организация может привлечь дополнительные ресурсы, исключая угрозу вмешательства их держателей — кредиторов — в управление финансовой и хозяйственной деятельностью организации.

Долговые инструменты

Что касается первого способа инвестиций, то этот способ не предполагает владения чем-либо, кроме, конечно, расписки с автографом заемщика. Расписка или договор накладывает на заемщика определенные обязательства по возврату заема и выплаты опеределенной суммы «сверх» интересов.

Как правило, при любой форме передачи денег в долг инвестору известно, какую доходность от такого способа инвестиций он может ожидать. Скажем, в случае с банковским депозитом всегда известно под какой процент (обычно в годовом исчислении) кладутся деньги.

«Класть деньги» вообще интересный термин, возникший, видимо, исторически, когда деньги физически «отгружались» в банковский сейф в мешках или пачках. Теперь, конечно, такое происходит реже, и все чаще используется безналичный расчет.

Возвращаясь к долговому способу приумножения средств, необходимо заметить, что у него есть ряд преимуществ и, как обычно, недостатков. Конечно, предсказуемость доходов является важным преимуществом, т.к. заранее можно рассчитать прибыль и довольно просто соотнести будущий доход с рискованностью этих вложений, основываясь, например, на рейтинге банка или эмитента облигаций, показателей их устойчивости (такие показатели мы, например, публикуем в ежемесячных обзорах для банков с наиболее интересными предложениями по депозитам).

Пока компания существует, вкладчик всегда получает причитающиеся проценты без каких-либо изменений вне зависимости от состояния дел самой компании. В случае банкротства обязательства перед внешними кредиторами (вкладчиками банков, держателями облигаций) имеют преимущество перед задолженностью собственникам (владельцами акций). Поэтому считается, что долговые инструменты являются менее рискованными, чем связанные с собственностью. Однако, это не значит, что риски всегда низкие. Так, многие вкладчики российских банков недавно на себе ощутили, что и этот тип инвестиций сопряжен с многими «подводными камнями».

Одним из недостатков долговых способов приумножения капитала является незащищенность инвестиций от инфляции и валютных рисков. Кредитору всегда возвращают ровно столько, сколько прописано в договоре, и эта сумма никак не зависит от текущего курса рубля (или другой валюты займа). В этой связи вкладчик всегда принимает на себя риск повышенной инфляции (роста цен), которая при резком увеличении может «съесть» часть сбережений. То же самое касается валютных рисков. Например, если вклад сделан в евро, то никто не может Вам гарантировать выгодный курс этой валюты на момент закрытия вклада.

В этой связи в момент дестабилизации экономики, риска девальвации — падения обменного курса национальной валюты, традиционно вкладчики предпочитают инструменты, которые защищают от инфляции. Долговые инструменты к таким не относятся.

Цена облигаций

Цена облигации зависит от достаточно большого количества индикаторов: спроса и предложения на финансовом рынке, общей экономической ситуации, уровня процентных ставок, иных финансово-экономических регуляторов. Облигации новых выпусков можно приобрести к близкой к номиналу цене.

Номинал облигации – это денежная сумма, которую получает держатель облигации от эмитента в срок погашения, в соответствии с условиями эмиссии. Если цена облигации превышает номинальную стоимость, это означает продажу долговой бумаги с премией, если же цена ниже номинала — облигация имеет скидку.

Облигации на вторичном рынке продаются в зависимости от величины процентных ставок. При превышении номинальной стоимости облигация продается как премиальная, в случае если цена ниже номинала, то облигация становится со скидкой.

Акции и облигации: сходство и различия

Обыкновенная акция дает возможность инвестору стать владельцем части бизнеса. При этом доход – то есть выплата дивидендов – не гарантирован и зависит от усмотрения совета директоров. А в случае ликвидации компании выплаты по обыкновенным акциям происходят в последнюю очередь, после погашения задолженности по кредитам, облигациям и привилегированным ценным бумагам.

Покупка облигаций сродни кредиту, который инвестор предоставляет эмитенту под процент. При этом доход владельца облигации зафиксирован в самой ценной бумаге заранее. Также заранее известна и дата погашения облигации – день, когда эмитент выкупит у держателя актив по его номинальной стоимости. Более того, в случае невыплаты положенных денег в срок держатель облигации имеет право обратиться в суд.

Номинальная стоимость большей части облигаций на Московской бирже составляет 1 тысячу рублей. Рыночная же цена облигации зависит от многих факторов и почти всегда не совпадает с номиналом.

Стоимость облигации на рынке в момент погашения может быть больше или меньше номинала, а доход складываться из процента, а также дисконтной прибыли или убытка. Ставка по купону также может быть не фиксированной, а привязанной к различным финансовым индикаторам (например, ключевой ставке).

Вам также может быть интересно: Как работает Московская биржа?

Какие документы необходимы

Бухгалтерский баланс (публикуемая форма)

Основы

Описание того, как работает облигация, похоже на рассказ о механизме действия банковского вклада. Человек передает фиксированную сумму юридическому лицу на установленный период. В течение этого времени он будет получать оговоренный доход, а по его окончании вернет свои деньги.

Описание того, как работает облигация, похоже на рассказ о механизме действия банковского вклада. Человек передает фиксированную сумму юридическому лицу на установленный период. В течение этого времени он будет получать оговоренный доход, а по его окончании вернет свои деньги.

Однако существует ряд ключевых различий:

- Если человек захочет разорвать сделку ранее, он может столкнуться с тем, что на бирже нет желающих выкупить его активы. Также может произойти изменение цены, вследствие которого он вернет не все вложенные деньги.

- Из определения облигации как долгового обязательства складывается впечатление, что человек в дату погашения обязательно получит всю вложенную сумму. Однако стоимость актива может превышать его номинал. Приобретая бумаги по такой цене и удерживая их до погашения, человек теряет часть вложенных денег.

- К этому виду финансового инструмента неприменимо понятие капитализации.

Особенности приобретения облигаций

На бирже производятся торговые операции по большей части рублевых вариантов. Приобрести их можно самим – открыв брокерский счет. Но на рынке облигаций идет торговля большим количеством различных эмиссионных бумаг, из-за чего произвести выгодное приобретение – задача не из простых. Билеты различаются по срокам, схеме налогообложения, ликвидности, по видам и размерным показателям купонов. Начинающим инвесторам, перед тем, как делать крупные вложения, следует почитать подходящую литературу или обратиться за помощью к специалистам.

Как вариант, можно начать с того, что приобрести паи облигационного ПИФа на период от трех лет. Здесь вкладчику будет предоставлено экспертное решение профессионального управляющего. Также плюсами будут активность управления, возможность постоянного контроля и вычета по налогам.

Выбирая долговую бумагу, необходимо определиться с валютой. Также нужно провести проверку:

- Размера купона. Он обязан быть выше, чем процентная ставка по банковскому вкладу, но при этом не больше среднего на рынке. Завышенный процент купонной прибыли указывает на рискованность вложений.

- Ликвидности. То есть возможности приобретения либо покупки долгового билета в любой момент по текущей стоимости на рынке.

- Сроков погашения. Чем они длительнее, тем сильнее стоимость облигаций будет отклоняться от номинала вверх или вниз. Напротив, чем меньше погашаемый период, тем слабее будет отклонение. Диапазон разбежки важен вкладчику тогда, когда ему потребуется возвратить денежные средства раньше, чем облигация будет погашена. При необходимости продажи ценных бумаг на бирже, нужно, чтобы они стоили больше или приблизительно столько же, как в момент приобретения.

При выборе корпоративных облигаций зайдите в раздел об инвестициях на официальном ресурсе предпочитаемой организации. Скачайте отчеты по финансам, в идеале, за три последних года.

Проанализируйте следующие показатели:

- Динамику доходности организации. Если предприятие терпит убытки, смысл вложений отсутствует.

- Разницу между текущими активами и пассивами. Она говорит о показатели ликвидности. Если он незначителен, есть опасность, что возникнет технический дефолт.

- Процент личного и ссудного капитала. Если идет дисбаланс в пользу последнего, и показатель выше 50–60%, а вы не любите риск, сотрудничать с этой организацией не стоит.

- Корреляцию чистого долга и прибыли. Идеально, если это значение – 4% либо меньше.

Также надо проверить, превышает ли прибыль расходную часть по процентным выплатам. Все эти показатели, если нет опыта, стоит перепроверить совместно с брокером, чтобы не ошибиться с вложениями.

При покупке ОФЗ в первую очередь необходимо произвести оценку рискованности вложений и надежности эмитента, выпустившего долговую бумагу. Также следует сделать акцент на сумме для входа, что варьируется от тысячи рублей и выше. Стоит исследовать динамику ВВП страны, государственный долг, роль в мировой экономике, инфляционные значения, уровень безработицы, инфляции и другие макроэкономические критерии.

Большинство профессионалов в инвестициях относят госаблигации к безрисковым активам. Покупка ОФЗ для физлиц сейчас имеет минимальный входной порог – 30 000 рублей.

Если новичок желает вложиться в гособлигации, минуя банковское учреждение, ему необходимо пройти регистрацию на бирже и получить статус частного инвестора. Затем необходимо открытие брокерского счета в одном из отечественных торговых домов, имеющих лицензию. За саму процедуру платить не нужно, но последующие транзакции потребуют выплаты небольших комиссионных.

Муниципальные облигации выбираются также как федеральные и имеют почти такой же уровень надежности. Доход зависит от главной ставки ЦБ РФ. При ее понижении у держателей долговых билетов прибыль растет. Сегодня муниципальные бонды приносят до 11% дохода в год, что выше, чем у федеральных бумаг. Купонные выплаты производится ежеквартально или раз в полгода.

Реквизиты ценных бумаг

Как выбрать ОФЗ для покупки?

Торговля облигациями осуществляется в торговом терминале. В большинстве случаев — это QUIK. Перед началом необходимо настроить программу. Далее все не сложнее работы с Excel. Выводится список всех доступных бумаг. И производим сортировку по нужному параметру.

Это может быть:

- доходность;

- период обращения;

- размер или периодичность выплаты купона;

- дневной оборот на бирже;

- и многое другое.

Если вам интересует в первую очередь доходность, после сортировки все самые выгодные бумаги будут сверху. Вам останется только выбрать подходящие и совершить покупку.

Более подробно описано в статье: как настроить программу КВИК для покупки облигаций.

Телефон горячей линии ВТБ для физических лиц

Физическое лицо может получить интересующую информацию у оператора по следующим номерам горячей линии:

Загрузка …

Отзывы о пакете услуг «Лёгкий старт»

Потребительские кредиты — рейтинг 2020

Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

Восстановление пароля от личного кабинета

Оплата на сайте Российские деньги производится без дополнительной аутентификации пользователя. Фактически погашение займа может произвести любой заинтересованный человек без знания пароля. Это очень выгодно, так как существенно упрощает процесс для людей, мало работающих с компьютером.

Единственным средством верификации кредитных обязательств является номер паспорта пользователя и номер договора. Именно по этим двум видам данных осуществляется поиск кредита в базе компании. Если вы хотите заплатить задолженность за своего родственника, постарайтесь узнать необходимую информацию. Если по какой-то причине клиент компании утратил номерной идентификатор контракта, он может его восстановить в офисе компании, предоставив документы.

Таким образом, для восстановления доступа требуется знать только номер своих документов и цифровой идентификатор контракта, которые выступают в качестве пароля. При замене паспорта также стоит обратиться в офис компании для смены регистрационных данных, но, если вы еще этого не сделали, можно указать данные старого паспорта, чтобы войти в систему оплаты.

Совет 4. Не плати налоги, если можешь

Я сейчас не призываю уклоняться от налогов (а ты всё равно не сможешь, так как брокер – твой налоговый агент, и он всё заплатит за себя!). Нет, но есть несколько способов избежать фискального сбора:

- открой ИИС и не плати налог с прибыли – или верни 13% от вложенных средств;

- держи паи ПИФов больше 3 лет – тогда сможешь применить вычет в 3 млн рублей за каждый год владения долями;

- приобрети акции технологичных компаний;

- купи ОФЗ или корпоративные облигации, выпущенные после 2018 года.

Или, на крайний случай, оптимизируй налоговую базу, закрыв убыточные позиции накануне нового года. Как это сделать? Очень хитрый способ. Расскажу, расскажу, только подпишись на обновления, чтобы не пропустить!

Доходность

Для того чтобы рассчитать доходность облигации, нужно разделить годовой доход на текущую стоимость облигации. Облигация — это ценная бумага. Приведем пример: текущая цена облигации составляет одну тысячу двести долларов, а купонная ставка – восемь процентов. В этом случае текущая доходность составит шесть целых шесть десятых процента.

Величина дохода по облигациям прямо пропорциональна величине риска. Это объяснимо, поскольку принимаемый на себя риск со стороны приобретателя облигации должен быть компенсирован. Для того чтобы рассчитать риск для инвестиционного портфеля по изменению процентной ставки, можно сделать расчет точки равновесия сроков платежей по дисконту.

Дюрация облигации – это эластичность цены по ставке дисконтирования облигации. Величина служит индикатором риска. Иными словами, дюрация облигации – это степень процентного риска.

Более важным показателем, чем текущая, служит доходность к досрочному погашению. Она позволяет сравнить разные облигации по срокам погашения и купонам. По сущности, является дисконтной ставкой, по которой доходы по облигации — это эквиваленты текущей стоимости. При расчете доходности к погашению принимается вся сумма процентных платежей (с момента приобретения облигации до срока погашения), которые получает держатель, вместе с дисконтом или премией.

Доходность облигации – это сумма платежей инвестору, которая составляет реальную ценность облигаций для инвестиционного портфеля. Именно эта характеристика учитывается в процессе принятия решений об инвестициях.

Поясните, что влияет на изменение цены и НКД?

Какие существуют риски?

Основные риски – это риск, что эмитент не расплатится по своим долгам или цена бумаги снизится в результат ухудшения кредитного качества. Поэтому необходимо не инвестировать в одну-две наиболее понравившиеся бумаги, а составлять высокодиверсифицированный портфель облигаций. Тогда риски отдельно взятой компании будут минимизироваться.

Второй важный риск – что цена снизится, если ставки в экономике вырастут. Если инвестор думает, что ставки будут расти, он может купить более короткие облигации. Ближе к погашению их цена будет стремиться к 100%. Существует риск ликвидности – когда нельзя быстро продать облигацию по адекватной цене, политический, системный, операционный риски и т.д.

Выпуск биржевых облигаций

БО отличаются от классических более простыми правилами выпуска. Сокращенный перечень упрощений и некоторых условий представлен ниже:

- Биржа проводит самостоятельно регистрацию выпуска

- Регистрация выпуска бумаг свободна от гос. пошлины

- Биржа размещает инструменты по открытой подписке

- Биржа обеспечивает оборот бумаг

- Разрабатывать программу не обязательно

- Эмиссия БО проводится без залога

- Торги облигациями начинаются на следующий день после размещения

- Компания должна иметь какие-то ценные бумаги на бирже

- Размещение только на одной площадке, компании не менее 3 лет

- Проспект содержит меньше сведений, чем его аналог для классики

Право эмиссии БО в РФ имеют:

- хозяйственные общества

- государственные корпорации

- интернациональные финансовые организации

- унитарные предприятия

ЦБ РФ кодирует эмитентов, выпускающих эмиссионные бумаги. Для идентификации биржевых облигаций также используется определенный код, присваиваемый выпуску, но дает его биржа. Упрощенный порядок шагов по запуску оборота БО в биржевом пространстве выглядит так:

На Московской бирже существует конструктор эмиссионных документов, который доступен в личном кабинете эмитента. Несмотря на то, что 95% текста стандартизировано, согласование документов зачастую превращается в длительный процесс. О допуске БО можно подробнее прочитать на сайте самой биржи по этой ссылке: https://www.moex.com/s1877.

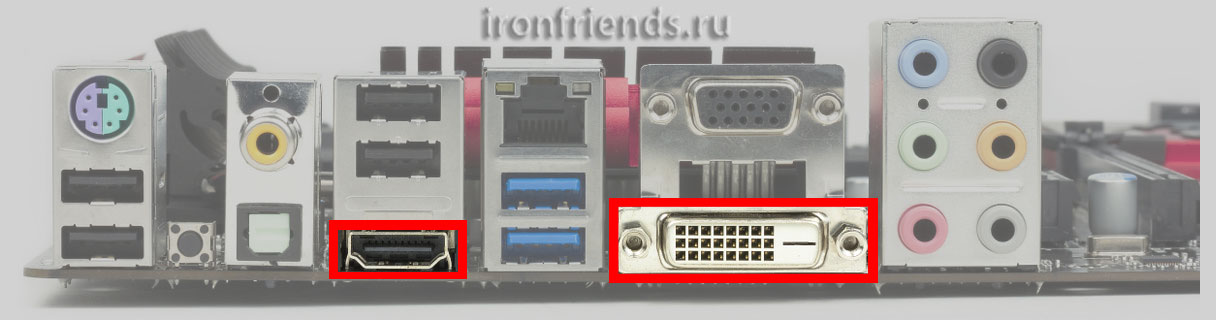

Схема ниже показывает основные различия выпуска классических и биржевых долговых бумаг:

Законодательство 2019 г. не ограничивает продолжительность обращения российских биржевых бондов. На практике их используют для краткосрочных заимствований (от 14 суток до 3-х лет).

Сколько стоит эмиссия биржевых облигаций?

Выпуск и размещение БО требует денег для выполнения следующих действий:

- присвоение бумагам идентификатора

- помещение в перечень активов, допущенных к торгам

- размещение на площадке

- сопровождение бумаг до конца текущего года

Каждая биржа предлагает собственные . На Московской бирже сумма колеблется от 50 000 (тариф «Стандартный» при объеме выпуска не более 50 млн. рублей) до 4 млн. руб. (тариф «Пакетный I»). С 2020 года минимальная комиссия составит не менее 65 000 рублей.

Отзывы

Облигации по виду обеспечения

Существует два основных вида облигаций:

1. классические (необеспеченные) облигации. Это облигации, дающие право владельцу облигации получать доход, который устанавливается при размещении облигации и на возврат вложенной инвестируемой суммы.

Такие облигации являются необеспеченными облигациями, так как не имеют какого-либо имущественного обеспечения. Гарантией выплат по таким облигациям выступает высокий кредитный рейтинг эмитента и его имидж как компании, в полном объеме выполняющей свои обязательства по облигациям.

2. обеспеченные облигации – это облигации, которые дают такие же права владельцам-инвесторам, что и классические облигации, а также право на получение части собственности эмитента, которую эмитент предлагает в качестве обеспечения по облигациям.

То есть, обеспеченные облигации – это облигации, исполнение обязательств по которым полностью или частично обеспечивается залогом (облигации с залоговым обеспечением), поручительством, банковской гарантией, государственной или муниципальной гарантией. В случае невыполнения эмитентом своих долговых обязательств залог продается на рынке, а вырученные средства идут на погашение долгов перед кредиторами, т. е. владельцами данного вида облигаций.

Оформить онлайн-заявку на кредит во все банки Кемерово

Последние комментарии

Выберите кредит

Популярные банки

Операционный офис г. Москва (ул. Большая Семёновская)

От чего зависит доходность облигаций?

Доходность облигаций складывается из двух источников:

- Доход по купонам. Купон – процентный платеж владельцу ценной бумаги. Размер платежа известен заранее и составляет процент от номинальной стоимости. Выплаты начисляются один или два раза в год по фиксированной ставке, которая определяется в момент эмиссии ценных бумаг. Выпущенная в бумажной форме облигация может иметь отрезные купоны. После получения дохода в установленный срок один из купонов отрезается. Отсюда и пошла фраза «стричь купоны». Любопытно, что доход может выплачиваться не только в денежной форме, но также товаром или имуществом эмитента.

- Дисконт. Это разница между начальной ценой покупки (номинал) и стоимостью погашения облигации (рыночная цена ценной бумаги по прошествии установленного срока). Значение разницы и будет доходом инвестора, а вот процент по таким бумагам не выплачивается.

Купонные облигации можно классифицировать по типу дохода по процентам:

- Ценные бумаги с постоянным доходом. Процентная ставка по таким облигациям зафиксирована и не изменяется на протяжении всего срока действия бумаги.

- Бумаги, имеющие фиксированный доход. Определяется в момент эмиссии.

- Активы с плавающим доходом, который может изменяться с течением срока обращения облигации.

- Ценные бумаги, по которым инвестор получит амортизационный доход. В этом случае номинал выплачивается не сразу, а регулярными платежами. При этом выплаты по купону рассчитываются из суммы оставшегося номинала.

Мобильное приложение Московского Индустриального банка

Виды облигаций

Общие положения

Облигации можно классифицировать по любому их признаку: эмитенту, сроку обращения, типу дохода, конвертируемости, валюте (в том числе и по отношению к эмитенту; см. напр. еврооблигация), целям выпуска (см. напр. инфраструктурная облигация, военный заём), инвестиционной привлекательности и рейтингу (см. рейтинг облигаций).

По эмитентам

- Государственные облигации (англ. Government bonds) или суверенные облигации (англ. Sovereign bonds) — ценная бумага, эмитированная с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но обязательно гарантированная правительством.

- Муниципальные облигации — облигации, выпускаемые городскими, местными властями в виде займа под муниципальную собственность с целью финансирования различных проектов. Обычно доход от муниципальных облигаций освобожден от государственного и местного налогов.(англ. Municipal bonds).

- Корпоративные облигации (англ. Corporate bonds).

По конвертируемости

- Конвертируемые облигации — долговой инструмент с фиксированной процентной ставкой, дающий держателю право обменять облигации и купоны на определённое число обыкновенных акций или других долговых инструментов данного эмитента по заранее оговоренной цене (цена конвертирования) и не раньше предварительно установленной даты. После конвертирования облигация прекращает существование, а вместе с ней и долговое обязательство эмитента. Конвертируемые облигации выпускают и правительства, и компании.

- Неконвертируемые облигации.

Виды облигаций

Долговые обязательства классифицируются по разным основаниям: эмитенту, типу дохода, сроку обращения, конвертируемости, валюте, целям выпуска, инвестиционной привлекательности и рейтингу.

По эмитентам:

- Государственные облигации — это долговые обязательства с государственной гарантией для покрытия бюджетного дефицита.

- Муниципальные облигации.

- Корпоративные облигации.

По типу дохода:

По конвертируемости:

- Конвертируемые облигации — это вариант долгового инструмента при наличии фиксированной процентной ставки, который обеспечивает право обменять облигации на акции или иные ценные бумаги эмитента по предварительно согласованной цене (цена конвертирования) и не ранее обусловленной даты.

- Неконвертируемые. Облигации федерального займа (ОФЗ) — долговые обязательства, выпускаемые Министерством финансов Российской Федерации.

Для зарубежных рынков осуществляется выпуск еврооблигаций. Это долговые ценные бумаги, которые номинируются в иностранной валюте. Так, например, Министерство финансов Российской Федерации выпускает еврооблигации, номинированные в американских долларах.