Возврат 13 процентов за обучение

Содержание:

- Кому полагается вычет

- Когда и сколько можно вернуть

- Особенности расчетов с примерами

- Кто может получить возврат 13% за обучение?

- Возврат 13 процентов за обучение в автошколе

- Как произвести возврат 13%

- Ограничения

- Как оформить

- Как получить налоговый вычет за обучение

- Физическое лицо, претендующее на послабление, может воспользоваться следующими способами:

- Подача налоговой декларации через сайт Госуслуги

- Контакты

- Какие нужны документы?

- Как вернуть заплаченные за учебу деньги в налоговой службе

- Общие моменты

Кому полагается вычет

Перед тем как вернуть 13 процентов за обучение, человек должен убедиться, что входит в категорию граждан, имеющих право претендовать на возврат денежных средств. Рассчитывать на то, что государство возвратит внесенный капитал, могут:

- люди, которые самостоятельно платят за собственное обучение в институте;

- родители или опекуны детей, оплачивающие обучение детей, которые учатся на очном отделении ВУЗа;

- братья и сестры лиц, обучающихся на очном отделении института.

Отдельного внимания заслуживает обучение супругов. Если член пары учится и работает, при этом самостоятельно оплачивая свое обучение, он сможет претендовать на получение выплаты на общих основаниях. В случае когда один супруг оплачивает обучение другого, право на получение вычета исчезает. Действующее законодательство не предусматривает такую возможность. Если обучающийся работает, эксперты планируют оформлять его в качестве человека, оплачивающего учебу. Реальное положение дел отображать на бумаге не обязательно.

Когда и сколько можно вернуть

Претендовать на возврат налогов можно по окончании налогового периода (по истечении года) на сумму всех понесенных расходов на учебу. Одним из главных условий получения возврата денег на обучения является выплаты в бюджет налоговых отчислений с вашей заработной платы или иного вида дохода физических лиц.

Собственное обучение

Размер предельного налогового вычета определяется несколькими факторами:

- Вы можете вернуть из казны не больше суммы, удержанной из вашего дохода в виде налогов.

- Максимальная сумма потраченная на обучение не может превышать 120 тысяч рублей. 13% от нее — это 15 600 рублей. Именно такую сумму государство возвращает в виде налогового вычета.

- Так как вычет на обучение относится к категории социальных вычетов, по которым также действует максимальная сумма в 120 000 рублей, то общие расходы по данной категории суммируются в пределах вышеуказанной суммы. Это значит, если у вас в прошлом году были расходы и на обучение и на лечение, в совокупности вы можете вернуть не более 15 600 рублей.

Пример. За прошедший год Иванов оплатил свое обучение на сумму в 150 000 рублей. За этот же период, сумма налогов уплаченных в бюджет с его доходов составили 50 тысяч. Если взять 13% с понесенных расходов на обучение (150 тысяч), то это будет 19 500 рублей. Но данную сумму Иванов не может вернуть полностью, хотя размер уплаченного налога позволяет это сделать. Максимальный налоговый вычет применим к сумме в 120 тысяч. В итоге можно получить только 15 600 рублей.

Обучение детей

Для возможности получение права вычета на детей, нужны выполнить ряд условий:

- Ребенок обучается на дневной форме обучения.

- Он не старше 24 лет.

- Договор на предоставление платных образовательных услуг должен быть оформлен на вас или на супругу (а).

- Платежные документы об оплате составлены на одного из родителей.

Пример. Иванов оплатил обучение двух своих детей за прошлый год:

- за первого по очной форме обучения — 50 000 рублей.

- за второго по заочной форме — 50 000 рублей.

По истечении года Иванов может получить вычет только на первого ребенка — 6 500 рублей (13% от 50 тысяч). На второго ребенка, так как он обучается не на дневной форме — вычет не положен.

Итого: можно вернуть — 6 500 рублей.

Обучение братьев или сестер

Документы и условия, подтверждающие право на получение вычета, аналогичны предыдущему пункту, при обучение собственных детей. Единственное различие — это предельный размер налогового вычета 120 000 рублей или 15 600 рублей на руки.

Пример. Петров оплатил обучение за своего ребенка 60 000 рублей по очной форме и за своего брата — 80 тысяч. Итого 130 000 рублей было потрачено в течение года.

Максимальная сумма вычета на ребенка ограничена 50 000 рублей, то вернуть можно только 6 500.

За обучение брата, передельный налоговый вычет — 120 000 рублей. Но это и максимальная сумма, по всем социальным вычетам. С этой суммы, нужно убрать 50 тысяч на ребенка. В итоге остается доступная сумма для получения вычета за брата — 70 тысяч (120 000 — 50 000).

Итого можно вернуть:

- за сына — 13% от 50 тысяч — 6500 рублей;

- за обучение брата — 13% от 70 тысяч — 9 100 рублей.

Всего за год — 15 600 рублей.

Особенности расчетов с примерами

Жизненные ситуации для возможности вернуть НДФЛ могут быть разные, но все они похожи на рассмотренные ниже примеры.

За себя

Сафронов в 2019 г. закончил курсы в автошколе, за которые заплатил 40 000 руб. После окончания года он обратился в налоговую и вернул деньги в сумме:

40 000 × 13% = 5 200 руб.

За родственников

Егоров заплатил 30 000 руб. за учебу младшего брата, не достигшего 24 лет. На следующий год он может воспользоваться правом на вычет и вернуть НДФЛ в размере:

30 000 × 13% = 3 900 руб.

Двойной вычет: за себя и ребенка

Вычет за собственное обучение и своего ребенка не суммируется при расчете лимита, установленного законом. Их считают отдельно. Обучение за себя входит в социальные льготы, ограниченные суммой 120 000 руб. На каждого ребенка можно использовать вычет в 50 000 руб.

Скворцова и ее дочь в 2019 г. посещали разные автошколы. За себя женщина заплатила 45 000 руб., а за дочь – 40 000 руб. В 2020 г. она может обратиться в ИФНС за возвратом налога с суммы 85 000 руб.:

85 000 х 13% = 11 050 руб.

Внимание! Если бы Скворцова заплатила за 2 детей по 40 000 руб. за каждого, то вернула бы за них 80 000 × 13% = 10 400 руб

и за себя 45 000 руб. х 13% = 5 850 руб. Итого в общей сумме 16 250 руб.

Смешанные расходы

Власов заочно получает второе образование и платит за него каждый год 70 000 руб. В 2019 г. он также обучался на курсах водителя и заплатил за них 33 000 руб. В том же году Власов получил консультации врача и прошел медицинское обследование, что обошлось ему в 35 000 руб.

Расходы на социально значимые нужды в 2019 г. составили:

70 000 + 33 000 + 35 000 = 138 000 руб.

Власов имеет право воспользоваться налоговым вычетом только в 120 000 руб. и вернуть себе подоходный налог в сумме 15 600 руб., что он и сделал в 2020 г.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Возврат 13 процентов за обучение в автошколе

Законодательством предусмотрен возврат 13% за оплату обучения в автошколе. Требуется соблюдение двух условий. Первое — обучение должно быть платным. Второе — автошкола должна иметь соответствующую аккредитации и иные разрешительные документы на ведение деятельности.

За обучение в автошколе возможен возврат денег даже в том случае, если обучение происходило заочно или на вечернем отделении. Если же возврат необходимо сделать за детей, то они должны обучаться в автошколе по очной форме.

Документы для возврата НДФЛ в случае обучения в автошколе стандартные. Необходимо будет также взять копию лицензии на ведение образовательной деятельности и договор на оказание платных услуг. При заключении договора между школой и обучающимся через интернет, в электронной форме, необходимо распечатать договор на бумаге и заверить у сотрудника автошколы.

Как произвести возврат 13%

Перед тем как вернуть 13 процентов за учебу, налогоплательщику придется собрать определенный пакет документов. Состав его будет также зависеть от конкретной ситуации.

Необходимые документы

При оформлении льготы за оплату образования, гражданину в любом случае потребуется определенный пакет документов. В него входит:

- копия паспорта;

- копия ИНН;

- справка о доходах от работодателя;

- декларация по форме 3 НДФЛ.

Если налогоплательщик не сам получал образование, а оформляет льготу за обучение детей или братьев/сестер, ему также потребуется предоставить документы, подтверждающие их родство. Эти бумаги понадобятся при любых обстоятельствах. Далее рассмотрим пару наиболее часто встречающихся случаев компенсации и список дополнительных документов для них.

Возврат денег за обучение в ВУЗе

Для компенсации обучения в высшем учебном заведении, помимо перечисленных выше документов, к заявлению в ФНС придется приложить еще несколько бумаг. А именно:

- копию лицензии ВУЗа;

- копию договора об оказании образовательных услуг;

- квитанции, чеки или иные документы, подтверждающие внесение оплаты по договору.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Если с момента заключения договора произошло изменение стоимости услуг ВУЗа, потребуется также допсоглашение, на основании которого были проведены эти изменения

Возврат средств за обучение в автошколе

Оформить возврат можно даже за обучение в автошколе. Для этого, помимо перечисленных документов, потребуется:

- копия договора со школой;

- копия лицензии школы на образовательную деятельность;

- платежные документы, подтверждающие внесение оплаты за услуги.

При предоставлении всего пакета бумаг в ФНС следует также иметь с собой оригиналы документов. Сотрудник инспекции должен сверить их с копиями при приемке.

Порядок оформления и получения

Решив воспользоваться налоговой льготой, следует запомнить, когда можно вернуть 13 процентов за обучение. Сроки подачи документов будут зависеть от формы оформления возврата:

- через работодателя – в течение налогового периода, в котором была проведена оплата;

- через ФНС (лично или в электронном режиме) – по окончании налогового периода, в который было оплачено обучение, но в срок подачи деклараций по нему.

Если выбран первый вариант, гражданину нужно будет собрать все документы, подтверждающие его право на возврат налога, и сделать их копии. Затем нужно подготовить заявление на получение уведомления от ФНС о праве на соцвычет. Пакет копия с заявлением подается в местное отделение налоговой службы. Через 30 дней уведомление будет предоставлено гражданину. Этот документ следует подать в бухгалтерию своего предприятия. После его получения работодатель перестанет списывать с сотрудника НДФЛ до тех пор, пока не будет перекрыта указанная в документах сумма. В данном варианте не требуется заполнение 3НДФЛ.

Если же оформление производится через ФНС, все происходит несколько проще. Процесс выглядит следующим образом:

- дожидаемся окончания календарного года;

- готовим пакет бумаг по оплате за прошедший год;

- берем справку о з/п у работодателя;

- заполняем декларацию;

- подаем все бумаги в отделение ФНС, пишем заявление на возврат вычета;

- ждем 30 дней (срок рассмотрения обращения);

- получаем одобрение на телефон/электронку, указанные в заявлении;

- получаем деньги на счет/карту, указанные при подаче документов.

Ограничения

Максимальная сумма, которую налогоплательщик вправе вернуть из бюджета, ограничена двумя факторами:

- она не может превышать сумму фактически перечисленного налога в бюджет;

- она не может превышать 120 тысяч при возмещении НДФЛ за себя (брата/сестру) или 50 тысяч при возврате налога за детей/опекаемых.

Вычет не является суммой к возврату, он лишь уменьшает налогооблагаемую базу. То есть максимальная сумма к возмещению за собственную учебу, а также за брата/сестру составляет 15 600 рублей (120 000*13%), а за оплату образования детей/опекаемых 6 500 (50 000*13%).

Например, заработная плата гражданина составила 105 387 руб. за год. С дохода был удержан НДФЛ – 13 700. В этот же год гражданин заплатил за обучение в институте 200 000 рублей. Он сможет вернуть себе только 13 700, так как именно столько денег с него было удержано.

Если расходы по образовательным услугам за год составляют больше установленного лимита, то не возмещенную часть нельзя перенести на следующий отчетный период.

Нельзя возместить деньги, потраченные на оплату услуг преподавателя-репетитора, если он работает по патенту. Можно возместить налог только за репетиторские услуги, полученные у ИП, работающего по лицензии.

Частный предприниматель может оказывать образовательные услуги без лицензии, при условии единоличного ведения образовательной деятельности, без привлечения труда наемных работников.

Как оформить

Получить льготу и вернуть деньги можно:

- непосредственно в ИФНС, начиная с 1 января после окончания года, в котором была оплачена учеба;

- не дожидаясь этого срока, у себя на работе.

Пошагово у работодателя

Для этого действуют в следующей последовательности:

- Собирают документы, подтверждающие право на льготу.

- Подают в налоговую заявление на получение госпомощи. Сделать это проще на официальном сайте ФНС в «Личном кабинете налогоплательщика».

- Получают уведомление из инспекции о праве на социальную льготу. На его оформление уходит около месяца после подачи заявления. О готовности документа можно узнать в личном кабинете или по телефону и забрать документ.

- Пишут заявление на имя работодателя о предоставлении вычета и вместе с уведомлением из налоговой относят в бухгалтерию.

Начиная с месяца, в котором было подано заявление при начислении зарплаты, будет предоставляться льгота. То есть, доход для расчета НДФЛ будут уменьшать на сумму вычета. В результате удержанный налог будет уменьшен, а сумма к выплате – увеличена.

Такой расчет проводят до тех пор, пока полностью не используется подписанная фискалами льгота.

Таблица 1. Документы для скачивания

| Бланки | Образцы заполнения |

| Заявление на получение уведомления | Образец заполнения заявления на вычет |

| Уведомление из налоговой | |

| Заявление на имя директора компании | Пример заполнения заявления на работе |

Пошагово в налоговой

При обращении в ИФНС:

- Собирают документы, дающие право на вычет.

- Берут в бухгалтерии справку 2-НДФЛ о доходах и начисленном налоге за отчетный год.

- Заполняют декларацию 3-НДФЛ. Сделать это можно вручную, взяв бланк в налоговой или в таблице. Также есть возможность воспользоваться программой «Декларация», скачав ее с сайта ФНС.

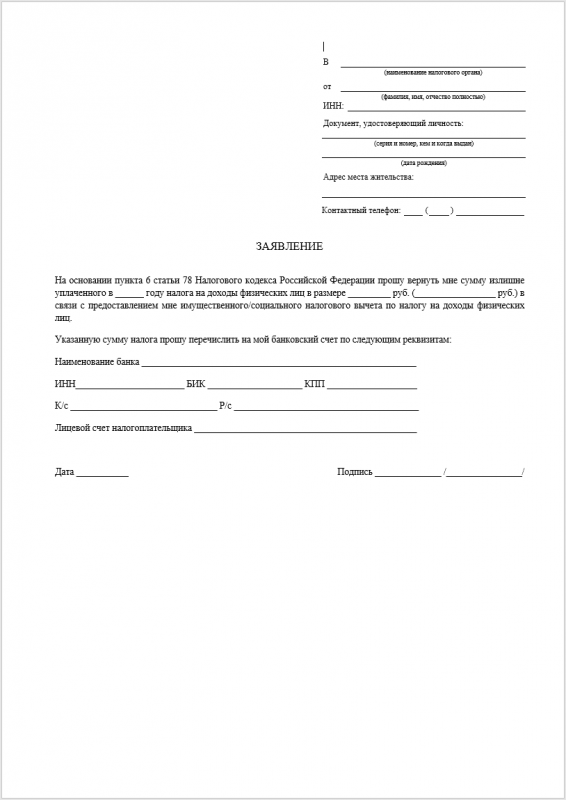

- Пишут заявление о возврате излишне уплаченной суммы в бюджет с указанием банковских реквизитов.

К сведению. Заявление можно приложить сразу или после того, как будет принято положительное решение о возврате НДФЛ.

Таблица 2. Шаблоны документов

| Чистый бланк | Примеры заполнения |

| Форма 3-НДФЛ | Оформленная декларация |

| Справка 2-НДФЛ | |

| Заявление на возврат налога | Пример заявления |

Перечисленные бумаги сдают в ИФНС по месту прописки. Существует несколько вариантов:

- Лично или через представителя в отделении налоговой.

- По почте заказным письмом с описью вложения.

- Онлайн на сайте налоговой.

По закону у инспекторов есть 3 месяца на проверку документов и принятие решения о предоставлении вычета. При положительном ответе деньги перечислят на указанный в заявлении счет в течение месяца.

Как получить налоговый вычет за обучение

Вернуть 13 процентов от суммы можно если:

- Учебное учреждение должно быть официальным (есть лицензия).

- Вы платите подоходный налог.

Вычет не предоставляется при отсутствии лицензии у образовательного учреждения (например, при посещении разовых семинаров по повышению актерского мастерства).

Полезно узнать а также, как можно ?

Вернуть 13 процентов за обучение возможно в случаях оплаты:

- Собственного обучения. При этом форма получения образования не имеет значения (может быть очной и заочной).

- За ребенка, брата или сестры до того, как им исполнится 24 года (только на очной форме).

- За опекаемое лицо, до достижения им 24-летнего возраста (только на очной форме).

Вернуть часть денег можно при обучении в следующих образовательных учреждениях (если у них имеется лицензия):

- в ВУЗе

- школе;

- детском саду (касается только учреждений, оказываемых образовательные услуги, содержание в садике не учитывается);

- при получении дополнительного образования ребенком (например, при посещении спортивной или танцевальной секции);

- при получении доп. образования для взрослого человека (к примеру, в автошколе).

Физическое лицо, претендующее на послабление, может воспользоваться следующими способами:

Оформить у налоговиков, для чего следует собрать соответствующий пакет официальных бумаг и сформировать расчет 3-НДФЛ. Документация передается в фискальные органы по истечении отчетного периода — в 2019 году используется разрешение на получение льготы за 2017 год.

Пакет документов обязательно включает:

- заявление;

- справку 2-НДФЛ;

- копия доказательств о родстве;

- копия лицензии образовательного учреждения;

- договор, оформленный на гражданина;

- квитанции и чеки, подтверждающих факт оплаты услуг;

- декларацию;

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Звоните:

8 800 511-39-66

Оформить через работодателя, для чего нужно обязательно передать разрешение от фискальных органов на его получение.

Использовать скидку следует до окончания отчетного периода, и для этого формируется следующий пакет:

- заявление;

- уведомление о разрешении права;

- копия доказательств о родственных связях;

- копия лицензии образовательного учреждения;

- договор;

- расходники или квитанции об оплате услуг.

Подача налоговой декларации через сайт Госуслуги

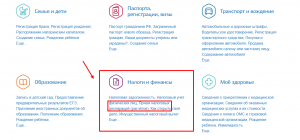

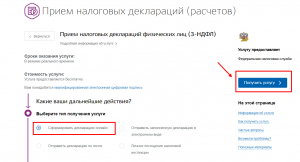

Отправить декларацию 3-НДФЛ в налоговую инспекцию для возврата денег за обучение можно не только непосредственно в отделении ФНС, но и на государственном портале Госуслуги. Но для этого нужно иметь усиленную электронную подпись (ЭП). Физическим лицам подойдет неквалифицированная ЭП, а юридические лица обязаны обладать усиленной квалифицированной ЭП. Чтобы подать декларацию, следует на главной странице сайта нажать на кнопку «Все услуги».

На открывшейся странице находим информационный блок «Налоги и финансы» и нажимаем на строчку с услугой «Прием налоговых деклараций (расчетов)».

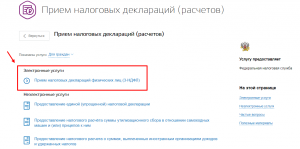

Выбираем электронную услугу с названием «Прием налоговых деклараций физических лиц (3-НДФЛ)».

Далее ставим отметку на строчке «Сформировать декларацию онлайн» и нажимаем на кнопку «Получить услугу».

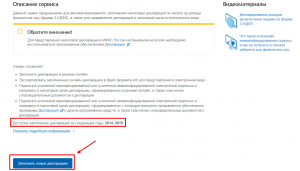

Появится страница с кратким описанием сервиса и кнопкой «Заполнить новую декларацию». К уже заполненной форме 3-НДФЛ потребуется приложить сканы бумаг, необходимых для возврата 13% за учебу.

В дальнейшем, в назначенное время, потребуется явиться лично в местный налоговый орган с оригиналами документов, для сверки. Отслеживать статус переданной в налоговую инспекцию декларации можно в личном кабинете на сайте.

Контакты

Какие нужны документы?

- копия договора на обучение (в случае заключения);

- копии лицензии образовательного учреждения, других документов, подтверждающих статус учебного заведения (например, устав);

- копии платежных документов, подтверждающих оплату образования. Например, кассовых чеков, квитанций к приходным кассовым ордерам, оплаченных банковских квитанций и тому подобное (платежные документы должны быть оформлены на ваше имя);

- справка о суммах начисленных и удержанных налогов по форме 2-НДФЛ за год, в котором вы оплачивали образование (запрашивается у работодателя);

- копии документов, подтверждающих родство и возраст учащегося (например, копии свидетельств о рождении), — если вы оплачивали образование детей, брата или сестры;

- документ, подтверждающий очную форму обучения (если она не прописана в договоре). К примеру, справка из учебного заведения — если вы оплачивали образование подопечных, брата или сестры;

- копия документа, подтверждающего опеку или попечительство (если вы оплатили образование подопечных).

При подаче в налоговый орган копий документов, подтверждающих право на вычет, желательно иметь при себе их оригиналы для проверки налоговым инспектором.

Как вернуть заплаченные за учебу деньги в налоговой службе

Какие документы нужны

Какие документы нужны для оформления вычета

Собранные документы, необходимые для оформления компенсации, должны быть предоставлены в налоговую службу. Все предоставляемые документы должны содержать достоверную информацию, и являться оригиналами, если только в требованиях не разрешена копия.

Для оформления необходимы следующие документы:

- справка формы 2-НДФЛ – оформляется по месту работы, предоставляется только оригинал;

- декларация формы 3-НДФЛ – заполняется лично в налоговой или на ее официальном сайте, предоставляется только оригинал;

- паспорт заявителя;

- справка с места учебы с указанием сроков обучения, оригинал;

- ИНН;

- квитанции и чеки, подтверждающие оплату обучения – копии;

- договор, заключенный с образовательным учреждением – копия;

- лицензия образовательного учреждения – копия;

- при оформлении на ребенка – его свидетельство о рождении или паспорт;

- если менялась фамилия – документ, подтверждающий это, например, свидетельство о заключении брака.

Куда нести документы

Куда обратиться за компенсацией

Существует два варианта с подачей документов. Вы или подаете все документы в налоговую службу или оформляете выплату через своего работодателя. Но есть разница – за три последних года обучения вы можете получить положенные проценты, только обратившись в налоговую службу. Тогда как через работодателя вы получите деньги за текущий календарный год. После оформления всех бумаг у вас просто перестанут вычитать 13% на налоги из заработной платы. Таким образом, каждый месяц вы будете получать на руки больше. Если осталась часть невыплаченной суммы, например, за прошлый календарный год, то за ней уже опять надо будет обращаться в налоговую.

Еще одно отличие в том, что подавать документы работодателю можно, не дожидаясь окончания года, а в налоговую службу с заполненной декларацией приходят в конце календарного года.

Подача документов через работодателя

Порядок подачи документов через работодателя следующий:

- оформление всех документов, за исключением справки 2-НДФЛ и декларации;

- обращение в налоговую с собранными документами за подтверждением права на выплату;

- получение от налоговой подтверждения на положенный вычет (срок до 30 суток);

- подача документов и заявления работодателю.

При данном способе вы получите деньги быстрее, но он не подходит тем, кто регулярно в течении года оплачивает учебу.

Общие моменты

Все жители России, которые работают официально, платят подоходный налог с заработной платы. Такое удержание именуется как налог на доходы физических лиц.

Данным сбором облагается не только зарплата, но и иные доходы граждан. Так НДФЛ взимается с продажи имущества, сдачи недвижимости в аренду, доходов от частного предпринимательства.

Хотя государство взимает определенный процент практически с каждого дохода россиян, оно предусматривает и возможность возврата взысканного налога.

Налоговый вычет – это уменьшение доходов налогоплательщика на сумму понесенных им расходов. То есть налоговая база при начислении налога уменьшается на сумму предоставляемого вычета.

Вычеты бывают:

- имущественные;

- стандартные;

- социальные.

К числу социальных налоговых вычетов как раз и относится вычет за обучение. Однако возврат налога сопряжен с некоторыми нюансами, о которых надлежит знать, претендуя на получение льготы.

Необходимые термины

Прежде всего, следует разобраться с определением НДФЛ, что позволит понять механизм возврата налога.

Налог на доходы физических лиц удерживается с официальных доходов граждан, которые они получают от трудовой или предпринимательской деятельности.

Часто резиденство путают с гражданством. На самом деле быть налоговым резидентом РФ может быть и иностранный гражданин.

Достаточно проживать в России на законных основаниях постоянно или как минимум в течение 183 дней за год и при этом получать доход от официальной деятельности.

По этому принципу нерезидентом РФ может являться и российский гражданин, проживающий за границей.

Разница статусов в том, что размер НДФЛ отличается:

| 13 % | Для резидентов РФ |

| 30 % | Для нерезидентов РФ |

Налоговый вычет предоставляется только по НДФЛ 13 %. Соответственно, претендовать на вычет могут как россияне, так и иностранцы, но только при наличии статуса резидента.

Вычет за обучение – это возврат части стоимости в размере уплаченного за год НДФЛ и не более определенного максимума. Означает это, что государство возмещает оплату обучения не в полном объеме.

Вернуть можно не более суммы подоходного налога, выплаченного за предыдущий обращению год и не больше максимального размера вычета.

У кого есть право на получение

Правом на возврат 13 процентов за оплату обучения обладают:

| Граждане и резиденты РФ | Которые самостоятельно оплачивают собственное образование |

| Родители | Оплачивающие учету своих детей |

| Братья, сестры либо опекуны | Оплачивающие образование детей, чей возраст не превышает 24 лет |

Основным требованием к получателю вычета являются такие критерии, как:

- наличие официального трудоустройства;

- уплата подоходного налога.

Недостаточно только трудоустроиться, чтобы получить право на вычет. Размер предоставляемого вычета напрямую зависит от суммы ранее уплаченного НДФЛ.

Вернуть можно только то, что ранее выплатил в бюджет. Также сумма возврата ограничена законодательно установленным лимитом:

| Не более 13 % от 120 000 рублей | При получении вычета за собственное обучение |

| Не больше 13 % от 50 000 рублей | При оформлении вычета за ребенка. При этом установленный лимит применяется для каждого ребенка |

Можно ли получить вычет за оплату обучения супруга? Например, жена учится, а муж работает и оплачивает ее учебу. Вычет за супруга законом не предусмотрен.

Вернуть часть оплаты сможет только обучающийся супруг сам за себя, причем в квитанциях на оплату должно указываться его имя.

Потому рекомендуется не затягивать обращение, а подавать декларацию сразу по окончании календарного года.

Имеет значение и учреждение, в котором получается образование. Оно в обязательном порядке должно обладать лицензией на право ведения образовательной деятельности.

С учащимся должен быть заключен договор на оказание образовательных услуг. Образовательная организация может быть как государственной, так и частной.

Причем обучение может быть не только общим или профессиональным, но и дополнительным.

Действующие нормативы

О социальных налоговых вычетах говорится в ст.219 НК РФ. В отношении вычета за получение образование здесь сказано, что правом на возврат части подоходного налога обладают:

- налогоплательщики, самостоятельно получающие образование;

- родители, чьи дети до 24 лет получают очное образование;

- опекуны или попечители детей;

- лица, оплачивающие образование братьев или сестер.

Обязательным требованием является государственная аккредитация учебного заведения. Вычет предоставляется в размере фактически произведенных расходов в пределах установленной суммы.

Нельзя применить вычет, если оплата осуществляется за счет средств материнского капитала.