Что такое активы и пассивы: объясняю человеческим языком на простом примере

Содержание:

Анализ активов

Активы подлежат анализу по ключевым показателям:

Анализ структуры называют вертикальным. Он отображает долю каждого актива в общей стоимости имущества предприятия. Чтобы рассчитать показатель необходимо каждую строку поделить на общую стоимость активов и умножить на 100%. Снова рассмотрим компанию Алроса:

| Показатель актива | Удельный вес за 2018г. | Удельный вес за 2017г. |

| Гудвилл | 0,4% | 0,3% |

| Основные средства | 56,9% | 55,3% |

| Инвестиции в ассоциированные организации и совместные предприятия | 1,3% | 1% |

| Отложенные налоговые активы | 1,2% | 0,9% |

| Инвестиции для продажи | — | 0,7% |

| Финансовые активы | 0,2% | — |

| Долгосрочная дебиторская задолженность | 2,6% | 2,4% |

| Запасы | 22,4% | 21,5% |

| Предоплата по текущему налогу на прибыль | 0,2% | 0,1% |

| Торговая и прочая дебиторская задолженность | 5,4% | 6,9% |

| Банковские депозиты | 2,8% | — |

| Денежные средства и их эквиваленты | 6,6% | 1,7% |

| Внеоборотные активы, предназначенные для продажи | — | 9,2% |

| Итого | 100% | 100% |

Из таблицы видно, что большую долю в активах компании занимают основные средства и материальные запасы. Для предприятия добывающей сферы это является хорошим показателем. Это значит, что компания делает большой упор на капитальные вложения.

Показатель динамики называют горизонтальным анализом. Он рассчитывается как разница между стоимостным выражением актива отчетного и предыдущего периода. Для полноты картины изменений имущества предприятия во времени горизонтальный анализ следует проводить за 3-5 лет.

| Показатель | 2018г. | 2017г. | Динамика |

| Гудвилл | 21 | 25 | -4 |

| Основные средства | 3381 | 4107 | -726 |

| Инвестиции в ассоциированные организации и совместные предприятия | 75 | 75 | |

| Отложенные налоговые активы | 69 | 67 | 2 |

| Инвестиции для продажи | 51 | -51 | |

| Финансовые активы | 12 | 12 | |

| Долгосрочная дебиторская задолженность | 154 | 176 | -22 |

| Запасы | 1333 | 1597 | -264 |

| Предоплата по текущему налогу на прибыль | 9 | 1 | 8 |

| Торговая и прочая дебиторская задолженность | 321 | 515 | -194 |

| Банковские депозиты | 170 | 170 | |

| Денежные средства и их эквиваленты | 395 | 128 | 267 |

| Внеоборотные активы, предназначенные для продажи | 685 | -685 | |

| Итого | 5940 | 7427 | -1487 |

У предприятия произошло существенное снижение активов по многим показателям. Рост банковских депозитов, денежных средств и эквивалентов, а также финансовых активов обычно расценивается как отрицательное явление. Это значит, что у предприятия есть свободные финансы, которые они не вкладывают в развитие.

Уменьшение основных средств может свидетельствовать как о реализации оборудования, так и о начислении амортизации, за счет которой стоимость имущества переносится на себестоимость продукции.

Уменьшение дебиторской задолженности говорит о том, что покупатели стали быстрее рассчитываться за поставленный товар.

Выбытие инвестиций и внеоборотных активов, предусмотренных для продажи, скорее всего говорит об эффективном управлении и реализации компанией поставленных целей.

Краткие итоги

Имущество компании должно подлежать строгому учету и регулярному анализу. От эффективности использования активов напрямую зависит доходность предприятия, а значит, и инвестора. Для компаний, осуществляющих деятельность в различных сферах, структура активов будет не однородной.

При анализе также учитывается рост деятельности фирмы. Например, увеличение дебиторской задолженности для кредитной организации будет положительным показателем, так как это значит, что выдано больше кредитов, чем в предыдущем периоде. Хотя в зависимости от качества этих кредитов результат может быть разным. Но для предприятий сферы производства рост дебиторской задолженности – негативный фактор, так как это свидетельствует о реализации товара в долг, и некачественной работы по взысканию долгов с покупателей.

Сводная информация по активам предприятия представлена в таблице.

| Показатель |

Вид имущества предприятия |

||

| Материальное | Нематериальное | Финансовое | |

| Ликвидность | Средняя | Низкая | Высокая |

| Участие в производстве | Прямое | Косвенное | Не участвуют в процессе производства |

| Включение в себестоимость продукции | Полностью, либо путем амортизации | Только путем амортизации | Не включается в себестоимость |

| Категория в балансе | Оборотные/внеоборотные | Только внеоборотные | Оборотные/внеоборотные |

Анализ активов и пассивов

Если вы до сих пор не ведете семейный бюджет, то самое время начать. Возьмите под контроль свои личные финансы. Только реальные цифры покажут вам, чего вы стоите на самом деле. Первым этапом является именно анализ активов и пассивов. Он поможет вам взглянуть на свой капитал. Разберем, как его рассчитать.

Составьте таблицу примерно по такому сценарию с собственным списком активов и пассивов

|

Активы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

|

Реальные |

|

| Недвижимость для сдачи в аренду | |

| Депозит в банке | |

| Акции ПИФ | |

| Средства на ИИС | |

|

Другие |

|

| Квартира/дом для проживания | |

| Земельный участок | |

| Дача | |

| Дом бабушки в деревне | |

| Машина | |

| ИТОГО |

|

Пассивы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

| Потребительский кредит | |

| Ипотека | |

| Автокредит | |

| ИТОГО |

Подсчитайте итоги по двум таблицам. Найдите разницу: Итого Активы – Итого Пассивы. Это и есть ваш капитал и ответ на вопрос, сколько вы стоите. Если получили значительную положительную величину, то вы уверенно контролируете свои финансы. Имеете все шансы избавиться от пассивов. Если значение отрицательное или близко к 0, у вас серьезные проблемы. Вам срочно надо погашать свои обязательства и наращивать реальные активы.

Посмотрите на состав других активов. Нет ли там объектов, от которых проще избавиться, чем содержать? Например, дом бабушки в деревне или вторая машина, на которой вы ездите пару раз в месяц. Они только вытягивают ваши деньги. Логичнее такие объекты продать и вложить средства в ликвидные активы.

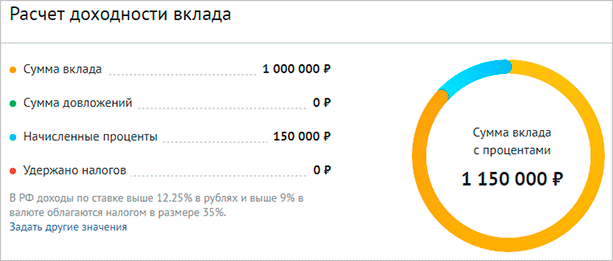

Можно пойти дальше в анализе и составить таблицу, которая поможет определить ваш доход от инвестирования средств и доходность инвестиций в процентах. Это возможно сделать только для реальных активов.

|

Наименование |

Текущая рыночная стоимость, руб. | Годовой доход, руб. |

Доходность инвестиций, % |

| Акции | 100 000 | 20 000 | 20 % |

| Депозит | 1 500 000 | 120 000 | 8 % |

В третью колонку запишите доход от ваших вложений. Например, год назад пакет акций стоил 80 000 руб., а сейчас 100 000 руб., т. е. доход составил 20 000 руб. или 20 %.

Четвертая колонка находится: (кол. 3 / кол. 2) х 100 %.

Для подробного анализа пассивов тоже можно составить более подробную таблицу.

| Наименование | Сумма | Срок погашения | Процентная ставка | Ежемесячный платеж | Сумма переплаты |

| Ипотечный кредит | 2 000 000 | 10 лет | 10 % | 26 430 | 1 171 618 |

| Автокредит | 700 000 | 3 года | 9,5 % | 22 423 | 107 230 |

Бытует мнение, что выгодно взять в банке кредит для покупки квартиры и сдать ее в аренду. По представленным выше таблицам легко подсчитать, принесет ли такая инвестиция ожидаемый доход. В актив вы записываете доход от сдачи недвижимости в аренду и рассчитываете в процентах доходность. Может так получиться, что вы взяли кредит под 10 % годовых, а доходность от аренды составляет только 5 %.

Виды активов предприятия

Имущество компании классифицируется по различным признакам. По степени использования активы делятся на:

По форме активы делятся на три группы:

Альтернативой является деление на физические и финансовые активы. Имущество предприятия делится на:

Рассмотрим все видны активов подробнее. Оборотные активы, их еще называют оборотные средства — это имущество предприятия, которое непосредственно участвует в хозяйственной деятельности. Подробная статья о них здесь.

В состав оборотных средств в бухгалтерском балансе входят:

- сырье и материалы

- готовая продукция

- задолженность покупателей за приобретенную продукцию

- банковские вклады

- наличные и безналичные деньги

Пример отчетности компании «Алроса»

Примером оборотных активов является сырье, из которого изготавливают какой-либо продукт. В процессе производства оно полностью теряет свои первоначальные свойства и является одной из составных частей себестоимости созданного товара.

Чем выше доля оборотных средств в активах компании, тем предприятие более ликвидное. Это связано с тем, что оборотные активы легко перевести в деньги, а часть из них уже являются деньгами.

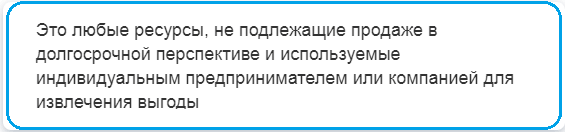

Внеоборотные активы – это средства труда, с помощью которых создается продукция компании. Они неоднократно используются в процессе изготовления или реализации продукции, и служат предприятию в течение длительного времени, т.е. более 12 месяцев. Подробнее смотрите здесь.

Примером является оборудование, на котором изготавливают продукцию. Стоимость такого оборудования включается в себестоимость созданного продукта частями, посредством начисления амортизации. Внеоборотными могут быть и нематериальные активы в виде патентов и лицензий, которые незримо либо как логотип присутствуют в готовом товаре. Кроме того, к этому типу активов причисляют долгосрочные финансовые вложения.

Внеоборотные активы – это производственный потенциал предприятия. Для различных отраслей промышленности состав внеоборотных активов будет не одинаков. Например, для добывающей компании большую часть имущества будет составлять добывающее оборудование. А для IT-компании – компьютерная техника и узлы связи.

К группе материальных активов относится физическое имущество предприятия. То есть это любой вещественный предмет, например:

- земельный участок

- здание

- автотранспорт

- сырье для изготовления продукции

- готовая продукция

Материальные активы могут относиться как к категории оборотных, так и внеоборотных.

К данной группе относятся активы, не имеющие физической формы, но способные приносить доход компании. Отличительной чертой такого имущества является длительное использование, свыше 1 года. Нематериальные активы относятся к категории внеоборотных. Читайте здесь.

Объекты классифицируются, как нематериальные, если они одновременно удовлетворяют следующим критериям:

- не имеют вещественной формы

- способны приносить выгоду компании

- их можно отделить от других объектов

- у предприятия имеются документы, подтверждающие право на владение и использование данного актива

Примерами являются патенты, научно-технические разработки, товарные знаки, деловая репутация фирмы (гудвилл).

Данный вид, как и материальные активы, может относиться как к оборотному, так и к внеоборотному имуществу. К этой группе принадлежат деньги в иностранной или национальной валюте на счетах или в кассе, а также их эквиваленты, например, дебиторская задолженность, банковские депозиты, ценные бумаги и прочее.

Собственные и привлеченные активы

К собственным относятся те, которые были приобретены компанией для эксплуатации. К привлеченному имуществу – арендованные на длительный срок или полученные по договору аренды с последующим выкупом по остаточной цене (лизингу). По истечению договора лизинга и выкупа актива, он переходит из разряда привлеченного в категорию собственного имущества.

Чем больше собственного имущества у компании, тем выше его финансовая устойчивость, так как собственные активы можно реализовать, в то время как привлеченные накладывают дополнительную финансовую нагрузку.

Производственные и непроизводственные активы

Производственными признаются средства, которые принимают непосредственное участие в создании конечного продукта компании. К непроизводственным относится имущество, которое используется для нужд предприятия, но напрямую не участвует в производственном процессе. Например, офисная мебель, компьютер у бухгалтера, служебный автомобиль директора.

Причем идентичные активы можно отнести к разным группам по данному признаку. Например, здание цеха будет относиться к производственному имуществу, а административное здание – к непроизводственному.

Особенности активов банка

Пассивы компании

Это правая сторона баланса компании. В противоположность активам, эта категория подразумевает все обязательства взятые на себя предприятием.

Иначе пассивы ещё называют источником формирования активов предприятия. Для того чтобы это наглядно проиллюстрировать, давайте рассмотрим простой пример. Предположим, что предприятие взяло в кредит, на своё развитие, сто миллионов рублей. Бухгалтер записал в графе «пассивы» – обязательство перед банком, по выплате взятого кредита. После этого денежные средства были направлены в оборот предприятия (на закупку сырья, расширение парка оборудования и т.п.) и бухгалтер записал купленное сырьё и оборудование в активы предприятия. Так пассивы стали источником активов.

Все пассивы можно подразделить на:

- Текущие пассивы;

- Долгосрочные долги;

- Долгосрочные обязательства.

Текущими пассивами называют такие обязательства, которые должны быть погашены в следующем году.

Долгосрочные долги – это обязательства, срок погашения которых превышает один год. К ним относят обязательства компании по выпущенным ей долгосрочным облигациям, а также, например, по возврату взятой в сторонней финансовой организации долгосрочной ссуды.

К долгосрочным обязательствам относят то, что компания должна будет заплатить правительству (в виде отложенных налогов), своим сотрудникам и арендодателям (если используется арендованное имущество).

Помимо этого все пассивы компании можно подразделить на:

- Мнимые обязательства;

- Скрытые обязательства.

Мнимыми считаются такие обязательства, которые хотя и отображаются в бухгалтерском учёте, но по факту, задолженности по ним уже нет. То есть, они не ведут к оттоку активов компании. Наличие таких обязательств, как правило, связано с тем, что факт их погашения не был вовремя отображен в балансе компании. Их учёт приводит к завышению величины пассивов, а, следовательно, к занижению величины чистых активов предприятия.

Скрытыми называют такие обязательства компании, которые, напротив, по каким либо причинам не были отражены в бухгалтерском учёте компании, несмотря на факт своего существования. Учёт таких обязательств может привести к занижению величины пассивов и завышению величины чистых активов предприятия.

Анализ рынка , Словарь трейдера

Классификация

По способу учета ФА разделяют на оцениваемые по:

- амортизационной стоимости для активов, которые удерживаются для получения денежных потоков в соответствии с договором. Рассчитывается как дисконтирование будущих денежных поступлений в течение всего срока действия ФА. Представляет собой стоимость, которую компания получит в случае, если будет держать актив до погашения;

- справедливой стоимости, то есть по той, которую компания может получить от реализации актива между участниками рынка.

По целям приобретения и использования:

- инвестиционные — это те, целью которых является получение прибыли в долгосрочной перспективе в виде дивидендов, процентов, увеличения справедливой стоимости, например, финансовые активы, удерживаемые до погашения;

- спекулятивные — их цель заключается в получении прибыли от вложений в коротком периоде от изменения процентных ставок, курсов валют;

- трансакционные, которые используются для обслуживания сделок: дебиторка; векселя, чеки; денежные средства, краткосрочные депозиты в банках.

По уровню и гарантированности дохода разделяют ФА:

- с неопределенным доходом, например долевые и производные инструменты;

- приносящие гарантированный доход, например долговые инструменты;

- не приносящие дохода — денежные средства и дебиторская задолженность.

По сроку обращения:

- долгосрочные, обращающиеся более года, например бессрочные финансовые инструменты с неустановленным сроком погашения (акции);

- краткосрочные, обращающиеся до года, например денежные средства и их эквиваленты: дебиторка покупателей и заказчиков, векселя к получению.

По уровню ликвидности:

- низколиквидные — это долгосрочные инвестиции, например долгосрочная дебиторка;

- ликвидные — это краткосрочные инвестиции: краткосрочная дебиторка; векселя к получению;

- высоколиквидные, к которым относятся денежные средства и их эквиваленты.

Оценка финансовых активов может осуществляться по одной из следующих стоимостей в зависимости от классификации ФА:

- по первоначальной для инвестиций в долевые инструменты без рыночных котировок, справедливая стоимость для которых не может быть достоверно определена для основных средств, кроме офисной недвижимости. Фактически это сумма уплаченных за актив денежных средств (их эквивалентов), включая затраты по сделке;

- по справедливой для ФА, информация о рыночных ценах сделки для которых недоступна. Базируется на методах дисконтирования денежных потоков, на данных об аналогичных операциях в рыночных условиях и т. д.;

- по амортизационной, то есть в сумме, в которой ФА оценен при первоначальном признании за вычетом платежей по основной сумме долга, скорректированной на накопленную амортизацию.

Как видно из статьи, учет ФА во многом зависит от правильной их классификации. В некредитных финансовых организациях (НФО) ФА занимают основную позицию. Поэтому напомним для большинства таких организаций, что с 2017 г. Банком России введены отраслевые стандарты бухучета. По ряду организаций такие стандарты введены с 2020 года, например, для профучастников рынка ценных бумаг, клиринговых компаний, управляющих компаний ПИФов и НПФ и др.

Учитывая, что на сегодняшний день переходные положения с РСБУ на отраслевые стандарты отсутствуют, составлять отчетность таким организациям нужно будет ретроспективно, то есть как минимум сопоставив текущие показатели с аналогичными за предыдущий год.

Что это

Нефинансовые активы – это вся совокупность объектов определенного предприятия, организации, частной фирмы, бюджетного учреждения, которые относятся к имущественной категории и призваны помогать получать прибыль. Таким образом, становится понятно, что они связаны с процессом производства – являются его неотъемлемой частью. Именно поэтому они должны участвовать в бухгалтерском бюджетном учете.

В связи с этим любое предприятие обязано проводить учет нефинансовых активов как в бюджетных учреждениях, так и в частных предприятиях. В некоторых случаях при небольшом количестве сотрудников и принадлежности к малой форме собственности, эту функцию на себя может возложить индивидуальный предприниматель или сам директор.

Не всегда для этого стоит привлекать бухгалтера. Ему необходимо разобраться, какие категории частного бизнеса принадлежат к финансовым, а какие составляют нефинансовые объекты.

Так как этот термин чаще всего применяют именно бухгалтеры, то стоит детально разобраться, что такое нефинансовые активы и что относится к ним. Сюда, в общем понимании, входят те ресурсы, которые имеют нематериальное выражение в цикле производства и используются предприятием в долгосрочной перспективе, по срокам не менее 1 года. Но они должны приносить реальную материальную выгоду собственнику бизнеса или бюджетной организации.

Важно также понимать, что именно эти объекты все время остаются в пользовании одного предприятия и не переходят от одного собственника к другому во время производственного цикла и процесса извлечения выгоды. Во время продажи они, в некоторых случаях выходят из списка собственных нефинансовых активов и переходят в список покупателя

Но это происходит исключительно по отношению к некоторым из них, а не к общей их совокупности.

В связи с тем, что они периодически вычеркиваются из перечня основных средств при производстве, собственник всегда должен осуществлять нефинансовые инвестиции для совершенствования инвентарной базы, транспортных средств, патентной базы, земельных участков и прочего.

Бухучет нематериальных активов

В бухучете единицей по учету нематериальных активов является объект с присвоенным инвентарным номером, причем под объектом понимается весь объем прав, которые дает компании один объект: патент, свидетельство и другие аналогичные документы (письмо Министерства финансов от 21.10.2014 № 07-06/53102).

Правила формирования в бухучете информации о состоянии и движении нематериальных активов прописаны в ПБУ 14/2007. В соответствии с данным положением НМА принимаются к бухучету по первоначальной стоимости, сформированной на дату их поступления на предприятие.

При этом в данную стоимость включаются все расходы на приобретение/создание НМА и доведение его до пригодного для использования состояния. В п. 10 ПБУ 14/2007 указаны те затраты, на сумму которых нельзя увеличить стоимость принимаемых к учету НМА. Если НМА был передан в дар, тогда такой актив приходуется по действующей рыночной (экспертной) цене.

Активы и пассивы на предприятии и в семейном бюджете

В практике экономистов и инвесторов сегодня популярны две трактовки понятий активов и пассивов. Первая связана с традиционными экономическими определениями из области бухгалтерского учета. Вторая появилась с развитием в стране темы управления личными финансами. И здесь только ленивый не упоминает Роберта Кийосаки, известного автора книг по инвестициям, практикующего инвестора и просто очень богатого человека.

Традиционная бухгалтерская трактовка

Для предприятий, индивидуальных предпринимателей и организаций активы – это имущество, которым они владеют и используют для извлечения прибыли.

Они обладают следующими признаками:

- имеют первоначальную стоимость в рублях, по которой учитываются на балансе предприятия;

- способны приносить прибыль отдельно или в сочетании с другими активами;

- могут быть материальными (основные фонды, деньги) и нематериальными (интеллектуальная собственность).

Пассивы – источники финансовых ресурсов для формирования активов, потому что не могут последние взяться из ниоткуда.

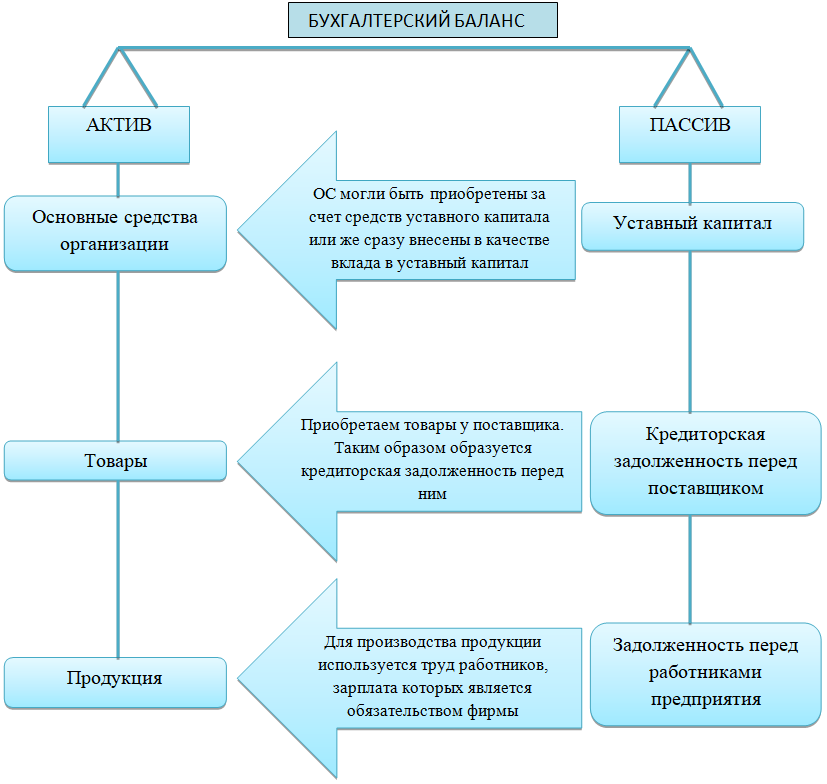

Те и другие расписаны в специальной таблице под названием бухгалтерский баланс. В правой части сведения о том, чем владеет фирма и с помощью чего она собирается получать прибыль. Это активы. В левой части – за счет чего формируются эти средства, т. е. пассивы. Обе части уравновешивают друг друга на конец отчетного периода.

Увеличение одной стороны баланса приводит к увеличению другой и наоборот. Только так возможно достичь равенства двух сторон. Разберем на примере для чайников, как это происходит.

Для понимания процесса введу еще два определения.

Дебиторская задолженность – это задолженность перед нашим предприятием. Например, долг покупателей. Кредиторская – задолженность нашего предприятия перед поставщиками, работниками, бюджетом и т. д. Простыми словами, дебиторка – нам должны, кредиторка – мы должны.

Современная инвестиционная трактовка

Активы – это все, чем владеет конкретный человек и что способно приносить ему доход. Они увеличивают свою стоимость со временем. Например, вложения в высоколиквидные акции, недвижимость для сдачи в аренду и др.

Пассивы – это то, что требует от владельца дополнительных расходов, не приносит доход и уменьшает свою первоначальную стоимость со временем. Например, квартира или дом для собственного проживания, автомобиль для личного пользования и др.

С точки зрения бухучета такие определения неверны. С точки зрения инвестиций – они логичны. Я нашла определения, с которыми полностью согласна. Их придерживается наш финансовый консультант, который написал много книг на тему личных финансов и инвестиций, регулярно проводит вебинары и имеет свою школу, – Владимир Савенок. Дам их с примерами в следующей части статьи.

В отличие от классической трактовки основное правило, которое должен соблюдать грамотный инвестор – активы должны превосходить пассивы. И чем больше эта разница, тем больше вы стоите, тем более финансово независимым являетесь.

Активы и пассивы в бухгалтерском учете

Бухучет основан на балансе активов и пассивов — частях бухгалтерского баланса, представленного таблицей с двумя вертикальными полями. С левой стороны размещены активные счета, отражающие все имеющиеся средства предприятия, их распределение. С правой – пассивные счета, объясняющие, из каких источников финансирования средства появились.

По сути, в разных частях таблицы представлены одинаковые данные, только разделенные на группы и прописанные в разных столбцах в силу их назначения. Поэтому сумма активов должна ровняться сумме пассивов, что является именно бухгалтерским балансом.

Общую сумму активов называют «валютой баланса» и применяют для оценки объемов хозяйственной деятельности фирмы.

Степень ликвидности банковских активов

Все активы банковского учреждения по степени ликвидности можно разделить на 4 группы:

- Ликвидные активы – которые находятся в распоряжении банковского учреждения, и могут быть превращены в деньги. (Платежи и кредиты в пользу банковского учреждения, со сроком выполнения до 30 дней и т.д.)

- Активы с высокой ликвидностью – это деньги в банковской кассе, в Банке России, и иных банковских учреждений, то есть активы которые конвертируются быстро в наличные и безналичные средства. (Банковские металлы и наличные средства, срочные депозиты, средства до востребования в иных банковских учреждения и Банке России)

- Низколиквидные активы. (Ненадежные долги, просроченная задолженность, долгосрочные инвестиции.) Например на оформление сделки по купле-продаже дома можно будет потратить две недели, и в этом случае тут не важен показатель спроса.

- Активы с долгосрочной ликвидностью. (Кредиты, размещенные депозиты, выданные банковские учреждения со сроками погашения больше года).