Что такое перекредитование кредита, суть рефинансирования кратко

Содержание:

- Где и как рефинансировать кредит, если отказывают

- В каком банке можно перекредитоваться

- Преимущества и недостатки рефинансирования кредита в банках для физических лиц

- Причины оформления РКО в банке Тинькофф

- Часто задаваемые вопросы (FAQ) по рефинансированию ?

- Есть ли отличия для физических и юридических лиц?

- Калькулятор обмена рублей на таджикские сомони

- Сравнительная таблица банков

- Почему банки отказывают в рефинансировании

- 7 банков, в которых выгодно перекредитоваться

- Преимущества МФО

- Документы

- Онлайн-заявка на рефинансирование кредита

- МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

- Реструктуризация и рефинансирование кредита — в чем разница

- Что такое рефинансирование кредита?

- Как происходит рефинансирование кредита, условия удачного перекредитования

- Для чего их выпускает государство

- Преимущества и недостатки

Где и как рефинансировать кредит, если отказывают

Как взять кредит на рефинансирование без отказа

Хотя банки активно предлагают рефинансировать задолженность, заявки они одобряют не каждому клиенту. Причины отказов могут быть различными – низкие доходы, негативные данные в кредитной истории и т. д. Особенно обидно получение отказа, рефинансировать долг заемщик хотел для снижения кредитной нагрузки.

Финблог рекомендует

Читайте на сайте: Банки, которые дают потребительский кредит без отказа

Иногда отказы бывают вызваны кредитной политикой конкретного банковского учреждения и в других рефинансировать задолженность удается без проблем. Но если отказы уже получены в 2-3 финансовых организациях, то проблему придется решать по-другому.

Альтернативные варианты сделать перекредитование

- Оформление кредита наличными под залог. В качестве обеспечения по нему подойдет залог недвижимости или другого ликвидного имущества. Требования к заемщику будут при этом максимально лояльными.

- Получение ссуды на другого человека. Клиент, получив отказ по заявке на свое имя, может попросить оформить договор на себя близкого родственника. Главное, все заранее обговорить с человеком, который будет выступать заемщиком, чтобы исключить споры и конфликты.

- Оформление займа под залог. Этот вариант стоит рассматривать в крайнем случае, если есть вероятность выхода на просрочку. Проценты по займам с залогом будут ниже, чем по обычным. В качестве обеспечения можно передать в залог, например, ПТС на автомобиль.

Рефинансировать кредиты обычно заемщик решает для экономии на переплате или при ухудшении ситуации с доходами и необходимости изменить первоначальные условия кредитования. Эта услуга доступна во многих банках. Но подходить к выбору нового банка-кредитора надо ответственно. Предпочтение стоит отдавать крупным банкам, предлагающим оптимальные ставки, сроки. Они обычно дорожат свое репутацией и стараются сделать так, чтобы заемщик остался максимально доволен сервисом и полученной выгодой.

Банки с выгодными кредитами наличных для закрытия других кредитов

Банки, выдающие кредиты наличными для перекредитования

Ниже представлены 6 выгодных банков, выдающие кредиты наличными на любые цели, числе которых рефинансирование кредитов других банков. Для оформления такого вида кредита для рефинансирования, Вам не надо собирать справки о кредитах в других банках. Это отличный вариант, когда кредит на рефинансирование не дают по причине испорченной кредитной истории или из-за высокой кредитной нагрузки. В нижеперечисленных учреждениях можно оформить кредит на близкого Вам родственника (муж, жена, брат, сестра, мать, отец). Но платить, естественно, Вам.

- Газпромбанк — здесь можно оформить «легкий» кредит наличными под низкую ставку. На странице банка можно рассчитать параметры кредита и отправить заявку. При оформлении заявки можно отказаться от услуги страхования!

- Банк Восточный — кредит наличными без справок от 9.9% годовых на сумму от 25 тыс. до 3 млн.

- Ренессанс Кредит — экспресс-кредит для работающих граждан, пенсионеров и индивидуальных предпринимателей. Позволит Вам закрыть долги в других банках.

- ОТП Банк — наличные деньги в кредит на любые цели до 4 миллиона рублей. Окончательное решение онлайн!

- Совкомбанк под залог недвижимости — еще один банк выдающий кредит на большую сумму с максимальной вероятностью одобрения и с лояльным рассмотрением кредитной истории.

- Пенсионный кредит в УБРИР — если Вам просрочки не позволяют срочно сделать рефинансирование кредита, то выходом из ситуации будет оформление кредита на другого человека, например, на родителей или бабушку/дедушку. Выгодные условия для пенсионеров предлагает как раз банк УБРИР.

В каком банке можно перекредитоваться

|

Сравнить |

ГПС(%)* |

Максимальная сумма |

Минимальная сумма |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|---|

| 6.9 % | 5 000 000 ₽Заявка | 50 000 ₽ | 18–65 | 1–5 г. | |

| 6.5 % | 1 600 000 ₽Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 6.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 8.4 % | 5 000 000 ₽Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 6.9 % | 3 000 000 ₽Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 8.5 % | 2 500 000 ₽Заявка | 100 000 ₽ | 22–60 | 2–5 г. | |

| 6.8 % | 3 000 000 ₽Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 7.99 % | 2 000 000 ₽Заявка | 90 000 ₽ | 20–70 | 1–5 г. | |

| 7.9 % | 1 000 000 ₽Заявка | 10 000 ₽ | 22–70 | 1–5 г. |

* ГПС – годовая процентная ставка (минимальная).

Получение нового кредита в другом банке – наиболее радикальная мера снижения долгового гнета. Перед тем как обращаться в стороннее финансовое учреждение, рекомендуется попросить первичную организацию о снижении ставки или продлении платежного периода.

Пожелание необходимо аргументировать. Уважительными причинами, вызывающими проблемы с погашением задолженности считаются:

- уменьшение дохода (зарплаты);

- временная утрата трудоспособности (декретный отпуск, болезнь);

- статус безработного, полученный в результате сокращения штата, ликвидации или реорганизации предприятия-работодателя.

Поводом для обращения служит наличие более выгодных альтернативных предложений на рынке финансовых заимствований.

Есть шанс, что администрация банка-кредитора, стремясь сохранить клиента, пойдет навстречу заемщику, предоставившему документальное подтверждение возникших проблем. Результатом рассмотрения заявки на рефинансирование могут стать:

- решение об изменении условий действующего договора, оформленное в виде приложения к нему;

- заключение нового соглашения;

- реструктуризация задолженности;

- отказ.

Выгодная договоренность с действующим кредитором считается наиболее желательным вариантом, так как ее реализация не связана со множеством бюрократических процедур, сопутствующих переоформлению обязательств на другую организацию. Кроме того, минимизируются издержки.

Если же предложенные кредитором кондиции заемщика не устраивают, ему остается одно: обратиться за рефинансированием в стороннее финучреждение. Запретить это сделать физическому лицу или обязать его выплачивать какие-либо штрафы не позволяет действующее российское законодательство. Перекредитование приравнивается к досрочному погашению, а препятствовать ему по 284-ФЗ нельзя.

Инициатором рефинансирования может выступать не только заемщик, но и сторонний банк, предлагающий услугу посредством публичных или адресных офферов.

Процедура перекредитования предусматривает определенную последовательность действий:

- принятие заемщиком решения о смене кредитора;

- выбор банка, предлагающего оптимальные условия рефинансирования;

- комплектование и предоставление пакета документов;

- одобрение заявки (или ее отклонение);

- заключение нового соглашения о кредитовании в случае положительного итога рассмотрения ходатайства.

После этого прежние долги погашаются (что подтверждается соответствующей справкой), а между новым кредитором и заемщиком возникают договорные отношения.

Условиями принятия положительного решения о рефинансировании являются:

- соответствие возраста заемщика действующим ограничениям;

- регулярный подтвержденный доход, адекватный финансовым обязательствам;

- отсутствие проблем с погашением действующего кредита на протяжении, как минимум, полугода;

- соблюдение иных условий банка.

Несоответствие заемщика требованиям финансового учреждения может повлечь отказ в услуге перекредитования.

Типовой комплект документов включает паспорт, договор о кредитовании (действующий), форму 2-НДФЛ или иное подтверждение состоятельности, справку от банка о соблюдении графика погашения задолженности.

Финансовые учреждения практикуют предоставление льготных условий привилегированным категориям клиентов. Держатели зарплатных карт, работники бюджетной сферы и надежные заемщики могут рассчитывать на одобрение ходатайства при предъявлении двух документов без паспорта и справки о доходах, так как личной информацией финансовое учреждение уже располагает. Они также имеют право во многих банках на получение ссуд на перекредитование с минимальными процентными ставками.

Преимущества и недостатки рефинансирования кредита в банках для физических лиц

С учетом всего вышесказанного можно выделить следующие достоинства рефинансирования кредита:

- уменьшается ежемесячный платеж, что особо актуально для тех физических лиц, у которых упал уровень доходов;

- снижается процентная ставка, это уменьшает в целом переплату;

- при желании можно изменить сроки кредитования в сторону сокращения либо увеличения;

- погашение происходит в одну дату, исключается необходимость физическому лицк вносить оплату по нескольким займам разным кредитным организациям;

- нет комиссий за выдачу нового кредита, перевод денег первичному кредитору, досрочное погашение;

- отсутствуют требования по предоставлению залога, взноса, приглашению поручителя;

- предлагается в дополнение к рефинансированию сумма денег, которую физическое лицо вправе использовать по-своему усмотрению. Получить ее можно без увеличения кредитной нагрузки.

Учитывайте и недостатки:

- банки предлагают рефинансирование кредита по низким ставкам в случае оформления страхования и взятия крупной суммы. Однако страховка не всегда уместна. С ней траты на обслуживание новой ссуды увеличиваются, и тогда оформление рефинансирования будет неоправданным;

- никто не берется рефинансировать займы, взятые в микрофинансовых организациях;

- невозможно рефинансирование, если у физических лиц есть текущие просрочки;

- для осуществления процедуры, возможно, потребуется согласие первого заимодателя;

- в случае с залоговым кредитом будет больше расходов и формальностей (перерегистрация залога);

- невыгодно прибегать к рефинансированию небольших долгов.

Причины оформления РКО в банке Тинькофф

РКО в банке Тинькофф клиенты оформляют по таким причинам:

Часто задаваемые вопросы (FAQ) по рефинансированию ?

Рост популярности рефинансирования кредитов привёл к тому, что у многих заёмщиков возникают вопросы об особенностях этой процедуры. Чтобы вы не тратили время в поисках дополнительной информации, мы отвечаем на самые популярные из них.

Перечень документов для рефинансирования займа, оформленного в другой кредитной организации, в большинстве банков содержит справку о доходах. На усмотрение кредитора она может оформляться как по традиционной форме – 2-НДФЛ, так и по форме банка.

Тем не менее, некоторые банки предлагают физическим лицам произвести рефинансирование, не подтверждая свой доход.

Более того, рефинансировать займ, вообще не сообщив банку размер своего дохода, не получится. В заявке на перекредитование в обязательном порядке указывается информация о размере дохода, а также о работодателе и занимаемой должности. Несмотря на отсутствие необходимости подтверждать эти сведения документально, они используются при рассмотрении заявки.

Вопрос 2. Что такое рефинансирование кредита под залог недвижимости?

Перекредитование под залог недвижимости по своей сути является обычным рефинансированием при условии участия в сделке залога.

Такая схема может быть использована для вывода из-под обременения объекта, купленного в ипотеку с заменой его на другой. Это может понадобиться, когда залоговую недвижимость необходимо продать.

Перекредитование под залог недвижимости

Рефинансирование под залог недвижимости имеет следующие преимущества:

- позволяет заёмщику рассчитывать на гораздо большую↑ сумму займа. Можно объединить несколько потребительских кредитов по размерам сравнимым с ипотекой;

- позволяет значительно увеличить↑ вероятность одобрения заявки.

При этом зачастую для банка не имеет значения, куда будут направлены полученные средства – на погашение текущих кредитов или иные цели. Залог при этом выступает своего рода гарантом. В случае отказа заёмщика от оплаты банк реализует полученное в обеспечение имущество и вернёт свои деньги.

Специалисты предупреждают: получить положительное решение по заявке на рефинансирование при наличии просроченной задолженности практически невозможно. Это связано с высоким риском кредитования таких заёмщиков.

Однако в некоторых случаях банк, в котором оформлен просроченный займ, идёт заёмщику на встречу. Если в продуктовой линейке кредитора есть предложение о рефинансировании, он может согласиться предоставить его своему клиенту. Но следует быть готовым к тому, что банк может потребовать дополнительное обеспечение – поручителя или залог.

На самом деле рефинансирование в первую очередь предназначено не для решения проблем с просроченной задолженностью, а для улучшения условий выплат

Если же платить займ нечем, стоит обратить внимание на другие возможности – реструктуризацию кредита или признание банкротом

Вопрос 4. Как подать заявку на рефинансирование кредитов?

Оформить и подать заявку на перекредитование можно, обратившись в офис банка, где планируется провести процедуру, или, посетив его сайт.

Для предварительного рассмотрения достаточно указать основные сведения:

- фамилию, имя и отчество;

- паспортные данные;

- адреса прописки и проживания;

- контактные данные – номера телефонов;

- запрашиваемую сумму займа.

В случае подачи онлайн-заявки на рефинансирование кредита получаемое по ней решение будет предварительным. То есть одобрение не гарантирует оформление кредитного договора.

Для дальнейшего рассмотрения необходимо предоставить в банк необходимые документы. Только после их анализа будет вынесено окончательное решение.

Вопрос 5. Как рассчитать рефинансирование кредита?

Чтобы убедиться, что рефинансирование окажется действительно выгодным, важно перед оформлением договора рассчитать основные параметры процедуры. Вручную сделать это практически невозможно

Сегодня их выбор в интернете довольно обширен. Но принцип действия практически одинаковый: достаточно ввести в поля основные параметры займа – ставку, размер и срок, чтобы буквально через минуту узнать, каковы будут размеры платежей и переплата.

Есть ли отличия для физических и юридических лиц?

Условия рефинансирования, предусмотренные для физических и юридических лиц, различаются. В этом же банке, где была взята ипотека, процедура перекредитования, как для своих клиентов — ФЛ и ЮЛ делается по-разному :

- ФЛ нужно принести справку о доходах, а ЮЛ – налоговую отчетность;

- для ЮЛ имеет значение отсутствие убытков, а для ФЛ – наличие стабильной заработной платы на основном месте трудоустройства;

- минимальный трудовой стаж для ФЛ – 1 год, а для ЮЛ нужен положительный опыт предпринимательской деятельности на протяжении нескольких лет.

В другом банке:

- ФЛ для подтверждения своей платежеспособности достаточно принести справку о доходах.

- ЮЛ нужно подготовить пакет документов:

- бумаги, подтверждающие статус руководителя;

- нотариально заверенную ксерокопию устава организации;

- свидетельство о регистрации бизнеса;

- свидетельство о постановке на учет в налоговую.

Внимание! Размер госпошлины для ФЛ составляет 2000 руб., а для ЮЛ – 22000 руб.

Калькулятор обмена рублей на таджикские сомони

Чтобы рассчитать другие суммы, воспользуйтесь конвертером валют. Система автоматически рассчитает нужную вам сумму – просто введите ее в окне ниже, и через секунду результат появится на экране.

Например, вы хотите произвести такой расчет:

Стоимость 235382 рублей равна 35900.56 таджикского сомони. Курс валют на нашем сайте обновляется каждый день, поэтому вы не упустите важных изменений – и сможете провести все операции с валютой выгодно.

Сравнительная таблица банков

Вопрос рефинансирования кредита в 2020 году для многих заемщиков остается актуальным. Поскольку идет тенденция к снижению процентных ставок по займам, значительная часть потребителей ищут способы, как удешевить старые невыгодные ссуды. В таблице приведены данные банков, которые предлагают рефинансировать кредит под низкий процент. Многие банки практикуют предоставление возможности получения дополнительных денег на личные нужды.

В основном удастся получить для перекредитования сумму до пяти миллионов рублей. Максимальный срок для такой услуги предлагают на рефинансирование ипотеки — до пятнадцати лет. В данном списке указаны банковские организации с высоким процентом одобрения (хоть ста процентами положительных решений по рефинансированным кредитам похвастаться не может ни один). Тем, кому ранее отказали в одном из финансовых учреждений, рано отчаиваться. Стоит попробовать заключить кредитный договор с другим банком.

| Название | Минимальная годовая ставка (%) | Максимальная сумма (млн) | Максимальный срок (лет) | Минимальный возраст | Дополнительная информация |

| Альфа Банк | 10,99 | 3 | 5 | 21 год | До 5 кредитов |

| Открытие | 9,9 | 5 | 5 | 21 год | Рефинансирование кредитных карт |

| УБРиР | 15 | 1 | 7 | 19 лет | Рефинансирование нескольких кредитов |

| Росбанк | 11,99 | 3 | 5 | 18 лет | Рефинансирование кредитных карт |

| Уралсиб | 9,9 | 5 | 7 | 23 года | Возможность получить дополнительные деньги |

| МТС Банк | 9,9 | 5 | 5 | 18 лет | Возможность получить дополнительные деньги |

Человеку, который имеет займ с невыгодной процентной ставкой, стоит рассмотреть услугу рефинансирования. Преимущества ее заключаются в том, что можно погашать новый заем под меньший процент на более длинный срок, чтобы снизить финансовую нагрузку на семью. Решая, стоит ли прибегать к перекредитованию, нужно просчитать, насколько меньшим станет ежемесячный взнос, и как изменится общая сумма переплаты по новому договору

Нужно взять во внимание общую стоимость нового кредита с учетом страховки и платных услуг. Более детальную информацию по условиям рефинансирования отдельного банка нужно искать на официальных сайтах, линии поддержки клиентов или обращаться в офис организации

Почему банки отказывают в рефинансировании

Кредитно-финансовая организация вправе отказать перекредитовать задолженность по ряду причин:

- плохая кредитная история;

- текущие просрочки по платежам;

- несоответствие клиента требованиям банка;

- несоответствие предмета залога требованиям банка;

- несоответствие текущих обязательств условиям программы переоформления.

Стоит различать отказ одной кредитно-финансовой организации от массового отказа всех кредиторов. В первом случае могут быть индивидуальные причины, например, залоговое имущество не подходит под требования конкретного банка и кредитная компания отказывается принимать объект.

Другое дело, если все банки вынесли решение об отказе. Это свидетельствует о том, что у человека существуют определенные проблемы с платежеспособностью или благонадежностью.

В данном случае разберитесь с причиной отказа. Например, если это просрочки платежей, погасите текущую задолженность и исправно вносите платежи в течение полугода. После этого обратитесь в банк повторно.

При отказе всех кредитно-финансовых организаций рефинансировать обязательства попробуйте:

- подать заявление на реструктуризацию;

- переоформить кредит на другого человека;

- обеспечить новую ссуду залоговым имуществом;

- повысить свой уровень доходов;

- привлечь поручителей или созаемщиков.

7 банков, в которых выгодно перекредитоваться

А теперь давайте подробно о банках.

«СКБ Банк»

- сумма – 30 000 – 1 300 000;

- ставка – 19,9%;

- срок – до 5 лет;

- период рассмотрения заявки на кредит – 1-2 дня.

Обеспечение не нужно. Банк приводит пример того, как действует помощь должникам:

- сумма – 500 000;

- срок – 5 лет;

- платеж по 1-му займу (в 1-м банке) – 10 000;

- платеж по 2-му займу (в 1-м банке) – 8 000;

- платеж после того, как (к примеру) заемщица перекредитовалась – 13 300.

«ВТБ24»

Как сделать из 6-ти займов 1? Онлайн заявка в «ВТБ24» — и, возможно все ваши потребительские долги станут одним целым. Удобно. И выгодно:

- Сумма и проценты — от 600 000 при ставке 13,5%;

- Сумма и проценты — до 600 000 при ставке 14-17%;

- Срок — 0,5 — 5 лет;

- Период рассмотрения — 1-2 дня;

- Требования — Возраст от 23 лет.

Возможно рефинансирование потребительских займов, автокредитов, ипотечных кредитов, долгов по картам.

«Совкомбанк»

Как можно перекредитоваться, если банк не занимается непосредственно рефинансированием? Попытаться оформить дополнительный заём, который «закроет» просрочки по текущим кредитам. Да, схема лавирования между изменениями ставок (первая в списке ситуаций рефинансирования) подходит в таких случаях редко, но проблему с просрочкой таким образом можно решить.

Пример кредитного продукта – «Стандартный плюс»:

- сумма – 40 000 – 300 000;

- ставка – 22-32%;

- срок – 1-3 года;

- период рассмотрения – 1 день.

«Ренессанс кредит»

Потребителю с просрочкой по займу подойдет программа «На срочные цели». Для нее характерны:

- сумма – 30 000 – 100 000;

- ставка – 19,9-27,5%;

- срок – 2-5 лет;

- период рассмотрения – 1-2 дня.

Сложно сказать, в каком банке можно сделать более быстрый «ход конем» при условии, что банк не занимается целенаправленной перекредитацией. Отзывы потребителей тому подтверждение.

«Райффайзенбанк»

«Райффайзенбанк» позволяет объединить в один до 5-ти кредитов. Если форматы кредитов разные, то до 3-х (например, потребительский, автокредит и ипотека). Кроме этого, возможно рефинансирование до 4-х карт.

- сумма – 90 000 – 2000 000;

- ставка – 11,9-16,9%;

- срок – 2-5 лет;

- период рассмотрения – 1-2 дня.

Какие банки делают подарок клиентам в виде возможности получения дополнительных средств? «Райффайзенбанк». Поэтому, выбирая, какой банк сделать вторым кредитором, возможно, лучше обратиться в этот.

«Альфа-Банк»

Как и в других банках, в этом можно решить проблему с горящими кредитами. Худшие обстоятельства – те, которые «объединяются» против заемщика все вместе. В «Альфа-Банке» можно рефинансировать одновременно до 5-ти кредитов.

- сумма – до 3000 000;

- ставка – 11,9-16,9%;

- срок – 1-7 лет;

- период рассмотрения – 1-2 дня.

«ОТП Банк»

Если так произошло, что просрочки маячат на горизонте, а с целевым перекредитованием возиться неохота, можно взять наличными в «ОТП Банк». Тем, кто выбрал эту организацию, последняя предложит такие условия:

- сумма – до 1000 000;

- ставка – от 12,5%;

- срок – 1-5 лет;

- период рассмотрения – 15 минут.

Вы узнали о перекредитовании займов – что это такое и куда можно обратиться. Юху!

Лучшие банковские продукты Развернуть/свернуть

Преимущества МФО

Документы

Для заключения соглашения потребуется ряд бумаг, в которые входят документы заемщика, ипотечный договор по рефинансируемому кредиту и документы на жилплощадь.

Личные документы заемщика:

- паспорт;

- СНИЛС;

- трудовая книжка или трудовой договор;

- справка о доходах формы 2НДФЛ или по форме банка.

Документы на жилплощадь:

- свидетельство о праве собственности;

- закладная (подается после погашения задолженности перед первичным выгодоприобретателем);

- отчет об оценке;

- страховой полис;

- договор купли-продажи.

Документы по кредиту:

- кредитный договор;

- справка от первичного кредитора об остатке задолженности.

Дополнительно могут потребоваться иные бумаги в зависимости от требований того или иного банка.

Онлайн-заявка на рефинансирование кредита

Не во все банки заявку на рефинансирование можно подать в режиме онлайн. Разберемся в этом вопросе несколько подробнее.

Отметим, что в Хоум Кредит банке и в ОТП программы рефинансирования отсутствуют, но есть возможность оформить потребительский кредит для погашения уже действующих займов. На сайтах организаций для этого представлена форма онлайн-заявки.

Бинбанк предлагает свои клиентам заполнить на сайте только короткую анкету, а заявление можно предоставить при личном посещении офиса. ВТБ 24 и Альфа-Банк позволяют не только отправить заявку, но и предварительно рассчитать свой кредит.

В Сбербанке анкету на рефинансирование кредитов других банков можно подать, только позвонив по телефону горячей линии либо обратившись в отделение лично. В Россельхозбанке и Почта Банке оформление заявки на сайте вполне возможно. А вот Совкомбанк услугу рефинансирования не предоставляет, но заполнить заявку на потребительский кредит можно через интернет.

При обращении в банк УБРиР заявку можно подать через консультанта организации. В Росбанке анкету на рефинансирование кредитов других банков можно заполнить непосредственно на сайте, по телефону либо обратившись в офис лично.

Сам же алгоритм подачи заявки во всех банках схожий:

- В специальной форме на сайте выбранной банковской организации заполните необходимые графы.

- Нажмите кнопку «Отправить заявку».

- Ожидайте звонка специалиста банка для уточнения информации.

- Соберите необходимую документацию и предоставьте ее в банк.

- Получите одобрение.

МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

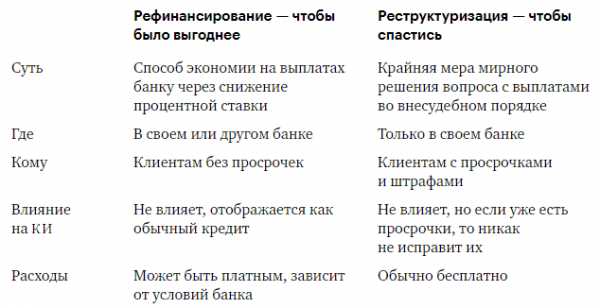

Реструктуризация и рефинансирование кредита — в чем разница

Раз мы уже коснулись данного вопроса со всех сторон, давайте определимся, чем отличается рефинансирование от реструктуризации кредита. Упомянутые понятия – две разные вещи, и ошибочно их путать. О рефинансировании мы упомянули, значит, выясним, что подразумевают под реструктуризацией.

То есть с данной услугой человеку идут на уступки и снижают возлагаемую на него нагрузку. Может поменяться график платежей, увеличиться срок возврата, измениться валюта. Обращаются за выдачей продукта лица, у которых еще нет просрочек, но есть документальное подтверждение о том, что им на данном этапе нечем платить. Свидетельством тому является справка о потере работы, понижении з/п и тому подобное.

Банки, рефинансирующие кредиты

Итак, мы разобрались с тем, что же такое перекредитование кредита. Теперь приведем для примера несколько банков, готовых помочь вам в погашении прошлого займа. Вот они:

- Тинькофф Банк. Он предлагает взять кредитную карту Платинум с необходимым вам лимитом, погасить имеющийся кредит, и в течение 4 мес. не платить за это %.

- СКБ-Банк. Он позволяет погасить до 10 займов (в том числе автокредитов), оформленных в сторонних финансовых структурах, под низкую фиксированную ставку. Чтобы увеличить лимит, можно привлечь созаемщика, включая лиц пенсионного возраста.

- УРАЛСИБ. Аналогично предыдущим дает возможность сократить количество кредитов в других банках, уменьшить размер обязательных платежей и прочее.

Рекомендуем к прочтению: 9 лучших банков, чтобы оформить рефинансирование кредита >

Выгодным предложением обладает Альфа-Банк. Поэтому мы его заслуженно выделили среди других. В 2018 году программа перекредитования Альфа-Банка считается приоритетной по следующим причинам:

- привлекательная ставка (от 11,99%);

- большой срок предоставления продукта – 1-7 лет;

- повышенный лимит – до 4 млн руб.;

- рефинансированию подлежат микро займы, взятые у МФО, ипотечные кредиты, автокредиты.

Примечательно перекредитование в Альфа-Банке упрощенной схемой заключения договора (без поручителей и залога).

Что такое рефинансирование кредита?

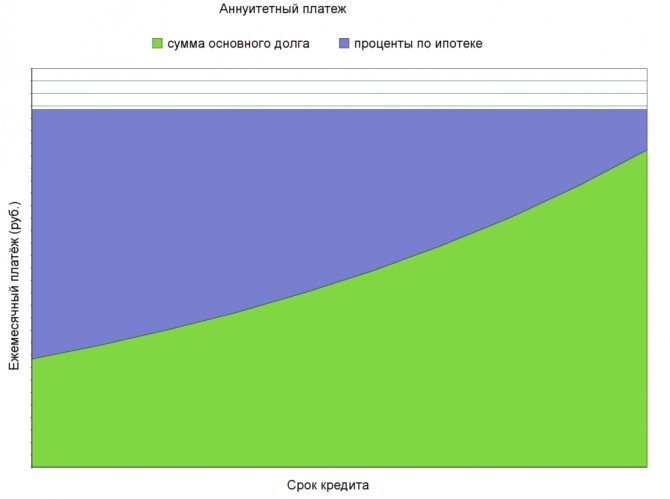

Рефинансирование кредита – это получение нового займа для того, чтобы полностью закрыть ранее взятый кредит, когда по новому кредитному договору условия получаются более выгодными. При рефинансировании клиент получает возможности сэкономить на пользовании заемными средствами, за счет более низкой процентной ставки, за счет снижение размера ежемесячных платежей. Чем больше разница в процентных ставках между старым и новым кредитом, чем выше сумма кредита, тем более выгодной для потребителя становится процедура перекредитования.

В большинстве случае потребители пользуются кредитом, подписывая кредитный договор не на один год, на несколько лет. Особенно это касается ипотечного кредита или автокредита. Банковские организации неплохо зарабатывают на предоставлении денег в пользование, взимая за это свой процент. Несомненно, им выгодно привлекать как можно больше клиентов, и для этого они готовы предоставлять более выгодные, чем у конкурентов условия. Нередко бывают и такие ситуации, когда конкурирующий банк снижает кредитные ставки, и человек, оформив кредит в одном кредитном учреждении, вскоре узнает, что условия в соседнем банке более выгодные и заманчивые. Вот в таких ситуациях выгодно пойти на перекредитование, то есть рефинансирование кредита.

Если клиенту предстоит еще долгое время выплачивать кредит, то в его ситуации процедура рефинансирования становится идеальным решением, особенно это касается ипотечного кредита (ведь ипотека может оформляться на сроки вплоть до 25 лет), когда разница в 0,5 процента в финансовом плане довольно ощутима.

Как происходит рефинансирование кредита, условия удачного перекредитования

Рефинансирование допустимо применить к следующим видам займов:

- ипотечная ссуда;

- кредит на приобретение автомобиля;

- товарные (целевые) кредиты;

- наличные ссуды.

Целесообразно рефинансировать кредиты, срок погашения которых превышает три года. Такое решение допускает облегчение погашения займа. Например, в случае ипотеки длительность погашения кредита составляет не один десяток лет и снижение процентной ставки даже на 0,5% значительно снизит размер возвращаемой суммы.

Когда выгодно проводить рефинансирование для граждан

- Открыто несколько займов. В таком случае, возможно, выполнить их объединение в один с единой процентной ставкой и платежом.

- Оформлена ипотечная ссуда под высокий процент. То есть, некоторое время назад размер процентной ставки составлял от 12 до 15% годовых, то в октябре 2017 года упала до 9,95%. Рефинансирование в таком случае позволит выполнить снижение процентной ставке, при этом срок выполнения платежей останется неизменным.

- Ипотека в валюте или имеется валютный заем. Рост курса доллара и евро наличие валютных кредитов создает серьезную кредитную нагрузку на гражданина. Использование рефинансирования позволит снизить размер ежемесячной процентной ставки или перевести кредитную массу в рубли.

- Потребовались дополнительные средства в дополнение к существующему займу. При перекредитовании допустимо попросить в банке сумму, в дополнение к полученным заемным средствам. Если возникло желание снизить размер ежемесячного платежа, но осталась готовность выплачивать ссуду гораздо большее время.

Условия рефинансирования кредита

При оформлении рефинансирования необходимо учитывать правила и требования, которые предъявляет кредитная организация:

- Длительность действия займа не менее трех месяцев. Если, длительность займа будет меньше указанного срока, то существует, высокая вероятность того, что банк откажет в оказании такой услуги. Некоторые банковские учреждения отказывают даже тогда, когда срок действия ссуды меньше шести месяцев. В последнее время (за год) происходило регулярное погашение задолженности.

- До окончания действия кредита, осталось более трех месяцев. Размер процентной ставки лежит в пределах от 9 до 9,5%. Это связано с видом ссуды, подлежащей рефинансированию. Маленький процент говорит о понижении размера плановых выплат и экономии. Переплата за весь срока действия так же буде снижена.

Занимаясь оформлением перекредитования, требуется учесть некоторые требования, которые банки могут предъявлять к своим клиентам:

- возраст клиента на момент оформления рефинансирования должен составлять от 21 года до 65 лет;

- стаж работы на последнем месте составляет не менее полугода;

- некоторые банки выдвигают требование о наличии у должника стационарного телефона.

Законодательство точно не определяет,сколько раз и через сколько месяцев можно рефинансировать кредит. Это относится к компетенции банковских учреждений, а они, как правило, стараются оформлять ее не более двух раз. Традиционно потребительские займы оформляются на срок более пяти лет и, надо отметить, за это время процентные ставки не претерпевают серьезных изменений.

Приступая к оформлению вторичного перекредитования, надо помнить, оно повлечет дополнительные расходы. При этом, банки накладывают ограничение на сроки его оформления. То есть, с момента получения первого кредита должно пройти некоторое количество времени и лишь только, по истечению определенного времени можно приступить к оформлению кредитования. Так, например, оформить рефинансирование в первый год погашения долга практически невозможно.

Повторное перекредитование не предоставляет основания для получения налогового вычета по второй раз. Если возврат средств из бюджета выполнен полностью, то новое оформление не дает повода для похода в фискальные органы за получением повторных дотаций от государства.

Для чего их выпускает государство

Преимущества и недостатки

Как и любой банковский продукт, рефинансирование долга по кредиту обладает своими преимуществами и недостатками. Однако в большинстве случаев преимущества значительно преобладают над минусами данной банковской услуги. Именно поэтому рефинансирование пользуется большой популярностью.

Основные преимущества:

- Уменьшение суммы ежемесячного платежа. Многие клиенты, когда берут кредит, думают, что смогут его легко погасить в течение небольшого срока. Однако в дальнейшем оказывается, что платёж по кредиту сильно бьёт по их карману. В этом случае можно оформить перекредитование и снизить размер ежемесячно платежа за счёт увеличения срока погашения на несколько лет.

- Смена валюты. Учитывая последние события, которые происходят с курсом рубля, вопрос смены валюты для совершения платежей стал особенно актуальным. Поэтому если у вас появляется необходимость погашать свой долг в другой валюте, то можно легко поменять её через рефинансирование.

- Превращение нескольких кредитов в один. Оплачивать сразу несколько кредитов крайне неудобно, особенно если они взяты в разных банках. Гораздо проще объединить их в один. А сделать это можно через процедуру перекредитования.

- Снижение ставки по кредиту. С каждым годом процентные ставки по кредитам изменяются в разные стороны. В последнее время ставка только падает. Если вы оформляли кредит по более высокому проценту, чем предлагается в данный момент, то целесообразно будет снизить процент за счёт рефинансирования.

- Снятие залога. В том случае, если вы приобретали недвижимость по ипотеке или автомобиль по автокредиту, всё это имущество будет находиться в залоге у банка. Если же вы захотите продать своё имущество, то необходимо сначала вывести его из-под залога. Сделать это можно через рефинансирование задолженности. Дело в том, что после проведения этой процедуры, имущество, которое ранее находилось в залоге, перейдёт в вашу собственность, так как будет оформлен обычный потребительский кредит.

Основные недостатки:

- Увеличение суммы переплаты. Если вы проводите рефинансирование с целью уменьшения размера ежемесячного платежа путём увеличения срока погашения, то общая сумма переплаты будет существенно увеличена. Ведь на кредит ежегодно начисляются проценты. Если увеличить срок кредитования, то процентов по долгу набежит гораздо больше.

- Дополнительные траты. Нередко банки устанавливают мораторий на досрочное погашение кредита. В этом случае при оформлении рефинансирования заёмщик будет вынужден выплатить дополнительную комиссию, установленную банком. Учитывая этот факт, размер комиссии может превысить выгоду, которую вы получите за счёт уменьшения процентной ставки.

- Жесткие требования к клиенту. В предоставлении рефинансирования заёмщику могут отказать даже при наличии незначительных просрочек по имеющемуся у него кредиту. Жесткие требования, предъявляемые банком, можно объяснить тем, что кредитор не хочет рисковать своими деньгами и отдавать их ненадёжным клиентам.

В чём подвох рефинансирования кредита? Несмотря на наличие недостатков, рефинансирование кредитов всё равно является крайне выгодным решением для некоторых людей. Однако перед тем как оформить перекредитование, рекомендуется тщательно обдумать своё решение и взвесить все плюсы и минусы, которые можно получить от данной процедуры.