Налоги на имущество для пенсионеров

Содержание:

- Кому полагаются льготы, подразумевающие освобождение от выплаты

- Платят ли пенсионеры налог на квартиру?

- Условия предоставления льготы по налогу на имущество

- Как избежать пенсионеру оплату налога при покупке жилой недвижимости?

- Как получить освобождение по налогу на имущество в 2018 году

- Дополнительные льготы для пенсионеров

- Объекты, которые попадают под льготное налогообложение

- Дополнительная информация о скидках по земельному налогу

- Освобождение от уплаты налога на недвижимость

- Налог на дом в деревне для пенсионеров

- Нюансы налогообложения

- На кого распространяются льготы в 2020 году?

- Оформление льготы: о документах

- Оформление льготы: порядок, сроки, требования

Кому полагаются льготы, подразумевающие освобождение от выплаты

Узнать, относитесь ли вы к освобожденной от налогового обязательства категории граждан, можно посредством сети интернет. Представляем вам список льготников:

- люди, вышедшие на пенсию, которым выплачиваются деньги от государства в установленном законом порядке;

- военные, ушедшие в отставку и уволенные ввиду наступления предельного возраста;

- герои СССР и России;

- ветераны Великой Отечественной и других военных событий;

- люди, понесшие потери в результате взрыва на Чернобыльской атомной электростанции, а также принимающие участие в ликвидации самой станции и урона от нее.

Люди, достигшие пенсионного возраста, могут получить право на обладание льготой лишь при соблюдении следующих условий:

- если жилой объект им принадлежит;

- использование объекта для коммерческих нужд не ведется.

Под жилыми объектами подразумеваются следующие недвижимые наименования:

- дома;

- помещения для использования ради творчества;

- комнаты;

- постройки хозяйственного характера до 50 квадратных метров;

- квартиры.

Если цена объекта согласно государственному кадастру будет превышать триста миллионов российских рублей, льгота предоставлять не будет и начисление налога на собственность продолжится согласно указанным ранее нормам. В том случае, если во владении пожилого человека окажется несколько домов или квартир, то он может претендовать на получение скидки от государства лишь на одно из наименований. Определиться с тем, на какое жилье получать льготу, следует заблаговременно, а затем уведомить о решении налоговую инспекцию. В противном случае, служба самостоятельно определит освобожденный от налога объект и это может пойти вразрез с планами собственника.

Согласно имеющейся на данный момент информации, все действующие льготные условия налогообложения для соответствующих категорий граждан должны сохраняться. Существует также и информация о намерении некоторых субъектов РФ от льгот отказаться, так как ввиду их наличия бюджеты остаются ненаполненными. Официально данная инициатива не озвучивалась, следовательно, пока остается в разряде слухов. В случае наличия существенных актуальных изменений, электронный ресурс Федеральной налоговой службы сообщит нужную информацию, с которой ознакомиться сможет каждый гражданин, имеющий доступ к интернету. Кроме того, за получением нужной информации можно обратиться непосредственно в орган, в процессе личного посещения инспекции.

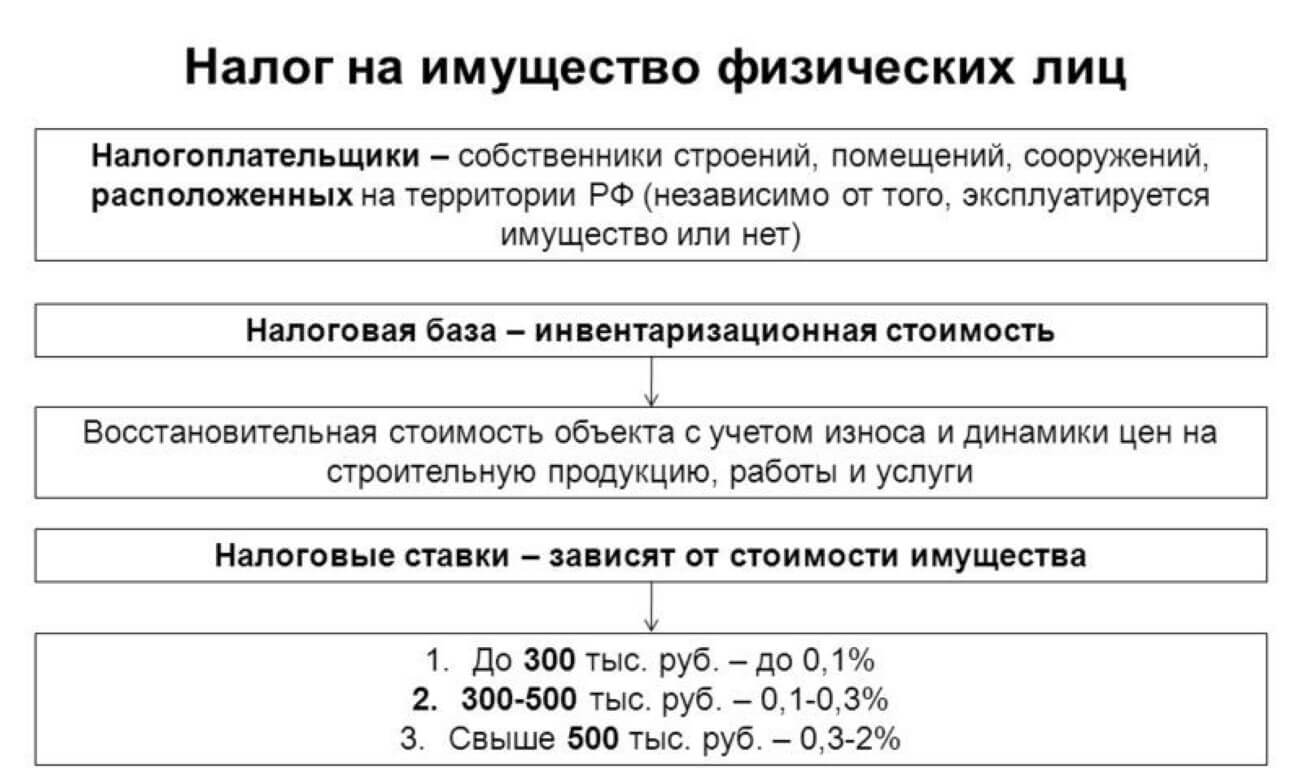

Платят ли пенсионеры налог на квартиру?

Чтобы разобраться в данном вопросе, необходимо тщательно изучить все ситуации, когда освобождение полагается, а когда оно отменено. Предоставление привилегий зависит от нескольких нюансов.

Собственное имущество

Если недвижимость находится в собственности пенсионера и не используется для коммерческой или хозяйственной деятельности, с которой он получает прибыль, взносы уплачивать не придется.

При несоответствии указанным критериям имущество подлежит налогообложению на общих основаниях, льгота не дается.

При сдаче жилья в аренду налог на приватизированную квартиру для пенсионеров не уплачивается при условии, что собственник не поставил в известность ИФНС о получении прибыли. Доказать незаконную сдачу квартиры в наем налоговикам проблематично. Если же декларация сдана, владелец получает прибыль и не может претендовать на послабления.

Элитная недвижимость

Под элитной недвижимостью следует понимать жилые строения стоимостью свыше 300 000 000 руб. Взнос за них будет взиматься вне зависимости от категории льготника – преференции не даются даже ветеранам боевых действий. Ставка здесь составит 2% от стоимости.

Сумма взноса весьма велика, если брать в расчет минимальную кадастровую стоимость:

300 000 000 х 2% = 6 000 000 руб. должно перечисляться ежегодно в виде налога.

Несколько объектов недвижимости

Если у пенсионера несколько одинаковых по типу объектов недвижимости, льгота дается только на один из них. Конкретное жилье, за которое не будет платиться налог, льготник выбирает самостоятельно и указывает в заявлении.

Например, если у льготника есть в собственности две квартиры, он сам определяет, за что будет платить налог. При наличии во владении квартиры, дачного домика и земельного участка взносы платить не придется – эти объекты являются разнотипными.

Условия предоставления льготы по налогу на имущество

От уплаты имущественного налога освобождаются пенсионеры по старости (то есть люди, вышедшие на заслуженный отдых после достижения соответствующего возраста), а также представители отдельных специальностей, которым выплачивается пособие по выслуге лет:

- военные,

- госслужащие,

- педагоги,

- и т.д.

Кроме того, требования предъявляются и к имуществу, которым владеет льготник.

От уплаты налогов освобождается объект недвижимости, который отвечает таким условиям:

- его кадастровая стоимость не выше 300 000 рублей;

- владельцем является пенсионер или инвалид 1-й и 2-й групп или детства;

- помещение не используется для получения дохода.

Объектом недвижимости, освобожденным от уплаты налога, может быть не только квартира, но и комната в коммунальной квартире, частный дом или дача и все хозяйственные постройки на ней. Пенсионеры могут, как и прежде, не платить пошлину за гараж или мастерскую.

Внимание! Если же в собственности у льготника имеется несколько объектов недвижимости одного вида: две квартиры или два гаража, к примеру, то он может сам решить, за какой из них будет выплачиваться налог.

Естественно, что чаще всего выбирается тот объект, кадастровая стоимость которого ниже, соответственно, и выплаты за него будут меньше. Ограничения по количеству объектов недвижимости, освобожденных от выплаты имущественного налога, касаются всех категорий пенсионеров, в том числе и военных, ветеранов и участников войн и т. д.

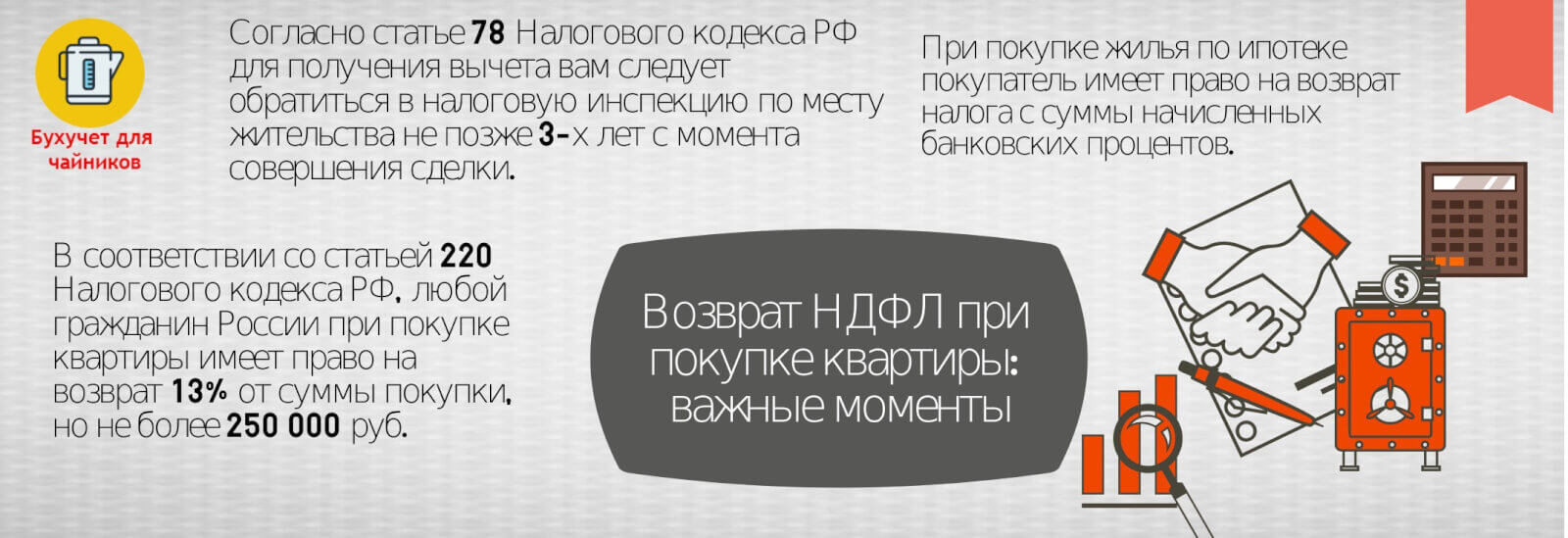

Как избежать пенсионеру оплату налога при покупке жилой недвижимости?

Если же пенсионер решил приобрести жилую площадь, то в данном случае он так же имеет возможность избежать уплаты имущественного налога, размер которого составляет 13%. Для этого необходимо предпринять следующие действия:

Обратиться в налоговые органы и предоставить справку по форме 3 НДФЛ, с прописанными в ней пунктами, доходами, стоимостью на недвижимость.

Кроме этого документа понадобится написать соответствующее заявление, форму которого следует узнать непосредственно в налоговой. В качестве дополнения понадобится ксерокс паспорта, справка о доходах 2 НДФЛ, а также пакет документации на квартиру. Кроме этого, необходимо предоставить расписку о получении денежных средств, договор о купли-продаже недвижимости, право владения собственностью.

После этого, предоставленную документацию проверяют представители налоговой службы

Особое внимание уделяется проверке правильности оформления всех документов, право пенсионера на получение льготы. При условии, если вся документация в норме, то пенсионеру начисляют на банковский счет определенный размер вычета из декларации.

Прежде чем подавать документацию в уполномоченные органы, необходимо открыть в банковском учреждении расчетный счет для перевода средств

Именно на этот счет будут произведены все необходимые перечисления. В документации так же необходимо прописать банковские реквизиты. Отметим, что денежные средства никогда не перечисляются наличными, а только с помощью банковского перевода.

Как получить освобождение по налогу на имущество в 2018 году

Законодательством предусмотрено, что воспользоваться правом освобождения от уплаты имущественных начислений могут пенсионеры в заявительном порядке. Граждане, оформившие пенсию раньше и уже владеющие льготой, автоматически продолжают пользоваться этим правом в последующих периодах. При оформлении пенсионных выплат в 2018 году, чтобы не платить имущественные начисления, необходимо предоставить налоговой службе заявление.

Заявление по месту жительства

Обратиться с заявлением, чтобы не платить имущественные начисления, необходимо до 1 ноября 2018 года следует лицам:

- которые оформили пенсию;

- купили новую недвижимость;

- хотят изменить объект для применения льготного налогообложения.

Получатели пенсионных выплат пользуются на общих основаниях правом возврата подоходного налога при покупке недвижимости. Вернуть из бюджета можно уплаченные взносы, поэтому возвращают деньги только трудоустроенным лицам. Неработающие получатели пенсионных выплат тоже могут получить средства, если оформили пенсию недавно, а в предшествующие 3 года перед регистрацией покупки были трудоустроены. Максимальная сумма вычета составляет 260000 рублей. Ее возвращают после полного оформления собственности.

После оформления гражданином пенсии при отсутствии заявления налоговики продолжают проводить имущественные начисления и их нужно платить. За несвоевременное внесение платежей или их отсутствие налагается штраф. После подачи заявления делается перерасчет за период, длительность которого не превышает 3 лет. Предоставить документ следует налоговой службе по месту регистрации собственности. Заявление можно подать:

- при посещении государственного учреждения;

- путем почтового уведомления;

- с помощью электронного сервиса на сайте ФНС РФ.

Законодательством не закреплены требования к оформлению документа. Заявление должно содержать четкое изложение желания гражданина и необходимо внести следующую информацию:

фамилию, имя, отчество руководителя и полное название органа налоговой службы;

- данные о ходатайствующем гражданине (фамилию, имя, отчество, место регистрации, ИНН);

- основание для применения льготного налогообложения (пенсия по возрасту, за выслугу лет);

- при наличии нескольких объектов одного вида необходимо указать для которого следует применить льготу.

Какие документы нужны

Для применения льготного налогообложения вместе с заявлением необходимо предоставить подтверждающие документы:

- паспорт;

- пенсионное удостоверение;

- документы по принадлежащей льготнику недвижимости (технический, кадастровый паспорт);

- Свидетельство о праве собственности;

- другие, кроме пенсионного удостоверения, подтверждающие право получения льготы документы.

Дополнительные льготы для пенсионеров

Помимо освобождения от уплаты налогов, государство помогает пенсионерам посредством предоставления льгот другого характера. Давайте рассмотрим самые полезные из них.

Предоставление дополнительного отпуска

Предоставление дополнительного отпуска – льгота, которая представляется пенсионеру наряду с освобождением от некоторых выплат.

Дополнительные льготы пенсионерам — серьезное подспорье

Подразумевается отпуск исключительно не оплачиваемый, который пожилой человек проведет за счет имеющихся у него средств, ведь сохранения заработанной платы не производится. Получить данную прибавку к свободным от работы денькам могут:

- ветераны ВОВ (не более месяца и пяти дней за 12 месяцев);

- достигшие пенсионного возраста граждане (плюс две недели за 12 месяцев);

- граждане, достигшие пенсионного возраста и являющиеся инвалидами (плюс 2 месяца).

К слову сказать, также проводится компенсация затрачиваемых на поездку на отдых транспортных расходов. В данном случае государство оплатит затраты пенсионерам, живущим в крайних северных регионах или территориях с такими же жизненными условиями. При этом граждане должны быть не работающими и получать страховую компенсацию за преклонный возраст или наличие инвалидности.

Оплата такого проезда производится раз за период в 24 месяца, то есть два календарных года и лишь в том случае, когда совершается путешествие по территории Российской Федерации. На поездки за ее пределы, в другие страны, льгота не распространяется.

Получение данной льготы возможно при обращении в местное отделение ПФ РФ. Обязательно обращайтесь в пункт по месту своего проживания. Компенсацию можно получить двумя следующими способами:

- сразу в виде купленных билетов;

- после покупке билетов, предоставив подтверждающие произведенные затраты документы.

Обращаться в ПФ можно не напрямую, а используя многофункциональный центр, занимающийся оформлением всей гражданской документации. Если вы хотите компенсировать стоимость проездных билетов необходимо обратиться в органы заранее, и предоставить подтверждение последующего нахождения в санатории, или другом аналогичном заведении. В роли подтверждения обычно выступает путевка или другой документ подобного характера, например, заключенный с организацией договор о временном съеме жилья, например, домика на берегу озера или комнаты в здании турбазы.

Согласно правилам, к компаниям-перевозчикам особенных требований не предоставляется, они могут быть как частными, так и государственными. Тем не менее, оплата транспорта производится только на перевозки в переделах российских границ, в том числе полуострова Крым.

Социальная помощь от государства

Для граждан пенсионного возраста, размер среднего дохода которых является меньшим, чем установленный в субъекте РФ по месту проживания гражданина минимум, государство предполагает выдачу социальной помощи в виде пенсионной доплаты к основной выдаваемой сумме. Ее размер определяется разницей между прожиточным минимумом и размером пенсионных начислений пожилым неработающим гражданам. Помимо прочего, законодательно определены еще некоторые гражданские категории, которые могут получить данную государственную поддержку.

Для того чтобы выплаты добавились к пенсии, нужно написать заявление в органы социальной защиты, относящиеся к месту жительства гражданина. Некоторые разновидности самостоятельно местными отделами пенсионного фонда причисляются к конкретным гражданам.

Объекты, которые попадают под льготное налогообложение

Не облагаются НИФЛ только объекты, которые принадлежат пожилым людям на праве собственности. Например:

- квартира или комната,

- жилой дом,

- специально оборудованные помещения под ателье, музеи, библиотеки, мастерские и др.;

- хозяйственные постройки площадью не более 50 кв. м, которые расположены на земле для строительства частного дома, дачи, ведения огородничества и др.;

- гараж или машино-место.

Под льготное налогообложение попадают в том числе доли в домах и квартирах.

Правила, которые должны соблюдать пенсионеры при оформлении льготы:

1. Необходимо выбрать только один объект из каждой категории недвижимости, который будет освобожден от НИФЛ.

Например, вы имеете в собственности:

- квартиру, в которой проживаете сами и ваша семья;

- гараж;

- дом в деревне, оставшийся после родителей.

На все эти объекты положена льгота, т. е. вы полностью освобождаетесь от уплаты НИФЛ.

Другой пример. Вы имеете в собственности квартиру и купили еще одну своему сыну, оформив жилье на себя. В этом случае за одну из этих квартир придется заплатить. Но и здесь закон начисляет не 100 % сумму выплат бюджету, а дает скидки. Причем, скидки касаются всех граждан, а не только пенсионеров. Налоговая база уменьшается на:

- 20 кв. м для квартиры или части жилого дома;

- 10 кв. м для части квартиры, комнаты;

- 50 кв. м для жилого дома.

Думаю, что понятно, почему в законе ограничено количество объектов, попадающих под льготное налогообложение. Тем самым государство предотвратило массовое оформление всей недвижимости на пожилых родственников.

2. Не использовать недвижимость для предпринимательских целей.

3. Иметь право собственности на все объекты, которые попадают под освобождение от имущественного налога.

Дополнительная информация о скидках по земельному налогу

Полностью от сборов освобождают тех, кто относится к малочисленным народам, населяющим Север, Сибирь, Дальний Восток. При этом использование участка должно быть направлено на ведение сельского хозяйства, сохранение и развитие привычных жизненных устоев.

Остальным категориям граждан разрешают при необходимости уменьшать сумму налога на 10 тысяч рублей:

- Те, кто получил инвалидность из-за ядерных испытаний, излучений.

- Принимавшие участие в испытаниях, связанных с ядерным оружием. То же касается ликвидаторов ядерных аварий.

- Граждане, пострадавшие от ядерной радиации.

- Ветераны ВОВ, других боевых действий.

- Инвалиды детства.

- Инвалиды с 1 и 2 группой.

- Герои Советского Союза и те, кто получил Орден Славы.

Освобождение от уплаты налога на недвижимость

Налог на недвижимость можно не платить. Это будет зависеть от статуса налогоплательщика и вида недвижимости. В РФ определены категории граждан, которые на законных основаниях не уплачивают имущественные налоговые сборы. Есть федеральные льготы и региональные:

- Федеральные льготы предусмотрены для всех городов России. Льготники освобождаются от уплаты имущественного налога независимо от региона проживания. Среди них: пенсионеры;

- инвалиды 1 или 2 группы;

- кавалеры Ордена Славы;

- герои страны (СССР в том числе);

- военные, ушедшие в отставку по возрасту с выслугой 20 лет;

- семьи военных, потерявших единственного кормильца;

- супруги и родители военных, погибших при исполнении должностных обязанностей;

- ветераны ВОВ;

- инвалиды детства;

- люди, пострадавшие от аварий в Чернобыле или на атомной станции “Маяк”;

- граждане, использующие имущество для творческой деятельности и в качестве культурного объекта;

- собственники хозяйственных построек, но не более 50 м.кв., расположенных на участках для с/х личного подсобного хозяйства, дачного хозяйства, садоводства, огородничества.

Региональные льготы — полностью либо частично освобождают некоторых граждан от уплаты имущественного налога:

- многодетные семьи;

нуждающиеся граждане.

Полный список льготников в каждом регионе можно уточнить в налоговых органах. Критерии недвижимости, которая не облагается налогом:

- Имущество должно находиться в собственности у заявителя.

- Объект налогообложения не используется для получения прибыли.

Какой вид недвижимости не подлежит налогообложению в соответствии с законом

Льготу предоставляют на один объект каждого вида: одну квартиру, один дом и один гараж одновременно. Если у пенсионера более одной квартиры, то он не платит налог только на одну из них на свое усмотрение, на остальные налог взимается в полном объеме. Если в собственности квартира и дом, то налога не уплачивается.

Основание для начисления пенсии не имеет значения. Это может быть пенсия не по старости, а по потере кормильца или государственная пенсия. При этом пенсионер может работать и кроме пенсии получать зарплату, но льгота все сохраняется.

Перечень льготных объектов недвижимости из Налогового кодекса:

- жилой дом или его часть;

- квартира, доля в квартире, комната;

- гараж или машино-место;

- помещения для мастерских, ателье, студий;

- хозяйственные постройки площадью не более 50 квадратных метров.

Кто может не платить налог на имущество

Люди, достигшие пенсионного возраста, получают право на льготу при соблюдении следующих условий:

- Если жилой объект находится в собственности;

- Объект не используют для коммерческих нужд.

В качестве жилых объектов выступают следующие недвижимые наименования:

- Дома;

- Помещения, используемые для творчества;

- Комнаты;

- Постройки хозяйственного характера до 50 квадратных метров;

- Квартиры.

Категории льготников по налогу на имущество, а также порядок получения льготы установлены статьей 407 НК РФ.

Инструкция как оформить освобождение от уплаты налога

В соответствии п.п. 10 п. 1 ст. 407 НК РФ пенсионеры не обязаны уплачивать государственный имущественный налоговый сбор на один из объектов недвижимости каждого вида на выбор – п.п. 2-4 ст. 407 НК РФ.

Льготы автоматически не присваиваются. Налогоплательщик подает документы и заявление до 1 ноября года, после чего его вопрос о получении льготы будет рассмотрен. На обработку запроса уходит 30 календарных дней. Если рассмотреть заявление невозможно, налоговый орган обязан сообщить заявителю о причинах, не позднее 5 рабочих дней с даты регистрации документов.

Шаг 1:

Собрать все нужные бумаги и отправиться в налоговую инспекцию:

- Главный документ гражданина (паспорт) и его копии;

- Пенсионное удостоверение;

- Индивидуальный номер налогоплательщика;

- Бумаги, устанавливающие права собственника на обсуждаемое имущество.

Шаг 2:

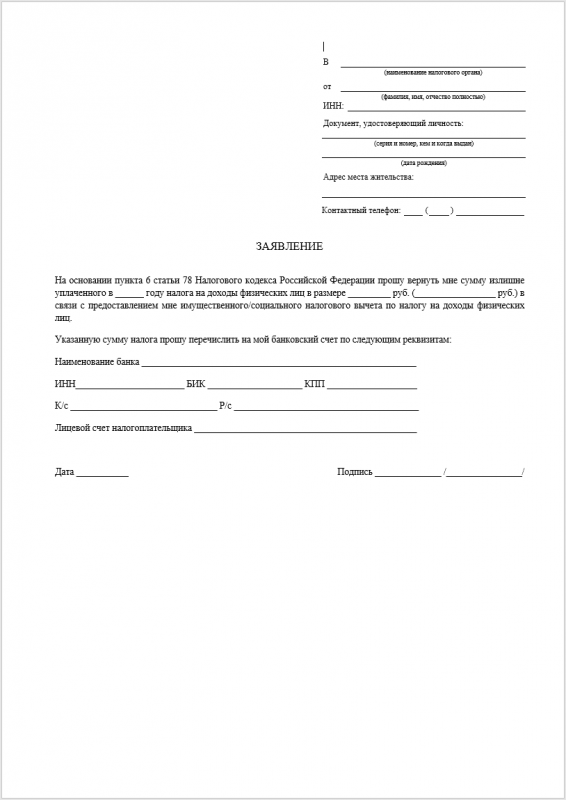

Заявление:

Шаг 3:

Ожидание результата.

Если вы узнали о льготах только сейчас, но имели на них право раньше?

Если льготник не пользовался льготами в связи с неосведомленностью, то можно подать заявление на предоставление налоговых льгот “задним числом”. Сотрудники налоговой инспекции обязаны вернуть налогоплательщику излишне уплаченный налог по требованию льготника при условии, что с момента его уплаты не прошло 36 месяцев (3 года).

Для возврата налога, в соответствии с п.7 ст.78 НК РФ, необходимо подать 2 заявления:

- На предоставление льготы с той даты, когда возникло право на нее — дата выхода на пенсию, дата получения инвалидности и т.д.

- На возврат налога за периоды, когда налогоплательщик мог пользоваться льготой на имущество, но этого не делал.

Образец заявления о возврате уплаченного налога

Налог на дом в деревне для пенсионеров

П. 10 статьи 407 НК РФ определяет перечень объектов недвижимости, за которые пенсионеру не нужно уплачивать налог. Сюда относятся:

жилой дом или его часть;

квартира (или ее часть), комната;

гараж или машино-место;

помещение хозяйственного назначения (хозпостройки), площадь которого не превышает 50 кв. м, расположенное на участке, предназначенном для ИЖС, подсобного хозяйства или садово-огороднической деятельности.

Право на данную льготу возникает у следующих категорий граждан:

граждане, имеющие право на пенсионное обеспечение, согласно законодательству РФ. То есть, льготу получают все пенсионеры, а не только вышедшие на пенсию по достижению возраста;

граждане, получающие пожизненное содержание при условии достижения ими возрастного порога в 55 и 60 лет, для женщин и мужчин соответственно;

пенсионеры – граждане других государств, владеющие на территории РФ объектами недвижимости, которые входят в перечень для получения льготы (такое разъяснение дает письмо ФНС России № БС-4-21/48@ от 09.01.2017).

Право не платить налог на дом для пенсионеров возникает при соблюдении следующих условий:

объект, освобождаемый от налогообложения, должен находиться в собственности у пенсионера;

недвижимость, на которую предоставляется льгота, не должна использоваться в коммерческих целях.

на каждый вид недвижимости льготу можно получить только по одному объекту.

Таким образом, ответ на вопрос, платит ли пенсионер налог на гараж, дом и иную недвижимость будет следующим: не платит, но только по одному объекту каждого вида, приведенного в ст. 407 НК РФ. Например, если у него в собственности несколько жилых домов, то льгота предоставляется только по одному из них, а остальные будут облагаться налогом в общем порядке.

Наличие работы у пенсионера, как и отсутствие трудоустройства, не влияет на право освобождения от налога.

Нюансы налогообложения

У налога на квартиру для пенсионеров есть несколько нюансов, которые уже затрагивались вскользь.

Дорогостоящей недвижимости

Статьей 407 НК РФ предусматривается, что льготы не распространяются на дорогостоящие объекты имущества стоимостью более 300,0 млн. руб. С них придется платить имущественный налог полностью. Но у тех, кто нашел 4-5 млн. долларов на строительство особняка, найдутся деньги на уплату налога.

Нескольких объектов недвижимости

При владении несколькими объектами одного вида имущества, из базы налогообложения изымается один объект, при этом пенсионер сам может выбрать, на какое здание или сооружение распространяется льгота.

На кого распространяются льготы в 2020 году?

Сразу же необходимо отметить категории населения, которые освобождаются от необходимости оплачивать сбор на имущество. Итак, от налогового сбора за недвижимое имущество освобождаются граждане:

- инвалиды детства;

- инвалиды первой и второй категории;

- лица, достигшие пенсионного возраста.

Именно они вправе не платить данный вид налога, будь то гараж, квартира, дачное помещение и т.д. Учитывая то, что пенсионеры освобождены от уплаты налогового сбора на имущество, в некоторых случаях по ошибке они могут получить квитанцию с указанной суммой налога, который якобы необходимо оплатить. Не стоит паниковать, а сразу же необходимо взять квитанцию, обратиться в инспекцию ФНС и предоставить сотруднику свое пенсионное удостоверение, как подтверждение права на пользование льготой.

Кроме всего этого, существует определенная оговорка. При условии, если недвижимость располагается в долевой собственности, то изначально необходимо выделить среди всех владельцев лиц пенсионного возраста. За других собственников недвижимости пенсионеры не должны платить налоги в изначальном виде, а разделять его непосредственно между пожилыми людьми, которые проживают в данной квартире.

Оформление льготы: о документах

1 ноября текущего года – крайний срок подачи пакета с документацией. Такие позиции обязательны:

- Пенсионное удостоверение, копия. Реквизиты документа допустимо переносить в заявление, тогда сама бумага не нужна. Но это часто вызывает проблемные ситуации, на урегулирование которых нужно время.

- Копии документов на объект недвижимости.

- Уведомление службе о применении вычетов. Если объект для скидки меняют – то без повторной подачи заявления тоже не обойтись.

- Заявление по унифицированной форме. Сборы по транспорту, земле тоже вносят в документы. После сбора, подачи документов происходит автоматический учёт налогов на последующие годы.

Если ранее пенсионер не писал заявлений о своём статусе – то начисление сборов происходит по стандартной схеме. Если же сообщение о статусе подавалось, но пенсионер не сообщил, какой объект выбирает — служба сама применяет скидку. Обычно она распространяется на то, за что пришлось платить больше.

Оформление льготы: порядок, сроки, требования

Для использования налоговых послаблений по уплате взносов за квартиры, комнаты или жилые дома необходимо выполнить следующее:

- Получить статус пенсионера.

- Подготовить требующиеся документы (заявление и уведомление о выбранном объекте, и пр.).

- Обратиться в налоговую службу.

- Получить уведомление.

Также для граждан доступен возврат ранее уплаченного налога в виде налогового вычета.

Определяемся со статусом

Основным критерием для получения льготы является наличие пенсионного удостоверения. Стандартный возраст выхода на пенсию равен 55 лет для женщин, и 60 лет – для мужчин, но после нововведений по инициативе властей он будет увеличен постепенно до 63 и 65 лет соответственно, начиная с 2019 года.

Собираем пакет документов

На следующем этапе необходимо подать документы в ИФНС:

- заявление по форме 1150063;

- паспорт;

- пенсионное удостоверение;

- ИНН;

- выписку из ЕГРН или свидетельство о собственности на объект, по которому оформляется освобождение.

После получения от гражданина уведомления о выборе недвижимости сотрудниками производится перерасчет суммы налога к уплате.

Отправляемся в налоговую

Документы можно представить в ИФНС по месту регистрации лично или через законного представителя на основании доверенности. Допускается отправка заказным письмом с уведомлением о получении по Почте РФ, но в этом случае заявление поступит в налоговую только через 1-2 недели.

Граждане, зарегистрированные на сайте ИФНС или портале «Госуслуги», могут направить документы в электронном виде – это поможет существенно сэкономить время.

Возврат уплаченного налога

Мнение эксперта

Миронова Анна Сергеевна

Юрист широкого профиля. Специализируется на семейных вопросах, гражданском, уголовном и жилищном праве

В 2015 году в НК РФ внесены изменения, согласно которым граждане получили возможность возвращать уплаченные ранее имущественные налоги, если у них в это время были права на льготы. Возврат производится только за последние 3 года.

Например, женщина вышла на пенсию в 55 лет в 2015 году, но не знала о привилегиях. За льготами она обратилась только в 2018г., ей было оформлено освобождение на будущее время. Отдельно льготницей составлено заявление о возврате ранее уплаченных сумм за последние 3 года, когда у нее уже были права на льготы.

Сотрудниками ИФНС произведен перерасчет, в течение 30 дней деньги направлены по банковским реквизитам, указанным в заявлении.

Мнение эксперта

Миронова Анна Сергеевна

Юрист широкого профиля. Специализируется на семейных вопросах, гражданском, уголовном и жилищном праве

Если пенсионер подал ходатайство на получение преференции, но впоследствии ему снова по адресу регистрации налоговики направили требование об уплате налога, рекомендуется повторно посетить ИФНС с заявлением. Несмотря на то, что после подачи документов гражданам выдаются уведомления о принятии, по результатам обращения может быть принято отрицательное решение, о котором работники налоговой не всегда ставят заявителей в известность.