Активы и пассивы организации

Содержание:

- Понятие активов

- Бухгалтерский баланс — что это такое?

- Виды

- Как составлять бухгалтерский баланс

- Что такое баланс и как его достичь

- В чем разница

- Активы компании

- Как заполнять бух баланс по форме 1

- Особенности монтажа

- Что такое активы и пассивы простыми словами?

- Виды пассивов

- Язык финансовой грамотности

- Активы и пассивы бухгалтерского баланса

- Адрес офиса Банка УРАЛСИБ на карте Санкт-Петербурга

- Виды пассивов предприятия

- Финансовая устойчивость предприятия

- Текущие пассивы в балансе — это строка 1500 баланса

- Обязательства компании

- Анализ активов и пассивов

Понятие активов

Бухгалтерский баланс — что это такое?

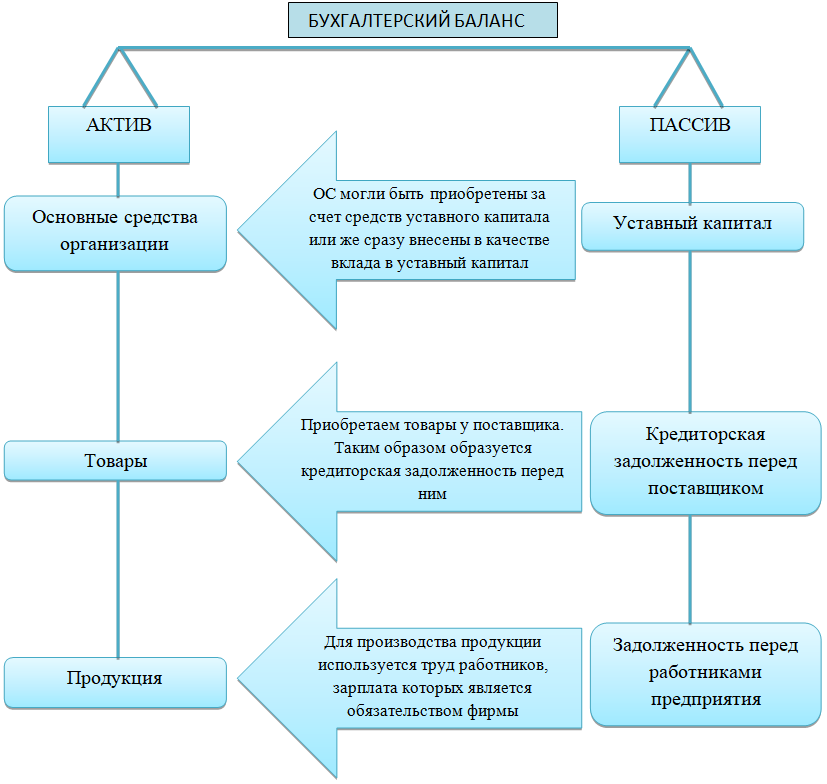

Баланс бухгалтерский — это табличный вариант отражения финансовых показателей организации на определенную дату. В самом широко распространенном в РФ виде баланс бухгалтерский состоит из двух равных по сумме частей, в одной из которых показано то, что имеет организация, в денежном выражении (актив баланса), а в другой — за счет каких источников это приобретено (пассив баланса). В основе данного равенства лежит отражение имущества и обязательств способом двойной записи на счетах бухучета.

ВНИМАНИЕ! С 01.06.2019 в форму бухбаланса внесены изменения!

Баланс бухгалтерский, составленный на определенную дату, позволяет оценивать текущее финансовое состояние организации, а сопоставление данных бухгалтерского баланса, составленного на разные даты, — проследить изменение ее финансового состояния во времени. Бухгалтерский баланс является одним из основных документов, служащих источником данных для проведения экономического анализа деятельности предприятия.

Возникли сложности с балансом? На нашем форуме можно проконсультироваться по любому вопросу. Например, тут можно посмотреть, нужна ли пояснительная записка к бухгалтерской отчетности небольшого предприятия.

Виды

Баланс организации я приведу в виде таблицы.

| Активы | Пассивы |

| Оборотные. Деньги или товары, подлежащие продаже в течение года. | Собственный капитал. Формируется за счет денег учредителей. Получается, что предприятие как бы берет в долг деньги, и обязано их возвратить владельцу. Условно, конечно. Но раз должно, значит пассив. |

| Внеоборотные. То, чего компания продавать не собирается: земля, здания, станки, автотранспорт, долгосрочные инвестиции и пр. | Обеспечение будущих платежей. |

| Расходы будущих периодов. Траты, переходящие на следующий срок, после отчетного периода. Пример: страховка автомобиля на 2 года. Оплата второго года страхового полиса, в отчете этого года, будет отражаться в графе «Активы». | Долгосрочные обязательства. Собственные акции, облигации, ипотека, лизинг, кредиты и т.д. |

| Доходы будущих периодов. То, за что уже получены деньги, но услуги или поставки будут сделаны в следующем году. | Текущие расходы (обязательства). |

Как составлять бухгалтерский баланс

Перечень статей, подлежащих отражению в бухгалтерском балансе, утверждается Министерством финансов. Отдельные статьи бухгалтерского баланса могут не заполняться при отсутствии у организации соответствующих данных.

Коммерческая организация вправе дополнить отчет статьями, что поможет повысить его достоверность, а также более точно отобразить баланс предприятия за последние три года.

Сокращенная форма, которая может быть использована субъектами малого предпринимательства (СМП), не имеет раздела для примечаний.

Главные требования, регламентирующие составление бухгалтерского баланса для официальных отчетов, можно найти в ПБУ 4/99:

- источником информации для бухгалтерского баланса являются данные бухгалтерского учета;

- учетная информация должна накапливаться на основе утвержденной в компании учетной политики;

- подлежащие учету данные должны быть полными и достоверными;

- организации, которые обладают филиалами, должны составлять общую отчетность;

- данные бухгалтерского баланса должны коррелироваться с данными предыдущих отчетных периодов;

- бухгалтерский баланс составляется по итогам календарного года;

- обязательства и активы, разделяются на краткосрочные и долгосрочные;

- зачет между активами и пассивами, если иное не предусматривается ПБУ, не производится;

- оценка имущества происходит по чистой стоимости за вычетом амортизационных издержек;

- в годовом отчете данные учета должны подтверждаться проведением инвентаризации.

Что такое баланс и как его достичь

Простой пример. Ваш совокупный доход составляет 50 тысяч рублей. Ваши совокупные месячные траты – 45 тысяч рублей. Оставшиеся 5 000 и будут являться Вашим балансом.

Вся наша жизнь практически состоит из пассивов и избавиться от них совсем не получится. Но можно грамотно проанализировать свои траты и отказаться от вещей, без которых легко обойтись.

Приведу понятную цепочку действий для приведения своего баланса в порядок:

На листе бумаги выпишите все свои пассивы – ежемесячные траты на:

- питание;

- коммуналку;

- счета за школы, детские сады;

- развлечения;

- налоги, штрафы;

- бензин для авто/проезд на общественном транспорте;

- одежда и т.п.

- Проанализируйте, от чего можно реально отказаться не в ущерб качеству жизни. Это вредные привычки, спонтанные покупки, частые походы в кино/кафе/рестораны/клубы, приобретение третьего телевизора и тому подобные излишества.

- Определите свои активы. Сколько источников приносит Вам денежный поток и каков его суммарный объем.

- Сравните разницу между посчитанными доходами и расходами.

- Подумайте, как вы можете увеличить этот баланс. Можно поставить цель выйти на прибыль в 10% относительно актива и пассива. Далее постепенно увеличивать этот процент, а освободившиеся средства начать вкладывать в активы.

Надеюсь данный материал оказался полезным для Вас. Обязательно подписывайтесь на обновления блога, чтобы самую важную информацию Вы увидели первыми.

До скорой встречи!

В чем разница

К пассивному запасу относятся те слова, которые вы изучаете в процессе работы со словами, понимаете их, однако еще пока не можете использовать в своей ежедневной речи. Например, можно встретить частое использование слова «talk» — в активном словаре. В пассивном находиться слово «chat», однако используется оно редко.

Либо можно объяснить на примере русского языка. Так должно быть понятнее. Взять, например, слово «светофор». Вы знаете это слово и легко сможете использовать его там, где это уместно. Но взять, к примеру, слова «калейдоскоп» или «концептуальный». Вы знаете значения этих слов, распознаете их в тексте и при желании сумеете объяснить их значение другому человеку. Но в своей повседневной речи вы их либо не используете, либо используете очень редко.

Такой феномен наблюдается не только в английском языке, но и в других языках тоже. Есть редко используемые (пассивные) слова и часто употребляемые (активные). Слова могут переходить из активного в пассивный, если их не использовать, и наоборот — из пассивного в активный, если вы начинаете использовать его довольно часто.

От уровня знаний каждого студента зависит и его словарный запас. Насколько больше у него слов в активе, тем речь его будет качественнее и разнообразнее. Поговорим более подробно об индивидуальном словаре.

Активы компании

Это левая сторона баланса компании. Именно здесь отображается всё то, чем по факту она обладает и из чего может извлекать экономическую выгоду.

Согласно трактовке Международных стандартов финансовой отчётности (МСФО), к активам относятся все те ресурсы компании, контроль над которыми был ей получен в прошлом, а экономическая выгода от них ожидается в будущем.

В общепринятых принципах бухгалтерского учёта (GAAP) выделяются три существенные характеристики активов:

- Активы компании позволяют ей получать, в перспективе, экономические выгоды за счёт своего потенциала (как каждого актива в отдельности, так и их сочетания друг с другом). А это, в свою очередь, приводит к росту чистых денежных потоков;

- Компания может не только получать выгоду от использования того или иного актива, но и контролировать её;

- То событие (транзакция, сделка), которое привело к контролю компании над выгодой от актива, уже произошло.

Выдержка из общепринятых принципов бухгалтерского учёта (GAAP)

Активы компании можно классифицировать по следующим категориям:

- По характеру использования в текущей деятельности компании:

- Оборотные;

- Внеоборотные.

- По форме:

- Материальные;

- Нематериальные;

- Финансовые.

- По степени ликвидности:

- Высоколиквидные;

- Низколиквидные;

- Неликвидные.

- По источнику формирования:

- Валовые;

- Чистые.

Кроме этого, отдельно можно выделить такие категории активов как:

- Скрытые активы;

- Мнимые активы.

К оборотным активам можно отнести те, которые используются для ежедневного поддержания функциональности компании. К ним можно отнести ту часть материальных запасов, которая расходуется в текущем производстве, дебиторскую задолженность, а также просто денежные средства, используемые для текущих взаиморасчётов.

Внеоборотные активы не участвуют в текущей деятельности компании, они изъяты из оборота, но отражаются в балансе компании. К ним можно отнести долгосрочные финансовые вложения (срок окупаемости которых находится в относительно далёком будущем), различные нематериальные активы и т.п.

Материальными называют все активы имеющие материальную форму. Это всё то, что можно, в буквальном смысле слова, пощупать руками: офисная мебель, производственные помещения, оборудование, инструменты, компьютеры и т.д., и т.п..

Нематериальными активами, соответственно, называют всё то, что хотя и существует по факту (и стоит определённых денег), но при этом не имеет какой либо материальной формы. Это, например, торговая марка или бренд компании, патенты, объекты интеллектуальной собственности.

К финансовым активам относятся в первую очередь сами деньги находящиеся на счетах компании или вложенные в разного рода финансовые инструменты (акции, облигации и пр.). Также к этой категории относится и дебиторская задолженность.

К чистым активам относят только те, которые были сформированы исключительно за счёт собственных средств компании. Тогда как, валовыми активами называют такие, в формировании которых помимо собственных, использовались ещё и заёмные средства.

Скрытыми называют активы не отражённые в балансе компании, но, тем не менее, дающие ей определённые преимущества и экономическую выгоду. Их отсутствие в балансе может объясняться, например, списанием либо тем, что по действующему законодательству они не могут подлежать бухгалтерскому учёту. Неучтённость такого рода, приводит к занижению балансовой стоимости предприятия относительно реальной стоимости его активов.

Мнимыми называют такие активы, которые, напротив, отражены в балансе компании, но по факту они отсутствуют или не несут ей никакой экономической выгоды (либо эта выгода очень мала по сравнению со стоимостью самого актива). Существование такого рода активов объясняется несвоевременным списанием или даже откровенно мошеннической деятельностью с целью искусственного завышения балансовой стоимости компании.

Как заполнять бух баланс по форме 1

В каждой строке баланса нужно указывать остаток по соответствующему счету, либо сумму остатков по нескольким счетам. К примеру, по строке «Налог на добавленную стоимость по приобретенным ценностям» проставляется сальдо по счету 19 с аналогичным наименованием. По строке «Денежные средства и денежные эквиваленты» — сумма сальдо по счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и некоторым другим.

Есть несколько основных правил, которых надо придерживаться при заполнении баланса:

- дебетовые и кредитовые остатки по счетам показывать развернуто (не «схлопывать»);

- основные средства и нематериальные активы отражать по остаточной стоимости (то есть по первоначальной стоимости за минусом амортизации);

- товары для перепродажи показывать по закупочной стоимости (без торговой наценки), даже если их учет ведется по продажной цене;

- данные об имуществе и обязательствах в годовом балансе подтверждать результатами инвентаризации.

Особенности монтажа

Что такое активы и пассивы простыми словами?

Термины активы и пассивы – это не просто специфические бухгалтерские категории, как указывает Википедия, это то, что приносит или забирает личные средства. Понятия актуальны для личного бюджета и бюджета разных организаций, банков и даже стран. В своем материале о финансовой грамотности я давала детальные советы, как разделить эти группы в планировании собственно капитала.

Понятия активы и пассивы интересуют даже школьников (и это очень хорошо), занимаясь поисками ответа это что за хрень, можно обозначить такие ключевые аспекты:

- активы используясь в экономической деятельности, приносят прибыль;

- пассивы – то, во что средства вложены и не происходит процесс генерации дохода;

- часто говорят, что это доходы и расходы, но глобально это не совсем так.

Виды пассивов

Рассматривая, что это такое: активы и пассивы, предложу примеры последних:

- Кредиты (к ним относится ипотека, потребительские кредиты, займы на расширение материальной базы производства).

- Деньги в долг. Казалось бы, вы взяли займ у своего друга, не надо платить проценты и комиссии, но все равно деньги надо отдавать: всю сумму за раз или распределяя ее по частям.

- Все имущество. Если бы каждому из нас надо было бы в обязательном порядке составить ликвидность баланса, то квартира, автомобиль, техника, ювелирные украшения — это пассив, ведь, как правило, сразу покупая их, они теряют в цене: нельзя продать товар после пользования на более выгодных условиях, нежели, он купленный. Плюс, в них вложены деньги, которые уже не находятся в обороте.

Пассивы — это не плохо, но планируя вложения и траты, стоит грамотно распределять финансовые доли между категориями, в том числе, и рассматривая источники пассивной прибыли, о которой детальней в моем материале: что такое инвестиции.

Классификация пассивов

Рассматривая детальней активы и пассивы коммерческого или государственного предприятия, стоит обратить внимание на классификацию пассивов. Отмечу, что пассивы складываются из собственного капитала или взятых на себя обязательств

В этом случае можно говорить о таких видах капитала, а значит, и пассивов:

с учетом формы собственности (государственная или частная);

принимая во внимание принцип формирования: акционерный, паевой, индивидуальный;

по характеру использования (потребляемый, реинвестируемый).

Подобные классификации и показатели в банковских документах организации крайне важны, особенно, если вы принимаете решения о прямых инвестициях, которые направлены в развитие бизнеса или производства. А детальней о таких видах вклада можно прочесть на gq-blog.com.

Язык финансовой грамотности

Активы и пассивы бухгалтерского баланса

Самое главное, что нужно помнить активы и пассивы в бухгалтерском балансе всегда должны быть равными. Если это не так, то значит где-то есть ошибки в учете.

Происходит это из-за того, что активы и пассивы по своей сути это просто разные подходы к отображению и контролю перемещения денежных средств. Активы это что-то вроде реестра прибавления денежных средств, а пассивы это реестр их убытия. При этом каждое перемещение указывается в соответствующих строках баланса.

Такой подход позволяет существенно сократить количество ошибок, особенно при большом объеме операций с деньгами.

Чтобы лучше понять, о чем идет речь, рассмотрим простой пример.

1. Вы заказываете товар. В активах появляется запись о том, что товара добавилось на 1000 рублей. В пассивах же записывается, что вам необходимо эту тысячу оплатить поставщику.

2. Клиент решил купить у вас товар по 2000 рублей. В активе появилась запись, что клиенту необходимо заплатить вам 2000. При этом товар передан клиенту, поэтому в пассивах появляется так же запись с 2000 рублями.

3. Клиент перевел вам деньги. В активах деньги с одной записи были перечислены в другую. Так как общий актив не изменился, то ничего не появляется в пассивах.

4. Вы оплатили заказанный товар у поставщика. В активах списывается 1000 рублей и так же в пассивах уменьшается сумма за товар поставщику.

Тут, важно учитывать, что после каждого шага бухгалтерский баланс остается корректным, сумма по активам равна сумме по пассивам. Как видите, такой подход позволяет видеть каждое действие с товаром и деньгами, а так же какие и перед кем возникали обязательства

Для начинающих может казаться весьма непривычным, однако, данный учет полноценно и детально отображает движение денежных средств

Как видите, такой подход позволяет видеть каждое действие с товаром и деньгами, а так же какие и перед кем возникали обязательства. Для начинающих может казаться весьма непривычным, однако, данный учет полноценно и детально отображает движение денежных средств.

Если приводить аналог из жизни — это как попытка собрать средства с большой группы людей для празднества. Кто-то не сразу деньги внесет. Кто-то вместо денег принесет продукты, так как достал их где-то по дешевке и ему еще нужно часть денег выделить, так как куплено больше исходной суммы. Кто-то наоборот больше денег принесет, так как меньших купюр просто нет. Кто-то деньги вложит уже когда придет к месту отдыха, поэтому часть денег нужно брать из иных источников, чтобы потом у этих людей забрать. И так далее.

Такая катавасия без пошагового учета быстро превращается в головомойку.

Адрес офиса Банка УРАЛСИБ на карте Санкт-Петербурга

Виды пассивов предприятия

Что такое пассив простым языком? Из определения следует, что помимо собственных средств компании он включает заемные ресурсы. Пассивы разделяются на три группы:

- Кредиторская задолженность – это текущие обязательства компании перед работниками, поставщиками и покупателями, государством по невыплаченным налогам.

- Краткосрочные обязательства – кредиты и займы, взятые на период до года.

- Долгосрочные обязательства – денежные средства, выделяемые компании кредиторами более чем на 12 месяцев.

Из трактовки понятия «пассив» следует, что оно относится к компаниям, составляющим бухгалтерский баланс, а не к человеку, не занятому бизнесом. Из этого следует, что использование в бытовом разговоре фразы «мои пассивы» в значении «мои долги» будет некорректно.

Финансовая устойчивость предприятия

Пассив баланса отражает финансовую устойчивость предприятия. Для этого используется коэффициент финансового левериджа (КФЛ). КФЛ рассчитывается как соотношение обязательств и капитала организации.

КФЛ=О/К

Показатели берутся из пассива баланса по строкам «итого капитал» и «итого обязательства». Причем в сумму обязательств включаются и долгосрочные и краткосрочные задолженности.

Нормальным считается соотношение от 1 до 2. То есть, либо капитал равен обязательствам, либо обязательства превышают собственные финансы компании не более, чем в 2 раза.

Слишком большой показатель КФЛ свидетельствует о зависимости предприятия от заемных средств. Слишком низкий показатель может говорить об упущенных возможностях развития бизнеса за счет привлеченных ресурсов. Вот такие, к примеру, показатели у Газпрома за 2018 год с сайта investing.com:

КФЛ=О/К = 7 510 431 / 13 300 009 = 0.565

Итого, коэффициент относительно низкий, что говорит о невысокой доле привлеченных средств. Однако для гигантской сырьевой компании с государственной поддержкой это вряд ли является существенным недостатком. Более важным моментом видится эффективное управление с учетом интересов миноритарных акционеров.

Предприятию необходимо контролировать собственные пассивы с целью предотвращения просрочек по задолженностям, а также выявления скрытых и мнимых обязательств. Также следует следить за соотношением собственных и привлеченных финансов для недопущения зависимости организации от внешних кредиторов и сохранения финансовой устойчивости.

Текущие пассивы в балансе — это строка 1500 баланса

Нередко бухгалтеры, заполняя таблицы, характеризующие финансовое состояние организации, сталкиваются со сложностями, когда требуется указать текущие пассивы, ведь это понятие отсутствует в нормативных документах по бухгалтерскому учету и налогообложению.

Чтобы определить, где в балансе отражаются текущие пассивы, обратимся к значению данного термина. Финансовый словарь определяет текущие пассивы как кредиторскую задолженность, подлежащую погашению в течение ближайших 12 месяцев. Иными словами, текущие пассивы являются синонимом краткосрочных обязательств. Краткосрочные обязательства отражаются в разделе V пассива бухгалтерского баланса. Таким образом, текущие пассивы в балансе — это строка 1500 «Итого по разделу V», которая определяется как сумма строк 1510, 1520, 1540, 1550, 1530 пассива бухгалтерского баланса.

Обязательства компании

Все обязательства компании делятся на долгосрочные и краткосрочные. К первой группе относятся долги предприятия со сроком погашения более 1 года. Ко второй – со сроком оплаты до 12 месяцев.

К обязательствам компании относятся:

ο кредиты и займы

ο кредиторская задолженность

ο отложенные налоговые обязательства (ОНО)

ο оценочные обязательства (ОО)

ο резервы под обязательства (РО)

По строке кредиты и займы отражается сумма задолженности по полученным кредитам в кредитно-финансовых учреждениях. Если банковский кредит был получен в иностранной валюте, то для отражения в балансе сумма задолженности учитывается в рублях.

Кредиторская задолженность включает в себя все долги предприятия перед контрагентами и работниками.

ОНО – отложенная часть налога на прибыль, которая приведет к увеличению налога в будущем периоде. ОНО появляются в ситуации, когда прибыль до налогообложения, отражаемая в бухучете, превышает показатель налогового учета. Например, такие обязательства могут возникать при расчете амортизации основных средств разными методами.

По строке ОО отражаются обязательства компании с неопределенной величиной или сроком погашения. То есть обязанность по оплате еще не наступила, но она неизбежно наступит в будущем периоде. Например, оплата ежегодных отпусков работников. Это событие будет только в следующем году, но зарезервировать средства компании нужно уже сейчас.

Чтобы отразить ОО в бухучете, необходимо чтобы оно одновременно соответствовало следующим критериям:

- неизбежность наступления события

- сумма расхода может быть определена

РО – это создаваемый на предприятии резервный фонд, который предназначается для покрытия будущих расходов или убытков. Например, предприятие планирует провести капитальный ремонт оборудования в будущем году. Для этого создается резерв, за счет которого оно будет отремонтировано.

Основное отличие оценочных обязательств от резервов под обязательства в том, что ОО – это событие, которое неизменно наступит, а РО – это планы предприятия, которые никто не обязывает их исполнять.

Объективная оценка ОО и РО очень важна для предприятия, так как если не отражать их в пассиве, то это приведет к завышению текущей прибыли и искажению информации о реальном финансовом положении компании.

Реальные, скрытые и мнимые обязательства

Все долги предприятия делятся на три категории:

- реальные

- скрытые

- мнимые

Реальные – это обязательства, отраженные в отчетности и фактически существующие у предприятия.

Скрытые обязательства – это отраженная в балансе задолженность, которую можно было избежать или списать, но этого не произошло по каким-либо причинам. Например, в бухучете отражено начисление задолженности за поставленный товар, но фактической поставки еще не было.

Мнимые – это обязательства, отраженные в бухгалтерской отчетности, но фактически отсутствующие у предприятия. Такие обязательства не будут погашены ни в текущем, ни в последующих периодах.

Например, кредиторская задолженность перед контрагентом-банкротом или задолженность с истекшим сроком исковой давности. Такая задолженность подлежит списанию в счет увеличения финансового результата текущего периода.

Скрытые и мнимые обязательства искажают фактическую ситуацию на предприятии, так как уменьшают финансовый результат работы компании. Образование скрытых и мнимых обязательств происходит из-за ошибок в бухучете предприятия, а также недостаточного контроля со стороны руководства.

Анализ активов и пассивов

Если вы до сих пор не ведете семейный бюджет, то самое время начать. Возьмите под контроль свои личные финансы. Только реальные цифры покажут вам, чего вы стоите на самом деле. Первым этапом является именно анализ активов и пассивов. Он поможет вам взглянуть на свой капитал. Разберем, как его рассчитать.

Составьте таблицу примерно по такому сценарию с собственным списком активов и пассивов

|

Активы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

|

Реальные |

|

| Недвижимость для сдачи в аренду | |

| Депозит в банке | |

| Акции ПИФ | |

| Средства на ИИС | |

|

Другие |

|

| Квартира/дом для проживания | |

| Земельный участок | |

| Дача | |

| Дом бабушки в деревне | |

| Машина | |

| ИТОГО |

|

Пассивы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

| Потребительский кредит | |

| Ипотека | |

| Автокредит | |

| ИТОГО |

Подсчитайте итоги по двум таблицам. Найдите разницу: Итого Активы – Итого Пассивы. Это и есть ваш капитал и ответ на вопрос, сколько вы стоите. Если получили значительную положительную величину, то вы уверенно контролируете свои финансы. Имеете все шансы избавиться от пассивов. Если значение отрицательное или близко к 0, у вас серьезные проблемы. Вам срочно надо погашать свои обязательства и наращивать реальные активы.

Посмотрите на состав других активов. Нет ли там объектов, от которых проще избавиться, чем содержать? Например, дом бабушки в деревне или вторая машина, на которой вы ездите пару раз в месяц. Они только вытягивают ваши деньги. Логичнее такие объекты продать и вложить средства в ликвидные активы.

Можно пойти дальше в анализе и составить таблицу, которая поможет определить ваш доход от инвестирования средств и доходность инвестиций в процентах. Это возможно сделать только для реальных активов.

|

Наименование |

Текущая рыночная стоимость, руб. | Годовой доход, руб. |

Доходность инвестиций, % |

| Акции | 100 000 | 20 000 | 20 % |

| Депозит | 1 500 000 | 120 000 | 8 % |

В третью колонку запишите доход от ваших вложений. Например, год назад пакет акций стоил 80 000 руб., а сейчас 100 000 руб., т. е. доход составил 20 000 руб. или 20 %.

Четвертая колонка находится: (кол. 3 / кол. 2) х 100 %.

Для подробного анализа пассивов тоже можно составить более подробную таблицу.

| Наименование | Сумма | Срок погашения | Процентная ставка | Ежемесячный платеж | Сумма переплаты |

| Ипотечный кредит | 2 000 000 | 10 лет | 10 % | 26 430 | 1 171 618 |

| Автокредит | 700 000 | 3 года | 9,5 % | 22 423 | 107 230 |

Бытует мнение, что выгодно взять в банке кредит для покупки квартиры и сдать ее в аренду. По представленным выше таблицам легко подсчитать, принесет ли такая инвестиция ожидаемый доход. В актив вы записываете доход от сдачи недвижимости в аренду и рассчитываете в процентах доходность. Может так получиться, что вы взяли кредит под 10 % годовых, а доходность от аренды составляет только 5 %.