Где открыть расчетный счет ип и ооо: рейтинг банков по рко

Содержание:

- Dependencies

- Бесплатна ли эта услуга

- Как осуществляется перекредитование ипотеки в данной организации, взятой в Сбербанке

- Открытие индивидуальным предпринимателем расчетного счета: документы

- Сравнительная таблица

- Об МФО Profi Credit

- Процедура открытия расчетного счета

- Условия получения займа

- Может ли банк отказать в открытии расчётного счёта для ИП?

- Консолидированный балансовый отчёт

- Какие документы банк требовать не вправе?

- Часто задаваемые вопросы по теме

- Вопрос 1. Возможно ли открыть расчетный счет онлайн? Анатолий, 29 лет, г. Вологда

- Вопрос 2. Где открыть расчетный счет для ИП в 2020 году? Мария, 34 года, г. Нижний Новгород

- Вопрос 3. Обязан ли ИП открывать расчетный счет в принципе? Александр, 35 лет, г. Самара

- Вопрос 4. Как быстро открыть РС? Марат, 27 лет, г. Кропоткин

- Вопрос 5. Какие тарифы на обслуживание считаются нормальными? Заур, 32 года, г. Махачкала

- Вопрос 6. Можно ли открыть счет без платы за обслуживание? Нина, 23 года, г. Череповец

- Вопрос 8. Почему могут отказать в открытии счета? Иван, 41 год, г. Мурманск

- Способы получения

- В каком банке открывать расчетный счет для ИП

- 1 место. Точка, «Ноль» — победитель

- Банк Абсолют: вход в личный кабинет

- В каком банке я открыл расчетный счет для своего ИП и почему – делюсь опытом

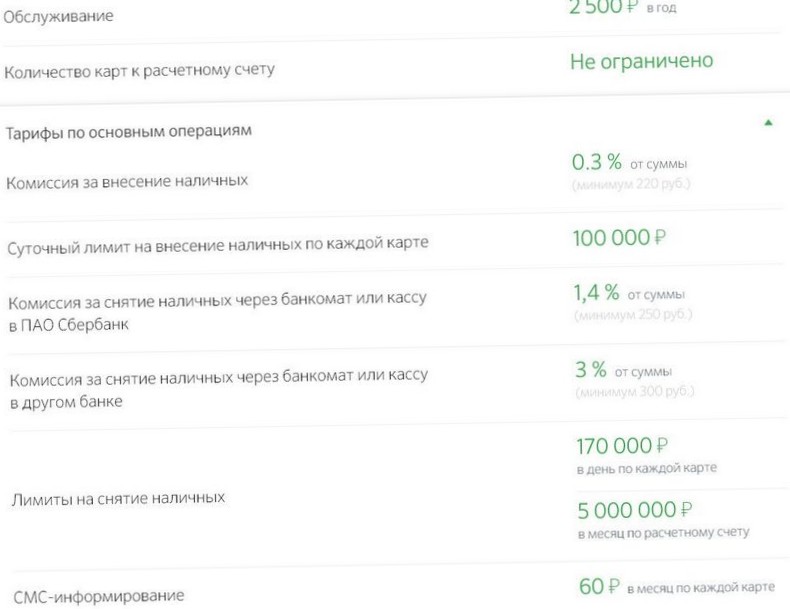

- Обзор тарифов

Dependencies

Бесплатна ли эта услуга

Рассмотрев рейтинг банков, становится понятно, что большинство организаций предоставляет эту услугу абсолютно бесплатно, но есть и такие, которые требует оплатить выпуск банковской карточки и плату за обслуживание при оформлении. Эта сумма варьируется от 200 до 2000 руб. Эту информацию можно найти на официальном сайте организации, как и всю раскладку по платным и бесплатным услугам.

Обратите внимание! Если провести сравнение, то самый лучший банк будет не тот, который берет плату за обслуживание или открытие, а тот, который предельно ясно предоставляет информацию о том, сколько в итоге обойдется пользование р/с

Расшифровка услуг банка и их примерная стоимость

Как осуществляется перекредитование ипотеки в данной организации, взятой в Сбербанке

Процедура рефинансирования является не менее сложной, чем первоначальное оформление ипотеки у одного кредитора – Сбербанка. Но имеются некоторые отличия, которые необходимо учитывать.

Поскольку основная информация о клиенте уже есть в базе, потребуется меньший пакет документов, однако, банк проверит платежеспособность и добросовестность по исполнению наложенных кредитных обязательств и на основе полученной информации примет решение.

Процесс рефинансирования:

- Подача заявки в Россельхозбанк и предоставление основного пакета документов.

- При получении предварительного решения – обращение к начальному кредитору – в Сбербанк, с целью его одобрения.

- Банк проверяет все данные, после чего осуществляется выкуп кредита у Сбербанка.

- Переоформляется закладная на объект недвижимости.

- Составляется новый график платежей.

Существует ряд причин, по которым, после детального рассмотрения особенностей ипотеки, рефинансирование уже не кажется выгодной мерой.

Трудности рефинансирования:

Необходимо оплачивать дополнительные сборы

За подготовку пакета документов и перевод средств от одного банка в другой

За нотариальное удостоверение

При перерегистрации сделки тоже нужно оплачивать сбор

Отчет об оценке объекта недвижимости

Действителен в течение полугода, в связи с чем возникает необходимость в его переоформлении

При расторжении действующего страхового договора

Страховщик возвращает лишь часть взноса за вычетом расходов, связанных с ведением дела и оплаты прошедшего периода. Компенсация не осуществляется. Затем заключается новое страховое соглашение, по условиям договора на ипотеку с Россельхозбанком

Банки не любят переводить к себе проблемных клиентов

В связи с чем осуществляется проверка кредитной истории. Она должна быть идеальна

Только в таком случае можно перекредитоваться на более выгодных условиях

Необходимо принимать во внимание тот факт, что у каждого банка

Имеются определенные внутренние регламенты, в которых отражены основные требования к объекту ипотеки. Перекредитоваться будет очень сложно гражданам, у которых она оформлена с определенной долей или комнатой

Высокий износ жилья, ранние годы постройки и наличие деревянных перекрытий – эти технические особенности тоже приводят к отказу. Если один банк принял объект, нет гарантии, что он подойдет и в другом

Зачастую рефинансирование с целью снижения переплаты

Не имеет смысла по той причине, что в процессе переоформления будут потрачены деньги. Однако, можно поменять график платежей, приблизить день взноса к моменту получения заработной платы

Необходимо учитывать, что платеж по кредиту

Включает в себя основную часть, и сумму, расходуемую на оплату процентов. В первые месяцы заемщик гасит лишь проценты. Если с момента оформления ипотеки прошло много лет, проценты уже погашены, и смысла в перекредитации нет, поскольку перерасчет уже не будет выполнен

Перед тем, как приступать к подаче заявки на рефинансирование, необходимо тщательно изучить все предлагаемые банком условия, определить, есть ли выгода в совершении данной процедуры, и только затем подавать бумаги на рассмотрение. Нужно учесть все трудности и дополнительные расходы.

Если же с момента оформления ипотеки прошло не много времени – один или два года, в рефинансировании есть смысл, поскольку будет снижена процентная ставка, существенно улучшены условия, и изменен график погашения задолженности.

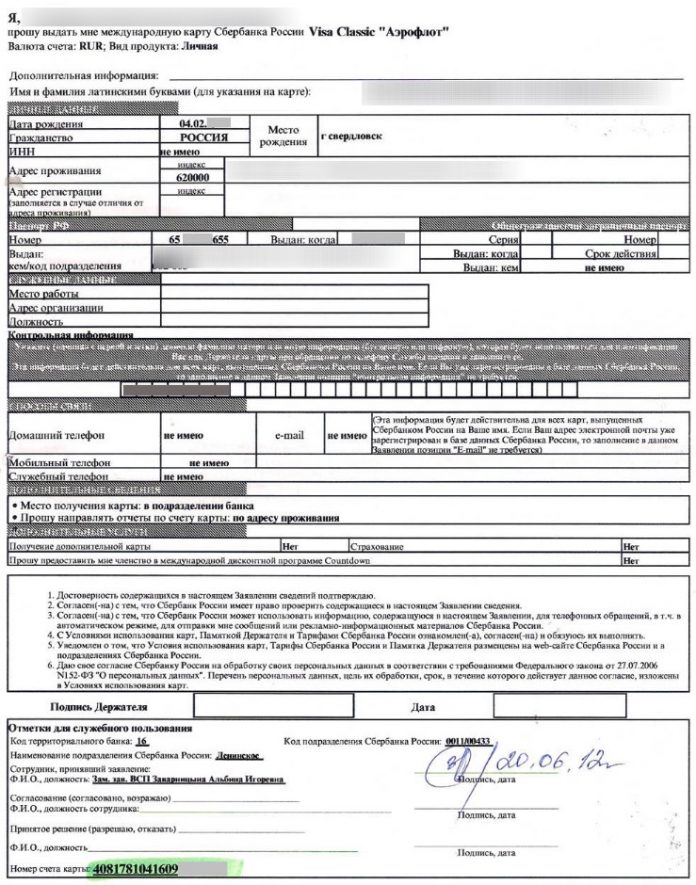

Открытие индивидуальным предпринимателем расчетного счета: документы

Без документов открыть р/с индивидуальному предпринимателю не удастся. При этом тот или иной банк может запрашивать разный пакет документов, точный их перечень можно узнать в выбранном банке. В любом случае, при походе в банк при себе надо иметь:

- гражданский паспорт физического лица;

- свидетельство о государственной регистрации ИП;

- свидетельство о постановке на учет в налоговой инспекции;

- информационное письмо о кодах статистики или распечатка с официального сайта Росстата;

- если сфера деятельности предпринимателя требует получения специального разрешения, то потребуется еще и лицензия;

Расчетный счет индивидуального предпринимателя может открыть и доверенное лицо, если оно представляет интересы ИП по доверенности, его удостоверение личности в этом случае также обязательно к предъявлению. В этом случае надо будет представить еще и нотариально заверенный образец подписи ИП.

С мая 2014 года ИП не нужно самостоятельно уведомлять никакие контролирующие органы о том, что он открыл расчетный счет. Так что как только свершилось оформление расчетного счета в банке, у ИП не осталось дополнительных обязанностей. Факт открытия расчетного счета банк подтверждает выдачей соответствующего документа.

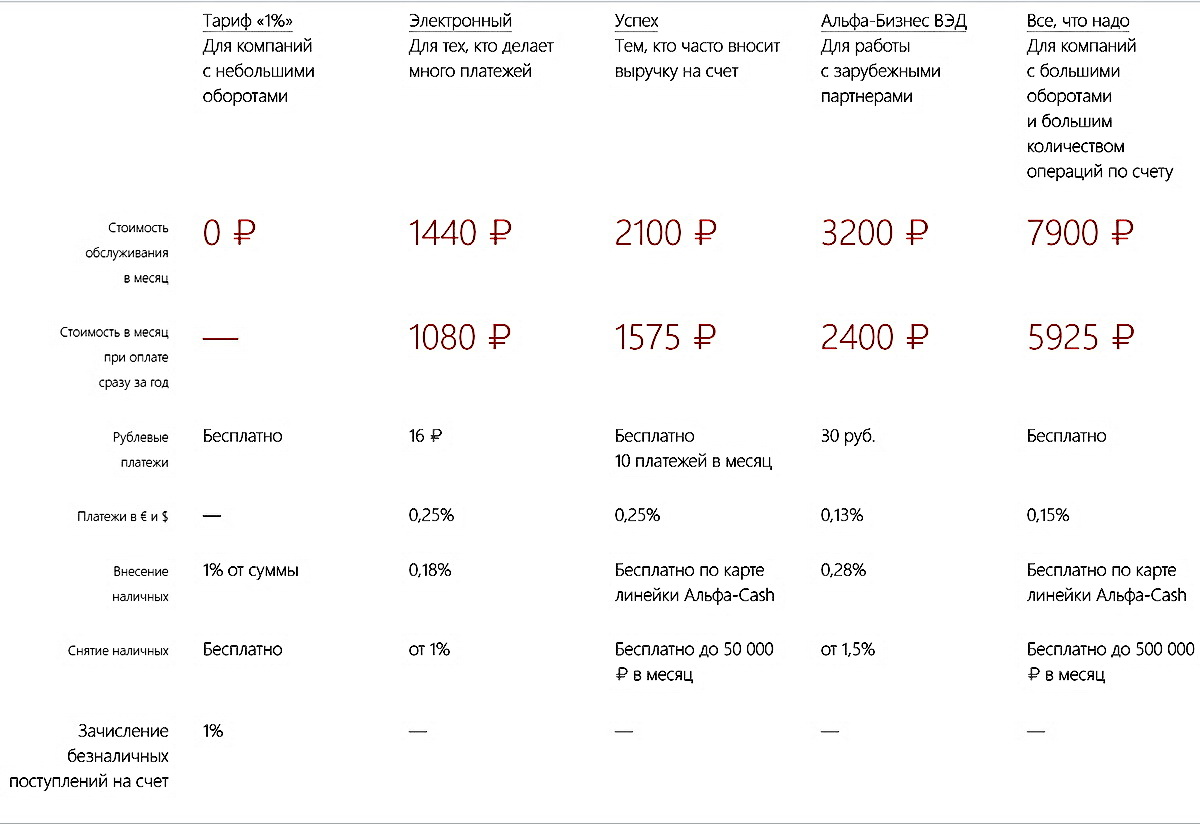

Сравнительная таблица

Таблица покажет, на каких условиях можно открыть расчётный счёт для ИП — тарифы 2017 года в разных банках

Где выгодней открытие расчётного счёта в банке для ИП — в общеизвестных и разветвлённых кредитных организациях или в менее популярных молодых банках?

Первые принято считать более надёжными, но порой условия в них совершенно неподходящие. Вторые предлагают дополнительные услуги и готовы уступить в стоимости обслуживания ради новых клиентов. Но большинство людей не рискуют доверять малоизвестным банкам, не убедившись в их эффективности. Изучив все параметры, вы сможете сделать для себя выбор.

В таблице использованы критерии, благодаря которым вы узнаете:

Об МФО Profi Credit

Процедура открытия расчетного счета

Открыть расчетный счет для ИП можно несколькими способами:

- через интернет-ресурс банка;

- при личном посещении финансового предприятия.

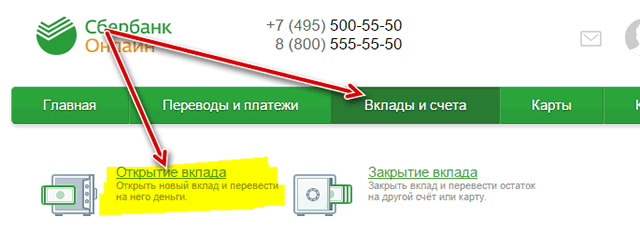

Если соискатель уже выбрал учреждение, которое будет вести его финансовые дела, то он может оформить заявку через Интернет. Такой способ называется резервацией. В отделение потом прийти придется, но уже лишь для того, чтобы подписать документы. Для этого необходимо зайти на официальный ресурс финансового предприятия, зарегистрироваться и подать заявку на расчетный счет.

На сайте заполняются личные данные частного предпринимателя, контактная информация, сведения о фирме. Требуется самостоятельно выбрать удобный тариф и подтвердить запрос. В систему нужно загрузить всю необходимую документацию, которая подтверждает личность бизнесмена и легальность его деятельности. Выбирая пакет услуг, соискатель дает согласие на формирование договора, который позже нужно будет подписать в отделении банка.

Оформление р/с онлайн

Если человек сразу обращается в офис, то заполнение бумаг предстоит на месте, как и предоставление всех необходимых документов. Сотрудники помимо оригиналов потребуют копии. Заявление должен подписать не только владелец, но также и главный бухгалтер компании. Целесообразно сразу предоставлять копии документов, заверенных нотариальной конторой.

Важно! Открытие банковского счета посредством предварительного бронирования — самый быстрый способ. Он значительно сокращает время при оформлении

Нужно сразу выбрать надежный банк, чтобы потом не было затруднений с ведением р/с и неожиданным повышением тарифов. Дешевый тариф может иметь скрытые платежи.

Условия получения займа

Может ли банк отказать в открытии расчётного счёта для ИП?

Банк может отказать в открытии р/с при непредставлении клиентом информации, необходимой для идентификации его личности. Граждане обязаны предоставлять нужные сведения в силу пункта 14 статьи 7 ФЗ N 115-ФЗ. Список сведений, достаточных для идентификации, приведён в п. 4.7 Инструкции. Кроме того, кредитные организации обязаны удостовериться в законности деятельности предпринимателя.

На практике банки часто отказывают клиентам без указания причины. Имеют ли они на это право — спорный вопрос в юридической среде.

По ФЗ N 115-ФЗ о противодействии отмыванию доходов, банки обязаны знать о характере деловых отношений, определять цели финансово-хозяйственной деятельности, финансового положения и деловую репутацию. Поэтому банки для открытия расчётного счёта для ИП проверяют не только предоставленные документы.

Банковский отказ правомерен в 3 случаях:

Учредительные документы и лицензия банка не допускают определённых операций.

Банк не имеет технической возможности обслуживать счёт.

Отказ допускается законом или иными правовыми актами:

- есть решение о приостановлении операций по счетам клиента (п. 12 ст. 76 НК РФ);

- лицо не предоставило документы, требуемые по ст. 23 Закона N 173-ФЗ, либо предоставило недостоверные;

- юрлицо отсутствует по местонахождению;

- лицо не представило документы, подтверждающие указанные в ст. 7 Закона N 115-ФЗ сведения, либо предоставило недостоверные;

- есть информация (полученная в соответствии с законом) об участии в террористической деятельности;

- не представлены документы для идентификации личности (или недостоверные);

- физлицо или его представитель лично не присутствуют при открытии счёта;

- банком России введен запрет на осуществление кредитной организацией отдельных банковских операций.

Консолидированный балансовый отчёт

Какие документы банк требовать не вправе?

Бывают ситуации, когда банковские служащие требуют при открытии р/с гораздо больший пакет документов, чем указан в Инструкции Банка России. И это не всегда неправомерно.

По пункту 2 статьи 846 ГК РФ банк обязан заключить договор банковского счёта с клиентом и не вправе отказать в этом, кроме случаев, когда отказ вызван отсутствием у банка возможности принять на обслуживание клиента либо допускается законом или иными правовыми актами.

При необоснованном уклонении банка от заключения договора клиент вправе предъявить ему требования, предусмотренные пунктом 4 статьи 445 ГК РФ.

Отказ в открытии расчётного счёта ИП из-за непредставления бумаг, которые не указаны в приведенном выше списке, можно оспорить — при вашей правоте судебные издержки понесёт банк.

Четкий перечень документов установлен Инструкцией, поэтому банки не должны требовать:

Часто задаваемые вопросы по теме

Сам задавался ими и регулярно слышал их от знакомых.

Расчетный счет можно открыть онлайн прямо из офиса или дома!

Расчетный счет можно открыть онлайн прямо из офиса или дома!

Вопрос 1. Возможно ли открыть расчетный счет онлайн? Анатолий, 29 лет, г. Вологда

Да, сейчас почти все крупные банки предлагают клиентам открыть расчетный счет онлайн без посещения физического офиса. Мой партнер год назад открыл РС именно таким способом.

Для этого нужно подготовить пакет документов, предоставить банку оттиск своей печати ИП и подписи (в отсканированном виде) на листе бумаги.

Со стороны банка за вами будет закреплен персональный менеджер, с которым вы сможете решить все организационные вопросы по вашему РС в удаленном режиме.

Уже через 10-60 минут вы станете полноценным обладателем РС.

Вопрос 2. Где открыть расчетный счет для ИП в 2020 году? Мария, 34 года, г. Нижний Новгород

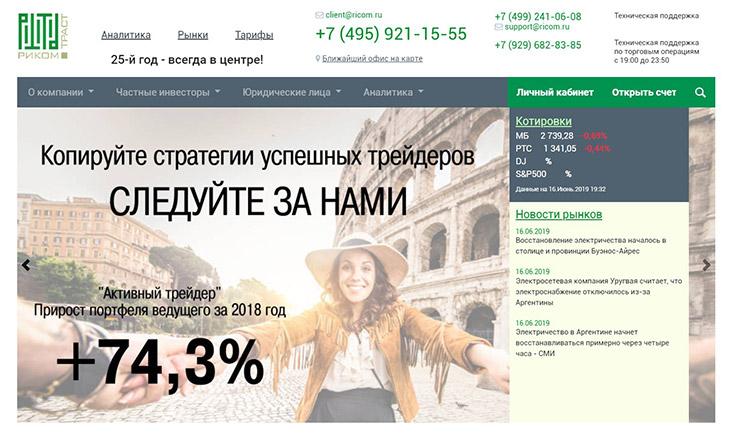

Как я понимаю, вопрос подразумевает рекомендацию банка с хорошими условиями. Рекомендую следующие банки: Сбербанк, Альфа-Банк, Восточный банк, Тинькофф Банк, Точка Банк, Модульбанк.

В них я и мои друзья открыли РС для себя и вполне довольны.

Вопрос 3. Обязан ли ИП открывать расчетный счет в принципе? Александр, 35 лет, г. Самара

По закону индивидуальный предприниматель не обязан открывать РС. Но в некоторых случаях он просто необходим. В первую очередь такой счет нужен, если вы работаете с юридическими лицами и другими ИП. Это называется сектор b2b (би ту би) или “бизнес для бизнеса”.

Если вы планируете работать с тендерами и котировками, участвовать в госконтрактах, наличие РС будет необходимым условием.

Работая в сфере торговли и принимая оплаты картами (эквайринг), расчетный счет придется открыть.

Вопрос 4. Как быстро открыть РС? Марат, 27 лет, г. Кропоткин

Если по шагам то:

- Определиться со своими предпринимательскими задачами.

- Выбрать банк с возможностью открытия РС без визита в офис.

- Подать документы в банк в электронном виде.

Это самый быстрый способ.

Вопрос 5. Какие тарифы на обслуживание считаются нормальными? Заур, 32 года, г. Махачкала

Здесь приведу тарифы Модульбанка на 2020 год (в нем у моего друга открыт РС):

| Открытие счета: | бесплатно |

| Ежемесячная абонентская плата: | 490 рублей |

| Стоимость отправки платежного поручения: | 19 рублей |

| Снятие наличных до 50 000 рублей в месяц: | без процентов |

| Стоимость платежа физическому лицу до 500 000 рублей: | 19 рублей, (свыше 500 000 рублей: 1%) |

| Ежемесячные начисления процентов на остаток по счету: | 3% годовых |

На эти тарифы можно ориентироваться как на средние. Считаю, что описанные условия довольно выгодные для ИП.

Вопрос 6. Можно ли открыть счет без платы за обслуживание? Нина, 23 года, г. Череповец

Да, можно. В ряде банков плата за обслуживание по РС не взимается. Но, часто при таких условиях, стоимость отправки платежного поручения значительно выше, чем в других банках.

Внимательно читайте условия договора с банком, так как он в накладе точно не останется. Постарайтесь спрогнозировать объем будущих операций и их частоту. На основе этих критериев и принимайте решение в пользу того или иного банка.

Вопрос 8. Почему могут отказать в открытии счета? Иван, 41 год, г. Мурманск

Таких причин несколько. В большинстве случаев это банальная проблема с документами: не достает нужных бумаг, они оформлены неправильно или утратили юридическую силу.

Самая частая причина отказа – подозрение на совершение в прошлом незаконных операций (отмывание денежных средств или финансирование терроризма). В последнее время в интернете и СМИ остро поднимается тема “слежки” за движением безналичных денег предпринимателей и физических лиц.

По неофициальной информации у банков есть единая база “неблагонадежных коммерсантов”. Попав в нее однажды, трудно доказать, что ты честный и законопослушный предприниматель.

При отказе банка открыть РС, крайней мерой становится регистрация фирмы (ИП) на родственника и ведение бизнеса от его имени. Если такое у вас случилось можно обратиться к адвокату или юристу.

Иногда в сложных правовых ситуациях сам пользуюсь сторонней помощью. Решить сложные юридические вопросы помогут специалисты онлайн-сервиса “Правовед”.

Сам периодически обращаюсь к этим ребятам и ответственно рекомендую эту компанию как проверенную “ПАПОЙ”.

Способы получения

В каком банке открывать расчетный счет для ИП

Любой предприниматель, по закону имеет право не открывать расчетный счет, при условии, что ежемесячные платежи не будут превышать установленный лимит в 100 000 рублей. С одной стороны это хорошо, но с другой, вы потеряете массу клиентов, которые могли бы расплатиться с вами при помощи пластиковой карты или мобильного приложения. Кроме того, осуществляя деятельность без счета, вам придется столкнуться с бумажными проблемами, когда каждый отчет нужно самостоятельно заполнить, передать в соответствующие службы и не забыть заполнить декларации с налоговыми отчислениями.

Чтобы избежать таких проблем, вам следует открыть расчетный счет. Однако выбор хорошего банка для открытия расчетного счета ИП затруднен переизбытком различных банковских организаций.

Вы можете долго проводить сравнение банков и потерять кучу времени, прежде чем найдете то, что вам идеально подходит.

Для начала, следует указать критерии, которым должна соответствовать банковская организация, и только потом, на их основании, можно уже отбирать кандидатов.

Итак, вот основные пункты, которые должны быть при открытии расчетного счета:

Бесплатное открытие р/с и возможное бесплатное обслуживание;

Входить в систему страхования вкладов. Это нужно для того, чтобы в случае отзыва у банка лицензии, ИП вернут деньги, но не более 1 400 000 рублей (на ООО не распространяется);

Наличие различных тарифных пакетов, а также возможность оформления кредитных продуктов для малого бизнеса

Клиенту важно выбирать;

Возможность осуществления операций через интернет-банк при помощи компьютера, смартфона и/или умных часов;

Для некоторых также будет важно наличие множества офисов и банкоматов в любом городе.

Открыть расчетный счет ИП в 2019 году можно практически в любом банке, но будет ли он соответствовать вашим критериям? Чтобы вы не прогадали, и смогли выбрать банк, сотрудничество с которым будет проходить на выгодных условиях, обратите внимание на таблицу с рейтингом, которую мы рады вам представить

Топ банков для ИП в 2019 году

|

Название банка |

Стоимость открытия р/с |

Стоимость обслуживания в месяц |

Бронирование счета онлайн |

Наличие мобильного банка |

Начисление % на остаток |

|---|---|---|---|---|---|

|

От 490 до 4 990 р. в зависимости от тарифа |

Да |

Да |

Да |

||

|

От 490 до 9 990 р. в зависимости от тарифа |

Нет |

Да |

Нет |

||

|

От 0 до 2 500 р. в зависимости от тарифа |

Да |

Да |

Нет |

||

|

От 490 до 4 990 р. в зависимости от тарифа |

Да |

Да |

Да |

||

|

От 0 до 8 000 р. в зависимости от тарифа |

Да |

Да |

Нет |

||

|

Веста Банк |

От 0 до 3 000 р. в зависимости от тарифа |

Да |

Нет |

Да |

|

|

Восточный Банк |

От 490 до 9 990 р. в зависимости от тарифа |

Да |

Да |

Нет |

|

|

От 0 до 7 590 р. в зависимости от тарифа |

Да |

Да |

Нет |

||

|

От 0 до 3 990 р. в зависимости от тарифа |

Да |

Да |

Да |

||

|

От 0 до 4 990 р. в зависимости от тарифа |

Да |

Да |

Нет |

Рейтинг был составлен на основании количества затраченного времени, на открытии счета, удобстве сотрудничества, и наличия возможности открыть счет без посещения банка.

Лидерами стали следующие банковские организации:

- Тинькофф Банк;

- Альфа-банк;

- Точка Банк;

- Модульбанк.

Любой удобный для клиента банк, имеет возможность открытия счета без посещения офиса. И выше указанные организации имеют данную опцию, что существенно снижает затраты личного времени.

Так же, мы вам можем посоветовать присмотреться к Сбербанку, так как там имеется возможность подписать договор об открытии р/с в вашем личном офисе.

1 место. Точка, «Ноль» — победитель

1 место

Точка позиционирует себя как «тот самый лучший банк для предпринимателей». После его появления многие бизнесмены, обслуживающиеся в Банке Авангард, перешли в Точку. На форумах по этому вопросу множество обсуждений. Для всех своих клиентов банк предлагает выгодный тариф с бесплатным (!) обслуживанием и специальными предложениями от партнеров банка. Точка входит в состав уникального межбанковского проекта, организованного ФК Открытие и Киви Банком. Вы можете выбрать, на балансе какого банка вы хотите обслуживаться — условия от этого не меняются.

Тариф предоставляется только для ИП с суммой исхдящих платежей до 250 000 рублей в месяц. При росте оборотов клиент переводится на другой тариф.

Точка запустила сервис онлайн-регистрации ИП. Чтобы воспользоваться им, достаточно оставить заявку и загрузить сканы или фото документов. Специалисты банка сами составят заявление и передадут его в налоговую инспекцию, подберут коды деятельности ОКВЭД и откроют расчетный счет. Услуга предоставляется бесплатно, а для подписания договора вам не нужно будет ехать в офис или встречаться с менеджером. Точка работает во всех крупных городах России и почти во всех регионах.

Здесь вы можете прочитать подробный обзор банка для юрлиц Точка (бывший Банк24.ру).

Условия

Банк подойдет как новому, так и давно существующему ИП.

Оформление

Счет оформляется полностью онлайн.

Услуги для ИП

Банк предлагает все необходимое для ИП.

Надежность

Точка работает на базе двух крупных российских банков.

Удобство

Все операции со счетом проводятся в режиме онлайн.

- Стоимость в месяц бесплатно

- Стоимость открытия бесплатно

- Стоимость платежного поручения бесплатно

- Переводы физическому лицубесплатно до 150 000 рублей, далее — 300 рублей за каждые 10 000 рублей

- Интернет-банкинг есть, бесплатно (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 200 рублей в месяц за каждый номер

- Приложение для iOS есть

- Вход в интернет-банк логин и пароль, а далее на выбор SMS-подтверждение или брелок с кодом

- Снятие наличных 350 рублей за каждые 10 000 рублей

- Проценты на остаток по счетунет

- Оформление счета онлайн с выездом специалиста

- Дополнительно онлайн-регистрация ИП — бесплатно (включая госпошлину)

- Бонусы при открытии счета 50 000 руб на продвижение в соцсетях в myTarget, 10 000 руб на продвижение в Яндекс.Директ, 3 000 рублей на продвижение в Google.Adwords

Преимущества

- Открытие счета без визита в банк

- Полностью бесплатное обслуживание

- Реквизиты счета после оформления заявки

- Бесплатные зарплатные и корпоративные карты

- Помощь в регистрации ИП

Недостатки

- Только для малого бизнеса

- Дорогие переводы физлицам и операции с наличными

Подробнее

Банк Абсолют: вход в личный кабинет

Востребованной функцией финансовой организации является интернет-банк, разработанный для банковского обслуживания в режиме онлайн. Личные финансы и бюджет у авторизованных пользователей находится под контролем 24 часа в сутки без разграничения по месту нахождения.

Откроется страница авторизации в личном кабинете. Для зарегистрированных пользователей достаточно ввести логин и пароль, выбрав вкладку «Вход» и введя данные в поля «Логин» и «Пароль».

Клиенту достаточно зайти в «Абсолют онлайн» для совершения операций со счетами и вкладами:

- просматривать полную информацию по всем подключенным банковским продуктам

- без проблем осуществлять переводы с карты на карту любого банка

- оплачивать услуги (коммунальные платежи, мобильная связь, налоги и штрафы, интернет и ТВ)

- выполнять подачу заявок на кредиты и кредитные карты

- проводить анализ расходов или открывать депозиты и погашать кредиты

- блокировать банковские карты

- получать обратную связь от службы поддержки

- находить ближайшие банкоматы и отделения банка

- просматривать актуальный курс валют

Возможности личного кабинета подстроены под жизненные потребности клиента, которому теперь нет необходимости стоять в очереди в кассу или терминал, для оплаты электроэнергии, налогов, штрафов или открытия вкладов.

В каком банке я открыл расчетный счет для своего ИП и почему – делюсь опытом

Александр Бережнов – основатель проекта “ПАПА ПОМОГ”

Когда встал вопрос об открытии РС для своего ИП, я не долго думал, так как не предъявлял больших требований к будущему банку-партнеру.

У меня упрощенная система налогообложения (6% на доход). Обороты за год тоже планировались небольшие: от 300 000 рублей до 1500 000 рублей.

Частота транзакций: 1-2 раза в месяц на сумму 20 000-100 000 рублей.

До этого уже давно пользовался дебетовой картой Тинькофф Банка, поэтому принял решение открыть РС в Тинькофф Банке.

Опросил знакомых бизнесменов, которые уже имели предпринимательский счет в “Тинькове”. Ребята сказали, что их все устраивает.

Что мне здесь нравится:

- удобный онлайн-кабинет с возможностью самостоятельного ведения бухучета;

- интеграция дебетовой карты в кабинет ИП;

- оперативная техническая поддержка;

- тарифы и условия обслуживания.

Уже 2 года пользуюсь РС в Тинькофф Банке и меня, как и моих друзей все устраивает. Теперь когда у меня спрашивают, могу ли я порекомендовать этот банк для открытия РС, я говорю, что да.

Обзор тарифов

Тариф «Простой»

| Открытие расчётного счёта | 0 рублей |

| Обслуживание счёта в месяц | 490 рублей |

| Платёжные поручения за 1 шт |

налоговые и внутрибанковские платежи — 0 руб. внешние — 49 руб., начиная с 4-ой платёжки (3 бесплатно) |

| Приём наличных | от юрлиц – бесплатно, от физлиц – 290 рублей |

| Снятие наличных | от 1.5% (при снятии более 400 000 руб. процент выше) |

Тариф «Продвинутый»

| Открытие расчётного счёта | 0 рублей |

| Обслуживание счёта в месяц | 1990 рублей с третьего календарного месяца |

| Платёжные поручения за 1 шт |

налоговые и внутрибанковские платежи — 0 руб. внешние — 29 руб., начиная с 11-ой платёжки (10 бесплатно) |

| Приём наличных | от юрлиц – бесплатно, от физлиц – 290 рублей |

| Снятие наличных | от 1.0% |

Подробная информация об условиях банка Тинькофф

| Стоимость открытия | 0 рублей |

| Стоимость обслуживания | Первые 2 месяца бесплатно затем зависит от выбранного тарифа: 490 или 1990 руб./мес. |

| Бесплатный период обслуживания счета | Первые 2 календарных месяца |

| Сроки открытия | 24 часа |

| Поддержка 24/7 часа | В выходные и ночью отвечает колл-центр. В рабочее время персональный менеджер всегда на связи |

| Онлайн-оформление | Заявку оформляют онлайн, также можно отправить документы в отсканированном виде, для подписания договора нужно встретиться с менеджером |

| Оформление без визита в офис | После оформления заявки через интернет менеджер приедет сам, чтобы подписать договор |

| Клиент банк | Бесплатное приложение и интернет-банк |

| Мобильный банк | Бесплатное приложение и интернет-банк |

| Корпоративные карты |

В зависимости от тарифа бесплатно оформляются: 1 корпоративная и зарплатные карты (тариф «Простой»); 2 корпоративных и зарплатные карты (тариф «Продвинутый») |

| Валютные счета | Да, клиентам банка нужно оставить заявку в клиент-банке, для открытия счёта понадобиться валютная карта — активировать её не обязательно |

| С какого года банк на рынке | Банк основан в 2006 году |

| Есть ли зарплатный проект | Да |

| Длина банковского дня | Все переводы срочные: внутри банка — круглосуточно, остальные — с 7:00 до 21:00 |

| Начисление процентов на остаток на счёте | До 8% на остаток по счёту |

| Можно ли переводить деньги на депозит и какой процент на эти депозиты? |

Да, можно выбрать вклад: 8,84% годовых в рублях 2,01% годовых в долларах США 1,25% годовых в евро |

| Какова стоимость 1 платежа в банке? (1 платежки) |

В зависимости от тарифа: тариф «Простой» первые 3 шт. — 0 рублей, далее 49 руб. за 1 шт.; тариф «Продвинутый» первые 10 шт. — 0 рублей, далее — 29 руб. за шт. (налоговые и внутрибанковские платежи бесплатно) |

| Есть ли ЭЦП? (для работы банка-клиента) | Да, одному пользователю выпускают бесплатно |

| Есть ли возможность заводить субаккаунты (других пользователей) и распределять права доступа | Да, можно настроить уровни доступа, например, для руководителя и бухгалтера |

| Стоимость вывода денег со счета | От 1,0% от суммы |

| Скорость реакции на заявку | Специалист перезвонил через 5 минут после оформления заявки |

Регионы работы

Это единственный банк, который присутствует одновременно во всех регионах, отсутствуя при этом там фактически. Офис банка Тинькофф находится в Москве, ни

в одном другом городе нет представительств и отделений.

Но это не значит, что стать клиентами Тинькофф могут только москвичи. Специалисты работают дистанционно, все заявки оформляются через сайт или по

телефону, операции, при необходимости, осуществляются через банки-партнеры. Для личных встреч с клиентами представители сами приезжают домой или в офис.