Простая бухгалтерия: как правильно определить сумму налога на прибыль организации за 15 минут

Содержание:

- Данные для расчёта

- Как узнать кадастровую стоимость?

- Необлагаемая налогом сумма

- Пример сравнения налоговой нагрузки на разных режимах для ООО

- Проверка орфографии в ворде

- Что такое налог на квартиру и от чего он зависит?

- Алгоритм выбора системы налогообложения

- Методы определения

- ?? Полномочия инспекторов. Как и что они могут проверить

- Способы исчисления

- Штрафы и пени по НДФЛ

- Элементы, уменьшающие налоговую базу

- Отечественные принципы начисления налоговой базы

- Как рассчитать сумму налога

- Какой контент выкладывать?

- Особенности исчисления НДС с СМР для собственных нужд

- Итоги и выводы

Данные для расчёта

Величина земельного и имущественного налогов рассчитывается на основе следующих данных:

- Кадастровой стоимости надела земли или недвижимости;

- Налоговой ставки;

- Нормативной стоимости (в некоторых регионах);

- Инвентаризационной стоимости зданий.

Кадастровая стоимость (КС) в большинстве случаев является налоговой базой, как для земельного налога, так и для налога на капитальные здания и постройки, в соответствии с п. 1 ст. 390 и п. 1 ст. 402 Налогового кодекса РФ.

Для вычисления размера налога необходимо учитывать КС земли или здания на первое января расчётного года.

Величина налоговой ставки составляет 0,3% для следующих типов земельных наделов:

- Сельскохозяйственных земель;

- Земель для личного строительства жилья;

- Наделов для подсобного хозяйства;

- Наделов для садоводства/огородничества;

- Дачных участков.

Для наделов, не относящихся ни к одной из вышеперечисленных категорий, ставка по земельному налогу будет составлять 1,5%.

Так как земельный налог относится к местным сборам, органы исполнительной власти муниципалитетов вправе изменять ставку по земельному налогу по своему усмотрению в зависимости от следующих факторов:

- Категории земель, подлежащих налогообложению;

- Вида разрешённого пользования данных земель;

- Положения налогооблагаемых наделов на кадастровой карте местности;

- Отношения налогоплательщиков к категории муниципальных или региональных льготников.

Следует знать, что ставка по земельному налогу может меняться местными властями только в сторону уменьшения.

Ставка по налогу на здания и строения в пределах границ земельного надела для физических лиц составляет 0,1% для следующих типов недвижимости:

- Жилые дома;

- Строящиеся жилые дома;

- Единые комплексы строений, включающих хотя бы одно жилое здание;

- Автомобильные места и гаражи;

- Хозяйственные строения площадью до 50 м2.

Для зданий, относящихся к торговым и развлекательным центрам, а также для строений с кадастровой стоимостью, превышающей 300 000 000 рублей, ставка по имущественному налогу будет составлять 2%, а для зданий, не относящихся ни к одной из вышеуказанных типов, налоговая ставка равна 0,5%.

То есть, если на территории надела расположена хозяйственное строение площадью 60 м2, то налоговая ставка для такого строения будет составлять половину процента.

Муниципальные органы власти могут применять к имущественной налоговой ставке местный коэффициент, величина которого изменяется от нуля до трёх. В соответствии с пунктом 3 ст. 406 НК РФ.

Узнать значение налоговых вычетов или льгот в конкретном муниципальном образовании можно в специальном разделе сайта налоговой службы, выбрав нужный регион и муниципальный округ из списка.

Как узнать кадастровую стоимость?

Данные о кадастровой стоимости земельных наделов можно получить двумя способами:

- Подать письменное заявление в органы Росреестра по месту расположения надела;

- Посмотреть в специальном разделе сайта Росреестра.

Для получения информации с сайта необходимо ввести в специальное поле кадастровый номер надела в формате xx:xx:xxxxxxx:xxx (например, 61:39:0010102:332) и нажать кнопку «Найти». Выведенная на экран кадастровая стоимость надела в рублях и есть налоговая база.

Узнать кадастровую стоимость зданий и построек, расположенных в границах надела, можно следующими способами:

- В многофункциональном центре (МФЦ);

- Почтовым запросом;

- Запросом в кадастровой палате;

- В электронном виде через сайт Росреестра;

- Курьерской доставкой.

Стоимость предоставления данных сведений для физических лиц составляет триста рублей. Ветеранам ВОВ и инвалидам первой и второй групп услуга оказывается бесплатно.

Необлагаемая налогом сумма

Налоговый кодекс предусматривает при расчёте земельного налога льготу в виде необлагаемой налогом суммы в размере десяти тысяч рублей, на которую уменьшается налоговая база. Данную льготу имеют право получить, в соответствии с п. 5 ст. 391 НК РФ, следующие лица:

- Герои России и Советского Союза;

- Инвалиды 1-й и 2-й группы;

- Инвалиды с детства;

- Обладатели ордена Славы;

- Ветераны боевых действий;

- Ликвидаторы последствий аварии на Чернобыльской АЭС;

- Участники ядерных испытаний и лица, перенёсшие лучевую болезнь.

По налоговой базе на здания и постройки в границах надела предусмотрена льгота в виде уменьшения такой базы на сумму, равную стоимости 50 м2 данной постройки.

Если жилое строение вместе с другими постройками оформлены как единый комплекс недвижимости, то необлагаемая налогом сумма для такого комплекса составит один миллион рублей (вычитается из налоговой базы).

Пример сравнения налоговой нагрузки на разных режимах для ООО

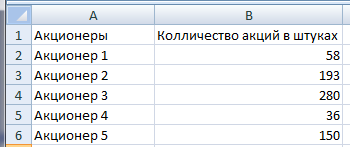

ООО «Солнышко» планирует открыть магазин непродовольственных товаров в городе Вологда. Имеются следующие данные:

- предполагаемый оборот, т.е. доход от реализации в месяц – 1 млн. рублей (без НДС);

- предполагаемые расходы (закупка товаров, аренда, зарплата, страховые взносы и прочее) в месяц – 750 тыс. рублей;

- площадь торгового зала – 50 кв. м;

- число работников – 5 человек;

- сумма страховых взносов за работников в месяц – 15 тыс. рублей.

По виду деятельности магазин непродовольственных товаров (с учетом того, что это ООО, для ИП был бы возможен еще и патент) удовлетворяет требованиям следующих систем налогообложения: ЕНВД, УСН и ОСНО. Поскольку ООО «Солнышко» соответствует ограничениям, установленным для льготных режимов, то сравнивать будем только ЕНВД, УСН Доходы, УСН Доходы минус расходы. ОСНО в расчетах не участвует, как однозначно невыгодный вариант.

1.Для ЕНВД доходы и расходы в учет не берутся, а расчет вмененного налога производится по формуле: БД * ФП * К1 * К2 * 15%:

- БД для розничной торговли равен 1800 руб.,

- ФП – 50 (кв. м),

- К1 для 2019 года — 1,915,

- К2 для г. Вологды равен в этом случае 0.52.

Сумма вмененного дохода составит 89 622 рубля в месяц. Рассчитаем ЕНВД по ставке 15% — равно 13 443 рублей в месяц. Итого, за год ЕНВД составит 161 320 рублей. Эту сумму можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Годовая сумма ЕНВД к уплате составит 80 660 рублей (напоминаем, что рассчитывают и платят ЕНВД поквартально).

2. Для УСН Доходы расчет единого налога выглядит так: 1 млн. рублей * 12 мес. * 6% = 720 000 рублей. Эту сумму тоже можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Считаем: 720 000 – 180 000 (страховые взносы за работников в год) = 540 000 рублей единого налога к уплате за год.

3. Для УСН Доходы минус расходы – обычная налоговая ставка в Вологодской области равна 15%. Считаем: 12 млн. рублей (доходы за год) минус 9 млн. рублей (расходы за год) = 3 млн. рублей * 15% = 450 000 рублей единого налога к уплате за год. Уменьшать эту сумму за счет страховых взносов мы здесь не можем, а можем только учитывать взносы в расходах.

Примечание: расчет и уплата единого налога на УСН происходит несколько в ином порядке — через выплату авансовых платежей поквартально, но на годовую итоговую сумму налога это не влияет.

Итого: Самым выгодным вариантом в этом конкретном случае оказался ЕНВД.

Означает ли это, что ЕНВД для всех предприятий торговли — самый выгодный режим? Конечно же, нет. Давайте немного изменим расчетные показатели. Пусть, например, К2 в формуле составит 0,9 (напоминаем, что К2 устанавливают региональными законами), тогда годовая сумма вмененного налога к уплате составит уже 139 603 рубля. А если выручка магазина будет не 1 млн. рублей, а 300 тыс. рублей в месяц, то единый налог на УСН Доходы составит 108 000 рублей, в то время как сумма ЕНВД не снижается при уменьшении оборота, т.к. рассчитывается на базе физического показателя, в данном случае кв. м.

Если же еще предположить, что даже на такие, довольно скромные обороты, магазин выйдет не в первый месяц своей работы, то плательщик ЕНВД должен все равно платить фиксированную расчетную сумму налога с первого дня постановки на учет, в то время как упрощенец начнет рассчитывать единый налог только с началом получения доходов. С учетом такого расклада выгоднее становится УСН Доходы. Именно поэтому начинающему бизнесмену, когда реальный доход еще неизвестен, рекомендуют поработать на УСН.

Обращаем внимание всех ООО – организации могут уплатить налоги только путем безналичного перечисления. Это требование ст

45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам открыть расчетный счет на выгодных условиях.

Проверка орфографии в ворде

Что такое налог на квартиру и от чего он зависит?

Налог на имущество обязаны оплачивать частные лица, имеющие в собственности следующие объекты недвижимости:

- гаражи, машино-места в паркинге;

- квартиры, дома и комнаты;

- единые комплексы недвижимости;

- незавершенные объекты строительства;

- долевая собственность на любую недвижимость, перечисленную выше.

Наиболее распространенным вариантом собственности частных лиц является квартира.

Налог на квартиру — местный налог, регулирование которого до начала 2015 года осуществлялось отдельным федеральным законом «О налогах на имущество физических лиц» № 2003-1 от 9 декабря 1991 года.

С 01.01.2015 г. вступил в силу ФЗ № 284 от 04.12.2014 г., который вводит в Налоговый кодекс РФ дополнительную главу 32 «Налог на имущество физических лиц».

В качестве налоговой базы устанавливается кадастровая стоимость (то есть максимально приближенная к рыночной) имеющегося в собственности объекта налогообложения. До принятия нормативных нововведений при расчете учитывалась инвентаризационная стоимость квартиры.

Сегодня узнать информацию о кадастровой стоимости квартиры можно в интернете несколькими способами:

- если кадастровый номер неизвестен, то на сайте Росреестра в соответствующем разделе вводится адрес квартиры, по которому выводится государственный кадастровый номер;

- если кадастровый номер известен, то его нужно ввести на сайте налоговой инспекции и посмотреть стоимость.

Дополнительно уточнить размер кадастровой стоимости недвижимости можно в МФЦ и в кадастровой палате Росреестра.

Новые правила расчета налога на квартиру применяются по каждому субъекту РФ в индивидуальном порядке.

Те регионы, которые до 1.12.2015 г. не успели установить кадастровую стоимость объектов недвижимости и обнародовать публично такие данные в соответствующем законодательном акте, при уплате в 2016 году будут применять предыдущую схему расчета.

При этом в полной мере перейти на расчет налога на квартиру по новой методике с учетом кадастровой стоимости, все регионы России должны до 1.01.2020 года.

Налог на дом или квартиру рассчитывается налоговой инспекцией по месту регистрации налогоплательщика и получается им в форме налогового уведомления, содержащего в себе данные о сумме и сроках оплаты.

В связи с тем, что рассматриваемый налог лиц является налогом местного уровня, то конкретная ставка определяется в каждом муниципальном образовании отдельно. В соответствии с новым законом приняты следующие ограничения по налоговым ставкам:

- не более 0,1% от величины кадастровой стоимости объектов налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

- не более 2% для определенного перечня объектов налогообложения, перечисленных в Налоговом кодексе РФ (п. 7, 10 ст. 378), и объектов со стоимостью больше 300 миллионов руб.;

- не более 0,5% для остального имущества.

Власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, вправе уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

- Вид налогооблагаемого объекта.

- Местонахождение объекта.

- Кадастровая стоимость.

- Вид территориальной зоны, в пределах которой располагается объект налогообложения.

В процессе расчета налога в зависимости от видов объектов размер кадастровой стоимости может быть снижен на сумму налогового вычета.

На федеральном уровне для квартир установлен вычет в эквиваленте стоимости 20 кв. м. данной квартиры. Именно это количество метров не будет подлежать налогообложению.

При отрицательной кадастровой стоимости она в соответствии с принятыми правилами приравнивается к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

Алгоритм выбора системы налогообложения

Открывая новое дело, предприниматель в состоянии оценить планируемые доходы, численность персонала и другие параметры. Достаточно проанализировать предстоящий год работы.

Сначала нужно рассмотреть вид деятельности. Например, нотариусам нельзя применять УСН. Перечень возможных сфер для каждого специального режима приведен в гл. 26.1, 26.2, 26.3, 26.4, 26.5 НК РФ.

Потом обратить внимание на организационно-правовую форму. Здесь одно ограничение — патент могут приобрести только ИП

Если организация большая и изначально штат сотрудников превышает 100 человек, то УСН и ЕНВД рассматривать не стоит. ИП с численностью сотрудников свыше 15 человек не выдадут патент.

Важным показателем служит доход. Большинство новичков экономического рынка могут претендовать на УСН по этому параметру. Главное, уложиться в лимит до 150 млн рублей в год. Для ИП на патенте лимит 60 млн рублей.

Если организация планирует работать с крупными покупателями, скорее всего они работают на ОСНО. При выборе поставщика им выгоднее заключать договоры с компаниями на ОСНО, чтобы уменьшить свой НДС.

Выбрав УСН, придется определить вариант учета. Можно платить налог с доходов, а можно с дохода, уменьшенного на расход. Во втором варианте учет сложнее. Но зачастую выгоднее.

Определив для себя приоритетный режим налогообложения, рекомендуем сделать предварительный расчет налогового бремени. Лучше сравнить несколько возможных систем.

Пример сравнения налоговой нагрузки на разных режимах для ООО

ООО «Море» под руководством директора Калькина О.Р. через месяц начинает работу в Екатеринбурге. Компания будет торговать купальниками в розницу. Для удобства расчетов возьмем показатели за месяц. Однако при анализе и выборе режима следует брать планируемые показатели за год.

В месяц ориентировочная прибыль составит 400 000 рублей (без НДС). Расходы компании на аренду магазина, закупку товаров, приобретение мебели в торговый зал и прочие расходы составят 250 000 рублей в месяц без НДС, в том числе зарплата 120 000 рублей (до вычета НДФЛ). Страховые взносы составят 36 240 рублей (120 000 х 30,2 %). Площадь арендуемого помещения составляет 48 кв. м. Численность 4 человека (директор, два продавца, менеджер).

ООО «Море» вправе применять ОСНО (ограничений нет), УСН И ЕНВД. Вид деятельности организации, параметры по численности, площади и выручке укладываются в рамки установленных лимитов на спецрежимах.

Расчет налоговой нагрузки при ОСНО

Налог на прибыль: (400 000 — 250 000 — 36 240) х 20 % = 22 752 рубля.

Предположим, что в примере все расходы (кроме зарплаты) облагаются НДС. Тогда сумма НДС к вычету составит: (250 000 — 120 000) х 20 %)= 26 000 рублей.

НДС с дохода составит: 400 000 х 20 % = 80 000 рублей.

НДС к уплате в бюджет = 80 000 — 26 000 = 54 000 рублей.

Итого обязательных платежей в бюджет за месяц: 22 752 + 54 000 + 36 240 = 112 922 рубля.

Расчет налоговой нагрузки при ЕНВД

Налог на вмененный доход рассчитывается путем умножения базовой доходности (1 800 рублей для торгового зала, ст. 346.29 НК РФ) на физический показатель (площадь зала), на коэффициенты-дефляторы и на ставку налога.

К1 в 2020 году = 2,005, К2 = 1,0

Вмененный доход = 1 800 х 48 х 2,005 х 1 = 173 232 рубля.

Налог на вмененный доход = 173 232 х 15 % = 25 985 рублей.

ООО «Море» вправе сэкономить на налоге, уменьшив его на страховые взносы. При этом налог не должен уменьшиться более чем в два раза. Так как взносы у ООО «Море» больше суммы налога, налог можно уменьшить ровно в два раза.

Итого налог к уплате: 25 985: 2 = 12 993 рубля.

Итого обязательных платежей в бюджет за месяц: 12 993 + 36 240 = 49 233 рубля.

Расчет налоговой нагрузки при УСН (Доходы)

При выборе такой системы расходы не учитываются при исчислении налога.

Налог на УСН = 400 000 х 6 % = 24 000 рублей. В регионах ставка налога может составлять 1-6 процентов.

ООО «Море» вправе сэкономить на налоге, уменьшив его на страховые взносы. При этом налог не должен уменьшиться более чем в два раза. Так как взносы у ООО «Море» больше суммы налога, то налог можно уменьшить ровно в два раза.

Налог к уплате = 24 000: 2 = 12 000 рублей.

Итого обязательных платежей в бюджет за месяц: 12 000 + 36 240 = 48 240 рублей.

Расчет налоговой нагрузки при УСН (Доходы минус Расходы)

Общая ставка налога равна 15 %, но она меняется в зависимости от региона. В нашем примере ставка в регионе равна 7 %.

Налог на УСН = 400 000 – (250 000 + 36 240) х 7 % = 7 963 рубля.

Итого обязательных платежей в бюджет за месяц: 7 963 + 36 240 = 44 203 рубля.

Рассчитав примерную налоговую нагрузку на разных режимах, делаем вывод: ООО «Море» выгодно применять УСН с учетом расходов (последний вариант расчета). Однако в другом регионе при ставке 15 % этот режим не принесет выгоды.

Методы определения

НК РФ предусматривает всего два метода формирования налогооблагаемой базы:

- Кассовый метод, при котором НБ исчисляется на основании проведенных кассовых операций. Например, сумма дохода исчисляется на основании проведенных кассовых поступлений на расчетный счет компании за отгруженный товар, выполнение работ, услуг. Расходами признаются только те траты, которые были фактически оплачены в отчетном периоде. Иными словами, данный метод отражает реальные (фактические) операции налогоплательщика.

- Метод начисления или накопительный, при котором дата фактического получения дохода или осуществления расходной операции значения не имеет. К расчету принимают те операции, которые были начислены, накоплены в отчетном периоде. Например, учитываются начисленные суммы дохода без учета фактов оплаты. Расходами в данном случае признаются все принятые обязательства, вне зависимости от произведенной оплаты.

Отметим, что налогоплательщик имеет право определять собственный метод исчисления НБ. Исключением является только НДФЛ. Для исчисления подоходного налога применяется только кассовый метод, то есть НДФЛ считают по дате выплаты, получения дохода.

?? Полномочия инспекторов. Как и что они могут проверить

Для выполнения своих функций представители налоговой инспекции имеют следующие права:

- контроль за налогоплательщиками;

- проведение камеральных и выездных налоговых проверок по утвержденному графику;

- расчет налога, который подлежит удержанию, а также предъявление налоговых требований.

Проверка юридических лиц

Первое направление для контроля – это юридические лица и индивидуальные предприниматели, которые работают в России. В ходе проверок компаний инспекторы вправе:

- вскрывать, опечатывать, обследовать торговые и производственные помещения;

- контролировать соблюдение порядка использования ККТ;

- изымать бухгалтерские документы, если есть риски их уничтожения;

- получать доступ к бухгалтерским программам налогоплательщиков;

- изымать у налогоплательщиков бумаги, свидетельствующие о нарушениях;

- проводить встречные проверки у контрагентов юрлица;

- приостанавливать действие выданной лицензии.

Налоговики могут привлекать экспертов и переводчиков для повышения эффективности налогового контроля, а также свидетелей.

Проверка физических лиц

Многие ошибочно полагают, что проверки со стороны налоговой службы могут затронуть только юридические лица. На самом деле это не так: налоговики контролируют работу граждан в том числе.

При проверках физических лиц инспекторы вправе:

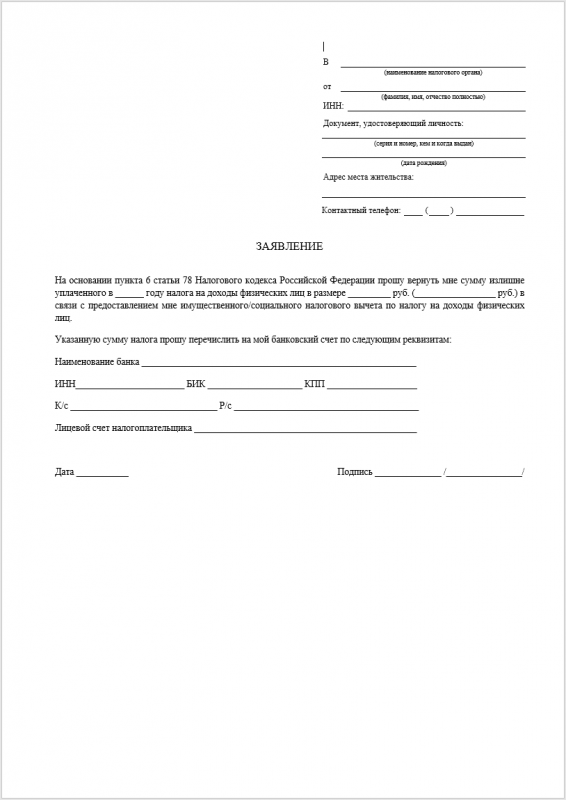

- проверять представленные декларации по форме 3-НДФЛ;

- уточнять корректность уплаты и внесения налоговых платежей;

- проверять сомнительные поступления на счет (обычно речь идет о крупных неустановленных платежах);

- запрашивать необходимые разъяснения и документы;

- изымать свидетельства сокрытия доходов;

- вызывать граждан в инспекцию для дачи пояснений;

- осуществлять проверку сведений на факт достоверности и соответствия данных;

- начислять штрафы и пени;

- требовать предоставить подтверждающие документы.

В основном речь идет о камеральных проверках, выездные проверки в отношении рядовых граждан проводятся редко. Если в ходе проверки были выявлены нарушения, то инспекторы принимают меры для их устранения:

- выдвигают требования об уплате налогов;

- взыскивают недоплату и пени, а также штрафы;

- выносят решения о привлечении к ответственности при выявлении нарушений;

- предъявляют иски, связанные с налогообложением, в соответствующие суды;

- накладывают арест на имущество неплательщиков;

- приостанавливают операции по банковским счетам налогоплательщиков или накладывают арест на них;

- реализуют принудительное исполнение обязательств.

Налоговая необоснованно списала деньги. Как вернуть средства на счет

Читать

Как налоговая выявляет тех, кто работает неофициально

Подробнее

Какие доходы физлиц учитывает налоговая и почему их стоит задекларировать

Смотреть

Ответственность за превышение полномочий

Несмотря на то что сотрудники ФНС наделены широкими правами, они не должны переступать черту закона. При исполнении своих полномочий налоговые инспекторы не вправе превышать свои полномочия и нарушать принцип свободы предпринимательской активности. В частности, нарушать процедуру сбора доказательной базы, использовать полномочия в целях, противоречащих закону.

За превышение полномочий инспектора могут привлечь к уголовной ответственности по , а также , если в действиях должностного лица обнаружен корыстный интерес.

Способы исчисления

Чиновники закрепили следующие виды определения налоговой базы:

- Прямой способ, самый простой и распространенный. Заключается в том, что НБ исчисляется на основании данных первичной документации, учетных регистров и отчетности бухгалтерского и налогового учетов.

- Косвенный, или расчет по аналогии. Применяется, когда исчислить сумму фискального обязательства в текущем периоде прямым способом невозможно. В таком случае исчисление проводится на основании данных НУ и БУ аналогичных предприятий.

- Условный, или презумптивный способ, при котором исчисление НБ производится исходя из условных характеристик объекта обложения. Примером данного способа является исчисление НБ при ЕНВД.

- Паушальный — это способ исчисления, при котором размер фискального обязательства определяется исходя из вторичных признаков. Например, в некоторых европейских странах с определенной категории граждан взимается налог в 12 % от суммы произведенных затрат на проживание.

В большинстве случаев НБ определяется нарастающим итогом с начала расчетного периода. Например, прибыль суммируется помесячно с начала календарного года. Аналогично суммируются доходы физического лица или предпринимателя на упрощенном режиме налогообложения.

Но есть и исключения: не определяется нарастающим итогом налоговая база для имущественных обязательств. Например, налог на имущество физлиц НБ определяется как стоимость объекта недвижимости на конкретное число. По транспортным сборам НБ исчисляется исходя из мощности транспортного средства. Аналогично рассчитывается и земельное обременение.

Теперь определим порядок формирования налоговой базы на конкретном примере.

Штрафы и пени по НДФЛ

В случае, когда налоговый агент перечислил налог с опозданием, он обязан заплатить пени по НДФЛ за каждый календарный день просрочки. Первым днем просрочки считается дата, следующая за днем, когда работодатель должен был перечислить (на не перечислил) налог на доходы. Последним днем просрочки считается дата перечисления налога.

Размер пеней зависит от действующей ставки рефинансирования Центробанка. Налоговые агенты — физические лица (в том числе предприниматели) должны платить пени за каждый день просрочки в сумме одной трехсотой ставки рефинансирования, умноженной на сумму недоимки по НДФЛ.

Для налоговых агентов-организаций установлены следующие правила. Если просрочка не превышает 30 календарных дней, сумма пеней за каждый календарный день просрочки составляет одну трехсотую ставки рефинансирования, умноженную на величину недоимки по НДФЛ. Если просрочка превышает 30 календарных дней, пени складываются из двух частей. Первая часть равна одной трехсотой ставки рефинансирования, умноженной на величину недоимки по НДФЛ, за каждый календарный день просрочки, начиная с 1-го и заканчивая 30-м (включительно). Вторая часть равна одной стопятидесятой ставки рефинансирования, умноженной на величину недоимки по НДФЛ, за каждый день просрочки, начиная с 31-го.

Добавим, что пени в размере одной трехсотой ставки рефинансирования за каждый календарный день просрочки должны платить и те физические лица, которые сами перечисляют НДФЛ со своих доходов.

Кроме того, налоговым агентам, не удержавшим налог из зарплаты сотрудников и (или) не перечислившим его вовремя в бюджет, инспекторы назначат штраф по НДФЛ. То же самое произойдет, если налог на доходы будет удержан и (или) перечислен не в полном объеме. Данный штраф предусмотрен статье НК РФ и составляет 20% от суммы налога, подлежащего удержанию и (или) перечислению.

Не исключено, что налоговому агенту, который не удержал из зарплаты работников НДФЛ, и перевел его в бюджет из собственных средств (кроме ситуации, когда недоимка выявлена при проверке), также придется заплатить штраф по статье НК РФ. То же относится и к работодателям, которые перечислили налог на доходы до того, как выдали зарплату. Хотя об этом прямо не говорится в Налоговом кодексе, но именно так считают инспекторы. Судебная практика противоречива. Есть решения, принятые в пользу ИФНС (см. «Арбитражный суд МО: перечисление налоговым агентом суммы НДФЛ из собственных средств не является уплатой налога»), но есть и решения, принятые в пользу работодателей (см. «Арбитражный суд: досрочная уплата НДФЛ за счет средств налогового агента не приводит к образованию недоимки»).

Для предпринимателей и лиц, занимающихся частной практикой, также предусмотрен штраф за неуплату или неполную уплату НДФЛ. Размер штрафа составляет 20% от неуплаченной суммы налога. Если инспекторы сочтут, что налог не был уплачен умышленно, то величина санкции составит 40% от неуплаченной суммы налога (ст. НК РФ).

Элементы, уменьшающие налоговую базу

Естественно, что для налогоплательщика с финансовой точки зрения выгоднее, чтобы налоговая база была как можно меньшей, тогда с нее будет уплачиваться меньшая сумма налогов. Закон позволяет уменьшить величину, подлежащую умножению на налоговую ставку, на такие экономические величины:

- налоговые вычеты – разрешено не включать в облагаемую налогом сумму определенные законом категории сумм (к ним относятся стандартные вычеты, пенсионные, благотворительные, «детские» и некоторые другие);

- налоговые льготы – финансовые преимущества для тех или иных категорий, установленные Правительством (меньшая сумма налога, уменьшение налоговой ставки, установление минимума, который не подлежит налогообложению, полная отмена уплаты того или иного налога).

Итак, если выразить налоговую базу в виде формулы, она будет иметь следующий вид:

НБ = СД – В – Л

где:

- НБ – налоговая база;

- В – предусмотренные законом и применимые к данному налогоплательщику налоговые вычеты;

- Л – действующие для данного налога и категории плательщиков налоговые льготы.

Отечественные принципы начисления налоговой базы

В современном российском законодательстве налоговая база отвечает следующим обязательным требованиям.

- Все вопросы, касающиеся способа определения и порядка установления налоговой базы, регламентируются Налоговым Кодексом РФ.

- Каждый учетный период находит свое отражение в финансовой документации, которую ведет налогоплательщик, и на основании этих документальных подтверждений по итогам каждого отдельного периода вычисляется количественная характеристика налоговой базы.

- Если в текущем периоде была найдена ошибка в исчислении налоговой базы, относящаяся к уже истекшему промежутку времени, нужно произвести перерасчет налоговой базы «ошибочного» периода.

- Если период, в котором совершена ошибка, не поддается точному установлению, пересчитать налоговую базу будет необходимо в настоящее время, то есть в отчетном периоде.

- Порядок для начисления налоговой базы определяет Министерство финансов Российской Федерации. Учет прибыли и затрат по итогам хоздеятельности за нужный период, отраженный в финансовой документации, должны вести:

- индивидуальные предприниматели;

- организации;

- налоговые агенты.

- Налогоплательщики-физлица берут за основу начисления налоговой базы собственные данные учета прибыли, а также информацию, полученную от другой стороны — контрагента их деятельности (организация, другое физическое лицо).

Как рассчитать сумму налога

Порядок исчисления конкретного налога изложен в соответствующей главе НК РФ. В общем случае налоговая база умножается на ставку. Полученный результат является суммой налога. Например, при НДФЛ по стандартной ставке 13% доход в 100 тыс. рублей облагается налогом в 13 тыс.

Налоговая база — это количественная характеристика объекта налогообложения. Это могут быть: денежные суммы полученные в качестве дохода или прибыли; единицы имущества, характеристики имущества (например, объем двигателя транспорта) и другие параметры.

Налоговая ставка — это размер налога, начисляемого на налоговую базу. Ставка может выражаться в процентах от полученных доходов или в виде фиксированной суммы на единицу налоговой базы.

Какой контент выкладывать?

Разумеется, многие люди сразу после регистрации в Инстаграме, поспешат выкладывать свои селфи на фоне всего, чего только можно. Кто-то выкладывает фотографии только что приготовленных блюд, а кто-то делится фотографиями из путешествий в далекие страны.

Здесь все зависит от вас. Все фотографии одинаково хороши. Однако, не следует публиковать изображения, которые могут кого-то обидеть или оскорбить. В случае, если на Вашей фотографии изображены другие люди, например, ваши друзья, желательно предварительно заручиться их согласием на публикацию. И если они не согласны – публикацию необходимо немедленно удалить.

Нужно помнить, что любой нежелательный контент обязательно будет удален бдительными модераторами по жалобам пользователей. Также следует соблюдать законодательство и не пользоваться камерой в местах, где это запрещено. Не следует делать фотографии на работе, а также при вождении автомобиля и других действиях, требующих повышенной бдительности и внимания.

Подводя итог, надо сказать, что Инстаграм – это универсальный инструмент для современного пользователя, коим является ныне практически каждый человек. Приложение постоянно обновляет свои возможности, становится более функциональным и привлекательным как для простых любителей общаться, так и для деловых людей. Как и для чего использовать данную соцсеть – зависит только от вас. Используйте ее с пользой!

Видео: как использовать основные возможности Инстаграма?

В этом ролике Павел Лобанов расскажет, для чего создан Инстаграм и как пользоваться основными функциями приложения:

Особенности исчисления НДС с СМР для собственных нужд

Статья 146 НК Российской Федерации определяет, что строительно-монтажные работы, выполняемые организацией для собственных нужд, признаются объектом налогообложения.

К таким относятся работы, осуществляемые предприятием своими силами с выделением на стройку рабочих основной деятельности и выплаты им заработной платы по строительным нарядам, а также выполненные строительными организациями по собственному строительству (не по договору подряда). При этом обычный текущий ремонт не облагается НДС (Письмо Минфина от 05.11.2003 г. №04-03-11/91).

При выполнении СМР для собственных нужд под налоговой базой понимается стоимость выполненных работ, которая складывается из всех фактически понесенных расходов налогоплательщика (п. 2 ст. 159 НК РФ). Если для выполнения СМР привлекались подрядные организации, то стоимость выполненных ими работ в налоговую базу не включается (решение ВАС РФ от 06.03.2007 №15182/08).

Таким образом, к расходам, включаемым в налоговую базу, в данном случае относятся следующие траты:

- на сырье и стройматериалы, хозпринадлежности, инвентарь;

- на зарплату сотрудникам, проводящим СРМ (рабочие, ИТР, вспомогательный персонал);

- на страховые взносы, начисленные на зарплату этих сотрудников;

- на амортизацию основных средств предприятия;

- на аренду инструментов, строительных машин, механизмов и т. д.;

- на разработку своими силами проектно-сметной документации;

- другие.

Итак, определение налоговой базы—довольно трудоемкий процесс. Необходимо учитывать как положения статей Налогового Кодекса РФ, так и дополнительные комментарии и разъяснения соответствующих органов.

Итоги и выводы

Итак, определим, что такое налоги, их виды и функции, кратко.

Налоговые обязательства — это обязательные платежи в пользу государства, которые имеют индивидуальный, безвозмездный характер. Выполняют четыре основные функции: фискальную (пополнение бюджета), распределительную (перераспределение средств), регулирующую (утверждение норм и правил налогообложения), контрольную (надзор за полнотой и своевременностью расчетов).

Основная классификация в таблице:

Источники

- https://zakon.temaretik.com/1591057429124876678/kontrolnaya-funktsiya-nalogov-opisanie-i-primery/

- https://www.calc.ru/Nalogi-Vidy-Urovni-I-Funktsii-Nalogov.html

- https://nalog-nalog.ru/nalogovaya_sistema_rf/kakie_nalogi_otnosyatsya_k_pryamym_i_kosvennym_tablica/

- https://buhland.ru/pryamye-i-kosvennye-nalogi-otlichiya-tablica-sravnenij/

- https://KtoNaNovenkogo.ru/voprosy-i-otvety/nalog-chto-ehto-takoe-vidy-funkcii-kontrol-klassifikaciya-nalogov.html

- https://moneymakerfactory.ru/spravochnik/osnovnyie-funktsii-nalogov/

- https://yurface.ru/buhgalteriya/nalogi/osnovnye-funkcii-nalogov-v-gosudarstve/

- https://BusinessMan.ru/zachem-nujnyi-nalogi-kuda-idut-nalogi-ponyatie-i-vozniknovenie-nalogov-nalogovaya-sistema.html

- https://investbrok.ru/trendy/nalogooblozhenie-vidy-funkcii-i-elementy-nalogov.html

- https://abkr23.ru/dlya-chego-nuzhny-nalogi/

- https://ppt.ru/art/nalogi/vidi-funkcii