Лизинг это простыми словами: определение и виды

Содержание:

- Виды

- Часто задаваемые вопросы по лизингу

- Виды лизинговых платежей

- Как правильно выбрать лизинговую компанию

- Рекомендации специалистов

- Что такое лизинг – определение

- Преимущества лизинга

- Лизинговые компании: обзор условий сотрудничества

- Главное меню

- Объекты лизинга (предметы) — что можно взять в аренду

- Преимущества операционного лизинга

- Xbox Game Pass Ultimate: Все, что нужно знать о подписке на игры для Xbox и РС

- Порядок оформления лизинговых сделок

- Этап 1. Выбираем лизинговую компанию и объект сделки

- Этап 2. Знакомимся с условиями лизинговой сделки и проходим ее согласование

- Этап 3. Составляет договор лизинга

- Этап 4. Вносим первоначальный взнос и принимаем лизинговое имущество

- Этап 5. Использование предмета лизинга и оформление его в собственность

- Порядок оформления лизинга

Виды

Давайте рассмотрим виды лизинга и понятие, – а именно, откуда взялось такое название. Хотите знать, от какого слова произошел данный термин? Чтобы выяснить значение слова лизинг, нам нужно обратиться к словарю английского языка: «lease» переводится, как «аренда». Термин действительно обозначает аренду, но имеются и различия, например, объект аренды, а также продавца чаще всего выбирает лизингополучатель, а еще, он имеет право выкупить предмет.

Важное по теме: разница между лизингом и кредитом — объясняем без воды, только плюсы и минусы. Ну что же, мы рассмотрели процедуру покупки в лизинг, что это такое и кому выгодно

А сейчас, перейдем к разновидностям услуги и в чем она заключается:

Ну что же, мы рассмотрели процедуру покупки в лизинг, что это такое и кому выгодно. А сейчас, перейдем к разновидностям услуги и в чем она заключается:

Финансовый

Давайте рассмотрим понятие финансового лизинга – что это такое простыми словами, в чем смысл и в чем его суть. Если объяснять простым языком – это финансовая аренда, которая заключается на длительный срок (примерно равный периоду службы объекта).

Операционный

Такой договор заключается на небольшой срок, у него, обычно, повышенная арендная ставка, а еще, по завершении сотрудничества объект скорее всего нельзя будет выкупить. По окончании действия контракта, клиент заключает новый договор, приобретая более современное оборудование. Такие отношения особенно востребованы при покупке в лизинг транспорта, — что это значит? Клиент пользуется автомобилем несколько лет, затем сдает его, оформляет новый, более современную модель, и продолжает в том же духе.

Возвратный

Чтобы объяснить понятие возвратного лизинга своими словами, мы попросим вас представить себя директором автобусного парка.

У вас возникли финансовые затруднения, и вы решили продать несколько автобусов лизинговой компании. И сразу же выкупить их у этой фирмы через лизинговый договор. Другими словами, продавец является одновременно лизингополучателем. На деле, автобусы никуда не делись, они продолжают работать в вашем автопарке, но их владельцем стала лизинговая компания, а вы теперь их арендуете. Плюс, вы получили деньги за их продажу, которые можно пустить на развитие бизнеса.

В экономике такие отношения часто становятся средой для мошенничества, поэтому они всегда сопровождаются пристальным вниманием налоговых служб. Теперь вы знаете, что значит купить в лизинг свои же собственные активы – в большинстве случаев, это выход из критической для предприятия ситуации

Теперь вы знаете, что значит купить в лизинг свои же собственные активы – в большинстве случаев, это выход из критической для предприятия ситуации.

Отдельно упомянем про групповой или корпоративный лизинговый контракт, при котором лизингополучателем становится группа компаний. Таким образом в аренду сдаются крупномасштабные объекты – самолеты, буровые платформы, суда и т.д.

Узнайте, как установить мобильный банк Сбербанка на телефон за 3 минуты.

Часто задаваемые вопросы по лизингу

Что значит покупка в лизинг?

Это означает оформление того или иного актива в долгосрочную аренду с постепенным погашением суммы долга согласно установленному графику платежей. При этом по окончании срока действия лизингового договора получатель актива может вернуть его обратно лизингодателю или оформить в собственность, выплатив его остаточную стоимость.

В чем выгода лизинга?

Выгоды, которые несет в себе лизинг отличаются в зависимости от правового статуса заемщика.

Для юридических лиц главные преимущества заключаются в оптимизации налогообложения, возможности «безболезненно» и своевременно обновлять производственную инфраструктуру, покрывать дефицит оборотных средств путем оформления возвратного лизинга.

Для физических лиц основная выгодна заключается в простоте оформления и доступности такого варианта (даже для граждан, у которых отсутствует кредитная история), выборе более удобного графика погашения долга, возможности регулярно обновлять объект финансовой аренды (касается лизинга авто, когда лицо по истечении срока договора получатель возвращает старую машину и взамен может взять более новую модель).

Какие документы нужны для лизинга?

Пакет бумаг, необходимых для заключения лизинговой сделки, отличается в зависимости от категории, к которой относится заявитель.

Так, физические лица должны представить:

- заявление;

- удостоверение личности;

- водительские права и т. д.

Юридические лица должны будут представить более широкий список документов, куда входит:

- заявление;

- устав предприятия;

- приказ о назначении руководителя компании;

- финансовая отчетность за последний отчетный период;

- свидетельство о регистрации;

- справка из банка об оборотах по расчетному счету и т. д.

С точным списком необходимых бумаг можно будет ознакомиться при обращении в конкретную лизинговую организацию.

Что такое договор лизинга?

Лизинговый договор является основным документом, регламентирующим взаимоотношения между сторонами такой сделки. В нем прописываются наиболее существенные условия соглашения (права и обязанности, риски, порядок разрешения споров и т. д.). В нем обязательно должны стоять подписи лизингодателя и лизингополучателя.

Что значит удорожание в лизинге?

По общим правилам под удорожанием в лизинге подразумевается разница между стоимостью актива и суммой, прописанной в договоре.

При заключении лизинговой сделки общий показатель удорожания рассчитывается при помощи специальной формулы. При этом выражен он в процентах.

Удорожание в лизинге обычно включает в себя следующие суммы:

- плату за пользование услугами лизингодателя;

- стоимость оформления;

- страхование имущества и др.

Как закрыть лизинг?

Закрытие лизингового договора производится после окончания его срока действия и полной выплаты всей суммы задолженности. Необходимо обратиться к лизингодателю с пакетом соответствующих документов, а также вернуть и сам объект.

При желании лизингополучатель может выкупить переданное ему имущество, уплатив его остаточную стоимость. Кроме того, лизинговый договор также можно закрыть в досрочном порядке.

Что такое сублизинг? Законно ли это?

Под сублизингом подразумевается передача лизингового имущества в аренду другому лицу. При этом в качестве арендодателя выступает лизингополучатель. Оформляется данная процедура договором финансовой субаренды.

Необходимость в подобной сделке, как правило, возникает в том случае, когда получателю больше не нужен объект лизинга или он не может его использовать по определенным причинам (например, прекращение деятельности предприятия).

Как правильно выбрать лизинговую компанию?

Основным критерием, на который следует опираться при выборе являются условия, предлагаемые лизинговой компанией. Однако также рекомендуется проанализировать в целом деятельность лизингодателя, почитать отзывы, посоветоваться с опытными в этой сфере людьми.

В завершение следует отметить, что в целом лизинговая сделка является весьма эффективным инструментом кредитования в сравнении с получением обычного банковского займа. Однако в любом случае прежде чем заключить такую сделку необходимо трезво оценить свои финансовые возможности, а также сопоставить основные преимущества и риски.

Виды лизинговых платежей

Для физических и юридических лиц предусмотрены одинаковые варианты внесения ежемесячных платежей по лизинговому договору. Условно их можно разделить на 3 вида:

- Регрессивный – предполагает постепенное уменьшение суммы ежемесячного платежа за счет того, что процентная ставка рассчитывается на основании оставшейся суммы долга. Таким образом, при регрессивных взносах первая выплата получается более высокой, однако в дальнейшем ее размер уменьшается.

- Аннуитетный – наиболее популярный вид лизинговых платежей. В данном случае сумма остается неизменной на протяжении всего периода кредитования. Однако первые взносы уходят на погашение процентов и только последующие выплаты закрывают сам долг.

- Сезонный – таким видом выплат обычно пользуются юридические лица. Проанализировав отчетность о прибыли предприятия, лизингодатель распределяет платежи таким образом, чтобы в особенно доходные сезоны организация вносила более высокий платеж.

Как правильно выбрать лизинговую компанию

Чтобы выбрать хорошую лизинговую компанию, получить положительные отзывы или оценку друзей мало, так как каждый отдельный случай уникален и требует анализа многих факторов. Именно по этой причине мы представляем вам своеобразную «инструкцию» по выбору лизинговой компании.

- Итак, что нужно проанализировать:

- Историю работы компании.

- Количество филиалов, опыт работы в вашем городе или регионе.

- Количество сделок, которые заключила компания, и их дальнейшая судьба.

- Опыт работы с той отраслью, с которой связан ваш объект.

- Информативность сайта компании.

- Количество и квалификация сотрудников.

- Открытость компании, наличие исчерпывающей информации, связанной с деятельностью, структурой, услугами и документацией.

Стоит понимать, что если компания не вызывает у вас доверия, отсутствует необходимая информация либо организация по документам основана чуть ли не вчера, тогда стоит отказаться от обращения в подобные структуры.

Рекомендации специалистов

Эксперты в сфере лизинговых сделок советуют не спешить с приобретением имущества с использованием данной схемы. Согласно рекомендациям специалистов, перед оформлением сделки необходимо предпринять следующие действия:

- Просчитать стоимость финансирования сразу по нескольким лизинговым компаниям.

- Сравнить полученные результаты с предполагаемой переплатой по кредиту.

- Рассчитать собственную выгоду от получения налоговых льгот (по сравнению с кредитованием).

- Сделать обоснованный выбор в пользу того или иного способа финансирования.

Также настоятельно рекомендуется избегать оформления сделок фиктивного лизинга. С одной стороны, подобные схемы позволяют существенно сэкономить на налогах, а с другой — клиент рискует быть привлечённым к ответственности и лишиться своего бизнеса.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

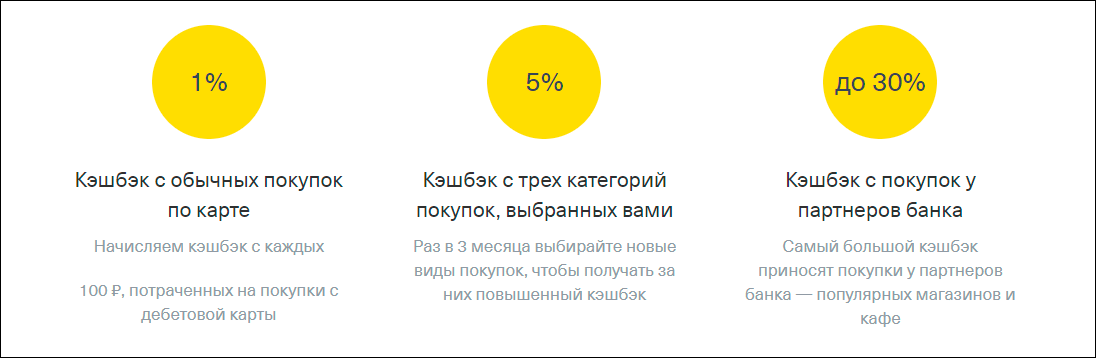

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 500 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Что такое лизинг – определение

Финансовый термин «лизинг» происходит от английского слова «leasing» и дословно переводится как «аренда».

Действительно, при совершении лизинговых операций имущество передаётся во временное пользование, но в отличии от классической аренды, пользователь имеет право на последующее приобретение объекта лизинга в постоянное владение.

Это главное принципиальное различие между лизингом и арендой: есть и другие нюансы, о которых мы обязательно расскажем в нашей статье.

Официальное определение звучит следующим образом:

Имущество передаётся лизингодателем на определенный срок за условленную заранее плату и с правом последующего выкупа имущества лизингополучателем. Все условия передачи имущества, его страхования и сроков эксплуатации до полного выкупа указываются в договоре лизинга, который подписывают обе стороны.

Следует сказать, что не всегда лизинг заканчивается выкупом имущества: иногда получатель возвращает его владельцу, как при обычной аренде.

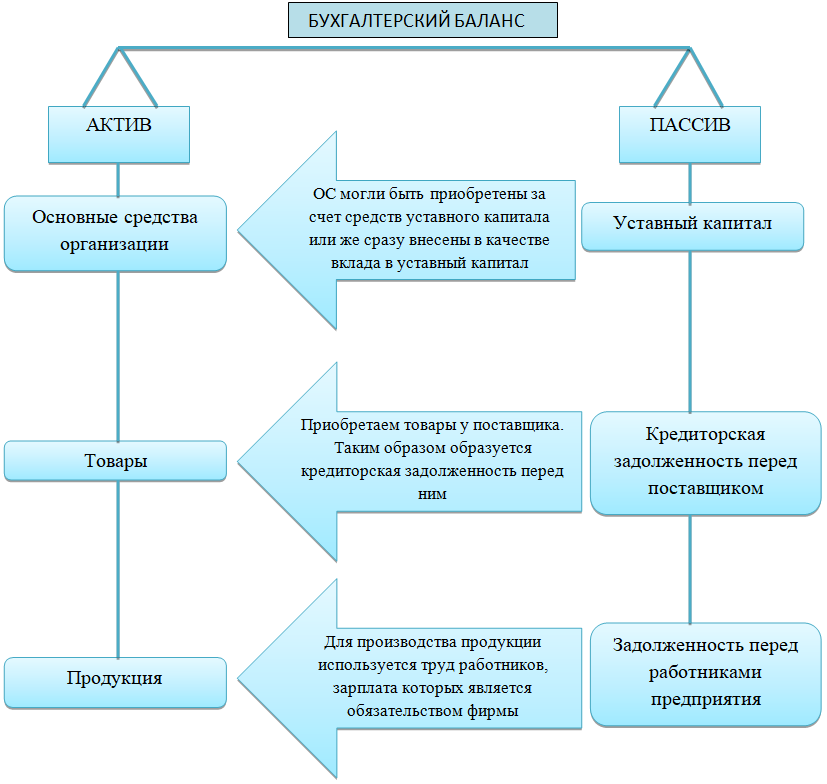

Объекты и субъекты лизинга

Рассмотрим какие объекты (или предметы) могут быть объектами лизинга:

- оборудование;

- сооружения;

- здания;

- предприятия;

- транспорт;

- другое имущество, в котором заинтересован получатель.

В лизинг можно дать и взять почти любые объекты, находящиеся в собственности. Исключение составляют участки земли, природные объекты, а также имущество, для которого законом предусмотрен особый характер обращения (например, оружие).

В нашей стране особой популярностью пользуется лизинг оборудования и автомобилей.

Многие фирмы на начальной стадии своей деятельности приходят к выводу, что им выгоднее взять имущество в кредит с последующим выкупом, чем покупать его путём единовременной сделки купли-продажи.

Это позволяет сократить расходы и приобрести оборудование и технику в кратчайшие сроки.

О том как взять авто в лизинг для юридических лиц читайте в нашей отдельной статье.

Субъекты лизинга:

- лизингополучатель (он же клиент – физическое либо юридическое лицо, заинтересованное в получении предмета лизинга);

- лизингодатель (банк, компания, коммерческая или общественная организация);

- страховщик (компания, которая страхует сделку);

- поставщик (продавец оборудования, производитель, дилер).

Бывает, что лизингодатель выступает одновременно поставщиком имущества, но чаще это коммерческий банк, кредитная организация или собственно лизинговая компания. Лизингодателем может быть не только юридический субъект, но и физическое лицо, отдающее в лизинг личное имущество.

Страховая компания – не обязательный, но желательный участник лизинговых операций. Обычно страховщик – партнёр получателя или лизингодателя. Он привлекается, дабы застраховать имущественные, транспортные, финансовые и прочие виды риска, связанные со сделкой.

Процедурами такого типа занимаются практически все крупные кредитные организации, но не напрямую, а через специально созданные «дочки» — дочерние компании.

Обычно первая часть названия таких подразделений совпадает с именем материнской фирмы (банка). Пример – Авангард-Лизинг, ПромСвязьЛизинг, ВТБ Лизинг и т.д.

Практический смысл

В чем практический смысл лизинга? Всё просто: получатель платит не сразу, а производит выплаты в срок, установленный договором, при этом имущество фактически переходит во владение непосредственно после внесения первоначального взноса.

Понятно, что сделка совершается только при наличии взаимной выгоды получателя и лизингодателя. Договоры лизинга вариативны и разнообразны, а графики погашения долга отличаются гибкостью.

Существуют следующие разновидности выплат:

- регрессивные платежи — оплата помесячно с уменьшением суммы;

- аннуитетные платежи — с одинаковой суммой выплат;

- сезонные платежи — привязаны к сезонным особенностям бизнеса получателя.

Оборудование, взятое в использование, можно сразу вводить в эксплуатацию, но пока оно не поступит в собственность, налог на имущество с него не отчисляется – это ещё один плюс лизинговых операций.

Преимущества лизинга

Есть несколько очевидных плюсов такого механизма финансирования модернизации основных фондов предприятия:

- Не надо изымать из оборота предприятия крупные суммы, чтобы приобрести технику или оборудование.

- Возможность получить предмет лизинга в собственность после окончания действия договора по нулевой или остаточной стоимости.

- Поддержка государства, которое заинтересовано в развитии такого механизма инвестирования во многих отраслях экономики. В первую очередь, в сельском хозяйстве, строительстве, транспортной сфере, добывающей промышленности. Поэтому есть возможность попасть в различные государственные программы поддержки и получить более выгодные условия.

- Лизинговые компании сотрудничают напрямую с производителями, которые разрабатывают для них специальные льготные программы.

- Оптимизация налогообложения за счет экономии на налогах на имущество и прибыль.

- Более гибкие условия при заключении договора по сравнению с кредитом. Лизингодатели часто идут навстречу клиентам и даже разрабатывают для них индивидуальные графики платежей, в том числе и сезонные.

- Зачастую не требуется залог и поручительство, потому что предмет договора в большинстве случаев находится в собственности лизингодателя. В случае неплатежеспособности лизингополучателя имущество возвращается и может быть передано другой компании или ИП.

- Для некоторых предприятий этот способ обновления основных фондов является единственным, потому что по разным причинам нет доступа к кредитам в коммерческих банках.

Лизинговые компании: обзор условий сотрудничества

Начинать оформление лизинговой сделки необходимо с выбора компании, которая предлагает лучшие условия работы, отличается надежностью, имеет хорошую репутацию в деловой сфере. В числе наиболее популярных контор выделяются:

- УралСиб – оформить аренду можно на легковой, грузовой, коммерческий транспорт, автобусы, прицепы, специальную технику и оборудование. Обязательным условием является аванс – от 10%, срок – до 5 лет, проводится проверка финансовой отчетности;

- ВТБ 24 – купить удастся оборудование, недвижимость, вагоны, катера и самолеты. Максимальная стоимость имущества – 500 млн. рублей, срок – до 5 лет;

- РЕСО – сделки проводятся с автомобилями и спецтехникой, аванс не требуется, а сумма покупки может достигать 6 млн. рублей, срок ограничен 4 годами;

- Альфа – доступно сотрудничество при государственной поддержке и субсидировании. Осуществляется лизинг автотранспорта, оборудования, недвижимости, спецтехники, судов, самолетов и железнодорожных составов. Аванс составляет 5%, ставки – от 14,7%.

Представлены на рынке и другие крупные конторы, в регионах действуют частные фирмы, предлагающие ограниченный спектр услуг и небольшие суммы. Многие автодилеры имеют самостоятельный отдел, занимающийся такой услугой, что упрощает сделку для покупателей.

Плюсы и минусы лизинга

Переоценить все прелести лизинга невозможно, ведь если вы знаете особенности этих программ, выгода очевидна:

- Для юридических лиц это хороший способ снизить налоговую ставку, так как дорогостоящее имущество не будет им принадлежать. Для физических лиц – и вовсе не платить налог, ведь собственником вы не являетесь;

- Застраховать объект удастся на приемлемых условиях;

- Если вы захотите досрочно погасить всю сумму, это можно сделать без лишних потерь и переплат;

- Количество лизинговых фирм, функционирующих на рынке, огромно, и в этом перечне вполне можно найти достойные и выгодные условия;

- Не требуется проверка финансовой состоятельности – правда, процентные ставки при этом повышаются, а размер аванса увеличивается;

- Не требуется оставлять залог – вы свободно пользуетесь имуществом;

- Необязательно выкупать объект, вы можете и расторгнуть сделку. Это хороший способ для автолюбителей протестировать несколько машин. Вы заключаете договор, используете транспортное средство, а когда оно надоедает – меняете его.

Однако оценивая плюсы и минусы лизинговых сделок, не стоит забывать, что весомые недостатки у них тоже имеются:

Существенная переплата – даже по сравнению с кредитом сумма платежей обычно оказывается завышенной; Вы не являетесь собственником имущества до полного погашения долга и уплаты остаточной стоимости; Если платежи будут прекращены, договор расторгнут, вы расстанетесь и с уплаченными деньгами, и с объектом, который использовали

При этом неважно, заплатили вы 20% его стоимости или 90%; Минимальный срок для заключения сделки составляет год

Лизинг – понятие обширное, хотя в российских реалиях такие сделки недостаточно востребованы, они имеют свои преимущества. Учитывая параметры заключения договора, сравнив все предложения, актуальные для вас, можно понять, стоит ли сотрудничать с фирмой, предоставляющей недвижимость, автомобили, оборудование или технику на условиях аренды с правом последующего выкупа, либо рациональней поискать альтернативные варианты.

голос

Рейтинг статьи

Главное меню

Объекты лизинга (предметы) — что можно взять в аренду

Под «объектами» лизинга может подразумеваться целый класс всевозможных вариантов:

- Оборудование (сюда входит огромный перечень всего, что может понадобиться на производстве);

- Сооружения и здания;

- Предприятия (возможно и сдача в аренду полностью предприятия);

- Транспорт (легковые и грузовые авто, погрузчики, самолеты, корабли);

- Средства вычислительной техники;

- Сельхозтехника, строительная и дорожная техника;

- Телекоммуникационное оборудование;

- Оборудования для горнодобывающей, нефтяной и газовой промышленности;

Объекты, которые не могут сдаваться в лизинг

- Земельные участки;

- Природные объекты;

- Предметы, свободный оборот которых ограничен или запрещён;

- Объекты с низкой ликвидностью;

- Объекты от ненадежных производителей;

- Объекты со сроком пользования больше 5-7 лет;

Преимущества операционного лизинга

Сокращение штата

Управлением автопарком занимается Европлан. Вы сокращаете операционные расходы, т.к. необходимость в целом штате сотрудников отпадает.

Точное бюджетирование

Планирование бюджета с точностью до рубля, т.к

все необходимые услуги включены в платёж и зафиксированы на весь срок лизинга.

Оптимизация работы бухгалтера

Вместо оплаты отдельных счетов по каждому подрядчику за обслуживание автопарка — единый платёж, который оплачивается раз в месяц.

Всё внимание — вашему бизнесу

Вы не занимаетесь нецелевыми задачами, не связанными с бизнесом. Европлан берёт на себя поиск подрядчиков, тендеры, регулярное заключение новых договоров.

Корпоративные скидки

Как крупнейший покупатель автомобилей Европлан получает эксклюзивные скидки на автомобили, услуги страхования и обслуживание автопарка и передаёт их вам.

Рост бизнеса сегодня

Лизинг не отвлекает существенные инвестиции из бизнеса

Вы направляете сэкономленные средства на развитие своей основной деятельности, которая приносит доход.

Xbox Game Pass Ultimate: Все, что нужно знать о подписке на игры для Xbox и РС

Порядок оформления лизинговых сделок

На самом деле, оформление лизингового соглашения – это не такая и сложная процедура, как кажется на первый взгляд. Тем не менее, к этому необходимо подходить очень серьезно и оценивать все этапы заключения сделки, как с юридической, так и с финансовой точки зрения.

Этап 1. Выбираем лизинговую компанию и объект сделки

На сегодняшний день в России рынок лизинговых услуг слабо развит, поэтому выбрать лизинговую компанию не составляет особого труда. Особо выбирать не из чего. Но тем не менее, при ее выборе, лучше будет, если вы сперва почитаете отзывы в интернете о её работе, и изучите типовые документы, оформляемые такой организацией.

Решить, подходит ли вам рассматриваемая лизинговая компания или нет, необходимо проанализировать следующую информацию:

- история компании на финансовом и инвестиционном рынках;

- количество выполненных соглашений и действующих договоров;

- наличие филиалов компании, штат сотрудников, уровень их квалификации;

- открытость компании, доступность предоставляемых услуг и информации о них;

- ограничения и условия по договорам лизинга в сравнении с другими компаниями.

Сам объект лизинга выбирается исходя из потребностей и финансовых возможностей физического и юридического лица.

Этап 2. Знакомимся с условиями лизинговой сделки и проходим ее согласование

После того, как вы выберете лизинговую компанию, необходимо будет провести предварительные переговоры об условиях предоставления конкретного имущества в лизинг.

В рассматриваемом соглашении особое внимание необходимо уделить:

- величине первоначального взноса;

- гарантии соблюдения интересов сторон;

- размер и периодичность выплат;

- срок действия договора;

- условия прекращения договора.

После согласования условий соглашения, лизингополучателю нужно будет составить заявку и подготовить необходимые документы. Лизингодатель, в свою очередь, осуществляет анализ получателя, и оценивает его финансовое состояние.

Этап 3. Составляет договор лизинга

Основными документами, необходимыми для заключения договора, являются:

- непосредственно заявка на получение лизинга;

- отчетность бухгалтерии получателя (если таковым является юридическое лицо, например, ООО — как его открыть мы писали здесь) за определенный период времени;

- документы, удостоверяющие личность, регистрационные и уставные документы компании;

- договор с поставщиком предмета лизингового соглашения;

- документы о страховании объекта лизинга.

В зависимости от предмета договора и особенностей сторон, лизингодателю могут потребоваться еще другие документы и справки, характеризующие получателя или имущество, передаваемое в лизинг.

А сам договор лизинга обязательно включает в себя:

- описание предмета договора;

- установочные данные сторон;

- существенные условия соглашения;

- срок действия соглашения;

- график внесения арендных платежей;

- условия последующего выкупа или возврата арендуемого имущества;

- права и обязанности участников соглашения;

- ответственность сторон, в том числе за невыполнение условий договора.

Этап 4. Вносим первоначальный взнос и принимаем лизинговое имущество

После того, как получатель заключит договор, ему необходимо будет внести первый взнос и принять предмет лизинга во временное владение.

При этом, право собственности на такое имущество сохраняется за лизингодателем на все время действия соглашения, а получатель вправе использовать имущество в предусмотренных договором целях при своевременной оплате в соответствии с графиком платежей.

Если в договоре участвует поставщик имущества, то обязанность поставки предмета лизинга получателю, как правило, возлагается на него.

Этап 5. Использование предмета лизинга и оформление его в собственность

В случае нарушения условий соглашения (нецелевое использование предмета договора, задержки в оплате), лизингодатель вправе требовать возврата, принадлежащего ему на правах собственности, имущества.

При чем, ответственность за порчу и поломку имущества несет получатель (если иное не предусмотрено соглашением, например, договором сервисного лизинга). А, если условия соглашения выполнены в полном объеме, то после погашения соответствующей суммы, указанной в договоре, право собственности на имущество, переданное в лизинг, переходит получающей стороне.

Прибыль от использования, взятого в лизинг имущества, является собственностью лизингополучателя.