11 способов защитить деньги от инфляции

Содержание:

- Кратко об инфляции и ее причинах

- 8. Вложение в антиквариат

- Купить пенсионные баллы, если вы не работаете и еще не на пенсии

- Мультивалютный вклад

- Какой вклад открыть?

- Банковские депозиты

- Акции

- Инвестиции в себя, как способ сохранить деньги

- Что такое инфляция?

- Связка ИИС + облигации

- Большинство сохраняют сбережения в наличных, но это неразумно

- >Плюсы и минусы различных валют

- Куда вложить деньги во время кризиса, при дефолте?

- Драгметаллы

- Стихи — Я не пишу стихов, они приходят сами

- Акции

- Выводы

Кратко об инфляции и ее причинах

Термин инфляция происходит от латинского inflatio, что в переводе означает «раздувание». При инфляции происходит сильное увеличение числа обращающихся в государстве купюр. Денег становится так много, что они начинают превышать объем предлагаемых товаров и услуг. В результате национальная валюта обесценивается.

Причин, почему происходит инфляция, огромное количество, мы остановимся на самых главных. А также рассмотрим, как можно защитить деньги от инфляции.

Первая причина — увеличивается спрос, при этом уровень предложения низкий. Из-за снижения производства наблюдается нехватка товаров, повышение цен.

Вторая причина — государство увеличивает количество денег в стране, чтобы содержать армию, госслужащих, поддерживать социальную сферу, государственные программы. В результате наблюдается дисбаланс между огромным количеством денежных единиц у граждан и небольшим объемом производимых товаров и услуг. Как следствие, происходит резкий скачок цен.

Третья причина — повышение государственного инвестирования. Инвестиций так много, что они превышают экономические возможности. Центробанк выпускает все больше купюр, чтобы устранить дефицит бюджета.

Обычно в случае резкой инфляции происходит следующее: чтобы защитить себя, люди начинают скупать товары в большом количестве. Эта стратегия в корне неверна. Человек боится того, что цены вырастут, и хочет «сбросить» деньги. В результате таких действий повышается спрос, а значит, цены начинают расти. Получается безвыходная ситуация: люди боятся того, что цены поднимутся, но при этом сами же способствуют этому подъему. Понятно, что один человек не может способствовать инфляции, но когда все граждане поступают таким образом, происходит обесценивание денежных знаков.

Как защитить деньги от инфляции? Далее мы приведем основные способы сохранения денег и получения прибыли в ситуации, когда происходит раздувание денежной массы.

8. Вложение в антиквариат

Старинные картины, монеты, часы и другие предметы антиквариата (в возрасте от 100 лет и старше) дорожают с течением времени. Однако в мебель лучше не вкладываться, в отличие от старинных вин и часов, она теряет в цене. По данным Forbes, за 10 лет стоимость многих предметов мебельного антиквариата упала на 80%.

Старинные картины, монеты, часы и другие предметы антиквариата (в возрасте от 100 лет и старше) дорожают с течением времени. Однако в мебель лучше не вкладываться, в отличие от старинных вин и часов, она теряет в цене. По данным Forbes, за 10 лет стоимость многих предметов мебельного антиквариата упала на 80%.

Новичкам-инвесторам лучше начинать со старинных монет (например, с монет времен СССР), фарфоровых изделий, которые и дом украсят и пользуются стабильным спросом, или с картин.

Самый распространенный риск, с которым может столкнуться не только новичок, но и сторожил антикварного рынка – подделки. Они часто встречаются на блошиных рынках и онлайн-аукционах и редко – в антикварных лавках и на очных аукционах, где на товар дается гарантия подлинности.

Купить пенсионные баллы, если вы не работаете и еще не на пенсии

Как вариант, если у вас есть деньги, но вы еще не на пенсии, то разумным сбережением средств будет вариант – купить на них пенсионные баллы.

Купив пенсионные баллы, вы можете обеспечить себе высокую пенсию в будущем. Подробнее, читайте в статье про нехватку трудового стажа. Там вы найдете исчерпывающую информацию в доступной форме, как считаются пенсионные баллы, зачем они нужны и как, грубо говоря, купить себе пенсию.

Пенсия индексируется и, купив пенсионные баллы, вы ничего не потеряете, если будет инфляция. Государство рассчитывает и ежегодно, соразмерно инфляции, повышает уровень прожиточного минимума. От него все исчисляется. Поэтому, даже если в будущем будет высокая инфляция, пенсия будет сохранена во всех пропорциях. И баллы никуда не пропадут.

Однако (минусы тоже стоит учитывать), если вам еще нет даже 40 лет, то до пенсии придется ждать приличное время. За этот период может много чего поменяться. У вас могут появиться новые планы, а отказаться от баллов и вернуть живые деньги уже не получится. Поэтому здесь все зависит от конкретной ситуации в вашей жизни.

Мультивалютный вклад

Это банковский депозит, состоящий из счётов в разных валютах. Например, в рублях, евро и долларах. Он поможет защитить деньги не только от инфляции, но и от валютных скачков. Допустим, вы копите на немецкую машину и храните сбережения на вкладе. Резкое снижение курса рубля приведёт к тому, что цена авто в евро не изменится, но покупка станет дороже для вас в рублях. Если хранить сбережения не только в российской валюте, вы не ощутите на себе разницу в цене. Как правило, ваши средства внутри вклада можно свободно конвертировать в разные валюты. Если вы ориентируетесь в экономической ситуации, сможете зарабатывать ещё и на разнице курсов.

Начисления, как правило, идут отдельно по каждой из валют. Минусы такого вклада — более низкие проценты, чем те, что предлагаются для рублёвых депозитов. Всё зависит от конкретного банка, но мультивалютные депозиты редко приносят больше 5%. Если для вас устойчивость сбережений в разных валютах важнее, чем несколько процентов доходности плюсом, такой вклад справится с этой миссией.

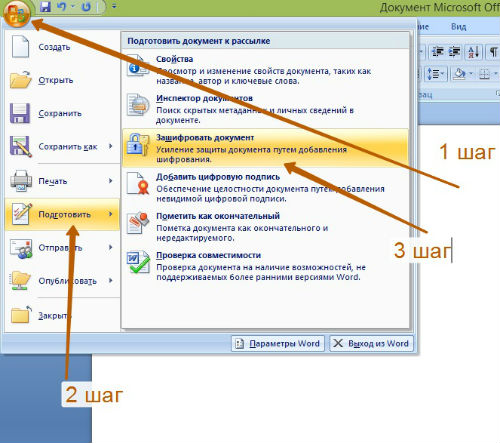

Какой вклад открыть?

В марте команда «Выберу.ру» составила рейтинг выгодных инвестиционных вкладов. Отличие такого продукта от обычного депозита в форме: у инвестиционного вклада есть базовая часть, как у обычного депозита, и дополнительная часть из вложений в паевый инвестиционный фонд (ПИФ). ПИФы — это вложения разных инвесторов в финансовые инструменты, например, акции, облигации или недвижимость. ПИФы — хороший выбор для начинающего инвестора. О личном опыте вложения читателя «Выберу.ру» в ПИФы можно прочитать в материале «Пиф-пай, ой-ой-ой!»: как я вложился в ПИФы с помощью Сбербанка | Рассказ читателя «Выберу.ру».

Составляя рейтинг, мы сравнили надёжность банка, условия, размеры процентных ставок, рассчитали доходность вклада. Рейтинг «Выберу.ру» – не рекламное и не коммерческое предложение, это ТОП выгодных продуктов по версии сотрудников портала.

Деньги должны работать, поэтому лучше копить и вкладывать даже в кризис. Фото из открытых источников.

Лучшим инвестиционным вкладом становится «Перспектива» Газпромбанка. Это продукт с инвестиционным страхованием жизни (ИСЖ). Страхования компания инвестирует ваши средства в ценные бумаги, так вы получаете дополнительный доход.

- максимальная ставка — 7,8% годовых, доходность зависит от доли ИСЖ;

- проценты выплачиваются в конце договора;

- срок – 181−367 дней;

- минимальная сумма — 50 000 рублей;

- срок страхового договора — 4 или 5 лет.

На второй строке программа «Стратегия» банка «Уралсиб». Вы можете выбрать один или несколько инвестиционных продуктов — полис ИСЖ, накопительного страхования жизни, паи инвестиционных фондов, индивидуальный инвестиционный счёт.

- максимальная ставка — 7,8%, процент зависит от доли вклада в общей сумме размещения (вклад + инвестиционные продукты);

- вы получаете доход в конце действия договора;

- срок – 181−367 дней;

- минимальная сумма — 150 000 рублей;

- нельзя пополнять вклад или снимать часть денег.

Третьим в рейтинге стал инвестиционный вклад банка «Премьер БКС». Депозит могут оформить любые клиенты, кроме пользователей пакета услуг «Валютная карта» или «Валютная карта Premium».

- максимальная ставка — 7,5%;

- доход вы получаете в конце действия договора;

- срок вклада — 181 день;

- минимальная сумма — 50 000 рублей;

- нет дополнительных взносов, частичного снятия средств и продления депозита.

В ТОП «Выберу.ру» вошли 20 инвестиционных вкладов. Ознакомьтесь по ссылке с полной версией рейтинга.

Банковские депозиты

Если вас серьезно беспокоит вопрос о том, как деньги сохранить от инфляции, то самым распространенным ответом на него будет: при помощи банковского депозита. Вместе с тем, вы не должны забывать, что пользоваться данным инструментом выгодно лишь в том случае, если хранение денежных средств подразумевается на длительный срок, причем финансовые потери при этом могут превышать проценты. Прежде чем доверить свой капитал, тщательно проверяйте надежность того или иного банковского учреждения. Из всего ассортимента банковских депозитов выбирайте тот, условия которого позволяют снимать вклад полностью либо частично без потери процентов. Правильным будет хранить свои сбережения не в одной банковской структуре, а в нескольких (учитывайте, что размер одного вклада не должен превышать сумму в 650 000 рублей – страховщики дают гарантию на возврат вклада до 700 000 рублей).

Акции

Покупая акции, вы получаете частичку бизнеса. Пусть маленькую (скорее всего миллиардную часть), но она есть. И вы имеет право на все плюшки, что и более солидные инвесторы, владеющие акциями на десятки-сотни миллионов.

Компания — это бизнес. При его росте — увеличивается капитализация или цена акций. Плюс многие компании выплачивают акционерам часть прибыли в виде дивидендов.

В некоторых компаниях (не скажу, что во многих), даже один дивидендный поток превышает размер инфляции. Например, металлурги (НЛМК, ММК, Северсталь, НорНикель) платят в год более 10% в виде дивидендов. Не говоря о постоянном росте акций на бирже.

При инфляции, все дорожают. И активы компании не исключение. Если все в стране выросло в цене, априори бизнес тоже будет дорожать. По крайней мере на уровень инфляции.

Что-то все слишком гладко? Должен быть какой-то подвох.

Акции могут не только расти в цене, но и … падать. Причем весьма и весьма существенно. За год легко на процентов 20-30%.

И инвестировать нужно только в компании с хорошим и стабильным бизнесом. И вот здесь проблема. Как узнать это?

Как говорил товарищ Ленин: «Учиться, Учиться и еще раз Учиться».

Да ну фиг … Это сколько времени надо? Несколько месяцев точно!

Альтернативным (и наиболее правильным) вариантом, будем покупка всех крупнейших компаний за один раз.

В этом случае мы избавляемся от нужны анализировать каждую компанию по отдельности. Берем только лучших. И наш показатель доходности будет среднее среди всех них.

А сколько можно заработать на этом? И как купить все компании сразу? Наверное много денег надо?

- Можно рассчитывать на среднюю доходность в районе 4-6% в год. СВЕРХ ИНФЛЯЦИИ. Но это правило действует только на длительных сроках (минимум от 5 лет, в идеале от 10).

- Покупать компании можно в составе ETF (фонд коллективных инвестиций). Например, ETF на российские акции включают в себя 42 крупнейшие компании (Газпром, Сбербанк, Лукойл, МТС, Магнит, Яндекс и много других известных и неизвестных слов).

- Стоимость одного ETF в пределах нескольких тысяч рублей.

А теперь минусы….

- Высокие риски. Никто не гарантирует прибыль. Фондовый рынок может снижаться. И не один год. А два-три подряд.

- Категорически не рекомендуется вкладывать деньги в акции на короткие сроки. Если ваша цель 2-3 года, забудьте про этот вариант.

Инвестиции в себя, как способ сохранить деньги

Всякий раз когда вы получаете долгожданную зарплату, не спешите её тратить. Научитесь откладывать определенный процент от заработка на свое дальнейшее развитие. Ведущие экономисты Европы рекомендуют установить планку в 10%. Так вы сможете надеяться на то, что в случае непредвиденных обстоятельств у вас будет опора.

Отличным вариантом будет инвестирование своих денежных средств в банк. При этом стоит выбирать стабильную финансовую организацию, которая предлагает лучшие условия. Такой вклад обеспечит вам достойную старость. Также это поможет не тратить деньги просто так.

Человек устроен так, что ему просто необходимо общение с другими людьми. Ведь что может быть лучше похода в ресторан или кино с друзьями? Однако это способно нанести очень серьезный удар по вашему кошельку, а соответственно и по вашему образу жизни. В таком случае настоящие друзья должны понять вас, и не обижаться. Однако если вас обвинили в жадности, то скорее всего это не настоящие друзья, и от них лучше отказаться. Стоит помнить, что некоторые знакомства способны оставить вас без денег. Стоит больше времени уделять себе. Старайтесь открывать в себе новые таланты, проводите свободное время за самосовершенствованием. Как итог, вы сможете открыть для себя возможности в заработке денег, или даже придумаете как можно открыть свой бизнес.

Учитесь ценить каждую свободную минуту, так как это очень важно для самоконтроля. Уделяя себе время, вы научитесь ценить жизни и начнете понимать всю её суть

Всегда заботьтесь о своем здоровье, ведь это самое важное для любого человека. Никогда не стоит урезать затраты на лекарства и прочее

Снижение расходов на поддержание здоровья может пагубно сказаться на жизни.

Разработка финансового плана как основа сохранения сбережений

Очень хорошим вариантом будет обращение к специалисту. Однако вы и сами способны разработать план по сохранению своих денег, и приумножить их. Заведите блокнот, в который будете записывать все расходы, сохраняйте чеки с покупок. Если вы всегда стремились создать образ роскошной жизни, не стоит этим заниматься. Все вещи для создания образа являются лишними. Записывая всю историю своих расходов вы сможете понять от чего можно отказаться.

Не забывайте баловать себя

Позвольте себе изредка расслабиться. Жить в постоянной экономии тоже следует, потому что так пропадет интерес ко всему. Помимо 10% отчисления на свое развитие заведите дополнительный счет для развлечений. Достаточно будет 10% от зарплаты. По накоплению определенной суммы вы сможете побаловать себя и купить одну или несколько вещей.

Заставьте деньги работать на вас

Итак, теперь вы можете накапливать деньги, но настало время научиться выгодно вкладывать их. Богатые люди проводят много времени за тем, чтобы научиться контролировать поток денег, тем самым приумножая их в разы. Именно способность направлять свои силы не только на заработок денег, но и на их окупаемость отличает богатых людей от бедных. Они сумели выяснить ту самую формулу, при которой поток денег будет приумножаться сам собой. Начните делать свои первые шаги сегодня, и обязательно достигните успеха! Идея: сохранить деньги в недвижимости! Если вы решили вложить свои средства в покупку недвижимости, то вы приняли правильное решение. Люди всегда будут приобретать жилье, поэтому шанс потерять деньги при вложении практически отсутствует. Приобретая недвижимость, вы, во-первых, сохраните свои деньги, а во-вторых, сможете приумножить доход, например, сдавая приобретенное жилье в аренду или просто перепродав.

Идея: сохранить деньги в недвижимости! Если вы решили вложить свои средства в покупку недвижимости, то вы приняли правильное решение. Люди всегда будут приобретать жилье, поэтому шанс потерять деньги при вложении практически отсутствует. Приобретая недвижимость, вы, во-первых, сохраните свои деньги, а во-вторых, сможете приумножить доход, например, сдавая приобретенное жилье в аренду или просто перепродав.

Что такое инфляция?

Она представляет собой постоянный процесс падения стоимости денег. Другими словами, это обесценение средств во времени. Если сегодня, имея сто рублей, покупатель может приобрести четыре батона, то через год на эти же сто рублей он купит только три батона. Таким образом, с учетом инфляции сегодняшние 100 рублей через год будут эквиваленты сегодняшним 85 рублей.

Инфляционный индекс рассчитывается исходя из многих параметров. Специалисты учитывают общее изменение цен по стране на большой перечень товаров, включая продукты питания, коммунальные услуги, энергоресурсы, размеры импорта и экспорта и проч.

В зависимости от сезона значение индекса может меняться. Например, летом не нужно платить за отопление, соответственно цена за коммунальные услуги падает, что влечет его падение. Или, осенью цены на овощи снижаются в виду большого наличия, следовательно, и инфляция тоже будет снижаться.

По состоянию на начало мая 2015 году инфляционный уровень оценивается в 16,4%. Для сравнения, на начало апреля он составлял 16,9%. Причиной снижения стало падение цен на овощи и фрукты на 3,7% в апреле. В Минэкономразвития считают, что инфляция еще поднимется за лето до 17,5%, а по итогу всего года составит 12,4%. Банк России оценивает ее на 2015 года в рамках 12-14%.Минусы инфляции для человека:

- Покупательная способность денег снижается. Если зарплата не корректируется в сторону увеличения, то фактически человек становится беднее на процент обесценения денег.

- Деньги переводятся в материальные блага. Чтобы сберечь обесценивающиеся деньги, люди начинают скупать товары. Это провоцирует большой спрос, следовательно, повышение цен и еще более сильные инфляционные процессы.

- Потери доходов по вкладам. Чем выше рост инфляции, тем больше она «съедает» номинальных денег. Если ставка по депозиту ниже инфляционного уровня, то фактически человек ничего не заработает на депозите, а в лучшем случае сохранит прежнюю стоимость своих накоплений.

Плюсы инфляции для человека:

Уменьшение долга перед кредиторами. Этот момент является, наверно, единственным положительным. С учетом обесценения денег, заемщик уменьшает свой долг, выраженный в реальных деньгах. Но здесь не стоит забывать и про процентную ставку, которая с лихвой перекрывает инфляционный процент.

Связка ИИС + облигации

Сколько это будет в деньгах?

Средняя доходность самых надежных облигаций (ОФЗ) — 8% в год. Плюс вы получаете от государства вычет 13% от суммы внесенных средств на счет. Итого 21% прибыль за 1 год.

Минусом ИИС является необходимость заморозки средств на 3 года. С момента открытия счета деньги снимать нежелательно, иначе потеряете право на налоговую льготу.

Сколько получится заработать за 3 года?

Если деньги внести только один раз в начале срока, то вычет даст вам среднюю прибавку к годовой доходности примерно 4,5%.

Итого получается среднегодовая доходность — 12,5%.

Вносим деньги каждый год (одинаковые суммы) — 3 раза. То получаем прирост дополнительно доходности примерно на 8% в год. Или 15-16 годовых.

Большинство сохраняют сбережения в наличных, но это неразумно

Проведенный холдингом «Ромир» весной 2018 года социологический опрос показал, что больше половины граждан России вообще не имеет возможности делать сбережения и этот вопрос их не интересует.

Вторая часть опрошенных, таких выявилось сорок восемь процентов, разделились на три части. Первая хранит деньги на депозитах, вторая предпочитает откладывать сбережения в наличных рублях, третья, меньшая группа – наличными, переведенными в иностранную валюту.

Жители России имели негативный опыт вложения денег в разнообразные пирамиды. Время прошло, а память осталась. До сих пор население не доверяет банкам и ценным бумагам и хранит деньги наличными.

В цивилизованных странах все наоборот, большинство людей вкладывают сбережения в различные ценные бумаги, используют предложения банков.

Из-за чего Российские граждане предпочитают хранить деньги дома? Предположительно это происходит по ряду причин:

- кому-то приятно пересчитать, потрогать настоящие деньги, лежащие под рукой;

- людям, живущим в отдаленных районах, банки вообще малодоступны территориально;

- большинство не доверяет финансовым организациям, считает, что хранение денег дома — самый надежный вариант;

- некоторые из-за неграмотности в финансовых вопросах не могут разобраться в предложениях банков по вложению средств.

Деньги, оставленные на хранение дома, теряют свою покупательскую способность месяц за месяцем, т.е. обесцениваются. Уменьшение количества товаров, доступных к покупке на одну и ту же сумму со временем, называется инфляцией. Рост инфляции обуславливается ростом цен.

В результате хранения денег наличными вы терпите убытки, не совершая никаких действий. На накопленные средства вам доступно все меньше и меньше товаров и услуг.

Если вам жалко терять свои сбережения, и вы хотите это изменить, давайте рассмотрим способы вложения денег, доступные Россиянам, известные и понятные обывателю.

>Плюсы и минусы различных валют

Рассмотрим несколько типов валют, которые больше всего используют в Российской Федерации.

- Рубль

Несмотря на то что российское государство совместно с Центробанком настоятельно рекомендуют хранить деньги в рублях, в настоящее время наблюдается повышение ключевой ставки, что, следовательно, ведет за собой увеличение процентов на потребительские кредиты и доходность депозитов. В дальнейшем эксперты прогнозируют также рост инфляции, связанный с изменением внутренних (таких, как увеличение НДС) и внешних (к примеру: санкции, нефть) экономических факторов. Так хранить в рублях или нет? Оптимальным решением будет не использовать рубли как единственный и долгосрочный способ хранения денег, а применять диверсификацию и различные инструменты инвестиции.

- Доллар

Доллар является мировой резервной валютой благодаря растущей экономике Соединенных Штатов Америки. Национальные резервы большинства наиболее развитых и развивающихся стран хранятся в долларах. Пока США остаются основным игроком на мировом рынке, на сегодняшний день доллар можно рассматривать как одну из самых надежных валют для хранения денег. Изменение курса во многом зависит от политических и финансовых факторов, поэтому невозможно делать точные прогнозы.

- Евро

Евро ввели в оборот сравнительно недавно, но эта валюта уже успела завоевать популярность. К несчастью для стран Евросоюза, за последний год они переживают не лучшие времена в экономике. Было установлено, что курс евро к доллару колебался на отметках от 1,25 в феврале до 1,12 в ноябре. Эти колебания зависят как от внешней, так и от внутренней ситуации.

- Криптовалюта

Новейшим изобретением последних лет в экономике в плане вложений стала криптовалюта. За два года она ярко показала себя в своей нестабильности, немыслимым ростом цен на биткоины в 2017 году, а потом сильным падением показателей, вплоть до обесценивания, в 2018, позволив немногим инвесторам существенно обогатиться. Но прежде чем вкладывать свои деньги в такой вид валюты, нужно стать профессиональным экспертом в этой области, учитывая все ее особенности. Поэтому опытные вкладчики рекомендуют хранить деньги в таких валютах, как доллар, евро, фунты, кроны и тому подобные.

Кстати, в разных странах существуют свои деньги, например: китайские юани, швейцарские франки, фунты стерлингов и другие. Но зачастую бывает довольно сложно найти банк, который поможет вам открыть счет в подобной валюте или обменять ее на деньги в рублях.

Куда вложить деньги во время кризиса, при дефолте?

Кризис — явление безусловно отрицательное, но инвестор отличается от окружающих тем, что даже в самые сложные времена ищет варианты для приумножения капитала. Кризис даёт много возможностей, которые надо уметь увидеть и использовать. Разумеется в рамках нравственности и закона. Кстати, много вопросов вызывают кредиты во время кризиса и возможное падение цен на недвижимость.

Кризис, дефолт, девальвация — явления которые надо рассматривать в динамике, поэтому мы ведём большую подборку по годам на тему: кризис в последние несколько лет — обязательно прочтите разделы про дефолт, про валюты.

Если Вы задаётесь таким вопросом, то у вас, наверняка, есть какие-то сбережения. И Вы желаете их сохранить, а может быть, даже и приумножить. Безусловно, 100% гарантии прибыли не даст вам ни один из следующих вариантов, но рассмотреть стоит их все.

Вложение в недвижимость. Преимущество этого способа в том, что стоимость недвижимости не так подвержена быстрым скачкам, её практически невозможно потерять, и даже при самом глубоком кризисе она представляет собой финансовые активы. И хотя в краткосрочной перспективе недвижимость — не самое лучшее вложение, то при долгосрочном планировании это самый перспективный способ сохранения сбережений. Кроме того, дом или квартиру можно сдавать, получая дополнительный доход.

Вложение в золото. Здесь нужно различать три варианта – вложения в ювелирные драгоценности, в слитки или открытие металлического вклада.

3) Покупка акций. Самый ненадёжный способ. Как проиграть, так и выиграть здесь можно с равной вероятностью

Если уж Вы выбрали его, то следует обратить внимание на акции крупных предприятий, поддерживаемых государством. В период кризиса цены на их акции непременно упадут, но при выходе из него государство непременно поддержит крупные концерны

4) Вложения в собственное образование и здоровье. Хороший способ, который наверняка принесёт прибыль. В отличие от всех других способов, он не подвержен инфляции, гарантирует сохранность вклада и поможет увеличить свой доход.

5) Банковские вклады

Здесь важно чтобы инфляция не съела ваши деньги, подробнее: когда невыгодно вкладывать в банк. И важное: как выбрать надёжный банк во время кризиса

6) Покупка сайтов. В кризис интернет-проекты сильно теряют в цене, поэтому имея запас средств, в кризис можно удачно купить проекты, которые после будут приносить прибыль.

Какой бы из перечисленных способов Вы бы не выбрали: помните, что самый худший вариант – это положить деньги под матрац. Деньги должны работать, а не пролёживать, «худея» с каждым днём.

Дополнительно: как сохранить деньги при девальвации и как сохранить деньги во время кризиса и куда потратить рубли, чтобы не потерять на девальвации.

Экономический кризис — явление периодическое, поэтому думайте, ловите волну.

Раньше кризис можно было изобразить на графике как провал, теперь же это скорее синусоида: нет больших провалов но ситуация периодически улучшается/ухудшается. Многие эксперты уже употребляют эпитет перманентный. Поэтому мы объединили 2 материала об инвестициях: до и во время, поскольку сейчас один кризис может стать преддверием другого.

Продолжая тему — опрос: во что вы вкладываете деньги сегодня? и очень важный исторический материал о девальвации 14 года — учитесь на шибках.

Драгметаллы

Некоторые решают проблему того, как в России деньги сохранить, традиционным и проверенным способом – они приобретают на них драгметаллы. Однако некоторые эксперты считают, что это не только стандартный, но и рискованный способ сохранения денежных средств. Они объясняют свою позицию тем, что серебро и бронза являются биржевыми продуктами, следовательно, их цена может серьезно колебаться. Огромное количество россиян предпочитает хранить свой капитал в золоте, поскольку этот драгоценный металл никогда не дешевеет, а только дорожает. К тому же, золото обладает таким качеством, как долговечность, а это значит, что и через 100 лет вы можете его продать с выгодой для себя.

Стихи — Я не пишу стихов, они приходят сами

Акции

Если вы серьезно беспокоитесь по поводу того, как сохранить деньги при дефолте, то лучше всего вложите их в акции. Данные ценные бумаги обладают хорошей ликвидностью, и если уметь с ними правильно обращаться, то можно существенно улучшить собственное финансовое положение. Опять же, не следует думать, что продавать и покупать акции – это легкое занятие, которое принесет баснословные суммы. Нужно постоянно быть в курсе событий: каждый день анализировать новости, своевременно становиться участником торгов и уметь грамотно играть на биржевой разнице. В любом случае, вас ждет следующее: либо вы станете миллионером, либо вы разоритесь.

Выводы

Но если вы ставите перед собой цель сохранить свои средства, а заработок идет на втором месте, то выбирая метод инвестирования, руководствуйтесь такими правилами:

- избегайте высоких рисков, лучше стабильность;

- надежность, ведь вашим вложениям не должна угрожать инфляция в стране;

- долговечность и по возможности беспроигрышность. Чтобы ваши средстваокупились даже при неблагоприятном варианте развития событий и при этом выбранный метод инвестирования еще много лет пользовался спросом.

Сложно сказать, какой способ инвестирования в период кризиса станетсамым надежным и позволит сохранить деньги до копейки и приумножить их. Вы можете сами выбрать наиболее подходящий для себя и больше не беспокоиться об экономической ситуации. Дальше дело за вами!

Ознакомьтесь с предложениями банков