Как рассчитать дивидендную и полную доходность акции: формулы и коэффициенты0 (0)

Содержание:

- Как получать дивиденды с акций

- Как получить

- Как рассчитать прибыль на одну акцию

- WatsApp

- Расчет дивидендов

- Популярные термины

- Пример вычисления доходности

- Использование условного оператора ЕСЛИ

- Значение формулы расчета прибыли на одну акцию

- Дивидендная доходность на акцию и политика: примеры

- Рекомендуемые вклады других банков

- Правила оформления выплат

- Дивиденды по акциям — как часто выплачиваются?

- Налогообложение дивидендов

- Виды дивидендов

- Какая формула применяется для расчета дивидендов

- Порядок выплаты дивидендов

- Какие факторы влияют на ДД

- Варианты создания уютного интерьера для семьи с ребенком

- Параметры вклада

Как получать дивиденды с акций

Как получить

Ради дивидендов не нужно делать никаких дополнительных действий. Достаточно быть акционером и следить за новостями компании.

Начинается всё с публикации отчёта о прибыли за год. Чаще всего он выходит весной

Дивиденды платятся из прибыли, поэтому важно знать её размер. Дальше читайте дивидендную политику, если её нет, то ждите заявлений первого лица компании

После этого начинает официальная часть. Совет директоров предлагает направить на дивиденды долю прибыли и указывает дату на которую нужно быть акционером компании. Всего есть несколько важных дат:

Дата объявления (declaration date). В этот день совет директоров публично сообщает акционерам, в каком размере будут выплачены дивиденды.

Дата закрытия реестра (dividend record date). Это день, в который определяется список лиц, получающих выплату. Чтобы рассчитывать на получение прибыли, нужно стать держателем акций до этой даты.

Эксдивидендная дата (ex-dividend date). С этого дня акции компании продаются без права на дивиденды.

Дата выплаты (payment date). В этот день держатели ценных бумаг получают деньги.

Для инвестора также важен режим поставки. Например, на Мосбирже есть режим Т+2. Это значит, что вы зачисляетесь в реестр не в момент покупки, а через два рабочих дня после этого. Например, купили акции 3-го марта, но стали владельцем – 5-го.

Поэтому акции надо взять не позднее, чем за два дня до даты закрытия реестра и учесть выходные.

Когда деньги придут на счёт

В России после закрытия реестра компания переводит деньги акционеру в течение 25 рабочих дней. По умолчанию они приходят на брокерский счёт. Но сейчас брокеры согласны выплачивать клиентам дивиденды прямо на банковскую карту. Цены и условия такой услуги надо уточнять в компании.

На фондовом рынке США режим поставки Т+3 — инвестор признаётся акционером через три дня после покупки бумаги. А дата выплаты чётко определена заранее.

Как рассчитать прибыль на одну акцию

Прибыль компании за отчетный финансовый год может быть оценена с помощью специальной формулы, в основе которой лежит коэффициент прибыли на одну акцию.

Сама формула расчета прибыли на одну акцию имеет такой вид:

EPS = (V — D) / N, где

EPS (от англ. earnings per share) – прибыль на 1 акцию,

V — размер чистой прибыли,

D — дивиденды по привилегированным акциям,

N — количество обыкновенных акций.

Эта формула позволяет рассчитать размер прибыли, которая может быть распределена между акционерами.

Значение чистой прибыли приводится с учетом выплаченных налогов, а количество обыкновенных акций – исходя из фактического количества находящихся в обращении акций данного вида.

Если, к примеру, размер чистой прибыли компании составляет по итогам года 1 млн. долл., размер дивидендов, выплаченных по привилегированным акциям, — 100 тыс. долл., а общее количество обыкновенных акций, находящихся в обращении, равно 100 тыс., то прибыль на одну акцию, рассчитанная по вышеприведенной формуле, составит 9 долл.

WatsApp

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

- Иванов — 30%;

- Петров — 30%;

- Сидоров — 25%;

- Кузнецов — 15%.

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Популярные термины

Пример вычисления доходности

Как считать доходность дивидендов: цена одной акции на фондовом рынке составляет 150 рублей за штуку. В отчетном периоде эта компания объявила, что выплатит 10 рублей на одну обыкновенную ценную бумагу. В данном случае пример расчёта дивидендной доходности выглядит следующим образом:

Эмитент, который выступает при выплате дивидендов налоговым агентом, по закону удержит с каждой выплаты 13 % налога на доходы физических лиц. То есть, после уплаты налога с 10 рублей, объявленных компанией, на счёт инвестора реально поступит 8,7 рублей. Это значит, что чистая дивидендная доходность с применением формулы составит:

Использование условного оператора ЕСЛИ

Значение формулы расчета прибыли на одну акцию

Совет директоров, отталкиваясь от полученного в предыдущем примере результата, вправе принять решение о выплате дивидендов в размере, не превышающем 9 долл. на 1 акцию.

Обычно – значительно меньше, поскольку прибыль может быть пущена на финансирование иных статей расходов, включая модернизацию производства, выплату премий топ-менеджерам и так далее.

Данный показатель удобен тем, что позволяет рассчитать размер дивидендов, подлежащих выплате КАЖДОМУ инвестору.

Достаточно показатель прибыли на 1 акцию умножить на количество обыкновенных акций, находящихся в собственности.

Допустим, совет директоров принял решение о выплате дивидендов из расчета 4 долл. на 1 акцию.

Тогда акционер, располагающий сотней акций, вправе рассчитывать на получение дивидендного дохода в размере 400 долл.

Поскольку выплаты дивидендов производятся наличными средствами, совет директоров должен учитывать это обстоятельство, для чего тщательно изучить соответствующую позицию в финансовом отчете.

Кроме того, выплата дивидендов НЕ ДОЛЖНА препятствовать выполнению компанией своих обязательств по оплате кредитов, погашению налогов, производству обязательных отчислений в иные организации и фонды.

Дивидендная доходность на акцию и политика: примеры

Как российские, так и зарубежные предприятия осознают, что целью инвестора является приобретение таких акций, которые приносили бы высокую прибыль. Реинвестирование средств, оставшихся после выплаты владельцам бумаг с дивидендной доходностью, помогает избежать дополнительных затрат, т.к. эта часть становится внутренним источником прибыли. Также отсутствует необходимость выпускать другие активы. Преимуществом является и стабильное число инвесторов.

Однако мнения экспертов в отношении этого разнятся.

Одни доказывают, что положение фирмы на рынке зависит от того, платит ли она проценты от дохода или дает возможность заработать за счет изменения стоимости активов. Другие считают, что идея купить акции физическому лицу приходит с целью получать дивиденды.

Играет роль и дифференциация налогоплательщиков, что сказывается на предпочтениях акционеров.

При принятии решений совет директоров учитывает экономическое положение, факторы внутреннего развития АО. Поэтому выплаты не всегда будут равномерными на протяжении функционирования компании. Нет стабильной формулы, когда высчитывается ожидаемая доходность акций.

Различается и политика — список положений, согласно которым фирма определяет размер дивиденда.

Например, какие-то предприятия дают установку пустить их на развитие (Яндекс). Другие — предоставляют четкие цифры: прибыль — 75%, денежный поток — 50%, по обыкновенным акциям — от 28 руб. за 1 (МТС, Детский мир, Норильский никель).

Бывает, что нет ориентиров, т.к. фирма дает информацию в виде туманных формулировок, не позволяющих сделать выводы.

Политика может изменяться вследствие непредвиденных обстоятельств. Поэтому инвесторы могут рассчитывать только на ожидаемую доходность согласно прогнозам компании. Формула зависит от размера денежного потока, величины долговой нагрузки, капитала и того, на какую чистую прибыль надеяться. Нужно учитывать, что, , вы не можете повлиять на ход событий. Остается выбрать компанию, которая зарекомендовала себя на рынке.

Советуется обратить внимание на оговорки, согласно которым АО может отменить выплату:

- чистый убыток по РСБУ;

- вычитание доходов, которые связаны с переоценкой (т.н. бумажные).

Например, Сургутнефтегаз в 2016 г. понес убытки вследствие валютной переоценки. ОСА приняло решение о том, чтобы обеспечить получение дивидендов физическими лицами из прибыли, поступившей за прошлые годы.

Те, кто совершил покупку акций с расчетом на высокий доход, были вынуждены смириться с малой суммой. К 2019 г. Сургутнефтегаз добился величины 7,62 руб. на 1 ценную бумагу, однако прогноз на 2020 г. говорит об изменениях в обратную сторону.

Другим примером нестабильной политики стала компания «Полюс Золото». По показателям роста выплат она могла бы занять верхнюю позицию в списке лидеров. В период с 2008 по 2018 гг. она продемонстрировала самое высокое значение увеличения доходности по дивидендным акциям — 94.

Однако если посмотреть на график, отображающий ее оплату, станет видно, что это происходит неравномерно. После скачка в 2013 г. наметилась тенденция по снижению. А 2015 и 2016 гг. прошли без выплат. В 2020 г. планируется сохранить возрастание прибыли.

Рекомендуемые вклады других банков

Правила оформления выплат

Расчет и выплата дивидендов осуществляются исключительно на основании протокола собрания, где акционеры принимают решение относительно необходимости выплаты данных средств. Для этого проводится общее собрание. Путем голосования принимается решение о том, каким образом будет использоваться нераспределенная прибыль. Для этого акционеры могут распределить ее на дивиденды.

Результаты проведенного собрания обязательно официально фиксируются, для чего формируется протокол. Нередко у общества имеется только один участник, поэтому в произвольной форме им составляется решение, на основании которого он себе выплачивает дивиденды.

В течение 10 дней после формирования протокола отправляется его копия всем участникам предприятия. В нем обязательно должны иметься сведения:

- указывается вид собрания, которое может быть внеочередным или очередным;

- прописывается, в какой форме оно было проведено, так как по многим вопросам проводится заочное собрание, когда участники предприятия не являются на голосование;

- сообщения акционерами могут отправляться разными способами, например, по телефону, интернету или другими методами;

- решение о перечислении промежуточных выплат принимается исключительно при наличии кворума, поэтому требуется правильно принятое участниками решение;

- допускается акционерам привлекать представителей, что должно быть указано в протоколе;

- прописывается участник, являющийся председателем собрания;

- формулируются вопросы, которые обсуждались на собрании, причем за 15 дней до назначенного события любой акционер может поднимать интересующие его дополнительные вопросы;

- перечисляются все вопросы повестки дня;

- подтверждается факт принятия решения нотариально, хотя законом предусматривается возможность пользоваться другим методом подтверждения, прописанным в уставе предприятия.

При необходимости в протоколе могут уточняться и другие вопросы.

Дивиденды по акциям — как часто выплачиваются?

Это зависит от решения совета директоров компании. Средства могут зачисляться на счета акционеров один, два или четыре раза в год.

Внимание! При отсутствии чистой прибыли компания имеет право не производить выплаты инвесторам, кроме владельцев привилегированных ценных бумаг. Платить дивиденды запрещено предприятиям, которые признаны банкротами или имеют задолженность перед государственным бюджетом

Ежегодно, с апреля по август, советы директоров компаний принимают решение о размере и времени перечисления дивидендного дохода акционерам. Реакция инвесторов на полученную информацию выражается в виде повышенной активности по приобретению или продаже акций.

Как узнать день выплаты и размер?

Ежегодно каждая акционерная компания выбирает день для ознакомления с перечнем собственников. На основании полученных данных составляется список лиц, которым предстоит получить доход. Такой день носит название «дата закрытия (отсечения) реестра». В России большинство компаний выбирает для этого весенний период. Если по состоянию на эту дату инвестор владел акциями предприятия, он получит доход за прошедший год. Через сколько приходят дивиденды после даты отсечки, также становится известно после заседания коллегиального органа управления эмитентом.

Внимание! Если целью приобретения активов является получение выплат, нужно рассчитать дату покупки ценных бумаг таким образом, чтобы успеть на день отсечения реестра попасть в список действующих акционеров

Для этого важно учесть особенности посредника. Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки

При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании

Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки. При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании.

Итоговый размер дивиденда по простым акциям зависит от:

- количества ценных бумаг у инвестора;

- прибыли предприятия.

Рассчитать точную сумму выплат сложно. Для этого нужно ознакомиться с особенностями бизнеса эмитента, его дивидендной политикой, изучить финансовую отчетность. Размер процентов на акцию может зависеть от многих факторов. Например, Сбербанк учитывает следующие показатели:

- чистую прибыль;

- сумму средств, необходимую банку на дальнейшее развитие бизнеса;

- внешние и внутренние риски;

- соотношение интересов кредитного учреждения и его акционеров.

После составления и анализа финансовых отчетов определяют размер дивидендов и доходность ценных бумаг. Это соотношение суммы процентов по одному активу к его стоимости. Данный показатель выражают в % годовых и рассчитывают по формуле:

ДД = (дивиденды на одну акцию за прошедший год / стоимость акции) х 100 %.

Внимание! На российском рынке существует несколько компаний, доходность активов которых достигает 10–12 % годовых. Начинающим инвесторам для получения дивидендов рекомендуется приобретать акции голубых фишек

Это ценные бумаги самых надежных крупных компаний отечественного рынка. Для их покупки необходимо открыть брокерский счет.

Размер дивидендов не должен быть ниже установленного эмитентом лимита и может зависеть от конкретного финансового показателя. Например:

- Сбербанк фиксирует сумму выплат не ниже чем 50 % от чистой прибыли;

- «Ростелеком» планирует использовать для выплаты дивидендов 75 % от суммы денежного потока свободных средств в расчете за 2018–2020 гг;

- компания «Полюс» ориентируется на размер прибыли до уплаты обязательств (налогов, амортизации и задолженностей).

Обычно дата отсечки реестра известна заранее. Эти данные, так же как и размер дивидендов, публикуются во многих общедоступных источниках, а также на официальном сайте компании в разделе для акционеров.

Получить необходимые сведения можно и на сайте e-disclosure.ru. Это специальный портал раскрытия корпоративной информации. Здесь публикуются релизы компаний, предусмотренные законодательством. К документам, подлежащим огласке, относятся и протоколы заседаний совета директоров, на которых принимаются решения по вопросам дивидендов.

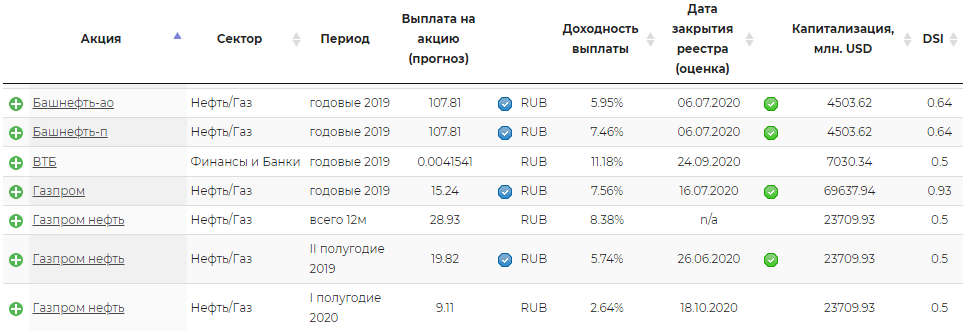

Спрогнозировать величину выплат и подобрать наиболее доходные акции можно с помощью календаря дивидендов. Данная информация представлена на сайтах брокерских фирм.

Налогообложение дивидендов

Порядок налогообложения дивидендов регулируется статьей 275 Налогового кодекса.

При выплате дивидендов общество выступает в роли налогового агента, то есть выполняет за участников и акционеров их налоговые обязательства. Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в соответствующий бюджет. Другими словами, налоги бу- дут платить не сами получатели доходов, а организация, которая их выплачивает.

На практике встречаются ситуации, при которых получатели дивидендов применяют специальные налоговые режимы налогообложения. Как известно, такая группа налогоплательщиков не является плательщиками

Это важно

Налоги должны быть перечислены в бюджет не позднее дня, следующего за днем выплаты дивидендов.

налога на прибыль организаций и налога на доходы физических лиц. Однако в отношении доходов в виде дивидендов установлен особый порядок налогообложения и он не зависит от применяемой системы налогообложения. Следовательно, налоговый агент, независимо от применяемого им самим и получателем дохода режима обложения, должен удержать и перечислить налоги.

Для определения суммы налогов, подлежащих перечислению, организация – источник дивидендов применяет формулу:

Н = К X Сн X (д – Д) , где

Н – сумма налога, которая подлежит удержанию у получателя дивидендов;

К – отношение суммы дивидендов, причитающейся конкретному получателю, к общей сумме выплачиваемых дивидендов;

Сн – соответствующая налоговая ставка (о ставках будет сказано отдельно);

д – общая сумма дивидендов, подлежащая выплате в пользу всех получателей;

Д – сумма дивидендов, полученных самим налоговым агентом в текущем и предыдущем отчетных (налоговых) периодах (исключение составляют дивиденды, которые облагаются по ставке 0 процентов), если ранее эти суммы не участвовали в расчете облагаемого дохода.

Изначально может показаться, что исчисление налогов по данной формуле не вызовет затруднений. Однако определение значений показателей не самое простое занятие. Это связано с тем, что необходимо учитывать множество факторов.

Так, при расчете показателей «К» и «д» из последнего исключаются дивиденды, которые распределяются в пользу иностранных организаций и физических лиц – нерезидентов РФ. Также в составе этого показателя учитываются и те выплаты, с которых налог на прибыль не удерживается. Такое положение касается случаев выплаты, например, дивидендов по акциям, находящимся в государственной или муниципальной собственности, а также составляющих имущество паевых инвестиционных фондов.

Относительно ставок налога необходимо отметить, что при выплате дивидендов за предыдущие налоговые периоды они определяются на дату выплаты.

При определении суммы полученных дивидендов самой организацией – источником выплат (показатель «Д») учитываются так называемые «чистые» дивиденды, то есть за вычетом ранее удержанного с них налога на прибыль. Кроме того, при расчете данного показателя учитываются дивиденды, полученные не только от российских организаций, но и от иностранных. Исключение составят только доходы, ранее учтенные при выплате дивидендов и облагаемые по ставке 0 процентов.

В результате расчета суммы налога, подлежащей удержанию, по формуле может получиться отрицательное значение. Это возможно, если показатель «д» будет меньше показателя «Д», то есть сумма дивидендов, подлежащая распределению, окажется меньше дивидендов, полученных самой фирмой. В таком случае обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Внимание

До 1 января 2010 года в показатели «д» и «К» включались только те дивиденды, которые подлежали распределению в пользу налогоплательщиков.

Виды дивидендов

Прежде чем узнать, как правильно рассчитать дивиденды, следует ознакомиться с существующими типами подобных выплат. Они зависят от ряда характеристик ценных бумаг.

Акции бывают простыми и привилегированными. В первом случае ценные бумаги предоставляют своему держателю право голоса на собрании акционеров и отражают его долю в уставном фонде организации. Они дают право на получение прибыли и соответствующей части имущества при ликвидации компании (после погашения задолженности перед кредиторами).

Простые акции считаются ценными бумагами с достаточно высоким показателем риска. Если предприятие получило недостаточный размер чистой прибыли в отчетном периоде или было принято решение направить все средства на развитие компании, акционер может не получить дивиденды в текущем году вообще.

Рассчитать дивиденды по привилегированным акциям будет проще, зная особенности этих ценных бумаг. Они не дают права своему владельцу участвовать в голосовании на общем собрании. Однако такие держатели акций первыми получают доход при распределении чистой прибыли. При этом уровень риска будет гораздо ниже, чем для владельца предыдущей разновидности ценных бумаг. Также при ликвидации организации держатель привилегированных акций получает первоочередное право на получение соответствующей доли имущества.

Другими словами, в ситуации, когда происходит распределение чистой прибыли, больше вероятность получить прибыль от своих ценных бумаг есть у владельца привилегированных акций. Первоочередное право сохраняется для него и при распределении ликвидационных выплат. Так как этот тип ценных бумаг не имеет высокого уровня риска, выплаты по нему будут минимальными. Больший доход могут получить владельцы простых акций. Однако риск в этом случае будет гораздо выше.

Стоимость акций на фондовом рынке будет больше, если компания выплачивает дивиденды стабильно, а размер распределяемой чистой прибыли достаточно высок. Поэтому компании, осуществляющие такую торговлю, заинтересованы в выплате обязательств по своим ценным бумагам. В этом случае растет и стоимость самой компании.

Дивиденды также различают по периоду выплат. Бывают ценные бумаги, которые оплачивают раз в год, квартал, полгода. По способу погашения выделяют денежные дивиденды и оплачиваемые в виде имущества.

Какая формула применяется для расчета дивидендов

Для вычисления используется простая формула, для применения которой необходимо знать номинал акции и размер дивиденда.

Чаще всего данная величина выражается в процентах. Размер дивидендов по обыкновенным акциям рассчитывается как отношение номинала ЦБ к ее доходности.

Дивидендная доходность (ДД) равна:

ДА — это дивиденд на одну акцию,

ЦА — номинальная цена акции.

Например, как рассчитать дивиденды по обыкновенным акциям «Лукойл»: стоимость ЦБ составляет 1 124 рубля, а дивиденд на одну штуку у данного эмитента равен 28 руб., то дивидендная доходность составит:

Таким образом, зная, как посчитать дивидендную доходность обыкновенной акции, можно спрогнозировать свою будущую прибыль.

До 2010 года средняя доходность дивидендов на российском рынке составляла до 1-2 % при доходности акций в 8-10 %. К 2019 году средняя доходность российских бумаг, входящих в Топ-20 достигла уже двузначных чисел и составила 12 %. Причем одними из самых выгодных с этой точки зрения отраслей на протяжении нескольких лет является добыча углеводородов, телекоммуникации и финансовый сектор.

Порядок выплаты дивидендов

Обычный порядок распределения дивидендов предполагает:

- Расчет и фиксацию прибыли за определенный период (чаще всего за год);

- Принятие решения о направлениях использования прибыли;

- Определение величины, порядка и сроков выплаты дивидендов;

- Фактическую выплату – перечисление средств на счета получателей, передачу наличных средств или других активов.

В мировой практике дивиденды, выплачиваемые по результатам финансового года, называются финальными (от английского – finaldividend). Так дивиденды в 2020 году выплачиваются исходя из финансовых результатов 2019 года. Дивидендные выплаты до подведения годовых итогов считаются предварительными (по английски – interimdividend).

Особенности начисления дивидендов в РБ

Понятие о дивидендах в законодательстве Республики Беларусь и экономической практике не отличается от общемирового. Объектом законодательного регулирования дивидендные выплаты становятся в связи с признанием этого вида доходов объектом налогообложения. Прочие моменты начисления и выплаты дивидендов, не влияющие на размер и сроки уплаты налогов, предлагается решать самим собственникам хозяйственных обществ.

Информацию о том, что является дивидендами можно получить из статьи 35 Общей части Налогового кодекса Республики Беларусь.

В бухгалтерском учете отражение дивидендных выплат и предшествующих расчетов регулируется Постановлением Министерства финансов Республики Беларусь №41 от 7 марта 2007 года. Конкретный алгоритм действий в этом направлении определяет учетная политика предприятия.

Пример отражения выплаты дивидендов в учете:

| Дивиденды | Проводки |

|---|---|

| В денежных единицах | Дебет 70 – Кредит 50, 51, 52 |

| Ценные бумаги, Материальные ценности | Дебет 70 – Кредит 90, 91 |

Какие факторы влияют на ДД

Из расчётов видно, что показатель доходности прямо зависит от размера выплат акционерам и биржевых котировок. На эти показатели оказывают влияние разные факторы:

-

Решения органов управления. Компаниям невыгодно раздавать прибыль акционерам, а не оставлять на развитие, но они вынуждены это делать по ряду причин. Например, эмитенты с преимущественным государственным участием: «РусГидро», «Россети» и др., ежегодно выплачивают дивиденды, потому что так решает Минимущество РФ, как представитель основного собственника. Для него выплаты — это пополнение федерального бюджета и способ сохранять влияние в компании.

Однако СД может принять решение не выплачивать дивиденды, а направить прибыль на реализацию инвестиционных проектов.

- Финансовое положение эмитента. Источник выплат акционерам — прибыль. Если компания терпит убытки, ей нечего раздавать участникам, а цена её акций на рынке падает.

- Решения органов государственной власти и Центробанка. Размер ключевой ставки, налоговый режим и пр. прямо влияют на рыночную конъюнктуру и положение компании.