Что будет, если не платить кредит: от звонков коллекторов до судебных тяжб

Содержание:

- Займ «Под залог ПТС»

- Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

- Что будет, если не платить кредит?

- Пресс-релизы и новости Ситибанка

- Когда мирные способы исчерпаны

- Должник умер. Что дальше?

- Стоит ли опасаться уголовной ответственности

- Восстановление пароля личного кабинета Проинвестбанка

- Как банк взыскивает свои деньги

- Законные способы не платить кредит

- Пример диаграммы Ганта

- Каковы причины блокировки карты Сбербанка?

- Что будет, если не платить кредит, взятый супругом

- Критичные последствия неуплаты

- Блог для владельца бизнеса

- Где оформить ипотеку Сбербанка России в Раменском

- Клиент не платит кредит 5 лет: что делает кредитор с таким кредитом?

- Мнения и вопросы:

- Белгород Гражданский проспект, 52 на карте

- Как официально не платить по кредиту?

- Просроченный кредит в банке или МФО: начальные последствия

Займ «Под залог ПТС»

Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

Что будет, если не платить кредит?

Когда человек берёт деньги в долг, он примерно представляет себе, как будет их отдавать – отчислять определенный процент с зарплаты, погашать кредит досрочно с дополнительных доходов и т.д.

Каждый заёмщик верит в лучшее – что долговые обязательства будут погашены без просрочек, а то и раньше установленного срока. Подписывая кредитный договор, мало кто заранее задумывается о непредвиденных вариантах – таких как увольнение, экономический кризис, форс-мажорные обстоятельства.

А такие варианты встречаются сплошь и рядом. Деньги, которые нужны для оплаты долга, уходят в другом направлении, возвращать кредиты категорически нечем, а сам займ превращается в непосильное бремя.

Что делать, если отдать долг невозможно? Что происходит, если должник перестаёт выплачивать кредит? На такие вопросы лучше знать ответы заранее, чтобы в случае чего разработать эффективный план действий.

Судебные исполнительные механизмы таковы, что в процессе разбирательства начисление процентов приостанавливается, а сумма долга фиксируется. Новый график погашения долга обсуждается с финансовыми управляющими, которые в своём большинстве всегда готовы к компромиссу.

Мифы о неуплатах по кредитам

Чтобы успокоить читателей, я хочу сразу опровергнуть ряд самых распространенных «страшилок», которыми некоторые банковские работники и коллекторы любят пугать доверчивых клиентов.

При неуплате по кредитам с вами НЕ произойдёт следующего:

- никто не переломает вам ноги, не вырежет почку и не похитит ваших детей: на текущий момент не зафиксировано ни одного случая реального физического насилия над должниками со стороны коллекторов или банков;

- если вы не злостный неплательщик, вас не посадят в тюрьму и не дадут условного срока – когда говорят «суд за неуплату», имеется в виду арбитражный суд, а не уголовное преследование;

- социальные работники не лишат вас родительских прав;

- ваши родственники не понесут ответственности за долги (если они не были поручителями).

Другими словами, невыплаты по кредитам – чисто финансовая проблема, касающаяся только должника и кредитной организации.

Подробнее о механизмах и последствиях банкротства – в специальной статье нашего блога.

Однако легкомысленное отношение к неоплаченным долгам также недопустимо, как страхи и паника. Без неприятных моментов обойтись не получится, но к ним можно подготовиться заблаговременно.

Юридический аспект вопроса

Защита прав должника – дело рук самого должника, а также привлеченных им адвокатов и антиколлекторов. Безвозмездно помогать заемщикам никто не будет, но в их силах – изучить юридические стороны неплатежеспособности и умело воспользоваться полученными знаниями.

Потребность в признании банкротства физлиц (к ним относятся и индивидуальные предприниматели) назрела в связи с развитием в стране института кредитования. Потребительские кредиты доступны сегодня всем желающим, и миллионы граждан уже воспользовались данной возможностью.

Покупательская способность выросла, но далеко не все получатели кредитов способны реально оценить свой денежный потенциал. Отчасти это связано с низким уровнем финансовой грамотности населения.

За рубежом система кредитования работает добрую сотню лет; жители нашей страны ещё не выработали надлежащего отношения к долговым вопросам. В середине нулевых граждане брали кредиты, что называется, «пачками», почти не думая, как они будут их отдавать.

Итоги такого подхода к займам неутешительны:

- почти треть населения РФ (около 40 млн.) имеет долги перед банками или МФО;

- из этого числа 5-6 млн. имеют статус неплательщиков – то есть постоянно или периодически нарушают взятые на себя долговые обязательства.

Отношения с банком после образования просроченных выплат развиваются обычно по следующему сценарию:

- Досудебная стадия. На этом этапе должник подвергается психологическому давлению, а иногда и угрозам со стороны кредиторов. Юристы советуют по возможности документировать все действия банковских сотрудников, чтобы в случае чего вам было с чем обращаться в правоохранительные организации.

- Судебная стадия. Банк имеет законное право взыскать деньги через суд. На время процесса имущество должника (материальные ценности и счета) подвергаются аресту.

- Послесудебная стадия. В зависимости от вынесенного на суде решения должник подвергается определенным санкциям.

Если должник поведёт себя грамотно на всех этапах, последствия невыплат по кредитам будут минимальными. Если же выбрать неправильную линию поведения, банкротство отнимет у вас изрядное количество сил и нервной энергии.

Читайте развернутую статью по смежной теме – процедура банкротства.

Пресс-релизы и новости Ситибанка

Когда мирные способы исчерпаны

Чаще всего к моменту прекращения платежей по кредиту у человека пусто на счетах и уже испорчена кредитная история. Банкам не остается ничего другого, кроме как до последнего сражаться за свои деньги.

Обращение к коллекторам

С коллекторами (профессиональными «взыскателями» долгов) связано очень много историй. Большинство – откровенный криминал, когда ради возврата долга коллекторы прибегали к абсолютно негуманным методам.

В последние годы эта деятельность все больше контролируется государством. Теперь все коллекторы должны входить в определенный реестр, использовать только методы уговоров, звонить только в определенные дни.

Банк может привлечь коллекторскую фирму для помощи при взыскании долга, а может вообще продать долг коллекторам. В любом случае, заниматься возвратом будут специально обученные люди.

Несмотря на то, что отрасль приходит постепенно в цивилизованный вид, истории об угрозах и реальных действиях все еще появляются. Тем не менее, истории о тюремных сроках для «черных» коллекторов тоже есть.

Следует помнить, что:

- банк может обратиться к коллекторам только если это указано в договоре (фактически это прописывают все банки и МФО);

- при передаче долга третьему лицу банк обязан уведомить должника в письменном виде;

- коллекторы могут звонить должникам максимум дважды в неделю, с 8 до 22 часов в будние дни, и с 9 до 20 часов в выходные и праздники;

- отправлять смс-сообщения можно не больше двух в день;

- личную встречу назначать разрешается максимум раз в неделю.

Если нарушено хотя бы одно из условий, коллекторам грозит штраф и ответственность вплоть до уголовной (это касается преимущественно фактов прямой угрозы).

Коллекторы будут стараться вернуть долг любой ценой – они работают за так называемый дисконт в 20% или больше. Другими словами, они покупают у банка долг со скидкой и пытаются вернуть максимум денег.

Поэтому с цивилизованными коллекторами можно общаться – договориться об индивидуальном графике платежей, предупреждать о проблемах. Около 20% должников получают от коллекторов даже более лояльные условия погашения, чем от банков.

Вывод: общаться только с цивилизованными коллекторами, которые не нарушают правил.

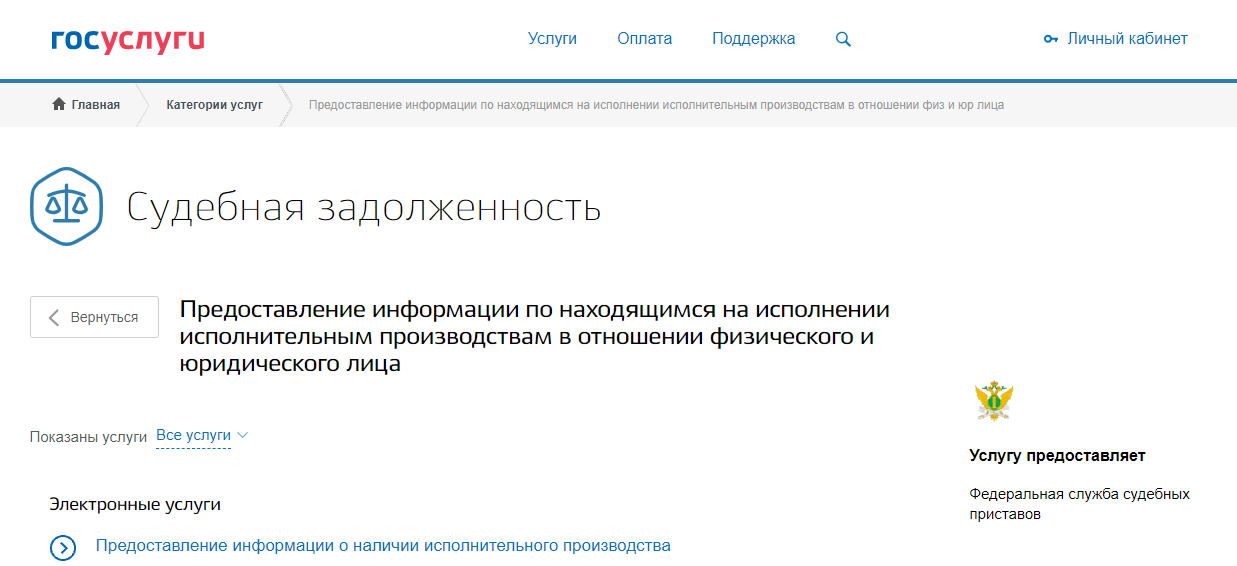

Обращение в суд и к приставам

Когда мирным путем долг вернуть не удалось, банк делает выбор между продажей долга коллекторам и обращением с иском в суд. Второй вариант позволяет возложить процесс взыскания на государство в лице судебных приставов.

Для заемщика суд – не самая страшная инстанция:

- по факту вынесения решения суда прекращается начисление процентов и штрафов;

- часть штрафов и пеней суд может списать;

- суд может составить более удобный для должника график погашения долга;

- судебные приставы могут действовать только в рамках закона – никакого психологического давления и угроз.

Если банк обращается в суд для взыскания долга по кредиту, решение будет, скорее всего, в его пользу: договор обычно составлен профессионально, на банк работают дорогие юристы, а невыполнение заемщиком условий кредитования легко доказывается.

После вынесения судом решения в пользу банка у заемщика есть 10 дней на его обжалование. Если он не воспользуется этим правом, через 10 дней решение вступает в силу.

В российской практике сложилась ситуация, когда судебные приставы работают не очень эффективно. Начать работу по исполнительному листу они могут только через несколько месяцев.

В целом, порядок действий пристава такой:

- если должник не погасил задолженность в установленный судом срок, направляются запросы в ФНС (узнать, где он работает), в ГИБДД (узнать, есть ли у него в собственности автомобиль) и в Росреестр (узнать, числится ли за ним недвижимость);

- также запросы отправляются в банки (крупнейшие банки региона), чтобы проверить – есть ли у должника счета в них;

- запрос направляется в ЗАГС, чтобы выяснить семейное положение. Если должник состоит в браке, семейное имущество считается общим и его можно изъять;

- должнику могут запретить выезд за границу до оплаты всех долгов;

- при положительном ответе любой из инстанций начинается работа по взысканию: с зарплаты удерживается 50% от суммы; авто выставляют на продажу, как и недвижимость (только не единственное жилье); счета в банках арестовывают;

- если счета, автомобили или недвижимость найти не удалось, к должнику придут домой и опишут личное имущество

Взыскать долг пока можно и с пенсии, но это запретят с 1 июля 2020 года. По решению Верховного суда запрещено списывать долг с пенсии, если остаток суммы будет меньше прожиточного минимума, но эту норму приставы не всегда учитывают.

Вывод: суда бояться не нужно, а приставы обязаны работать исключительно в рамках закона.

Должник умер. Что дальше?

Если должник умер, события развиваются по одному из следующих сценариев:

- при наличии страховки наследники должны обратиться в страховую компанию с соответствующим заявлением. Страховщик выясняет, при каких обстоятельствах, произошел страховой случай, и перечисляет деньги банку в счет погашения задолженности. В выплатах могут отказать, если установлен факт самоубийства, должник скончался в местах лишения свободы, на момент покупки полиса уже был неизлечимо болен;

- если страховки нет, родственники вступают в права наследования, им автоматически вместе с имуществом и иными активами переходят долги умершего;

- если страховки нет, родственники отказываются от наследства, банку ничего не остается, как списывать долги на убытки. Получить что-либо с детей, жены/мужа не удастся.

Важно понимать, что под страховкой понимается страховой полис, приобретенный на время кредитования, в котором выгодоприобретателем значится банк. Риски — смерть заемщика, инвалидность 1-й или 2-й группы и иные обстоятельства, при которых заемщик не имеет возможности самостоятельно погашать свой долг.. Как не платить кредит за умершего родственника? Внимательно перечитать договор

Возможно, и не придется ничего отдавать. Если после умершего не осталось никакого существенного наследства, можно смело от него отказываться. В этом случае на наследников долги не переходят.

Как не платить кредит за умершего родственника? Внимательно перечитать договор. Возможно, и не придется ничего отдавать. Если после умершего не осталось никакого существенного наследства, можно смело от него отказываться. В этом случае на наследников долги не переходят.

Стоит ли опасаться уголовной ответственности

Справедливости ради стоит отметить, что в уголовном кодексе есть статья за злостное уклонение от выплаты кредитной задолженности. И в очень редких случаях (если задолженность исчисляется миллионами) возможно возбуждение уголовного дела.

На практике до этого не доходит. Если же организация пошла столь далеко, что решила признать заемщика злостным должником, то можно и нужно отстаивать свои права в суде.

Заемщик должен доказать тяжелое финансовое положение, которое не позволяет своевременно погашать долг. И максимум, чего ему стоит бояться – это условного наказания.

Опять-таки, условный срок дают в редких случаях, поэтому паниковать раньше времени не стоит. А лучше всего соизмерять свои силы при оформлении кредита, а также знать права, если долг потом сложно выплачивать.

Если вам приходят уведомления, постарайтесь как-то прореагировать, например, сообщить о том, что трудности с оплатой временные. Не игнорируйте их, обратитесь к вашему менеджеру в отделение банка чтобы написать заявление на реструктуризацию кредита, попросите отсрочку по платежам.

Восстановление пароля личного кабинета Проинвестбанка

Как банк взыскивает свои деньги

Взыскание долга обычно является длительным процессом, который включает в себя несколько этапов. С формированием первых задержек начинается работа службы безопасности банка, а точнее — особого отдела взыскания.

Арест имущества должника

При наличии крупной задолженности банк имеет право требовать через суд возвращения выданных средства, а в случае их неимения может быть изъято имущество. Пристав придет домой к должнику, опишет и арестует имущество. Изъять могут все предметы роскоши, украшения, квартиры или дома, которые не являются единственным жильем, и т. д. Изъять квартиру за долги, если это единственное жилье, нельзя. Однако на нее могут наложить арест — это ограничение права распоряжения. Таким образом, сохранить жилье можно, запретив собственнику, например, заключать любые сделки или регистрировать других жильцов.

Индексация долга: выгодно ли это заемщику

Когда заемщик не спешит выполнять обязательства перед кредитором, по решению суда банк проводит индексацию долга — она призвана возместить организации ущерб, причиненный неправомерным поведением должника. Формально сумма долга не меняется, но покупательная способность из-за инфляции снижается. Для банка это — возможность возврата денег с процентами, кроме того, с должника могут взыскать неустойку. Однако для клиента это скорее выгодно: после инфляции отдаются те же самые деньги.

Ограничение должника в правах

Прежде всего могут быть:

- заблокированы расчетные счета в банках;

- наложен запрет на выезд за границу.

Делается это по решению суда.

Законные способы не платить кредит

Когда возникают проблемы финансового характера, большинство кредитозаемщиков интересуются, можно ли не платить кредит и какими способами уйти от долговых обязательств.

В зависимости от сложившихся обстоятельств, существует несколько вариантов получить освобождение от выплат. Главное, решать проблемы законным путем, не убегая от ответственности и не перекладывая свои долги на плечи родственников и знакомых.

Расторжение кредитного договора

Часто можно услышать: я не плачу кредиты, что мне грозит. Такие случаи не единичны, существует несколько способов, чтобы законно отказаться от займа. Один из них — расторжение кредитного договора. Для начала необходимо найти грамотного юриста, который сможет отыскать причину для разрыва долговых обязательств. После этого — внимательно изучить бумаги и найти положения, которые противоречат российскому законодательству. Чаще всего они и служат законным основанием для расторжения договора по кредиту.

Такой способ хорошо действует в разбирательствах с МФО и мелкими банковскими компаниями. В крупных банках документы проверяют опытные юристы и экономисты, поэтому придраться к какому-то пункту будет очень сложно.

Выкуп долга третьими лицами

Ситуация, когда знакомый говорит: не плачу кредиты в нескольких банках, знакома многим. Но не все знают, что проблемный заем могут выкупить третьи лица. Взять на себя долговые обязательства в состоянии не только коллекторы, но и родственники заемщика, которые будут погашать ссуду вместе него.

Особенно удобно это при покупке недвижимости или авто. Ведь в таком случае родственники получают возможность приобрести имущество по приемлемой цене (за остаток долга). Взяв на себя выплату, третьи лица избавляют предыдущего заемщика от обязательств, когда новый договор уже вступил в силу.

Рефинансирование или реструктуризация кредита

Для кредитозаемщиков, которых интересует, что будет, если вообще не платить кредиты, существует еще один законный способ отсрочить выплату займа. Речь идет о реструктуризации ссуды. Уменьшить сумму платежа, увеличить срок кредитования или отсрочить взнос можно в случае увольнения или потери трудоспособности.

Для пересмотра договора с банком клиент должен доказать свою неплатежеспособность, предоставив трудовой договор или трудовую книжку. Если заемщик уволился по собственному желанию, финансовая компания вряд ли пойдет на уступки.

Еще одним вариантом отсрочки займа считается его рефинансирование. Оно актуально, когда другой банк готов взимать за тот же кредит меньшую процентную ставку. Для получения более выгодных условий заемщику необходимо перезаключить договор с новым кредитором, который выкупит долг у старого банка.

Кредитные каникулы

Если не выплачивать кредит — не выход, стоит уточнить возможность кредитных каникул. Отсрочку сроком до 2 лет предоставляют многие российские банки. Условия зависят от суммы кредита, дисциплинированности клиента и внутренней политики организации. Чаще всего кредитные каникулы предусмотрены для крупных займов и ипотек.

Некоторые банки соглашаются на отсрочку даже при небольших займах наличными. Лучше пойти на мировую и согласовать все с компанией-кредитором, чем переживать, что грозит в случае просрочки или невыплаты долга.

Выплата кредита за счет страхования

Погашение займа за счет страхования также является законным способом выплаты долговых обязательств. Он возможен, когда клиент взял кредит и приобрел страховой полис от неуплаты долга. Стоит он, как правило, дорого, поэтому его покупка не столь популярна. Однако если человек оформил кредит и не в силах его выплатить, страховая компания обязана рассчитаться за заемщика.

Зачастую такие случаи не доходят до суда и решаются мирным путем. Иногда страховые компании стараются переложить вину на клиента и отказываются производить расчет вместо него. Но это, скорее, исключение из правил, чем обычная практика страховщиков.

Банкротство физического лица

Банкротство физлица — процедура длительная и трудоемкая. Однако она позволяет избежать выплаты займа и дальнейших разбирательств с банком. Решение о банкротстве принимается в судебном порядке, после чего возможна продажа всего имущества заемщика и возвращение вырученных денег компании-кредитору.

Если не платить кредит банку и объявить себя банкротом, можно навсегда потерять возможность кредитования, а также работы на руководящих должностях. Бывает, что такой заемщик не может покинуть пределы страны и выехать за рубеж в течение нескольких лет.

Пример диаграммы Ганта

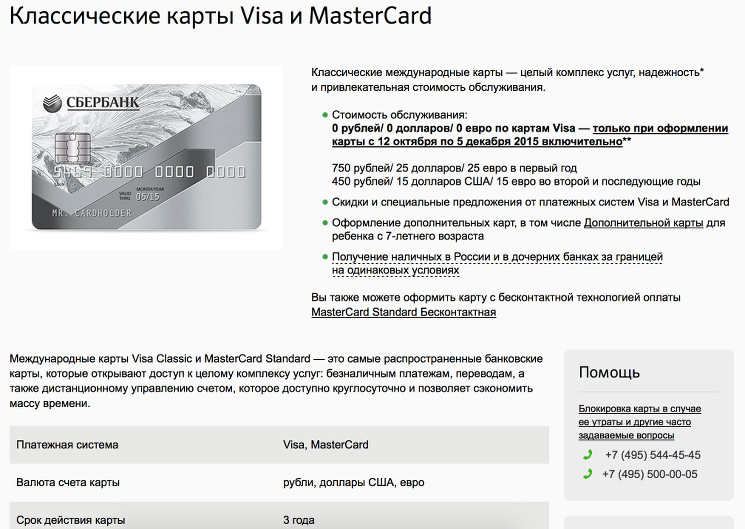

Каковы причины блокировки карты Сбербанка?

Постановлением правления ОАО «Сбербанк России» №376 § 13а от 19.12

2009 года были утверждены условия использования банковских карт Сбербанка (обратите внимание, что с 2015 года изменилось фирменное наименование Сбербанка с ОАО «Сбербанк России» на Публичное акционерное общество «Сбербанк России», сокращенно «ПАО Сбербанк»)

Данные условия предусматривают целый ряд обстоятельств, при наступлении которых может быть заблокирована карта Сбербанка:

Важная информация: в большинстве случаев Сбербанк блокирует карту по подозрению на осуществление незаконных операций или несанкционированных действий. Практика показывает, что для того, чтобы карта была заблокирована банком, порой хватает отказа от платежа до того, как он будет завершен — причина в том, что если платеж по карте невозможно завершить, автоматическая система безопасности банка рассматривает это как попытку осуществить транзакцию без введения пароля или пин-кода. В итоге данные действия могут рассматриваться как подозрительно активные и для защиты интересов владельца карты она будет заблокирована.

Что будет, если не платить кредит, взятый супругом

Семейный кодекс РФ устанавливает, что все имущество супругов, нажитое в браке, является общим и принадлежит им в равных долях. Это относится и к совместным долгам. То есть наличие просрочки у мужа или жены влечет за собой обоюдную ответственность. Как быть в том случае, когда супруг оформил заем без ведома второй «половины» и не собирается его платить?

Кредит выдан мужу без согласия жены (или наоборот). Давайте разберемся, отвечает ли супруга за то, что муж без спроса взял в долг деньги и сомневается, платить ли кредит.Если муж подписал кредитный договор, а подписи жены нет в данном документе, то этот долг трактуется как личный и не имеет отношения к семейным обязательствам. Если же в оформлении кредита участвовали оба члена семьи, один из которых являлся поручителем (созаемщиком), признать долг личным будет очень сложно. Однако есть нюанс. Если кредитные средства, полученные по договору, полностью истрачены на нужды семьи (причем второй супруг об этих тратах может и не знать!), то долговое обязательство может быть признано судом как общее. Тогда муж и жена должны платить долги на равных основаниях.

Кредит оформлен мужем при согласии жены, но сам заемщик финансово несостоятелен. В сложившейся ситуации долг будет взыскиваться с созаемщика, указанного в договоре, то есть с супруги дебитора. Поскольку муж не в силах покрывать задолженность, его жена добровольно оплачивает ежемесячные взносы, если она признана платежеспособной

И в данном случае неважно, какую цель преследовал кредит, – общую или личную. Если супруг, никак не связанный с проблемным займом, является безработным и не может выполнять обязательства перед банком (то есть платить), то принудительно взыскать просрочку с этого человека невозможно (имеется в виду арест счетов, взыскание имущества и др.) Итак, что будет, если не платить кредит? Последствия можно рассматривать двояко

Если супруги состоят в законном браке, признать долг общим очень сложно. Поэтому банки, которые знают, что по закону кредитные обязательства возложены только на подписанта договора, не выдвигают требований к его семье. Сами супруги тоже осведомлены в этих вопросах.

Созаемщиками являются муж и жена, вместе оформившие кредит. Здесь выдвигать предположения о неосведомленности кого-то из четы о появлении просрочки, не имеет смысла. Подписи в договоре ставили оба члена семьи. Если супруги стали созаемщиками, взыскание долга будет солидарным и обращено на их совместное и личное имущество.

Кредит взял один супруг с согласия другого, который стал поручителем. Часто встречается вопрос: если жена является заемщиком и не собирается платить кредит, что будет с мужем-поручителем? Деньги, взятые в банке, могут быть истрачены на совместные и личные цели. Общие расходы: как правило, договоры такого плана оформляют для удовлетворения семейных нужд, следовательно, долг тоже признается общим. Личные затраты: если имеют место факты, что заемщик пустил всю сумму средств на собственные интересы, долг, вероятно, будет признан личным. Несмотря на это, при финансовой несостоятельности получателя кредита, остаток недоплаты взыщут с поручителя, то есть со второй половины семейной пары.

Кто будет выплачивать долги, если супруги разводятся? Вопрос такой: будет ли супруг в процессе расторжения брака платить кредит, взятый женой? Все предыдущие рекомендации касаются семьи, хотя фактически она распалась, но официально это не подтверждено и бракоразводный процесс не закончен. Выполнять обязательства перед банком должен заемщик (созаемщик), который оформил и подписал кредитный договор. Что до поручителя, то он не платит взносы по кредиту, если об этом нет отдельного решения суда.

Критичные последствия неуплаты

Если человек в течение длительного количества времени не осуществляет выплаты, банк обращается в суд, чтобы потребовать взыскания в принудительном порядке. В суде рассматриваются все предоставленные документы, после чего, принимается решение, чаще всего в пользу банка. Далее, начинает действовать система приставов судебного типа. На основании полученного решения банка открывается производство исполнительного формата, в рамках которого пристав начинает работать с должником. Изначально производится оповещение, должник вызывается на беседу со специалистами, чтобы найти оптимальное решение проблемы по взысканию. На данном этапе также может быть заключено мирное соглашение с банком.

В случае, если должник не идет на компромисс и не стремится к разрешению ситуации, судебные приставы начинают работу с имуществом. Сразу собирается информация об имуществе, после чего, производится опись и ее принудительная реализация. Отметим также то, что приставы могут принять решение о том, чтобы произвести взыскание через отчисления с заработной платы. В данном случае постановление суда направляется на работу руководителю, после чего, начинаются отчисления с заработной платы в пользу банка.

То есть, после суда начинается процесс принудительного взыскания. Существует масса способов предотвратить такие действия. Например, вы можете подать заявление на отмену решения в связи с тем, что вы не присутствовали в зале суда и не могли воспользоваться своим законным правом защиты интересов. Решение отменяется, и в дальнейшем, вы получаете определенное количество времени, чтобы разрешить возникшую ситуацию своими силами, без дальнейшего принудительного взыскания.

Блог для владельца бизнеса

Где оформить ипотеку Сбербанка России в Раменском

Клиент не платит кредит 5 лет: что делает кредитор с таким кредитом?

Вариантов развития событий несколько. Многое зависит от того, вносились хотя бы первые платежи или нет. При невыплате кредита более 5 лет, заемщика ждет:

- Информация в обязательном порядке о нарушении выплат и образовании просрочки вносится в бюро кредитных историй. Все банки сотрудничают, как минимум, с тремя крупнейшими бюро: ОКБ, НБКИ и Эквифакс. И обязаны по закону разместить соответствующую информацию хотя бы в одно из перечисленных. Кредитная история будет испорчена. В зависимости от длительности просрочки, кредитор регулярно вносит сведения о том, какая у нее длительность (при этом меняется статус просрочки, свыше 60 дней, свыше 90 дней и далее). В итоге в БКИ указывается, что кредит продан или передан коллекторам или по нему вынесено судебное решение.

- Долг продается коллекторам и банк о нем забывает. Он переходит на баланс купившей его компании. Банк не имеет больше никаких претензий к клиенту и все вопросы должен решает с новым кредитором — коллекторским агентством. Во многих ситуациях решить вопрос с долгом проще с агентством, которое покупая долг, приобретает его с дисконтом. За счет этого, коллекторское агентство в состоянии пойти на уступки для клиента в сторону снижения общей суммы долга.

Важно. Передача долга и прав требования новому кредитору должна происходит с уведомлением об этом должнику

Как уточняет Павел Михмель, генеральный директор одной из крупнейших компаний, работающих на профессиональном рынке взыскания задолженностей, — «Первого коллекторского бюро»: «банк, не желающий отвлекаться на работу с проблемным кредитом, предпочитает продать долг коллекторским агентствам. С точки зрения законодательства такая сделка — она носит название цессия — абсолютно законна, соответствует статье 382 Гражданского кодекса РФ и условиям подписанного заемщиком кредитного договора. Долг при этом переходит к новому кредитору — коллектору, все финансовые обязательства по выплате сохраняются, но платить теперь нужно коллекторскому агентству, которое может предложить должнику новые, а порой — даже более удобные условия. При переуступке прав на долг (цессии) передается вся сумма с накопившимися штрафами и пени, однако далее они уже не начисляются, поскольку прекращается срок действия кредитного договора с банком, и в этом несомненное преимущество для должника.»

- Банк не продает долг. При отсутствии возможности решить вопрос, дело передается в юридическую службу финучреждения и на должника подают в суд. Так поступают с долгами на крупные суммы — от 500 тысяч рублей и более. Мелкие кредиты на 50-100 тысяч рублей обычно продаются пакетами коллекторам. Обращение в суд также происходит на разных сроках. Одни банки в первый год просрочки обращаются за судебным решением в суд и предают дело в работу судебному исполнителю. Другие, банк обращаются в суд до истечения срока исковой давности — в пределах 3 лет с момента просрочки по договору.

- Банк списывает долг — такое развитие ситуации происходит редко, но может случиться. Кредитору иногда проще списать обязательства, чем держать на балансе некачественную ссуду. По регламенту ЦБ РФ под каждый выданный кредит банк обязан формировать резервы на потери по выданной ссуде, поэтому, чем безнадежнее долг — тем больше собственных средств замараживаются под его обеспечение. В некоторых ситуациях банку выгоднее списать долг по клиенту и забыть о нем.

- Банкротство. Банк подает в суд на должника с намерением признать его банкротом. Крайне редко подобное инициируется по физическим лицам. Чаще при долгах юридического лица, у которого есть имущество (оборудование, ТМЦ, основные средства, товар), которые можно продать с торгов в счет задолженности. Физические лица обычно сами обращаются в арбитражный суд для признания себя банкротом, чтобы уйти от непосильной долговой нагрузки.

Важно. Любые попытки кредитора взыскать долг с заемщика по прошествии 5 лет просрочки крайне маловероятны

Во-первых, это связано с истечением срока исковой давности (более 3 лет). Судебная практика обычно на стороне должников.

Так, Верховным Судом вынесено решение, о том, что срок давности по просроченным платежам исчисляется по каждому платежу отдельно — в случае, если по договору не указана точная дата возврата кредита.

Если она указана считается, что срок давности исчисляется с даты, когда кредит должен быть погашен. Нюансов в вопросе много (например, если банком выставлялось требование о досрочном погашении всего долга до конкретной даты, срок давности может считаться с этой даты, когда кредит должником досрочно не погашен).

Тем не менее, при попытках банка взыскать долг с клиента по прошествии 5 лет со дня просрочки — всю сумму долга и процентов он точно не сможет получить.

Мнения и вопросы:

Отправить комментарий

Белгород Гражданский проспект, 52 на карте

Как официально не платить по кредиту?

Что надо сделать, чтобы официально не платить по кредиту. Есть несколько вполне законных методов:

- Расторгнуть кредитный договор, если он составлен с нарушением законодательства. Надеюсь, вы понимаете, что только грамотный юрист может найти эти лазейки. С крупными банками такой номер не пройдет. Там работает целый штат юристов, которые все давно прописали.

- Выкуп своего долга у коллектора. Правда, сделать это вы можете не лично, а через третьих лиц, в том числе и юридических.

- Официальное банкротство. Это непростая процедура, при этом она сильно ограничивает вас в правах. На имущество накладывается арест, назначается его оценка и проводится реализация.

Все перечисленные методы затратны не только финансово, но и морально. Поэтому стоит 100 раз подумать, чтобы решиться на них.

Просроченный кредит в банке или МФО: начальные последствия

Ниже мы рассмотрим действия кредитной организации на начальных этапах просрочек, за 2-3 месяца. К сожалению, кредитные обязательства нельзя списать без суда, то есть банк в любом случае предпримет какие-то действия, чтобы принудить заемщика к оплате.

Устные предупреждения. Уже на 3-4 неделе просрочки должнику начнут поступать звонки из банка. Сотрудники будут активно интересоваться, почему не поступает оплата, какие обстоятельства сложились у человека

Важно идти на контакт и не избегать разговоров. Почти 100% должников стараются не отвечать на незнакомые телефонные номера, избегают контактов с банком, когда нет денег, и идет просрочка

Это неправильная линия поведения.

Письменные претензии. Банк начнет слать официальные письма с требованием погасить задолженность, внести ежемесячный платеж. Параллельно должнику будут поступать СМС-сообщения, возможны звонки близким людям и родственникам. На представленном этапе дело принимает серьезный оборот. Письма могут направляться в течение 4-10 месяцев, иногда — дольше, после чего будут приняты более жесткие меры. Об этом расскажем ниже.

Начисление штрафов. За допускаемые просрочки и неуплаты банк будет насчитывать пени и штрафные санкции. Подсчеты будут поступать должнику посредством СМС, если дозвониться не получится.

Узнать, как прекратить начисление штрафов по вашему кредиту