Дебетовые карты в москве

Содержание:

- Введение продуктовых карточек вызовет перегрузку системы и негативную реакцию общества

- Альфа-Банк / Альфа-Карта

- Классификация по функционалу карты

- Пластиковые карты Сбербанка

- Муниципальный кредит

- Отделение на пр. Багратионовский, 3

- Чем отличается инвестиционный пай от других ценных бумаг?

- Реквизиты Альфа банка Москва

- Как получить справку из ЦККИ без кода субъекта?

- Что представляет собой карточка учета авто

- Условия пользования

- Не работает Флеш плеер в Опере. Что делать?

- Где оформить кредит Газпромбанка в Красногорске

- Помощник

- Топ-5 дебетовых карт

- Другие цвета

- Операции пластиковых карт

- Feedback

- Карточные сети

- Next steps

- Деньги под залог недвижимости

- Терминал для пластиковых карт

- Альтернативные способы связи

- Инвестиции – что это такое, и какие виды инвестиций бывают

- Распространенные ошибки при заполнении формы Т-2

- На ребенка

- Карты с бесплатным обслуживанием

- Плата за первый год обслуживания

- ДелоПро

- Отзывы о Joymoney

- Какие бывают банковские карты по принадлежности средств

- Льготный период банковской платежной карты

- Образец кредитного отчета БКИ «Эквифакс»

- Для чего нужна дебетовая карта?

- Севастопольский Морской банк отделение № 3 г. Симферополь

- Официальный сайт Сетелем Банка www.cetelem.ru

- Телефон горячей линии ВТБ для физических лиц

- Доверие под контролем. Аспекты корпоративной безопасности.

Введение продуктовых карточек вызовет перегрузку системы и негативную реакцию общества

Мнение эксперта

Владимир Чернигов

руководитель автономной некоммерческой организации «За школьное питание»

— Продовольственные карточки решают сразу две задачи: поддерживают людей, оказавшихся в сложной финансовой ситуации, и помогают удержаться на плаву производствам и магазинам.

Несмотря на то, что на реализацию проекта уйдет от трех месяцев до полугода, разговоры том, что «лучше бы просто раздали деньги, а люди бы сами распорядились ими по своему усмотрению», звучат уже сейчас.

Но тогда бы потерялась вторая значимая составляющая проекта — поддержка малого и среднего предпринимательства. Если закроются предприятия и торговые точки, то это приведет к сокращению рабочих мест и массовой безработице. То есть количество малоимущих граждан, которым требуется поддержка государства, будет только расти. А налогов в казну, с которых, в том числе, выплачивают социальные пособия, поступать все меньше.

Опыт продовольственной помощи у нас уже есть. Он достаточно свежий и связан с закрытием школ на карантин. Тем детям, которым были положены бесплатные завтраки и обеды, начали выдавать продуктовые наборы. В них входят крупы, масло, сахар, печенье и прочее — каждый регион формирует сухие пайки самостоятельно. Да, было несколько инцидентов, когда родителям давали «три гнилые картошки», но это были единичные случаи, большинство же родителей остались довольны.

Продуктовые карточки, о которых сейчас идет речь, даже не предполагают какого-то жесткого набора продуктов, в отличие от приведенного выше примера. На них будет поступать пособие — сейчас обсуждается сумма в 10 000 рублей, — и покупатель сможет сам выбрать, что он хочет взять на эти деньги из ограниченного списка товаров.

Наша организация предлагала внедрить такую программу еще пять лет назад, когда экономический кризис только начинал набирать обороты. Но тогда идею отвергли, а сейчас приходится возвращаться к ней в авральном порядке, который повлечет за собой сбои, перегрузку системы, несогласованность в действиях государственных служащих и последующую за этим негативную реакцию общества.

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Классификация по функционалу карты

И, конечно же, функции карты. Этот признак будет сборным из тех, о которых в данной статье уже говорилось, и некоторые новые виды. Так, согласно этой классификации выделяют:

Кредитная карта

По сути, это автоматическое взятие кредита, под который, по запросу, сразу же открывается кредитная линия согласно установленному лимиту. Лимит соответствует доходам человека, кому принадлежит банковский счет. При выдаче карт такого рода сотрудник банка обязательно информирует держателя, в какой срок и под какие проценты этот кредит гасится. Кредит может быть погашен как списанием средств со счета, который указывается клиентом банка при оформлении карты, наличностью или через перевод.

Кредитные карты могут быть выпущены для частного и для корпоративного использования. Последние могут быть иметь лимит, а могут быть без него. И в случае непогашения кредита ответственность лежит на предприятии, где сотрудник трудоустроен. Карточки, которые принадлежать частному лицу, могут быть обычными или золотыми. Последние выдают ся состоятельным гражданам и предусматривают льготы.

| Банк | Название карты | Процентная ставка | Кредитный лимит, руб |

|---|---|---|---|

| Банк Москвы | Дар святыне | от 29,9% | до 350 000 |

| Тинькофф Платинум | Тинькофф Кредитные Системы | от 24,9% | до 300 000 |

| Банк Москвы | Золотая карта «Низкий процент» | от 29,9% | до 350 000 |

| Банк Москвы | «Классическая карта «Низкий процент»» | от 29,9% | до 350 000 |

| Сбербанк | Кредитные золотые карты Visa / MasterCard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты мгновенной выдачи Visa / MasterCard «Momentum» | 25,9% | до 150 тыс. руб. |

| Сбербанк | Кредитные классические карты Visa Classic / MasterCard Standard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты «Подари жизнь» Visa Classic | 25,9%* — 33,9% | до 600 тыс. руб. |

Расчетная карта

По-другому ее называют дебетовая. Такие карты соотносятся только со счетом держателя. Владелец может распоряжаться только теми средствами, которые размещены на счету карты. Остаток средств облагается процентной ставкой, как любой ординарный вклад.

Сетевые карты

Это подтип расчетной карты. Она действительно только в виртуальной реальности, может быть использована для оплаты чего-либо посредством сети Интернет.

Международная карта

Дают возможность пользования международными системами платежей. Самый известные и пользующиеся популярностью – Виза (Електрон, Классик, Голд, Платинум) и Мастеркард (Сирес, Маэстро, Мастеркард Масс, Голд, Платинум).

Платежные системы

Туристические карты, карты для отпуска

Такие карточки выпускают компании, которые работают в сфере туризма и развлечений. Ими можно воспользоваться в различных мировых туристических центрах, более того, держатель может получить скидку на покупку авиабилета, на бронь гостиницы, и иметь определенный, указанный дисконт при покупке товаров из данной категории. К сожалению, таких центров не так много по всему миру, а значит, радиус использования довольно ограничен.

Карта туристического оператора Натали турс

Подарочный сертификат (предоплаченная карта)

Очень популярна в последнее время. Не имеет привязки к конкретному человеку или расчетному счету. Имеет строго отмеченный номинал, который и можно израсходовать. Распространена в сетевых учреждениях торговли.

подарочная карта

Карта для банкоматов

Дают возможность собственнику получить наличность посредством банкоматов, размещенных повсеместно, в настоящее время, в рамках собственных средств на счету. Использовать такую карту можно в местах, оборудованных банковским устройством – терминалом. Практически все карты имеют такой функционал.

Карта для внутрибанковского пользования

Такие карты могут быть полезны только в случае наличия банкомата или терминала конкретного банка, который является собственником карты. Как правило, у таких банков существует сайт, посредством которого можно управлять своими средствами. Например, карта банка ВТБ может быть использована в банкоматах банка Москвы, а Сбербанк нет, что как раз является ярким примером внутрибанковской карты.

Пластиковые карты Сбербанка

Сбербанк России предлагает своим клиентам как дебетовые, так и кредитные пластиковые карты. Пластиковые дебетовые карты Сбербанка обслуживаются системами Visa и MasterCard и имеют различные уровни – от Classic и Standard до Gold и Platinum. Также Сбербанк выпускает электронные карты для виртуальных платежей и социальные карты, обслуживаемые системой Maestro. К картам подключены различные опции и дополнительные программы лояльности, повышающие комфорт и привлекательность использования. Кредитные карты Сбербанка также различаются по своим уровням и имеют разные кредитные лимиты.

https://youtube.com/watch?v=udhpKu88gbg

Муниципальный кредит

- Физическое лицо;

- Индивидуальный предприниматель или компания;

- Международная организация;

- Иное государство;

- Государственное учреждение, финансируемое из бюджета иного уровня.

Сегодня в России все виды государственных и муниципальных кредитов считаются равноправными: в обоих случаях контрагенты гарантируют соблюдение условий сделки своим имуществом как частью казны. Формально кредитор может взыскать с них средства и добиться компенсации через суд. Однако муниципальные учреждения исполняют важные общественные функции, поэтому принудительное изъятие залога или блокировка счетов в их отношении практически не применяются.

Различают муниципальные кредиты:

- Санкционированные (долг возникает по решению муниципальных органов);

- Несанкционированные (долг появляется вследствие неисполнения иными контрагентами своих обязательств).

Муниципальное кредитование может предполагать такие виды взаимоотношений:

- Заимствование (муниципальный орган становится должником);

- Кредитование (муниципальный орган является кредитором);

- Гарантии (муниципальный орган является поручителем).

Понятия и значения государственного и муниципального кредита являются схожими при рассмотрении выполняемых ими функций. К таковым относятся:

- Распределение. Занимаясь выдачей кредитов, муниципальные органы эффективнее используют средства, собранные в виде налогов;

- Регулирование. Путем проведения операций муниципальный орган может влиять на объемы кредитования и среднюю рыночную величину ставки;

- Стимулирование. Гибкая система кредитования позволяет управлять развитием отдельных районов и целых регионов;

- Контроль. Наблюдая за движением ссудного капитала, органы власти могут оценить эффективность своей кредитной политики.

Отделение на пр. Багратионовский, 3

Чем отличается инвестиционный пай от других ценных бумаг?

Реквизиты Альфа банка Москва

Как получить справку из ЦККИ без кода субъекта?

Что представляет собой карточка учета авто

Карточка учета – что это за документ и для каких целей он необходим? Приобретая транспортное средство, автомобилист в обязательном порядке проходит ряд процедур, среди которых, в частности, содержится и оформление карточки учета. Основными функциями данного документа являются:

- Возможность осуществления розыскных мероприятий;

- Учет автомобилей, зарегистрированных за владельцем на территории РФ;

- Осуществление контроля конструкции транспортного средства в процессе технического осмотра авто;

- Отражение всех изменений, внесенных собственником машины в конструкцию авто.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.

Не работает Флеш плеер в Опере. Что делать?

Где оформить кредит Газпромбанка в Красногорске

Помощник

Памятка владельцу карты

Интересное и важное

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

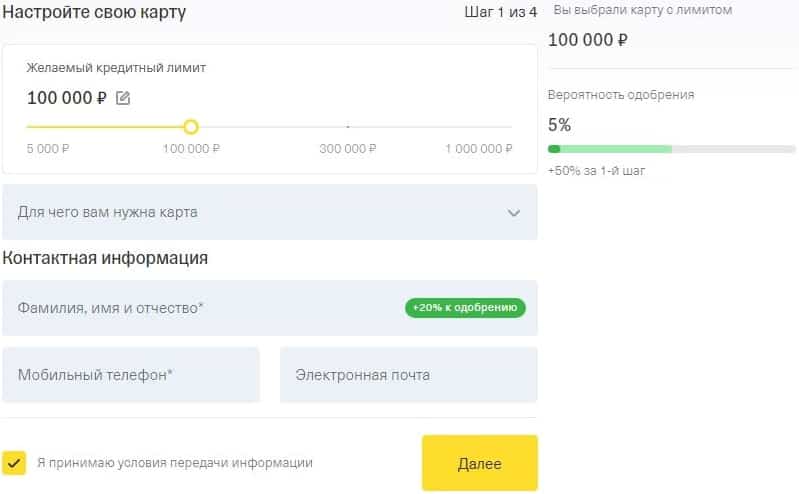

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую карту Блокировка дебетовой карты Мошенничество с дебетовыми картами Корпоративная дебетовая карта Дебетовая карта ушла в минус Завести дебетовую карту: как это сделать?

Как активировать дебетовую карту? Когда нужна дебетовая карта? Депозитные карты Страхование дебетовой карты Перевыпуск дебетовой карты банка Использование дебетовой карты в поездке за границу

Использование дебетовой карты Какие ограничения на снятие наличных с дебетовой карты? Как снять деньги с дебетовой карты? Преимущества дебетовых карт: скидки и бонусы Как начисляются проценты на остаток по дебетовой карте?

Другие цвета

Инициатива с зеленым цветом не единственная в части пересмотра палитры футбольных карточек. Мишель Платини, будучи в должности президента УЕФА, предлагал введение белой карточки. Она должна была отчасти породнить футбол с хоккеем, так как при ее демонстрации игрок удалялся бы на скамейку штрафников на 10 минут.

Схожее новшество предлагал еще один представитель итальянского футбола – легендарный рефери Пьерлуиджи Коллина. Он рассуждал о введении оранжевой карточки, также позволявшей на время убрать с поля игрока, проявившего грубость. По мнению бывшего судьи, руководящего сегодня судейским комитетом УЕФА, оранжевая карточка действительно помогла бы решить некоторые футбольные проблемы. С ее помощью можно было бы объективнее наказывать игроков в ситуациях, когда показать желтую карточку недостаточно, а красную – слишком сурово. Впрочем, это предложение поддержки не получило.

Операции пластиковых карт

С каждой секундой в мире производится все больше и больше расчетных операций с использованием пластиковых карт. Динамика статистики по операциям неуклонно возрастает – с 2008 года число операций увеличилось практически в 6 раз. Операции пластиковых карт с использованием банковского счета называются транзакциями. Существуют два основных вида транзакций с пластиковых карт – оплата услуг и товаров и снятие наличных денег. Все операции по картам производятся с участием процессингового центра – банковского подразделения, которое обеспечивает обработку всех совершенных с помощью карты действий и взаимосвязь между участниками расчетов.

Feedback

Карточные сети

В некоторых банковских сетях две функции — карты банкомата и дебетовой карты — объединены в одну карту, называемую просто «дебетовой картой» или обычно «банковской картой». Они могут выполнять банковские операции в банкоматах, а также совершать транзакции в точках продаж, причем обе функции используют PIN-код.

Канадская компания Interac и европейская компания Maestro являются примерами сетей, которые связывают банковские счета с торговым оборудованием.

Некоторые сети дебетовых карт также начали свою жизнь как сети банкоматов, а затем превратились в полноценные сети дебетовых карт. Примеры таких сетей: Сеть электронных переводов (NETS) Банка развития Сингапура (DBS ) и Банк Центральной Азии (BCA). ) Debit BCA , оба они были позже приняты другими банками (при этом Prima Debit была межбанковской сетевой версией Prima Debit BCA).

Next steps

Explore Visual Studio further by following along with one of these introductory articles:

-

Get acquainted with the code editor in Learn to use the code editor

-

Learn how Visual Studio organizes code in Learn about projects and solutions

If you’re ready to dive into more coding, one of the following language-specific quickstarts is a good next step:

Деньги под залог недвижимости

Терминал для пластиковых карт

Торговая точка или любая другая организация может принимать к оплате пластиковые карты клиентов, если у нее есть терминал для пластиковых карт (так называемый POS-терминал). Такой терминал представляет собой программно-аппаратный комплекс, который способен принимать к оплате разные виды карт – магнитные, чипованные или бесконтактные. Терминал может быть совмещен с общим кассовым блоком либо быть выполнен в виде отдельного компактного устройства. Для использования терминала организация должна заключить со своим банком договор эквайринга, позволяющий принимать безналичные платежи.

Альтернативные способы связи

Инвестиции – что это такое, и какие виды инвестиций бывают

Распространенные ошибки при заполнении формы Т-2

Случается так, что сотрудники кадровой службы допускают ошибки в личной карточке работника. Особых последствий это не имеет, а самому работнику – тем более не вредит. Но если ошибок много, то при внешней проверке кадровая служба может быть оштрафована за некачественную работу.

Основные ошибки, встречающиеся наиболее часто:

Использование спецсимволов

Косая черта (/), двоеточие (:), знак равенства (=) и другие спецсимволы нельзя использовать в форме Т-2. Особенно строго они запрещены в зоне кодирования.

Неаккуратное заполнение. Текст может выходить за пределы предназначенных полей, если это необходимо. Но в зону кодирования он выходить не должен. Если в этой зоне окажется хотя бы одна буква, формально карточка будет считаться испорченной, и ее потребуется переписать заново.

Прочерки

Эта распространенная ошибка вызвана тем, что в многих других документах прочерки допустимы или даже необходимы. В форме Т-2 их не должно быть. Если в графе нечего написать, то ее следует оставить полностью пустой.

Заполнение формы на компьютере

Первичное заполнение Т-2 (при приеме на работу) можно проводить на компьютере или вручную. Но записи, сделанные в процессе работы сотрудника, нужно делать строго от руки! С этими записями сотрудника нужно ознакомить под расписку.

Важно! Испорченную карточку (см. ошибку 2) можно переписывать лишь при первичном заполнении

Если документ был испорчен при последующем внесении записей, то переписывать или перепечатывать его нельзя.

На ребенка

Сбербанк предоставляет возможность оформления карты на ребенка по одному из двух возможных вариантов. В первом случае при достижении 14-летнего возраста молодой человек может получить пластик «Молодежный». Второй способ предусматривает выпуск дополнительной карты к уже имеющейся у взрослого члена семьи. В этом случае оформляется дебетовый пластик с лимитом средств, причем получить его может ребенок, которому исполнилось 7 лет.

Карты с бесплатным обслуживанием

Наиболее популярной картой с бесплатным обслуживанием является «Социальная». Она выпускается совершенно бесплатно. Более того, обслуживание пластика также ничего не стоит клиенту. Другие варианты подобных карт – уже упоминавшиеся выше пластики из серии Momentum.

Плата за первый год обслуживания

Для некоторых типов карт обслуживание в первый год использования обходится их владельцам бесплатно. Речь в данном случае идет о таких видах пластика, как VISA Classic и Gold, а также MasterCard Standard и Gold. Со второго года плата за обслуживание взимается в соответствии с тарифами.

ДелоПро

Отзывы о Joymoney

Какие бывают банковские карты по принадлежности средств

По принадлежности денежных средств пластиковые карты подразделяются на следующие категории:

Дебетовые

Банковские карты бывают дебетовые. По-другому такая карта называется расчетной. С дебетовой карточкой вы сможете проводить операции с той суммой, которая есть на счете. Причем это будут личные деньги держателя карты. На карте может быть установлен уровень неснижаемого остатка. То есть когда баланс станет минимальным, пользоваться ей вы не сможете, пока не пополните. Кроме того, на остаток денежных средств могут начисляться проценты. В целом расчетная карта является аналогом бумажных денег, с ее помощью можно оплачивать покупки в онлайн-магазинах. В нашей стране больше всего выпускается именно дебетовых карточек.

Овердрафтовая карта

Бывают также банковские карты овердрафтовые. Это улучшенная версия дебетовой. Главное отличие заключается в том, что имея карточку с разрешенным овердрафтом, вы можете потратить денежных средств больше, чем есть у вас на счете. Это становится возможным благодаря кредиту, который сразу же откроется на карточке, если для совершения операции вам потребуется большая сумма, чем остаток.

Величина овердрафта зафиксирована и указывается в договоре, когда вы открываете банковскую карту. Овердрафтовая карта обычно привязывается к зарплатному счету. Поэтому кредит, который вам выдается, будет погашен сразу же, как только вам переведут зарплату. Более того, с карточки могут осуществляться автоматические платежи, даже если баланс нулевой. Это тоже считается кредитом.

Проценты за предоставленный кредит будут начисляться с того времени, когда был превышен лимит своих денежных средств и до того момента, как на счет поступит требуемая сумма (учитывая комиссию)

Обратите внимание, что процентная ставка овердрафтовой карты больше, чем по стандартному кредиту

Кредитные

Зная, какие бывают банковские карты, вы обязательно захотите оформить кредитку. Если у вас есть такая карта, то вы можете оплачивать покупки, используя заемные деньги. Фактически такая карта аналогична кредиту. Но есть существенные отличия. Так, кредитку вы используете тогда, когда вам это становится необходимым, а комиссия будет начисляться только на израсходованную сумму.

Кредитка многоразовая: как только вы погасите кредит, то можете продолжать пользоваться карточкой. Кстати, за то время, пока вы не пользуетесь кредитом, а на карте нет задолженности, с вас не будут брать проценты. Бывают исключения, к примеру, оплата таких услуг, как мобильный банк.

Размер выдаваемых кредитных средств устанавливается также, как и при получении простого кредита. Следующее отличие кредитки — наличие положительного остатка не требуется. Например, на карточку были внесены средства больше требуемой суммы. Они могут быть израсходованы только на погашение займа после его использования в последующем. Срок, когда будут списаны эти средства, оговаривается в договоре.

Комиссия по кредитке будет меньше по сравнению с овердрафтовой карточкой, но больше, чем в простом кредите.

Еще один плюс использования кредитки — льготный период, во время этого времени не происходит начисление процентов. Каждый банк сам устанавливает этот льготный период, обычно это 50–60 дней.

Обратите внимание! Выгоднее использовать кредитку для того, чтобы рассчитываться за покупки. Если же вы захотите снять наличные средства в банкомате, бывает комиссия за снятие 3–5 %

Предоплаченные

Какие еще бывают банковские карты? Предоплаченные пластиковые карточки. Когда вы приобретаете такой банковский продукт, на ней уже есть денежные средства. Денежные операции производятся от лица банка-эмитента. Используя предоплаченную карточку, вы можете производить оплату точно так же, как и с помощью дебетовой карты.

Банковская организация, которая предоставила вам предоплаченную карту, имеет право ограничить ее использование, к примеру:

— карта выпускается на небольшой срок, по завершении которого не получится использовать ее или перевыпустить;

— если карта будет потеряна или завершится срок ее использования, вернуть деньги, которые остались на ней, нельзя;

— снимать с карточки средства также не получится;

— пополнение карточки невозможно.

Когда на предоплаченной карточке находится менее 15 тыс. руб., не нужно проходить идентификацию.

Какие бывают виды банковских предоплаченных карт? Прежде всего, это подарочная карточка.

Льготный период банковской платежной карты

Но самое главное достоинство кредитных карт – это льготный период. Льготный период – это время (как правило, от 30 до 100 дней) за которое вам не начисляются проценты за использование средств банка. То есть, если вы воспользовались кредитными средствами банка, но успели погасить свой долг перед банком в течение этого времени, то проценты за использование кредита вам не начисляются.

В нашей стране самыми распространенными картами являются – VISA и MasterCard. По условиям обслуживания, уровню возможностей и дополнительным услугам кредитные карты разделяются на электронные карты — electron card, классические карты — classic card, золотые карты — gold card и платиновые карты — platina card.

Очень часто банки через определенный срок разрешают увеличить кредитный лимит, который был одобрен вам первоначально, при условии, что за этот срок вы смогли показать себя банку с хорошей стороны: аккуратно соблюдали платежи по банковскому долгу. В этом случае доверие банка к вам может увеличиться, и он сможет разрешить предоставление вам кредита на большую сумму.

Возможно, вы захотите узнать: в чем интерес банка и к чему этот аукцион невиданной щедрости? Ответ очень прост – банку это выгодно. Банку не требуется создавать огромное количество филиалов и отделений, не нужно оплачивать работу сотрудников, которые в ином случае занимались бы каждым вашим кредитом “вручную”. Обработка операций по кредитным картам автоматизирована, а, соответственно, ее себестоимость ниже. Ну, и, наконец, кредиты по банковским кредитным картам более прибыльны для банка по сравнению с обычными кредитами, так как за использование карты вы платите различные комиссии — это и оплата годового обслуживания карты, и комиссии за выдачу денег через банкоматы или предоставление выписок. Для вас эти комиссии, практически, незаметны, но для банка, при условии достаточного объёма кредитных карт, находящихся в обращении, представляют большой вес в статье доходов.

Образец кредитного отчета БКИ «Эквифакс»

Для чего нужна дебетовая карта?

Пожалуй, основная функция дебетовой карточки — сохранять имеющиеся на ней сбережения. То есть, это то, о чем мы говорили, дебетовая карта — это электронный кошелек. Оформляют такую карту для следующих выплат: зарплата, стипендия, пенсия и даже социальные пособия.

Все, кто имеет такие карты сразу подтвердят, что это очень удобно:

- карта заменяет обычный кошелек, с ней вы можете совершить любые покупки;

- вероятность потерять карту в разы ниже;

- если вы потеряли карту, то для сохранности средств достаточно заблокировать ее счет, а позже обратиться в банк и получить новую.

Ну и последнее, вы всегда можете использовать огромный спектр услуг карты:

- бонусы и кэшбек;

- участие в акциях и скидках;

- зачисление процентов на остаток, что позволит весьма выгодно накапливать собственные сбережения без оформления обременительных депозитов.

Севастопольский Морской банк отделение № 3 г. Симферополь

Официальный сайт Сетелем Банка www.cetelem.ru

Сайт банка содержит официальную информацию о финансовом учреждении и основных направлениях его деятельности.

На отдельных страницах представлена подробная информация о банковских продуктах: автокредитование, покупки в кредит, потребительское кредитование.

В разделе «Кредиты» можно ознакомиться с основными кредитными программами, порядком предоставления денежных средств, требованиям к заемщикам, способах оплаты.

В целях экономии времени клиенты могут оформить заявку на кредит в режиме реального времени. Используя кредитный калькулятор, можно самостоятельно рассчитать сумму кредита, ежемесячный взнос с учетом процентов и сумму при досрочном гашении займа.

Для оформления заявки необходимо заполнить анкету, указав личные данные серию и номер паспорта, номер контактного телефона и электронную почту.

Кроме заявки на кредит, клиенты могут подать заявку на выпуск кредитной карты, предварительно ознакомившись с информацией на сайте.

На сайте размещен номер телефона горячей линии, специалисты которой готовы ответить на вопросы о программах кредитования и работе с личным кабинетом.

Вход в личный кабинет осуществляется на главной странице сайта компании. Для входа следует использовать вкладку «Мой банк».

Для заинтересованных лиц размещена информация о программах страхования от банка Сетелем банка: ОСАГО, КАСКО, страхование путешественников, имущества, добровольного медицинского страхования.

Телефон горячей линии ВТБ для физических лиц

Физическое лицо может получить интересующую информацию у оператора по следующим номерам горячей линии:

Загрузка …