Дифференцированный платеж и аннуитетный: в чем разница?

Содержание:

- Словарь русских имён

- Советы заемщикам

- Аннуитетный платеж

- Аннуитетные платежи

- Дифференцированный платеж выгоднее аннуитетного или нет?

- ? Что такое аннуитетный и дифференцированный платежи

- Какая платежная схема кому подходит?

- Заявки

- Два вида платежа: аннуитетный и дифференцированный

- Что такое дифференцированный платеж

- Выбор метода погашения кредита

- Что выгоднее заемщику: аннуитетный платеж или дифференцированный платеж

- Что значит дифференцированное ипотечное кредитование?

- Основные различия между схемами погашения

- Существенные отличия

- Изменение платежа. Выбор банка.

- Заключение

Словарь русских имён

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Аннуитетный платеж

Говоря простыми словами, аннуитетный платеж – это оплата суммы долга равными частями каждый месяц. Многие клиенты выбирают данный вариант расчета за его простоту и прозрачность.

Кроме того, он позволяет распределить равномерно всю финансовую нагрузку долга и постепенно выплачивать банку взятую ссуду частями. При этом клиенту легко держать в голове указанную в договоре сумму ежемесячного платежа и параллельно рассчитывать свои остальные траты.

График аннуитетных платежей

Именно благодаря удобству использования и простоте расчета, аннуитетный платеж получил такое распространение на Западе.

В свою очередь АП (аннуитетный платеж) подразделяется на три вида:

- пренумерандо;

- постнумерандо;

- переменные выплаты.

Производя равнозначные выплаты в пользу погашения долга, заемщик выплачивает:

- часть основного долга (тело кредита);

- процент по кредиту;

- комиссию банка за обслуживание (зависит от условий договора).

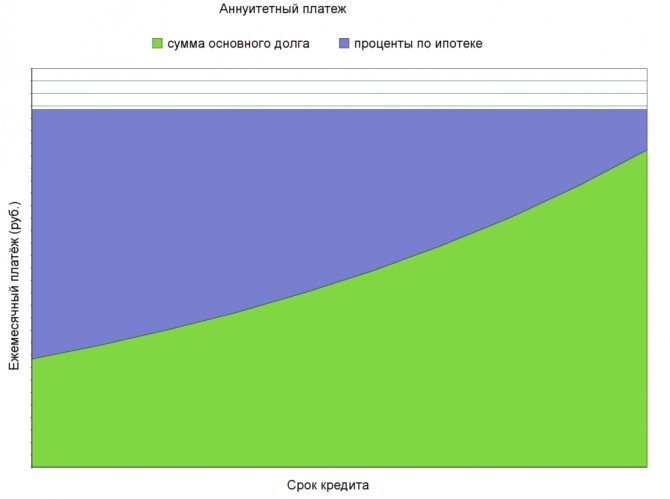

Особенность АП

Здесь важно понимать, как именно формируется расчет. Учитывая то, что долг закрывается одинаковыми траншами, сначала наибольшая доля платежа приходится на оплату процентов по кредиту

А потом уже выплачивается тело кредита.

Таким образом, клиенту выгодно как можно скорее закрыть долг, ведь он меньше переплатит за проценты использования кредитный средств.

Пример платежа

При таком варианте погашения, несмотря на его простоту, есть один существенный недостаток – высокая переплата. Почему так происходит? Дело в том, что годовая ставка сразу рассчитывается на все тело кредита, и она не снижается, а распределяется одинаковыми частями каждый месяц на протяжении всего периода.

При дифференцированной схеме, проценты вы будете платить на остаток. А, учитывая то, что с каждым месяцем сумма долга уменьшается, значит, и проценты будут уменьшаться, снижая общую переплату по кредиту.

Вторым недостатком такой схемы является то, что в первую половину срока погашения кредита, заемщик выплачивает проценты, не гася практически тело кредита. То есть основная часть долга уже начинает выплачиваться со второй половины срока.

Именно поэтому финансовые эксперты настоятельно рекомендуют производить досрочное погашение при такой схеме расчета погашения долга.

Аннуитетные платежи

При осуществлении платежей в фиксированных значениях по мере погашения изменяется структура оплаты: если на первых сроках основная часть платежа представляла собой выплату по процентам, лишь незначительно снижая основной долг, то по мере приближения срока окончания выплат, становится больше доля, отводимая на возврат основной суммы. Данный способ позволяет финансовой организации обезопасить себя на случай недополучения дохода в связи с невозвратом долга или досрочной полной выплатой.

Многие заемщики находят такой вариант уплаты максимально удобным – нет необходимости каждый раз сверять, какая сумма должна перечисляться в этот месяц. Также можно легко планировать предстоящие траты с учетом фиксированного взноса по кредиту.

Порядок расчета

Несмотря на кажущуюся простоту, формула для определения аннуитетного платежа довольно сложна, в связи с чем большинством финансовых организаций разработаны и предлагаются к использованию кредитные онлайн-калькуляторы, автоматически рассчитывающие платеж в зависимости от вводимых условий кредитования.

Суть расчета заключена в учете всей суммы по процентам за весь период кредитования и суммы основного долга, разделенных по равным платежам на весь срок займа. В результате заемщик сталкивается с ситуацией, когда основной долг на первых этапах погашения практически не меняется. Для того чтобы рассчитать сумму, требуемую для погашения, необходимо выполнить два действия:

- Определить коэффициент аннуитета.

- Умножить размер основного долга на коэффициент.

Большую сложность представляет расчет в первой части при установлении величины коэффициента.

Формула для нахождения аннуитетного коэффициента выглядит следующим образом:

- С – 1/12 ставки кредита;

- п – период использования заемных средств в месяцах.

Из данного платежа в первые месяцы погашения основные средства направляются на оплату процентов

Стоит принять во внимание, что возврат основного долга незначителен

Плюсы и минусы

Такая система расчета имеет положительные свойства как для банка, так и для заемщика. Вот основные из них:

- Для кредитной организации аннуитет предполагает максимальное сохранение прибыли даже в случае, если заемщик решит погасить долг быстро, вне графика.

- Для клиента подобная схема позволяет тщательнее планировать будущие траты, даже на длительный срок, ведь взнос остается неизменным из месяца в месяц.

Еще одним достоинством аннуитетного платежа для граждан является доступность размера платежа на всех этапах погашения. Для ипотечных заемщиков подобный расчет позволяет запрашивать и успешно получать большие суммы для приобретения жилья, так как сумма долга влияет на размер взноса, а он остается равным в течение всего периода погашения. Тем не менее, аннуитетный платеж влечет за собой более высокую переплату. При досрочном погашении кредита с аннуитетным платежом банк сохраняет максимум выплат по процентам, т. к. основная доля приходится на первые месяцы обслуживания долга.

Дифференцированный платеж выгоднее аннуитетного или нет?

Чтобы ответить на данный вопрос, попробуем разобраться с формированием платежей заемщика банку.

Базой для расчета процентов в каждом из платежей выступает остаток основной суммы долга. Выше мы уже отмечали, что при аннуитетном платеже такой остаток больше, поскольку сумма погашаемого кредита (основного долга) составляет незначительную часть, что позволяет банку рассчитывать проценты на больший непогашенный остаток кредитной задолженности. А так как погашение задолженности производится равными частями, в каждой из которых представлена минимальная сумма основного долга, а большую часть составляют проценты, банк получает наибольшую выгоду.

При дифференцированном платеже, наоборот, сумма погашаемого кредита в его составе (сумма основного долга) больше, поэтому проценты после каждого погашения начисляются на меньшую сумму остатка кредита, соответственно, и переплата по процентам оказывается меньше.

Аннуитетный платеж выгоден банку, поскольку за предоставление кредитных средств при такой системе он получает больше выгоды. Этим и объясняется более частое использование аннуитеных платежей по сравнению с дифференцированными.

Заемщику, наоборот, аннуитетный платеж невыгоден, он не является для него лучше. Несмотря на то что заемщик вносит ежемесячно фиксированные платежи равными долями и может оставлять себе больше средств, фактически он переплачивает за кредит больше, чем заплатил бы, используя систему дифференцированных платежей.

Все сказанное выше означает, что кредит с аннуитетными платежами является для заемщика более дорогим.

Самое интересное во всей это истории состоит в том, что заемщик не вправе требовать от банка заключения с ним кредитного договора с дифференцированными платежами, поскольку закон такого права ему не предоставляет.

Имеющаяся судебная практика свидетельствует о том, что суды не считают, что действия банка по установлению в кредитном договоре только одного способа погашения кредита, а именно, аннуитетного платежа, является злоупотреблением с их стороны своим доминирующим положением.

Оценивая выгодность погашения кредита аннуитетным или дифференцированным способом, отметим следующее.

При аннуитетном способе погашения заемщик обязан ежемесячно выплачивать меньшие суммы, чем он обязан был бы платить при дифференцированном способе, но при этом он может платить больше, то есть столько, сколько платил бы при дифференцированном способе. Сказанное означает, что аннуитетный способ не лишает заемщика возможности гасить кредит дифференцированными платежами. Более того, закон предоставляет заемщику свободу выбора в определении размера ежемесячного платежа, который он будет направлять на погашение кредита.

При аннуитетном способе погашения в начале периода погашения заемщик тратит на погашение кредита в единицу времени гораздо меньшие суммы, чем при дифференцированном способе погашения, и, соответственно, сохраняет больше денежных средств.

Если говорить о покупательной способности суммы, сэкономленной при аннуитетном способе погашения в начале периода погашения, то она может оказаться выше покупательной способности суммы, сэкономленной при дифференцированном способе погашения в конце периода погашения. Это связано с тем, что со временем покупательная способность денег снижается.

В то же время при аннуитетных платежах стоимость кредита для заемщика выше за счет переплаты по процентам. А выгода от сэкономленных при внесении меньших по размеру аннуитетных платежей такую переплату может не покрыть.

В качестве итога можно отметить, что трудно однозначно ответить на вопрос о том, какой платеж по кредиту, аннуитетный или дифференцированный, лучше для заемщика. Это зависит от большого числа неравнозначных факторов. Но, судя по тому, что банки слишком любят аннуитетные платежи, можно предположить, что в целом они для них являются более выгодными. Поэтому для заемщика более выгодным является кредит с дифференцированным платежом.

? Что такое аннуитетный и дифференцированный платежи

Аннуитетный платеж – это метод погашения кредита, когда размер займа делится на равные части, которые в дальнейшем выплачивает заемщик.

С одной стороны, кажется, что все удобно и подводных камней нет – просто ежемесячно нужно будет выплачивать одну и ту же сумму до конца срока. Но главная особенность здесь кроется в структуре платежей. При аннуитетном способе в первую половину кредита большая часть выплачиваемой суммы будет погашать банковские проценты, а на основной долг пойдет минимум средств.

Ближе к концу выплаты баланс изменится – сумма на погашение непосредственно тела кредита увеличится, а на проценты будет уходить лишь незначительная часть.

Подобный вариант платежей крайне выгоден банку, но для заемщика при всей кажущейся простоте означает весомые переплаты по кредиту.

Дифференцированный платеж – более популярный у населения способ погашения займа. Представляет собой схему, при которой долг погашается суммами, планомерно уменьшающимися из месяца в месяц. Это обусловлено уменьшением тела кредита и процентной части.

Проще говоря, сумма в погашение тела кредита всегда постоянна. При этом процентная составляющая сначала большая, но затем понижается, поскольку прямо зависит от суммы кредитного тела, а оно уменьшается с каждым платежом.

Главной особенностью дифференцированного способа является серьезная финансовая нагрузка в первое время после оформления займа.

Какая платежная схема кому подходит?

Решение вопроса, что лучше — аннуитетный платеж или схема дифференцированного вида, во многом обусловлено целями кредита и материальным положением заемщика

Если стоит задача получить более крупную сумму, а переплаты по займу не играют значимой роли, то определенно стоит обратить внимание на аннуитет. Такая схема более всего подходит для граждан с постоянным фиксированным доходом

Для потенциальных заемщиков, у которых доход не фиксирован, станет более привлекательным дифференцированный платеж, особенно если воспользоваться возможностью досрочного погашения. По нему в итоге переплата меньше, чем по аннуитетной схеме, однако и доступная сумма займа будет примерно вдвое скромнее. Соответственно, что выгоднее — зависит от конкретных задач и прочих факторов.

Большой кредит на большие цели с маленьким процентом

Подробнее

Заявки

Два вида платежа: аннуитетный и дифференцированный

Что такое аннуитет?

В теории финансов есть формула определения такого транша. Но я не думаю, что каждый человек должен ее знать. Во-первых, онлайн-калькуляторы на любом банковском или финансовом сайтах автоматизируют процесс расчета аннуитета.

Во-вторых, при кредитовании на руки вы обязательно получите график, в котором сумма будет прописана за каждый период. Хотите проверить банк? Тогда возвращайтесь к “во-первых”.

Для примера воспользуемся калькулятором и рассчитаем выплаты по кредиту аннуитетными взносами.

Результаты расчета:

- ежемесячный взнос – 16 607,15 руб.

- переплата – 97 857,58 руб.

- всего выплат – 597 857,58 руб.

Оставим такие же условия для примера и воспользуемся калькулятором. Результаты расчета следующие:

- ежемесячный взнос – 18 889… 14 028 руб.

- переплата – 92 500 руб.

- всего выплат – 592 500 руб.

Для полноты картины надо смотреть распечатку выплат за весь срок кредитования. Но это мы уже сделаем в следующей части статьи, в которой разберем, в чем разница двух видов платежей. Для удобства иногда буду пользоваться сокращениями АП и ДП.

Что такое дифференцированный платеж

Суть дифференцированного платежа по кредиту заключается в том, что размер ежемесячных взносов постепенно уменьшается. Это обусловлено тем, что на протяжении всего периода кредитования заемщик погашает основной долг равномерно, а проценты начисляются на фактический остаток задолженности. Поскольку с каждым месяцем тело долга становится все меньше, соответственно и размер начисленных процентов будет снижаться. Собственно, в этом и заключается основное отличие дифференцированного платежа от аннуитетного.

Если сравнить этот способ погашения долга с аннуитетным, то при равных условиях и одинаковой процентной ставке сумма первого взноса при дифференцированном займе будет существенно выше, чем размер регулярных выплат при аннуитетном займе

Это важно учитывать при подаче заявки в банк и определении суммы ссуды. Принимая решение о целесообразности выдачи займа в заявленном размере, банк учитывает платежеспособность клиента. И в расчет берутся именно первые месяцы/годы погашения долга, которые являются самыми тяжелыми в финансовом плане

И в расчет берутся именно первые месяцы/годы погашения долга, которые являются самыми тяжелыми в финансовом плане.

Если у заемщика достаточный уровень доходов, чтобы свободно выплачивать первые большие взносы по дифференцированному кредиту, то данный способ расчетов с кредитором может быть более выгодным. Но и здесь не все так просто. Этот вид выплаты задолженности будет более выгоден в плане долгосрочной перспективы. Если же кредит оформляется на небольшой срок, то нет смысла усложнять ситуацию, выбирая именно этот метод расчетов.

К преимуществам данного способа стоит отнести:

- тело кредита уменьшается равномерно на протяжении всего срока действия кредитного соглашения;

- с каждым месяцем минимальный размер обязательного платежа становится все меньше;

- при долгосрочном кредитовании размер переплаты будет значительно меньше, чем при аналогичных условиях с аннуитетными платежами.

Внимание! Досрочное погашение задолженности при дифференцированном способе расчетов не имеет здравого смысла, поскольку основная часть процентов выплачивается в первые платежные периоды, постепенно сходя на «нет». Если не закрывать кредит досрочно, а платить согласно установленному графику, то на фоне инфляции и с учетом стабильного уменьшения размера платежей, кредит станет платить гораздо легче и выгоды будет больше.

Выбор метода погашения кредита

Выгода того или иного метода зависит от конкретной ситуации и платежеспособности заемщика. Банк может предложить на выбор аннуитетный или дифференцированный платежи, что выгоднее заемщику, решается по ситуации.

Сумма ежемесячного взноса может отличаться незначительно. Основное отличие двух методов заключается в системе расчета и итоге. Несмотря на то, что в результате при дифференцированном методе сумма переплаты ниже, он не всегда выгоден заемщику.

Выбирать метод нужно с учетом нюансов:

- Важным является вопрос, выгоден аннуитетный платеж или дифференцированный при досрочном погашении. Заемщику, рассчитывающему погасить кредит раньше срока, выгоднее брать дифференцированный кредит. При фиксированных взносах выгоды в досрочном погашении нет, если прошло больше половины срока.

- Если заемщик имеет небольшой или нестабильный доход, предпочтительнее аннуитетный платеж. Клиент сможет рассчитывать свои траты, выплачивать фиксированную небольшую сумму ежемесячно.

- При длительных сроках кредитования эксперты рекомендуют брать дифференцированный кредит. Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца.

- Дифференцированный платеж не обязательно высчитывать каждый месяц. Заемщик может постоянно класть на счет фиксированную (не меньше начальной) сумму. Сниматься будет необходимая сумма, а остаток останется на счете. Через определенное время (год, полгода и т.д.) заемщик может прийти в отделение банка, написать заявление на перерасчет. Сумма на счете будет снята и пойдет на погашение долга.

- В случае, если заемщик уверен в своей платежеспособности и планирует погасить кредит в ближайшее время после получения, аннуитетный кредит будет выгоден.

Финансовые организации не всегда предлагают выбор метода погашения клиенту. Подобрать наиболее выгодный вариант можно при рассмотрении нескольких программ в разных банках. Учитывается также размер суммы и доход клиента. Аннуитетные займы выдаются в большинстве случаев.

Что выгоднее заемщику: аннуитетный платеж или дифференцированный платеж

Не все заемщики досконально рассчитывают выгоды и потери при оформлении кредитов. Для многих из них важнее, чтобы банк одобрил нужную сумму, и чтобы размер ежемесячных платежей был посильным для бюджета.

Разбираться люди начинают, когда наступает необходимость досрочного погашения или когда выплатив большую часть кредита, узнают, что аннуитетный платеж – не единственная схема погашения кредитов.

Займ, особенно долгосрочный, это серьезный шаг и ответственность. Переплаты по кредитам незаметны для среднестатистического заемщика, а если углубиться в расчеты, суммы, выплаченные банку в виде процентов за пользование займом, будут значительными.

Рассматривая разницу между аннуитетными и дифференцированными платежами, нужно учитывать длительность кредитования и общую сумму. Несмотря на то, что дифференцированные платежи признаны более выгодными для клиента, а аннуитетные – для банка, есть свои преимущества и в том, и в другом случае, а при определенных обстоятельствах разницы практически нет.

Краткосрочное кредитование

Если брать небольшой кредит на 1-2 года, чуть выгоднее будет оплачивать его по дифференцированной схеме, если кредитор предоставит такую возможность.

Пример. Петровы оформили в Сбербанке кредит на сумму 80 000 рублей сроком на 1 год под процентную ставку 27%:

- При аннуитетных платежах размер ежемесячного взноса составит 7681 руб., переплата – 12200 руб.

- При дифференцированной схеме размер ежемесячного платежа составит от 8442 руб. до 6962 руб., переплата будет 11717 рублей.

Пример. Ивановы купили телевизор за 30 тысяч рублей, кредит оформили на 6 месяцев. Ставка – 24%:

- При аннуитетных выплатах размер оплаты каждый месяц составит 5355 руб., переплата составит 2142 рубля.

- При втором варианте погашения кредита сумма будет варьироваться от 5600 рублей до 5200 рублей, а переплата составит 2107 руб.

Как видно из примеров расчетов, при оформлении кредита на короткий срок (от 12 до 24 месяцев) большой разницы между двумя схемами не выявлено.

Среднесрочное кредитование

При оформлении займов на срок от 3 до 5 лет очевидным становится, что дифференцированный платеж выгоднее.

Пример. Яковлевы взяли в кредит автомобиль стоимостью 400 000 рублей на срок 4 года. Процентная ставка – 25%:

- При погашении кредита аннуитетными платежами ежемесячно придется отдавать банку по 13263 руб., переплата будет 236900 рублей.

- При дифференцированной схеме погашения вначале нужно будет платить около 16 650 рублей, к концу сумма снизится до 8500 рублей. Переплата составит 204270 рублей.

Пример. Сидоровы взяли потребительский кредит 100 000 рублей сроком на три года под 29%:

- Аннуитетный платеж каждый месяц составит 4190 руб., переплата составит 50900 рублей;

- При дифференцированной системе платеж варьирует от 5172 рублей со снижением к концу срока до 2900 рублей. Переплата – 44740 рублей.

Как видно из примеров, суммы ежемесячных оплат отличаются ненамного, а экономия на переплате достаточно значимая. В этих случаях целесообразно ориентироваться на величину ежемесячного платежа и шансы одобрения кредита банком. Если доходы позволяют на первых порах выплачивать повышенную сумму, желательно оформлять займ с дифференциальными платежами. Если нет такой возможности и бюджет ограничен, то при аннуитетных платежах потери будут не столь велики по сравнению со вторым вариантом.

Долгосрочное кредитование

Пример. Воронцовы купили автомобиль стоимостью 800 000 рублей в кредит на 7 лет, процентная ставка по кредиту – 24,5%:

- При расчетах сумма аннуитетного платежа составит 19 990 рублей, переплата – 880 160 руб., что в 2 раза больше занимаемой суммы.

- Если в расчетах ориентироваться на дифференциальную систему, платеж на первых порах составит около 26 000 рублей, а к концу срока снизится до 9900 рублей. Переплата – 694390 руб.

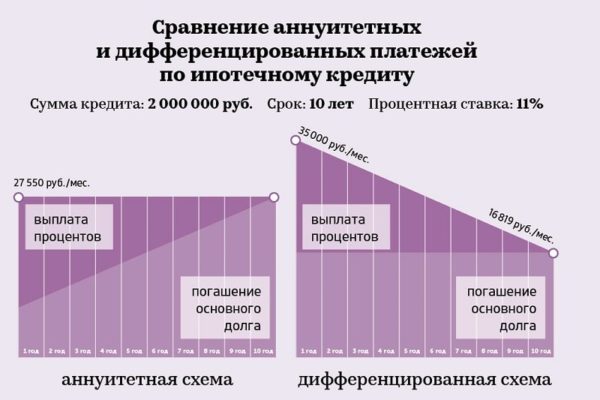

Пример. Поляковы взяли ипотечный кредит для приобретения однокомнатной квартиры в провинции России за 1500000 рублей. Первоначальный взнос составил 300 000 рублей. Срок – 15 лет, ставка – 10%:

- Аннуитетный график показывает сумму ежемесячных взносов 12890 рублей. Итоговая переплата – 1121700, что составляет почти 100% занимаемой суммы.

- Дифференцированный график покажет, что вначале придется платить по 16800 рублей, в конце – 6770 рублей. Переплата – 905126 рублей.

Таким образом, из примеров видно, что долгосрочные займы крайне желательно оформлять по дифференцированной схеме погашения, так как экономия на переплате в этом случае составит порядка 20% (разница примерно в 200-300 тысяч рублей). Но это значит, что размер финансовой нагрузки увеличен значительно и больше на 4-6 тысяч рублей в начальный период погашения, зато сумма быстро уменьшается, сократившись к моменту полной выплаты долга более, чем в два раза.

Проблема граждан в том, что не каждый может позволить себе платить такие большие суммы изначально, да и банк вряд ли одобрит такое заявление, ведь здесь нужен довольно высокий уровень доходов. Поэтому, несмотря на очевидную выгоду дифференциальных платежей, многие выбирают привычный аннуитетный вариант, ориентируясь на стабильность и стандартный расклад.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Что значит дифференцированное ипотечное кредитование?

Большинство банков выдают ипотеку только с аннуитетной схемой возврата долга. При погашении ипотеки дифференцируемыми платежами первоначальные транши значительно выше, чем при аннуитете. Вследствие этого банки предъявляют более высокие требования к кредитоспособности заемщика.

В таблице представлен список банков, которые предоставляют клиентам выбор системы возврата ипотеки.

| Банк | Процент по ипотеке от | Необходимое количество документов | Ограничения по сумме (тыс. руб.) |

| Сбербанк | 8,1% | 3 | от 300 |

| ПСБ | 8,7 | 5 | 3500 – 30000 |

| Открытие | 9,0 | 5 | 4000 – 30000 |

| ВТБ | 9,2 | 4 | 600 – 60000 |

| Альфабанк | 9,38 | 5 | 600 – 50000 |

| Россельхозбанк | 9,2 | 5 | 3000 – 60000 |

| Газпромбанк | 9,5 | 3 | 5000 – 45000 |

Основные различия между схемами погашения

Резюмируя вышесказанное, можно выделить ключевые отличия одной схемы от другой. При аннуитетном платеже картина следующая:

- размер ежемесячных выплат не меняется весь срок;

- проценты начисляются на текущую величину платежа;

- неравное распределение частей тела кредита;

- небольшие относительно процентов части суммы кредита в начале срока;

- график погашения включает в себя равные доли взносов на каждую платежную дату.

Схема дифференцированного платежа выглядит иначе:

- размер выплат уменьшается по мере окончания срока;

- проценты начисляются на остаток долга;

- тело кредита поделено равными частями по месяцам;

- на начало срока приходятся наиболее внушительные выплаты;

- на остаток кредитной суммы с каждым новым месяцем начисляется все меньше процентов.

Данные особенности каждой схемы обуславливают также формулы, по которым рассчитываются выплаты по кредиту.

Существенные отличия

Для того чтобы понять, какую из предложенных банком схем лучше для себя выбрать, нужно четко понимать разницу алгоритма расчета.

Итак, основными отличиями АП и дифференцированного являются:

- различная финансовая нагрузка;

- различный состав графика платежей;

- разная переплата по кредиту.

Сравнительная схема

Сравнивая две схемы, можно сделать следующие выводы:

- выплаты при АП имеют меньший размер, являются фиксированными;

- переплата по АП больше;

- для досрочного погашения рекомендуется выбирать ДП.

Если клиенту предоставляется кредит по АП, для сокращения переплаты рекомендуется досрочно вносить средства в первые месяцы кредитования. Это позволит снизить процентные выплаты по графику, а тело долга – сверх графика.

В конце кредитной линии досрочное погашение при АП уже не имеет той финансовой выгоды, как в начале.

Есть смысл производить и частичное погашение. В этом случае, будет пересмотрен весь график оплат, а величина ежемесячного взноса снижается.

Изменение платежа. Выбор банка.

Заемщику следует знать, что дифференцированный метод на данный момент нельзя назвать популярным. При поиске займа можно столкнуться с большим количеством отказов. Финансовые организации стараются защитить себя от рисков. При больших суммах кредита гарантией безопасности служит аннуитетный способ, поскольку заемщик гасит проценты в начале срока.

Многие заемщики стараются изменить аннуитетный платеж на дифференцированный, чтобы сэкономить, но финансовые организации на смену платежа соглашаются крайне редко. Это невыгодно для банка и сложно для заемщика. При аннуитетном методе клиент выплатил большую часть процентов в первой половине срока кредитования, перерассчитать остаток долга и проценты, чтобы перевести его в дифференцированный, достаточно сложно.

Если аннуитетную ипотеку выдает любой банк, то при покупке квартиры в ипотеку поиск вариантов с дифференциальными платежами может затянуться. Список банков, работающих по подобной системе, ограничен.

- Россельхозбанк. Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику.

- Нордеа. Крупный банк с иностранным капиталом, который тем не менее можно найти не в каждом городе. Нордеа Банк предлагает ипотечный кредит с возможностью выбора способа погашения. Ставка зависит от многих факторов, но средний процент составляет 18-22%, что считается довольно высокой ставкой. Кредиты выдаются заемщикам от 18 лет.

- ГазромБанк. Крупный банк, предлагающий множество ипотечных программ для молодых семей, военнослужащих и других слоев населения. Выбор способа погашения возможен при определенных программах, утонять которые нужно в отделении банка. Средняя процентная ставка составляет 11-12%.

- Петрокоммерц. Банк предлагает ипотеку и потребительские кредиты на крупную сумму. Выбор платежа можно обсудить с кредитным менеджером. Процентная ставка для ипотеки составляет 12-13%, для потребительского кредита 20-22%.

При выборе финансовой организации учитывается не только метод выплат, то и максимальная сумма кредита, ставка, сроки и требования к заемщику.

Заключение

А в заключении хочу немного остудить пыл тех читателей, кто уже думает, какой же способ расчета ежемесячного взноса в погашение кредита ему выбрать. Дело в том, что банки до вас уже все рассчитали и поняли, что им невыгоден дифференцированный метод.

Именно поэтому вы почти не встретите его в условиях кредитования большинства российских кредитных организаций. Но исключения есть. Например, Россельхозбанк и Газпромбанк предлагают заемщику самому выбрать способ расчета.

Если у вас возникли вопросы, пишите, постараюсь ответить. А у меня к вам, пока вы думаете, встречный вопрос. На каком варианте остановились бы вы?