Где и как взять выгодный ипотечный кредит: самая дешевая ипотека

Содержание:

- Альфа-Банк Липецк, условия кредитования в 2020 году

- Через банкомат или терминал

- Где выгоднее

- Какая ипотека считается выгодной?

- Конвертер валют

- Требования к заемщику

- Важные детали

- Какой банк выбрать?

- Документальное приложение к ипотечному соглашению

- Как взять ипотеку на квартиру?

- Поиск ипотек на вторичное жилье в России

- Требования к заемщикам

- Мы научим вас правильно оформлять своё портфолио и начинать общение с клиентами!

- Кросс-курс 5500 Рублей (Россия) к другим валютам

- Статьи о вкладах

- Взять ипотеку в Москве

- Как получить ипотеку

- Ближайшие отделения Сбербанк в соседних городах

- Последние отзывы и жалобы

- График изменений курса 1 Российского рубля к Азербайджанскому манату

- График выплат

- Как рассчитать срок?

- 5 место. Банк Жилищного Финансирования

- Подать онлайн-заявку на ипотеку

- Что лучше – копить или взять ипотеку?

- Список всех отделений Банка «ФК Открытие» в Санкт-Петербурге, которые работают по субботам

- Нюансы

- Какие банки оформляют вторичку и новостройки?

- Пример расчета Евро к российскому рублю и российского рубля к eвро

- Отделения Альфа-Банка в городе Оренбург на карте

Альфа-Банк Липецк, условия кредитования в 2020 году

Через банкомат или терминал

Большинство удаленных точек самообслуживания работают круглосуточно, что позволяет в любое время узнать реквизиты карты через банкомат или терминал. При проведении платежной операции на экран банкомата автоматически выводится лицевой счет, средства которого используются для платежей, выдачи наличных.

Узнать лицевой счет для перечисления зарплатных сумм, переводов от третьих лиц позволяет бесплатный сервис платежных терминалов, банкоматов. Для этого нужно вставить карту в картодержатель и пройти авторизацию, найти пункт «Региональные платежи», выбирать подпункт «Информация», активировать кнопку «Печать реквизитов». На распечатанном чеке будут указаны банковские реквизиты, номер счета. Услуга не распространяется на кредитные карточки и Business.

Где выгоднее

Ипотека – это не только шанс получить собственное жилье, но и возможность заработать. Ведь купленную квартиру всегда можно перепродать после существенного повышения цен на недвижимость. Больше о том, как заработать на ипотеке, читайте по этой ссылке.

Каждый вкладывает свое в понятие «выгодный ипотечный кредит». Кто-то планирует досрочно погасить займ, и для него важна минимальная процентная ставка.

В большинстве банков предусмотрена аннуитетная система погашения, подробнее о ней здесь. Нужно понимать, что дифференцированная система куда выгоднее, но ее модно найти лишь в нескольких кредитно-финансовых организациях.

Реальная ставка по займу обычно выше, чем заявлена в рекламе. Имеются в виду различные комиссии, страховки и другие расходы. Поэтому оформляя займ, смотрите не на ставку, а на полную стоимость кредита (указывается в графике платежей, который распечатывается предварительно, еще до подписания договора). Это поможет правильно оценить будущий заем.

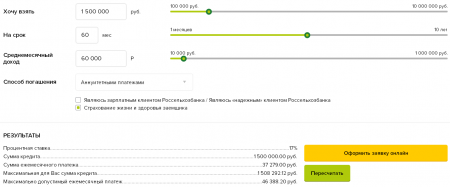

Рассчитать выплаты по оформляемой ссуде вы можете при помощи нашего калькулятора:

| Ставка % в год: | |

| Срок (мес.): | |

| Сумма кредита: | |

| Ежемесячный платеж: | |

| Всего заплатите: | |

| Переплата по кредиту | |

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Какая ипотека считается выгодной?

Выгодная ипотека сбалансирована по всем условиям: ставка, срок, первый взнос. Например, кредит, оформленный под маленький процент, но на длительный срок, будет менее выгоден, чем ссуда, где ставка не такая уж низкая, но срок значительно меньше.

Условия оптимальной ипотеки:

- ставка — не выше 9,5 — 10%;

- срок — до 10 — 15 лет;

- первый взнос — от 25 до 30%.

Альфа-Банк

от 6,5%

ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее

Газпромбанк

от 7,5%

ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Транскапиталбанк

от 7,99%

ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее

Росбанк

от 7,39%

ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее

Конвертер валют

Требования к заемщику

Требования к будущему заемщику во многих банках стандартные:

| Возраст заемщика | Требование к возрасту является основным требованием к заемщику. Получить ипотеку допускается после достижения возраста 21 год. |

| Официальное трудоустройство | работа по трудовому договору также является важным требованием банков. Заемщик должен иметь общий трудовой стаж, который подтверждается трудовой книжкой, более одного года, кроме того, работать по последнему месту работы — более полугода. |

| Стабильная заработная плата | высокий уровень дохода, который позволяет погашать ипотечный займ. У банков существует негласное правило, чтобы после оплаты ежемесячного взноса у заемщика оставалось более 50% дохода |

| Гражданство РФ, регистрация по месту жительства | претендовать на ипотечный кредит могут лица, имеющие гражданство РФ, а также регистрацию в регионе, где расположена приобретаемая недвижимость. |

| Хорошая кредитная история | Если у гражданина отрицательная кредитная история, то банк, скорее всего, откажет в выдаче кредита. |

Также банки могут предъявлять дополнительные требования:

| Передача в залог уже имеющейся недвижимости | Находящейся в собственности у заемщика и имеющую высокую стоимость |

| Заемщик является клиентом банка | Получает зарплату на открытую карту в банке или депозит |

| привлечение созаемщиков или поручителей | Следует понимать, что супруг автоматически становится созаемщиком по ипотечному займу |

| Предоставление иных документов | которые может потребовать банк |

В различных банках к заемщикам предъявляются разные требования, о конкретном их перечне следует уточнить информацию у сотрудника банка.

По ипотеке выдается крупная сумма денежных средств, поэтому банки стремятся минимизировать свои риски невозврата заемных средств.

Многие потенциальные заемщики интересуются можно ли повторно взять ипотеку в банке, в котором уже брался жилищный кредит ранее. Каких либо ограничений по количеству кредитов у кредитных организаций не установлено.

Ипотечный кредит может оформляться неограниченное число раз. Однако повторно получить ипотеку в банке можно лишь при наличии положительной кредитной истории заемщика, отсутствия просрочек по ранее взятым кредитам.

Важные детали

Ежемесячный платеж по ипотечному кредиту не должен превышать 40% официального дохода заемщика. В противном случае банк, скорее всего, откажет в займе. В связи с этим нужно учитывать и право заемщика на налоговый вычет (уменьшение подоходного налога на сумму платежей по ипотечному кредиту).

Ежемесячный платеж по ипотечному кредиту не должен превышать 40% официального дохода заемщика. В противном случае банк, скорее всего, откажет в займе. В связи с этим нужно учитывать и право заемщика на налоговый вычет (уменьшение подоходного налога на сумму платежей по ипотечному кредиту).

Для тех, кто не может официально подтвердить свои доходы, многие банки предлагают ипотечные программы «заем по двум документам». Их особенность – существенный первоначальный взнос (около 50% стоимости объекта недвижимости) и увеличенная на 1-2 процентных пункта ставка. Конкретные условия таких кредитов оговариваются индивидуально. Ипотеку по двум документам предоставляют: «Россельхозбанк», «Сбербанк», «ВТБ 24» и «Банк Москвы».

Какой банк выбрать?

Выбирая, где брать ипотечный кредит, стоит рассмотреть предложения нескольких банков.

При этом надо уделить внимание следующим условиям:

- Размер первого взноса. Например, в Сбербанке и Альфа-Банке он должен быть не менее 15%, в Газпромбанке — 10%, а в Промсвязьбанке можно оформить ипотеку без первого взноса.

- Ставка по кредиту. Чем она будет ниже, тем дешевле обойдется ипотека. Например, в Росбанке минимальная ставка составляет 8,25%, в Сбербанке, Промсвязьбанке — 8,6%, в Альфа-Банке — 8,99%, а в Газпромбанке — 9%. По программам с государственной поддержкой ставка может быть ниже — 6%.

- Срок кредитования. Чем больше срок кредитного договора, тем выше переплата, но меньше ежемесячный платеж. Например, Росбанк и Промсвязьбанк предлагают ипотеку на срок до 25 лет, а максимальный срок в Сбербанке и Альфа-Банке — 30 лет.

- Наличие дополнительных комиссий. Прямых сборов за рассмотрение и выдачу ипотеки нет, но Росбанк может снизить процентную ставку за единовременный платеж в размере 1 — 4%.

Документальное приложение к ипотечному соглашению

Чтобы выяснить, какой банк ответит положительно на запрос при оформлении ипотеки, юристы рекомендуют подавать документы сразу в несколько точек. Комплект обычно стандартный и, если какой ни будь бумаги не хватит можно потом донести. Сразу подают копии, но при заключении договора придется оператору банка предоставить оригинал:

- удостоверения личности;

- СНИЛС;

- военного билета;

- ИНН;

- водительского удостоверения;

- свидетельства детские об их рождении и о заключении брака.

Требуют документальные копии или выписки:

- трудовых книжек;

- заработков по форме 2 НДФЛ;

- с подтверждением наличия собственности в виде домов, автомобилей, ценных бумаг;

- с банковского счета, там должно быть достаточно средств на первоначальный взнос;

- нет долгов по коммунальным услугам;

- отсутствует учет в наркологическом кабинете.

При покупке квартиры из вторичного порядка, нужно подать:

- документ о состоянии строения;

- реквизиты продавца;

- государственную регистрацию;

- кадастровую и техническую документацию;

- количество прописанных жильцов;

- подтвердить, что квартира не стоит в залоге;

- провести независимую оценку дома.

Когда дом в новостройке еще не сдан и продолжает строиться банк потребует предоставить:

- документы о долевом строительстве;

- внесение средств в долю;

- независимую оценку;

- данные о застройщике, при условии, что он не партнер банка.

Когда комплект собран документы подают для рассмотрения ходатайства и ждут решения на получение ипотеки. После удовлетворительного ответа, начинают оформлять кредитный договор.

Как взять ипотеку на квартиру?

Чтобы получить кредит на квартиру, следует внимательно изучить условия его предоставления, которые предлагают банки России. Используя ипотечный калькулятор, вам нужно выбрать вариант, сроки погашения и процентная ставка которого вас устроят, и рассчитать затраты на погашение кредита. После этого следует подать заявку в банк (это можно сделать онлайн) и подобрать подходящую квартиру. Далее банком будет проведена оценка квартиры для ипотеки и проверены ваши документы. Если его все утроит, вам предложат оформить страхованиеи подписать договор на кредит.

Какие документы нужны для ипотеки на квартиру?

Ипотека на квартиру предполагает предоставление банку таких бумаг:

- анкеты-заявления на кредит на жилье;

- паспорта;

- документа, подтверждающего трудоустройство;

- документа, подтверждающего уровень доходов.

Дополнительно банк может потребовать другие бумаги, включая справку о составе семьи, документ о несудимости и прочее. В некоторых случаях могут потребоваться справки о том, кто застройщик нового дома или владелец вторичного имущества.

Налоговый вычет при покупке квартиры в ипотеку

В 2020 году покупка квартиры в ипотеку предусматривает возврат подоходного налога на такое приобретение. Ставка такого вычета составляет 13%, она уплачивается при покупке любого жилья за исключением недвижимости, приобретаемой у близких родственников. Чтобы ее получить, необходимо собрать документы, подтверждающие покупку квартиры, а также выплаты в федеральный бюджет, а затем передать их фискальной службе.

Как продать квартиру в ипотеке?

Квартира в ипотеку по желанию клиента банка может быть продана. Сделать это можно по специальной процедуре. Проводится она так:

- Владелец ипотеки определяет размер кредита, который ему осталось выплатить. Сумма, которую он хочет получить за квартиру, разбивается на два платежа — та, которая позволяет оплатить кредит полностью, и остаток, который выплачивается владельцу ипотеки позже.

- Продавец получает первую часть суммы и погашает кредит на квартиру полностью. После этого она выходит из-под залога банка и может быть продана официально.

- Проводится окончательный расчет между покупателем продавцом через банковскую ячейку или счет. Квартира переходит новому владельцу.

Другим способом продажа квартиры под ипотеку не может быть оформлена, так как до полной выплаты кредита это имущество принадлежит банку.

Дополнительная информация по ипотеке в России

|

|

Поиск ипотек на вторичное жилье в России

Требования к заемщикам

Большинство банков предоставляет ипотечные кредиты только российским гражданам, но в Райффайзенбанке оформить ссуду на покупку жилья могут и резиденты других государств.

Для положительного решения необходимо соответствовать минимальным требованиям:

- возраст на момент подачи заявки — от 21 года, а на дату полного погашения долга — до 65 лет (до 75 лет — в Сбербанке);

- общий стаж — от года;

- опыт работы на текущем месте — не менее полугода (в Райффайзенбанке — от 3 месяцев).

Альфа-Банк

от 6,5%

ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее

Газпромбанк

от 7,5%

ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Транскапиталбанк

от 7,99%

ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее

Росбанк

от 7,39%

ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее

Мы научим вас правильно оформлять своё портфолио и начинать общение с клиентами!

Кросс-курс 5500 Рублей (Россия) к другим валютам

Статьи о вкладах

Взять ипотеку в Москве

По данным Росреестра, в столице каждая третья квартира куплена в ипотеку. Популярность кредита на покупку жилья в Москве объясняется большим выбором ипотечных программ, выгодными процентными ставками и господдержкой из федерального и местного бюджета. Можно взять ипотеку на новостройку либо на недвижимость на вторичном рынке.

Условия ипотеки в 2020 году в Москве

Самые главные факты о кредитах на покупку недвижимости:

- средний размер первоначального взноса – 20% от стоимости жилья, для ипотеки по двум документам взнос может увеличится до 50%. Есть возможность воспользоваться материнским капиталом и погасить взнос им;

- предложений ипотеки без первоначального взноса крайне мало;

- средняя процентная ставка – 10% годовых. Льготная, с государственными субсидиями – 6% (выгодные предложения есть в Сбербанке, Альфа-Банке, ВТБ и других);

- стандартный срок ипотеки около 20 лет;

- ссуду можно погасить досрочно без штрафов и ограничений со стороны банка;

- кроме стандартного кредита на жилье можно оформить в банке рефинансирование ипотеки.

Требования к клиенту и документы для жилищного кредита в Москве

Суммы кредитования на жилье крупные, поэтому банки тщательно подходят к выбору клиента. Получить ипотеку сможет тот, кто:

- имеет российское гражданство;

- старше 21 года и младше 60 (возрастные ограничения могут незначительно отличаться в разных учреждениях);

- хочет купить недвижимость в регионе присутствия банка;

- имеет стабильную заработную плату, при этом ежемесячные выплаты не должны превышать 40% от общего дохода семьи.

В приоритете у банков клиенты с хорошей кредитной историей, официальным трудоустройством и высоким доходом.

Чтобы купить жилье в ипотеку в Москве, понадобятся следующие документы:

- паспорт;

- для мужчин – военный билет;

- свидетельство о заключении брака;

- ИНН и СНИЛС;

- cправка о доходах;

- пакет документов на недвижимость.

Как взять ипотеку в Москве – стадии оформления

Оформление жилищного кредита проходит в несколько этапов:

- Сбор необходимых документов и оформление онлайн-заявки на ипотеку. Можно сразу отправить несколько запросов в разные кредитные организации. Онлайн-заявка экономит время, но есть и другой способ подать заявку – зарегистрироваться в офисе.

- После одобрения банк дает время для поиска жилья. Если кредит выдается с государственной поддержкой, то выбрать можно только из определенного списка недвижимости.

- После согласования жилья необходимо застраховать квартиру или дом. Страхование жизни клиента – добровольная процедура.

- Последний этап – подписание договора и выдача графика выплат. Деньги не выдаются клиенту, а переводятся застройщику или продавцу.

Как получить ипотеку

Получить ипотечный займ можно двумя путями:

| Обычная ипотека | Погашается полностью собственными средствами |

| Социальная ипотека | Часть кредита погашается за счет государственного бюджета |

Если будущий заемщик имеет право на льготную ипотеку, то он может рассчитывать на частичное погашение кредита за счет государственных средств.

Виды социальной ипотеки:

- По программе молодая семья.

- Жилье для бюджетников.

- Военная ипотека.

- Для молодых специалистов

Без первоначального взноса

При отсутствии собственных средств для внесения первоначального капитала, не следует рассчитывать на принятие положительного решения банком.

Допускается использование средств материнского капитала или субсидии от государства в качестве первоначального взноса.

Молодой семье

Молодые семьи могут претендовать на участие в социальной программе, которая позволяет приобрести квартиру по льготным условиям.

Для участия в этой программе нужно отвечать следующим требованиям:

| Брак должен быть официально зарегистрирован | либо родитель-одиночка |

| Требования к возрасту | Каждый из супругов должен быть не старше 35 лет |

| Стабильный и постоянный доход | позволяющий погашать ипотечный кредит |

| Необходимость улучшения условий проживания | получить статус малоимущей семьи |

Взять ипотеку по программе «молодая семья» можно не во всех банках.

Прежде всего, молодой семье необходимо собрать комплект документов и подать заявление на участие в программе и встать на учет в местной администрации в качестве нуждаемой в улучшении жилищных условий.

В очереди возможно придется стоять продолжительное время.

Наличие детей ускорит реализацию права на социальную ипотеку.

После чего семья получает жилищный сертификат, который необходимо представить в банк, который участвует в данной программе, и подать заявку.

В дальнейшем процедура оформления ипотечного кредита такая же, как и при обычной ипотеке.

С материнским капиталом

Средства маткапитала полагаются семье, в которой родился второй или последующий ребенок, если ранее сертификат не был выдавался.

Материнский капитал может быть использован только с целью приобретения жилья в ипотеку, для чего в банк предоставляется соответствующий сертификат.

Зачастую сертификат на материнский капитал вносится именно в качестве первоначального взноса.

Однако некоторые банки требуют помимо сертификата внесение собственных средств, в противном случае заявка не будет одобрена.

Средства материнского капитала могут быть использованы также для погашения уже имеющегося ипотечного займа.

Для чего необходимо подать заявку в банк с приложением государственного сертификата, согласно условиям выдачи субсидии.

В другом городе

Иногородняя ипотека является нераспространенным банковским предложением, о котором знают немногие заемщики.

В некоторых случаях возникает необходимость оформить ипотеку в другом городе. К примеру, при поступлении ребенка на учебу в другом субъекте или при планировании переезда по какой-либо причине.

При этом обратиться можно в банк двумя путями:

| По месту жительства | который находится в городе, где живет заемщик и указать в заявке, что ипотечный займ требуется в конкретном городе |

| В отделении банка в другом городе | в котором заемщик собирается купить жилье |

Основным требованием для выдачи ипотеки иногородним является нахождение отделения выбранного банка в городе, где планируется покупка.

Если в этом городе отсутствует филиал или отделение нужного банка, то получить в нем кредит невозможно.

Ближайшие отделения Сбербанк в соседних городах

Последние отзывы и жалобы

График изменений курса 1 Российского рубля к Азербайджанскому манату

График выплат

Как рассчитать срок?

Большой ипотечный срок многих волнует. Невозможно предугадать свое будущее. Но примерно рассчитать свои возможности можно, использовав примитивные арифметические методы. Нужно взять среднюю цифру доходов, которую способен вносить заемщик, при этом 40% он должен оставить на домашние расходы. Если предполагаемая ипотека равна 4000000 руб., на примере расчет выглядит следующим образом:

- 50000 рублей – прибыль, поступающая в общий семейный кошелек;

- 20000 рублей – можно отложить на перечисления;

- 20000 х 12 = 240000 – сумма за год;

- 4000000: 240000 = 16, 7.

Результат показывает, что клиенту предстоит платить банку 16 лет и 7 месяцев.

5 место. Банк Жилищного Финансирования

5 место

Эксперты и заемщики на форумах единодушны в мнении, что БЖФ предлагает ипотеку с самыми удобными условиями оформления. Решение принимается в течение дня без справок о доходах. Однако, это ипотечное предложение доступно только в нескольких крупных городах.

Условия

БЖФ предлагает низкую ставку при достаточно высоком взносе.

Удобство

Нет строгих требований к кредитной истории.

Оформление

На рассмотрение заявки уйдет до трех дней.

Надежность

БЖФ поддерживает высокий уровень надежности.

Доступность

Предложение доступно только в нескольких крупных городах.

- Тип жилья квартира в новостройке или на вторичном рынке, дом, комната или доля, коммерческая недвижимость

- Сумма кредита до 20 000 000 рублей, в регионах — до 10 000 000 рублей

- Срок кредита от 1 до 20 лет

- Первоначальный взнос от 20%

- Процентная ставка от 9,7% годовых

- Требования к заемщику возраст от 21 до 65 лет, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте от 3 месяцев

- Необходимые документы заявление, паспорт, в торой документ, по требованию — справка 2-НДФЛ или по форме банка

- Дополнительные условия нет

- Сроки оформления до 3 дней

Преимущества

- Можно привлечь до четырех созаемщиков

- Подтверждение дохода не обязательно

- Можно оформить с плохой кредитной историей

Недостатки

Максимальная сумма в регионах ограничена

Подробнее

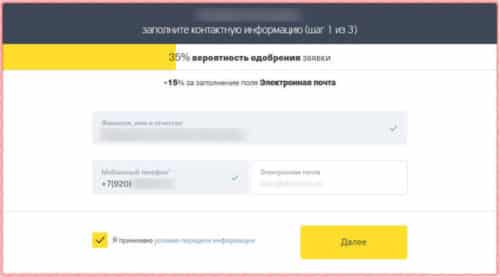

Подать онлайн-заявку на ипотеку

Сегодня подать заявку на ипотеку онлайн можно в любой банк страны

Важно изучить его, чтобы кредитование происходило на действительно выгодных условиях. При этом ипотечные кредиты выдают с использованием материнского капитала, без первоначального взноса, без справки о доходах, на покупку жилья с обременением и так далее.

Как подать заявку на ипотеку во все банки?

На нашем сайте можно подать заявку на ипотеку, не выходя из дома. Для этого следует выполнить несколько действий:

- выбрать город;

- указать необходимую сумму и срок кредитования;

- нажать на кнопку «Подобрать»;

- выбрать банк и программу, по которой возможно получить ссуду на наиболее выгодных условиях.

Стоит отметить, что у нас можно рассчитать ипотеку до онлайн заявки с помощью специального ипотечного калькулятора. Тогда клиент будет заранее знать примерную сумму платежа, чтобы внести корректировку в свой бюджет при необходимости. Данный инструмент помогает оценить возможные риски при долгосрочном кредитовании.

Требования к подаче заявки на ипотеку

Оформить ипотеку онлайн можно при соответствии определенным требованиям, а именно:

- гражданство РФ;

- возраст от 21 года до 65 лет;

- наличие официального источника доходов;

- постоянная регистрация в регионе оформления ссуды;

- стаж на последнем месте работы от 6 месяцев.

Это базовые требования. Если клиент имеет право на получение льготной ипотеки, к нему предъявляются повышенные требования в соответствии с действующим законодательством. Они зависят от категории клиента.

Какие банки оформляют ипотеку онлайн

Рекомендуется обращаться в наиболее крупные финансов-кредитные организации, так как у них низкие процентные ставки по ипотеке и есть возможность приобрести недвижимость в новостройке или вторичном рынке без особых проблем. Также можно рефинансировать ипотечный кредит других банков. Вот несколько примеров надежных банков России:

- ТрансКапиталБанк,

- Банк «Открытие»,

- Альфа-Банк.

Есть много других надежных. Лучше всего обращаться в те, которые входят в ТОП-50.

Преимущества онлайн-заявки на ипотеку

Онлайн заявка на ипотечный кредит позволяет получить несколько важных преимуществ:

- отсутствие необходимости обращаться в офис обслуживания лично;

- получение полной информации о состоянии кредитного рынка;

- возможность использовать ипотечный калькулятор, чтобы рассчитать примерную стоимость ссуды;

- возможность обратиться сразу в несколько банков.

Таким образом ипотека онлайн в банках России стала отличной возможностью получить ответ без необходимости личного присутствия в офисе обслуживания. Это экономит время и снижает нагрузку на кредитных инспекторов. Как результат, получается сэкономить время.

Каждый может подать на ипотеку онлайн заявку по форме сайта. Но для повышения шансов на благоприятный исход стоит обратиться сразу в несколько банков. Тогда клиент сможет самостоятельно выбрать, с кем ему удобнее работать.

Часто задаваемые вопросы об онлайн заявке на ипотеку

В чем преимущество онлайн-заявки на ипотеку?

Преимущества онлайн-заявки на ипотеку — возможность отправки онлайн-анкет сразу в несколько финансовых учреждений, что дает возможность подобрать максимально выгодные условия по ипотеке, не посещая отделения банков.

Можно ли отправлять заявку на ипотеку в несколько банков?

Да, можно подать онлайн-заявку в несколько банков

Отправленная заявка — это не юридически оформленный жилищный кредит и не обязывает заемщика к подписанию договора.

Как отказаться от ипотеки после отправки онлайн-заявки?

Отказаться от ипотеки можно во время звонка менеджера банка либо во время посещения отделения банка, то есть в любой момент до подписания договора.

Банк не ответил на онлайн-заявку по ипотеке, что делать?

Обратите внимание, что ответ по заявке должен прийти в срок от часа до 3 суток. Если вам не поступил звонок из банка, можно отправить повторную заявку, обратиться в отделение банка либо выбрать другой банк для оформления ипотечного кредита.

Что лучше – копить или взять ипотеку?

Однозначного ответа, какой способ лучший для приобретения квартиры не существует. Каждый претендент на ипотеку должен с уверенностью ответить самому себе:

- какой общий доход в семье;

- сколько будет действовать компания по месту занятости и надежно ли должностное положение;

- как трудно придется семье без прежней зарплаты;

- процент переплат;

- какой стоимости квартира удовлетворит заемщика по качественному и ценовому состоянию.

Выяснив сколько денег сможет откладывать заемщик каждый месяц, с легкостью можно определить время для накоплений. Но за этот период:

- изменится ценовая планка на подобное жилье;

- при возникновении любой нужды, деньги будут израсходованы вместо накопления;

- если нет своего дома оплата будет идти стороннему человеку, вместо погашения долга на ипотеку.

Список можно продолжать из положительных и отрицательных сторон от кредитования. Многих страшит долгий срок оплаты ипотеки из-за непредвиденных жизненных ситуаций и остальных причин:

- потеря постоянного дохода;

- внезапная тяжелая болезнь;

- большие переплаты в сравнении с реальной оценкой.

Если случится задержка обязательных взносов начнут начислять штрафные санкции, что отрицательно скажется на доходе и внутренних семейных взаимоотношениях. Нужно учесть, что квартира долго не будет собственностью заемщика. Она все время остается в залоге банка пока не будет погашен последний платеж. Если клиент перестает платить по кредиту, залоговое имущество поступает в распоряжение финансовой организации.

Если случится задержка обязательных взносов начнут начислять штрафные санкции, что отрицательно скажется на доходе и внутренних семейных взаимоотношениях. Нужно учесть, что квартира долго не будет собственностью заемщика. Она все время остается в залоге банка пока не будет погашен последний платеж. Если клиент перестает платить по кредиту, залоговое имущество поступает в распоряжение финансовой организации.

Вправе банка выставить на торги дом, жильцов выселить. После совершения сделки кредитор закрывает ипотеку, а разницу от продажи возвращает бывшему собственнику с учетом, накопившихся пеней и штрафов. Когда гражданин способен сам перечислять на расчётный счет деньги для накоплений, ему банк будет выплачивать процент за вклад. В этот период семье предстоит ютиться на маленьких собственных жилых площадях или снимать квартиру в аренду и оплачивать хозяину за эксплуатацию помещений. Прежде чем отдавать часть личного бюджета в распоряжение кредитора, подписывать обязательства, нужно предусмотреть многие факты, критерии и параметры. От точности зависит финансовое обеспечение супружеской пары, будущее взрослых и детей.

Как нас обманывают банки смотрите в следующем видео:

Фев 13, 2019

Список всех отделений Банка «ФК Открытие» в Санкт-Петербурге, которые работают по субботам

В таблице можно найти время работы в субботу 5 отделений Банка «ФК Открытие» в городе Санкт-Петербург.

- Все 40

- В субботу 5

- Банкоматы 129

| Отделение | Режим работы |

|---|---|

| Офис «Московский» Московский просп., д. 189 8 800 700-78-77 Московская | Обслуживание физических лиц: пн.—пт.: 09:00—20:00, сб.: 10:00—18:00 Обслуживание юридических лиц: пн.—пт.: 09:00—18:00 |

| Офис «На Манежной» ул. Караванная, д. 1а (812) 648-20-00, 8 800 700-78-77, 8 800 100-99-80 Гостиный двор, Невский проспект | Обслуживание физических лиц: пн.—сб.: 09:00—16:00 Обслуживание VIP-клиентов: пн.—пт.: 09:30—17:45 |

| Офис «Рыбацкое» ул. Караваевская, д. 24 корп. 1а (812) 648-20-00, 8 800 700-78-77 Рыбацкое | Обслуживание физических лиц: пн.—сб.: 09:00—16:00 |

| Филиал «Петровский» / Офис «Невский» ул. Малая Конюшенная, д. 16/ Невский просп., д. 26 (812) 648-20-00, 8 800 700-78-77 Невский проспект, Гостиный двор, Адмиралтейская | Обслуживание физических лиц: пн.—пт.: 09:00—21:00, сб.: 10:00—16:00 Обслуживание юридических лиц: пн.—пт.: 09:00—18:00 |

| Филиал «Санкт-Петербург» / Офис «На Звенигородской» ул. Звенигородская, д. 3 лит. А (812) 648-20-00, 8 800 700-78-77 Звенигородская, Пушкинская | Обслуживание физических лиц: пн.—пт.: 09:30—19:00, сб.: 10:00—16:00 Обслуживание юридических лиц: пн.—чт.: 09:30—17:30, пт.: 09:30—17:00 |

Нюансы

При оформлении ипотеки важно знать о некоторых нюансах, позволяющих получить более выгодные условия. Например:

- дата покупки жилья. Желательно обращаться за ипотекой в период снижения цен на недвижимость. Чем меньше спрос на жилье, тем больше шансов, что продавец снизит цену объекта;

- условия оформления залога. Многие банки предлагают снижение ставок после оформления залогового обеспечения;

- момент оптимального соответствия банковским требованиям. Размер ставки по кредиту зависит от уровня платежеспособности. Лучше обращать за ипотекой, когда все параметры (стаж работы, уровень дохода и прочее) максимально соответствуют требованиям банка.

Получить выгодную ипотеку можно и ориентируясь на следующие рекомендации:

- желательно выбирать дифференцированный способ погашения. Это сократить сборы по налогам. К тому же регулярное снижение суммы дает возможность погасить ипотеку значительно раньше;

- дополнительное страхование ипотеки лучше осуществить самостоятельно, банковские тарифы более высоки;

- выбирать лучше максимально длительный срок кредитования. сумма платежа будет минимальной, а при желании можно погасить кредит досрочно;

- можно оформить налоговый вычет, который достигает 260 000 рублей;

- если банковские тарифы снижаются после заключения ипотечного договора, можно просить о снижении текущей ставки.

Всесторонне учитывая всевозможные нюансы, и тщательно изучая условия разных банков можно выбрать наиболее выгодную ипотеку. Главное это не попадаться на уловки рекламы и банковских менеджеров, а проверять всю информацию лично.

Какие банки оформляют вторичку и новостройки?

С ипотечными программами работают многие финансовые организации, но по сведению аналитиков, наибольшее количество положительных отзывов от клиентов, первые места по рейтингу в списке принадлежат банкам:

- Сберегательному, руководство его взаимодействует с госпрограммами, рассматривает предложения субъектов, является партнером некоторых компаний с реализацией инициатив, исходящих от правительства РФ. Потребителю услуг следует рассмотреть условия по ряду корректировок для процентных ставок

- Внешнему Торговому или ВТБ – организации выгодные условия предлагают педагогам, врачам, таможенникам. Но отказ от страховки повышает процентную ставку. Разрешено оформлять ипотеку по 2 документам, если заемщик готов увеличить общий платеж до 0.7%.

- Российскому сельскохозяйственному – операторы дают клиентам делать выбор среди методов погашения ипотеки, к примеру, аннуитетным или дифференцированным способом внесения платежей.