Как работает система страхования банковских вкладов?

Содержание:

- Участники системы

- Список банков-участников программы

- Как определяется сумма страхового возмещения?

- Страхование денег вкладчиков в России

- Страховые случаи

- Документы для налогового вычета при продаже квартиры

- Агентство по страхованию вкладов (АСВ) – центральное звено ССВ

- Кросс-курс 2500 Долларов (США) к другим валютам

- Требования к заемщикам

- Что такое страхование вкладов

- Закон о страховании банковских вкладов

- Ипотечное страхование

- Какие вклады не подлежат страхованию?

- Сколько вкладов можно открыть в одном банке?

- Исторические факты из сферы страхования депозитов

- Механизм действия

- Что такое система страхования вкладов (ССВ)?

- Агентство по страхованию вкладов (АСВ или ASV)

- Ссылки

Участники системы

Участниками системы признаются следующие лица:

- непосредственно граждане, которые имеют открытые вклады в банках, подлежащие обязательному страхованию исходя из норм ст. 5 Закона № 177 (они же выгодоприобретатели);

- банки, которые занесены в соответствующий реестр (они же страхователи);

- Агентство по осуществлению обязательного страхования депозитов, статус которого, цели деятельности и полномочия определяются согласно Главе 3 ФЗ № 177;

- Центральный банк.

Перечень банков-участников

В силу ч. 1 стат. 6 Закона № 177, абсолютно все банки являются участниками системы. И все же, их могут исключить из нее. Основания для исключения представлены в ч. 3 ст. 28 Закона № 177. Поэтому рекомендуется уточнять их наличие в реестре.

Ведение реестра, внесение кредитных учреждений и исключение их из перечня осуществляет Агентство по обязательному депозитному страхованию (ч. 2 ст. 28 Закона № 177). Актуальный список банков можно скачать на нашем сайте.

Также информация доступна по бесплатному номеру колл-центра АСВ – 8 (800) 200 – 08 – 05.

Агентство по страхованию вкладов

Illustration and Painting

В целях обеспечения работоспособности ССВ и прав участников системы было создано Агентство по обязательному страхованию депозитов (ч. 1 ст. 14 Закона № 177). Центральный аппарат управления им находится в столице нашей страны (ч. 5 ст. 14 ФЗ № 177).

Агентство по обязательному страхованию признается госкорпорацией. Деятельность, функции, полномочия Агентства регулируются не только ФЗ № 177, но и:

- ФЗ № 7 от 12. 01. 1996 года “О некоммерческих…”;

- ФЗ № 422 от 28. 12. 2013 года “О гарантировании…”;

- ФЗ № 127 от 26. 10. 2002 года “О несостоятельности…” (далее – ФЗ № 127);

- иными ФЗ.

Роль Агентства в системе большая. Достаточно взглянуть на перечень его полномочий (включая, но не ограничиваясь):

- выплачивать компенсационные возмещения по вкладам;

- определять форму заявлений, с которыми должны обращаться вкладчики за выплатами;

- размещать на официальном сайте информацию о том, в какие сроки и в каком порядке вкладчики могут реализовать свои права на получение компенсаций (ч. 1 стат. 12 Закона № 177);

- взаимодействовать с Банком России, обмениваться с ним информацией по поводу системы и ее функционирования (ч. 2 стат. 27 ФЗ № 177);

- получать отчетность от банков и иную информацию (ч. 2 стат. 29 ФЗ № 177).

Список банков-участников программы

Несмотря на некоторые проблемы в экономике, на рынке финансовых услуг постоянно появляются новые банки, при этом стабильные кредитные учреждения также работают в полную силу.

Поэтому ниже будут рассмотрены характеристики страхования финансовых обязательств некоторых крупных и стабильных банков нашей страны.

Сбербанк России

Это один из самых надежных, и крупнейших банков. Он состоит в системе страхования вкладов с 2005 года.

Страхованию в этом учреждении подлежат следующие программы:

- деньги, которые находятся на зарплатных банковских картах;

- средства, которые поступили на счета клиентов при совершении платежей через онлайн интернет системы;

- депозиты, на которых лежат деньги до востребования вкладчика;

- счета неотложного порядка.

Не подпадают под систему страхования:

- если финансовые средства находятся на безличных счетах, то есть принадлежат юридическим лицам и ИП;

- если денежные средства переданы финансовому учреждению под доверительное управление;

- сберкниги и сберсертификаты, засвидетельствованные на доверителя.

ВТБ24

Банк ВТБ также является лидером банковского рынка, поэтому также участвует в такой системе.

Под страхование в нем подпадают:

- все виды депозитов, включая валютные вклады;

- счета, открытые до востребования вкладчиком;

- счета ИП, которые используются ими для ведения хозяйственной деятельности;

- банковские счета, которые используются опекунами или родителями для выполнения взятых на себя обязательств;

- зарплатные, социальные и иные карточки, под которые открыты счета, а деньги на них поступают в рамках соответствующих программ;

- финансовые средства, которые поступили в банк для оплаты за недвижимое имущество.

Система страхования вкладов — основные принципы.

Не подпадают под страхование:

- если финансовые средства находятся на безличных счетах, то есть принадлежат юридическим лицам и ИП;

- денежные средства, которые использовались для оплат без открытия счета;

- деньги, которые размещены в отделения банка, находящихся за пределами страны;

- сберкниги и сберсертификаты, засвидетельствованные на доверителя.

Газпромбанк

Это стабильный и надежный банк, который также является участником программы по страхованию вкладов. Он предлагает классические варианты страховок, которые расписаны для ВТБ и Сбербанка.

Финансовая Корпорация «Открытие»

Это финансовое учреждение входит в ассоциацию с 2005 года. Сразу нужно сказать, что граждане, которые имеют в ней свои депозиты, могут рассчитывать на полное возмещение своих вкладов. Естественно, что нельзя рассчитывать на возмещение юридическим лицам.

Также дополнительно застрахованы:

- все зарплатные и социальные карточные проекты;

- счета индивидуальных предпринимателей, использующихся для работы;

- неотложные депозиты.

Альфа-Банк и Россельхозбанк

Эти два банковских учреждения имеют значительную часть капитала, и занимают первые места по депозитам. В связи с этим они страхуют свои обязательства по классической схеме, присущей для всех крупных банков.

То есть полностью застрахованы депозиты, зарплатные и иные карточные проекты (например, социальные выплаты), также это счета частных предпринимателей. Не подлежат страхованию электронные деньги, а также деньги юридических лиц, используемых ими для работы.

ЮниКредит Банк и Райффайзен Банк

Эти два банка сразу стали участниками программы страхования. Они предлагают классическую защиту вкладов населения, рабочих денег индивидуальных предпринимателей, а также зарплатных и социальных продуктов.

Но они не страхую потери, которые могут возникнуть в случае банкротства иностранных филиалов, а также средств, которые отданы им в самостоятельное распоряжение.

Важно запомнить, что согласно сложившейся практике, любое банковское учреждение, начавшее работу, должно стать участником такой страховой программы. Подробнее о системе страхования вкладов в этом видео:

Подробнее о системе страхования вкладов в этом видео:

Как определяется сумма страхового возмещения?

Многих банковских клиентов интересует вопрос, могут ли они рассчитывать на возмещение Агентством АСВ полной суммы их вклада в случае банкротства финансовой организации или отзыва у нее лицензии ЦБР. Ответ прост: если сумма вклада не превышает 1,4 миллиона рублей, она будет возмещена клиенту в полном объеме.

Если же сумма вклада превышает установленный законом максимум, вкладчику будет компенсировано ровно 1,4 миллиона рублей. Потерянную разницу можно попытаться вернуть в процессе ликвидации банка и реализации с аукциона его активов и имущества. Таким образом, клиент имеет право рассчитывать на полную выплату всей суммы вклада по формуле: 1,4 миллиона рублей по системе страхования + оставшаяся часть вклада в процессе ликвидации финансового учреждения и конкурсного производства имущества.

Исключение составляют счета эскроу. Такие счета открываются физическими лицами для проведения сделок с недвижимым имуществом. В связи с тем, что суммы, необходимые для купли-продажи недвижимости, довольно велики, законом предусмотрено повышение суммы компенсации для вкладчиков этого типа. Денежное возмещение по договору счета эскроу определяется как 100% от суммы, содержащейся на счету, но не может превышать 10 миллионов рублей.

Отдельного рассмотрения заслуживают вкладчики, имеющие несколько вкладов в одном банке. В случае банкротства этого финансового учреждения им полагается стопроцентная компенсация по каждому из вкладов, но общая сумма выплаты также ограничивается 1,4 миллионами рублей. Если же вкладчик имеет несколько вкладов в разных банках, сумма 1,4 миллиона будет распространяться на каждый из вкладов. Именно поэтому при необходимости сохранить крупную сумму денег, нередко эксперты рекомендуют размещать денежные средства частями в нескольких благонадёжных банках.

Если в обанкротившемся банке у клиента был оформлен не только депозитный вклад, но и кредит, сумма страховой выплаты будет определяться как разница между обязательствами банка перед вкладчиком и кредитными обязательствами клиента перед финансовой организацией.

Страхование денег вкладчиков в России

Система страхования депозитов в РФ была утверждена в ФЗ №177-2003 г. «О страховании депозитов физлиц в финансовых компаниях РФ». В 2004 г. сформировали специализированный фонд АСВ по страхованию накоплений, размещенных на банковских счетах граждан.

Обязательное страхование вкладов физических лиц в банках РФ является условием получения лицензии на привлечение капиталов российских граждан.

Как проверить, застрахован ли вклад в банке

Есть финучреждения, которые используют нечестную политику в отношении инвесторов. Для неофициального оформления депозитов они ведут двойной бухгалтерский учет, и если в банке возникают проблемы, клиент не получает страховку.

Поэтому перед оформлением депозита инвесторам рекомендуется требовать у сотрудников финансового учреждения документальное подтверждение официального размещения вклада.

Рекомендации по контролю собственных вложений:

- После оформления вклада рекомендуется хранить договор с финансовой компанией и квитанции, подтверждающие пополнение депозитного счета, в течение всего периода действия соглашения (до возвращения тела депозита с банковскими процентами).

- Рекомендуется зарегистрироваться на официальном сайте финансовой организации, получить доступ в личный кабинет (ЛК) и периодически заходить в него для проверки сохранности инвестиций.

- Обязательно после открытия и пополнения счета рекомендуется перезвонить в колцентр финучреждения и убедиться в наличии средств.

Также рекомендуется раз в 2-3 месяца брать в банке выписку о наличии и сумме депозита. Этот документ обязательно должен содержать реквизиты банковского учреждения, печать, подпись уполномоченного лица.

Какие вклады застрахованы государством в 2020 году

При открытии депозитного счета нужно учитывать, что финансовые организации страхуют только установленную сумму. Например, если клиент желает положить в банк 2 млн руб., его вклад будет застрахован только на 1400000 руб.

Согласно действующему российскому законодательству, обязательному страхованию подлежат следующие средства:

- на текущих счетах клиентов, в т.ч. деньги, предназначенные для выплаты заработных плат, стипендий, пенсий;

- , срочные и валютные вклады;

- на счетах опекунов, когда бенефициарами являются подопечные;

- на р/с ИП для обеспечения страховых ситуаций, которые наступили после 01.01.2014 г.

Независимо от формы собственности страхованию подлежат только именные депозиты.

Если кредитная организация в отношении клиента-вкладчика осуществила мошенничество, доказать существование депозита можно только при наличии официально оформленной документации.

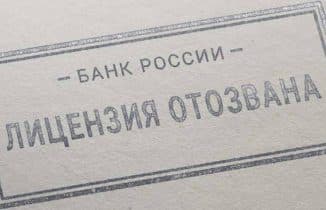

Страховые случаи

- отзыв (или аннулирование) у банка лицензии, выданной Банком России и позволяющей осуществлять банковские операции;

- введение моратория на удовлетворение официальных требований кредиторов банка Банком России.

Страховке подлежат сделанные в национальной и иностранной валюте депозиты. Вклад физическое лицо может открыть лично или поручить сделать это третьему лицу. При наступлении страхового случая клиент получает 100% от общей суммы на счету, но не более 1.4 млн. руб. Основание для страховки – заключенный сторонами договор на депозит или открытый в банке счет на имя гражданина. В сумму обязательного страхования входят проценты от вложенных денег.

Плюсы и минусы инвестиционного страхования жизни за рубежом, как открыть счет в иностранном банке – описано тут.

Документы для налогового вычета при продаже квартиры

Агентство по страхованию вкладов (АСВ) – центральное звено ССВ

Для осуществления функций по реализации задач ССВ было создано Агентство по страхованию вкладов (АСВ). Это государственная корпорация, выступающая в роли страховщика. Территориально организация расположена в Москве.

Главные задачи Агентства:

- ведение реестра банков, которым разрешено привлекать средства во вклады;

- аккумулирование страховых взносов, контроль отчислений в фонд обязательного страхования (ФОС);

- распоряжение средствами ФОС;

- работа с требованиями и претензиями вкладчиков по расчету и выплатам возмещения по депозитам;

- контроль за деятельностью банков в части исполнения ФЗ «О страховании вкладов в банках РФ».

Агентство непосредственно участвует в процедуре банкротства банка в роли конкурсного управляющего. Согласно статистике, за всю историю его существования произошло 490 страховых случаев и было выплачено вкладчикам 1,94 трлн руб. страхового возмещения. Общее количество получивших выплаты составило 4,07 млн человек на начало мая 2019 г.

Кросс-курс 2500 Долларов (США) к другим валютам

Требования к заемщикам

Что такое страхование вкладов

Государственная система страхования вкладов – это программа, которая возмещает потери вкладчиков при невозможности банком выполнить свои обязательства. Реализуется она за счет постоянных взносов, полученных специальным агентством от аттестованных кредитных организаций.

Таким образом, государство решает несколько задач:

- повышается уровень доверия населения к финансовой структуре государства (в том числе к банкам);

- увеличивается денежный оборот в кредитной системе (люди хранят деньги на банковских счетах, а не под подушкой, тем самым пуская их в оборот);

- снижаются риски кредитных организаций лишиться лицензии и оставить граждан государства обманутыми.

Вкладчики, зная, что их счета и депозиты застрахованы государством, не так бурно реагируют на колебания в финансовом мире и намного лояльнее относятся к сотрудничеству с банком. Но даже в системе страхования вкладов (ССВ) есть свои подводные камни, которые обязательно стоит учитывать. О них мы расскажем далее.

Система работает следующим образом. Лицензированные банки вступают в ассоциацию и делают обязательные взносы на постоянной основе. За счет этих финансовых вливаний образуется резерв. Если ЦБ отбирает лицензию у кредитной организации или банк обанкротился, то за счет этого резерва осуществляется исполнение обязательств перед вкладчиками частично или в полном размере. Сумма выплаты зависит от величины депозита.

В системе участвуют несколько сторон:

- Вкладчики. К их числу относятся физические лица (граждане РФ без возрастных ограничений), индивидуальные предприниматели, представители малого и среднего бизнеса (нововведение с 2019 года). Главные условия для попадания под действие программы – это заключение договора на депозит и соответствие банковского продукта предъявляемым законом требованиям.

- Лицензированные кредитные организации, предоставляющие населению услуги по кредитованию и депозитам.

- Агентство по страхованию вкладов (АСВ). Структура, которая выполняет задачу по аккумулированию резерва за счет взносов кредитных организаций и осуществляет выплаты населению при наступлении страхового случая.

- Центральный банк. Играет роль гаранта и контролера соблюдения возложенных обязанностей всеми сторонами программы.

С 2019 года в список вкладчиков, попадающих под действие программы, входят и юридические лица, квалифицированные как представители малого и среднего бизнеса. Действие системы страхования не распространяется на крупные корпорации и банки иностранных государств. ССВ действует как для рублевых, так и для валютных депозитов. Во втором случае при определении суммы страхового возмещения применяется курс валюты на данный момент.

Но далеко не все продукты кредитных организаций подлежат страхованию государством. Банковский клиент сможет получить компенсацию по следующим счетам:

- депозиты с определенным сроком в месяцах и годах;

- вклады до востребования с установленными процентами;

- счета зарплатных карт;

- вклады и счета, проходящие по специализированным программам для студентов или пенсионеров;

- именные сертификаты;

- счета индивидуальных предпринимателей (независимо от осуществляемого вида деятельности и применяемой системы налогообложения);

- счета структур, осуществляющих распределение опекунских средств и средств предназначенных для иных незащищенных слоев населения.

Обратите внимание, что есть исключения. Под ССВ не попадают средства обеспечения профессиональной деятельности, отложенные на предъявителя, счета ЭКСКРОУ, залоговые и иные обезличенные средства

Чтобы проверить, попадает ли заключенный вами банковский договор под действие программы страхования, загляните в текст документа или попросите предоставить вам ссылку на закон об обязательной защите данного продукта.

В государственной системе страхования депозитов зарегистрированы 769 банков. Это серьезные кредитные организации, которые отличаются надежностью и повышенным доверием со стороны населения. К числу таковых относятся: Сбербанк, Россельхозбанк, ВТБ, Открытие, Совкомбанк, Восточный, Промсвязьбанк, Тинькофф, Газпромбанк и другие. Полный перечень кредитных организаций можно посмотреть на сайте Агентства по страхованию вкладов.

Закон о страховании банковских вкладов

На федеральном уровне данное положение регулируется нижеперечисленными законопроектами:

- ФЗ №177 «О страховании банковских депозитов физических лиц Российской Федерации», рассчитанный на обеспечение безопасности вкладов граждан в банках»;

- Приказ Центрбанка РФ №1417, регулирующий запись банковского учреждения в госреестр;

- Приказ Центрбанка РФ №1476, определяющий порядок прекращения работы банков с физическими лицами;

- ФЗ №96, регулирующий порядок предоставления денежных средств, по застрахованным накоплениям, если наступает случай, предусмотренный в акте страхования.

Помимо вышеперечисленных нормативных документов, они расширяются и другими, регулирующими отдельные нюансы и правила страхования вкладов.

Ипотечное страхование

Какие вклады не подлежат страхованию?

Страхование банковских вкладов подчиняется принципам, заложенным в Федеральном Законе №177. В этом же документе дан список категорий вкладов, не подлежащих страхованию:

- Депозит был открыт нотариусом, адвокатом или иным лицом с целью ведения зарегистрированной профессиональной деятельности;

- Вклад заверен депозитными сертификатами;

- Деньги переданы банку в доверительное управление;

- Деньги размещены не внутри России, а за рубежом в филиалах российских банков;

- Размещены не реальные деньги — рубли, например, — а электронные платежные знаки;

- Деньги размещены на номинальном счете;

- Вместо стандартного депозита был открыт субординированный.

Страхуются ли вклады в валюте?

Согласно настоящему федеральному закону, валютные депозиты также подлежат обязательной компенсации при наступлении страхового случая. Сумма возмещения рассчитывается по курсу ЦБ РФ в день наступления страхового случая из валюты, в которой был открыт счет, в российские рубли.

Страхуются ли вклады юридических лиц?

Нет. Однако, это не касается индивидуальных предпринимателей и малых предприятий: обе категории могут размещать деньги в банке — свои или же чужие в пользу компании — без страха за их безопасность.

Страхуются ли проценты по вкладу?

Да, но только при соблюдении важного условия: проценты должны быть причислены к основной сумме депозита. То есть, если не была произведена капитализация, АСВ не будет обязана возмещать потерю

Поэтому, если вы получаете проценты без капитализации, имеет смысл их сразу переводить себе на карту. В таком случае деньги будут застрахованы.

Считаются не только проценты, уже перечисленные банком, но также полагающиеся. Так, например, если с момента предыдущей выплаты до дня отзыва лицензии прошло 15 дней, это время будет пересчитано по процентной ставке и прибавлено к компенсационной выплате.

Сколько вкладов можно открыть в одном банке?

Количество вкладов, которые можно открыть в одном банке, ничем не ограничивается. Их может быть хоть десять, хоть сто. Другой вопрос в целесообразности большого числа открытых вкладов в одной финансовой организации.

В случае, если клиент планирует завести в одном банке несколько депозитов (к примеру, один долгосрочный, другой краткосрочный), необходимо будет учесть максимальный размер страховой суммы по вкладам в банках. Из этого следует, что сумма вложенных под проценты средств для всех активных вкладов в определённой финансовой организации должна быть равна либо меньше 1 400 000 руб. Тогда при отзыве у банковской организации лицензии, а также при её банкротстве, клиент получит всю застрахованную сумму целиком.

При желании открыть нескольких крупных депозитов, делать это лучше в разных банковских организациях. Если, конечно, предполагается отдать под процент свыше 1,4 миллиона руб.

Исторические факты из сферы страхования депозитов

Механизм действия

Какие вкладчики могут рассчитывать на возмещение?

Под действие механизма страхования подпадают вклады, как рублевые, так и валютные. Они должны быть открыты в финансовых учреждениях на территории России. Возмещению подлежит и первоначальная сумма, и начисленные проценты. Основанием для участия в системе страхования служат заключенные банковские договоры.

Они заключаются и с владельцами пластиковых дебетовых карт, которые тоже могут в полной мере рассчитывать на страховку.

Откуда у АСВ средства для выплаты страховой суммы вкладчикам? Страховой фонд формируется за счет отчислений, которые делают все банки-участники, и государственного взноса.

Вклады, не подлежащие возмещению

Не все вклады подлежат возмещению. Передача денег банку в доверительное управление, например, при открытии индивидуального инвестиционного счета, не служит основанием для включения в программу страхования.

Также не возместят деньги нотариусам и адвокатам, если они использовались для их профессиональной деятельности. Вкладчикам зарубежных филиалов российских банков не стоит рассчитывать на возмещение утраченных сумм.

Металлические счета, которые открываются для вложения денег в покупку драгоценных металлов, не входят в ССВ. Это объясняется тем, что на счете хранятся не деньги, а граммы золота, серебра или платины. Поэтому, решившие вложиться в драгметаллы, будьте аккуратны при выборе банка для открытия металлического счета. Деньги вам не компенсируют в случае отзыва лицензии или банкротства финансового учреждения.

Процедура возмещения средств

В каком случае вы можете рассчитывать на компенсацию:

- При отзыве лицензии Банком России.

- При введении моратория на деятельность банка.

Первый случай скорее всего необратимый, а второй совсем не означает, что банк прекратит свое существование. Но его дальнейшую судьбу будет решать Банк России.

Действия вкладчика по возврату вложенных средств на банковские депозиты:

- Написание заявления на возмещение средств.

- Подача заявления. В АСВ или банк-агент вместе с документом, удостоверяющим личность. Это можно сделать не только лично, но и послать по почте.

Получение суммы возмещения. Это произойдет не раньше, чем через 14 рабочих дней после отзыва лицензии или введения моратория. Если 2 недели уже прошли, то в течение 3-х дней после подачи заявления вам обязаны выплатить деньги наличными или перевести на указанный в заявлении счет.

Что такое система страхования вкладов (ССВ)?

Система страхования вкладов (ССВ) – это механизм государственной защиты сбережений в виде гарантии возврата вкладчику определенной законом суммы в случае отзыва у банка лицензии.

Первыми предложили страховать вклады граждан США в 1933 году. В России этот процесс был запущен лишь в 2004 году, когда был принят Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003 г.

Кто является участниками ССВ?

К ним относятся:

- вкладчики, имеющие банковские счета и вклады;

- банки, внесенные в реестр банков (перечень банков, состоящих на учете в системе страхования вкладов);

- Агентство по страхованию вкладов, которое является страховщиком;

- Банк России, как регулятор и гарант стабильности системы.

Главная задача системы страхования банковских вкладов состоит в том, чтобы вернуть вкладчикам их накопления, в случае, если банк будет признан банкротом или у него отзовут лицензию. В России депозиты являются приоритетным способом хранения сбережений. По данным ЦБ РФ, на конец 2018 года на депозитных счетах россиян хранилось более 27 трлн руб. Именно поэтому участие любого банка в ССВ является обязательным. В случае исключения кредитной организации из реестра, она автоматически теряет право привлекать средства вкладчиков.

Агентство по страхованию вкладов (АСВ или ASV)

Созданию в 2004 году Агенства по страхованию вкладов послужила необходимость профессиональной и своевременной процедуры выплаты компенсации вкладчикам банкам, которые потерпели банкротство либо не могут выполнить свои обязательства, отраженные в договоре, по иным причинам.

Кроме непосредственно выплат по депозитам, Агенство выполняет и ряд других функций. Среди них:

- Составление и регулярное ведение специального банкового реестра, учитывающего участников страхования;

- Учет пополнения фонда, в который поступают страховые взносы;

- Обосновывает распределение имеющихся в фонде средств и управляет их расходованием;

- Кроме банковских структур, участвующих в механизме страхования, учитывает и ведет реестр фондов пенсионного обеспечения негосударственной формы собственности.

Таким образом, Агенство является основным координатором и контролером денежных средств, поступающих в фонды, обеспечивающие своевременную выплату компенсационных сумм по банковским депозитам.