Что такое паевые инвестиционные фонды и как они работают

Содержание:

- Обсуждение

- Что такое СЧА в ПИФах

- Что гарантировано владельцу инвестиционного пая?

- Как купить ПИФы в «Управление активами»

- Потребительские кредиты — рейтинг 2020

- В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Доля в имуществе паевого фонда

- Как и где вложить деньги в ПИФ

- Прозрачность финансовой деятельности

- Зачем нужны налоговые вычеты

- Доля, пай или инвестиционный сертификат

- Гарантии сохранности средств и уровня доходности в инвестиционном фонде

- Известные ссылки

- Как правильно выбрать ПИФ в 2020 году

- Что такое ПИФ

- Участники деятельности ПИФа

- Как оплатить задолженность в ЛК Честное слово?

- Уровень надежности паевого фонда и риски пайщиков

- Виды

- Поиск кредита

- Сколько паев в одном ПИФе?

Обсуждение

Что такое СЧА в ПИФах

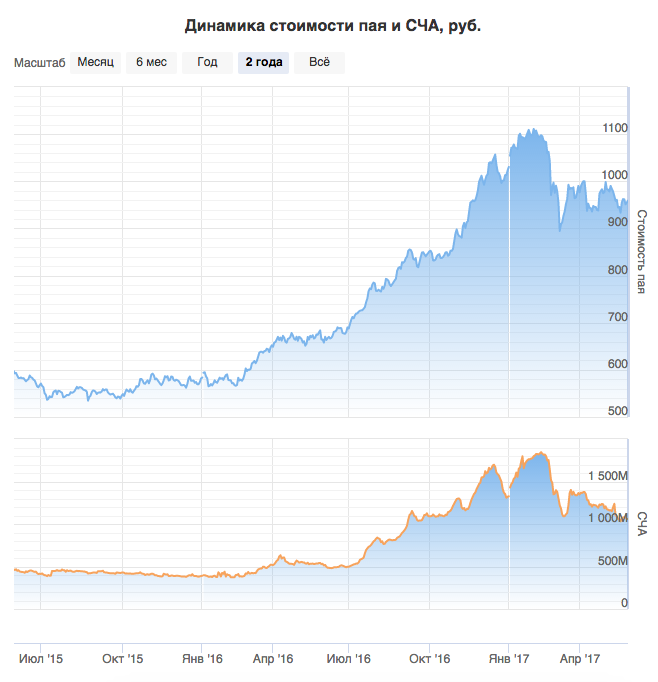

В отношении любого ПИФа можно выявить, сколько денег фонд заработал за годы деятельности, сколько заработали его инвесторы. Речь идет о СЧА – стоимости чистого актива.

То есть о стоимости имущества, которое находится в собственности у фонда. Такие данные публикуются на официальных сайтах ПИФов. По этим же данным можно рассчитать стоимость пая.

Применяется формула:

СЧА : общее количество паев = цена пая.

Таким образом, определяется, сколько зарабатывает инвестор. К примеру, СЧА фонда составляет 5 млн. рублей. Всего в фонде 10 000 паев:

5 000 000 : 10 000 = 500 рублей.

Именно 500 рублей – цена одного сертификата. Например, если вы купили ранее 2 сертификата по 250 рублей, то сейчас их стоимость составит 1000 рублей.

Если вы купили 2 сертификата по 1000 рублей, то вы потеряли в цене вполовину.

Что гарантировано владельцу инвестиционного пая?

- Управляющая компания паевого фонда отвечает высоким стандартам и требованиям, установленным государством, что подтверждается соответствующей лицензией Федеральной комиссии по рынку ценных бумаг.

- Вложения средств пайщиков осуществляются в строгом соответствии с инвестиционной декларацией, заявленной в Правилах паевого фонда.

- Не менее 90% средств открытых паевых фондов инвестируется только в такие ценные бумаги, которые могут быть в любой момент реализованы на рынке.

- Стоимость инвестиционного пая — это не результат самокотировок (как это было с билетами МММ), а определяется управляющей компанией по единым правилам, обязательным для всех паевых фондов.

- Имущество паевого фонда может увеличиться или уменьшиться, но никуда не исчезнет, так как функции управления активами и их хранения разделены между управляющей компанией и специализированным депозитарием.

- Величина расходов на управление жестко лимитирована. По закону, она не может превышать 10% от среднегодовой стоимости чистых активов и вычитается из капитала фонда до расчета стоимости пая.

Как купить ПИФы в «Управление активами»

Есть два способа приобретения ПИФов в УК Сбербанк: через личный кабинет управляющей компании и в офисе банка. Совершить покупку можно максимум на 5 лет, паи фонда Илья Муромец можно приобретать на неограниченный срок

Необходимо знать важное условие: если гражданин является пайщиком фонда больше 3-х лет, он может не платить 13% налога с полученной прибыли (лимит – 3 млн рублей; если гражданин имеет доход 5 млн, то 3 млн рублей он выведет на свой счет без уплаты налога, оставшиеся 2 млн будут облагаться подоходным налогом). Поэтому рекомендуется покупать паи на срок от 3 лет, что финансово небезопасно применительно к ПИФам с высоким уровнем риска

Однако надо помнить, что клиент может в любое время продать свои паи (за исключением паев закрытого фонда «Коммерческая недвижимость»).

В отделении Сбербанка

Не каждое отделение финансовой организации Сбербанк уполномочено продавать паи фондов. Чтобы клиенту найти офис, занимающийся продажами паев, нужно на главной странице сайта управляющей компании найти раздел «Офисы продаж» (верхнее меню). Гражданин попадет на страницу с поисковым фильтром, в котором можно задать нужные параметры и получить список адресов организации. Для удобства поиска ближайшего офиса можно отобразить список отделений на карте, нажав соответствующую кнопку.

Прямая ссылка на раздел «Офисы продаж»: sberbank-am.ru/offices/?product=pif

Чтобы произвести покупку паев, нужно явиться в отделение банка с паспортом и заполнить заявление, а затем осуществить оплату. В офисе можно сделать инвестицию на сумму от 15 тысяч рублей и выше (приобрести паи на меньшую сумму получится дистанционно). При личном посещении офиса гражданину выдадут бумажную копию договора.

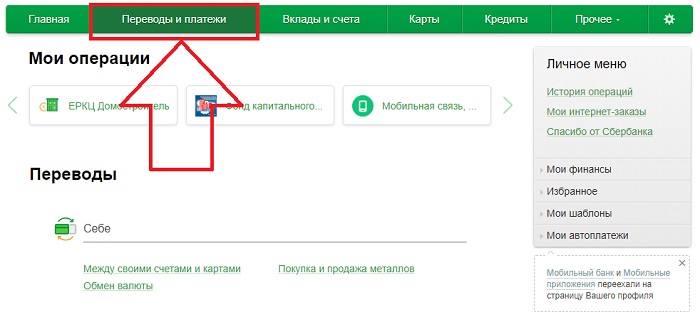

В личном кабинете Сбербанк Онлайн

В личном кабинете интернет-банкинга есть возможность пополнить паевой инвестиционный счет. Чтобы купить паи, нужно авторизовать в личном кабинете Сбербанк Онлайн при помощи браузера компьютера, либо использовать мобильное приложение, затем в разделе «Инвестиции» выбрать конкретный фонд и нажать кнопку «Купить паи».

Если клиент Сбербанка не делал инвестиций, соответствующий раздел будет пуст и из него не получится купить ПИФы. Личный кабинет интернет-банкинга позволяет только докупать паи.

Чтобы купить ПИФ в режиме «онлайн», клиенту банка нужно посетить сайт Сбербанк управление активами: sberbank-am.ru, нажать в правом верхнем углу кнопку «Личный кабинет» и авторизоваться при помощи интернет-банкинга (потребуется ввод логина и пароля, а также проверочного кода из СМС). Зайти в личный кабинет на сайте без регистрации можно также при помощи аккаунта сайта Госуслуги.

После авторизации на сайте УК Сбербанк нужно перейти в раздел «Паевые фонды» и выбрать интересующий фонд. На странице детального описания ПИФа есть кнопка «Купить онлайн». При покупке паев нужно указать счет или карту, с которой будут списаны денежные средства.

Потребительские кредиты — рейтинг 2020

В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Пайщик ПИФа знает, куда вложены его средства, в отличие от вкладов.

- Пайщику ПИФа не гарантирован доход, но он получает долю в прибыли от инвестиций Фонда.

Благодаря этому пайщик ПИФа может заработать неограниченно много, но может и потерять.

Как работают деньги в ПИФе?

Деньги клиента в Паевом инвестиционном фонде работают, по сути, также как при доверительном управлении или прямом контракте с брокером. Но деятельность ПИФов можно ясно структурировать по пунктам:

- Клиент покупает пай в ПИФе.

- Деньги за пай поступают на счет ПИФа в банке.

- Управляющая компания дает указание брокеру о покупке определенных активов.

- Деньги переводятся на счет брокера.

- Брокер покупает нужные бумаги и переводит их на хранение в Специальный депозитарий.

- Купленные бумаги растут в цене или на них начисляется прибыль.

- Подорожавшие ценные бумаги продаются брокером.

- Деньги от продажи возвращаются на счет ПИФа.

- ПИФ погашает паи или пускает средства в новый оборот.

Для пайщика это пассивный заработок. От него требуется лишь вложить деньги, все остальное может происходить без активных усилий.

Паи в ПИФе, также как акции, поднимаются в цене, когда дела у Фонда идут успешно и падают при неудачах. Пока росли цены нефти, ПИФы инвестировавшие в акции нефтяников получали дополнительную прибыль. При падении цен, снизились котировки акций, вслед за ними – интерес и цена паев.

Риски Паевых инвестиционных фондов

По сочетанию риска и дохода, вложение в надежный ПИФ выгодней депозита, хотя возврат средств не гарантирован. Еще надежнее – покупка паев в разных ПИФах с разным объектом инвестирования. Риски Паевого инвестиционного фонда частично компенсируются при вложении на срок в 3-5 лет и более.

Какие ПИФы сколько зарабатывают?

Судить о доходности разных ПИФов можно лишь по прошлым показателям. Так в стабильные для российского рубля периоды можно проследить связь между стратегией инвестирования и средней доходностью:

- ПИФы с консервативной стратегией, с высокой долей облигаций и других надежных активов, давали в среднем 10,7% в год.

- ПИФы с умеренным риском, вкладывающие в акции с до 60% портфеля, давали 12,1% в год.

- ПИФы с агрессивными инвестициями, доля акций до 90%, приносили 14,2% в год.

Показатели лидеров рынка бывают выше. Вот список самых доходных российских ПИФов за три разных периода:

|

За март 2020 года |

|

|

ПИФ |

% прироста |

|

Газпромбанк – Золото |

22,59% |

|

Золотой эталон |

22,08% |

|

Открытие – Золото |

22,05% |

|

Ингосстрах – драгоценные металлы |

21,87% |

|

ТКБ Инвестмент Партнерс – Золото |

21,49% |

|

За 2019 год |

|

|

ПИФ |

% прироста |

|

Алёнка – Капитал |

47,49% |

|

Солид – Индекс МосБиржи |

39,95% |

|

БСПБ – Сбалансированный |

38,17% |

|

ВТБ – Фонд Акций |

38,04% |

|

Харизматичные акции |

37,65% |

|

За последние 5 лет, по состоянию на конец марта 2020 года |

|

|

ПИФ |

% прироста |

|

УРАЛСИБ Энергетическая перспектива |

263,79% |

|

Апрель Капитал – Акции сырьевых компаний |

169% |

|

Апрель Капитал – Акции |

153,91% |

|

ВТБ – Фонд Акций инфраструктурных компаний |

152,37% |

|

Агидель – акции |

150,21% |

Сразу видно, что разное время максимальную выгоду давали разные активы:

- за пятилетку в общем – сырье и энергетика;

- в течение 2019 года лидировали смешанные фонды, с вложениями в акции;

- в марте 2020 года, при обвале мирового и российского рынков – много зарабатывали только на драгоценных металлах.

Но обратим внимание на прирост в марте 2020 года, общее падение увеличило капитал инвесторов в золото на более чем на 20%. Оценить таким же образом иностранные фонды труднее

Потому что рынок инвестиционных услуг намного шире. И работают фонды дольше, некоторые уже 50-70 лет. Убыток одних периодов компенсируется прибылью других

Оценить таким же образом иностранные фонды труднее. Потому что рынок инвестиционных услуг намного шире. И работают фонды дольше, некоторые уже 50-70 лет. Убыток одних периодов компенсируется прибылью других.

Вот 5 крупных фондов ETF выбранных по объему торгов за последние 3 месяца:

|

Название фонда |

Доходность с начала 2020 года |

|

SPDR S & P 500 ETF |

25,40% |

|

VanEck Vectors Gold Miners ETF |

26,80% |

|

iShares MSCI Emerging Markets ETF |

10,30% |

|

Financial Select Sector SPDR Fund |

26,20% |

|

VelocityShares Daily 2x VIX Short Term ETN |

-88,70% |

Все это известные компании, каждая со своим направлением и стратегией инвестирования. Четыре первых торгуют акциями и другим традиционными финансовыми инструментами. Последняя фирма занимается короткими операциями с высокой волатильностью, отсюда отрицательный результат. Который может, однако, с лихвой компенсироваться в другие периоды.

Доля в имуществе паевого фонда

Владелец инвестиционного пая является опосредованным владельцем материальных ценностей, составляющих имущество паевого фонда: ценных бумаг, денежных средств, недвижимости (у интервальных фондов). Такая форма собственности имеет массу преимуществ для мелкого инвестора:

- обеспечивает доступ как к государственным ценным бумагам, так и к акциям и облигациям крупнейших российских предприятий;

- предоставляет возможности профессионального управления сбережениями;

- экономит деньги и время;

- за счет большого разнообразия вложений снижает риск потери денег, связанный с крахом отдельных компаний.

Как и где вложить деньги в ПИФ

Самые известные и крупные ПИФы в России куда можно вложить деньги, являются:

- ПИФы Сбербанка

- ПИФы Газпрома

- ПИФы ВТБ

- ПИФы Альфа Капитал

- ПИФы Уралсиб

Также стоит упомянуть о схожести инвестиций в ПИФы и ПАММ счета.

ПАММ счета – это своего рода ПИФ, где инвестициями управляет не отдельная компания, а отдельный трейдер на валютном рынке. Именно он и открывает свой ПАММ счет, доступный для инвестирования неограниченного количества инвесторов. Деятельность трейдера регулирует брокер с лицензией ЦБ России. Доходность инвестиций в ПАММ счета граничит на уровне 40-80% годовых при условии портфельных инвестиций, то есть вложении одновременно в несколько ПАММ счетов для диверсификации рисков. Более подробно вы можете почитать об этом в отдельных статьях:

- Что такое ПАММ счет

- Как выбрать ПАММ счет

- Наш инвестиционный портфель

- Брокер Альпари

Активы ПИФов

15 видов активов

15 видов активов

Активы ПИФов открытого типа могут включать только 6 первых наименований, интервальных – 8, и лишь ЗПИФам для квалифицированных инвесторов доступны все 15.

Рекомендованные для вас статьи:

Куда конкретно вкладывают деньги Богатые Люди в примерах

Куда вложить миллион рублей или долларов? 5 современных способов

Насколько важно время для покупки акций

Как вкладывать в инвестиционные фонды в примерах

Как создать Пассивный доход оффлайн и в интернете

Для того чтобы быть ПИФом акций, фонд должен 2/3 и более времени в году держать в своем портфеле акций как минимум на половину всех доступных средств, для диверсификации рисков в качестве других активов могут быть приобретены облигации, но их количество не должно превышать 40% от суммы активов. Это самый простой и наиболее популярный вид паевых фондов, поскольку на растущих рынках способен приносить наибольшую прибыль – от 10 до 100% и более, но вместе с тем, он же и один из самых рискованных, поскольку на медвежьих рынках несет наибольшие убытки.

ПИФом облигаций считается только тот трест, где доля бондов составляет половину или более от всех активов, а на акции приходится не более 1/5.

Это третий по популярности вид паевого фонда «для народа», доходность ПИФов такого типа на растущих рынках намного ниже, чем у тех, что вкладывает преимущественно в акции, зато во время спадов они несут гораздо меньшие убытки и могут служить надежным укрытием для инвесторов в кризисные времена.

Вторым по популярности и одним из лучших ПИФов является смешанный тип, как наиболее сбалансированный и сочетающий в себе достоинства двух предыдущих. Акции и бонды могут сочетаться в них по-разному, однако в общей массе они должны составлять как минимум 70%.

Остальные ПИФы (кроме, фондов недвижимости и ренты) пользуются значительно меньшей популярностью и в целом, их название говорит само за себя: индексные инвестируют только в акции входящие в определенный биржевой индекс, расхождение более 3% не допустимо, хороши тем, что позволяют отслеживать эффективность работы управляющей компании за счет сравнения динамики ПИФа с ростом индекса.

Фондовый трест или ПИФ ПИфов

Фондовый трест или ПИФ ПИфов

Товарные ПИФы инвестируют в товары, сырье, драгметаллы, алмазы и т.д., по регламенту доля commodities и деривативов в портфелях таких трестов не должна быть меньше половины.

Хедж-фонды представляют собой огромную тему для отдельной статьи и подробно рассматривать их сейчас мы не будем, а вот паевые фонды недвижимости и ренты, занимающие значительную долю в закрытых ПИФах, нужно рассмотреть обязательно.

Отличие первых от вторых главным образом в том, что рентные приносят доход за счет сдачи недвижимости в наем. Частные долевые фонды художественных произведений вообще не связаны с финансовыми рынками и занимаются вложением в произведения искусства и антиквариат.

| Тип | Открытые | Интервальные | Закрытые |

|---|---|---|---|

| Количество на 2017-й год (всего) | 320 | 36 | 1116 |

| Стоимость чистых активов млрд. руб. | 149,18 | 6 | 472,77 |

| Фондов акций | 103 | 7 | 22 |

| Фондов облигаций | 71 | 4 | |

| Смешанных фондов | 69 | 10 | 28 |

| Фондов денежного рынка | 6 | 2 | |

| Индексных фондов | 19 | ||

| Фондов фондов | 52 | 2 | |

| Товарных фондов | – | 3 | 1 |

| Хедж-фондов | – | 14 | 13 |

| Ипотечных ПИФов | – | – | 7 |

| ПИФов худ. ценностей | – | – | |

| Венчурных фондов | – | – | 47 |

| Фондов недвижимости | – | – | 622 |

| Фондов прямых инвестиций | – | – | 48 |

| Рентных фондов | – | – | 83 |

| Кредитных ПИФов | – | – | 76 |

Посмотрите видео дискуссию о ПИФах на РБК:

Прозрачность финансовой деятельности

Зачем нужны налоговые вычеты

Реальные доходы населения за последние 4 года снизились больше, чем на 25%. В такой ситуации, когда каждая копейка на счету, нельзя пренебрегать возможностью получить от государства налоговый вычет. По сути, вы возвращаете сумму, которую вы уже заработали, но отдали бюджету в виде налога.

Налоговые вычеты – это возможность забрать у государства часть вашего НДФЛ и получить, таким образом, дополнительный доход.

Вычеты могут получить граждане России, при наличии у них официального источника дохода, с которого они уплачивали НДФЛ. Это не только зарплата. Индивидуальные предприниматели, применяющие общую систему налогообложения, лица, работающие по гражданско-правовым договорам и т.п.. Главное условие – перечисление НДФЛ в бюджет.

Доля, пай или инвестиционный сертификат

Количество паев (долей или инвестиционных сертификатов) в ЗПИФ не может уменьшиться или увеличиться. Ведь пай — это доля инвестора в фонде, который формируется лишь единожды. А приобретая пай в фонде, каждый из инвесторов ЗПИФ становится пайщиком.

Пайщик – человек, который купил паи, тем самым присоединившись к правилам доверительного управления фондом, то есть принял все условия, на которых фонд осуществляет свою деятельность.

Пайщики фонда являются его единственными бенефициарами, только они получают право на доходы, которое приносит имущество фонда.

Правила доверительного управления фонда – это не просто договор, который существует между инвесторами по поводу управлении их совместным имуществом. Правила утверждаются Центральным банком РФ. И, согласно им, управлением имуществом фонда занимается Управляющая компания (УК).

Гарантии сохранности средств и уровня доходности в инвестиционном фонде

Что такое ПИФы? Фактически это организации, которые зарабатывают на покупке и продаже акций и других активов.

В данном секторе принципиально не предоставляется никаких гарантий. Дело не в прихотях самого фонда, а в том, что такая деятельность является рискованной.

Если говорить о банках, то депозиты всегда страхуются через АСВ, то же самое наблюдается в сфере деятельности СРО, где страховкой выступает компенсационный фонд, собранный за счет средств членов.

В области ПИФов гарантий нет, говоря простыми словами – государственными органами вообще не предусмотрено механизма для страхования средств инвесторов.

То же самое касается гарантированного уровня доходности – любые обещания можно счесть за мошенничество. Никто не гарантирует, что купленные акции завтра 100% поднимутся в цене.

Известные ссылки

Как правильно выбрать ПИФ в 2020 году

Прежде чем приступить к поиску паевого инвестиционного фонда, нужно выбрать надежную, опытную управляющую компанию, которая располагает значительными инвестициями и имеет положительный рейтинг на фоне конкурентов и репутацию. Для этого можно воспользоваться рейтингами.

Маленькое замечание: все рейтинги ретроспективны, т. е. показывают положение паевых инвестиционных фондов на прошлый год (в нашем случае 2019-й). Данные для 2020 года будут прогнозными, а значит, не гарантирующими прибыль.

Когда дело дойдет до выбора паевого фонда, обязательно необходимо удостовериться, что у него есть лицензия. И вообще, чем больше информации вы сможете собрать, тем лучше сможете оценить перспективность и рейтинг вашего будущего вложения.

Коэффициенты показателей ПИФ

В рейтингах сравнения фондов коэффициенты тоже могут рассказать кое-что полезное будущему инвестору.

- Коэффициент Шарпа. Чем больше этот показатель, тем грамотней проводится политика управлением рисками паевой УК. Коэффициент показывает отношение уровня доходности непосредственно к уровню риска. Отрицательное значение – причина отказаться от вложений в данного участника рынка из-за его убыточности. Выбрать лучше лидера рейтинга инвестиционных паевых вкладов.

- Коэффициент Альфа. Сравнивается доход паевого инвестиционного фонда с индексом всего рынка, то есть показывает, как он функционирует: прибыльность опережает среднерыночную – при показателе выше нуля. Когда Альфа ниже нуля, то доходность уступает средней планке рынка. Также стоит в рейтинге выбрать паевой инвестиционный фонд с наибольшим Альфа-значением.

- Коэффициент Бета. Является показателем активности УК и показателем влияния рыночной динамики на изменения цены пая. В рейтинге для инвесторов привлекательнее участники с самыми высокими показателями Бета.

Комиссии ПИФ

Один из минусов инвестирования в паевые инвестиционные фонды – комиссии:

- за вход. При вступлении в круг пайщиков с новичка в среднем возьмут 3 % от вкладываемой суммы. Рамки на данный сбор – от 1,5 до 4 %, конечную цифру устанавливает сама управляющая компания;

- за управление. Ежегодно с вашего дохода по активам компания будет удерживать от 3 до 6 % в счет вознаграждения УК. При этом не имеет значения, получил фонд прибыль или убыток – платить придется в любом случае;

- за выход. При продаже пая компания выкупит ваши активы со скидкой (для себя, а не вас) в 2–3 %. Некоторые инвестиционные фонды выкупают вашу долю без комиссии в случае, если владение паем составило более 3 лет.

Узнать о величине комиссионных сборов следует до того, как произвели денежное вложение, чтобы выбрать наиболее выгодное предложение 2020 года.

Правда, стоит признать, что эти средства в любом случае будут получены пассивным способом. А вот уж где выгоды будет больше, могут показать рейтинги, сравнивающие инвестиционные паевые предприятия.

Что такое ПИФ

ПИФом сокращенно называют паевой инвестиционный фонд, который занимается куплей-продажей активов на рынке ценных бумаг. Эти самые активы ПИФ приобретает на средства пайщиков, а доход от этой деятельности делит пропорционально между вкладчиками.

Паем признают именную бумагу, на которой прописывается ваша часть в данном предприятии. Некоторые участники финансового рынка предпочитают пользоваться рейтингами паевых инвестиционных представителей, чтобы упростить выбор «копилки».

Вложиться в паевые инвестиционные предприятия может любой человек (через год, месяц или сейчас), для этого заключается с УК договор, передаются деньги (или недвижимость, переходящая на баланс фонда без возможности возврата владельцу), уплачиваются комиссионные.

После чего время от времени стоит проверять деятельность паевой компании: успехи/неудачи, планы и прогнозы.

А уже сама УК решит, как именно будет приумножать (или пытаться это сделать) эти средства:

- сдавать в аренду имеющуюся недвижимость;

- выкупать и перепродавать ЦБ, доли или валюты, драгметаллы;

- выдавать займы.

УК будет тесно сотрудничать со специализированным депозитарием (СД), который предоставляет ряд услуг по контролю и ведению учета имущества, выдаче согласий на сделки в интересах пайщиков. Депозитарию вознаграждение полагается от управляющей компании.

Отчетность УК и депозитарий сдают в Центральный банк РФ, поскольку подчиняются ему и соблюдают установленные ЦБ нормативы. Банк и СД контролируют деятельность УК, защищая средства вкладчиков.

Участники деятельности ПИФа

В работе задействованы следующие участники:

Инвесторы (или другими словами пайщики) – частные лица, купив паи фонда, они владеют активами фонда.

Управляющая компания (УК) – управляет активами фонда. УК обязана вовремя предоставлять информацию о фонде ее инвесторам и государственным контролирующим органам.

Специализированный депозитарий – сберегает активы ПИФа. Также депозитарий рассчитывает стоимость чистых активов фонда и стоимость одного пая.

Специализированный регистратор – регистрирует и ведет учет пайщиков и паев фонда.

Аудитор – проводит регулярные аудиторские проверки деятельности фонда.

Агент – ведет работу с потенциальным частными инвесторам – предоставляет информацию, принимает заявки, передает им выписки-уведомления из реестра пайщиков ПИФа.

Договора на обслуживание со спецдепозитарием, спецрегистратором и аудитором, а также договор поручения с агентом подписывает управляющая компания. Из средства фонда УК оплачивает всем вышеперечисленным участникам за оказанные услуги.

Все участники ПИФа, кроме инвесторов, это юридические лица и их деятельность должна быть лицензирована Федеральной службой по финансовым рынкам.

Как оплатить задолженность в ЛК Честное слово?

Микрофинансовая организация «Честное слово» работает с различными платёжными системами и предлагает удобные варианты погашения долга:

- На сайте в ЛК: оплатить кредит безналичным способом можно путём перечисления денег с вашего расчётного счёта на счёт микрофинансовой организации (реквизиты указаны в кабинете). У такого способа есть незначительный минус — перевод может занять до трёх дней, поэтому лучше позаботиться о платеже заранее во избежание просрочки.

- Аналогичным образом осуществляется платёж с банковской карты Visa или MasterCard. После авторизации на сайте необходимо ввести данные карты и сумму платежа, а затем следовать указаниям агрегатора fondy.eu.

- Терминалы Qiwi и «Элекснет» позволяют внести деньги наличными в удобное для вас время.

В компании «Честное слово» существует возможность досрочного погашения долга с пересчётом процентов в пользу заёмщика. Учтите, что сделать это можно только с помощью банковской кредитной карты.

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Виды

Классификация паевых инвестиционных фондов достаточно обширна.

По возможности выдачи и погашения

Открытые (ОПИФ): выдача и погашение возможно в любой рабочий день.

ОПИФ наиболее распространены. Имеют право инвестировать только в высоколиквидные активы. Предлагают своим пайщикам относительную надежность, но сниженную доходность (в том числе из-за того, что инвесторы могут потребовать вернуть свои сбережения в любой момент, и УК ограничена в инструментах планирования).

Интервальные (ИПИФ): выдача и погашение возможно в лимитированный период, установленный правилами, но не реже одного раза в год.

Вложив деньги в ИПИФ, некоторое время для вас они будут недоступны. Делается это в пользу среднесрочных инвестиций фонда: чтобы УК могла спокойно вкладывать деньги на длительный срок в инструменты с хорошей перспективой роста.

Закрытые (ЗПИФ): выдача возможна только при создании фонда, а погашение — при его закрытии.

ЗПИФ создаются и функционируют для конкретной цели. Им доступен широкий выбор инвестиционных активов (запрещенных для ОПИФ). Имеют высокий порог входа (иногда от 1 млн руб.). Пайщиками часто становятся крупные игроки, известные заранее.

Закрытые и интервальные фонды более рентабельны при повышенных рисках для пайщика. Бумаги в некоторых случаях имеют хождение на вторичном рынке, но их ликвидность остается под вопросом.

По статусу инвестора

ПИФы вкладчиков любого статуса: фонды могут быть доступны для всех желающих.

ЗПИФы квалифицированных инвесторов: участие возможно только для избранных.

Напомним, что квалифицированным в России считается инвестор, который отвечает одному из следующих требований:

- владеет денежными средствами, их эквивалентами, ценными бумагами и деривативами на сумму от 6 млн руб.;

- имеет трехлетний опыт работы в организации, совершавшей сделки на рынке ценных бумаг;

- за последний год провел сделок на 6 млн руб., ежеквартально совершая не менее 10 сделок;

- имеет высшее образование в области деятельности на рынке ценных бумаг.

По объектам вложений

Финансовых инструментов существует великое множество, а, значит, и виды ПИФов поражают многообразием:

- ценных бумаг (акций, облигаций и ПИФ смешанных инвестиций);

- индексные;

- денежного рынка;

- товарного рынка (ИПИФ и ЗПИФ);

- хедж фонды (ИПИФ и ЗПИФ) — подробнее читайте в этой статье;

- ЗПИФы кредитные и рентные;

- ЗПИФы недвижимости и ипотечные;

- ЗПИФы прямых инвестиций;

- ЗПИФы художественных ценностей;

- ЗПИФы венчурные — подробнее читайте в этой статье;

- и даже фонды фондов.

Различают также отраслевые типы паевых инвестиционных фондов, направленные на работу с активами предприятий конкретной отрасли или сектора экономики.

Каждый из ПИФов обладает своей спецификой и соотношением доходности и рисков. Выбирайте с умом.

Наиболее популярны следующие типы ПИФов: ПИФы акций по причине хорошей потенциальной доходности и смешанные ПИФы по причине хорошей гибкости и маневренности при выборе активов и инвестиционных стратегий. Определенный интерес для неквалифицированного инвестора также представляют индексные ПИФы. Они инвестируют в активы в пропорции, используемой для расчета биржевых индексов (например, индекс ММВБ). Особенности: низкие операционные издержки и затраты на аналитику, поскольку структура индекса, а, значит, и состав портфеля, меняются редко.

Полезное видео, курс лекций «Фондовый рынок» от высшей школы экономики: Виды ПИФ.

Поиск кредита

Сколько паев в одном ПИФе?

Ответ на этот вопрос зависит от типа фонда. Количество паев в интервальном и открытом фонде не ограничено. То есть, управляющая компания может выдать столько паев, сколько денежных средств внесут пайщики на протяжении всей жизни фонда. Количество паев в закрытом фонде ограничено.

Мы подобрались к самой важной части этого урока – показателям инвестиционной привлекательности ПИФа. Таких показателей у каждого фонда два: стоимость чистых активов фонда и расчетная стоимость пая

Стоимость чистых активов (СЧА) фонда – суммарная стоимость всего имущества фонда (ценные бумаги, денежные средства, депозиты, дебиторская задолженность и т.д.), из которой вычтена кредиторская задолженность фонда и резервы будущих расходов и платежей. СЧА является основной характеристикой величины фонда.

Расчетная стоимость пая – стоимость, по которой управляющая компания выдает и погашает паи. Именно от этого показателя зависит доход пайщика. Расчетная стоимость определяется исходя из стоимости чистых активов. Чтобы ее вычислить, СЧА фонда делят на количество паев, выданное на данный момент.

Эти подсчеты одновременно производят и управляющая компания, и специализированный депозитарий, ведь, как мы помним, депозитарий контролирует управляющую компанию. После это информация может быть раскрыта всем заинтересованным лицам. Для открытого ПИФа эта информация публикуется ежедневно, тогда как для интервального – один раз в месяц.

Пример: вот так выглядят финансовые показатели паевого фонда “Сбербанк-Электроэнергетика” в 2015-2017 году.