Топ-10 лучших дебетовых карт с кэшбеком и процентами на остаток

Содержание:

- Какую карту с кэшбеком выбрать в 2020 году

- Надеюсь победить

- Условия выбора кредитки с cashback

- Рокетбанк

- OpenCard от банка Открытие

- Почему именно эти карты?

- Деньги Weekend от МТС Банка

- Рейтинг карт с кэшбэком и процентом на остаток

- ТОП-30 самых выгодных займов (если не дали кредит и отказали в карте с кэшбэком)

- Оформить дебетовую карту с кэшбеком в России

- Рейтинг лучших карт с повышенным кэшбэком

- Карта МТС Weekend

- Итоговое сравнение карт с максимальным кэшбэком

- Что учесть при выборе карты с кэшбэком без ограничений

- Лучшие карты с минимальными ограничениями на кэшбэк

- Заключение

Какую карту с кэшбеком выбрать в 2020 году

Прежде чем выбирать конкретную карту, стоит проверить банк и его работоспособность

Мы рекомендуем обратить внимание на наличие лицензии, а также не находится ли банк на стадии банкротства. Обычно это касается только малоизвестных банков, но подобный подход позволяет избежать необходимости искать новый банк уже через пару месяцев.

Чтобы выбрать лучшую карту с кэшбеком, стоит сначала понять, какие возможности более предпочтительны для конкретного клиента.

На что стоит обратить внимание:

- стоимость годового обслуживания;

- проценты на остаток;

- кэшбек – какие сервисы и размер;

- наличие комиссии за снятие в банкоматах.

Стоит обращать внимание на то, есть ли отдельная плата за обслуживание, какие условия необходимо выполнить, чтобы получить возврат средств. Некоторые банки не начисляют кэшбек, если владелец карты не выполнил условие – не потратил определенную сумму, отказался от дополнительных услуг типа смс-сервиса или антивируса

Внимательно читайте условия использования карты, чтобы она из выгодной не превратилась в дорогую и бесполезную.

Надеюсь победить

Условия выбора кредитки с cashback

Думаете, самое главное – размер кэшбэка? Нет. На выгодность влияют и другие факторы. Дороговизна обслуживания карточки, особые условия использования превращают cashback в пыль.

Какой должна быть идеальная банковская карта:

- За любые товары или услуги начисляется большой кэшбэк.

- Обслуживание бесплатно.

- Проценты на остаток насчитываются ежедневно.

- Размер ежемесячного кэшбэка не ограничен.

- Cashback выплачивается сразу реальными деньгами.

- Интернет-банкинг, СМС – бесплатны.

Увы, я не нашла такой карты. Но выбрала самые выгодные варианты из существующих и составила рейтинг для вас.

Процент возврата

Посмотрите, сколько дают за любые покупки, какие категории имеют повышенный кэшбэк. Бывает так, что с покупок у партнеров выплачивают 10 – 20 %, но цены там слишком высокие, да и обычно вы обходите стороной такие магазины.

Отследите расходы и проверьте, куда больше тратите. Выпускают специальные карты для путешественников, семьянинов (скидки, высокий процент возврата за еду, средства гигиены, бытовую химию).

Исключения

Банк может не возмещать траты по определенным категориям. Часто сюда относятся коммунальные услуги, переводы, телевидение. Список бывает длиннее. Раздутый кэшбэк сдувается под давлением исключений.

Как выплачивается cash back

Подумайте, что выгоднее: получить 50 призрачных баллов или 30 рублей, которыми можно распоряжаться как угодно? Фантики плохо.

То же самое касается месячного лимита на кэшбэк. Допустим, обслуживание карты стоит 1 200 рублей, а размер компенсации за месяц – не более 100 рублей. В плюсе явно не останетесь при таком раскладе.

Абонентская плата

Кредитки с опцией cash back бывают 3 видов:

- Бесплатные.

- Условно бесплатные. Нарушение условий делают карту платной. Обычно банк просит поддерживать неснижаемый остаток на счету (15 000 – 30 000 рублей) или тратить определенную сумму (3 000 – 30 000 рублей).

- Платные. Ежемесячно или ежегодно банк снимает деньги за свои услуги.

Самая выгодная карта необязательно должна быть бесплатной. Если кэшбэк покрывает стоимость обслуживания, да еще и копеечка на собственные радости остается, выбор сделан правильно.

Проценты на остаток

Обратите внимание, как капают денежки на счет. Если проценты высчитываются из месячного остатка, большой прибыли не ждите, а вот ежедневный учет – довольно выгодно

Объясню на примере. Вы тратите средства, в конце месяца остается 10 000 рублей, сколько вы получите? Базовая ставка – 6 %. Получаем (10 000 рублей * 0,06) / 12 месяцев = 50 рублей в месяц. Это тот случай, когда проценты начисляются только на месячный остаток. Сумма бы получилась больше, если проценты начислялись и на те деньги, которые вы благополучно потратили. Чувствуете разницу?

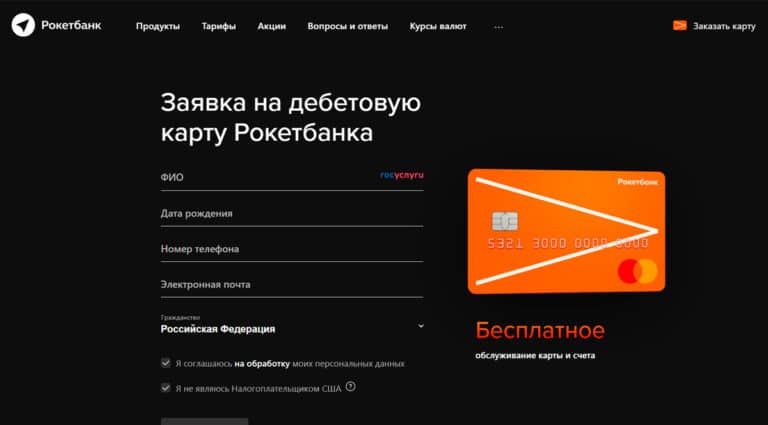

Рокетбанк

В Рокетбанке хорошие условия для получения дебетовых карт с кэшбэком и процентами на остаток. К одной карте можно привязать несколько счетов в разных валютах и переключаться между ними в личном кабинете. Для получения банковской карты и открытия счета не обязательно ехать в офис и стоять в очереди, достаточно скачать приложение и заполнить заявку онлайн.

Тариф «Уютный космос» предусматривает получение 1% кэшбэка с каждой покупки, а у партнеров программы можно вернуть пятую часть оплаты обратно на счет. Снятие наличных, перевод на карту другого банка, пополнение через банкомат не облагается комиссией. Накопительные тарифы Рокетбанка приносят ежемесячную выгоду в размере 4.5% годовых.

OpenCard от банка Открытие

до 3% — на всё;кэшбэк до 15000 ₽/мес;От 0 ₽ за обслуживание.

Заказать онлайн

Дебетовая карта OpenCard от Открытия с первых же секунд привлекает, поскольку банк обещает привлекательные условия. Давайте, разберемся так ли всё прозрачно.

На странице оформления карты банк предлагает 3% кэшбэка на всё. Изучаем вопрос чуть подробнее, поскольку это было бы слишком привлекательным предложением.

Итак, кэшбэк начисляется в Open-бонусах, каждый такой Openbonus равен 1 рублю.

При первом пополнении карты до конца календарного месяца активируется функция максимального кэшбэка — 3%. Пока всё совпадает.

Далее размер кэшбэка будет зависеть от выполнения условий.

- 1% кэшбэка начисляется, если оборот по карте составил 5000 рублей за месяц

- +1% кэшбэка начисляется, если сумма платежей в мобильном или интернет-банке составила 1000 рублей

- +1% можно получить, если суммарный остаток на всех ваших картах банка Открытия составляет 100 000 рублей.

Что же, не все так просто, как гласит начальная информация. Гарантированные 3% вы получаете в первый месяц использования карты, но дальше ситуация несколько сложнее.

Сделать оборот 5000 рублей за месяц и оплатить 1000 рублей через интернет-банк — совсем не проблема, то есть 2% кэшбэка вы сможете получить без особого труда.

Но вот третий пункт — хранение 100 000 рублей на картах банка Открытие выполнит не каждый

Важно и то, что хранение на счетах и вкладах не считается, в зачет идет только остаток баланса на карте

Лимит на получение кэшбэка за 1 месяц составляет — 15 000 Openbonus. Это самый большой лимит среди всех подобных карт. Кэшбэк начисляется в следующем месяце.

Условия получения и использования

С кэшбэком разобрались, что по условиям самой карты?

За выпуск карты придется заплатить 500 рублей. Эта сумма спишется с баланса после первой же операции по карте OpenCard. Поэтому не пугайтесь того, что после покупки у вас удержат 500 рублей.

К слову, их можно вернуть в виде Openbonus при достижении суммарного оборота 10 000 рублей по карте. Таким образом, если вы планируете пользоваться картой, то, можно считать, что её выпуск будет для вас бесплатным.

На этом комиссия и сборы заканчиваются и начинаются преимущества:

- Бесплатное обслуживание

- 0% комиссии за снятие наличных в любых банкоматах

- Переводы на карты банка Открытия без комиссии

- Переводы на карты других банков без комиссии (до 20 000 рублей в месяц)

Очень приятные и привлекательные условия.

Отзыв по карте OpenCard

до 3% — на всё;кэшбэк до 15000 ₽/мес;От 0 ₽ за обслуживание.

Заказать онлайн

Я никогда не являлся клиентом банка Открытие, но после обзора этой карты всерьез задумался о том, чтобы заказать дебетовую карту Openсard.

И пусть 3% кэшбэка за всё — это скорее маркетинговый ход. Но получать 2% в месяц за любые покупки вместе с картой Опенкард — вполне реально. При этом месячный лимит кэшбэка на сумму до 15000 рублей (в виде бонусов) позволит совершать даже крупные покупки с дополнительной выгодой.

Подкупают и условия обслуживания, а также отсутствие всевозможных комиссий, что сделает использование карты удобный и выгодным.

Почему именно эти карты?

Во время составления ТОП карт, было учитывалось множество параметров, включая максимально возможный уровень возврата средств. Разные категории определялись по-разному, ведь трата средств на продукты происходят намного чаще и скорее всего больше, чем например на категорию «Парфюмерия».

Естественно, самым большим весом обладает категория возврат средств «на все». После всего этого, учитывались и все остальные категории;

- Общепит

- Супермаркеты

- Топливо

- Магазины

- Супермаркеты

- Остальные категории

Таким образом, сортировка происходит посредством учета процентов исходя из конкретной категории товаров.

Помимо всего прочего, необходимо отметить, что при составлении ТОПа, не учитывалась фактическая сцена карт, так как ее сумма зачастую формируется исходя из остатка по счету или проведенных транзакций, что очень индивидуально.

Но стоит учитывать и тот факт, что при ежедневном использовании карт, ее стоимость необходимо в обязательном порядке включать в расчетную формулу.

Такие карты, как «Всесразу» или от банка «Открытие», будут максимально выгодны и актуальны только при крупных оборотах финансовых средств. Для получения максимального кэшбэка по таким картам, необходимо будет поддерживать годовой оборот средств в среднем в 1 миллион рублей.

Деньги Weekend от МТС Банка

Не очень известная, но заслуживающая внимание кэшбэк-карта от МТС Банка – Деньги Weekend. Ее владельцы получают возврат за покупки каждую пятницу

Из чего он складывается:

- 9% кэшбэк на товары для сада, дачи и ремонта, мебель. Это временная акция, действующая на данный момент. Вероятно, впоследствии будут и другие;

- 9% — на услуги сети клиник Медси;

- 5% за траты в кафе и ресторанах;

- 5% за оплату в кинотеатрах и различные билеты на развлекательные мероприятия;

- 5% от расходов на такси и каршеринг;

- 1% — все остальные покупки.

Кэшбэк зачисляется в реальных рублях на счет дебетовой карты. Проверить за что вам начислили деньги можно в личном кабинете клиента на сайте или через мобильное приложение.

Каковы остальные условия карты Деньги Weekend в 2020 году:

- За выпуск пластика придется заплатить 299 рублей;

- В первые 2 месяца обслуживание бесплатное. После, плата составляет 99 рублей в месяц. Ее можно избежать, если держать на счете не снижаемый остаток от 30 тысяч рублей или тратить ежемесячно от 15 тысяч рублей;

- Возможно снятие наличных в банкоматах других банков без комиссии. Правда, действуют определенные ограничения по сумме, но они достаточно лояльные;

- По карте начисляется и процент на остаток: до 299 999 рублей – 6%, свыше – 4%.

Прежде чем заказать пластик, стоит ознакомиться с мнением его пользователей. Отзывы о карте Деньги Weekend от МТС Банка разделились – его рекомендуют только 47% оставивших свои комментарии. Кэшбэк зачисляется действительно неплохой, его процент выгодно выделяется на фоне конкурентов.

Из минусов держатели пластика отметили некачественную работу сотрудников банка, которые не могут помочь при возникновении спорной ситуации. Также не всегда хорошо работает приложение и личный кабинет на сайте, а ведь МТС Банк делает ставку на удаленное обслуживание. Карта достойна внимания и помещения в разряд лучших для получения кэшбэка, но при условии внимательного ознакомления со всеми ее тарифами.

Рейтинг карт с кэшбэком и процентом на остаток

При составлении данной подборки дебетовых карт учитывались не только такие факторы, как размер кэшбэка и величина процентной ставки на остаток средств, но также и стоимость годового обслуживания, условия снятия наличных, способы пополнения и другие особенности. В 2020 году 3 самые выгодные дебетовки выглядят следующим образом:

- карта «№1 Ultra», Восточный Банк;

- карта «Прибыль», Уралсиб;

- карта «ПОРА», УБРиР.

Дебетовая карта «№1 Ultra» от Восточного Банка

Кэшбэк 15% за оплату мобильной связи и общественного транспорта

В рамках данного предложения клиентам на выбор предлагается одна из четырёх категорий повышенного кэшбэка:

- «За рулём». За покупки на АЗС начисляется 7%, за такси и каршеринг — 3%. По всем прочим тратам по карте кэшбэк составляет 1%.

- «Отдых». При оплате билетов в кино и услуг такси на счёт возвращается 7%. В категории «Кафе и рестораны» начисляется 5% кэшбэка, за прочие покупки — 1%.

- «Онлайн покупки». За любые покупки в интернете начисляется 3%. Максимальный кэшбэк в размере 7% можно получить за онлайн оплату фильмов, книг, музыки или доставки еды. За обычные покупки в торговых точках возвращается 1%.

- «Всё включено». При оплате любых товаров и услуг действует единый 2%-ый кэшбэк.

В каждой из 4-х категорий дополнительно возвращается 15% за оплату мобильной связи и общественного транспорта. Один раз в месяц клиент может активировать новую категорию. Максимальная сумма безналичных покупок по карте, по которым будет начислен кэшбэк, составляет 100 000 рублей в месяц. При этом для каждой бонусной категории установлены отдельные ограничения. За счёт накопленных баллов в личном кабинете можно компенсировать стоимость ранее совершённых покупок.

Также на остаток по карте в размере от 10 000 до 1 000 000 рублей начисляется 5,5% годовых. При этом сумма безналичных покупок должна составлять более 10 000 рублей в месяц.

Оформить карту

Дебетовая карта «Прибыль» от банка Уралсиб

Держатель карты «Прибыль» присоединяется к бонусной программе «Уралсиб Бонус» и может получать до 3% кэшбэка на любые покупки. Для этого необходимо:

- Оплачивать картой товары и услуги и накапливать баллы (за каждые 50 рублей начисляется 1 бонусный балл).

- Обменивать баллы на деньги по курсу 6 000 баллов = 9 000 рублей. В этом случае реальный кэшбэк составит 3%. Конвертировать бонусы в рубли по такому курсу можно 1 раз в год.

Также клиент может неограниченное количество раз обменивать баллы на скидки от партнёров или на денежный кэшбэк в соотношении 3 000 баллов = 1 500 рублей. В течение одного календарного месяца начисляется не более 4 000 баллов.

Ещё одно преимущество карты «Прибыль» — это начисление процентов на остаток в сумме до 2 000 000 рублей. При сумме покупок от 10 000 рублей в месяц годовая ставка составит 5,25%, в иных случаях — 1%.

Основные тарифы дебетовки представлены ниже:

- бесплатное обслуживание при сохранении остатка в размере от 5 000 рублей или совершении покупок на сумму от 1 000 рублей в месяц (в противном случае стоимость ежемесячного обслуживания карты будет составлять 49 рублей);

- снятие наличных без комиссии в любых банкоматах (если сумма операции превышает 3 000 рублей);

- стоимость переводов по номеру карты в другой банк — 1,5% от суммы (минимум 60 рублей).

Оформить карту

Дебетовая карта «ПОРА» от УБРиР

Карта «ПОРА» от Уральского Банка — это ещё одна дебетовка, которая позволяет получать пассивный доход. По данному продукту действует выгодная программа лояльности с начислением кэшбэка на следующих условиях:

- до 6% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте превышает 25 000 рублей в месяц;

- до 3% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте составляет от 5 000 до 25 000 рублей в месяц;

- 1% начисляется на любые покупки вне рубрики.

Всего в рамках данной бонусной программы предлагается 16 рубрик повышенного кэшбэка, в которые входят различные группы популярных товаров и услуг. Накопленные бонусы можно в любой момент обменять на рубли.

Также по дебетовке предусмотрено начисление до 6% годовых на остаток. Максимальная ставка применяется при совершении покупок на сумму от 60 000 рублей в месяц (в иных случаях — 1%).

Ежемесячная комиссия за обслуживание карты составляет 99 рублей (бесплатно в первые 2 месяца и далее при покупках на сумму от 15 000 рублей в месяц или совокупном остатке в размере от 100 000 рублей). Кроме того, по дебетовке есть возможность бесплатного снятия наличности в любых банкоматах.

Оформить карту

ТОП-30 самых выгодных займов (если не дали кредит и отказали в карте с кэшбэком)

| МФО | Сумма займа | Ставка | Cрок | |

|---|---|---|---|---|

| Ezaem | От 3000 до 15 000 рублей | 0% первый займ | До 30 дней | Заявка |

| Webbankir | От 3000 до 15 000 рублей | 0% первые 10 дней | До 30 дней | Заявка |

| Веб-Займ | От 3000 до 15 000 рублей | 0% первый займ | До 30 дней | Заявка |

| До Зарплаты | От 21 000 до 100 000 рублей | 1% в день | До 12 месяцев | Заявка |

| еКапуста | От 100 до 30 000 рублей | 0% первый займ | До 21 дня | Заявка |

| Займер | От 2000 до 30 000 рублей | До 1% | До 30 дней | Заявка |

| Moneza | От 3000 до 15 000 рублей | 0% первый займ | До 30 дней | Заявка |

| Турбозайм | От 3000 до 10 000 рублей | 1% в день | До 30 дней | Заявка |

| МигКредит | От 3000 до 100 000 рублей | 0,27% в день | До 11 месяцев | Заявка |

| Joymoney | От 5000 до 8000 рублей | 0% первые 10 дней | До 30 дней | Заявка |

| LIME | От 2000 до 20 000 рублей | 0% первые 15 дней | До 40 дней | Заявка |

| CreditPlus | От 1000 до 15 000 рублей | 0% первый займ | До 30 дней | Заявка |

| Pay P.S. | От 1000 до 30 000 рублей | 0% первый займ | До 30 дней | Заявка |

| Kredito24 | От 2000 до 9000 рублей | 1% в день | До 30 дней | Заявка |

| Zaimon | От 4000 до 10 000 рублей | 1,5% в день | До 30 дней | Заявка |

| Mazilla | От 1000 до 150 000 рублей | 1% в день | До 30 дней | Заявка |

| Zaim365 | От 1000 до 15 000 рублей | 1% в день | До 14 дней | Заявка |

| Visame | До 30 000 рублей | 1% в день | До 30 дней | Заявка |

| Credilo | От 1000 до 150 000 рублей | 1% в день | До 30 дней | Заявка |

| Creditstar | От 1000 до 30 000 рублей | 1% в день | 7-30 дней | Заявка |

| Creditplus | От 1000 до 15 000 рублей | 0% первый займ | 5-30 дней | Заявка |

| Vivus | От 3000 до 12 000 рублей | 0% в первые 7 дней | 1-30 дней | Заявка |

| Финмолл | От 20 000 до 44 000 рублей | 1% | 365 дней | Заявка |

| Планета Кэш | От 3000 до 15 000 рублей | 1% в день | 7-35 дней | Заявка |

| Platiza | От 3000 до 15 000 рублей | 1% в день | 5-30 дней | Заявка |

| Микроклад | От 1000 до 20 000 рублей | 1% в день | 7-30 дней | Заявка |

| Konga | От 2000 до 20 000 рублей | 1% в день | 20-40 дней | Заявка |

| Fastmoney | От 3000 до 20 000 рублей | 1% | 7-30 дней | Заявка |

| ГлавФинанс | От 3000 до 20 000 рублей | 1% | 8-30 дней | Заявка |

| Лига Денег | От 15 000 до 40 000 рублей | 1% в день | До 1 года | Заявка |

| Быстроденьги | От 30 000 до 100 000 рублей | 0,85% в день | До 180 дней | Заявка |

| MK Credit | От 1000 до 1 000 000 рублей | 1% в день | До 3 лет | Заявка |

| Big-Zaim | От 5000 до 100 000 рублей | 1% в день | До 1 года | Заявка |

| Доступные Деньги | От 1000 до 50 000 рублей | 0-1% в день | До 45 дней | Заявка |

| Money Kite | От 5000 до 50 000 рублей | 1% в день | До 1 года | Заявка |

| DeltaZaim | От 1000 до 80 000 рублей | 1% в день | До 1 года | Заявка |

| Check Money | От 1000 до 80 000 рублей | 1% в день | До 1 года | Заявка |

| У Петровича | От 5000 до 90 000 рублей | 1% в день | До 1 года | Заявка |

| Banando | От 3000 до 100 000 рублей | 1% в день | До 1 года | Заявка |

| Hot Zaim | От 3000 до 150 000 рублей | 1% в день | До 3 лет | Заявка |

| Vistacredit | От 500 до 200 000 рублей | 1% в день | До 365 дней | Заявка |

| Mandarino | От 3000 до 100 000 рублей | 1% день | До 365 дней | Заявка |

| Fincash | От 5000 до 100 000 рублей | 1% | До 365 дней | Заявка |

| SmartCredit | От 2000 до 14 000 рублей | 1% | 5-21 день | Заявка |

| Zaymigo | От 1000 до 15 000 рублей | 1% в день | 1-30 дней | Заявка |

| AliZaim | От 1000 до 30 000 рублей | 1% в день | До 30 дней | Заявка |

| CashToYou | От 500 до 15 000 рублей | 1% | От 6 до 21 дня | Заявка |

| Деньга | От 4000 до 30 000 рублей | 0,89% | 31-89 дней | Заявка |

| ДоброЗайм | От 1000 до 30 000 рублей | 1% в день | 1-30 дней | Заявка |

| Kviku | От 1000 до 15 000 рублей | 1% в день | — | Заявка |

Промокоды на займы ищи в соответствующем разделе моего сайта.

Оформить дебетовую карту с кэшбеком в России

Банковские карты с кэшбэком предоставляют владельцу возможность вернуть определенный процент от потраченной суммы на оплату товаров или услуг, а также получить скидку на покупки у партнеров банка.

За что можно получить возврат процентов?

Возврат части потраченных средств держатель карты может получить в виде денег или различных бонусов. К примеру, по картам для путешественников кэшбэк начисляется в виде миль, которые впоследствии можно использовать при оплате авиабилетов. Процент возврата зависит от выбранной категории и суммы покупки. В большинстве банков высокий кэшбэк предлагается только в рамках одной категории, а за оплату других покупок его размер составляет не более 1-2%.

Вернуть часть потраченных денег держатель карты может за оплату товаров или услуг в разных сферах:

- Развлечения и еда: оплата кафе, ресторанов, приобретение билетов на концерты, в кинотеатры и парки развлечений.

- Путешествия: покупка авиа- и ж/д билетов, бронирование отелей и аренда автомобиля.

- Авто/мото: покупки на АЗС, обслуживание в автосервисах, оплата дорожных сборов и пошлин.

- Магазины: продуктовые супермаркеты, магазины одежды, косметики, детских товаров.

В некоторых случаях карты с кэшбэком не только позволяют вернуть часть потраченных денег, но и предоставляют дополнительные привилегии.

ТОП выгодных карт с кэшбэком

Наибольшую выгоду могут принести дебетовые карты с кэшбеком, начислением процентов на остаток и бесплатным обслуживанием

Если вы часто расплачиваетесь картой, обратите внимание, в каких категориях вы чаще всего совершаете покупки и на какую сумму. В большинстве банков от суммы покупок зависит не только размер кэшбэка, но и возможность получить бесплатное годовое обслуживание карты

Самые выгодные карты с кэшбэком и бесплатным обслуживанием:

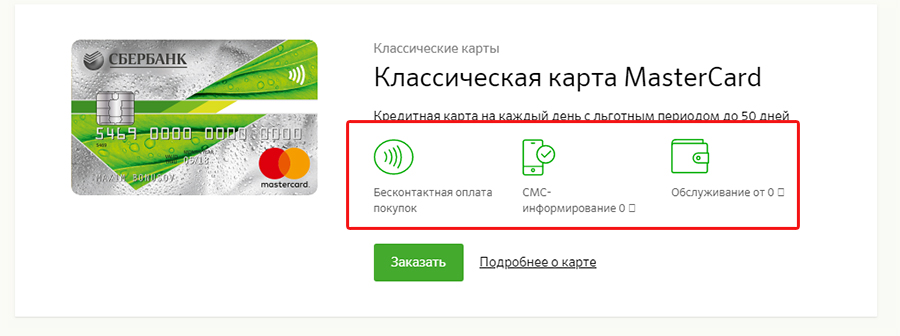

- Сбербанк – «С большими бонусами»

- ВТБ – «Мультикарта»

- Росбанк – «#МожноВСЁ»

Карты с кэшбеком и процентами на остаток:

- УБРиР – «ПОРА»

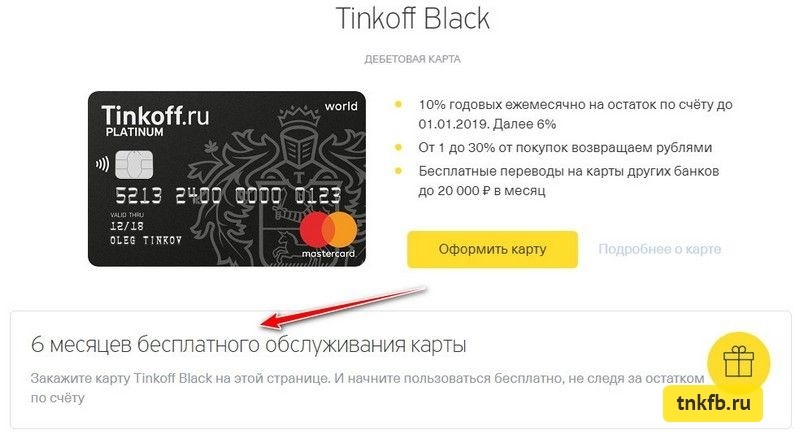

- Тинькофф – Tinkoff Black

- Хоум Кредит Банк – «Польза»

Бесплатное обслуживание карты предоставляется при выполнении определенных условий.

Как оформить?

Дебетовую карту с кэшбэком могут оформить граждане РФ совершеннолетнего возраста. Это минимальные требования, которые действуют в большинстве банков. Дополнительные условия зависят от категории карты и действующего тарифа.

Подобрать выгодную карту с кэшбэком и подать заявку онлайн можно на нашем сайте:

- Посмотрите список доступных вариантов и сравните их по значимым для вас параметрам.

- Перейдите в карточку продукта, кликнув на название карты, чтобы узнать полную информацию.

- Нажмите кнопку «Оформить карту» для подачи заявки в банк.

Сегодня в продуктовой линейке большинства банков представлено несколько вариантов дебетовых карт с кэшбэком. Для упрощения поиска вы можете воспользоваться специальной формой подбора дебетовой карты, указав тип платежной системы, размер процентов на остаток и наличие бонусов. Отобранные системой предложения можно отсортировать по нужным параметрам и сразу отправить заявку на оформление.

Дополнительная информация по дебетовым картам с кэшбэком в России

|

|

Рейтинг лучших карт с повышенным кэшбэком

Кредитные и дебетовые карты есть у многих российских банков. Мы изучили условия разнообразных предложений и выбрали наиболее привлекательные из них:

-

Тинькофф Блэк. Дебетовая карта, которая возвращает рублями 1% со всех покупок и 5% в избранных категориях, которые меняются каждый квартал. У партнеров банка можно вернуть до 15-20% от покупок. Банк часто устраивает акции с повышенным кэшбэком.

-

Cash Back от Альфа-Банка. Предлагает кэшбэк рублями — 10% на АЗС, 5% в кафе и ресторанах, 1% в остальных категориях. Карта выпускается в кредитном и дебетовом вариантах. Во втором случае размер возврата зависит от суммы трат по карте.

-

Платинум от Русского Стандарта. Кредитная карта, которая возвращает 1% за все покупки, 5% в избранных категориях и до 15% у партнеров. Кэшбэк начисляется баллами, которые можно потратить в каталоге бонусной программой или вывести на счет. Один балл равен одному рублю.

-

Кэшбэк от Восточного Банка. Эта кредитная карта предлагает четыре схемы начисления кэшбэка — до 10% в избранных категориях на выбор или до 2% за все покупки. Кэшбэк начисляется баллами, которыми можно компенсировать любые оплаченные картой покупкой.

-

Можно все от Росбанка. Держатель может выбрать два варианта кэшбэка — до 10% в избранных категориях рублями или до 5 travel-бонусов за каждые 100 потраченных рублей. Программы можно менять каждый месяц — бонусы при этом не сгорят. Кэшбэк зависит от суммы трат в месяц.

Карта МТС Weekend

5% — в основных категориях;1% — на все покупки;3,5% на остаток по карте.

Заказать онлайн

Новый интересный продукт от МТС Банка не просто так открывает нашу подборку.

Карта для будней — кэшбэк для выходных

Такой слоган использует МТС и не просто так. Кэшбэк по карте Weekend начисляется каждую Пятницу. Что само по себе очень удобно, ведь у многих банков кэшбэк приходит лишь раз в месяц.

Основные фишки дебетовой карты Weekend:

- 5% кэшбэк с выплатой каждую Пятницу

- Бесплатные переводы на карты других банков

- Процент на остаток до 3,5% в год

Подробнее про кэшбэк:

- 5% в кафе и ресторанах;

- 5% в кинотеатрах и за онлайн-фильмы;

- 5% бумажные и электронные книги;

- 5% такси и каршеринг;

- 5% билеты и мероприятия;

- 1% на все остальные покупки

Список немаленький и условия довольно привлекательные.

МТС позволяет сэкономить до 3000 рублей в месяц с помощью кэшбэка.

Условия получения и использования

Выпуск карты будет стоить 299 рублей. Что совсем немного, учитывая 2 бесплатных месяца обслуживания по факту активации карты.

С третьего месяца стоимость обслуживания 99 рублей/месяц, но при расходе по карте от 15 000 рублей в месяц обслуживание будет бесплатным.

Снятие наличных без комиссии до 300 тысяч рублей в месяц в любых банкоматах.

Для получения достаточно заполнить анкету на сайте, дождаться выпуска карты и забрать её в любом удобном отделением банка или салоне МТС.

Отзыв по карте МТС Weekend

5% — в основных категориях;1% — на все покупки;3,5% на остаток по карте.

Заказать онлайн

Скорее всего, вы слышали о других картах МТС, но там кэшбэк за покупки начисляется в специальное приложение МТС Cashback, что не всегда удобно, ведь потратить такой кэшбэк можно лишь в сервисах МТС.

С картой Weekend всё по-другому! Кэшбэк начисляется рублями, при этом проценты кэшбэка весьма и весьма приятные!

Карта будет максимально полезна тем, кто любит ходить в кафе, рестораны, кино, посещает различные мероприятия. А также пользуется такси и читает книги. Отличный набор!

Эта карта действительно очень хороша для будней, а точнее для повседневного использования. Ей выгодно оплачивать покупки, на ней выгодно хранить деньги и осуществлять переводы.

Итоговое сравнение карт с максимальным кэшбэком

| Карты с кэшбеком максимальный кэшбек |

Открытие | Обслуживание | Кэшбек | ||||

|---|---|---|---|---|---|---|---|

| 1 | Тинькофф (Tinkoff Black) | 0 руб. | 0 руб. | 30% | 30% | ||

| 2 | Восточный Банк (Комфорт) | 1000 | 1 000 руб. | 0 руб. | 10% | 10% | |

| 3 | Хоум Кредит (Польза) | 0 руб. | 99 | 99 руб. | 22% | 22% | |

| 4 | Открытие (OpenCard) | 500 | 500 руб. | 0 руб. | 11% | 11% | |

| 5 | Тинькофф (Яндекс Плюс) | 0 руб. | 0 руб. | 30% | 30% | ||

| 6 | Открытие (OpenCard) | 500 | 500 руб. | 0 руб. | 3000% | 3000% | |

| 7 | МТС Банк (МТС Кэшбэк) | 299 | 299 руб. | 0 руб. | 25% | 25% | |

| 8 | Альфа-Банк (Alfa Travel Premium) | 0 руб. | 0 руб. | 11% | 11% | ||

| 9 | Тинькофф (eBay) | 0 руб. | 0 руб. | 30% | 30% | ||

| 10 | 0 руб. | 0 руб. | 30% | 30% | |||

| 11 | Тинькофф (Tinkoff Black Edition) | 0 руб. | 1990 | 1 990 руб. | 30% | 30% | |

| 12 | Тинькофф (Lamoda) | 0 руб. | 0 руб. | 30% | 30% | ||

| 13 | Кредит Европа Банк (Card Credit Gold) | 0 руб. | 350 | 350 руб. | 2% | 2% | |

| 14 | МИнБанк (MasterCard Black Edition) | 0 руб. | 0 руб. | 10% | 10% | ||

| 15 | МИнБанк (Фреш) | 150 | 150 руб. | 0 руб. | 7% | 7% | |

| 16 | Ренессанс Кредит (365) | 0 руб. | 99 | 99 руб. | 3% | 3% | |

| 17 | Райффайзенбанк (Наличная карта) | 0 руб. | 890 | 890 руб. | |||

| 18 | Тинькофф (Lamoda) | 0 руб. | 990 | 990 руб. | 30% | 30% | |

| 19 | Тинькофф (WWF) | 0 руб. | 0 руб. | 30% | 30% | ||

| 20 | Зенит (UnionPay Platinum) | 0 руб. | 0 руб. | ||||

| 21 | Тинькофф (WWF) | 0 руб. | 990 | 990 руб. | 30% | 30% | |

| 22 | МИнБанк (МИР Премиальная) | 0 руб. | 2000 | 2 000 руб. | 10% | 10% | |

| 23 | Почта Банк (Пятерочка) | 1200 | 1 200 руб. | 1200 | 1 200 руб. | ||

| 24 | Почта Банк (Пятерочка) | 0 руб. | 0 руб. | 20% | 20% | ||

| 25 | Тинькофф (Яндекс Плюс) | 0 руб. | 0 руб. | 30% | 30% | ||

| 26 | Авангард (Карты класса Platinum) | 0 руб. | 5000 | 5 000 руб. |

Этапы получения карты с кэшбэком

1Выберите подходящую карту

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Банки устанавливают различные ограничения на кэшбэк, чтобы не приходилось тратить слишком много на выплаты держателям.Чаще всего это лимиты на максимальную сумму по возврату в месяц. Существуют карты с кэшбэком без ограничений — подробнее о них вы узнаете далее.

Что учесть при выборе карты с кэшбэком без ограничений

У большинства карт на сумму кэшбэка в месяц устанавливаются ограничения. При их превышении банк приостанавливает начисление бонуса или возвращает его по минимальной ставке. Ограничение может быть общим и отдельным для разных категорий кэшбэка.

Карты с кэшбэком без ограничений встречаются реже. У них нет лимитов на сумму начислений в месяц. Однако, кэшбэк у них начисляется по минимальной ставке — до 1-1,5% с каждой покупки. Каких-либо бонусных категорий и предложений у них обычно нет.

Поэтому карты с кэшбэком без ограничений часто оказываются менее выгодными, чем предложения с ограничениями, но более крупным возвратом средств. В этом случае вы можете оформить карту, которая предлагает большой лимит кэшбэка — от 5-6 тысяч в месяц. Такие условия могут быть как у кредитных, так у дебетовых карт.

Лучшие карты с минимальными ограничениями на кэшбэк

Среди карт с максимальными суммами кэшбэка или без ограничений по сумме можно отметить:

-

Cash Back от Альфа-Банка. Возвращает до 10% на АЗС и 5% в кафе и ресторанах. За все остальные покупки возвращает 1% от стоимости. Максимальный лимит кэшбэка — 5 000 рублей на каждую категорию.

-

Платинум от Русского Стандарта. Кредитная карта с бонусами за все покупки, возвращает до 15% у партнеров. Жестких ограничений на число баллов в месяц нет. Бонусы начисляются только при тратах от 5 000 рублей в месяц.

-

120 дней без процентов от УБРиР. Кредитная карта с большим беспроцентным периодом. Кэшбэк по ней начисляется без ограничений по сумме. Однако, его размер невелик — 1% от всех покупок.

Заключение

Лимиты и ограничения на кэшбэк — важные параметры, которые необходимо учитывать при выборе карты. Если вы планируете активно оплачивать ей покупки, то лучше остановиться на варианте с большими лимитами или без них. Изучите договор или условия бонусной программы при оформлении — там вы сможете сразу узнать о возможных ограничениях.