Как заработать на акциях и ценных бумагах новичку

Содержание:

- Частые вопросы

- На какие цели разрешается потратить заемные средства?

- Baboskin — Услуга платная

- Займ «Под залог ПТС»

- 50-центовая монета Юань Шикая 1914 года

- Способы заработка

- Сколько можно заработать на акциях

- Какие бывают виды акций?

- Чем крупнее компания, тем ниже риски?

- GoodMoneta — Только паспорт!

- Помощник

- Частые вопросы

- Выберите ипотеку

- Альтернативы заработку на акциях

- Онлайн карта отделений банка ВТБ, Наро-Фоминск

- Что делает брокер?

- Способы заработка на акциях

- FAQ — ответы на вопросы

- На каких акциях российских компаний можно заработать деньги?

- Зависимость прибыли от частоты торговли

- Способы

- Как найти надежное МФО?

- Поддержка от государства: ИИС

- Выводы (+ видео)

Частые вопросы

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Можно ли получить ипотеку в день обращения?

Некоторые банки готовы выдать ипотечный кредит в день обращения. Зачастую это становится единственным шансом клиента приобрести выбранный объект недвижимости в случае отказа другого финансового учреждения.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

На какие цели разрешается потратить заемные средства?

Baboskin — Услуга платная

Займ «Под залог ПТС»

50-центовая монета Юань Шикая 1914 года

Способы заработка

Купив акцию или их пакет, вы можете распоряжаться ими как угодно. Выбор способа зависит от того, насколько вы готовы рискнуть, каким опытом обладаете и, наконец, от вашего капитала. Чем больше опыт и капитал, тем больше возможностей, например, можно одновременно использовать несколько способов заработка.

Трейдинг

Торговля на бирже (трейдинг) подразумевает скупку бумаг и их продажу по более высокой цене. Чаще всего она меняется в очень короткое время, поэтому, чтобы заниматься перепродажей, нужно не только постоянно следить за изменениями котировок, но и понимать, как устроен этот рынок. Ведь цены зависят от множества параметров:

- прибыльность эмитента акций;

- текущая обстановка на рынке;

- политическая ситуация в стране и мире;

- настроение других трейдеров и др.

Самый странный пункт для человека неопытного – это настроение. На самом деле это не эмоциональное состояние участников торгов, а то, как они воспринимают компанию. А на восприятие влияют новости. Например, сеть аптек подняла цены на определенную группу лекарств, из-за чего восприятие трейдеров ухудшилось. На следующий день началось расследование по этому делу, и организация, владеющая сетью, подвержена риску штрафов, из-за чего котировки ослабли еще сильнее. Или же наоборот: транснациональная компания по производству предметов роскоши сообщила о присоединении еще одного известного бренда, а значит, доход ее увеличится. Восприятие трейдеров улучшилось, а значит, и ценные бумаги выросли в цене.

Расположенность участников торгов называется «бычьим» настроением. Если дела обстоят наоборот – настроение «медвежье».

Долговременное хранение

Купив ценные бумаги, вы получаете прибыль от их роста. Это долгосрочное вложение сродни вкладу в банке: купив акции одной или нескольких компаний, которые точно будут расти в цене еще в течение нескольких лет, вы будете получать небольшой процент. Это безопасный способ, однако подойдет он только инвесторам с крупным капиталом – доход с долговременного хранения будет маленьким.

Дивиденды

Это гарантированный доход инвестора, который не зависит от стоимости купленных им акций. Размер дивидендов утвержден собранием акционеров, а выплачиваются они раз в год (иногда – раз в квартал). Минус этого способа в том, что у каждой организации своя дивидендная политика, и пока кто-то сразу заявляет, какой процент чистой прибыли или свободного потока готов платить инвесторам, другие либо не распространяются на этот счет, либо вовсе не планируют платить.

Сколько можно заработать на акциях

Прибыль и выгодность вложений зависит от объема капитала, который был потрачен на покупку ценных бумаг, выбранной стратегии торговли и деятельности компании, чьи акции были приобретены.

Доходность составляет 10-15% в год – сумма незначительная, а повысить ее можно только планомерно увеличивая основной капитал.

Известны инвесторы-миллионеры, делающие огромные состояния на краткосрочных и долгосрочных вложениях и начинающие трейдеры с минимальным доходом на спекулятивной торговле. Диапазон получения прибыли достаточно широк и непредсказуем.

Сколько зарабатывают на инструментах биржевой торговли

Выгода от покупки ценных бумаг:

- Получение заработка двумя способами.

- Возможность стать совладельцем компании.

- Постоянный рост акций российских компаний.

- Самостоятельный контроль рискованных сделок и формирование портфеля с разными инструментами.

- Низкий процент рискованности вложений.

- Низкий порог входа в инвестирование – от 500-1000 долларов.

Какие бывают виды акций?

Акции компаний бывают обыкновенными и привилегированными. Различия связаны с двумя главными правами — голосовать и получать дивиденды.

- Обыкновенные. Самый распространенный вид акций. Они всегда дают право голоса на собрании акционеров, но не гарантируют дивиденды.

- Привилегированные. Имеют заранее определенный размер дивидендов – например, процент от прибыли компании. Их владельцы могут участвовать в голосовании только в том случае, если не получили дивиденды по итогам прошлого года.

Иногда встречаются привилегированные акции особых типов:

- Привилегированные неголосующие. Имеют фиксированный дивиденд и право получать выплаты в первую очередь, но не позволяют голосовать.

- Привилегированные с особыми правами. Условия выплаты дивиденда и возможность участия в голосовании прописываются в уставе компании. К примеру, владельцы таких акций могут иметь возможность голосовать, получить приоритет при выплате дивидендов и право первыми покупать новые выпуски акций. В уставе могут быть прописаны и любые другие права, которые компания захочет предоставить их владельцам.

Все акции можно ранжировать по очередности выплаты дивидендов. Если собрание акционеров решило выплачивать дивиденды, в первую очередь их получают владельцы привилегированных неголосующих акций. У них фиксированный дивиденд – конкретная сумма или процент от их номинальной стоимости. Владельцы привилегированных неголосующих акций участвуют в голосовании только в тех случаях, когда стоит вопрос о ликвидации акционерного общества.

Вторые в очереди на выплату дивидендов – владельцы стандартных привилегированных акций. Размер дивидендов по этим акциям может быть равен конкретной сумме или проценту от номинала акции. Но чаще всего его определяют как процент от чистой прибыли компании по итогам года, поделенной на количество привилегированных акций. Порядок расчета дивиденда обычно прописан в уставе. Владельцы таких акций не могут голосовать в случае выплаты дивидендов. Но если дивиденды не начисляли, то на следующем собрании они получают право голоса по всем вопросам.

У одного акционерного общества может быть несколько типов привилегированных акций, в том числе акции с особыми правами. В уставе компании должна быть четко зафиксирована очередность выплаты дивидендов их владельцам. Поэтому перед покупкой привилегированных акций внимательно изучите устав акционерного общества.

Выплата дивидендов владельцам обыкновенных акций производится только после того, как компания полностью выполнит обязательства перед всеми привилегированными акционерами.

Чем крупнее компания, тем ниже риски?

Просматривая акции, вы заметите, что у крупных предприятий они стоят на порядок дороже, нежели у молодых компаний. Это обусловлено тем, что первые показывают стабильный ежегодный рост, увеличивая свой капитал и улучшая свою репутацию. Благодаря этому большая компания имеет явные преимущества и возможность оказывать влияние на экономику страны. Инвестирование в акции таких компаний, безусловно, является лучшим выбором. Однако стоит понимать, что ценные бумаги в этом случае будут стоить дороже.

Это совсем не означает, что заработок на продаже акций небольших быстрорастущих компаний заведомо обречен на провал. Потратив меньшую сумму на покупку, получите и меньший доход.

Наряду с этим крупные компании при всем своем стремительном росте не всегда могут гарантировать успех своим акционерам. Акции будут расти только в том случае, если компания продолжает развиваться, иначе они не будут нести особой ценности. Меньшие риски несет в себе покупка акций именно небольших предприятий. Главное — сделать правильный мониторинг и выбрать перспективную компанию, которая в будущем сулит хороший рост.

Наибольшей популярностью пользуются акции крупных российских компаний, например, «Газпрома», Сбербанка, «Роснефти», «Уралкалия» и прочих. В стабильности этих фирм можно быть уверенным на несколько лет вперед, поэтому, если выбирать стремительно растущие предприятия, то лучше отдать предпочтение именно таким.

GoodMoneta — Только паспорт!

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотека на покупку гаража — не самый популярный продукт в банках Поварово. Проценты по нему обычно выше, чем при обычной ипотеке. Дело в том, что наше законодательство не защищает гаражные постройки от сноса, и банки рискуют в любой момент остаться без обеспечения. Поэтому условием большинства договоров является дополнительный объект залога в виде квартиры или машины. В стандартный пакет документов, как правило, входят справка БТИ, техпаспорт строения и документ, подтверждающий, что земля под гаражом приватизирована.

Обычно выгоднее покупать гараж одновременно с квартирой в новом доме по общему кредиту или взять нецелевой кредит под залог недвижимости.

Отследить все варианты по покупке гаража и сравнить условия в банках Поварово вы сможете на сайте Выберу.ру.

Частые вопросы

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Можно ли получить ипотеку в день обращения?

Некоторые банки готовы выдать ипотечный кредит в день обращения. Зачастую это становится единственным шансом клиента приобрести выбранный объект недвижимости в случае отказа другого финансового учреждения.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Задайте свой вопрос

Где оформить ипотеку Как оформить ипотеку?

Специальные программы в ипотеке Дополнительные доходы для оформления ипотеки

Виды недвижимости Ипотека под залог

Выберите ипотеку

На строительство частного дома Ипотечный кредит на квартиру Оформить залог имущества под ипотеку

Ипотечное кредитование на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Кредитование по двум документам Ипотечное кредитование для коммерческой недвижимости

Альтернативы заработку на акциях

Так как, по сути, покупка акций — это один из инструментов инвестирования, то, в случае необходимости, можно рассмотреть такие альтернативные варианты заработка, как:

- спекуляция на курсе валют;

- на колебаниях стоимости недвижимости;

- на покупке коллекционных вещей с целью их перепродажи в долгосрочной перспективе;

- инвестиции в ценные металлы;

- открытие депозитного вклада;

- покупка облигаций;

- частное кредитование.

Инструментарий на финансовом рынке обширен, как никогда. Но не все имеют такой низкий порог входа, как покупка акций.

Варианты инвестирования сегодня

Зарабатывать на акциях может любой желающий

Тому, кто не готов посвящать этому делу все свое свободное время, лучше отдать свой инвестиционный портфель в доверительное управление или обратить внимание на ценные бумаги крупнейших компаний, которые показываются стабильную доходность из года в год

1-й шаг к успеху!

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Онлайн карта отделений банка ВТБ, Наро-Фоминск

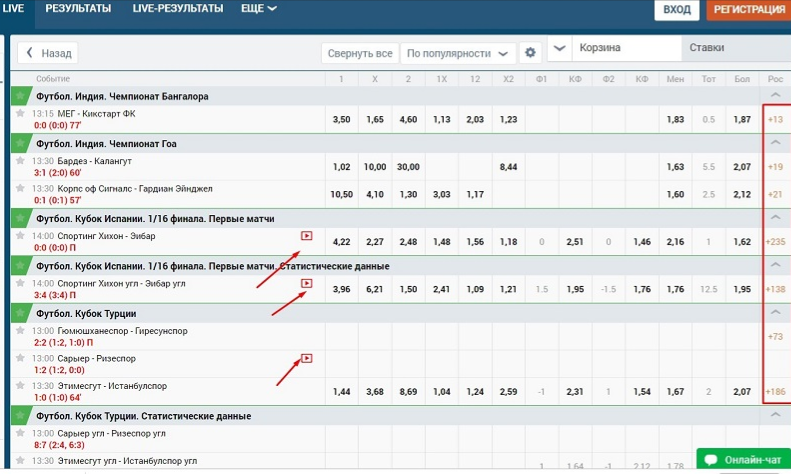

Что делает брокер?

Закон предполагает проведение манипуляций на бирже посредством брокера. Существуют брокерские компании, там можно отыскать помощника. Некоторые банки предоставляют брокерские услуги. Подтверждение права на этот вид деятельности – соответствующая лицензия. Но взаимодействие клиента и посредника происходит по-разному:

- Самостоятельная продажа. Инвестор регистрируется у брокера и открывает счет. После чего самостоятельно совершает манипуляции с ценными бумагами. Таким образом, сохраняется свобода принятия решений в управлении средствами;

- Доверительное управление. Ели выбрана эта схема взаимодействия, тогда сделками занимается профессионал, с которым заключается соглашение. Инвестору получат прибыль, платит с нее процент брокеру. Вникать в суть процесса не обязательно.

Некоторые брокерские фирмы оказывают услуги консультирования. Если нужно узнать, как заработать на акциях, получить другие ответы на вопросы, тогда этот вариант подойдет лучше всего.

Способы заработка на акциях

Люди покупают ценные активы, преследуя лишь одну цель — получение прибыли. На акциях можно обогатиться двумя методами:

- заработать на дивидендах;

- заработать на выручке от продажи приобретенных ранее акций.

Стоит обратить внимание, что дивиденды готовы платить далеко не все компании, которые выпускают акции. И это зависит, в первую очередь, от их финансовой политики

Таким образом, чем крупнее эмитент, тем больше шансов получить дивиденды.

Дивиденды никак не зависят от увеличения цены активов. Это различные понятия, которые не пересекаются друг с другом.

Какую сумму приготовить к выплате решает собрание акционеров и директоров.

Есть устав, диктующий порядок выплат и их величину. Сколько зарабатывают владельцы денежных средств на акциях — зависит, в основном, от прибыли организации.

Право получить выплату появляется у тех людей, которые оказались акционерами не позднее установленной даты. Если каким-то образом этот срок стал известен заранее, можно быстро приобрести несколько сотен акций и получить почти сразу с них прибыль.

Обратите внимание! Сразу же после назначения даты выплат цена активов растет.

Многих интересует, каким способом происходит получение выплат. На самом деле все не так сложно, если пользоваться услугами брокера. Выплаты переводят автоматически на его счёт.

Что касается прибыли от курсовой разницы, то здесь, как и в любой торговле. Лучше подешевле купить и подороже продать.

FAQ — ответы на вопросы

3.1. Как заработать много денег на акциях

Для этого нужно иметь просто большой капитал. С маленьким капиталом заработать много можно лишь в случае удачи и использования большого кредитного плеча. Но это может закончится полной потерей депозита.

Для долгосрочных инвесторов можно повысить свою прибыльность за счёт ИИС (индивидуальный инвестиционный счёт). Он позволяет получить налоговые вычета. Можно воспользоваться одним из двух вариантов:

- На взнос (тип-А). Налоговая возвращает НДФЛ в размере 13% от суммы пополнения (возврат не более 52 тыс. рублей за год, это эквивалентно сумме пополнения в 400 тыс. рублей).

- На прибыль (тип-Б). Можно не платить налоги прибыль по итогу своих торговых операций.

3.2. Как понять продавать или покупать акции сейчас

Никто не знает куда пойдёт рынок сегодня, завтра. Поэтому ответить на вопрос когда покупать и продавать невозможно. Инвестиции несут долю риска, поэтому держа деньги в активах они могут как расти, так и падать. Определить точную точку для покупки или продажи нельзя.

Работает ли технический анализ? Ответ и да, и нет. Тоже самое можно сказать про фундаментальный. Главная проблема, что рынок эмоционален. Его может сильно заносить как вверх, так и вниз. Причём эйфорию и панику может отделять буквально пару дней.

3.3. Сколько можно заработать на акциях Газпрома

Для этого достаточно посмотреть график котировок Газпрома:

Таблица с дивидендами Газпрома:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 8.29 (прогноз) | 16 июля 2021 | 14.07.2021 |

| 15.24 | 16 июля 2020 | 14.07.2020 |

| 16.61 | 18 июля 2019 | 16.07.2019 |

| 8.04 | 19 июля 2018 | 17.07.2018 |

| 8.04 | 20 июля 2017 | 18.07.2017 |

| 7.89 | 20 июля 2016 | 18.07.2016 |

| 7.2 | 16 июля 2015 | 14.07.2015 |

| 7.2 | 17 июля 2014 | 15.07.2014 |

| 5.99 | 13 мая 2013 | 13.05.2013 |

| 8.97 | 10 мая 2012 | 10.05.2012 |

| 3.85 | 12 мая 2011 | 12.05.2011 |

| 2.39 | 7 мая 2010 | 07.05.2010 |

| 0.36 | 8 мая 2009 | 08.05.2009 |

| 2.66 | 8 мая 2008 | 08.05.2008 |

| 2.54 | 11 мая 2007 | 11.05.2007 |

| 1.5 | 12 мая 2006 | 12.05.2006 |

| 1.19 | 6 мая 2005 | 06.05.2005 |

| 0.69 | 7 мая 2004 | 07.05.2004 |

| 0.4 | 21 февраля 2003 | 21.02.2003 |

| 0.44 | 13 мая 2002 | 13.05.2002 |

| 0.23 | 4 мая 2001 | 04.05.2001 |

В зависимости от входа и срока удержания можно посчитать прибыль. Например, если мы купили в 2017 г. по 160 руб, то на текущий момент в курсовой разнице были би в небольшом плюсе (55 рублей на акцию) и получили бы 3 дивиденда: 8.04 в 2018, 16.61 в 2019, 15.24 в 2020. Прибыль бы составила около 70% по стратегии купи и держи.

Как купить/продать акции Газпром;

3.4. Сколько можно заработать на акциях Apple

Давайте рассмотрим пример с известной яблочной компанией. Сколько заработали акционеры Apple за последние года? Её котировки поднялись значительно сильнее, при этом были ещё и выплаты дивидендов. Они значительно скромнее, чем у Газпрома (1-2% в год).

Если бы купили в 2017 г, то сейчас бы были в плюсе на 100%.

Как купить акции Apple;

3.5. Сколько можно заработать на акциях Сбербанка

Компанию ПАО Сбербанк по скорости роста можно сравнить с Apple. Особенно, если сравнивать динамику с 2000 г. Сбербанк в то время стоил 1 рубль. На момент 2020 г. котировки стоят дороже 230 рублей. Плюс за это время Сбербанк платил дивиденды:

Итого каждый рубль вложенный в Сбербанк в 2000 г. вырос бы в 350 раз (35 000% прибыли в рублях) и это без учёта выплаты дивидендов. Если сравнивать котировки Сбербанка и Apple в долларах, то и тут наша акциях выиграла.

Таблица с дивидендами Сбербанка:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 14.87 (прогноз) | 10 мая 2021 | 06.05.2021 |

| 18.7 | 5 октября 2020 | 01.10.2020 |

| 16 | 13 июня 2019 | 10.06.2019 |

| 12 | 26 июня 2018 | 22.06.2018 |

| 6 | 14 июня 2017 | 09.06.2017 |

| 1.97 | 14 июня 2016 | 10.06.2016 |

| 0.45 | 15 июня 2015 | 10.06.2015 |

| 3.2 | 17 июня 2014 | 13.06.2014 |

| 2.57 | 11 апреля 2013 | 11.04.2013 |

| 2.08 | 12 апреля 2012 | 12.04.2012 |

| 0.92 | 15 апреля 2011 | 15.04.2011 |

| 0.08 | 16 апреля 2010 | 16.04.2010 |

| 0.48 | 8 мая 2009 | 08.05.2009 |

| 0.51 | 8 мая 2008 | 08.05.2008 |

| 0.3855 | 12 мая 2007 | 12.05.2007 |

| 0.2644 | 28 апреля 2006 | 28.04.2006 |

| 0.1728 | 7 мая 2005 | 07.05.2005 |

| 0.1337 | 1 мая 2004 | 01.05.2004 |

| 0.1083 | 10 мая 2003 | 10.05.2003 |

| 0.0525 | 6 мая 2002 | 06.05.2002 |

| 0.0378 | 8 июня 2001 | 08.06.2001 |

| 0.0328 | 12 июня 2000 | 12.06.2000 |

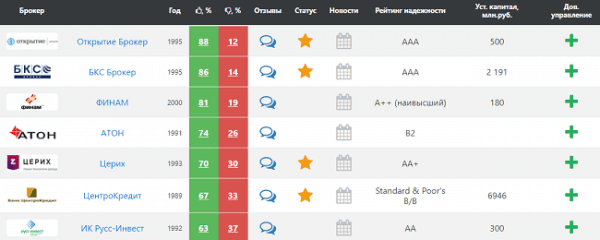

На каких акциях российских компаний можно заработать деньги?

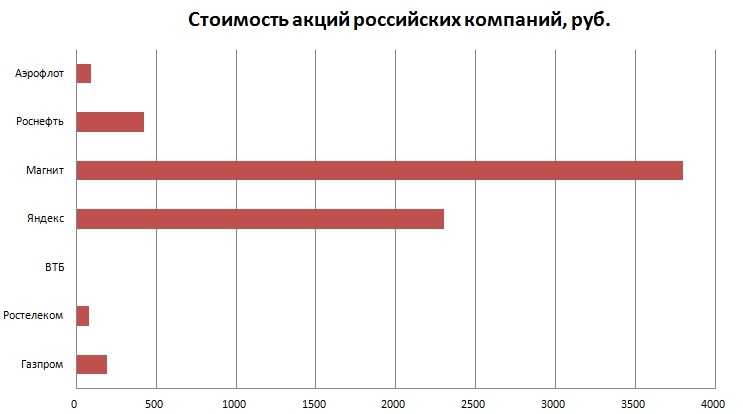

Работая через брокера, можно приобретать акции не только российских, но и зарубежных компаний. Преимущество покупки российских акций заключается в том, что риск быть обманутым значительно сокращается, а их стоимость значительно ниже зарубежных коллег. Мы подготовили для вас таблицу, в которой подробно расписали о возможных доходах на популярных российских компаниях. Она выглядит следующим образом:

|

Наименование компании |

Цена за акции на сегодня, руб. | Разница цены с началом года, руб |

| Газпром | 189,67 |

+33,39 |

|

Ростелеком |

77,73 |

+4,77 |

|

ВТБ |

0,035 | +0,0007 |

|

Яндекс |

2299,00 | +481 |

| Магнит | 3795 |

+219 |

|

Роснефть |

420,95 |

-5 |

| Аэрофлот | 91,6 |

-9,9 |

Графически изобразить рассмотренную выше таблицу можно следующим образом:

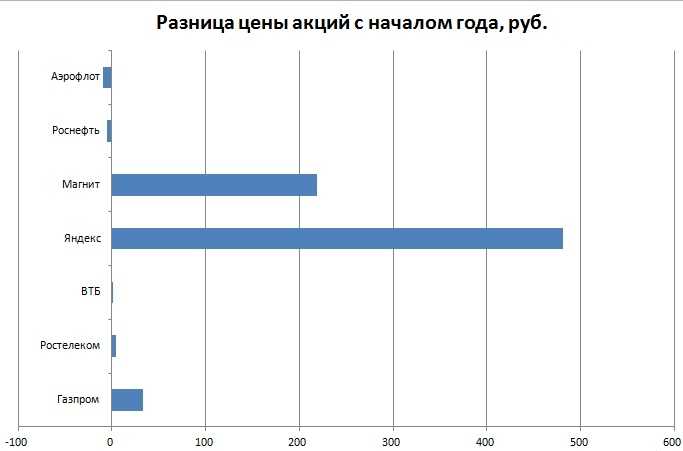

Изобразить разницу стоимости ценных бумах на начало 2020 года и на текущий день можно изобразить так:

Зависимость прибыли от частоты торговли

Каждый трейдер торгует по разному, использую различные временные графики, в зависимости от своих возможностей, предпочтений и просто наличия свободного времени. Долгосрочные инвесторы опираются в своей торговле на месячные или недельные, среднесрочные — анализируют дневные или 4-х часовые графики, третьи торгую по часовикам, самые отчаянные на 15-ти или даже на минутных графиках. И как всегда среди них есть те, кто зарабатывает и те, кто постоянно проигрывает. Но доля прибыльных и убыточных игроков на разных таймфреймах меняется и причем очень даже значительно. Это официальная статистика, не зависящая от страны, торгового капитала и времени. На протяжении последних 2-х десятилетий имеются конкретные данные. Они могут меняться от года в год, но весьма незначительно, в пределах 1-3%.

Таблица — статистика успешности торговли от выбранного таймфрейма

| вид анализируемого графика | доля успешных трейдеров, % | доля убыточных трейдеров,% |

| 1 минута | 5 | 95 |

| 5 минут | 15 | 85 |

| 15 минут | 35 | 65 |

| 1 час | 55 | 45 |

| 4 часа | 60 | 40 |

| 1 день | 75 | 25 |

| 1 неделя | 90 | 10 |

Получается, что у тех инвесторов, которые в своей торговле опираются на длительные временные интервалы, вероятность получения прибыли почти в 5-20 раз больше, чем у краткосрочных игроков. Объяснение этому довольно простое. На маленьких промежутках в котировках много рыночного шума, который практически не поддается логическому объяснению и на его анализе практически невозможно сделать предположение о направлении дальнейшего движения цены.

На более старших графиках (дневных, недельных) уже можно с большей долей вероятности сделать правильный анализ насчет роста или падения цен в будущем.

Вот такое небольшое изменение в поведении торговли значительно повысить ваши шансы на получение прибыли на фондовом рынке.

Способы

Если вы не на 100 % консервативный инвестор, который весь капитал держит на депозите или в ОФЗ, то обязательно выберите акции для своего портфеля. Для этого необязательно иметь многомиллионный первоначальный капитал. Например, один лот Газпрома стоит всего 2 530 руб. (на 3 декабря 2019 года), в него входит 10 акций. Но выбирать по принципу “Я часто слышу про эту компанию по телевизору” все же не стоит.

Вложить деньги в акции можно разными способами. Это будет зависеть от выбранного подхода и ваших финансовых возможностей.

Способ 1. Покупка паев ПИФов.

Простой и известный многим россиянам способ вложения денег в ценные бумаги. За вас все сделает управляющая компания. Кто не хочет самостоятельно управлять своим капиталом, тот доверяет это сделать другим. Вкладывать в ПИФы будет выгодно только в том случае, если доходность фонда с учетом комиссий управляющему будет выше процента по банковскому депозиту.

Способ 2. Покупка ETF и БПИФов.

Считаю, что именно с индексных фондов стоит начать новичку. Вы можете купить фонд российских акций (FXRL), который следует за индексом МосБиржи и включает 41 акцию крупных компаний РФ, а не блуждать в теории фундаментального анализа. Или остановить свой выбор на фонде акций американских компаний (FXUS), куда вошли 546 эмитентов.

Долгосрочных инвесторов интересует доход в длительной перспективе. Доходность FXRL за 3 года – +64,94 %. Доходность FXUS за 3 года составила +43,51 %. Кривая доходности за 6 лет существования фонда выглядит так:

Есть взлеты, есть падения, но доходность каждый раз отыгрывает потерянные позиции и вновь начинает расти.

Сейчас на МосБирже появился новый продукт – БПИФ (биржевой паевой инвестиционный фонд). Отличается от простого ПИФа тем, что торгуется на бирже. Формируют фонды крупные управляющие компании Сбербанка, ВТБ, Газпромбанка. Статистику по их работе пока приводить рано, слишком мало времени прошло с открытия. Но предложение очень интересное для тех, кто хочет, например, следовать индексу S&P 500, а возможности открыть счет у зарубежного брокера нет.

Способ 3. Покупка акций отдельных эмитентов.

Этот способ требует более тщательного анализа эмитентов, чем предыдущие. Вы формируете портфель из акций компаний, которые либо имеют хорошие перспективы роста, либо стабильно выплачивают высокие дивиденды, либо совмещают и то и другое. Чтобы выявить такие, надо покопаться в финансовой отчетности эмитента, проанализировать мультипликаторы, погрузиться в новостную аналитику. Процесс очень увлекательный и захватывающий, но требует специальных знаний и времени.

Как найти надежное МФО?

Поддержка от государства: ИИС

Чтобы стимулировать своих граждан к инвестиционной активности, государство разработало целую стратегию под названием ИИС (индивидуальные инвестиционные счета). Такие счета являются подвидом брокерских счетов, но предусматривают наличие некоторых налоговых льгот. Возможность открывать ИИС появилась еще в январе 2015 года.

Инвесторы счетов могут получить право на компенсацию уплаченного налога до 52 000 рублей, с помощью которой можно значительно повысить свой показатель доходности.

Схема достаточно проста:

- Физлицо открывает индивидуальный инвестиционный счет у брокера.

- Размещает на счет сумму в пределах 1 млн рублей, затем покупает ценные бумаги.

- Вклад становится неприкосновенным, что касается вывода средств, минимум на три года. При этом можно проводить различные операции с ЦБ.

- По истечению указанного срока вкладчик приобретает право на получение налогового вычета, но для этого необходимо каждый год заполнять и подавать декларацию о доходах.

Как правило, с таких счетов рекомендуется покупать ЦБ с низкими рисками – облигации или акции крупных стабильных корпораций.

Один человек может иметь только один счет по типу А или по типу Б:

- ИИС по типу А предполагает ежегодный возврат 13 % от суммы вклада, но не более 52 000 рублей.

- ИИС по типу Б предполагает, что полученный доход по ЦБ может не облагаться подоходным налогом, но только, если счет просуществовал не менее трех лет.

Большинству вкладчиков более приемлемым кажется первый вариант, потому что выгоды по нему более очевидные и быстрые.