Где покупать доллары и евро. памятка

Содержание:

- Основные мировые валюты

- Шаг 2. Открытие брокерского счета с последующим внесением средств

- Под какой курс доллара приобретать валюту

- Открытие и пополнение счета

- Использование бонусов

- Похожие статьи

- Шаг 3. Выбор оптимального способа покупки валюты через биржу

- Шаг 1: выбор брокера

- Как купить или продать валюту на бирже самостоятельно?

- Как купить валюту на бирже

- Налоги и комиссия

- Плюсы и минусы покупки валюты на бирже

- Свежие записи

- Шаг 1. Правильный выбор брокерской компании

- Что такое брокерский счет

- В чем преимущества и недостатки покупки на Мосбирже

- Что такое отладка по USB

- [Шпаргалка] Программное создание элементов формы

- Возможные варианты

- Как купить валюту на бирже

- Готовые решения по ипотеке в банке «Кубань Кредит»

- Шаг 3: Вывод средств

- Вывод валюты и комиссии

Основные мировые валюты

Шаг 2. Открытие брокерского счета с последующим внесением средств

После выбора брокера нам нужно открыть счет. Для этого потребуется предоставить паспорт. Некоторые брокеры предоставляют возможность открыть счет онлайн, посредством согласия с офертой. В других компаниях потребуется личное присутствие с подписанием договора на обслуживание счета.

Сегодня доступны различные варианты внесения средств на открытый брокерский счет. Это можно сделать посредством банковского перевода, кредитной карты, при помощи электронных платежных систем. Некоторые брокеры принимают даже наличные в своем офисе. Однако стоит учесть, что в связи с ожидаемым вскоре вступлением в действие нового Закона о форексе будет доступен только один вариант пополнения счета: банковским переводом в рублях.

Под какой курс доллара приобретать валюту

Очевидно, что курс доллара может быть разный. В банке один курс, на каком-нибудь финансовом сайте другой курс и не совсем понятно на какой из них ориентироваться и считать выгодным именно для вашего случая.

Он определяет курс каждый день, кроме выходных, в 11:30 по московскому времени, но действовать курс будет только на следующий день.

Он берет среднее значение котировок с торгов на валютном рынке Московской биржи в период с 10:00 до 11:30 мск. А сами котировки на валютном рынке меняются путем действующего спроса и предложения. Конечно, здесь на движения доллара влияют и всегда будут влиять и политические и экономические факторы.

Да потому что, Центробанк установил этот курс с утра по Москве, а днем вышли какие-то негативные экономические новости и доллар на торгах просел в котировках. Те же самые банки всегда ориентируются на биржевые котировки.

Если даже вы не инвестор, и не трейдер, и у вас нет торгового терминала или мобильного приложения для доступа к торгам, вы все равно можете на различных ресурсах посмотреть биржевые котировки изменения курса доллара в режиме онлайн. Это и будут именно те значения курса доллара, с которыми вы должны сравнивать свои операции с долларом на выгодность, чтоб не потерять в разнице.

Открытие и пополнение счета

Покупать валюту на фондовой бирже можно только через брокерский счет. Его рекомендуется открывать сразу после выбора посредника. Лучше всего, чтобы расчетный и брокерский счет были открыты в одном банке. Можно открыть их и в разных компаниях, но тогда придется платить повышенные комиссионный сбор за вывод средств и долго ждать поступления средств.

Если расчетный и брокерский счет открыт в одном банке, то деньги зачисляются моментально или в течение нескольких часов. Еще одно преимущество – комиссии нет или она минимальна.

Брокерский счет можно открыть двумя способами:

- Обратиться лично в офис посредника. Для осуществления операции необходимо при себе иметь паспорт СНИЛС и ИНН. Требуются оригиналы, а не копии документов.

- На сайте брокера. Для такой операции необходима регистрация на портале Госуслуги с подтверждением личности.

Чтобы покупка онлайн валюты стала доступна, нужно пополнить счет. Перечисления делаются в отечественной валюте. Способы пополнения счета:

- через пластиковую карту;

- переводом со счета на счет;

- с помощью виртуальных денежных кошельков;

- наличными в банке, в котором открыт счет.

Использование бонусов

За баллы можно получить скидку на приобретение авиабилетов и на оплату проживания в отелях всего мира. Для этого клиенту необходимо воспользоваться сервисом «Спасибо от Сбербанка. Путешествия».

Владелец Visa может обменять бонусы на развлекательные программы и мероприятия, обеспечив себе и своей семье увлекательный, незабываемый отдых. Воспользовавшись сервисом «Спасибо от Сбербанка. Впечатления», держатель картыVisa Platinum Сбербанк узнает об актуальных и самых интересных событиях в своем городе.

Похожие статьи

Шаг 3. Выбор оптимального способа покупки валюты через биржу

Приобрести доллары на бирже сегодня можно сделать двумя различными способами:

- Установить на компьютер торговый терминал для самостоятельного осуществления покупок в любой удобный момент.

- Поручить брокеру произвести покупку.

Второй вариант менее удобен по двум причинам. Во-первых, он предоставляет меньше возможностей в плане выбора оптимального курса покупки. Во-вторых, обычно в этом случае предполагается наличие дополнительной комиссии. Поэтому мы рекомендуем пользоваться первым способом. Вам потребуется скачать и установить специальное программное обеспечение. Это может быть один из таких торговых терминалов, как Metatrader либо Quik. Предоставить бесплатное ПО вам должен брокер. Доступны версии для компьютера и мобильных устройств.

Шаг 1: выбор брокера

Многие люди часто задают вопрос о том, как купить валюту на бирже физическому лицу и как потом эти деньги вывести из системы. Физическое лицо не имеет прямого доступа к бирже. Необходимо искать специального человека, с которым нужно оформить документ на брокерское обслуживание. Принцип оформления бумаг у всех брокеров одинаковый. Для начала необходимо открыть брокерский счет. Для этого есть несколько способов.

- Первый — собрать личные документы, в их числе паспорт, ИНН, СНИЛС и принести бумаги в отдел посредника.

- Второй — пройти регистрацию на сайте и открыть личный счет, для этого понадобится подтвержденный аккаунт в Госуслугах. Счет будет открыт в течение 2 дней. На телефон и электронную почту поступит уведомление.

После активации аккаунта на него необходимо будет перевести нужную сумму. Есть возможность пополнить счет как с карты, так и банковским переводом. Реквизиты для перевода указываются при заключении договора.

Срок поступления средств устанавливает посредник. Обмен происходит за 4 часа. Если заявка на перевод была оформлена после обеда, то денежные средства придут на следующий день.

В договоре указываются предоставляемые услуги и требования к обеим сторонам. Подписывая документ, клиент должен убедиться, что все условия ему понятны, а пожелания учтены.

В договоре указываются предоставляемые услуги и требования к обеим сторонам. Подписывая документ, клиент должен убедиться, что все условия ему понятны, а пожелания учтены.

Важные графы содержат следующую информацию:

- наличие доступа к терминалу, дополнительное подключение площадок MetaTrader или QUIK или версия для iphone — iQUIK;

- минимальная и максимальная сумма вывода;

- возможность обучения торговле на бирже;

- данные о комиссии и подробная информация о тарифе.

Как купить или продать валюту на бирже самостоятельно?

Работа с валютой — важная часть в работе инвестора. Чаще всего мы оперируем долларами, евро и рублями. У трейдеров, разумеется, набор валютных пар шире, но при выходе в кэш используются те же 3. Сегодня поговорим о том, как каждый может сэкономить время и деньги на комиссии обменников и купить / продать валюту самостоятельно на валютной секции Московской биржи.

Лично я работаю с рублями и долларами. Евро покупаю только при выездах в Европу. Еще недавно, желая купить или продать валюту, я шел в банк, снимал нужную сумму в рублях или долларах, мониторил курсы обменников и ехал в тот, где наиболее выгодный курс.

Разумеется, этот курс всегда отличается от официального не в мою пользу. На этом и зарабатывают обменники.

Но с сентября 2015 г я начал использовать новый инструмент — покупку / продажу валюту напрямую на бирже. В своей статье Инвестиции в фондовый рынок я писал о том, что прошел недельное обучение в российском брокере Финам. Вот там-то и можно научиться. Но можно и самому освоить, все не так сложно.

Преимущества покупки и продажи валюты на бирже

- Экономия денег на комиссиях обменникам

- Экономия времени на поиск обменника с выгодным курсом и езду туда-сюда

- Нет рисков, связанных с физической перевозкой налички. Особенно это актуально при необходимости обмена крупных сумм.

- Нет риска нарваться на поддельные банкноты.

Недостатки покупки и продажи валюты на бирже

- Необходима предварительная проф подготовка: открыть счет у брокера, завести деньги, разобраться с переводами и специальным ПО. Необходимость в этом разобраться чаще всего откладывается на потом.

- Неторговые риски связанные с работой брокера, через которого проводится операция.

Все-таки преимущества перекрывают недостатки и если мы надумали серьезно заниматься инвестициями, то с фондовым брокером нужно учиться работать. Начать работать можно как раз с валюты.

Что нужно сделать, чтобы купить или продать валюту на бирже:

- Завести счет у брокера, который покажется наиболее привлекательным. Я начал работать с Финам. Кому-то больше нравится Открытие, БКС и т.д.

- Завести туда деньги в выбранной валюте. Банковским переводом или наличкой в кассу. Я носил наличку.

- Поставить программу Finam Trade, Transaq, Quick и авторизоваться в ней для совершения операций.

Допустим деньги лежат на банковском счету у брокера. В моем примере 1000$

4. Выбираем упрощенный перевод на брокерский счет

5. Заполняем заявку для перевода из банка Финам на счет брокера Финам ( разные организации)

6. Ждем пока деньги появятся на брокерском валютном счету и мы увидим их в программе Finam Trade или Transaq

7. В программе загружаем котировки валюты в реальном времени

8. Выжидаем момент, когда курс нас устраивает и мы готовы совершить покупку или продажу валюты на бирже самостоятельно.

9. В данном случае я буду покупать 1000$. Это было в начале декабря. Курс был в районе 64 руб/$. Щелкаем по котировке, и видим меню КУПИТЬ / ПРОДАТЬ. Выбираем КУПИТЬ 1 лот ( = 1000$)

ВАЖНО: на бирже можно обменивать валюту только кратно 1000 = 1 лот

8. Нажимаем ок и почти сразу у нас появляется завершенная операция.

Так я стал счастливым обладателем 1000$ по курсу 64,77 руб/дол

По такому же принципу можно и продавать. После этой операции я купил еще 1000$, а в середине декабря продал их по курсу 69 руб/$. За 2 недели заработал 10 000 руб….

Конечно, многие энтузиасты Форекс пользуются плечами и имея 1000$ могут оперировать суммами в 100 /200 000. Но это как благо, так и риск…небольшое изменение котировки может привести к маржин колу, принудительному закрытию позиций и убыткам. В Финаме, например, плечо на валютной секции 1:1, т.е имея 1000$, можно взять в долг еще всего 1000$ или эквивалент в рублях.

Для тех, кому освоение программной части кажется сложным существует опция телефонного звонка брокеру и подача заявки трейдеру голосом. Я пользовался этой опцией. Все легко и удобно.

Обмен валюты на бирже интересен в первую очередь тем, кто меняет свои деньги. Их далее легко вывести на банковский счет или снять наличными в офисе брокера.

В общем, самостоятельной обмен валюты на бирже — нэто еще один инструмент, который обязательно стоит освоить инвестору-практику в работе со своим инвестиционным портфелем. Автор — Алексей

По данным с http://investblog.pro/kak-kupit-ili-prodat-valyutu-na-birzhe-samostoyatelno

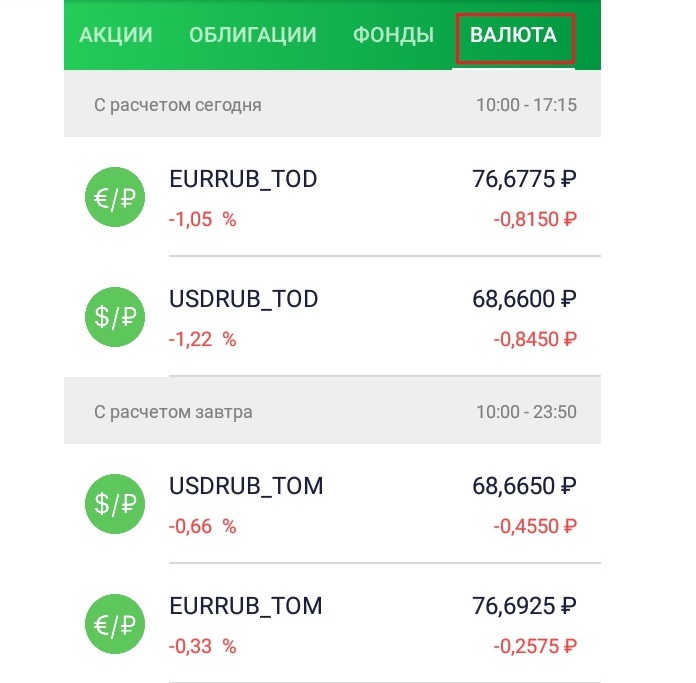

Как купить валюту на бирже

Сделать это так же просто, как и через интернет-банк. Можно использовать торговый терминал или мобильное приложение

Главное, на что нужно обратить внимание, – предусматривает ли ваш брокерский договор выход на валютную секцию. Ниже для примера приведены скриншоты из Сбербанк Инвестор

Если вы пользуетесь другим сервисом, то вид окон будет отличаться.

Заявка на заключение сделки подается в шесть шагов:

1.Открыть торговый терминал и перейти в валютную секцию.

2. Выбрать вид контракта.

3. Нажать кнопку «Купить» и ввести одноразовый код, который брокер вышлет по СМС.

4. Выбрать количество лотов.

5. Указать желаемую цену (шаг равен 0,0025 руб.) или поставить галочку «По рынку». На валютной секции доступно максимальное кредитное плечо 1:7.

6. Подать заявку, еще раз нажав кнопку «Купить», а затем – «Подтвердить».

Кроме того, некоторые брокеры требуют подтверждения СМС–кодом уже на финальной стадии покупки.

Для вывода средств нужно перейти в раздел «Неторговые поручения», находящийся во вкладке «Расширения» терминала Quik. Также подать заявку можно через мобильное приложение (в Сбербанк Инвестор – в разделе «Прочее») или по телефону.

Купленную валюту можно хранить на своем брокерском валютном счете. Но у такого решения есть недостатки:

- денежные средства не застрахованы и будут потеряны, если брокер обанкротится;

- валюта сама по себе не создает доход, получить прибыль можно только за счет роста курса.

Поэтому для накопления капитала чаще используют не кеш, а ликвидные ценные бумаги, привязанные к валюте. Например, еврооблигации или паи FXTB – ETF, основанного на краткосрочных облигациях США.

Налоги и комиссия

За покупку валюты на фондовой бирже придется заплатить налоги. Если доллары или евро приобретаются для себя, то такая сделка не подлежит налогообложению, поскольку не считается процедурой для обогащения. Когда валюту покупают для последующей реализации по более выгодному курсу, то придется заплатить НДФЛ. Сделать это нужно самостоятельно в налоговом органе.

Независимо от цели покупки, клиент должен заплатить комиссионные сборы:

- Брокеру. Обычно вознаграждение фиксировано и составляет 1-2$, независимо от суммы сделки. Некоторые брокеры устанавливают процент от суммы, что следует учитывать на стадии выбора посреднике.

- За заявки, сделанные по телефону. Такой сбор придется оплатить, если для осуществления сделок используется телефонный номер.

- За пополнение счета. Банки чаще всего запрашивают 1% от суммы операции.

- Вывод средств с брокерского счета. Сумма комиссии фиксирована и не зависит от размера покупки валюты. Она составляет от 10 до 30$, в зависимости от условий банка. Чтобы сэкономить на операции, рекомендуется иметь расчетный и брокерский счет в одной организации. В этом случае пополнение счета и вывод средств будет осуществляться без комиссии или с минимальным сбором.

Плюсы и минусы покупки валюты на бирже

Покупка иностранной валюты на валютной бирже имеет ряд преимуществ:

| Преимущества | Описание |

| Разница стоимости покупки/продажи | Разница между стоимостью покупки и продажи на бирже может составить десятую долю копейки. В обменных пунктах эта разница может достигать несколько рублей |

| Безопасность сделок | Брокерские компании заботятся о своей репутации и делают всё возможное для безопасности расчётов. Сделки прозрачны, осуществляются онлайн, клиент может отследить, как выполняется его заказ |

| Возможность дистанционной покупки | Финансовые операции с успехом производятся из дома или из офиса |

| Опыт участия в биржевых сделках | Купленная валюта может использоваться как обеспечение по другим финансовым сделкам, например, при покупке ценных бумаг |

| Нечёткое налогообложение | На сегодняшний день отсутствует чёткое налогообложение таких сделок. Воспользоваться этим можно, когда средства в рублях вводятся на счёт, а снимается купленная на них валюта. Если в результате сделки получена прибыль, её нужно задекларировать и самостоятельно оплатить налог |

Кроме того, к преимуществам приобретения валюты на бирже можно отнести отсутствие риска купить поддельные купюры и рисков, связанных с перевозкой наличных денег.

Недостатком сделок на валютных биржах может считаться:

- Возникновение цепочки из нескольких звеньев, без которых приобрести валюту на бирже невозможно. Физлицу нужно обратиться в брокерскую компанию, открыть счёт в банке и установить специальное программное обеспечение. Однако, если валюта покупается часто, то всё это не доставит серьёзных неудобств.

- Необходимость предварительной профподготовки: сбор денежных средств, открытие брокерского счёта, освоение начальных навыков работы на бирже и программного обеспечения.

- Наличие неторговых рисков, связанных с работой брокера, который проводит сделки.

Так ли это выгодно? Давайте посчитаем

Проверим выгодность покупки 10 000 долларов на бирже и в банках.

Курс обмена валюты на сайте банки.ру

На бирже покупка 10 000 долларов обойдется в 655 775,00 рублей, а по самому выгодному курсу в банках Москвы 658 000 рублей.

Условия тарифа у брокера Открытие

Свежие записи

Шаг 1. Правильный выбор брокерской компании

Купить валюту самостоятельно на Московской бирже не получится. Это можно сделать только посредством обращения к посреднику – брокерской компании, аккредитованной на бирже. Сегодня на Московской бирже имеют аккредитацию более 600 различных финансовых компаний. Среди них есть и крупные банки, и разнообразные брокерские фирмы. Полный перечень аккредитованных на бирже организаций доступен на странице по адресу http://moex.com/ru/members.aspx.

Нам подойдет не любая компания, а только та, напротив которой в столбце «валютный рынок» установлена галочка. Это значит, что брокер имеет право совершать посреднические операции по покупке или продаже валюты.

Наличие этой галочки – необходимое, но вовсе не достаточное для выбора брокерской компании условие. Нужно обязательно узнать подробно о всех особенностях покупки валюты посредством конкретного брокера. Здесь имеют значение и ваши цели. Так, если у вас нет намерения постоянно зарабатывать на спекуляциях на бирже, т.е. вы просто хотите однократно купить доллары (либо покупать их периодически), то для вас не очень важна величина спреда, который все равно будет значительно меньше, чем в банке. Однако в этом случае довольно большое значение для вас будет иметь размер тарифов за открытие брокерского счета, за пополнение этого счета в рублях и за вывод валюты со счета.

Обычно величина тарифа за ввод или вывод средств на счет и со счета не только составляет определенный процент от суммы операции, но еще и ограничена конкретным минимумом. Поэтому покупка валюты через биржу является невыгодной для сумм меньше определенного размера. Из-за наличия минимального ограничения покупать небольшие объемы валютных средств целесообразнее в обычных кассах банков.

Ряд брокеров вообще могут не выводить средства со своих счетов в иностранной валюте, предоставляя возможность вывода только в рублях

На этот момент тоже следует обращать внимание, потому что такие брокеры нам категорически не подходят

Желательно сразу же ознакомиться с тарифом на обналичивание валюты в том банке, в который будет осуществляться вывод средств с вашего брокерского счета. Разумеется, чем ниже будет данный тариф, тем лучше. Здесь есть еще один интересный нюанс: некоторые банки предоставляют возможность обналичить валютные средства бесплатно, однако лишь в том случае, если ваши деньги пролежат на счету минимум месяц. В определенных случаях это может быть для вас весьма выгодно.

Еще одним важным моментом является минимальный размер лота покупки долларов. Сразу отметим, что на Московской бирже в целом нельзя купить либо продать меньше 1000 единиц валюты. Однако у различных брокерских компаний величина минимального лота может оказаться еще выше, к примеру – от $10000. Если же вы хотите приобрести меньшую сумму, то придется искать другого брокера.

С точки зрения надежности лучше приобретать валюту на бирже посредством крупнейших банков. Однако стоит учесть, что тарифы и другие условия мелких брокеров могут быть куда более привлекательными. Здесь вам предстоит самостоятельно решать, что важнее – выгода или надежность.

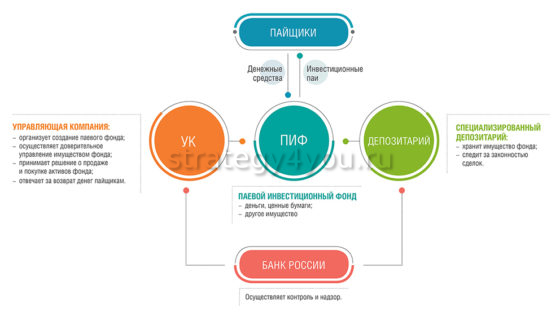

Что такое брокерский счет

Брокерский счет открывается по заявке клиента лицензированным брокером с целью обеспечения хранения денежных средств и ценных бумаг, а также для оперирования ими в рамках купли-продажи на российской бирже и на зарубежных площадках. Он дает выход на биржу, что невозможно через банковский счет. В зависимости от формата сотрудничества и типа планируемых к заключению сделок различают несколько видов брокерских счетов:

- наличные, позволяющие сразу же после регистрации проводить инвестиционные операции;

- индивидуальные инвестиционные, оформляемые на определенный временной период с перспективой ежегодного получения до 52000 рублей для налогового вычета;

- маржинальные, с предоставлением клиенту дополнительных средств в кредит для использования их в торговле на фондовом рынке;

- опционные, для доступа к торговле опционами.

Курс биржевой покупки валюты выгоднее обменного

В чем преимущества и недостатки покупки на Мосбирже

Главная причина, по которой валюту выгоднее покупать на бирже — это минимальные спреды. Деньги разных стран здесь можно купить дешевле, чем в банке, и продать дороже.

Банковский курс, как правило, также отстает от рыночного, а значит быстро заработать на колебаниях котировок в обменном пункте не получится.

Несмотря на такое весомое преимущество, покупка валюты на бирже имеет некоторые недостатки:

- Комиссия брокера. Например, Сбербанк берет 0,2 % от суммы сделки, ВТБ – 0,05 %, Тинькофф — от 0,025 до 0,3 % в зависимости от выбранного тарифного плана.

- Комиссия биржи. Размер сбора на Московской бирже равен 0,0015 %, но не меньше 25 рублей при условии, что объем сделки менее 50 лотов.

- Комиссия за вывод средств. Как правило, ее величина составляет 0,1-0,2 % от перечисляемой суммы, либо фиксированный размер в 10-15 долларов. Но если Вы хотите вывести деньги на карту, выпущенную тем банком, который входит в группу брокера, то комиссия в таких случаях обычно отсутствует.

За рубли на Московской бирже можно приобрести 10 валют. Но каждый брокер может вносить свои ограничения.

Что такое отладка по USB

[Шпаргалка] Программное создание элементов формы

Возможные варианты

Вариант 1. Смириться

И ждать пока на счете не накопится необходимый для новой покупки капитал. Но если в активы вложена не очень большая сумма, то возможно придется ждать очень долго. Особенно, если вы планируете покупать только облигации (от 1000 УЕ). И речь идет минимум о нескольких месяцах простоя денег.

Вариант 2. Вывести с брокерского счета

Далее деньги можно снять. Либо конвертировать по банковскому курсу в рубли. Потом снова завести на брокерский счет и купить какие-нибудь менее дорогие рублевые активы (те же облигации по 1000 рублей за штуку).

Схема немного геморройная, согласен. Но позволяет сразу реинвестировать получаемую долларовую прибыль.

Есть ли минусы? Естественно. Кроме вышеперечисленного длинного пути гонения денег мы получаем:

- Невыгодный курс обмена в банке. Естественно по сравнению с биржевым. Сразу можно потерять 1-2% от суммы сверху.

- Некоторые брокеры, за вывод средств в валюте обложат вас комиссиями. И возможно весьма не маленькими. И может получится даже, что размер поборов, будет выше выводимой суммы. Здесь нужно уточнять тарифы на валютные выводы у своего брокера. Некоторые позволяют выводить валюту в свой банк бесплатно.

- Налоги. При выводе денег с брокерского счета, с вас сразу снимут налог на прибыль. То есть по факту вы получите денег уже на 13% меньше. Налоги с вас конечно бы и так взяли. Но только в начале следующего года. И можно было бы погонять эти не удержанные 13% и поиметь с них какую-то дополнительную копеечку.

Вариант 3. Покупка-продажа неполных лотов

Мало кто знает, многие брокеры предоставляют услугу покупки-продажи валюты неполными лотами. Вплоть до 1 доллара(или евро). Почему-то они не очень ее афишируют.

По моему, самый оптимальный вариант для владельцев небольших иностранных активов. Получаем прибыль в долларах (дивиденды или купоны). Сразу обмениваем на рубли. Или докупаем еще долларов до суммы, необходимой для покупки новых бумаг. И рыбку съел и прибыль реинвестировал. )))

Как купить валюту на бирже

Для того, чтобы выгодно купить валюту на Московской бирже необходимо иметь брокерский счет. Напрямую купить на бирже невозможно. Только через профучастника, у которого есть брокерская лицензия. Также невозможно купить валютные пары через форекс-дилеров. Поэтому, необходимо открыть брокерский счет ил воспользоваться уже имеющимся.

Ниже показана наглядная картинка, почему покупка валюты на бирже более выгодна, чем обмен в банке. Кстати, многие начинающие инвесторы употребляют термин конвертация валюты и думают, что это не биржевая сделка. Однако это не так. Любой обмен валюты через брокера на Московской бирже это такая же сделка, как покупка акции или облигации.

Преимущества валютного рынка

Преимущества валютного рынка

Программы для покупки валюты

Обзор торговых терминалов для покупки акций я уже делал. Точно также с помощью этих программ можно купить и доллар, евро, фунт или франк. Никаких различий. Достаточно сделать определенные настройки, которые всегда можно уточнить у своего брокера. В последние несколько лет активно развиваются брокерские мобильные приложения, через которые также можно осуществлять сделки на Валютном рынке из любого места в любое время.

Ниже наглядно показываю, как у брокера БКС (слева) и ВТБ Банк в мобильных приложениях выглядит список с валютами. Стоит заметить, что количество доступных валютных пар может отличать у разных брокерских компаний. Например, у ВТБ Банка в данный момент всего 3 пары можно купить (USDRUB, EURRUB, EURUSD), а у БрокерКредитСервиса целых 8 валютных пар. Включая, китайский юань и японскую йену.

Скриншоты из приложений Мой Брокер (слева) и Мои Инвестиции (справа)

Одним из удобных инструментов является дробный лот по валюте. Это когда можно купить всего 1 доллар или 723 доллара. Ведь стандартные лоты на бирже составляют 1000 условных едениц. Кстати, комиссия по дробным валютным лотам совсем небольшая — меньше 0,05% от суммы сделки брокерская комиссия и 1 руб от сделки биржевая комиссия. Минимальные издержки при трейдинге валютными парами.

Валютное хэджирование

Это довольно интересная тема, хотя и не для начинающих. Валютным хэджированием обычно занимаются компании, у которых проходят поставки товара из-за границы. Либо наоборот, компания является экспортером и хочет зафиксировать будущий курс при взаиморасчетах. Простым языком это страховка на случай резкого колебания курса валюты в невыгодную для вас сторону. Большинство банков оказывают эту услугу исключительно юридическим лицам. Но теперь этот инструмент доступен любому желающему.

На официальной сайте Московской биржи в данный момент есть следующие валютные пары:

- доллар США (USD);

- евро (EUR);

- британский фунт (GBP);

- китайский юань (CNY);

- казахстанский тенге (KZT);

- швейцарский франк (CHF);

- белорусский рубль (BYR);

- турецкая лира (TRY);

На странице Московской биржи есть калькулятор валютного хеджирования. Если, например курс доллара на сегодня 65 рублей, а с вами покупатель будет рассчитываться через 3 месяца, то не хочется, чтобы курс на тот момент был 60 рублей. Поэтому, можно с помощью калькулятора хеджирования купить на брокерском счете инструменты, чтобы зафиксировать курс.

Также и наоборот, когда нужно защититься от роста котировок. Например, сейчас евро стоит 70 рублей, а когда настанет время рассчитываться с поставщиком и курс окажется 80 рублей за 1 евро будет неприятно. Да что там неприятно, компания будет нести финансовые потери. Поэтому, можно сделать через деривативы (фьючерсы и опционы) конструкцию для хеджа.

Инструменты для хеджирования

Инструменты для хеджирования

Инструментарий от MOEX абсолютно бесплатный и очень удобный. Он подходит, как для частных инвесторов, так и для компаний. Далеко не многие трейдеры и инвесторы знают про эту возможность на бирже. И пока еще мало спекулянтов ей пользуются. Моя задача, как раз рассказать об этой возможности. Ниже скриншоты интуитивно понятного и простого калькулятора.

Калькулятор для расчета курса валютного хеджирования

Калькулятор для расчета курса валютного хеджирования

После того, как вы ввели нужные вам параметры сделки — система предложит решение. В качестве решения будет точный список финансовых инструментов, которые нужно купить. Можно бесплатно моделировать ситуации развития будущего фондового рынка. Поэтому, если вам интересна торговля на валютном рынке — рекомендую использовать этот инструмент.

vote

Article Rating

Поделиться материалом

Готовые решения по ипотеке в банке «Кубань Кредит»

Шаг 3: Вывод средств

Итак, обмен состоялся, и на счет поступили деньги. Теперь появляется вопрос о том, как эти средства перевести на свой личный счет. Клиенту необходимо оформить заявку в кабинете посредника и уплатить указанную в договоре комиссию. Процесс аналогичен работе в интернет-банке.

Заявку обрабатывают в рабочие дни. Перевод на банковские реквизиты осуществляется в течение часа, иногда средства могут поступить на карту на следующий день. Например, оформив заявку на вывод денег в пятницу, клиент получит указанную сумму в понедельник.

Возможны ситуации, когда деньги не могут быть переведены на счет по различным причинам. И в большинстве случаев это законные правила, которые защищают интересы посредника и доказывают, что обмен валюты не часть мошеннической схемы.

Клиенту могут отказать в выплате, если:

- ввод денежных средств был осуществлен через Qiwi, а вывод планируется на банковскую карту;

- клиент был уличен в жульничестве, его счет замораживают до выяснения обстоятельств;

- имеются задолженности, выставленные лоты и открытые заявки;

- есть ограничение на выводимую сумму, и клиент превысил установленный порог;

- IP компьютера был заблокирован в целях безопасности, убрать заморозку можно, позвонив посреднику и подтвердив вывод.

Если проблему не удается решить с помощью службы поддержки, то с заявлением можно обратиться в суд и правоохранительные органы.

Вывод валюты и комиссии

Итак, если сделка по приобретению/продаже валюты на бирже совершена, дальше следует переводить средства на брокерский счет и обналичивать.

Однако прежде придется заплатить комиссию за услуги брокера и за услуги банка, выводящего валюту. Если сумма конвертации небольшая, вывод средств может стоить до 3% от суммы сделки. Выгоднее менять от 500 тыс. рублей, в этом случае стоимость вывода будет, как правило, не более 0,5%.

Итак, покупать валюту на бирже в ряде случаев заметно выгоднее, чем традиционно в кассе банка или обменниках.

Перечислим кратко преимущества:

- Выгода: на бирже разницы между курсом продажи и покупки почти нет.

- Удобство: можно совершать сделки удаленно, через интернет.

- Прибыль: можно даже заработать, если сыграть на колебании курса.

Разобравшись со всеми нюансами, обменять валюту на бирже будет достаточно несложно. Но стоит иметь в виду, что реально в плюсе можно оказаться лишь в том случае, если менять крупные суммы – не меньше трех тысяч долларов или евро. В мелких операциях выгода будет не слишком заметна.