Что такое инфляция: причины и последствия для экономики страны

Содержание:

- Почему дефляция опасна для экономики?

- Функции инфляции

- А как же доллары

- Исторические примеры

- Подготавливаем стены

- Помощник

- Как возникла инфляция?

- Антиинфляционная стратегия

- Условия ипотечного кредитования

- Причины инфляции

- Статьи о дебетовых картах

- Обменные пункты банков Уфы на онлайн карте

- Можно ли реструктуризировать кредиты через суд без банкротства

- Разновидности инфляционных процессов

- Законно ли навязывания дополнительных продуктов?

- Для начала — что такое инфляция в экономике?

- Виды инфляции по причинам возникновения и по уровню

- Внутренние причины инфляции

- Причины инфляции

- Социально-экономические последствия инфляции

- Индекс инфляции

- Инфляция в России

Почему дефляция опасна для экономики?

Спад цен на продовольствие и услуги хорош только для населения. Экономике страны же он наносит огромный урон.

За пример возьмем следующую ситуацию: до обрушения цен килограмм колбасных изделий можно было купить за 360 рублей, после — за 300 рублей. Для потребителя, на первый взгляд, это несомненный плюс – нужно меньше денег. А теперь давайте посмотрим на дефляцию со стороны производителя продукта питания. Несмотря на то, что упали цены на сырьевые материалы, прибыль предприятия так же стала ниже. Теперь за килограмм товара производитель получит лишь 300 рублей, что практически на 17% меньше, чем до дефляции. Для того чтобы хоть как-то увеличить доходы во время периода отложенного спроса, производителю придется еще больше уменьшать стоимость итогового товара и урезать заработную плату работника. Бесконечно делать это невозможно, поэтому часть производств станут банкротами. А те производители, которые выживут во времена дефляции, будут вынуждены еще больше сокращать зарплаты и оптимизировать производство. Это приведет к снижению налоговых выплат и застою в экономике.

Дефляционная спираль

Для любого глобального снижения цен характерна, так называемая, дефляционная спираль. Алгоритм ее возникновения можно описать следующим образом:

- Прежде всего, падает спрос на товары и услуги по той причине, что потребитель начинает откладывать деньги, ожидая еще больший спад цен.

- Население начинает более глобально запасаться деньгами, изымая их из оборота.

- Предложение предприятий становится выше, чем спрос населения.

- Поскольку спрос потребителей уменьшается, производитель снижает цену на товар или услугу с целью увеличения товарооборота.

- Поскольку урезание цен приводит к падению доходов, многие предприятия объявляют себя банкротами и ликвидируются.

- Сокращение количества производств приводит к массовой безработице.

- Спрос на товары и услуги, по-прежнему, уменьшается.

- Снижение прибыли предприятий приводит к тому, что производитель не может оплачивать налоги и прочие долги.

- Кредитование урезается, займы становятся дорогими для потребителя.

- В условиях массовой безработицы люди еще активнее начинают сберегать средства.

- В очередной раз падает стоимость на предложения производителей.

- Снова падает спрос на рынок товаров и услуг.

- Ожидается дальнейшее урезание цен.

Почему возникает дефляция?

Всего различают четыре механизма возникновения такой экономической обстановки:

Увеличение спроса на деньги.

Такая ситуация возникает в том случае, если население начинает массово запасаться деньгами — делать вклады в банковских организациях или хранить их дома. Это приводит к снижению цен, уменьшению денежного оборота и к увеличению ценности валюты. То же происходит, например, и тогда, когда в стране «ходят» две валюты. В такой ситуации населению выгоднее вкладываться в одну из них, в то время, как вторая оказывается в дефиците.

Уменьшение объемов выдаваемых кредитов.

Также к сокращению денежного оборота может привести и снижение кредитования. Его причинами могут стать как экономическая обстановка, так и ограничительные меры государства. Первая ситуация приводит к снижению процентной ставки, что обесценивает кредитование как бизнес. Во втором случае, контроль государства приведет к разрушению отрасли, на которую ограничено кредитование, что также снизит денежный оборот в экономике.

Увеличение производства при условии отсутствия спроса на него.

Если рост производства не сопровождается увеличением заработной платы населения, а также увеличением денежного оборота, он рано или поздно приведет к дефляции. Падение цен обусловлено избыточным производством товаров, на который отсутствует спрос. То есть население предпочитает откладывать деньги, а не тратить их на покупки.

Чрезмерное регулирование экономики государством.

Чрезмерное регулирование денежного оборота и резкое изменение минимальной процентной ставки Центрального банка России также приводят к урезанию стоимости товаров и услуг.

Как избежать дефляции?

Мероприятиями по предупреждению и сглаживанию дефляции являются:

- Уменьшение налогообложения для компаний, среднего и малого предпринимательства, производств.

- Снижение ключевой ставки Центробанка для того, чтобы сделать условия кредитования более привлекательными для потребителя. В этом случае выдача займов увеличивается, регулируется спрос, и выравниваются цены на товары и услуги.

Примеры дефляционных процессов

В мире зарегистрировано три крупнейших случая возникновения дефляции:

- 30-е годы 20-го века — Великая депрессия.

- 80-е годы 20-го века в Японии.

- Финансовый кризис 2008 года.

Функции инфляции

Несмотря на то что для многих из нас данное понятие ассоциируется с негативным процессом в экономике, она на самом деле имеет свои функции и положительные стороны, рассмотрим их:

- Производителей стимулирует рост цен на товары или услуги, что само собой говорит о стабильности на внутреннем рынке, значит, по-прежнему народ обеспечен рабочими местами, а предприниматели исправно платят налоги в бюджет государства.

- Благодаря инфляции на рынке происходит естественный отбор, то есть в условиях конкуренции лидируют крупные и стабильные компании.

- С помощью инфляции уменьшается уровень безработицы, потому что рост цен стимулирует людей больше работать и зарабатывать.

- Еще одно преимущество – владельцы собственных сбережений размещают их на счетах в банках, предотвращая обесценивание денег, что развивает и укрепляет банковскую систему.

- Среди производителей ведется конкуренция, а это повышает качество товаров и услуг.

Как видно, данный процесс в экономике необходим и влияет положительным образом. Но это только тогда, когда уровень инфляции не превышает 10% в год. Например, в странах Евросоюза данный показатель держится на отметке 3,5% в год.

А как же доллары

Исторические примеры

Инфляция существовала с начала существования рыночных отношений между людьми. Правители первых государств мира старались снизить темп роста инфляции путем повышения налогов и других примитивных мер. Рассмотрим яркие проявления инфляции в истории разных стран мира:

1. Инфляция во Франции

Одним из самых ярких примеров такого явления считается ситуация, сложившаяся во Франции во время буржуазной революции во второй половине XVIII века. Власти государства стали выпускать ассигнаты для покрытия расходов государства. Выпуск ассигнатов привел к стремительному росту цен. За несколько лет стоимость буханки хлеба выросла в три раза, не говоря уже о других продуктах первой необходимости. Многие рабочие потеряли свои места, а зарплаты работающей части простого населения не хватало на покрытие даже основных расходов.

От инфляции пострадали практически все слои населения. Основной удар пришелся по сельским жителям, простым ремесленникам и рабочим на фабриках. Власти вместо предотвращения волнений в государстве и помощи населению стали проводить антинародную политику, устраняя всех недовольных. Ситуация в стране стабилизировалась лишь после государственного переворота, когда новые власти установили фиксированные цены на предметы первой необходимости, и создали специальное подразделение для изъятия излишков продукции у богатых торговцев. Также в то время вошли в употребление продовольственные карточки.

К сожалению, эти меры хоть и дали свои результаты на некоторое время, но они не могли полностью устранить все последствия сильной инфляции предыдущих годов, и вскоре инфляция снова достигла своего апогея.

2. Инфляция в России

На протяжении своего исторического развития Россия знавала немало примеров инфляции. Самым ярким случаем было увеличение выпуска бумажных денег во времена царской России. В то время экономика государства переживала не лучшие времена, в казне не хватало средств после войн и чрезмерных трат царской семьи. Тогда в оборот ввели бумажные деньги. Они назывались ассигнациями, и первый выпуск превысил 1 миллион рублей. Считалось, что выпуск бумажных денежных средств успешно заменит тяжелые и неудобные в обращении монеты. На самом же деле это привело к сильной инфляции и значительному спаду в экономике государства.

В XIX веке инфляция снова посетила Россию вследствие эмиссии и роста дефицита бюджета. Война ознаменовала огромные расходы государства, дефицит бюджета продолжал расти. Сильнее всего инфляция, как и следовало ожидать, ударила по простому населению, особенно крестьянам. Эксплуатация людей помещиками достигла своего расцвета. Кроме того, инфляционные процессы затронули производство и натуральное хозяйство. Вскоре стоимость товаров возросла в несколько раз, в стране расцвела спекуляция.

Власти предприняли некоторые меры по снижению инфляции, в частности, выпуск ассигнаций был

прекращен, а выпущенные ранее деньги стали активно изымать из оборота. К сожалению, попытки стабилизировать национальную валюту потерпели сокрушительныйпровал. Вскоре стоимость основных товаров и продуктов питания возросла более чем на 80 %, а зарплата упала несколько раз.

На протяжении истории практически в каждом развитом государстве мира происходили инфляционные процессы в том или ином виде. Обычно инфляция достигала апогея во время продолжительных войн и смены правительства.

Подготавливаем стены

Помощник

Как возникла инфляция?

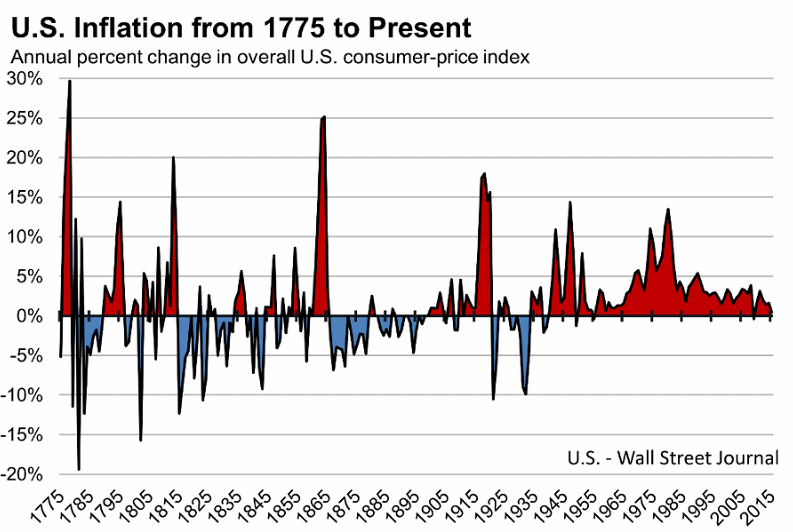

Первый «мировой финансовый кризис», связанный с обесцениванием денег, возник еще во времена, когда деньги чеканились из драгметаллов. Он был вызван резким увеличением количества золота и серебра, которые стали поступать в Европу после открытия Америки. К концу 16 века из-за избытка серебряных монет товарные цены выросли в 2,5-4 раза. Вообще же в средние века инфляция сменяла дефляцию — первая возникала в результате войн и товарного дефицита, тогда как вторая как правило означала отрезки мирной жизни с эффективным производством:

Другая картинка, касающаяся Соединенных Штатов, позволяет проиллюстрировать возникновение инфляции более подробно:

Здесь уже есть улучшенная возможность сопоставить инфляционные пики конкретным годам — и как можно видеть, самые высокие из них приходятся как раз на войны:

- Война за независимость США (1775—1783)

- Англо-американская война (1812—1815)

- Гражданская война в США (1861—1865)

- Первая мировая война (для США 1917—1918)

- Вторая мировая война (1941—1945)

При этом, кстати, хорошо заметно, что Великая Депрессия 30-х сопровождалась значительной дефляцией — поэтому в то время, как купившие накануне кризиса акции теряли капиталы и выбрасывались из окон, владельцы облигаций (тех эмитентов, которые не обанкротились) оказались в выигрышном положении. Сложившаяся ситуация более чем на 20 лет стала причиной консервативных портфелей инвестиционных американских компаний.

Но вернемся к истории инфляции. После переизбытка серебряных денег новое повышение цен было спровоцировано ростом золотодобычи одновременно в США и Австралии в 50-е годы 19 века. В Штатах экономические проблемы вскоре усугубила указанная выше гражданская война 1861-1865 гг. Именно тогда там и был впервые в истории использован термин «инфляция», производный от лат. inflatio – «вздутие».

Из графиков видно, что примерно с 1930-х г. Великобритания и США (а с ними и весь мир) входят в зону постоянной инфляции, которая окончательно утвердилась с падением золотого стандарта в 1973 году. Хотя сегодня в отдельных странах встречаются периодические отрезки дефляции, деньги в целом имеют тенденцию к обесцениванию, что и вынуждает людей прибегать к способам хотя бы компенсировать инфляцию — самым известным и популярным из них является банковский депозит.

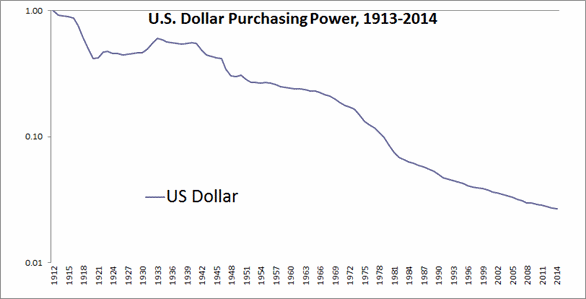

При этом понятно, что чем больше величина инфляции, тем быстрее обесцениваются деньги. Посмотрим на такую картинку:

Итого, даже при относительно небольшой инфляции 5% в год (примерно сколько была в США за последние полвека) через 10 лет «съедается» почти 40% капитала, а через 50 лет от него остается менее 10% стоимости. Начиная с середины 1930-х к 2014 году от доллара осталось лишь чуть более 5% прежней покупательной способности:

В то же время при высокой инфляции на уровне 15% в год всего через 5 лет от денег остается лишь половина их изначальной стоимости. Ставки по банковским депозитам примерно равны инфляции и в отдельные годы могут даже ее обгонять, однако на длинных дистанциях последней удается «отъесть» и от депозитов некоторую часть капитала.

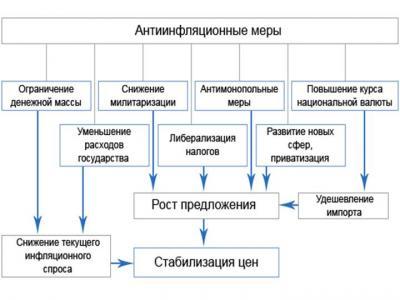

Антиинфляционная стратегия

В целом в процессах инфляционной направленности положение двух величин «на качелях» — спроса/предложения, именно их балансирование напрямую влияет на стоимостную составляющую денежных единиц. В целом поддержанием этого баланса занимается антиинфляционная политика. Ее задачи заключаются в поддержании баланса в пределах экономических категорий и отраслей в целом. Антиинфляционной направленности политика — это комплексная мера гос. урегулирования экономики, нацеленная на борьбу с инфляционными проявлениями.

Стратегия, которая включает в себя меры, механизмы с ориентировкой на долговременные результаты. Тактика с обхватом мер и механизмов с направлением на краткосрочные результаты. Антиинфляционная стратегия состоит из механизмов долгосрочного действия. Поэтому ее воздействие ощутимо экономикой лишь по истечении определенного времени. На первом месте данной стратеги стоит уменьшении инфляционных ожиданий, в частности, что касается цен. Достигнуть этого можно двумя методами:

- первое – это всемерное укрепление механизмов рынка;

- второе – формирование и реализация курса, который направлен на искоренение неуправляемой инфляции с повышением доверия большей части населения.

На втором месте этой стратегии – долгосрочная денежная политика. Цель, которой регулирование роста денежной массы, а методами являются жесткие лимиты на ежегодный прирост массы денег. На третьем месте стоит бюджетная политика и прочие составляющие элементы хозяйственно-экономической деятельности.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Условия ипотечного кредитования

Причины инфляции

Экономисты называют следующие основные причины инфляции:

- уменьшение ВВП при прежнем объеме денег в обращении;

- увеличение объемов кредитования физических лиц и компаний;

- денежная эмиссия в качестве средства покрытия государственных расходов;

- чрезмерная монополизация экономики, позволяющая корпорациям-гигантам перекладывать на потребителя непомерные издержки

- для сырьевых экономик — изменение мировых цен на сырье

Для правительства умеренная прогнозируемая инфляция – способ стимулировать спрос, тем самым положительно влияя на финансовое положение субъектов бизнеса и налоговые поступления в бюджет.

Эффективный способ сдерживания инфляции – ключевая ставка, по которой Центробанк РФ и центральные банки других стран кредитуют банковские организации. Понижение ставки увеличивает кредитование и экономическую активность, но в то же время усиливает инфляцию, повышение – наоборот.

Статьи о дебетовых картах

Годовое обслуживание дебетовых карт

Что такое неразрешенный (несанкционированный) овердрафт?

Завести дебетовую карту: как это сделать?

ПАО Сбербанк: реквизиты

Обменные пункты банков Уфы на онлайн карте

Можно ли реструктуризировать кредиты через суд без банкротства

Разновидности инфляционных процессов

В экономической теории, рассматриваются различные разновидности, отражающие особенности. Нижеприведенные определения помогут понять, что такое инфляция в экономике. В соответствии с темпами инфляции:

- Нормальная. Общий уровень цен растет медленно, не более чем 3–3,5% в год. Сделки заключаются в номинальных значениях, без индексации, то есть «бизнес» не ожидает развития инфляционного процесса. Медленное изменение ценового уровня не ограничивает расходы домашних хозяйств. Следовательно, совокупные расходы и, соответственно, совокупный спрос, имеют стимулирующее влияние на рост совокупного производства. Этот вид является наиболее лучшим из всех.

- Ползучая. При такой инфляции цены растут относительно медленно, инфляционный уровень составляет до 10% в год. Также называется умеренной и даже полезной для экономики. Покупательная стоимость денег в основном сохраняется, но существует риск заключения контрактов в номинальных ценах. Экономика функционирует нормально. Умеренная инфляция не препятствует росту совокупного спроса и совокупного предложения. В принципе между нормальной и умеренной инфляцией нет существенных различий, поэтому в некоторых исследованиях рассматривается только умеренная.

- Галопирующая. Уровень цен быстро растет от 20 до 200% в год. Наблюдается снижение покупательной способности денег. В большинстве случаев реальные доходы домашних хозяйств и бизнеса снижаются, так как номинальные доходы растут медленнее, чем инфляция. Сбережения обесцениваются, фактическая процентная ставка не только уменьшается, а становится отрицательной. Это заставляет людей использовать денежные средства для приобретения материальных ценностей. Скорость обращения денег, соответственно увеличивается.

- Гиперинфляция. Наиболее плачевное состояние экономики. Цены на все товары хаотично растут от нескольких сотен до нескольких тысяч раз. Деньги теряют свою покупательную способность и вообще перестают выполнять свои функции. В результате этого осуществляется нуллификация национальной валюты. Производство дезорганизовано, существующий бизнес разваливается. Товарно-денежные операции прекращаются, а экономические связи, хотя и ограниченные, осуществляются на бартерной основе. Наступает в результате войн, политических и экономических кризисов, а также стихийных бедствий.

На основе факторов, которые ее вызывают:

- Спрос.

- Издержка.

Другие виды:

- Сбалансированная – одновременно происходит повышение цен на различные товары.

- Несбалансированная – цены на продукты повышаются в различной степени.

- Ожидаемая – заранее предвиденная и поэтому в какой-то степени управляемая.

- Непрогнозируемая – порождает большое перераспределение, и снижение реальных доходов, в результате чего теряется смысл долгосрочных контрактов.

Законно ли навязывания дополнительных продуктов?

Для начала — что такое инфляция в экономике?

Инфляция — это повышение общего уровня цен на товары и услуги на длительный срок. Из-за инфляции, на одну и ту же сумму денег по прошествии времени можно купить меньше товаров и услуг — то есть деньги как бы «обесценились» и теперь их нужно больше для тех же потребностей. В рыночной экономике инфляция — одна из причин повышения цен.

Рассчитывает инфляцию Росстат на

Стоит отметить, что инфляция есть всегда — и наилучшим вариантом считается, когда цены растут незначительно, до 6% в год. Нельзя просто «заморозить» цены — именно это во времена СССР приводило к пустым товарным прилавкам: производители не могли знать, сколько товаров нужно выпустить, а магазины — сколько товаров закупить. Поэтому в рыночной экономике цены определяет не государство, а рынок.

Все участники экономической деятельности ориентируются на показатель инфляции. Например, производители товаров учитывают ее, когда устанавливают цены, то же самое делают и магазины. Банки учитывают инфляцию, когда определяют ставки по кредитам, государство — когда устанавливает тарифы на ЖКХ.

Виды инфляции по причинам возникновения и по уровню

Инфляция – довольно изученное экономистами явление, поэтому разработана ее четкая классификация в зависимости от критерия, по которому происходит анализ.

По механизму действия (причинам возникновения)

Инфляцию, в зависимости от механизма ее возникновения и действия, подразделяют на следующие виды:

-

Инфляция спроса (дефицит товаров). Совокупный спрос на товары превышает их совокупное предложение → экономика реагирует увеличением цен. Другими словами, инфляция спроса возникает, когда количество денежных средств в обороте превышает сумму товаров и услуг, предлагаемых к продаже.

Пример инфляции спроса: вы заработали больше денег, чем обычно, поэтому пошли в магазин и купили новый телевизор. Так же поступили все ваши соседи и знакомые. В результате все телевизоры были распроданы.

Производитель не может выпускать большее количество товара из-за полной занятости своего производства, поэтому он производит прежнее количество телевизоров, но увеличивает цену. Результат – рост цен и сокращение товарного дефицита;

- Инфляция издержек (предложения). В данном варианте рост цен провоцируется увеличением издержек на производство товара, которые закладываются в отпускную цену. Издержки могут возрастать вследствие повышения цен на сырье, комплектующие, из-за прибавки заработной платы сотрудникам, высокие проценты банковских кредитов, увеличенное бремя налогов.

По уровню (темпу роста)

Численные показатели инфляции, указанные в разных источниках, разнятся, поэтому возьмем усредненные данные. Принято различать:

- Нормальная инфляция: от 3 до 5 % в год. Прекрасный показатель, характерен для стран с развитой экономикой;

Ползучая: от 5 до 10 %. Такой уровень инфляции является, по мнению экономистов, показателем стабильности экономики;

Галопирующая: от 10 до 50 %. Опасна для экономики, инфляционный процесс может стать неконтролируемым и перейти в следующую стадию. Такая картина характерна для развивающихся стран;

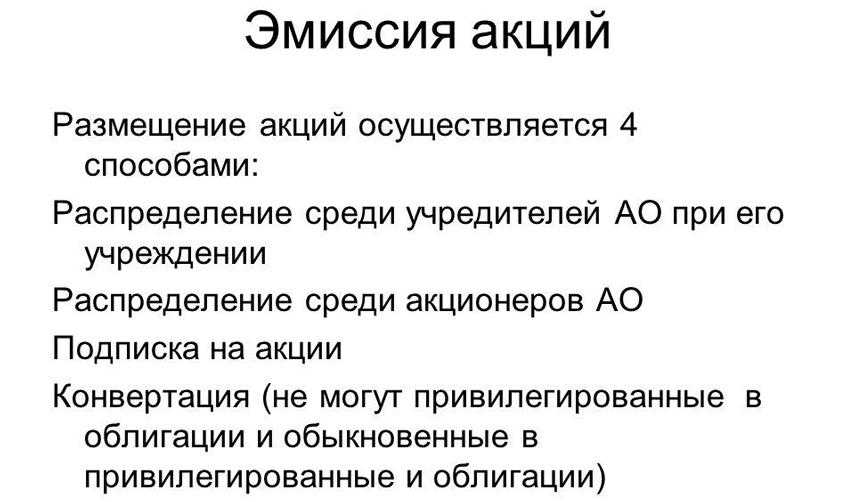

Гиперинфляция: свыше 50 %. Возникает при дефиците государственного бюджета из-за искусственного «вливания» дополнительной денежной массы (печатания денег), называемом эмиссией (что это?).

Внутренние причины инфляции

Однако не только влияние внешнего рынка приводит к инфляционным процессам, но и внутренние экономические причины в стране привести к этому явлению.

- Недостаточность активов в госбюджете;

- Увеличение расходной составляющей на военные цели;

- Увеличение расходной составляющей на социальные цели;

- Чрезмерные инвестиционные расходы в пределах отдельных отраслей;

- Диспропорции в структуре экономики.

Если рассматривать Россию, то причинами инфляции становится отставание отраслей потребительского сектора по сравнению с отраслью тяжелой промышленности, а также недостаток в регулировании хозяйственного сектора.

В исследованиях разных экономических школ можно найти различные объяснения причин, порождающих инфляционные процессы. А вопрос основных факторов пока остается неизменным. В науке принято принимать две их группы: монетарные и немонетарные.

- Монетарные напрямую связаны с действиями ЦБ РФ.

- Немонетарные – прочие факторы экономических и социальных характеров.

Внутренние причины делятся на монетарные и немонетарные процессы. Сторонниками первой предполагается: источники инфляции – денежные средства — ключевая причина формирования инфляционных изменений.

Относятся к этому следующие:

- Увеличиваются массы денег в обращении;

- Возрастающие скорости оборачиваемости наличности.

В данном случае дальнейшее развитие инфляционной составляющей напрямую связано с тем, что скорость оборачиваемости денежных единиц растет намного быстрее, чем производственный рост. Но увеличение скорости оборота может являться следствием усовершенствования банковского дела и системы. Последователи немонетарной теории объясняют причины инфляции кратко и понятно: она вызываются как оборотом денег, так и действием сферы производственной. Сама она появляется в результате роста производственных затрат, ожиданий последствий от изменений в структурах спроса. Далее рост зарплаты, прибыли налога и т.д. вызывает возникновение шока предложений.

- Причинами в данном случае являются:

- Нарушается баланс между массой товара и денег;

- Возникает дефицит бюджета;

- Происходит милитаризация экономики;

- Товары народного потребления становятся дефицитом, что автоматически повышает на них цены;

- Монополия производителей или профсоюзов нарушает действие механизма рынка;

- Действия государства в сфере налогообложения малоэффективны.

Так как повышенные ставки налогов приводит к тому, что замедляется рост производства и последующих продаж производимого товара.

У инвесторов пропадает стимул вкладывать свои деньги в производство. Народ ждет повышающихся цен, активно закупая товары впрок. Это естественно вызывает инфляцию спроса и вслед за ним растут цены. Ускорение течения инфляционной составляющей напрямую связано с основными экономическими ресурсами. В основной массе вялотекущие процессы обесценивания денежных единиц, рост безработицы или дефицит товарной составляющей формируется на фоне роста стоимости следующих категорий:

- Нефти и нефтепродуктов;

- Драгоценных металлов и значимых акций;

- Ключевых биржевых показателей и индексов;

- Эффектов базы.

Причины инфляции

Исторически сложилось так, что первопричиной данного явления стала чрезмерная эмиссия денег. Простыми словами – государство выпускало новые денежные знаки для того, чтобы покрыть дефицит бюджета. Отсюда появляется вторая причина – это повышение военных расходов. Она тесно взаимосвязана с первой причиной, то есть государство вынуждено выпускать новые денежные знаки для содержания армии, даже в мирное время. Вообще, данный термин впервые появился в Северной Америке в период Гражданской войны 1861—1865 г. Но в современных условиях рыночной экономики есть ряд других причин этого явления.

Откуда берется инфляция:

- Монополизация рынка, то есть на рынке доминирует предприятие, производящее определенный ассортимент товаров, которое подавляет остальные предприятия и влияет на ценообразование.

- Низкий уровень развития национальной экономики государства.

- Чрезмерная кредитная экспансия, то есть банки проводят большое количество кредитных операций с целью получения собственной прибыли.

- Повышение стоимости импортированных и экспортируемых товаров.

- Активный приток иностранной валюты, обмениваемой на национальную.

- Девальвация национальной валюты – то есть снижение ее стоимости по сравнению с твердой мировой валютой.

- Чрезмерное налогообложение, схема довольно простая правительство поднимает ставку по налогу для предпринимателей, а его стоимость, как известно, заложена в рыночной стоимости товара или услуги.

Кроме внутренних причин инфляции, в стране есть и несколько внешних факторов. Например, рост цен на мировом рынке на импортируемые товары. Другая актуальная причина – это рост мировой иностранной валюты. И последнее – снижение спроса на мировом рынке на экспортный товар.

Виды инфляции по темпу роста

Есть несколько видов инфляции по темпу роста цен. Для начала стоит отметить, что на самом деле умеренная инфляция (ее определение будет представлено ниже) – это естественный процесс, который наблюдается в каждой развивающейся стране и не несет никакой угрозы экономике государства.

Итак, виды инфляции:

- Умеренная или ползучая инфляция – это рост цен не более чем на 10% в год. Как говорилось ранее – это естественный процесс, не предполагающий серьезной угрозы для экономики, кроме того, данный процесс, наоборот, способствует развитию и усовершенствованию производства, а это приводит к ускорению оборота денежной массы, снижению процентных ставок по кредиту, и увеличению объема производства.

- Галопирующая инфляция – это темп роста от 10 до 50%, а экономисты полагают, что она может достигать и 100% и даже 200%, она уже несет большую опасность для экономики государства. Опасность данного вида инфляции в том, что существуют риски при заключении договоров в национальной валюте, в связи с чем контрагент либо повышает стоимость, либо указывает ее в твердой иностранной валюты. Для народа это тоже сопровождается неприятными последствиями, на рынке выживают только крупные стабильные компании, вследствие чего увеличивается уровень безработицы. Народ отказывается от национальной валюты и переводит свои сбережения в иностранную или вкладывает средства в покупку какого-либо имущества, от недвижимости до бытовой техники, а, значит, депозитные счета в банке резко опустошаются.

- Гиперинфляция – это стремительный рост цен от 50% до нескольких тысяч или даже десятков тысяч процентов. Это большой риск не только для экономики страны, но и для каждого человека, потому что в этот период цены на товары растут в несколько раз, заработная плата остается на прежнем уровне, потребители не могут покупать товары и услуги в том объеме как ранее, поэтому мелкие предприятия и даже средние предприятия прекращают свое существование, растет безработица, дефицит бюджета сопровождается резким снижением поступающего в него налога. Кроме того, страдает банковская сфера, потому что денег на депозитных счетах становится все меньше, кредиты не востребованы, а, точнее, ситуация может привести к тому, что людям будет проблематично платить по счетам вовсе.

Социально-экономические последствия инфляции

Инфляция, несомненно, воздействует на экономику. Последствия инфляции могут быть двоякими. Причем невысокий уровень инфляции действует даже стимулирующе, оживляя рыночные отношения. Есть несколько степеней интенсивности инфляции, а именно:

- умеренная, 8-10% в год;

- высокая, до 80% в год;

- очень высокая, более 80% в год;

- гиперинфляция, 50% в месяц.

Но по мере возрастания она может превращаться в труднопреодолимое для общества явление.

- Если показатель годовой инфляции около 2%, то такая экономика считается вообще безинфляционной.

- Уровень инфляции в 8-10% является предсказуемым, поэтому необратимых деформаций в структурах хозяйствования не происходит.

- Переходя рубеж в 10%, инфляция начинает расти параллельно своей интенсивности. Становится труднее делать экономические прогнозы и соответственно принимать решения. Здесь инфляция, нарушая последовательность прогнозов, затрудняет принятие взвешенных решений и вложений в производство, что плохо отражается на состоянии экономики.

- Страны с инфляцией выше 80% вообще не имеют экономического роста. Инвестиции, являясь одним из главных источников роста экономики, блокируются большими процентами, растущими на фоне инфляции. Перекрывается возможность денежных кредитов с длительным сроком, так как возникают трудности в предсказаниях результатов вложения средств.

- Гиперинфляция с ростом цен в 50% в месяц – самая разрушительная по своим последствиям, так как разрушается монетарная и финансовая система страны, вследствие чего экономика полностью заходит в тупик. В таких случаях экономическим субъектам приходится прибегать к бартерным оборотам, потому что национальная валюта обесценена быстрым возрастанием цен.

Гиперинфляция вызывает кризис финансового государства и увеличивает разрыв между необходимыми для нормальной работы общественных отделов финансами и секторами, нуждающимися в государственном финансировании.

Это происходит еще потому, что процесс передачи госфинансов от налогоплательщиков к бюджетникам занимает около трех месяцев, а гиперинфляция может в несколько раз за это время обесценить средства налогоплательщиков.

Как научиться экономить деньги и копить? — здесь больше полезной информации.

Государство в такой ситуации не способно исполнять финансовые выплаты образовательных, здравоохранительных и других бюджетных сферах.

Невозможность выполнения различных финансовых выплат и обязательств из государственного сектора переходит на всю экономическую систему страны. Как снежный ком растет кризис неплатежеспособности.

В свою очередь структуры, получающие финансирование из госбюджета, прекращают выполнение своих финансовых обязательств по оплате ресурсов и т.д. Все субъекты экономики страдают от неплатежей.

Вас заинтересует эта статья — Как выйти из депрессии самостоятельно?

Такие явления как монетарная и финансовая деградация начинают проявляться уже при очень высокой степени инфляции. Гиперинфляционный порог в 50% в месяц может довести к необратимым экономическим процессам.

В государственной системе, подверженной гиперинфляции, ведущей к нарушению хозяйственного механизма, падает уровень реальных зарплат, возрастает безработица. Это ведет к снижению доверия населения к власти и ее методам управления.

– оцените статью, / 5 (кол-во голосов — )

Индекс инфляции

Под индексом инфляции понимают только индекс потребительских цен. Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2015-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Интересный факт: в течение всего времени существования СССР индекс инфляции не рассчитывался (официально). В России такой индекс рассчитывают лишь с 1991 г.

Важно: потребительские цены – это цены, которые реально оплачивает покупатель, и в них уже включены сборы и налоги. Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому

Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому.

Инфляция в России

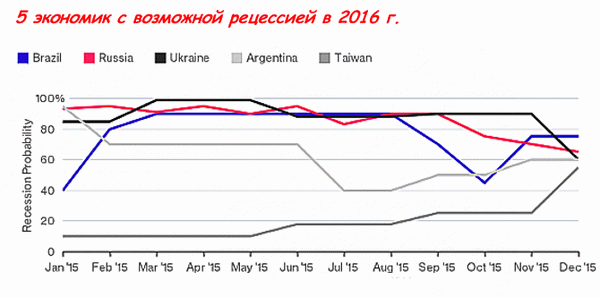

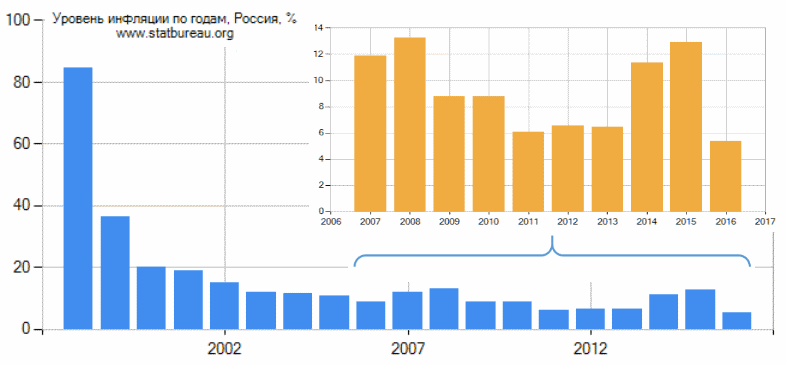

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако расчеты показывают, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. .