Как определить признаки банкротства у должника

Содержание:

- 1.1.1 Историческая справка

- Банкротство юридического лица

- Особенности банкротства отдельных категорий предприятий

- Виды банкротства

- Влияние банкротства

- Способы переноса крупных файлов на запоминающие USB-устройства

- Права и обязанности должника

- Кросс-курс 600 Лир (Турция) к другим валютам

- Виды и признаки банкротства

- Субъектный состав отношений, связанных с регулированием несостоятельности (банкротства)

- Технический дефолт

- Сравнение процедуры несостоятельности физических и юридических лиц

1.1.1 Историческая справка

Первый

Банкротский устав появился в Англии в

1825 г. при Георге IV. Этот акт расширил

число субъектов, имеющих право заявлять

о банкротстве, отнеся к ним должника;

допустил заключение мирового соглашения

большинством 9/10

кредиторов

по сумме требований.

Конкурсный

устав 1849 г. предоставил право должнику

заявить о своем банкротстве только

одновременно с обещанием немедленной

уплаты 25 % долга. Значительно усиливался

контроль суда над конкурсными процедурами.

В

1883 г. вступил в силу Конкурсный устав,

устранивший некоторые недостатки

предыдущих актов, но не лишенный

недостатков собственных. Основными

идеями этого устава были: предоставление

льгот несчастному должнику; предоставление

права управления имуществом должника

не кредиторам, а административным

органам. Устав 1883 г. снял все ограничения

для должника, желающего объявить о своем

банкротстве, и запретил возбуждать

конкурс суду.

Первые

законы, регулирующие конкурсные

отношения, в России появились гораздо

позже, чем в других европейских странах.

Наиболее интенсивно институт банкротства

начинает развиваться с XVIII в., что связано

с ростом капиталистических отношений

после реформ Петра I.

К

1740 г. было составлено несколько проектов

Устава о банкротах, один из которых —

Проект Президента коммерц-коллегии

барона Менгдена, принятый и окончательно

утвержденный 15 декабря 1740 г.

.

В

1832 г. в России был принят Устав о торговой

несостоятельности, который действовал

до 1917 г. Этот Устав состоял из девяти

глав, включающих 138 статей, вводился в

действие без обратной силы и применялся

только к случаям несостоятельности

лиц, осуществляющих торговлю .

Редакция

закона о банкротстве, в условиях

рыночных отношений, была принята

в 1992 году. Документ был одобрен

практически беспрепятственно, поскольку

основной задачей законодателей было

хоть как-то регламентировать постоянно

растущее количество банкротств. Стараясь

учесть проблемы и недостатки,

выявленные в результате применения

первой редакции, депутаты в 1998 году

разработали следующую редакцию закона.

Однако и она не смогла защитить

предприятия от банкротства и связанных

с ним нарушений. К тому моменту

арбитражные управляющие стали главными

виновниками незаконного передела

собственности. Они фактически были

зависимы от мнения и пожеланий

кредиторов. В свою очередь, собственники

предприятий-банкротов присутствовали

в процессе лишь формально, не имея

возможности отстаивать свои интересы.

Таким образом, в банкротстве участвовало

лишь три стороны — кредитор организации,

арбитражный управляющий и суд.

На деле же получалось, что имущество

компании-должника целиком доставалось

кредиторам. Для экономики такое положение

было крайне негативным, поскольку многие

из предприятий банкротились намеренно.

В результате в 2000-2001 годах перед

депутатами возникла необходимость

принять новый Закон — от 26 октября

2002 г. «О несостоятельности

(банкротстве)» № 127-ФЗ. Его концепция

была создана на основе внимательного

изучения технологии и процедуры

захвата бизнеса. В законе появились

4 новеллы, которые позволили существенно

изменить отношение к банкротству

и сдвинули статистику в сторону

уменьшения количества нарушений. При

том, новый механизм заставил арбитражных

управляющих учитывать в процессе

банкротства и интересы должника.

Данный закон является действующим и по

сей день.

Банкротство юридического лица

Понятие и признаки

Главным признаком банкротства является 3-х месячный срок, в течение которого должник не может платить по счетам. При этом сумма долга должна быть не менее 300 тыс. рублей. При соблюдении этих условий арбитражный суд возбуждает производство.

В суд о признании предприятия банкротом могут обратиться:

- сам должник;

- конкурсный кредитор;

- уполномоченные органы;

- работники, как настоящие, так и бывшие, которым задолжали с выплатой выходного пособия или заработной платы.

Все расходы по проведению процедуры банкротства оплачивает должник. К ним относятся почтовые и судебные расходы, государственная пошлина, оплата услуг оценщика, аудитора и т. д. Оплата труда внешнего или конкурсного управляющего зависит от стоимости имущества должника.

Приведу несколько примеров:

- если балансовая стоимость имущества до 250 тыс. рублей, то вознаграждение управляющему не может превысить 10 % от этой суммы, т. е. 25 тыс. рублей;

- от 1 до 3 млн. рублей – не более 85 тыс. рублей + 5 % от суммы превышения стоимости имущества над 1 млн. рублей;

- от 3 до 10 млн. рублей – не более 185 тыс. рублей + 3 % от суммы превышения стоимости имущества над 3 млн. рублей.

Как видите, мероприятие отнюдь не дешевое. Перейдем в процедурам.

Процедуры

В процессе банкротства применяются следующие процедуры в отношении должника:

- Наблюдение. Срок – не более 7 месяцев под надзором временного управляющего. Он проводит анализ финансового состояния предприятия, составляет список кредиторов, реализует мероприятия для сохранности имущества.

- Финансовое оздоровление. Срок – до 2 лет. Отвечает за этот этап административный управляющий. Реализация мероприятий по спасению предприятия. Реструктуризация долга и составление графика платежей по его погашению.

- Внешнее управление. Вводится, если арбитражный суд придет к выводу, что руководители предприятия не справляются с ситуацией. Назначается внешний управляющий на срок не более 1,5 лет с возможностью продления еще на 6 месяцев. Штрафы и пени по долгам не начисляют, что может привести к финансовому оздоровлению должника.

- Конкурсное производство. Проводит его конкурсный управляющий. Срок – 1 год с возможностью продления. Это по сути ликвидация предприятия. За это время реализуется имущество должника для удовлетворения требований кредиторов.

- Мировое соглашение. Несмотря на то, что эта стадия стоит последней, она может быть осуществлена на любом этапе процесса банкротства. Суть его в том, что стороны находят варианты компромисса друг с другом.

Банкротство – это не обязательно ликвидация предприятия. Мероприятия по финансовому оздоровлению помогут реструктуризировать долги, ввести мораторий на начисление штрафов и пени. Ликвидация убыточного бизнеса тоже иногда бывает на руку руководителям, если банкротство не признают фиктивным.

Особенности банкротства отдельных категорий предприятий

Рассмотрим некоторые особенности банкротства особых категорий организаций.

Градообразующее предприятие

Согласно действующему законодательству, градообразующая организация – это организация, численность персонала которой превышает ¼ работающих жителей данного населенного пункта.

Превышение штатной численности в размере 5 000 человек является основанием для отнесения предприятия к числу градообразующих.

Особенности банкротства градообразующих предприятий следующие:

- процедуры финансового оздоровления и внешнего управления отдаются в ведение РФ, ее субъекта или МО и влекут за собой предусмотренные законом особенности;

- если банкротство градообразующих предприятий привело к необходимости продажи имущества, то она проводится при условии сохранения покупателем 50% рабочих мест.

Стратегические предприятия

К стратегическим относят унитарные предприятия, ПАО, деятельность которых заключается в производстве оборонной продукции, чьи акции должны принадлежать государству.

Сюда же включают оборонные промышленные фирмы и организации уголовно-исполнительной системы.

Несостоятельность организаций такого типа имеет свои особенности:

- Банкротство стратегических предприятий и организаций предусматривает увеличенный срок просрочки выплаты обязательств – 6 месяцев, а также иной уровень «порога подведомственности» — 500 000 рублей;

- Арбитражный управляющий подобного рода фирмы обязан иметь стаж работы на стратегических предприятиях, соответствующее образование и опыт;

- Внешний управляющий не имеет права отказаться от исполнения государственного оборонного заказа.

Банкротство – вынужденная мера, требующая строго соблюдения законодательных требований.

Видео о банкротстве предприятия:

Виды банкротства

Признаки банкротства

обусловлены сущностью рыночных отношений.

Их заблаговременное выявление позволяет

определить насколько достижимы конечные

цели и каков риск потерь, которые могут

возникнуть во время их осуществления.

Понятие о финансовой

несостоятельности принято различать

по форме собственности и виду банкротства,

которое бывает:

- реальным;

- техническим;

- умышленным;

- фиктивным.

К процедуре

банкротства применяют термин — техническая

несостоятельность. В таком случае к

финансовым признакам краха компании

относятся значительные суммы дебиторской

задолженности. Это относится к

разнообразным формам собственности,

которые оказали свои услуги третьим

лицам. А последние не закрыли свои

долговые обязательства перед кредиторами.

По большей части техническое банкротство

не сулит полную юридическую ликвидацию

предприятий.

Уголовно наказуемыми

являются признаки фиктивного и

преднамеренного банкротства, которые

выявили во время анализа управленческой

деятельности и финансовой стратегии.

Владельцы компаний фальсифицируют

признаки фиктивного банкротства для

того, чтобы ввести в заблуждение своих

кредиторов и таким образом получить

отсрочку по обязательным платежам.

Чтобы выявить признаки преднамеренного банкротства, придется копнуть глубже и найти заинтересованных лиц, которые предумышленно нанесли ущерб организации. Зачастую владельцы таких фирм выбирают заведомо губительную тактику управления и неправильное распределение финансов, чтобы в итоге привести предприятие к недееспособности.

Признаки банкротства юридического лица 2018. Их выявляют по наличию задолженности кредиторам, партнерам по бизнесу и сотрудникам. Также сюда относится неспособность своевременно выплачивать налоги и вносить деньги по обязательным платежам. В таком случае просрочка выплат по денежным обязательствам у юридического лица должна составлять сумму более 300 тысяч рублей, а по срокам превышать три месяца.

Признаки банкротства

ИП. Индивидуальных предпринимателей

признают неплатежеспособными, когда

они прекращают гасить задолженность,

имеют месячную просрочку по 10 % долговых

обязательств. Также учитывается стоимость

их движимого и недвижимого имущества.

Если сумма не позволяет выплатить долги,

ИП признают банкротом.

Признаки банкротства

застройщика. О финансовой несостоятельности

говорит неспособность погашать долги,

вносить платежи в бюджетные и внебюджетные

организации. Также учитывается риск

снижения прибыли компании и ликвидности

принадлежащего имущества.

Признаки банкротства

физического лица схожи с банкротством

индивидуального предпринимателя. Суд

рассматривает заявление гражданина о

его финансовой несостоятельности, если

он не выплачивает кредиторам денежные

обязательства более 1-го месяца. А также

когда стоимость имущества, которым

владеет человек, не покрывает общую

сумму скопившихся долгов.

Вам стоит знать

о подходах выявления основного признака

того или иного вида финансовой

несостоятельности.

Влияние банкротства

Последствия несостоятельности предприятий очевидны.

- Предприятия-кредиторы не могут вернуть свои денежные средства, из-за чего их экономические риски возрастают.

- Дефицит поступлений в бюджет страны не позволяет в полной мере реализовывать социально-экономические программы.

- Из-за неспособности выплатить работникам заработную плату предприятие вынуждено сокращать персонал, тем самым повышая уровень безработицы.

Сущность банкротства особенно наглядно прослеживается на примерах небольших городов, где к катастрофическим потерям приводит несостоятельность градообразующего предприятия. Это событие практически парализует жизнь большей части местного населения. Люди не получают зарплату, теряют работу, сокращают покупки, перестают оплачивать коммунальные услуги. Вслед за главным предприятием разоряются магазины, компании, оказывающие услуги населению и т. д

Поэтому важно вовремя отличить, можно ли спасти организацию от экономического краха и привлечь все силы для восстановления нормальной хозяйственной деятельности субъекта

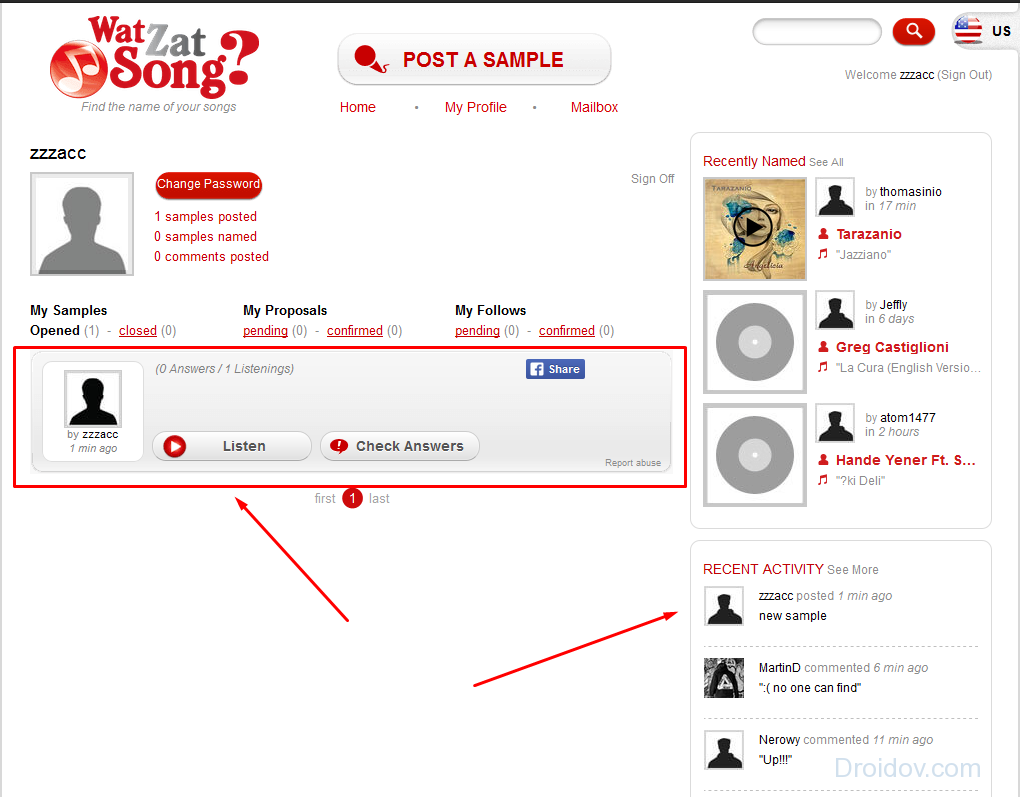

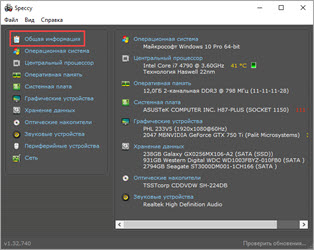

Способы переноса крупных файлов на запоминающие USB-устройства

Сам процесс перемещения, как правило, не представляет собой никаких трудностей. Основная же проблема, с которой сталкиваются пользователи, собираясь скинуть или скопировать большие массивы данных на свои флешки – ограничения файловой системы FAT32 на максимально возможный объем одиночного файла. Этот лимит равен 4 Гб, что в наше время не так уж и много.

Самым простым решением в такой ситуации будет скопировать с флешки все нужные файлы и отформатировать её в NTFS или exFAT. Для тех, кому такой метод не подходит, существуют альтернативы.

Способ 1: Архивация файла с разбиением архива на тома

Не все и не всегда имеют возможность отформатировать флешку в другую файловую систему, поэтому самым простым и логичным методом будет заархивировать объемный файл. Однако обычное архивирование может быть неэффективно – сжав данные, можно достичь лишь небольшого выигрыша. На этот случай предусмотрена возможность разбить архив на части заданного размера (помним, что ограничение FAT32 касается только одиночных файлов). Наиболее просто сделать это с помощью WinRAR.

- Открываем архиватор. Используя его как «Проводник», переходим к местоположению объемного файла.

Выделяем файл мышкой и нажимаем «Добавить» в панели инструментов.

Откроется окошко утилиты сжатия. Нам нужна опция «Разделить на тома размером:». Откройте выпадающий список.

Как подсказывает сама программа, лучшим выбором будет пункт «4095 МБ (FAT32)». Конечно, можете выбрать и меньшее значение (но не большее!), однако в таком случае процесс архивации может затянуться, и возрастет вероятность появление ошибок. Выберите дополнительные опции, если требуется, и нажимайте «ОК».

Начнется процесс архивации. В зависимости от размеров сжимаемого файла и выбранных параметров, операция может оказаться довольно длительной, так что будьте терпеливы.

Когда архивация закончится, интерфейсе ВинРАР мы увидим, что появились архивы в формате RAR с обозначением порядковых частей.

Эти архивы и переносим на флешку любым доступным способом – подойдет и обычное перетаскивание.

Способ затратный по времени, но позволяет обойтись без форматирования накопителя. Добавим также, что и программы-аналоги WinRAR обладают функцией создания составных архивов.

Способ 2: Конвертирование файловой системы в NTFS

Еще один метод, который не требует форматирования запоминающего устройства, заключается в преобразовании файловой системы FAT32 в NTFS с помощью стандартной консольной утилиты Windows.

- Заходим в «Пуск» и пишем в строке поиска cmd.exe.

Щелкаем правой кнопкой по найденному объекту и выбираем «Запуск от имени администратора». -

Когда появится окошко терминала, пропишите в нем команду:

Вместо подставьте букву, который обозначена ваша флешка.

Закончите ввод команды нажатием на Enter. - Успешное конвертирование будет отмечено вот таким сообщением.

Готово, теперь на вашу флешку можно записывать большие файлы. Однако злоупотреблять таким методом мы все-таки не рекомендуем.

Способ 3: Форматирование запоминающего устройства

Простейший способ сделать флешку пригодной для переноса крупных файлов – отформатировать её в файловую систему, отличную от FAT32. В зависимости от ваших целей, это может быть как NTFS, так и exFAT.

- Откройте «Мой компьютер» и щелкните правой кнопкой мышки по вашей флешке.

Выберите «Форматировать». - В открывшемся окошке встроенной утилиты первым делом выберите файловую систему (НТФС или ФАТ32). Затем убедитесь, что вы отметили пункт «Быстрое форматирование», и нажимайте «Начать».

Подтвердите начало процедуры нажатием на «ОК».

Дождитесь окончания форматирования. После этого на флешку можно будет скинуть ваши крупные файлы.

Отформатировать накопитель можно также с помощью командной строки или специальных программ, если вас по каким-то причинам не устраивает стандартное средство.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Права и обязанности должника

Должник – это один из участников процесса банкротства, вокруг которого весь этот процесс и строится. Именно он является ключевым субъектом банкротного процесса, так как одновременно становится и причиной проведения этого процесса.

Наделение определенными правами и обязанностями должника, как субъекта банкротного процесса, происходит в строгом соответствии с положениями Федерального закона №127-ФЗ «О несостоятельности (банкротстве)».

К числу обязанностей должника в процессе признания его финансово несостоятельным относятся:

- обращение в арбитражный суд с заявлением о признании его финансово несостоятельным. Данную обязанность должен реализовать или руководитель компании, или ее учредитель (либо выбранный собранием учредителей представитель, которому делегируются соответствующие полномочия);

- проведение процедур инвентаризации с целью установления фактического имущественного состояния самого должника (проводится посредством привлечения сторонних компаний, обладающих необходимой квалификацией, либо своими силами с участием арбитражного управляющего);

- подготовка всех видов бухгалтерской отчетности для предоставления в контролирующие органы (в первую очередь, в территориальные органы Федеральной налоговой службы), а также для формирования соответствующей информации о финансовом состоянии компании у арбитражного управляющего;

- исполнение распоряжений арбитражного управляющего, назначенного в соответствии с решением арбитражного суда о проведении процедуры банкротства;

- передача прав управления компанией арбитражному управляющему в случае проведения процедуры внешнего управления для завершающей попытки финансовой стабилизации компании перед введением процедуры конкурсного производства;

- иные обязанности, которые могут быть сформулированы в рамках конкретного банкротного процесса на основании положений действующего законодательства и вынесенного для исполнения таких положений решения арбитражного суда.

Указанные обязанности складываются, в первую очередь, исходя из практики правоприменения норм банкротного законодательства. Что же касается прав, то они, равно как и обязанности, опираются на имеющиеся нормы законодательства, а также на практику применения данных норм в реальных условиях. К числу основных прав относятся:

- право на самостоятельное обращение в арбитражный суд с заявлением о проведении процедуры собственного банкротства (например, в случае, если при проведении мероприятий по ликвидации компании было установлено, что у нее имеются долги, с которыми самостоятельно она не сможет рассчитаться, и необходимо проводить процедуру банкротства для реструктуризации таких долгов);

- выступление с инициативой заключения мирового соглашения с кредиторами в случае, если у компании появились возможности для того, чтобы провести расчет с кредиторами по имеющимся задолженностям и избежать завершения процедуры банкротства;

- выступление с предложениями к кредиторам о создании плана финансового оздоровления (если учредители или руководители компании уверены, что создание или осуществление такого плана позволит финансово стабилизировать ее положение), а также о реструктуризации долгов для полного их погашения в соответствии с новыми графиками платежей;

- выступление в рамках проводимых заседаний арбитражного суда с целью защиты своих интересов (в том числе если принимается решение о прекращении какой-либо стадии, например, финансового оздоровления, по настоянию кредиторов, если последние не видят значимых результатов, а руководство компании фиксирует положительную динамику в финансовом положении компании).

Иными правами должник может быть наделен по решению арбитражного суда в том случае, если такое наделение является необходимым.

Кросс-курс 600 Лир (Турция) к другим валютам

Виды и признаки банкротства

Само по себе банкротство не освобождает от долгов полностью. Несостоятельность компаний и индивидуальное банкротство – это, прежде всего, право выполнить долговые обязательства иным способом, нежели проводить регулярные денежные отчисления.

Пока у должника есть имущество, он будет продолжать рассчитываться с кредитором. Правда, в случае физических лиц список объектов личной собственности, подлежащей реализации, ограничен. Например, никто не вправе забрать у человека его единственное жильё.

Все подробности о том, как объявить себя банкротом, в отдельной публикации.

Существует несколько видов банкротства юридических лиц:

- Реальное банкротство. Неспособность компании или предприятия восстановить платежеспособность ввиду реальных финансовых потерь. Отсутствие капитала не позволяет такой организации вести хозяйственную деятельность.

- Временное банкротство. Повышение активов предприятия и уменьшение пассивов, а также затоваривание готовой продукцией и большой объём дебиторской задолженности. С помощью определенных процедур возможно восстановление платежеспособности компании.

- Умышленное банкротство. Преднамеренное создание владельцами фирмы статуса неплатежеспособности предприятия в личных интересах или в интересах третьих лиц. Данная деятельность считается экономическим преступлением и чревата уголовным преследованием.

- Ложное банкротство. Фиктивное объявление компанией своей несостоятельности с намерением обмануть кредиторов и получить от них льготы по выплате долга. Фальшивое объявление несостоятельности – ещё один вид преступной деятельности. Утаивание активов и прочие манипуляции с финансовым статусом грозят уголовной ответственностью.

Банкротство физического лица тоже бывает реальным и ложным. Второй случай – это, например, когда субъект, дабы получить льготы от кредиторов, отписывает своё имущество третьим лицам (дарит родственникам) и пытается признать себя несостоятельным.

Теперь о признаках банкротства. По каким критериям оценивается платежная несостоятельность лица или компании?

Существуют прямые (формальные) и косвенные (неформальные) признаки банкротства. К формальным относится неспособность оплатить долги по денежным обязательствам в течение 3 месяцев. Сюда относятся не только долги по кредитам, но и, к примеру, зарплатные задолженности сотрудникам.

Неформальные признаки не указывают на реальное банкротство, но предполагают возможность такого состояния в ближайшем будущем.

В оценке финансового статуса компании или лица заинтересованы кредиторы, акционеры, наемные работники, клиенты.

К неформальным признакам относятся:

- ошибки и неточности в бухгалтерской и финансовой документации;

- изменения внешнего денежного баланса предприятия;

- уменьшение ликвидных средств;

- повышение дебиторской задолженности (рост долгов потребителей услуг и продуктов);

- долги по зарплате;

- задержки выплат инвесторам и акционерам;

- изменения в ценовой политике.

Могут ли лица, заинтересованные в достоверной информации о финансовом статусе компании, подать заявление о рассмотрении дела о банкротстве в суд? Могут, если они являются кредиторами или представляют уполномоченные органы.

Все подробности о несостоятельности компаний и предприятий в статье «Банкротство юридических лиц».

Субъектный состав отношений, связанных с регулированием несостоятельности (банкротства)

К числу лиц, участвующих в деле о банкротстве, относятся:

- должник – гражданин, в том числе индивидуальный предприниматель, или юридическое лицо, оказавшиеся неспособными удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного законом;

- конкурсные кредиторы – кредиторы по денежным обязательствам, за исключением уполномоченных органов, граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, морального вреда, имеет обязательства по выплате вознаграждения по авторским договорам, а также учредителей (участников) должника по обязательствам, вытекающим из такого участия;

- уполномоченные органы – федеральные органы исполнительной власти, уполномоченные Правительством РФ представлять в деле о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам, а также органы исполнительной власти субъектов РФ, органы местного самоуправления, уполномоченные представлять в деле о банкротстве и в процедурах банкротства требования по денежным обязательствам соответственно субъектов РФ и муниципальных образований (налоговые органы, государственные внебюджетные фонды);

- арбитражный управляющий – гражданин Российской Федерации, утверждаемый арбитражным судом для проведения процедур банкротства и осуществления иных установленных законом полномочий и являющийся членом одной из саморегулируемых организаций.

В зависимости от процедур несостоятельности (банкротства) выделяют следующие виды арбитражных управляющих:

- временный управляющий – арбитражный управляющий, утверждаемый арбитражным судом для проведения процедуры наблюдения;

- административный управляющий – арбитражный управляющий, утверждаемый арбитражным судом для проведения процедуры финансового оздоровления;

- внешний управляющий – арбитражный управляющий, утверждаемый арбитражным судом для проведения процедуры внешнего управления и осуществления иных установленных законом полномочий;

- конкурсный управляющий – арбитражный управляющий, утверждаемый арбитражным судом для проведения процедуры конкурсного производства и осуществления иных установленных законом полномочий.

- иные лица, в частности, органы местного самоуправления, федеральные органы исполнительной власти и органы исполнительной власти соответствующего субъекта РФ при рассмотрении дела о несостоятельности (банкротстве) градообразующей организации;

- лицо, предоставившее обеспечение для проведения финансового оздоровления, и т. д.

В настоящее время Федеральным законом «О несостоятельности (банкротстве)» предоставлена возможность участия в процессе о банкротстве представителям учредителей (участников) должника, которые наделяются всеми правами, предусмотренными арбитражным процессуальным законодательством для лиц, участвующих в процессе, а также правом на обжалование решений арбитражного суда, отдельных решений и действий арбитражного управляющего и кредиторов, правом на получение информации о ходе процедур и т. д. Расширяя права государства в деле о банкротстве, законодатель предусматривает возможность участия в нем представителя собственника имущества должника – унитарного предприятия и наделяет его правом обжаловать действия арбитражного управляющего, решения собрания и комитета кредиторов, судебные акты о введении внешнего управления и конкурсного производства.

В арбитражном процессе по делу о банкротстве также участвуют: представитель работников должника; представитель собрания кредиторов или представитель комитета кредиторов; представитель федерального органа исполнительной власти в области обеспечения безопасности в случае, если исполнение полномочий арбитражного управляющего связано с доступом к сведениям, составляющим государственную тайну; иные лица в случаях, предусмотренных АПК РФ и Федеральным законом «О несостоятельности (банкротстве)».

Правовой статус лиц, участвующих в процессе, зависит от следующих факторов: от характера правомочий, которыми законодатель наделяет данное лицо; от процедуры несостоятельности (банкротства), в рамках которой действует данное лицо, и от целей, которые являются приоритетными на данном этапе банкротства; от особенностей несостоятельности (банкротства) отдельных категорий должников и т. д.

Технический дефолт

Техническое банкротство предполагает наличие формальных признаков несостоятельности (длительных просрочек по долгам свыше 300 000 рублей) при отсутствии реальной невозможности компании исполнить свои обязательства.

В частности, техническим дефолтом при наличии формальных признаков банкротства считаются случаи:

- когда дебиторская задолженность значительно превышает кредиторскую;

- когда стоимость ликвидных активов превышает объем задолженности более, чем в 2 раза;

- при нерациональной структуре капитала компании.

В первом случае руководству компании для выхода из дефолта достаточно истребовать дебиторскую задолженность и погасить просрочки или добиться заключения соглашения о перемене лиц в долговом обязательстве, чтобы дебиторы самостоятельно рассчитывались с кредиторами, не создавая таким образом оснований для возбуждения дела о банкротстве.

При превышении стоимости активов над суммой долга он погашается путем продажи части активов. Перераспределение капитала и увеличение доли оборотных средств также позволяет избежать возбуждения дела о банкротстве. Если избежать открытия дела не удалось, компания выводится из состояния технического банкротства на стадии финансового оздоровления за счет оптимизации структуры капитала.

Сравнение процедуры несостоятельности физических и юридических лиц

Первое отличие, с которым придется столкнуться должникам в статусе юридического и физического лица – это размер госпошлины. До 2017 года он был единым для всех категорий, но затем законодательно госпошлина для граждан была снижена до 300 р. Для юрлиц она осталась на прежнем уровне – 6 000 р.

Законодательно установлены разные размеры оплаты труда управляющего в деле о банкротстве юридического и физического лица. Это существенно влияет на стоимость прохождения процедуры. Так, фиксированная оплата труда управляющего (внешнего или конкурсного) в отношении юрлиц составляет 30 тыс. р. ежемесячно. Тогда как в отношении физлица плата управляющему устанавливается в размере 25 тыс. р. не за месяц, а за всю процедуру (например, реализации имущества).

Процессуально процесс признания банкротом физлица и юрлица отличается. Так, для граждан предусмотрена только одна реабилитационная процедура – это реструктуризация задолженности. Тогда как для юрлиц возможностей для реабилитации больше: в отношении них может быть введено внешнее управление или финансовое оздоровление.

Последний этап процедуры признания финансовой несостоятельности имеет различные названия (реализация имущества для граждан и конкурсное производство для компаний), но сущность их одинакова: сформировать конкурсную массу и реализовать имущество на торгах.

Процедура признания банкротами физических лиц и предпринимателей происходит по одному алгоритму.

Банкротство ИП имеет отдельные нюансы при прохождении процедуры: например, способ уведомления кредиторов о финансовой несостоятельности (предприниматели размещают уведомление о банкротстве в открытом доступе, граждане должны направить всем кредиторам копии заявления о финансовой несостоятельности), а также последствия – предприниматели не вправе открывать новое ИП в течение 3 лет после признания банкротом.

После введения процедуры банкротства в отношении компаний и граждан:

- Процесс погашения требований кредиторов по обязательствам прекращается, кредиторы обязаны обращаться по своим требованиям через суд.

- Перестают начисляться неустойки и проценты по текущим платежам.

- Действие исполнительных листов по взысканию долгов приостанавливается.

Последствия финансовой несостоятельности для компаний и граждан различаются. Так, после введения процедуры банкротства для физлиц наступают следующие последствия:

- В отношении них судом может быть введен запрет на выезд за границу.

- Им запрещено распоряжаться деньгами на счетах: все карты передаются в ведение управляющего.

- Им не допускается совершать сделки купли-продажи имущества, по передаче его в залог, по выдаче поручительств.

После признания гражданина банкротом в отношении него вводится запрет на занятие руководящих должностей в юрлицах на три года. Также банкрот обязан указывать на наличие подобного статуса при получении новых кредитов в течение 5 лет.

Признание юрлица банкротом имеет последствие в виде увольнения всего персонала по причине ликвидации компании и прекращения ее существования.

Еще одна особенность банкротства юрлиц – возможность пройти процедуру в упрощенном варианте без затрат времени и денег на дополнительные этапы. Тогда как упрощенное банкротство для физлиц не предусмотрено, хотя такой законопроект был разработан.

Общим для юридических и физических лиц является списание задолженности по результатам прохождения процедуры, даже если фактически обязательства перед всеми кредиторами не были погашены. Но судом также может быть принято решение о сохранении долга за гражданином или привлечении руководства юрлица к субсидиарной ответственности. Это возможно при выявлении признаков фиктивного или преднамеренного банкротства.

Также по результатам признания банкротом физлица с него не списывают личные долги: по алиментам, компенсации причиненного вреда и пр. У юрлиц таких личных долгов быть не может.

Компания после получения статуса банкрота исключается из реестра юрлиц и перестает существовать. Гражданин же не может перестать существовать после банкротства, он не утрачивает свое гражданство, а также всего перечня конституционных прав и свобод.