12 брокеров, через которых можно покупать иностранные акции

Содержание:

- Путешествие в эпоху «новой нормальности»

- Где купить иностранные акции

- Лучшие европейские акции

- Способы покупки иностранных акций в России

- [PSP] 6.20 TN-C HEN (2011)

- Где находится ЦВЦ2 ЦВВ2 на карте (видео)?

- Достоинства и недостатки

- Акции иностранных компаний

- Какие акции покупать

- [PSP] 6.35 PRO-B5 and 6.20 PRO-B5 (2011)

- График изменений курса 100 Норвежских крон к Украинской гривне

- Как покупать акции физическим лицам?

- Самый простой способ

- Статьи о кредитах

- Как произвести покупку

- Как купить: пошаговая инструкция для каждого способа

- Процедура (порядок) приобретения

- Как купить акции, ценные бумаги иностранных компаний

- Выбор брокера для покупки американских акций

- Заключение

Путешествие в эпоху «новой нормальности»

Новый коронавирус добавил в наш словарный запас несколько фраз, в том числе «новая нормальность». Эта фраза, конечно, может означать разные реалии для разных отраслей или организаций. Например, для Федеральной резервной системы это в основном означает эпоху рекордно низких процентных ставок.

Недавнее исследование McKinsey призывает бизнес готовиться к «почти нормальному потребителю». В нем говорится:

Туристический бизнес прилагает все усилия, чтобы приспособиться к новой жизненной реальности, в которой туристическая активность остается на низком уровне, особенно с точки зрения международных перевозок. Обычно туризм генерирует более 10% мирового ВВП в год.

Однако 2020 год необычный. По данным Всемирного экономического форума:

Вот как обстоят дела у некоторых крупных туристических компаний в эти непростые времена.

Где купить иностранные акции

Самое безопасное и законное место для покупки иностранных акций — биржа

Начинающим советую обратить внимание на неплохой в плане налогов и отчетности вариант: покупать ценные бумаги через торговую площадку Санкт-Петербурга

Если открыт счет в иностранном банке (например, в Прибалтике), вкладчику доступна покупка активов иностранных компаний через личный кабинет. В этом случае банк берет на себя обязанности брокера.

Чуточку практики, уверенности в себе — и можно осваивать:

- фондовые биржи Европы, Азии и Америки;

- внебиржевые торговые площадки (например, Otc Markets Group, Otc Bulletin Board).

Можно ли купить напрямую у физлица/юрлица

Более реальный вариант:

Приобрести ценные бумаги у гражданина зарубежной страны, ранее входящей в состав СССР.

Целенаправленно давать объявления о покупке (внимание: сначала уточните правомерность действий согласно иностранному законодательству).

Далее проводится сделка купли-продажи, оформляется перерегистрация прав, если ценные бумаги выпущены в электронном, не бумажном, варианте.

Сколько стоят

Стоимость активов иностранных компаний меняется на протяжении торговой сессии.

Прибыль от покупки зависит также:

- от спекулятивного спроса;

- от ожиданий из-за политических и экономических новостей.

Лучшие европейские акции

На данный момент инвестирование в европейские акции представляется выгодным поскольку:

- темпы прироста заболевших замедляются,

- европейская валюта постепенно слабеет на фоне смягчения монетарной политики,

- сильная экономика в отдельных странах способствует быстрому восстановлению,

- отдельные крупные компании не отказались от выплаты дивидендов, что с учетом упавших цен на акции особенной выгодно.

Рассмотрим наиболее интересные варианты:

Я не буду приводить популярные компании, которые у всех на слуху, вроде Volkswagen или Deutsche Bank. Их вы найдете в массовом варианте в пособиях у любых брокеров. Давайте рассмотрим менее заезженные варианты с высоким потенциалом роста:

BASF SE (BAS)

Крупнейшая в мире химическая компания BASF SE, базирующаяся в Германии, имеет более 122000 сотрудников в более чем 80 странах и почти 400 химических заводов. Основанная в 1865 году как Badische Anilin & Soda-Fabrik, компания изначально производила красители для текстильной промышленности.

Компания постепенно расширила свое портфолио, включив аммиак, удобрения, а также магнитные ленты для видео и аудио кассет. Сегодня компания производит в основном промышленные и текстильные химикаты и пластмассы. Средства для чистки и защиты растений, а также пищевые добавки также входят в широкий ассортимент продукции компании.

С 2010 года BASF постоянно повышает дивиденды с 1,70 евро на акцию до 3,20 евро в 2019 году. Цены на акции пострадали от истерии коронавируса на рынках и акции упали до своих минимумов 2010 года, давая многообещающий шанс для более дешевого входа.

Как видно на графике, средняя стоимость акций до кризиса находилась в диапазоне 61-68 евро. Сейчас даже с учетом коррекции их стоимость составляет 45,6 евро, т.е. потенциал роста в 50% сохраняется.

Hypoport (HYQ)

Hypoport – берлинская компания, работающая исключительно с финансовыми платформами на основе Интернета (особенно EUROPACE), основанными на инновационных инструментах FinTech, с которыми поставщики финансовых услуг и частные клиенты работают вместе. Как и в случае с PayPal, это сильно растущая компания. Продажи и прибыль росли очень быстро за последние годы.

Одним из аспектов, который следует рассмотреть в настоящий момент, является очень высокое соотношение цены и прибыли, равное 70. Такое высокое соотношение обусловлено огромным ростом цены акций Hypoport в 2019 году. Кризис скорректировал этот рост и сейчас самое время искать точки входа.

Ждем небольшой отскок и заходим по ценам 255-260$ за акцию.

Где купить немецкие акции

Немецкие акции можно купить у брокера Roboforex через специальную платформу R Trader.

Для этого регистрируемся на официальном сайте брокера roboforex.org и открываем счет r Trader в разделе “Счет” – “Открыть новый счет”.

Новичкам, кто покупает акции на долгосрочный период с акцентом на дивиденды и рост стоимости, советую выбирать кредитное плечо 1:1. Для профессионалов, спекулирующих в течение для на движении ценных бумаг доступно кредитного плечо 1:20.

Все счет открыт. Ссылка для перехода находится ниже.

Пополнить счет можно при помощи банковской карты, электронного кошелька или переводом с другого счета. Зачисление моментальное.

После пополнения переходим в терминал, вводим номер счета, пароль и можно приступать к торговле. Если при входе в левом верхнем углу стоит тип счета Demo меняем его на Real (1).

Чуть ниже указывается тикер акции (на картинке №2). Для совершения покупки в левой части экрана предусмотрены кнопки buy (купить) и sell (продать). Подробная инструкция по работе с терминалом и как купить европейские акции смотрите в видео.

https://youtube.com/watch?v=WqXIhs7uq9Y%3F

Способы покупки иностранных акций в России

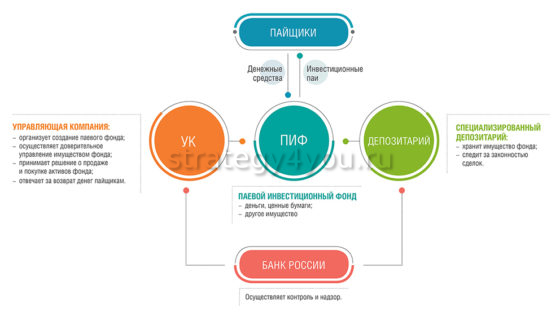

Стать владельцем ценных бумаг зарубежных предприятий можно, приобретя их в составе ПИФ или в качестве ETF. И в том и в другом случаях сделка будет заключаться через брокера, который после операции потребует свой процент вознаграждения.

В составе ПИФов

ПИФ — это паевый инвестиционный фонд, который может формировать пакеты ЦБ как в узконаправленных отраслях, например, IT-технологии или медицина, так и широкого спектра, куда могут входить акции разноплановых предприятий. В первом случае получать доход владелец будет от одного предприятия или сферы деятельности, а во втором — от акций разных компаний.

Направленность ПИФ выбирает управление фондом, собирая и вкладывая деньги в интересный ему сектор. Инвесторы могут получать часть таких акций в виде паевых долей. После того как клиент пополнит счет, начинается игра на ФР. Собираясь покупать американские ЦБ, новичок-участник ПИФ должен знать, что 1 часть пая может стоить от 1000 до 5000 руб.

Положительные стороны такой покупки:

- результат отслеживают профессионалы;

- не нужно разбираться в тонкостях игры на ФБ;

- стоимость 1 пая фиксируется договором.

Кроме положительных сторон, у ПИФ есть и отрицательные. К ним относят:

Кроме положительных сторон, у ПИФ есть и отрицательные. К ним относят:

- высокую комиссию за обслуживание;

- доходность может быть ниже банковского вклада;

- ПИФ не выплачивает дивиденды.

Комиссия за управление фондами клиента может составлять в год от 4 до 10% от основной суммы, а не от прибыли. Если клиент окажется в убытке, то комиссия с его счета все равно спишется.

Кроме этого, доходность ПИФ может быть ниже, чем процент от денег на депозите. Паевый инвестиционный фонд не выплачивает владельцам акций дивиденды, а перенаправляется в цену паев.

Иностранные ETF на российском рынке

Перебирая варианты того, как купить иностранные акции, можно остановиться на ETF. Аббревиатура расшифровывается как Exchange Traded Fund — фонд, который торгует на бирже. ETF по своей направленности и составляющим похож на российский ПИФ. Отличается этот фонд тем, что применяет индексную стратегию инвестирования, которую специалисты называют «купил и забыл».

Например, популярная за рубежом компания Berkshire Hathaway скупает на ФР акции японских, американских или английских фирм-гигантов и получает доли от участия в их капитале пропорционально вложенным деньгам. Став членом одной из подобных биржевых фирм и вложив в нее требуемую сумму, человек владеет портфелем ЦБ, куда входят акции разных крупных предприятий с мировыми именами.

К положительным качествам ETF относят:

- постоянный доход при правильной стратегии фонда;

- масштаб торгов;

- доступную стоимость пая;

- низкий процент комиссии за управление фондами клиента.

Став участником фонда, торгующего на рынке, вместо 2-3 акций американских компаний клиент получает от 200 до 600 таких бумаг разных предприятий. Это возможно благодаря тому, что, вступая в биржевую игру, ETF скупает сразу весь сегмент интересующего его рынка.

Стоимость 1 доли участия в таком фонде ниже, чем в российском ПИФ, и составляет от 2000 до 5000 руб. Цена управления активами клиента составляет не больше 0,9% за 12 месяцев.

Некоторые новички считают недостатком компаний ETF то, что инвестор не получит дивидендов. Они, как и в ПИФ, реинвестируются внутри фирмы.

Биржа Санкт-Петербурга

Стать владельцем иностранного портфеля ценных бумаг можно на ФБ Санкт-Петербурга. Клиентам с небольшим капиталом сервис предлагает более 500 акций различных компаний из США. Полный список может увидеть только квалифицированный инвестор.

Стать владельцем иностранного портфеля ценных бумаг можно на ФБ Санкт-Петербурга. Клиентам с небольшим капиталом сервис предлагает более 500 акций различных компаний из США. Полный список может увидеть только квалифицированный инвестор.

[PSP] 6.20 TN-C HEN (2011)

Где находится ЦВЦ2 ЦВВ2 на карте (видео)?

Достоинства и недостатки

Теперь, давайте с вами рассмотрим потенциальные достоинства и недостатки инвестирования в иностранные акции. В тему у меня была публикация: Самые дорогие компании по капитализации. Пожалуй, давайте рассмотрим достоинства приобретения акций через Питерскую биржу. Порог входа в денежном эквиваленте значительно ниже, чем на зарубежных биржах, и это действительно плюс!

Кроме того, вам не обязательно иметь статус квалифицированного инвестора, что для частных простых инвесторов весьма проблематично. Помимо этого, вам не нужно будет заполнять налоговые декларации, ибо за вас будет делать это брокер. Но, конечно, существуют и некоторые недостатки, без них никуда.

Начнем с того, что прибыльность будет напрямую зависеть от курса рубля, а ввиду его текущей нестабильности, это может создать много сюрпризов, причем неприятных. Кроме того, ликвидность, в данном случае, бывает далеко не на самом высоком уровне.

В остальном, особых серьезных недостатков нет. Надеюсь, что данная информация была вам полезна. Но вы должны понимать, что я коснулся этой темы только поверхностно, чтобы вы лучше понимали.

Предыдущая

Фондовый рынок РоссииТрейлинг стоп в Quik, а по-русски в Квике: знакомимся со скользящим приказом

Следующая

Фондовый рынок РоссииСкринер для российских акций, ММВБ, американских, NYCE. Пример поиска ликвидных активов. Параметр NCAV. Ищем недооцененные инструменты

Акции иностранных компаний

На фоне нестабильной экономической ситуации в мире усиление диверсификации инвестиционного портфеля за счет иностранных акций — разумное решение.

Несмотря на связанный с распространением COVID-19 кризис, многие иностранные компании демонстрируют сильные финансовые показатели и стабильно выплачивают дивиденды держателям своих акций. Это компании с высоким потенциалом роста*:

- в сфере химической промышленности;

- программного обеспечения;

- производства энергетического оборудования / электроники / транспорта, медицинского оборудования;

- производства лекарственных препаратов;

- финансов, страхования и управления активами;

- производства продуктов питания.

*Представленные материалы не являются публичной офертой или инвестиционной идеей. Будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, прежде чем приступать к инвестированию.

Какие акции покупать

Прежде чем приступать к покупке акций, следует знать несколько золотых правил инвестирования.

Главное правило, которого необходимо придерживаться при инвестировании в акции: распределяйте активы в портфеле. Иными словами, не следует вкладывать всю сумму только в одну акцию. Если она упадет в цене, то вы потеряете средства. Количество акций определяется индивидуально. Нет каких-либо универсальных правил на этот счет. Вы можете купить от 10 до 20 акций. Но слишком большое количество акций усложнит процесс анализа рынка. Отсюда вытекает следующее правило: диверсифицируйте портфель.

По мере приобретения опыта инвестирования на рынке вы узнаете о новых эффективных механизмах инвестирования, повышающих доходность. Один из таких механизмов — ребалансировка портфеля, которая заключается в том, что вы приводите портфель акций к первоначальному виду, продавая выросшие в цене активы и покупая подешевевшие ценные бумаги.

Примечание. Помните, что торговля на бирже сопряжена с высокими рисками, особенно, если используете кредитное плечо. Инвестируйте только те суммы, которые не боитесь потерять.

При формировании портфеля можно пойти несколькими путями:

-

Вы можете собрать инвестиционный портфель самостоятельно.

-

Инвестировать в индексы фондового рынка, например, S&P500 или Nasdaq. В индексы входят акции крупнейших компаний, поэтому покупка индекса позволяет диверсифицировать портфель.

-

Воспользоваться консалтинговыми услугами брокера. Аналитик подскажем вам, как собрать оптимальный портфель акций с учетом индивидуальных предпочтений и риск профиля.

Какие акции лучше всего покупать

Новички, часто не задумываясь, стремятся приобрести акции крупнейших компаний, таких как Apple, Tesla, Microsoft или Starbucks. Следует иметь в виду, что при выборе акций крупных по капитализации компаний ваш портфель не будет высокодоходным. Например, капитализация Apple составляет $1,09 трлн — более 1% от общей капитализации фондового рынка. Для того, чтобы ваши средства увеличились вдвое, необходимо чтобы капитализация достигла, как минимум, $2,18 трлн. Ощутимую прибыль можно получить, если вы инвестируете крупную сумму.

Но те, кто не располагает большими суммами для инвестирования, но хочет получить большую доходность, то следует обратить внимание на акции молодых компаний, капитализация которых мала по отношению к крупным организациям. Такие акции могут принести до 200% и более процентов в год

Но риски при этом будут выше.

Примечание. Чем выше потенциальный доход, тем выше риски.

Крупные инвесторы и аналитики говорят, что если вы совершаете долгосрочные инвестиции до 5 и более лет, то не имеет большого значения, какие акции покупать: в перспективе большинство акций растут в цене.

Для того, чтобы правильно составить портфель, нужно определить два важных параметра:

Инвестиционный горизонт. Определитесь, на какой срок вы собираетесь инвестировать. Для долгосрочных инвестиций подходят акции крупных компаний, но для небольших сроков подходят более волатильные ценные бумаги.

Определите свой риск-профиль. Выделяют три основных профиля:

-

Консервативный. Низкая доходность, но риски минимальные.

-

Умеренный. Оптимальное соотношение потенциального дохода и рисков.

-

Агрессивный. Основной упор делается на покупку низколиквидных акций с высокой потенциальной доходностью.

Не следует выбирать много категорий для покупки. Лучше выбрать 2 — 3 категории, например, голубые фишки и акции технологических компаний. Выберите для портфеля по 3 — 5 акций для каждой категории — этого достаточно.Если вы планируете покупать российские голубые фишки, то такими компаниями вполне могут стать Газпром, Сбербанк, Лукойл и другие надежные и известные бренды.

Примечание. Большее значение имеет время, когда вы приобрели акции, а не то, какие ценные бумаги вы приобрели.

[PSP] 6.35 PRO-B5 and 6.20 PRO-B5 (2011)

График изменений курса 100 Норвежских крон к Украинской гривне

Как покупать акции физическим лицам?

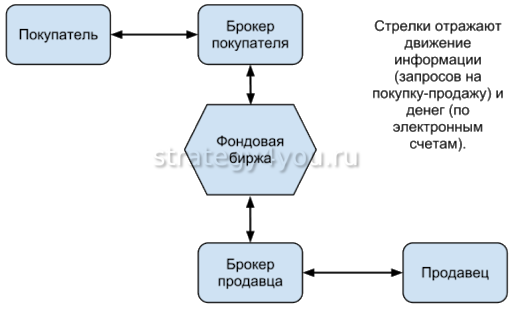

Основными площадками являются Московская и Санкт-Петербургская биржи. Последняя имеет секцию иностранных ценных бумаг, доступ к которой не требует заключения договора с зарубежным брокером. Она характеризуется значительным количеством инструментов и приемлемыми условиями.

Торговля на фондовой бирже ведется онлайн с помощью специальных приложений. Доступ к приложению дает брокер после открытия брокерского (торгового) счета и внесения на него денежных средств.

Торговый терминал можно установить на компьютере, воспользоваться WEB или мобильной версией, его интерфейс понятен и, как правило, удобен. Когда торговый счет открыт и пополнен, заявку на покупку можно оформить непосредственно на терминале либо дать указание брокеру по телефону или письменно.

Индивидуальный инвестиционный счет

Альтернативой брокерскому является индивидуальный инвестиционный счет (ИИС), позволяющий получить налоговые льготы. Возможны два варианта:

- Налоговый вычет в размере 13% от суммы на счете, не превышающей 400 000 рублей в год; положив ее в текущем году, на следующий в качестве вычета инвестор получает 52 000 рублей. Условия – счет нельзя закрыть ранее, чем через три года, иначе вычет придется вернуть. Если со счета проводятся операции на фондовом рынке (это не является обязательным условием), то прибыль от них облагается налогом по ставке 13%. ИИС удобен для инвесторов, которые платят НДФЛ.

- Освобождение от уплаты налога доходов, полученных от операций на фондовом рынке. Этот вариант более подходит активным участникам рынка, а также тем категориям предпринимателей, которые не являются плательщиками НДФЛ.

При оформлении брокерских счетов через банк процедура аналогична, необходимо только учесть следующее:

- если открыть брокерский или индивидуальный инвестиционный счет в «своем» банке, можно сэкономить на тарифах, получить некоторые преференции и упростить процедуры;

- у брокерских подразделений некоторых банков существуют ограничения (напр., ПСБ не работает с акциями иностранных компаний).

Как выбрать брокера?

Очень важно для операций на фондовом рынке правильно выбрать брокера. Независимо, идет речь о самостоятельной брокерской фирме или подразделении в банке, необходимо:

- убедиться в наличии лицензии (брокерская деятельность лицензируется ЦБ России, на его сайте можно найти список лицензированных брокеров);

- проверить надежность (на сайте Московской биржи можно найти информацию о ранжировании брокеров по числу активных клиентов);

- просмотреть отзывы клиентов на независимых ресурсах (например, сервис IQBuzz);

- изучить, к каким ресурсам брокер имеет доступ;

- оценить удобство приложений для торговли (почти у всех крупных брокеров они свои).

Крупные брокеры (по количеству клиентов)

Среди брокерских компаний:

- БКС;

- Финам;

- Открытие – брокер;

- Фридом Финанс.

Среди подразделений банков:

- Сбербанк;

- ВТБ;

- Альфа-банк;

- Тинькофф Инвестиции.

Самый простой способ

Ряд брокеров предоставляют клиентам доступ на Санкт-Петербургскую биржу. Там акции зарубежных компаний можно купить за доллары. Для покупки нужно положить валюту на счёт или приобрести её через брокерский счёт за рубли и потом уже потратить на ценные бумаги. Вот 12 брокеров, у которых есть такая услуга:

|

№ |

Брокер |

Биржи |

|

1 |

БКС |

NYSE, NASDAQ, LSE, XETRA, Санкт-Петербургская биржа |

|

2 |

ВТБ |

SEHK, NASDAQ, NYSE, LSE, XETRA, Санкт-Петербургская биржа |

|

3 |

Финам |

NYSE, NASDAQ, Санкт-Петербургская биржа |

|

4 |

ФК Открытие |

NYSE, NASDAQ, LSE, AMEX, TSX, XETRA, FTSE, EURONEXT, Санкт-Петербургская биржа |

|

5 |

Ай Ти Инвест |

LSE, XETRA, Eurex, NYSE, NASDAQ, AMEX, ICE, CME, NYMEX, COMEX, SEHK, Санкт-Петербургская биржа |

|

6 |

Альфа-Банк |

Санкт-Петербургская биржа |

|

7 |

Алор + |

Санкт-Петербургская биржа |

|

8 |

ЦЕРИХ Кэпитал Менеджмент |

Санкт-Петербургская биржа |

|

9 |

КИТ Финанс |

AMEX, NASDAQ, NYSE, TSX, CME, LSE, XETRA, EUREX, ICE, HKEX, Санкт-Петербургская биржа |

|

10 |

Тинькофф Банк |

Санкт-Петербургская биржа |

|

11 |

Солид |

CME, eCBOT, NYSE, NASDAQ, LSE, IPE, Eurex, Санкт-Петербургская биржа |

|

12 |

Уралсиб брокер |

Санкт-Петербургская биржа |

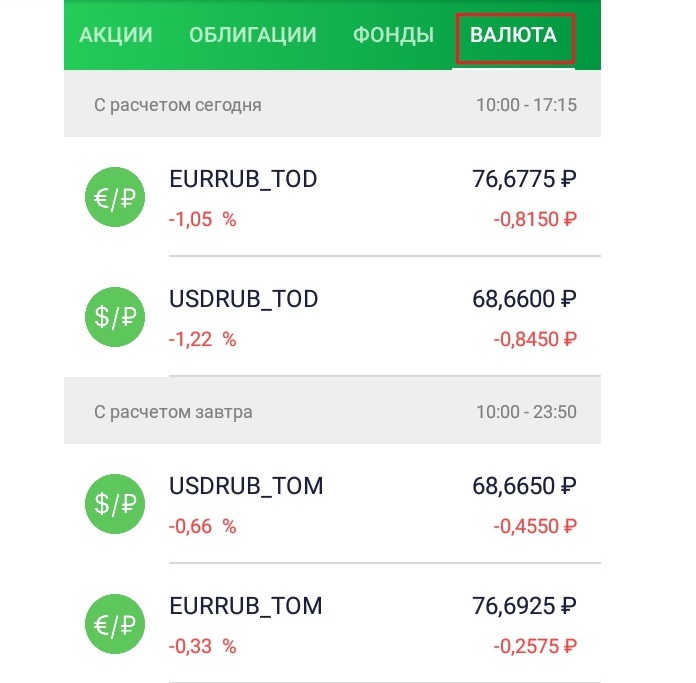

Торги на бирже Санкт-Петербурга идут с 10:00 до 23:00/24:00 по московскому времени (в зависимости от сезона). При этом выгоднее всего покупать бумаги в период с 16:30 до 23:00 — в это время работают американские биржи и стоимость бумаг близка к рыночной.

Минимальных требований к счёту нет, однако если у вас нет валюты и вы захотите предварительно купить её на Московской бирже, то учитывайте, что минимальный лот, который вы сможете приобрести — $1000. Некоторые брокеры позволяют покупать акции с рублёвого счёта (например, Тинькофф Банк), но конвертация из рублей в доллары в таком случае проходит уже по курсу банка.

Статьи о кредитах

Как произвести покупку

Чтобы купить акции иностранных компаний в России, необходимо выбрать брокера, предоставляющего такую возможность, заключить с ним договор на обслуживание, пополнить депозит на достаточную сумму.

Я советую переходить к активным покупкам американских и европейских акций хотя бы с 1000 долларами на счете. Почему? Так вы сможете приобрести большее количество эмитентов и сделать хоть какую-то диверсификацию

Только обращайте внимание на комиссию. Вполне возможно, что купить на 500 долларов акций Мелкософтных и Кока-Колы выйдет дешевле, чем 10 акций различных компаний по 100 долларов каждую

Покупка акции может производиться через терминалы QUIK, MetaTrader или собственную платформу, а также по телефону.

Как купить: пошаговая инструкция для каждого способа

Общая схема покупки акций иностранных компаний одинакова (дьявол скрывает ловушки в нюансах). Помимо денег (много денег!) потребуется посредник, документы гражданина РФ, рабочий телефон.

Покупка ценных бумаг на бирже:

- Выбрать брокера, заключить договор на брокерские услуги.

- Перечислить средства на счет, активировать личный кабинет на сайте брокера.

- Если торговая платформа не установлена, скачать и установить полную или мобильную версию.

- После того как брокер откроет торговый счет, даст доступ к бирже — можно покупать приглянувшиеся акции.

Вложение в ПИФ или ETF:

- Заключить договор с управляющей компанией.

- Перечислить деньги на счет.

Далее всю работу выполняет УК.

Процедура (порядок) приобретения

Второй не менее актуальный вопрос, касается разъяснения по поводу действий при покупке ценных бумаг зарубежных компаний. Обычно эта процедура состоит из нескольких этапов.

1. Заключение договора на оказание услуг как депозитарных, так и брокерских. Для осуществления этих действий от вас потребуются такие документы как: паспорт с регистрацией прописки, банковское письмо подтверждающее наличие открытого счета.

2. Подготовительный процесс должен быть четко спланирован и подразумевать наличие места приобретения ценных бумаг и оптимальной цены на них. Такого рода информацию можно получить как в телефонном режиме, так и режиме онлайн от брокера. Для отслеживания динамики цен необходимо наличие на вашем компьютере специальной программы с торговым терминалом.

3. Принятие решения о покупке акций или бумаг – это ответственный и взвешенный шаг, принимаемый вами, который сопровождается звонком брокеру или дачей ему поручения для заключения сделки.

Если в ваши планы входит постоянно осуществление сделок, то желательно более детально вникать во все существующие нюансы и тонкости фондового рынка. Если же все операции будут носить периодический характер, то начальных знаний и консультаций брокера вам будет более чем предостаточно для приумножения своего капитала.

Как купить акции, ценные бумаги иностранных компаний

Простые способы

1. Самый простой способ стать акционером зарубежных компаний — купить тематические ETF на Московской бирже. ETF — это фонды акций, которые повторяют состав какого-то финансового индекса. Например, фонд FXUS состоит из акций Apple, Microsoft, Amazon и более 600 других американских компаний.

2. Открыть счёт у российского брокера, который работает с Санкт-Петербургской биржей. Там доступны бумаги большинства крупных компаний США.

Сложные способы

1. Получить статус квалифицированного инвестора и через российского брокера покупать бумаги на зарубежных биржах.

2. Открыть счёт у иностранного брокера и через него покупать акции на зарубежных биржах.

Как стать квалифицированным инвестором?

Для этого нужно соответствовать хотя бы одному из этих требований:• владеть ценными бумагами, производными инструментами, депозитами и счетами в банках на сумму от 6 миллионов руб.;• иметь опыт работы в компании, которая проводила сделки с ценными бумагами, не меньше трёх лет — или не меньше двух лет, если она имела статус квалифицированного инвестора;• в течение года совершить сделки на сумму от 6 миллионов ₽, при этом не меньше одной сделки в месяц и от 10 сделок в квартал;• иметь высшее экономическое образование, или квалификационный аттестат, или сертификат по определённым направлениям (например, CFA или FRA).Получив статус квалифицированного инвестора, вы сможете покупать любые бумаги на зарубежных биржах.

Кто такой квалифицированный инвестор. Информация на сайте московской биржи

Требования к физическим лицам для получения статуса квалифицированного инвестора

Выбор брокера для покупки американских акций

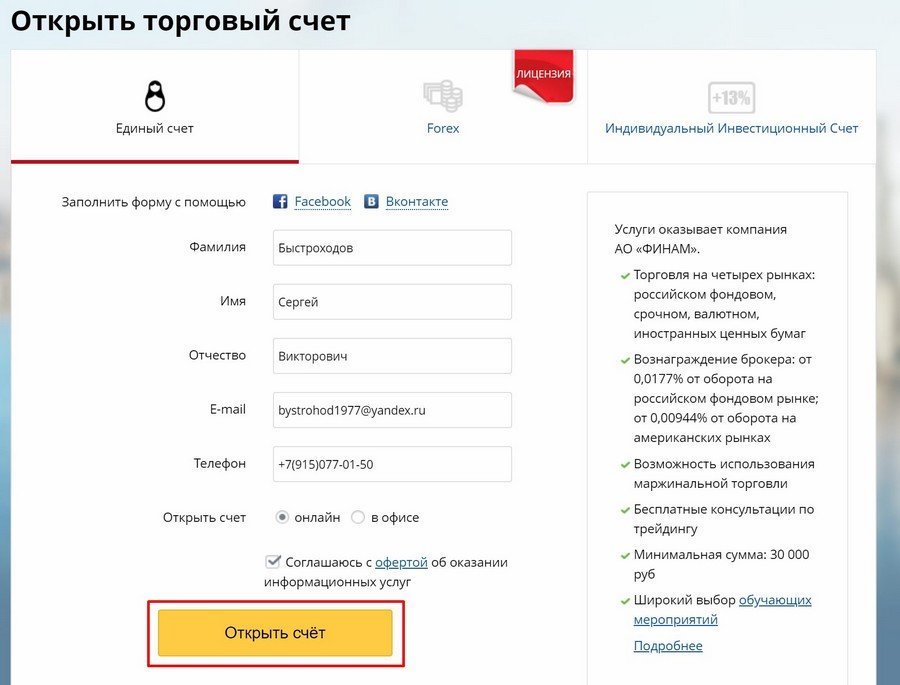

Решив инвестировать в активы иностранных компаний, в первую очередь зарегистрированных на территории США, необходимо выбрать брокера, чтобы открыть торговый счет для инвестирования и трейдинга.

Одним из активно продвигаемых в Интернете решений является сервис «Брокер Тинькофф» — акции американских компаний здесь предлагается купить, используя удобный и быстрый доступ к инвестированию и торговле:

- интерфейс действительно позволяет осуществлять все сделки комфортно;

- алгоритм действий — интуитивно понятный;

- предоставляется быстрая тех поддержка;

- практически моментально проводится пополнение торгового счета трейдера;

- вывод средств на банковскую карту – тоже быстрый, требует буквально секунды (в Сбербанке на это уходит несколько часов, как минимум).

Международное подразделение российского on-line брокера «Финам», брокер Just2Trade, дает возможность начать инвестирование на американском фондовом рынке, имея на торговом счету 100 $. Трейдерам и инвесторам предлагается широкий выбор торговых платформ (терминалов) для работы.

Это и «Metatrader 4» («Metatrader 5») – самые распространенные программные инструменты для торговли валютными парами. И «Rox» – терминал профессионального уровня для торговли акциями американских компаний.

А также «Transaq ММА», обеспечивающий одновременный доступ к различным биржевым и внебиржевым площадкам. Подробный обзор этого брокера есть на моем сайте.