В защиту swap’а [в linux]: распространенные заблуждения

Содержание:

- Стоит ли такая игра свеч

- Положительный или отрицательный своп на Форекс?

- Виды

- Каким образом свопы хеджируют риски трейдеров

- Почему инвесторы используют SWAP? Примеры

- Рынок свопов: какова роль этой операции в реальной торговле на валютной бирже?

- Какие бывают свопы

- Пример расчета свопа

- Каким образом у сделок формируется своп на Форекс?

- Где узнать величину свопов

- Как исправить ошибку Operating system…

- Торговля без свопов

- Сообщить об опечатке

Стоит ли такая игра свеч

Как вы уже успели заметить размеры свопов, как правило, очень малы (что немудрено ведь они определяются разницей процентных ставок). А стоит ли вообще заморачиваться данными безрисковыми стратегиями, если доход по ним будет практически сопоставим с доходом по государственным облигациям или по банковскому депозиту?

Ведь покупая облигации или вкладывая деньги в банк, вы просто пассивно получаете прибыль. А занимаясь арбитражем, вы анализируете размеры свопов, комиссий, отслеживаете множество разного рода факторов. При этом величина свопа величина далеко не постоянная и в любой момент она может с положительной величины поменяться на отрицательную, что может привести к убытку, если вовремя не закрыть позиции.

Впрочем, решать, конечно, вам, тем более что положительные свопы на некоторые валютные пары (например, с южноафриканским рандом или с российским рублём) иногда представляют весьма лакомые кусочки. И при правильно выстроенной торговой стратегии можно неплохо на них поживиться.

Арбитраж , Торговые стратегии , Фьючерсы

Положительный или отрицательный своп на Форекс?

В случае открытия длинной позиции (buy), скажем, по паре фунт/доллар происходит долларовая покупка фунта. Производим расчет: 0,5%-0,25%=0,25%. Значит, исход положителен. При длинной позиции продление на вторые сутки также будет положительным. В обратном случае оно получается со знаком минус, так как подсчет проводится по следующей схеме: 0,25-0,5=-0,25%.

Счета Своп-фри

Очень важно отслеживать своп на Форекс. Ключевым этот параметр выступает в той ситуации, когда планируется сохранение открытых позиций свыше нескольких недель

За этот период выходит сумма, которая значительно влияет на исход контракта. В том случае, если требуется открытие сделок на длительный срок, стоит внимательно присмотреться к счетам с отсутствием продления позиции на вторые сутки. Такой вариант на данный момент предлагаются большинством популярных брокерских контор и пользуются высоким спросом.

Без свопов на Форекс брокеры чаще всего зарабатывают на начислении комиссионных при открытии контрактов. Таким образом, необходимо тщательно отслеживать траты и составлять стратегию только после подробных расчетов.

Таблица свопов у брокера Alpari (Альпари)

Как видите из таблицы свопов выше, есть плюсовые и отрицательные значения. Всё зависит от валютной пары и направления (short/long) открытия сделки.

Как заработать на свопах?

Исходя из того, что свопы на Форекс высчитываются не только на сделках, нужно понимать, что торговая стратегия может быть основана исключительно на них. Далее рассмотрим возможные варианты такой торговли.

После подробного анализа работы с потенциально интересным брокером находится валютная пара с самым высоким свопом на короткой позиции: в случае проведения сделки на продажу ежедневно поступает сумма, равная раннее определенному свопу. Однако нет страхования от того, что стоимость возрастет, а это может повлечь за собой огромные убытки, которые не смогут быть компенсированы свопом. Разумеется, каждый трейдер стремиться снизить риск.

Эффективным решением в такой ситуации становится арбитраж: открываются две противоположные позиции равной суммы и одной валютной пары у разных брокеров. В случае с различными брокерами подразумевается, что один из них позволяет вести безсвоповую торговлю (однако возможно начисление комиссии).

Таким образом, одна позиция имеет положительный своп на Форекс и хеджируется с помощью противоположной

Важно заранее убедиться в том, что сумма комиссии не превысит своповую прибыль. Поиск брокеров с подходящими выгодными критериями порой бывает затруднительным

Также брокеры не любят такие решения, считая их манипулятивными, поэтому возможны блокировки. Это часто встречается у Альпари и других популярных брокеров.

Возможно использование не только разных брокеров, но и разных рынков, например, Forex и валютные фьючерсы, при этом тактика неизменна: производится купля или продажа валютной пары с положительным свопом на Forex, и она же хеджируется биржевым фьючерсом. Начисление свопа на фьючерс невозможно, необходимо будет только оплатить комиссию. Она будет незначительна в том случае, если период удержания открытых позиций длинный.

Также каждому трейдеру полезно ознакомиться со следующими моментами, чтобы лучше понять, что такое своп и как использовать эту стратегию:

Минимальный депозит в случае выхода на Forex часто достаточно высок.

За периодом экспирации фьючерсных контрактов следить важно с особой внимательностью, чтобы уложить арбитраж в заранее определенные сроки.

Требуется также отмечать маржинальные колебания, чтобы гарантировать нужную депозитную сумму для работы открытой сделки (в противном случае она закроется помаржин-колу).

Заработок на свопах независимо от движения рынка

ТОП БРОКЕРОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

*БО. Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

*БО. Сделки от 60 рублей. | обзор/отзывы | НАЧАТЬ С 600 ₽

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

1998 год. FCA, НАУФОР. | +20% ПО КЕШБЭКУ | обзор/отзывы

2007 год. БОНУС $1500 НА СЧЕТ. |

STARTUP BONUS $1500 | обзор/отзывы

2007 год. The FC. ВЫБЕРИТЕ 10 ИЛИ 20$ НА СЧЕТ | обзор / отзывы

Виды

Любому человеку, который желает разбираться в экономике, не помешает узнать, что это – свопы на финансовом рынке.

Чтобы окончательно разобраться, что это – своп на бирже или внебиржевой, нужно выделить основные особенности сделки:

- Растянуты во времени на установленный участниками срок;

- Позволяют придержать ненужные активы и получить выгоду;

- Дают возможность ведения сделок с разными контрагентами одновременно;

- Могут иметь финансовый или натуральный эквивалент;

- Обеспечивают хеджирование рисков.

Переходим к видам? Для начала обсудим, что это – валютный своп простыми словами.

- Валютная сделка, предполагающая одновременную продажу и покупку определенного количества денежных средств;

- В сделке всегда участвуют два типа валют;

- Сделка имеет разные даты валютирования (покупки и продажи);

- Чаще всего производится вне биржи.

Операции валютный своп проводятся в два этапа:

- Спот – это дата приобретения валюты;

- Форвард аутрайт – обратная продажа валюты партнеру.

Сделки своп на валютном рынке делятся на три основных разновидности:

- Спот-форвард. Первая нога приходится на второй рабочий день после заключения сделки, а вторая нога (обратный обмен) на форвардную дату, определенную участниками;

- Форвард-форвард. Первая нога приходится на форвардный день, а обмен на отдаленные форвардные даты;

- Короткие. Такие сделки осуществляются быстро и длятся не более месяца (например, в течение двух суток).

Здесь рассказываем про то, как торговать опционами на московской бирже.

Приведем пример валютного свопа, который поможет закрепить полученные знания:

- Немецкая компания имеет «дочку» в Америке;

- Чтобы успешно реализовать план инвестиций, компания нуждается в определенной сумме;

- Возможные варианты – выпуск облигаций в евро с фиксированной процентной ставкой или выпуск облигаций в долларах со ставкой и премией за риск;

- В аналогичную ситуацию попадает компания в Америке, которая имеет дочернюю структуру в Германии;

- Способ получения инвестиций таков – либо выпуск облигаций в долларах, либо выпуск облигаций в евро с премией за риск;

- Во избежание возникновения валютного риска стоит обратиться к банку – именно он возьмет на себя закрытие длинных позиций при покупке денежных средств и снизит затраты на выплату процентов;

- При осуществлении сделки фиксируется курс валют, что минимизирует риски.

- Рассказываем, что такое валютная биржа здесь.

Но это еще не все! Давайте поговорим о другом виде и обсудим, что это – процентный своп простыми словами по пунктам. Представляет собой договор по обмену процентными платежами по отношению к условной сумме основного долга:

- Одна сторона оплачивает проценты по фиксированной ставке;

- Вторая сторона получает средства по плавающей ставке.

Что такое своп на бирже простым языком теперь ясно – обсудим, какие варианты доступны пользователям:

- Обмен платежами с фиксированной ставкой на платежи с плавающей;

- Обмен фиксированной ставки на аналогичную ставку;

- Обмен плавающей ставки на платежи с плавающей же ставкой.

Есть определенные особенности, характеризующие процентный вид:

- Кредитные обязательства отсутствуют, так как основная сумма не затрагивается;

- Размер процентов (либор) определяется условной суммой соглашения;

- Выплачивается только разница между процентными встречными платежами.

Мы разобрали, что это за своп простыми словами – пример не помешает для закрепления материала:

- Первая компания оплачивает плавающую ставку, но хочет получить фиксированную;

- Вторая организация оплачивает фиксированную ставку, но хочет перейти к плавающей;

- После заключения сделки стороны меняют текущие процентные обязательства на желаемые.

Есть и другие виды swap:

- Товарный. Одна из сторон приобретает товар по фиксированной цене, вторая сторона совершает обратную покупку по средней биржевой цене за установленный период. Главная цель – распределение поставочных рисков;

- На акции – встречные потоки денежных средств базируются согласно доходности по биржевому индексу рынка;

- Кредитно-дефолтный. Это дериватив, предназначенный для страхования от невыполнения финансовых обязательств. Продавец получает премию, так как принимает на себя риски по отказу третьей стороны от оплаты.

Мы подробно обсудили, что такое своп в трейдинге, рассмотрели доступные виды и привели яркие примеры. Надеемся, что после прочтения обзора ваша финансовая грамотность значительно улучшилась!

Здесь яндекс кошелек регистрация — пошаговая инструкция.

Каким образом свопы хеджируют риски трейдеров

Финансовые рынки трудны для освоения в том плане, что их трудно прогнозировать. Котировки валют и процентные ставки по разным инструментам всегда могут измениться в невыгодную для трейдера сторону. Риск того, что придется фиксировать потери от закрытой сделки слишком велик. Идея сделок со свопами дает шанс свести потери к минимуму. Когда два трейдера по свопам обмениваются активами и достигают договоренности о проведении обратной сделки и заранее фиксируют будущую цену обмена активов, они тем самым равномерно распределяют риски для обеих участвующих сторон. На высокую вероятность потерь влияет развитие рынка, своевременность контрактов, которые позволяют каким-то образом компенсировать большие скачки котировок или цен на активы.

А если применять свопы грамотно, можно существенно повысить прибыль от своих финансовых операций. Что надо знать о заключении своп-контракта:

- При обмене любыми активами в расчет надо брать их стоимостную переменную.

- Учитывайте, что при операции обмена обязательно будет комиссия — даже если сделка имеет невещественный характер.

- Составляя контракт, сразу указывайте дату обратной сделки.

Механика хеджирования рисков методом свопов сводится к тому, что предоставляются встречные кредиты с равнозначными суммами в разных валютах и одним сроком погашения.

Почему инвесторы используют SWAP? Примеры

Мотивация для использования контрактов SWAP — это либо коммерческая потребность, либо желание получить рыночное преимущество. Некоторые виды деятельности компаний финансового сектора приводят к возникновению воздействия валютных рисков и процентных ставок, которые смягчают свопы.

Примером является коммерческий банк, который платит переменную ставку по депозитам и получает фиксированную доходность по кредитам. Такое несоответствие между активами и пассивами часто вызывает значительные сложности. Таким образом, здесь можно использовать свопы, где фиксированная ставка окупается, и вместо этого он получает переменную ставку прибыли для преобразования активов с фиксированной процентной ставкой в активы с переменной ставкой.

В случае предприятий это также можно объяснить простым примером. Давайте предположим, что популярная компания в США хочет расширить свою деятельность в Европе, где она, однако, гораздо менее известна. Поэтому она получит гораздо более выгодные условия финансирования в Соединенных Штатах, а затем, используя SWAP, конвертирует средства в евро, необходимые для финансирования экспансии на новых рынках.

Пункты валютного свопа на рынке FX / CFD представляют собой дебиторскую задолженность за «ночевку», то есть удержание позиции на ночь, и являются результатом разницы процентных ставок для конкретных валютных пар или стоимости хранения. В результате SWAP может быть положительной (трейдер зарабатывает) или отрицательной (трейдер теряет). Отслеживание пунктов свопа и торговля валютных пар с положительным свопом может стать дополнительной прибылью для трейдера.

Рынок свопов: какова роль этой операции в реальной торговле на валютной бирже?

Какой же смысл таит в себе магическое слово «своп», что это такое? Говоря попросту, Swap позиционирует собой разницу в величине процентных ставок. Валютные брокеры имеют каждый собственную таблицу свопов. Трейдеры найдут там интересующий их своп по каждой конкретной валюте, выбранной для торговли. Операции на рынке Форекс осуществляются на основании определенных условий, именуемых спот.

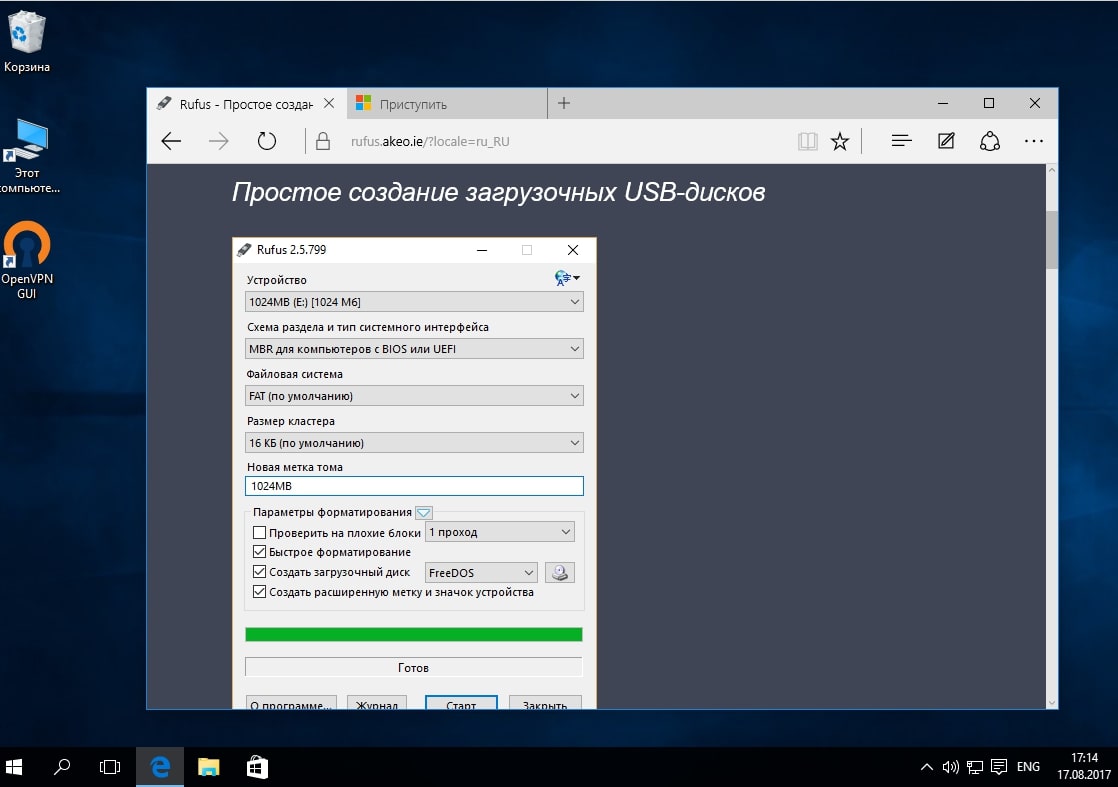

Обзоры торговых площадок брокеров, установленные на всех терминалах М4, предоставляют все условия для торговли. Там же указаны объемы свопов по каждой валютной паре. Чтобы узнать размер длинного, а также короткого свопа, откройте в меню окно «Обзор рынка». Нажмите правой клавишей мыши на необходимый вам актив для торговли. Появится окошко с меню. Выберите в нем вкладку «Спецификация контракта».

На рисунке вверху показана понятная схема нахождения свопов. Открыв «Спецификацию контрактов», вы увидите появившееся окно со всей подробной информацией относительно пары валют, включая короткий, а также длинный своп. Зарабатывают на них, вопреки расхожему мнению, не только сами Форекс-брокеры. Поняв смысл и условия формирования спотов, любой трейдер может научиться получать на них прибыль. В условиях реальной торговли величина дохода зависит от правильного направления тренда, суммы ордера, длительности сделки.

Если уж совсем просто отвечать на вопрос, своп – что это такое, то это будет оплата трейдером его брокеру за факт переноса данной сделки на следующие сутки. Вы не успели закрыть выставленный сегодня ордер, он остался на всю ночь открытым – будьте любезны! Заплатите своему благодетелю за то, что в 00:00 часов он автоматически не закрыл ваш ордер с любым результатом, в том числе убыточным. А вдруг вы на следующий же день выиграете у него кучу денег?

Необходимость выставления свопов дилинговыми центрами – в чем причина?

Споты означают, что валюта абсолютно по всем транзакциям одного дня поставляется на следующие за текущими сутки. Эта операция производится строго в 00:00. Заключаются операции своп во избежание реального факта поставки купленных спекулянтом валют. Он обеспечивает продление открытой сделки без факта зачисления денежных средств на счет трейдера.

Пример свопа: пошаговая инструкция!

Выше приведена таблица основных валютных пар, торгующихся у дилингового центра. Трейдеры могут подобрать для себя подходящий инструмент по приведенным значениям своп. Существует методика расчета величины своп для каждой валютной котировки. Они могут быть со знаками плюс или минус. Можно рассчитать виды свопов по специальной формуле, приведенной ниже:

Если взять популярную пару EURUSD, формула будет выглядеть так:

Двусторонняя котировка представляется так:

0,000005/0,000045. Сокращаем показатель и показываем в пунктах: 0,05/0,45.

Когда свопы минусовые, курс 1-й сделки меньше курса 2-й сделки:

Какие бывают свопы

Валютные свопы

Они улучшают структуру активов, позволяют финансировать различные операции, а также страхуют риски. Самая простая механика валютного свопа — это когда трейдеры временно обмениваются валютой. При первичном обмене они покупают друг у друга валюту на одну и ту же сумму и сразу договариваются о будущем возврате активов через конкретный промежуток времени. Естественно, что на дату закрытия сделки уже будет другой курс. Поэтому одна сторона получит прибыль от данной сделки, вторая — соответственно, убыток.

Свопы на форекс

Прибыль от разницы курса валют и величина прибыли/убытков будет существенной, если открыть сделку больше, чем на неделю. Причем серьезными потерями такой промежуток не угрожает при наличии достаточного кредитного плеча и видимых колебаний курса. Если вы занимаетесь внутридневной торговлей, то не имеете права держать открытой потенциально выгодную сделку из-за положительного свопа. По правилам вы должны все позиции закрыть в течение дня, иначе вас ждут штрафные санкции. Свопом на форексе считается сделка, которую брокер переносит на следующий день и получает за нее комиссию. Такое явление существует только на форексе. Но какой-то прибыли от него трейдеры обычно не имеют. Для расчета подобных свопов применяется специальная таблица брокера.

Есть два исключения на форексе, когда можно открыть безсвоповый счет:

- когда вы намерены торговать парами не самых ходовых валют

- или вы находитесь больше 3 месяцев на одной позиции.

Это ограничение оправдано тем, что только именно при одном из этих двух условий от свопа может получиться существенная прибыль или по закону противоположности значительный убыток (темную сторону луны никто не отменял). Когда вы регистрируетесь в системе и открываете счет для свопа, обязательно оставьте отметку в необходимой графе, чтобы вам не открыли стандартный трейдерский депозит.

Акционные свопы трейдинге

Свопы на акциях — это когда происходит обмен потоками платежей, при которых учитываются величина биржевого индекса и процентной ставки. Иначе говоря, здесь имеются в наличии две составляющих — непосредственно акции и фиксированные/плавающие процентные платежи. Свопы на акциях расширяют возможности инвесторов вливать капиталы в фондовые биржи развивающихся стран, к которым относится и Россия.

Свопы процентные

Это когда стороны обмениваются процентными ставками по кредиту. Простой пример процентного свопа — у одного трейдера ставка по проценту, трейдер хочет уменьшить риски и перейти на фиксированную. У другого трейдера фиксированная ставка, и он в ожидании снижения ставки желает перейти на плавающую. Две стороны договариваются об обмене ставки и от разницы ставок извлекают прибыль.

Кредитно-дефолтный своп

Данный инструмент является подстраховкой от возможных убытков при дефолте — он хеджирует риски от дефолта, отсюда и название. Такие свопы были оценены по достоинству трейдерами, которые сняли хорошую прибыль от кризиса 2008 года — именно тогда обрушились кредитные рынки.

Пример расчета свопа

Разберем классическую валютную пару EUR/USD. Возьмем ставку по евро 0% (фактически беспроцентный займ), а по американскому доллару — 1%. Точные значения ключевых ставок можно узнать на официальных сайтах Центробанков или в других источниках, например https://ru.tradingeconomics.com/country-list/interest-rate. Если мы будем покупать данную пару объемом 1 лот, то условный расчет при комиссии брокера в 0.25% будет следующим:

При продаже пары объемом 1 лот комиссию брокера нужно вычесть:

Стоит также заметить, что эта ситуация непостоянна не только по начисляемой сумме, но и по знаку. Например, несколько лет назад ключевая ставка по доллару составляла 3.5%, а по евро 4.25%. Т.е. раньше при продаже пары мы бы получили отрицательный своп. Вот здесь можно найти значения свопа у разных брокеров: https://www.myfxbook.com/forex-broker-swaps

Как мы видим, отрицательный своп везде больше положительного, причем у некоторых брокеров отрицательное значение может быть как у длинной, так и короткой позиции. Для классических пар, которые пользуются популярностью у трейдеров, характерны небольшие числа. Поскольку средний спред по валютным парам составляет 2-4 пункта, то в большинстве случаев значение свопа (особенно положительного) оказывается в несколько раз ниже. Т.е. своп для краткосрочной сделки можно считать несущественным по сравнению со спредом.

Тем трейдерам, которые открывают и закрывают свои сделки внутри дня, можно не беспокоиться о начислении валютного свопа. Он начисляется только тогда, когда открытая сделка перешла на следующий день. Это происходит в 00:00-01:00 час ночи по Московскому времени: например, в компании Альпари начисление происходит в 23:59.

Каким образом у сделок формируется своп на Форекс?

По будням в 21.00 по Гринвичу происходит перерасчет открытых позиций вне зависимости от дня и времени открытия сделки. Это автоматический процесс. То есть по будням в 9 вечера осуществляется закрытие абсолютно любых сделок, а впоследствии – их переоткрытие с уже измененным обменным курсом.

По любой сделке существует депозитная и кредитная валюты. В таблице ниже приведены кредитные ставки ключевых центробанков:

На основе значений процентных ставок становится возможным утверждать, что минимальный своп формируется у самых популярных пар, потому как именно у этих государств ставки минимальны, а, значит, приносят большую прибыль. На таких условиях и работают практически все брокеры.

Процентные ставки высчитываются в годовом эквиваленте, поэтому расчет осуществляется каждый день. Но валютный рынок в выходные и праздничные дни недоступен, вследствие чего в ночь со среды на четверг появляется перемещение сделки, умноженное на 3. Это необходимо учитывать всем начинающим.

Обычно говорят, что заработок появляется на базе спредов. Но в размер перемещения позиции уже заложена комиссия брокера, вследствие чего у различных брокеров свопы на Форекс могут кардинально отличаться

Помимо понимания того, что значит своп на Форекс, важно заранее учитывать этот параметр. Это позволит грамотно спланировать работу и повысить маржинальность, иначе торговля будет со знаком минус

Варианты свопов на Форекс

Свопы на Форекс могут быть совершенно разными и варьируются на основе разнообразных параметров.

Ниже приведены базовые критерии, по которым чаще всего проводится классификация:

процентный (IRS, Interest Rate Swap). Это позволяет взаимозаменять различные формы. Так, фиксированная может быть изменена на плавающую согласно договору сторон. В данном случае процентную ставку можно полностью спланировать;валютный (Currency Swap) – это сочетание разных финансовых контрактов при одновременной фиксации сроков валютирования и истечения срока перемещения;акционный (Stock Swap). В данном случае можно говорить об обмениваемых платежах по акциям с целью извлечения прибыли на основе разницы доходов индексов и процентных ставок;на драгметаллы. Чаще применяется для хеджирования рисков и незначительно влияет на рыночные показатели;кредитный дефолтный (CDS, Credit Default Swap), который помогает защититься от потерь в случае дефолта;свопцион (Swaption). Это комбинация свопа и опциона, которая помогает производить совершение сделок с последующей установленной ценой;РЕПО (Repo, Repurchase Agreement) – конверсионная сделка. Встречная сделка впоследствии проводится в четко установленный временной промежуток по заранее определенной стоимости.

Правила формирования свопов

Стандарты совершения всех типов контрактов регламентируются BBA (British Bankers Associatio) или ISDA (International Swap and Derivatives Association). Разные страны имеют свои условия, которые сформированы согласно законодательству и отношениям с иностранными корпорациями. Этот пункт необходимо изучать самостоятельно, исходя из выбранной модели работы.

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ, ПО ДАННЫМ РОССИЙСКОГО РЕЙТИНГА НА 2020 ГОД:

1998 год. ECN брокер! Регуляция: FC. 5000$ НА ДЕПОЗИТ | обзор / отзывы

2007 год. FinaCom. КЕШБЭК ДО 14$ С ЛОТА! | обзор / отзывы

2007 год. Как получить 1500$ бонус? =>> БОНУС $1500 | обзор / отзывы

1997 год. Нацбанк РБ. Не для РФ! ИЗ 50$ ДО 5.000$ | обзор / отзывы

2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ НА СЕГОДНЯ:

Самые выгодные условия!

ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Доходность до 85%.

30.000 НА ДЕПОЗИТ | обзор / отзывы

Где узнать величину свопов

Самостоятельно рассчитывать валютный своп не имеет смысла. Это справочная величина и она доступна как в торговом терминале, так и на сайтах компаний в описании торговых условий.

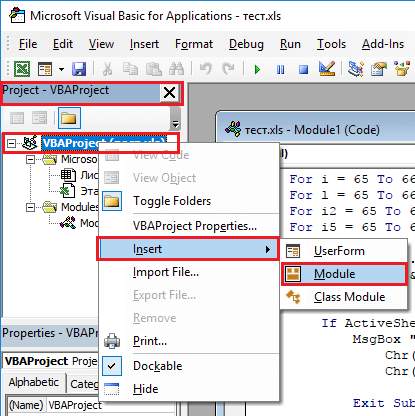

Swap в торговом терминале

В окне терминала прямо под графиками с валютными парами по каждой открытой сделке показывается в том числе и своп. Если случайно закрыли это окно, вернуть его можно через вкладку Вид-Терминал или сочетанием клавиш Ctrl+T.

Также в терминале можно просмотреть подробные спецификации каждого инструмента. В окне Обзор рынка (левая часть терминала) жмем правой кнопкой мыши по интересующему инструменту и выбираем пункт Спецификация.

В открывшемся окне содержится не только информация по величине свопа, но и день, когда он начисляется в тройном размере.

Ту же информацию найдете и на сайте брокера.

Своп на сайте брокера

Информация по свопам указывается в спецификациях контрактов. Приводится она на сайте в разделе с торговыми условиями, может быть и отдельный пункт Спецификация контрактов. Ниже приведу внешний вид этих разделов у разных брокеров.

Exness

По каждому доступному инструменту указывается спред, маржа для кредитного плеча, Stop Level и swap в пунктах, его значение уточняйте здесь. Есть и калькулятор для расчета свопа в зависимости от срока удержания сделки и прочих исходных условий.

Открыть счет у брокера Exness

Зарегистрироваться на FxPro

Alpari

Все стандартно, в таблице активы классифицированы по группам, и для каждой указывается своп для покупок и продаж, расписание торговли, спред.

Открываем счет в Alpari

Amarkets

Та же ситуация, что и у остальных брокеров. Правда, активы здесь все вместе, не совсем удобно выбирать нужный.

Регистрация Amarkets

Сравним swap по 4 валютным парам у этих брокеров:

| Брокер | AUDCAD long | AUDCAD short | AUDCHF long | AUDCHF short | AUDJPY long | AUDJPY short |

|---|---|---|---|---|---|---|

| Exness | +0,050 | -0,160 | +0,360 | -0,560 | +0,270 | -0,550 |

| FxPro | -0,329 | -0,468 | +0,263 | -0,831 | +0,158 | -0,809 |

| Alpari | -0,161 | -0,134 | +0,309 | -0,656 | +0,204 | -0,62 |

| Amarkets | -0,061 | -0,184 | +0,407 | -0,692 | +0,3 | -0,62 |

Как видите, отличия в swap есть, на некоторых валютных парах он может разниться почти в 2 раза. Но в деньгах это настолько малые величины, что большинство трейдеров эту разницу не ощутит. Чтобы она начала сказываться на результатах, нужно работать с капиталом в десятки и сотни тысяч долларов.

Если хотите сравнить брокеров по ролловерам, пользуйтесь myfxbook.com. Во вкладке Brokers есть соответствующий пункт. Очень удобно, что это не просто таблица. В нее можно добавить любую валютную пару и выстраиваться результаты поиска по убыванию или по возрастанию. В пару кликов можно найти компанию с максимальным или минимальным свопом.

Информация по процентным ставкам банков мира

Если вам нужно подобрать пару, по которой наименьший отрицательный своп или наибольший положительный, это удобно делать, сравнивая процентные ставки банков мира. Выше мы уже разобрались, что ролловеры могут отличаться у разных брокеров по одним и тем же валютным парам из-за того, что комиссия отличается. Но в целом, сравнивая ставки банков, удобно подбирать валютные пары, а потом уже проводить сравнение по брокерам.

Ниже приведу перечень ресурсов, на которых можно мониторить процентные ставки:

- fxstreet.com – в разделе с экономическим календарем есть ссылка Interest rates. Информация сгруппирована по регионам.

- На сайте Alpari в разделе с фундаментальным анализом страны сгруппированы по регионам. Помимо текущего значения ставки указывается и дата следующего заседания по поводу ее пересмотра и краткое описание, что ставка означает. Информация дается на русском языке.

- На global-rates.com есть небольшая таблица с отображением ставок стран мира. Указывается текущее и прошлое значения, а также дата последнего ее изменения. По каждой из них можно получить детальную информацию – как называется орган, занимающийся ее рассмотрением, графиком показана динамика изменения ставки в прошлом.

Информация по ставкам не секретная и найти ее можно и у других брокеров. Следите только за тем, чтобы данные обновлялись регулярно и соответствовали последним изменениям. Для русскоязычных трейдеров рекомендую пользоваться информацией от Альпари – реализовано все максимально удобно.

Как исправить ошибку Operating system…

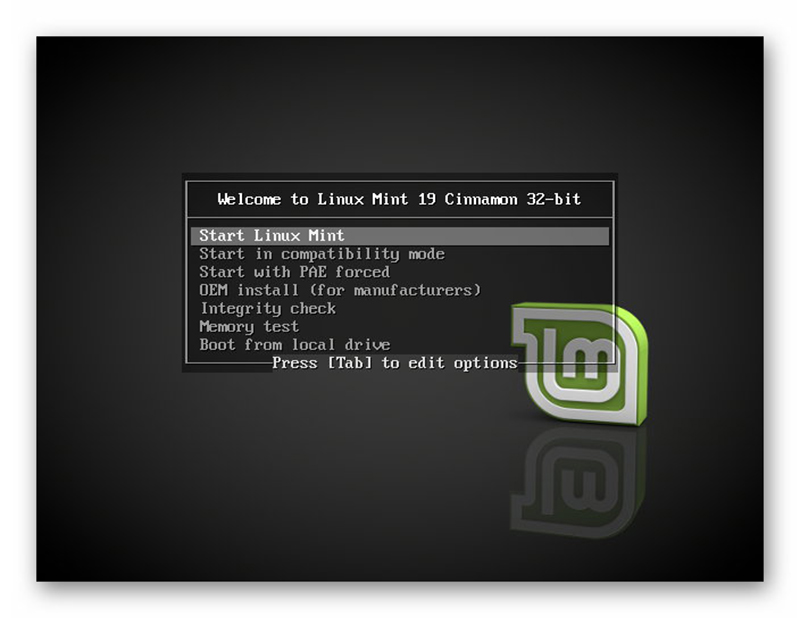

Торговля без свопов

Возможно ли торговать без свопа вообще? Имеется два варианта решения проблемы.

Первый вариант – трейдинг «intro day» — внутри дня. Если вы открываете сделку и закрываете её в течение суток – своп не взимается, так что спокойно выбросьте его из головы. Если торгуете среднесрочно, то величина свопа не велика и особого влияния на вашу прибыль не окажет. Когда прочтёте в статье про цену о пунктах и ощутите своп в реальности, он покажется вам мелочью.

Второй вариант – открытие бессвопового счёта. Такие возможности есть у большинства современных продвинутых брокеров. Открывать бессвоповый счёт нужно только при позиционном трейдинге, когда планируется удержание сделки на несколько месяцев.

Важно помнить, что бессвоповый счёт выгоден лишь при отрицательных свопах. Если открываться на понижение, например, по трём вышеназванным валютным парам, то свопы превратятся в источник дополнительной прибыли

Бесплатно ничего не делается. Брокер избавит вас от необходимости платить свопы, но установит комиссию (чаще всего делается именно так) – будете платить и при открытии, и при закрытии торговой позиции, комиссии будут значительно менее выгодны, чем спреды.

Поэтому сто раз подумайте, прежде чем начать торговать на счёте без свопа, действительно ли вам под силу удерживать позиции долгосрочно. Проблема ведь не только в прибыльности, но и в эмоциональном напряжении: ждать год или более, а потом увидеть, что депозит слился, или сделка закрылась по безубытку – на психологическом состоянии скажется однозначно. Трейдеров-долгосрочников не так уж и много.