Все о пенсии: виды и формулы расчета, оформление документов и порядок выплаты

Содержание:

- Пенсионная система и пенсии в Китае

- Реальная доходность пенсий в мире

- Структура пенсионной системы Российской Федерации

- Как работает система государственного пенсионного обеспечения?

- Накопительная пенсия

- Накопительная пенсионная система

- Виды накопительной пенсии

- История

- Накопительная часть пенсии

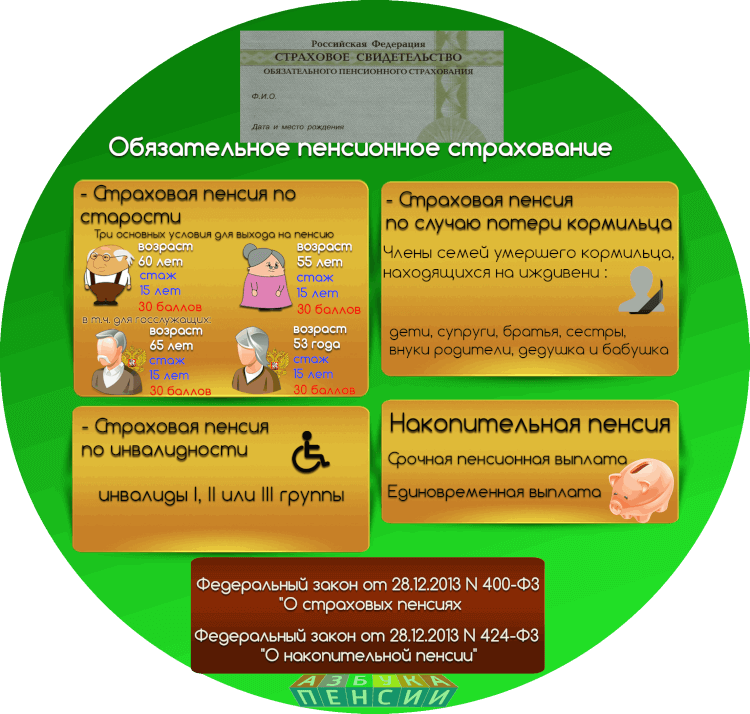

- Пенсии по обязательному пенсионному страхованию

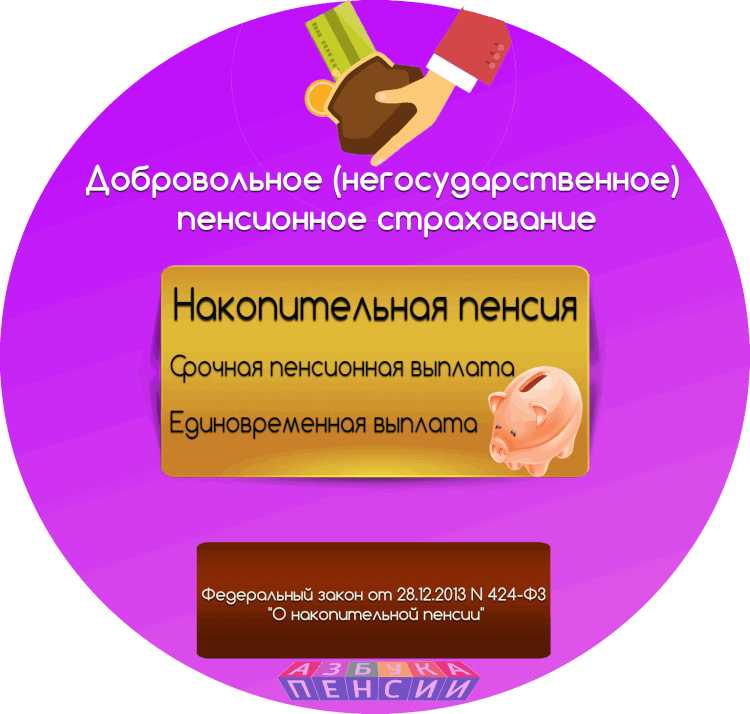

- Негосударственное пенсионное обеспечение — что это?

- Источники пенсионного страхования

- Обязательное пенсионное страхование

- Совершенствование пенсионной системы РФ

- Цели, задачи и функции пенсионного фонда рф

Пенсионная система и пенсии в Китае

Пенсионная система

Китая почти не отличается от российской. Каждый человек, делавший взносы на

протяжении трудовой жизни, имеет право на гарантированные государством выплаты

в старости. Даже стаж, необходимый для ее получения, такой же как и в России –

15 лет. Пенсия гражданина Китая состоит из двух частей – накопительной и

базовой. Базовую выплачивает государство, а на накопительную идут страховые

сборы с зарплаты. В итоге средняя пенсия в Китае в 2018 году достигла 2500

юаней в месяц (около 25 тысяч рублей). До 1997 года, в Китае не было такого

понятия как пенсия. Согласно местным традициям, уход за престарелыми гражданами

должен осуществляться их детьми, а бездетные китайцы вынуждены были веками

влачить полунищенское существование, если конечно не успевали отложить какие-то

крупные сбережения на старость. Здесь и заключается ответ на вопрос, почему

жителей Китая настолько много – многодетность была тысячелетиями залогом

банального физического выживания пожилого человека. По ввиду активно проводимой

ранее Китаем политики «одна семья—один ребёнок» в стране начала лавинообразно

нарастать проблема «нищих стариков», когда просто один отпрыск не мог, даже при

всё желании, обеспечить достойную жизнь и себе и родителям.

В этих условиях госсоветом КНР было принято решение о введении пенсионного обеспечения граждан. После многочисленных дебатов и массовых выступлений, нынешняя пенсионная система КНР выглядит следующим образом: Мужчины перестают заниматься активной трудовой деятельностью в возрасте 60 лет. Женщины — к 50, или 55 годам в зависимости от типа занятости. Пенсионные накопление складываются от 20% отчисления работодателем, и 8% налогам работником в «Единый всекитайский фонд пенсионного обеспечения», который, в отличие к примеру, от российского, никаких долгов за собой не имеет. Китайцы любят свою страну, но в деле пенсионного обеспечения полагаются не только на нее, но и на себя. Копить на образование и на пенсию – там это часть менталитета.

Реальная доходность пенсий в мире

Здесь указана реальная (за вычетом инфляции) доходность накопительных и частных пенсионных планов, за вычетом инвестиционных расходов фондов:

В 2018 году у России минус 1.4%. Хотя это еще не показатель: только 5 стран ОЭСР принесли инвесторам в том же году положительную доходность.

В чем причина? Облигации на длинных периодах не могут переигрывать инфляцию, так что результат закономерен – не случайно и Чехия показывает отрицательную либо нулевую реальную доходность, поскольку вообще исключает риск, не пользуясь акциями. Хотя с другой стороны и Польшу с 80% акций в пенсионном плане брать в пример тоже не стоит. Это может быть соотношением для молодых людей, но не для пенсионеров — поэтому в 2018 году именно Польша показала худший среди всех стран результат -10%.

Выводы для России

Посмотрим, что мы имеем в совокупности:

- Пенсионные активы России по отношению к ВВП очень малы

- Аналогичная ситуация со взносами в фонды и выплатами

- Добровольное пенсионное страхование практикует лишь около 5%

- Валютная и страновая диверсификация не используется

- Доля акций в фондах мала, реальная доходность отрицательна

Структура пенсионной системы Российской Федерации

Основная задача пенсионной системы – поддержание сбалансированного бюджета ПФ, регулярные выплаты гражданам, вышедшим на пенсию. Представляет собой совокупность трех групп.

- Государственная. Распределение средств проводится среди четко ограниченного круга населения. Формируется за счет бюджета страны, оплату проводит ПФ.

- Обязательное страхование. Оплата по группе проводятся из ПФ и негосударственных фондов. Пополнение осуществляется за счет обязательных взносов, проводимых работодателями. Это самый распространенный тип пенсии, которую получают практически все граждане страны.

- Негосударственное обеспечение. Выплаты проводятся только в том случае, если с фондом был заключен договор, проводились регулярные взносы от гражданина или работодателя.

Последний вид пенсионной системы – новшество для нашей страны и не пользуется доверием у наших граждан. Но она способна обеспечить достойный уровень жизни после выхода на заслуженный отдых.

Как работает система государственного пенсионного обеспечения?

Целью государственного пенсионного обеспечения является начисление базовой части:

- пенсии по труду;

- пенсии по выслуге лет;

- по достижении пожилого возраста;

- по причине инвалидности;

- социальной пенсии.

Финансируется государственное пенсионное обеспечение из федерального бюджета. Производится это из сумм единого социального налога, за перечисление которого отвечает работодатель.

Государственную систему пенсионного обеспечения составляют две части:

- государственное пенсионное обеспечение;

- государственное пенсионное страхование.

Аспекты обязательного страхования

Главное в системе страхования, обеспечивающего обязательную выплату пенсии – это создание определенного запаса средств за счет постоянного перевода работодателем определенной суммы на лицевой счет работника:

- в Пенсионном Фонде России;

- на Негосударственном пенсионном фонде.

Пенсионные накопления гражданина могут быть увеличены в результате грамотного управления ими и благодаря правильному инвестированию. В частности, заключив договор с негосударственным пенсионным фондом, а кроме того в результате самостоятельных дополнительных пенсионных взносов по государственной программе софинансирования пенсий или дополнительного пенсионного обеспечения.

Итак, теперь можно рассматривать средства, направляемые лицам, вышедшим на пенсию, как сумму трех составляющих, которыми являются обязательные пенсионные системы РФ:

- Страховая;

- Накопительная;

- Дополнительная.

В чем суть частных пенсионных фондов?

В 2004 году появилась возможность передать свои пенсионные накопления для их сохранения и преумножения в частную компанию.

Накопить на старость теперь можно в таких крупных негосударственных пенсионных фондах:

- Внешэкономбанк;

- Сбербанк;

- АО НПФ «Открытие»;

- КИТ Финанс;

- Наследие;

- Благосостояние.

Это не полный перечень таких организаций, но эти компании имеют большинство участников. Полный перечень можно посмотреть на официальном сайте ПФР.

Чем занимаются и отличаются от ГПФ

Пенсия, на которую переводит отчисления работник, делится на 2 части. Первая распределяется между нынешними пенсионерами, а вторая остается за работником и накапливается в течение жизни. Но чтобы инфляция не съела все сбережения, они должны приносить доходы. Именно для этого были созданы негосударственные фонды. Основное отличие от государственного фонда – возможность делить средства лица между несколькими компаниями и формировать портфель.

Фатально ошибиться с их выбором невозможно. Все фонды на территории РФ работают по единым принципам, имеют лицензию от ЦБ и проходят его регулярные проверки.

Механизм перевода накоплений из государственного фонда в негосударственный прописан в Постановлении Правительства.

Перевести финансы довольно просто. Нужно выбрать НПФ, с которым хочется сотрудничать, затем заключить договор. Если это индивидуальный пенсионный план, то потребуется также оплатить первый взнос.

На большинстве сайтов НПФ можно перевести пенсию удаленно, через их сайт. Потребуется подтвержденная учетная запись в «Госуслуги», данные паспорта и СНИЛС.

Начисление пенсионных баллов

Для постепенного повышения пенсионного возраста предусмотрен длительный переходный период продолжительностью 10 лет (с 2019 по 2028 год). Адаптацию к новым параметрам пенсионного возраста в первые несколько лет переходного периода также обеспечивает специальная льгота – назначение пенсии на полгода раньше нового пенсионного возраста. Она предусмотрена для тех, кто должен был выйти на пенсию в 2019 и 2020 годах по условиям прежнего законодательства. Это женщины 1964–1965 года рождения и мужчины 1959–1960 года рождения. Благодаря льготе пенсия по новым основаниям будет назначаться уже в 2020 году: женщинам в возрасте 56,5 лет и мужчинам в возрасте 61,5 лет.

В течение всего переходного периода продолжают действовать требования по стажу и пенсионным баллам, необходимым для назначения страховой пенсии по старости. Так, в 2020 году для выхода на пенсию требуется не менее 11 лет и 18,6 коэффициента пенсионных балла. Для правильно расчета пенсионного возраста вы можете воспользоваться пенсионным калькулятором.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Накопительная пенсия

Этот тип пособия создается по личным соображениям будущего пенсионера. Физ. лицам 1967 г. р. и моложе даются все полномочия по выбору в перечислении платежей лишь на страховые отчисления или доля пособий управляющего при направлении накопительных платежей. Тем, кто первый раз устраивается на место труда подобное полномочия по выбору предоставляется на протяжении первых 5 лет труда.

Решение о создании накопительных выплат обязано оформляться как заявка ПФ РФ.

Принцип отчислений пособий сопоставим с вложениями финансов банковскому учреждению. Данные деньги не предназначаются для платежей текущих пенсий, направлены по выбору человека для перечисления к:

- управляющей фирме;

- негосударственному ПФР.

В нашем государстве работает единственная УК «Внешэкономбанк» и частные управляющие фирмы. Прибыль от инвестиционных вложений будет зачислена на счет гражданина со страховкой за вычетом комиссионных издержек в пользу УК.

Каждый год УК и НПФ дают отчетность о прибыльности от инвестиционных вложений финансов собственных клиентов. Исследование данных сведений предоставляет вероятность совершать грамотный выбор определенного страховщика.

Накопительная пенсионная система

Суть уже заложена в названии: пока человек работает, он делает отчисления со своей зарплаты или это делает за него работодатель. Эти средства не тратятся на выплаты текущим пенсионерам, а учитываются на отдельном счету, инвестируются и приносят доход.

Плюс системы — на нее мало влияет снижение рождаемости, рост продолжительности жизни и, как следствие, рост числа пенсионеров. Сколько человек сам накопил, столько и будет получать. Демографическая ситуация его мало волнует.

Минусы:

- в такой системе беззащитными оказываются те, кто сам не может накопить на пенсию: инвалиды, люди с маленьким стажем, многодетные матери и т.п. Также уязвимы и их родственники, на которых возлагается нагрузка по их обеспечению. Всем этим людям остается только ждать милости от государства

- размер пенсии сильно зависит от выбранной инвестиционной стратегии. Про доходность НПФ уже была статья, и ситуация там не радужная

- все положительные эффекты от внедрения накопительной системы чувствуются далеко не сразу. Ведь существующим пенсионерам, которые не затронуты накопительной системой, все равно необходимо платить пенсии. Это увеличивает нагрузку на госбюджет (или заставляет государство увеличить пенсионные отчисления).

Виды накопительной пенсии

Ежемесячная выплата за счет страховых взносов. Учет которых ведется в специальной части индивидуального лицевого счета гражданина.

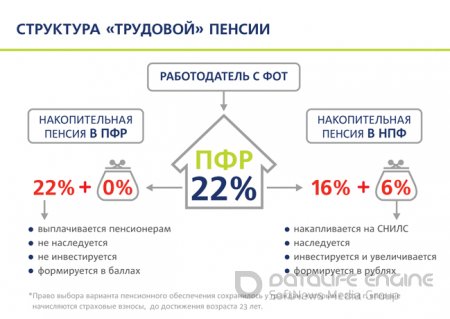

Основной тариф на обязательное пенсионное страхование — 22% от начисленной заработной платы. Для граждан 1967 года рождения и моложе, в случае выбора накопительной пенсии эта сумма распределяется следующим образом: 6% идет в солидарную часть, из нее выплачивается фиксированная выплата, 10% учитываются на страховую пенсию, а 6% – в накопительную.

2015 год стал последним годом, определенным законодательством, когда работающие 1967 года рождения и моложе могли определить для себя выгодный вариант формирования будущей пенсии. Если вы «молчун», т. е. не подавали никогда заявление о переводе средств пенсионных накоплений в ПФР или частную управляющую компанию, то у таких застрахованных лиц с 2016 года формироваться будет только страховая пенсия.

Это отдельный вид, но выплаты возможны после приобретения права (в т.ч. досрочного) на страховую пенсию, а так же при наличии средств в специальной части индивидуального лицевого счета и превышения 5% барьера по отношению к страховой выплате (с учетом фиксированной выплаты). Рассчитывается делением суммы накоплений на соответствующий возраст дожития в месяцах, который ежегодно вводится федеральным законом.

Средства так же можно получить при тех же условиях выбрав срочную пенсионную выплату и самостоятельно определив продолжительность получения, но не менее 120 месяцев.

Если рассчитанная величина накопительной пенсии не превышает 5% порога, то пенсионер имеет право получить все средства как единовременную выплату.

История

Впервые пенсии начали выплачиваться во Франции офицерам–морякам в 1673 году, а в 1790 году там же начали платить пенсию госслужащим. Пенсионное обеспечение населения во Франции появилось в 1910 году, в Германии в 1890 году, а в Англии — в 1908 году. В дореволюционной России пенсионное обеспечение существовало только для некоторых слоев чиновников и военных.

В СССР положение о пенсиях был принято в 1930 году, а в 1932 году был установлен существующий по настоящее время возраст пенсионеров.

Окончательно система была утверждена в 1956 году соответствующим законом о пенсионном обеспечении.

Накопительная часть пенсии

По желанию работника, вместо страховой формы обеспечения он может выбрать накопительный вариант (законодательство предоставляет эту возможность лицам моложе 1967 года рождения). В этом случае, ему нужно уведомить об этом ПФР, написав заявление в свободной форме. После этого, часть пенсионных взносов этого лица будет перечисляться в управляющую компанию или негосударственный фонд. Таблица показывает отличия в структуре отчислений для страховой и накопительной пенсии:

|

Вид пенсионного обеспечения |

Общий 22%-й страховой взнос |

||

|

Солидарный тариф, % |

Индивидуальный тариф, % |

Накопительный тариф, % |

|

|

Страховое |

6 |

16 |

|

|

Накопительное |

6 |

10 |

6 |

Выбравшему это обеспечение необходимо знать, что накопительная часть пенсионных отчислений не подвергается государственной индексации, поэтому в итоге может оказаться невыгодной. При этом, в России до 2020 г. продлен мораторий на формирование накопительной пенсии. На практике это значит, что вне зависимости от выбранного типа обеспечения, все отчисления граждан, будут направлены только на страховые нужды (в том числе – выплат нынешним пенсионерам). Текущие накопления на счетах негосударственных фондов не аннулируются, и по завершении моратория будут компенсированы.

Пенсии по обязательному пенсионному страхованию

Пособия ОПС будут назначены при наступлении страховой ситуации, а конкретно возраста ухода с места труда из-за старости, обретения инвалидности или утрате кормильца.

Каждый застрахованный ОПС обретает удостоверение с обозначением кода идентификатора счета – СНИЛС.

Отчисления по пенсии, предусматриваемые ОПС, создаются благодаря страховым платежам, которые уплачиваются страхователями за собственных сотрудников и за себя ПФ РФ.

ОПС является комплексом мероприятий, направляемых к частичному возвращению затраченной прибыли людям преклонной возрастной категории.

Для физ. лиц, первый раз вступающих в рабочие отношения, имеется вероятность выбора пенсионной обеспеченности: создать лишь страховую или перечислять долю финансов накопительным пенсионным платежам.

Страховые (трудовые) пенсии

Данный тип отчислений считается основным видом пособий РФ. Все физические лица, входящие в систему ОПС и обретающие пенсионное свидетельство, представляются как застрахованные ФЛ. В виде страховщика подобных пособий будет выступать ПФР.

Правительственные органы предусматривают увеличивающиеся коэффициентные показатели для тех, кто откладывает собственный уход на отдых при более позднем сроке. Величина коэффициента и зафиксированный платеж станут установлены в увеличенном размере.

Страховая пенсия по старости

Страховые пособия при наступлении преклонного возраста станет предоставлена жителям РФ как компенсационный платеж зарплаты, который был потерян при уходе с места труда.

Представленный тип пособий станет регулирован ФЗ «О страховых пенсиях», работающих полноценно при последних изменениях от 29 декабря 2015 г.

В отличие от социальных пособий, полномочия обретения страхового пособия нужно зарабатывать, а соответственно, для его отчисления следует накапливать стаж страхования, обладать наименьшим числом пенсионных бонусов и достигать определенной возрастной категории.

Для обретения такого пособия по достижению преклонной возрастной категории нужно выполнить совместно три требования:

- достигать возраста выхода на заслуженный отдых;

- обладать большим стажем страхования;

- располагать требуемым числом бонусов.

2018 год выдвигает наименьшие условия для выхода на отдых по старости:

- Возрастная категория – 60 лет для мужского пола, 55 лет для женского.

- Стаж – 9 лет.

- Число баллов по пенсии – 13,8.

Для физ. лиц, выполняющие вредные и сложные работы, условия по наименьшей возрастной категории снижаются. Подобных работ и профессий примерно 300.

Для служащих гос. структур данный возраст с 1 января 2017 года станет расти. Список гос. должностей, для которых работают определенные условия к пенсионной возрастной категории и иные подробности о пособиях гос. работников реально отыскать при актах федерации.

Страховая пенсия по инвалидности

Претендовать на подобные платежи способны инвалиды 1, 2 или 3 группы. Не считается важным, когда человек обретает группу инвалидности. Также не обладает особым значением, располагает ли гражданин возможностью продолжать трудиться. Пенсионер способен продолжать труд и обретать финансовую обеспеченность.

Для отчисления пособий гражданин обязан пройти медицинскую и социальную экспертизу гос. организацией, где ему станет присваиваться инвалидная группа. Обозначенная доля платежей прямым образом зависит от инвалидной категории.

Такие пособия будут оформлены на конкретный временной срок. При его конце ФЛ обязано приходить на новое обследование инвалидности, для удостоверения своего статуса. Во время неявки на медицинскую экспертизу пенсионные платежи перестанут начисляться.

Страховая пенсия по случаю потери кормильца

Некоторые физ. лица, находящиеся на содержании погибшего или отсутствующего неизвестно где члена семейства, обретают страховые платежи по пенсии. К ним стоит отнести такие группы людей:

- не достигающие возрастной категории 18 лет малыши, внуки, сестры, братья погибшего кормильца или они же возрастом до 23 лет при учебе в высшей учебной организации на очной форме;

- инвалиды — при получении такого статуса до 18 лет;

- мама, папа, их родственники или супруг, когда они считаются инвалидами и достигают преклонной возрастной категории;

- неработоспособные иждивенцы;

- дедушка, бабушка, родитель, муж, жена, брат, сестра, дите кормильца, когда они занимаются уходом за маленькими родными погибшего.

Величина пенсии по утрате кормильца не различается исходя из того, к какой конкретно категории причисляется иждивенец, когда он не считается сиротой или не живет в северной местности. Когда гражданин осуществляет преступное деяние, влекущее гибель кормильца, он не способен обретать финансовое обеспечение.

Негосударственное пенсионное обеспечение — что это?

Негосударственное пенсионное обеспечение является добровольным видом накоплений гражданина, выплачиваемых ему в период нетрудоспособности. Добровольное пенсионное обеспечение может быть инициировано как сотрудником, так и работодателем в рамках заключенных договоров на корпоративные пенсионные продукты для сотрудников. Такое обеспечение служит цели обеспечить достойный уровень жизни после наступления нетрудоспособного возраста, и, в отличие от трудовой пенсии, при таком способе накопления не предъявляются требования к стажу деятельности работника.

Заключение договоров на добровольную пенсию не отменяет распространения на вас действия обычных норм пенсионного обеспечения, т.е. pаконодательно разрешено одновременное получение государственной пенсии и пенсии, сформированной за счет добровольных отчислений.

Заключение договора с представителем негосударственного пенсионного обеспечения (фонда) предполагает доверие ваших вложений данному фонду, который распоряжается вашими деньгами по своему усмотрению, и инвестирует в прибыльные и растущие отрасли и сферы экономической деятельности. Законодательно закреплена обязанность и ответственность фондов по возврату денежных средств вкладчику.

Негосударственные пенсионные фонды осуществляют услуги как для физических лиц (индивидуально), так и в рамках заключенных договоров по обслуживанию с юридическими лицами (каждый сотрудник имеет лицевой счет, где отражаются суммы взносов и накопление).

Такой вид обеспечения формирует социальный пакет организации, который является несомненным преимуществом для сотрудников при прочих равных условиях. Причем, средства могут накапливаться путем добровольных взносов физлица, а также напрямую вычитаться из заработной платы – по вашему усмотрению.

Средства по негосударственному пенсионному обеспечению, согласно действующему законодательству, могут наследоваться правопреемниками физического лица.

Данные фонды негосударственной пенсии могут также осуществлять деятельность в рамках обязательного страхования, т.е. Принимать вместе с государством участие в обеспечении пенсией физических лиц на условиях партнерства. Что решает важнейшую социальную задачу.

Источники пенсионного страхования

Источники финансирования ПФР таковы:

- страховые платежи нанимателей;

- страховые платежи россиян, которые занимаются индивидуальной трудовой деятельностью;

- страховые платежи остальных групп трудоустроенных россиян;

- перечисления из российской казны на предоставление пенсионного обеспечения служащим армии, их родственникам и людям, которые приравнены к ним;

- деньги, которые возмещает ПФР госфонд занятости населения России по причине оформления досрочного пенсионного обеспечения нетрудоустроенным гражданам;

- добровольно осуществляемые юрлицами и физлицами платежи;

- прибыль от работы ПФР.

Деньги ПФР используются для того, чтобы:

- выплачивать трудовое пенсионное обеспечение, в том числе россиянам, которые выезжают за границу;

- компенсировать утраченный доход гражданам, которые ухаживают за неработоспособными лицами;

- повышать пенсионное обеспечение лицам, участвовавшим в Великой Отечественной войне;

- предоставлять выплаты лицам, ухаживающим за детьми;

- оказывать материальную поддержку старым и неработоспособным людям;

- предоставлять выплаты на погребение;

- финансировать работу ПФР и его учреждений.

Обязательное пенсионное страхование

Право работника на пенсию обусловлено специальными взносами, которые производились с его заработной платы. Эти отчисления в Пенсионный фонд России (ПФР) делает бухгалтерия предприятия (но в ряде случаев, например, для индивидуальных предпринимателей, частных адвокатов, фермеров, физическое лицо самостоятельно переводит необходимые средства).

Обязанность производить отчисления в ПФР распространяется как на трудоустроенных граждан нашей страны, так и на работающих тут иностранцев и лиц без гражданства. Все эти сотрудники считаются оформленными в системе обязательного пенсионного страхования (ОПС), поэтому в случае инцидента (травмы, смерти и др.) они сами или их родственники будут получать государственные социальные выплаты. Величина взносов составляет 22% от начисленной зарплаты. По умолчанию, эти средства распределяются так:

- На формирование страховой (иначе – трудовой) пенсии – 16%.

- На создание накопительной части – 6%. Этот вид социального обеспечения не является обязательным и от него можно отказаться, направляя все средства для страховой части.

Назначение трудовой пенсии конкретному человеку (или его иждивенцам) требует выполнения трех условий. К ним относятся:

- Обязательное оформление сотрудника в системе ОПС. Это подтверждается наличием специального свидетельства – Страхового номера индивидуального лицевого счета (СНИЛС).

- Наличие трудового стажа. В зависимости от типа пенсии, к получателям предъявляются разные требования по продолжительности этого срока.

- Наступление страхового случая (получение травмы, достижение установленного возраста, право на досрочное получение и др.). При смерти застрахованного лица, пенсия назначается его нетрудоспособным иждивенцам (подробнее об этом – ниже).

Совершенствование пенсионной системы РФ

Любая пенсионная система в мире является несовершенной, не стала исключением и российская пенсионная система. В рамках совершенствования данной системы, с точки зрения специалистов, наиболее эффективным подходом выглядит использование цивилизационной парадигмы. Суть этого подхода заключается в том, что в условиях острой нехватки человеческого ресурса, характерной для российской экономики, укрепление и умножение этого ресурса должно рассматриваться в качестве приоритетной национальной задачи.

Для реализации цивилизационной парадигмы, призванной обеспечить рост человеческого ресурса стороны, необходимо решить следующие задачи:

- во-первых, обеспечить поддержку детства и материнства, при которой при накоплении пенсии следует учитывать величину родительского вклада людей. Такая мера должна выступить в качестве мотивационной по отношению к женщинам, которые рожают детей. Для мужчины, в свою очередь, это может послужить стимулом для сохранения брака на длительный период;

- во-вторых, создать условия для возможности увеличения личного вклада работников на обеспечение собственной пенсии. Это требует обеспечения роста заработной платы, стабильности развития общества в экономическом плане, позволяющих людям отказываться от траты части своих средств в пользу будущих пенсионных платежей;

- в-третьих, обеспечить поддержку детства в форме различных пособий, возможностей развития ребенка на бесплатной основе, создания детских садов и других детских дошкольных учреждений, позволяющих родителям развивать свою карьеру наряду с воспитанием детей.

Пенсионное обеспечение населения не должно являться прерогативой государства. Однако в условиях низкой заработной платы, отсутствия экономической стабильности, неуверенности в завтрашнем дне население не имеет возможности снимать часть нагрузки с государственной власти в этом вопросе.

Цели, задачи и функции пенсионного фонда рф

Пенсионный

фонд своими средствами обеспечивает

выплату ежемесячных пособий, пенсий

людям которые в силу определенных

обстоятельств не могут обеспечить свое

проживание, в том числе пенсионеров.

Так, средства расходуются на выплаты

государственных пенсий, пенсий инвалидам,

военным, компенсации пенсионерам,

пособий для детей в возрасте от 1,5 до 6

лет и на многие другие социальные цели.

Таким образом, определяется его важное

социальное значение. В основные

задачи ПФ

РФ входят:1. —

целевой сбор и аккумуляция страховых

взносов, а также финансирование расходов

в соответствии с назначением ПФ РФ;

капитализация средств ПФ РФ, а также

привлечение в него добровольных взносов

(в том числе валютных ценностей) физических

и юридических лиц; контроль с участием

налоговых органов за своевременным и

полным поступлением в ПФ РФ страховых

взносов, а также за правильным и

рациональным расходованием его средств;

—

целевой сбор и аккумуляция страховых

взносов, а также финансирование расходов

в соответствии с назначением ПФ РФ;

капитализация средств ПФ РФ, а также

привлечение в него добровольных взносов

(в том числе валютных ценностей) физических

и юридических лиц; контроль с участием

налоговых органов за своевременным и

полным поступлением в ПФ РФ страховых

взносов, а также за правильным и

рациональным расходованием его средств;

—

назначение и выплата пенсий (для 38,6 млн.

пенсионеров);

—

организация работы по взысканию с

работодателей и граждан, виновных в

причинении вреда здоровью работников

и других граждан, сумм государственных

пенсий по инвалидности вследствие

трудового увечья, профессионального

заболевания или по случаю потери

кормильца;

—

назначение и реализация социальных

выплат отдельным категориям граждан:

ветеранам, инвалидам, инвалидам вследствие

военной травмы, Героям Советского Союза,

Героям Российской Федерации и т. д.

персонифицированный учет участников

системы обязательного пенсионного

страхования; взаимодействие со

страхователями (работодателями

—

плательщиками страховых пенсионных

взносов), взыскание недоимки;

—

выдача сертификатов на получение

материнского (семейного) капитала; —

управление средствами пенсионной

системы;

—

реализация Программы государственного

софинансирования добровольных пенсионных

накоплений (Федеральный закон № 56-ФЗ

от 30.04.2008 г., она же — программа «тысяча

на тысячу»);- с 2010 года — администрирование

страховых средств, поступающих по

обязательному пенсионному страхованию

и обязательному медицинскому страхованию;

—

с 2010 года — установление федеральной

социальной доплаты к социальным пенсиям,

в целях доведения совокупного дохода

пенсионера до величины прожиточного

минимума пенсионера;

—

разработка и подготовка предложений

по совершенствованию пенсионного

обеспечения и выполнению социальных

программ;

—

межгосударственное и международное

сотрудничество РФ по вопросам, относящимся

к компетенции ПФ РФ, участие в разработке

и реализации в установленном законом

порядке межгосударственных и международных

договоров и соглашений по вопросам

пенсий и пособий;

—

проведение научно-исследовательской

работы в области государственного

пенсионного страхования;

проведение

разъяснительной работы среди населения

и юридических лиц по вопросам, относящимся

к компетенции Пенсионного фонда РФ.

Пенсионный фонд РФ может принимать

участие в финансировании программ

социальной защиты пожилых и нетрудоспособных

граждан. Работа Пенсионного фонда РФ

проявляется в выполнении ряда

функций.Функции Пенсионного фонда РФ:

1. Фискальная —

аккумулирование денежных средств

граждан страны для финансирования

государственных мероприятий пенсионного

обеспечения.

2.

Перераспределительная —

обеспечение граждан страны, нуждающихся

в материальной поддержке, государственными

пенсиями по старости, инвалидности,

потери кормильца, за выслугу лет, а так

же дополнительным пенсионным обеспечением.

3.Контрольная —

отображение сложившихся в стране условий

функционирования государственной

пенсионной системы и уровня материальной

поддержки пенсионеров. Работа Пенсионного

фонда РФ, как финансового института,

состоит в перераспределении финансовых

средств из источников, установленных

российским законодательством, на

проведение мероприятий государственного

пенсионного страхования.2