Рефинансирование кредита

Содержание:

- Причины оформления РКО в банке Тинькофф

- Динамика курса евро к рублю в декабре

- Как происходит рефинансирование ипотеки

- Для чего их выпускает государство

- Существуют ли риски?

- МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

- Как происходит рефинансирование кредита?

- Обмен валют онлайн

- Куда можно выгодно вложить 1000 рублей

- Выберите вклад

- Как происходит процесс рефинансирования

- Какие банки готовы рефинансировать ваши кредиты

- Преимущества и недостатки

- Рефинансирование автокредита

- Как происходит рефинансирование кредита, условия удачного перекредитования

- Что потребуется?

- Выгодно ли получение нового займа?

- Как посчитать, будет ли рефинансирование кредита выгодным

Причины оформления РКО в банке Тинькофф

РКО в банке Тинькофф клиенты оформляют по таким причинам:

Динамика курса евро к рублю в декабре

Как происходит рефинансирование ипотеки

Процесс рефинансирования практически никак не отличается от оформления нового ипотечного кредита, поэтому он занимает много времени и требует сбора большого количества документов.

Вот как выглядит дорожная карта рефинансирования:

-

Сбор документов на кредит: паспорт, справка о доходах, действующий договор, свидетельство о браке, копия трудовой книжки (не всегда требуют), выписка о платежах по действующему кредиту.

-

Оформление заявления на новый кредит.

-

Оценка текущей стоимости квартиры.

-

Уточнение новых условий страхования: размер тарифов по имущественному и личному страхованию. Кроме того, нужно узнать, влияет ли на ставку по кредиту наличие или отсутствие страхования жизни и здоровья заёмщика, оформление этого полиса является добровольным.

-

Подписание договора о рефинансировании.

-

Перевод средств на погашение действующего кредита.

-

Сдача документов для переоформления залога. Документы подаются в МФЦ либо в Росреестр. Для этого нужно оплатить госпошлину и подготовить справку об отсутствии задолженности, свидетельство на право собственности, письмо банка в адрес регистратора об исполнении клиентом обязательств, выписку о состоянии ссудного счёта, заявление о переоформлении залога со стороны банка и клиента, договор об ипотеке и его копию. При этом нужен представитель самого банка либо оформленная на заёмщика доверенность о снятии обременения.

-

Передача документов о залоге в новый банк.

Для чего их выпускает государство

Существуют ли риски?

Как и всегда, риски присутствуют. Вы должны внимательно ознакомиться с условиями действующих кредитов – возможно, ваш старый банк не допускает досрочного погашения. Или если один из кредитов взят под залог имущества, а новый кредитор тоже требует оформить залог: выгодно ли будет подобное переоформление? Ведь затраты на переоформление документов будет нести заемщик, и подобные расходы тоже стоит учитывать.

Да и еще один немаловажный фактор: оставшийся срок и сумма кредита. Если большая часть займа уже погашена, значит вам осталось выплатить в основном тело кредита. Ведь при аннуитетных платежах банк изначально большую часть платежа забирает в счет погашения процентов и только небольшую часть в счет погашения самого кредита. Тем самым он страхует себя от недополучения прибыли при досрочном погашении займа.

МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

Как происходит рефинансирование кредита?

Перед тем, как сделать рефинансирование кредита, человек должен ознакомиться с особенностями процедуры. Выполнение манипуляции не отличается сложностью. Она проводится в соответствии со следующей схемой:

- Если заявка одобрена, происходит подписание нового кредитного договора.

- Переоформляются документы по займу. Если первоначальная ссуда выдавалась под залог недвижимости, право на получение имущества в случае невыполнения закрепленных в договоре обязательств переходит к новому банку.

- Оформляются бумаги для перечисления денежных средств. В их качестве может выступать стандартное платежное поручение или заявление на перечисление капитала. Если выполняется рефинансирование сразу нескольких займов, перевод средств по ним осуществляется отдельно.

- Когда средства переведены, рефинансирование завершается. Клиент прекращает взаимодействие с первоначальным кредитором и начинает расчет по новым обязательствам.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Наличными денежные средства при рефинансировании не предоставляются. Банк перечисляется капитал на счет другой компании по предоставленным реквизитам.

Обмен валют онлайн

Куда можно выгодно вложить 1000 рублей

Лицензия №1978

Накопительный счет (при использовании карты)

- Общие условия

- Примеры расчётов

- Ставка: до 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: нет

Лицензия №2209

Счёт «Накопительный» 8,3

Подробнее

- Общие условия

- Примеры расчётов

- Ставка: до 6%

- Сумма: от 1 руб.

- Срок: от 1 месяца

- Капитализация: нет

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

В избранное

Лицензия №902

Вклад «Годовой — онлайн» 6

Подробнее

- Общие условия

- Примеры расчётов

- Ставка: 5%

- Сумма: от 500 руб.

- Срок: 367 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

В избранное

Выберите вклад

Как происходит процесс рефинансирования

Если вам интересно узнать рефинансирование ипотеки в Сбербанке то специально для вас мы писали статью.

Процедура рефинансирования более сложна, чем процедура оформления простого займа. Поэтому стоит приготовиться к тому, что быстро это сделать вряд ли получится.

Для начала оставляется заявка. Это можно сделать онлайн, по телефону контактного центра конкретного банка или лично при визите в офис. обычно на данном этапе не требуется предоставление никаких документов – заявка носит информационный характер, но и решение по ней будет оглашено предварительное. Поэтому, чтобы не тратить впустую ваше время и время сотрудников банка, сразу указывайте точные данные, ведь их все равно тщательно перепроверят, прежде чем выдать вам деньги.

После того, как вам поступил звонок или пришло смс/письмо на адрес электронной почты с информацией о том, что заявка предварительно одобрена, можно отправлять в офис. Но сперва уточните, какие справки нужны для перекредитования кредита.

Полный перечень документов, которые могут понадобиться, выглядит так:

-

Паспорт,

-

Дополнительные документы (могут понадобиться не в полном составе или не понадобиться вообще, все зависит от конкретного банка):

— загранпаспорт, СНИЛС, ИНН, водительские права, документ об образовании, медполис,

-

Справка с места работы о размере заработной платы (иногда достаточно справки по форме банка),

-

Заверенная копия трудовой книжки или трудового договора,

-

Документы по рефинансируемым кредитам.

В последнем случае это может быть кредитный договор, в котором прописаны его номер и дата заключения, реквизиты счета для погашения, паспортные данные заемщика, размер процентной ставки, на какой срок выданы деньги, сумма и валюта займа, график погашения задолженности. Если какие-то из сведений не указаны в договоре, необходимо взять справку в свое банке с их указанием. Также необходимо взять справку с указанием текущего остатка к оплате и историей внесения платежей за последние полгода – банк должен убедиться, что просрочек или не было, или они уже погашены.

При рефинансировании ипотеки список документов расширится. С вас потребуют отчет о рыночной стоимости залоговой недвижимости, нотариально заверенное согласие супруга или супруги на оформление недвижимости в залог, могут понадобиться справки из БТИ и госреестра. Необходимо будет предоставить документ, подтверждающий право собственности или участие в долевом строительстве.

Итак, документы собраны, и вы приходите с ними в банк. Как происходит рефинансирование кредита? Если речь идет о нецелевом рефинансировании, то процедура ничем не отличается от обычного кредитования. Клиент подписывает кредитный договор, банк перечисляет деньги на счет стороннего банка (одного или нескольких), далее все дела заемщик ведет только с ним – платит по новому графику платежей один раз в месяц.

Другой вопрос, что нужно для рефинансирования кредита с обеспечением? Понадобится пройти процедуру в два этапе. Порядок буде такой:

-

После одобрения заявки клиент собирает документы по недвижимости и сдает их кредитному специалисту. Запускается процесс одобрения объекта недвижимости. Какое время это займет, зависит от конкретного банка, но обычно все решается за 1-5 рабочих дней.

-

Если объект получил одобрение, то в назначенный день подписывается договор, по которому сумма переводится на счет стороннего банка для полного досрочного погашения ипотечного займа.

-

После этого клиент идет в свой старый банк, берет там справку о снятии обременения с объекта недвижимости, возвращается в новый банк и подписывает ипотечный договор.

-

Договор регистрируется, после чего банк снижает размер ставки до обещанного размера (на это обычно выделяется срок до 1-2 месяцев),

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк |

3 млн |

7 |

8,75–18% |

Оформляется при отсутствии задолженности по займам |

| УБРиР |

1 млн |

7 |

15–19% |

Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ |

2 млн |

7 |

9,9–18,9% |

На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк |

5 млн |

5 |

9,9–20,9% |

Рефинансируются только займы, взятые в других банках |

Преимущества и недостатки

Как и любой банковский продукт, рефинансирование долга по кредиту обладает своими преимуществами и недостатками. Однако в большинстве случаев преимущества значительно преобладают над минусами данной банковской услуги. Именно поэтому рефинансирование пользуется большой популярностью.

Основные преимущества:

- Уменьшение суммы ежемесячного платежа. Многие клиенты, когда берут кредит, думают, что смогут его легко погасить в течение небольшого срока. Однако в дальнейшем оказывается, что платёж по кредиту сильно бьёт по их карману. В этом случае можно оформить перекредитование и снизить размер ежемесячно платежа за счёт увеличения срока погашения на несколько лет.

- Смена валюты. Учитывая последние события, которые происходят с курсом рубля, вопрос смены валюты для совершения платежей стал особенно актуальным. Поэтому если у вас появляется необходимость погашать свой долг в другой валюте, то можно легко поменять её через рефинансирование.

- Превращение нескольких кредитов в один. Оплачивать сразу несколько кредитов крайне неудобно, особенно если они взяты в разных банках. Гораздо проще объединить их в один. А сделать это можно через процедуру перекредитования.

- Снижение ставки по кредиту. С каждым годом процентные ставки по кредитам изменяются в разные стороны. В последнее время ставка только падает. Если вы оформляли кредит по более высокому проценту, чем предлагается в данный момент, то целесообразно будет снизить процент за счёт рефинансирования.

- Снятие залога. В том случае, если вы приобретали недвижимость по ипотеке или автомобиль по автокредиту, всё это имущество будет находиться в залоге у банка. Если же вы захотите продать своё имущество, то необходимо сначала вывести его из-под залога. Сделать это можно через рефинансирование задолженности. Дело в том, что после проведения этой процедуры, имущество, которое ранее находилось в залоге, перейдёт в вашу собственность, так как будет оформлен обычный потребительский кредит.

Основные недостатки:

- Увеличение суммы переплаты. Если вы проводите рефинансирование с целью уменьшения размера ежемесячного платежа путём увеличения срока погашения, то общая сумма переплаты будет существенно увеличена. Ведь на кредит ежегодно начисляются проценты. Если увеличить срок кредитования, то процентов по долгу набежит гораздо больше.

- Дополнительные траты. Нередко банки устанавливают мораторий на досрочное погашение кредита. В этом случае при оформлении рефинансирования заёмщик будет вынужден выплатить дополнительную комиссию, установленную банком. Учитывая этот факт, размер комиссии может превысить выгоду, которую вы получите за счёт уменьшения процентной ставки.

- Жесткие требования к клиенту. В предоставлении рефинансирования заёмщику могут отказать даже при наличии незначительных просрочек по имеющемуся у него кредиту. Жесткие требования, предъявляемые банком, можно объяснить тем, что кредитор не хочет рисковать своими деньгами и отдавать их ненадёжным клиентам.

В чём подвох рефинансирования кредита? Несмотря на наличие недостатков, рефинансирование кредитов всё равно является крайне выгодным решением для некоторых людей. Однако перед тем как оформить перекредитование, рекомендуется тщательно обдумать своё решение и взвесить все плюсы и минусы, которые можно получить от данной процедуры.

Рефинансирование автокредита

Автокредиты, оформленные более двух лет назад, сегодня нельзя назвать выгодными: их процентная ставка несколько лет назад была выше. Однако ее можно снизить, воспользовавшись рефинансированием автокредита.

Процедура представляет собой замену автокредита потребительским займом с более низкой ставкой.

Кредит на погашение автомобильного займа выдается клиентам на основании традиционных требований (гражданство, регистрация, трудоустройство, достаточный доход, соответствие возрасту, отсутствие задолженности по платежам, хорошая кредитная история).

Выгода рефинансирования автокредита

- Снижение суммы ежемесячной выплаты или сокращение срока погашения при сохранении платежа без изменений.

- Переход автомобиля в полную собственность заемщика, снятие залога с автомобиля. (Некоторые банки делают оформление нового залога дополнительным условием рефинансирования.)

- Отсутствие обязанности заключать договор страхования КАСКО.

При выборе банка для рефинансирования автокредита следует не только ознакомиться с условиями данной операции и требованиями к заемщику, но и учесть дополнительную стоимость услуги (например, необходимость и стоимость страховки, оценки залога и т. д.).

Порядок рефинансирования автокредита

Услугу по рефинансированию автокредита предоставляют различные финансовые организации, действующие по общей схеме.

- Подача заявки в выбранный банк. К заявке необходимо приложить документы по имеющемуся автокредиту (выписка по счету, справка об остатке долга, график платежа), а также копии личных документов и документов на автомобиль.

- Проверка документов и получение согласия банка.

- Подписание договора на новый кредит с одновременной подачей заявления на досрочное погашение имеющегося автокредита.

- Погашение задолженности. При безналичном способе новый банк перечисляет денежные средства на счет автокредита. При выдаче наличных сумма долга вносится заемщиком.

- Получение справки о погашении автокредита, получение ПТС.

Рефинансирование — это банковская операция, которая обеспечивает комфортные условия по кредитным платежам, помогает снизить сумму ежемесячных выплат, избежать задолженностей по кредитам и улучшить кредитную историю заемщика.

Как происходит рефинансирование кредита, условия удачного перекредитования

Рефинансирование допустимо применить к следующим видам займов:

- ипотечная ссуда;

- кредит на приобретение автомобиля;

- товарные (целевые) кредиты;

- наличные ссуды.

Целесообразно рефинансировать кредиты, срок погашения которых превышает три года. Такое решение допускает облегчение погашения займа. Например, в случае ипотеки длительность погашения кредита составляет не один десяток лет и снижение процентной ставки даже на 0,5% значительно снизит размер возвращаемой суммы.

Когда выгодно проводить рефинансирование для граждан

- Открыто несколько займов. В таком случае, возможно, выполнить их объединение в один с единой процентной ставкой и платежом.

- Оформлена ипотечная ссуда под высокий процент. То есть, некоторое время назад размер процентной ставки составлял от 12 до 15% годовых, то в октябре 2017 года упала до 9,95%. Рефинансирование в таком случае позволит выполнить снижение процентной ставке, при этом срок выполнения платежей останется неизменным.

- Ипотека в валюте или имеется валютный заем. Рост курса доллара и евро наличие валютных кредитов создает серьезную кредитную нагрузку на гражданина. Использование рефинансирования позволит снизить размер ежемесячной процентной ставки или перевести кредитную массу в рубли.

- Потребовались дополнительные средства в дополнение к существующему займу. При перекредитовании допустимо попросить в банке сумму, в дополнение к полученным заемным средствам. Если возникло желание снизить размер ежемесячного платежа, но осталась готовность выплачивать ссуду гораздо большее время.

Условия рефинансирования кредита

При оформлении рефинансирования необходимо учитывать правила и требования, которые предъявляет кредитная организация:

- Длительность действия займа не менее трех месяцев. Если, длительность займа будет меньше указанного срока, то существует, высокая вероятность того, что банк откажет в оказании такой услуги. Некоторые банковские учреждения отказывают даже тогда, когда срок действия ссуды меньше шести месяцев. В последнее время (за год) происходило регулярное погашение задолженности.

- До окончания действия кредита, осталось более трех месяцев. Размер процентной ставки лежит в пределах от 9 до 9,5%. Это связано с видом ссуды, подлежащей рефинансированию. Маленький процент говорит о понижении размера плановых выплат и экономии. Переплата за весь срока действия так же буде снижена.

Занимаясь оформлением перекредитования, требуется учесть некоторые требования, которые банки могут предъявлять к своим клиентам:

- возраст клиента на момент оформления рефинансирования должен составлять от 21 года до 65 лет;

- стаж работы на последнем месте составляет не менее полугода;

- некоторые банки выдвигают требование о наличии у должника стационарного телефона.

Законодательство точно не определяет,сколько раз и через сколько месяцев можно рефинансировать кредит. Это относится к компетенции банковских учреждений, а они, как правило, стараются оформлять ее не более двух раз. Традиционно потребительские займы оформляются на срок более пяти лет и, надо отметить, за это время процентные ставки не претерпевают серьезных изменений.

Приступая к оформлению вторичного перекредитования, надо помнить, оно повлечет дополнительные расходы. При этом, банки накладывают ограничение на сроки его оформления. То есть, с момента получения первого кредита должно пройти некоторое количество времени и лишь только, по истечению определенного времени можно приступить к оформлению кредитования. Так, например, оформить рефинансирование в первый год погашения долга практически невозможно.

Повторное перекредитование не предоставляет основания для получения налогового вычета по второй раз. Если возврат средств из бюджета выполнен полностью, то новое оформление не дает повода для похода в фискальные органы за получением повторных дотаций от государства.

Что потребуется?

Список документов, которые потребуется для оформления рефинансирования, вам скажет менеджер. В разных банках требования могут быть свои, однако, само собой, понадобятся следующие документы:

- заполненная анкета (заполняется в банке);

- паспорт с пропиской;

- справки с места работы;

- кредитный договор.

Также нужно будет получить в банке, который предоставил вам услугу рефинансирования, справку, в которой будут отражены ваши личные данные, сумма оформленного кредита, кредитные условия и прочие подробности. Чтобы ее получить, нужно прийти в свой банк и сказать представителю: собираюсь оформить повторное рефинансирование, мне нужна справка. Вас поймут и справку выдадут.

Если рефинансируется повторно ипотечный кредит, набор документов будет отличаться. Лучше все же самостоятельно уточнять у представителя банка пакет документов, потому что, как говорилось, условия у всех организаций могут быть разные.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

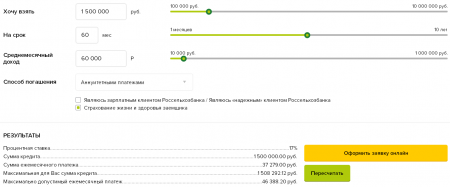

Как посчитать, будет ли рефинансирование кредита выгодным

Чтобы понять, действительно ли новый кредит поможет улучшить финансовую ситуацию, посчитайте, сколько он будет стоить. Используйте кредитный калькулятор.

Например, вы взяли кредит на 100 000 руб. под 20% годовых на три года. За это время вы должны отдать своему банку 133 780 руб.

Расчёт первого кредита

Спустя год вы приняли решение рефинансировать. 12 платежей уже сделано, вы перечислили банку 44 596,32 руб. Остаток 70 536,96 руб.

Остаток выплаты по кредиту после 12 месяцев

Другой банк предлагает вам рефинансировать остаток кредита на два года под 18%. Вводим данные в калькулятор ещё раз. Ежемесячный платёж снизится до 3 521,49 руб. и за два года вы отдадите 84 513,88 руб.

Расчёт нового кредита

Итог: за год вы выплатили одному банку 44 596,32 руб. плюс ещё заплатите 84 513,88 руб. в новый банк. Получается, что общая сумма составит 129 110,2 руб. Если вы не будете рефинансировать кредит, то отдадите в первый банк 133 780,28 руб. Таким образом, выгода составит 4 670,08 руб.

Точные расчёты вы узнаете только в отделении финансовой организации. Здесь указан пример и сам принцип работы рефинансирования

Ещё раз напомним, что вы должны обращать внимание на все комиссии, так как за счёт них выгода от замены одного кредита на другой снижается и может вообще не иметь смысла