Банк-эмитент карты: определение понятия, функции и обязанности

Содержание:

- Где можно получить займ на карту круглосуточно

- Konga (Конга)

- Порядок выпуска акций при регистрации банка

- Зачем надо знать банк эмитент

- Кто может быть эмитентом

- В каких случаях справку 2-НДФЛ составлять не нужно

- В чем разница между торговым эквайрером и торговым процессором?

- Другие интересные материалы:

- Из истории платежных систем банковских карт

- Взаимоотношения между банками

- Как происходит эмиссия банковских карт

- Отказывает ли Тинькофф в получении кредита под залог недвижимости?

- банк-эмитент

- Банк-эквайер и банк-эмитент: отличия

- Комментарии: 2

- Эмиссионная деятельность банков, ее цели

- Функции банка-эмитента

- Что включается в обязанности банка-эмитента

- Тинькофф банк: кредит под залог недвижимости

- Банк эмитент. Что это?

- Бухгалтерский учет эмиссионных доходов

- Несоответствие карты платежной системе

- Банк эмитент вашей банковской карты

- Определение термина

- Особенности проведения эмиссии ценных бумаг

- Рекомендуемые дебетовые карты других банков

- Кредит за 1 час

- Эмиссия электронных денег

- Вставка строки для подписи

- Итоговое сравнение займов на карту круглосуточно

Где можно получить займ на карту круглосуточно

Konga (Конга)

Порядок выпуска акций при регистрации банка

При создании банка в форме акционерного общества его уставный капитал состоит из номинальной стоимости акций, которые могут быть только именными.

Номинал, количество и права, предоставляемые акциями, определяются Уставом банка.

Номинал акции банка выражается в рублях.

Банки могут осуществлять выпуск как обыкновенных, так и привилегированных акций.

У всех обыкновенных акций должен быть один номинал и одинаковый объем прав.

Общий номинал привилегированных акций не должен превышать 25% величины уставного капитала. Параметры выпуска привилегированных акций банка (типы, размер дивидендов, ликвидационная стоимость) определяются Уставом банка. Привилегированные акции каждого типа должны иметь равный номинал и гарантировать равный объем прав.

Акции банка при его учреждении размещаются только среди его учредителей на условиях, определяемых в договоре создания банка. Если у банка один учредитель, то договор заменяется его решением, содержащим аналогичные сведения.

Размещение акций банка осуществляется по закрытой подписке.

На полное размещение и оплату акций вновь учрежденного банка дается 1 месяц с даты уведомления учредителей о государственной регистрации банка.

Учредители оплачивают акции либо по стоимости номинала, либо по более высокой стоимости.

Оплата акций может производиться в рублях, в иностранной валюте, иным имуществом в зависимости от условий договора о создании банка или решения единственного учредителя. Уставом банка могут быть предусмотрены ограничения на способы оплаты акций.

Оценку имущества, вносимого в оплату акций, согласуют учредители. При этом величина согласованной оценки не может превышать стоимости, определенной оценщиком.

При наличии в уставном капитале государственной доли (2-50%) обязательно уведомление уполномоченного Правительством федерального органа исполнительной власти об определении денежной оценки имущества.

Зачем надо знать банк эмитент

Данная информация полезна в том случае, если вам нужно совершить межбанковский перевод другому физическому или юридическому лицу. Очень часто, если карты\счета открыты в одном банке, то вы не будете платить комиссию за перечисление между счетами одного банковского учреждения.

Если у вас нет в нужном банке открытой карты, например, в ВТБ, а получателю нужно сделать перевод именно на неё, то вы можете сэкономить в том случае, если посетите отделение именно этого банка. Через кассу можно провести платеж либо совсем без дополнительного сбора, либо с минимальными потерями.

Возможно, эти статьи также будут вам интересны:

Кроме того, бывают и нестандартные ситуации, когда вы, например, нашли чью-то карточку, и хотите вернуть её владельцу. Если ФИО вам не знакомо, и на объявление о пропаже никто не откликнулся, то самым правильным решением будет обратиться в ближайшее отделение банка, который выпустил данную карточку, и отдать её сотруднику.

Тот по своей базе данных найдет владельца, и свяжется с ним. Карточку заблокируют до приезда человека, который ею владел, чтобы никто не мог воспользоваться его деньгами.

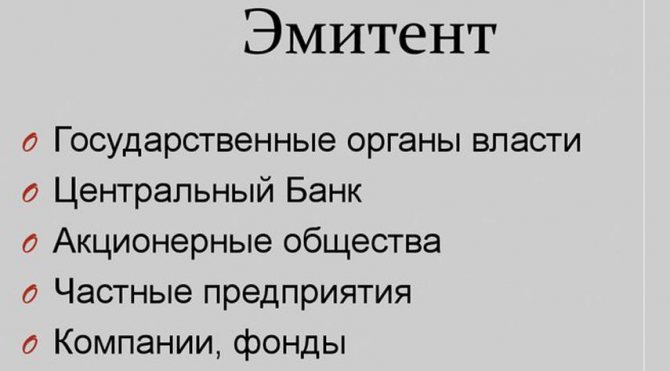

Кто может быть эмитентом

Эмитентами могут считаться только юридические лица, получившие соответствующие разрешения. Индивидуальные предприниматели и другие физические лица не могут собственнолично выпускать ценные бумаги.

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

- частные предприятия;

- национализированные предприятия;

- государственные органы управления;

- органы местного самоуправления.

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Важно отметить, что с юридической точки зрения все эмитенты равноправны и имеют общие для всех требования для допуска к торгам на фондовой бирже. Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов

Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

Допускается делегирование права на эмиссию от юридического лица, получившего все соответствующие разрешения, третьей стороне.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

По этой модели к примеру, происходит выпуск криптовалют (Bitcoin, Litecoin, Dogecoin, Ethereum и многие другие) и эмиссия евроцентов.

В каких случаях справку 2-НДФЛ составлять не нужно

Ниже приведена таблица наиболее часто встречающихся ситуаций, при которых справку 2-НДФЛ для налоговой составлять не нужно:

| Ситуация | Разъяснение |

|---|---|

| Были сделаны выплаты, которые по закону освобождены от уплаты подоходного налога | Доходы, которые по закону освобождены от НДФЛ, в справку 2-НДФЛ записывать не нужно. К таким доходам относятся алименты, пособия по беременности и т.д. (ст. 217 НК РФ). |

| Сотрудникам были выданы подарки или оказана материальная помощь декретницам | Подарки и материальная помощь, не превышающие 4000 руб. в течение календарного года НДФЛ не облагаются (п. 28 ст. 217 НК РФ). |

| Было куплено имущество у физического лица | Например, организация купила у своего сотрудника ноутбук. Удерживать НДФЛ, в данном случае, не нужно (п. 2 ст. 226 НК РФ). Физические лица должны самостоятельно отчитываться за такие доходы и подавать декларацию 3-НДФЛ (ст. 228 НК РФ). |

| Были сделаны выплаты индивидуальным предпринимателям |

НДФЛ с выплат сделанных предпринимателям удерживать не нужно (т.к. предприниматели должны самостоятельно исчислять и уплачивать подоходный налог). Сведения о таких выплатах подавать в налоговый орган не требуется, однако вам необходимо получить от ИП все необходимые подтверждающие документы (лист записи ЕГРИП, ИНН, кассовые и товарные чеки и т.д.). |

В чем разница между торговым эквайрером и торговым процессором?

Теперь мы знаем, что торговец-покупатель является юридическим лицом, заключившим договор с торговцами, чтобы облегчить операции с платежными картами. Мы также знаем, что эти покупатели иногда могут быть процессорами. Так в чем же разница между приобретателем и процессором?

Проще говоря, в то время как покупатель является источником урегулирования, споров и т.п., процессор находится в сорняках, обеспечивая авторизацию, расчет, передачу данных и безопасность, а также соединения с платежными сетями.

Вы часто будете слышать, как эти два слова используются взаимозаменяемо (даже если они являются двумя различными объектами), потому что многие крупные банки и учреждения выполняют функции как покупателя, так и процессора. Кроме того, многие торговые процессоры предоставляют аутсорсинговые услуги покупателям.

Другие интересные материалы:

Из истории платежных систем банковских карт

Первой системой платежных карт стала Diners Club, которая появилась в 1950 году в США. В том же году система выпустила первые в истории кредитные карты. При этом компания являлась не банком, а своего рода клубом, куда входили люди, заинтересованные идеей оплачивать свои траты в любое время без наличности на руках.

Первые кредитки Diners Club предназначались для оплаты обедов в ресторанах. Они были бумажными и являлись, по сути, документом, подтверждающим платежеспособность владельца. Раз в месяц члены клуба получали выписки по оплаченным таким способом счетам, по которым затем нужно было внести платежи.

Собственно банковские карты появились позднее, и изначально единой системы для их выпуска и обслуживания не было. Каждый банк выпускал собственные карточки, которые могли использоваться только внутри него. Первым свои банковские карты начал выпускать Long Island Bank, небольшой банк из Нью-Йорка, в 1951 году.

Первой межбанковской системой стала Interbank Card Association (будущая MasterCard), которая появилась в 1966 году. В то же время активно развиваются American Express в США, Eurocard в Европе и JCB в Японии.

Параллельно развивались технологии проведения платежей и сохранения информации о них. Сами карты из бумажных стали пластиковыми, на них появились магнитные полосы, а позднее – электронные чипы, которые хранят информацию о счете. Для обработки операций стали использоваться компьютерные системы. Развитие Интернета позволило проводить все операции в реальном времени в режиме онлайн.

В СССР собственные платежные системы, основанные на банковских картах, почти не развивались. Иностранные карточки были доступны только очень узкому кругу лиц и использовались далеко не везде. Приемом и обслуживанием карточек занимались ВАО «Интурист» и Внешэкономбанк. В 1988 году Внешэкономбанк стал первым советским банком, который выпустил карту в иностранной платежной системе. К концу XX века на нашем рынке наиболее активно действовали Visa и Europay (впоследствии войдет в MasterCard).

Первой отечественной системой банковских карт стала СТБ, которую создал банк Столичный в 1992 году. Однако, она не получила большого распространения и сейчас уже не используется. В 1994 году появилась Золотая Корона, которая стала более популярной. Сейчас она больше известна благодаря денежным переводам, а банковские карты в ней встречаются реже.

В 2012 году появилась система ПРО100, которую разработал Сбербанк на базе технологий MasterCard. Карточки этой системы должны были объединять платежный инструмент и документ, подтверждающий личность. Попытка создать такой инструмент оказалось не слишком удачной, и, несмотря на определенную распространенность, к 2017 году работа системы была свернута. Ей на смену пришла система МИР.

Взаимоотношения между банками

Банк-эмитент — это понятие, которое довольно часто встречается при осуществлении взаиморасчетов между двумя сторонами при построении бизнес-отношений. Стороны именуются аккредитивами. Ситуация предусматривает тот факт, что банк-эмитент аккредитива выступает в роли исполнителя поручений плательщика, который намерен передать финансовому заведению определенную сумму в четко установленные сроки и за полный перечень выполненных услуг. Взаиморасчеты могут осуществлять и посредством Сети. Для данной цели, чтобы компания, с которой проводится расчет, могла идентифицировать клиента, в соответствующих формах стоит указать платежный адрес банка-эмитента и специальный CVC2-код.

Как происходит эмиссия банковских карт

В процессе эмиссии и использования карта проходит несколько этапов:

- оформление договора;

- открытие карточного счета;

- изготовление карты;

- выдача клиенту;

- ведение платежных карт;

- ведение операций по карточному счету;

- закрытие счета;

- изъятие карты из обращения;

- уничтожение.

Эмиссия включает следующие особенности:

- на листы ПВХ формата А3 наносится красящий состав в соответствии с заранее утвержденным изображением;

- ламинация – нанесение специального покрытия на поверхность листа с целью закрепления краски и придания дополнительной износоустойчивости;

- вырубка карточек: карта режется с помощью специального автомата.

- имплантация – вживление микрочипа в карту. Он вмещает в себя информацию, доступную для считывания;

- припрессовка магнитной полосы – соединение прозрачной пленки с заготовкой карточки;

- эмбоссирование (персонализация) – нанесение на карточку выпуклых букв с именем держателя и 16-значного номера.

Отказывает ли Тинькофф в получении кредита под залог недвижимости?

банк-эмитент

Слитно или раздельно? Орфографический словарь-справочник. — М.: Русский язык . Б. З. Букчина, Л. П. Какалуцкая . 1998 .

Смотреть что такое “банк-эмитент” в других словарях:

Банк-эмитент — банк, выпускающий в обращение (эмитирующий) денежные знаки или ценные бумаги и платёжно расчётные документы (банковские карты, чековые книжки). Эмиссией денег в стране чаще всего занимаются центральные банки, выпуском ценных бумаг коммерческие… … Википедия

БАНК-ЭМИТЕНТ — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы. См. также Инкассо … Юридический словарь

БАНК-ЭМИТЕНТ — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Юридическая энциклопедия

Банк-Эмитент — См. Банк эмиссионный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

банк-эмитент — сущ., кол во синонимов: 1 • банк (48) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

Банк-эмитент — Банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк эмитент). Гражданский кодекс Российской Федерации от 26.01.96 N 14 ФЗ, ст.867 … Словарь юридических понятий

Банк-эмитент — см. Расчеты по аккредитиву; Расчеты по инкассо … Энциклопедия права

БАНК-ЭМИТЕНТ — банк ( как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Энциклопедический словарь экономики и права

банк-эмитент — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы. см. тж. инкассо. * * * см. Расчеты по аккредитиву; … Большой юридический словарь

БАНК-ЭМИТЕНТ — банк (как правило центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Большой экономический словарь

Источник статьи: http://dic.academic.ru/dic.nsf/rus_orthography/5119/%D0%B1%D0%B0%D0%BD%D0%BA

Банк-эквайер и банк-эмитент: отличия

Банк-эквайер оказывает эквайринговые услуги – прием к оплате пластиковых карточек, выдача наличных, предоставляет данные о состоянии счета.

Простыми словами, банк-эквайер – это владелец терминала оплаты, установленного в торгово-сервисных сетях, или банкомата.

В функции эквайера входит:

- Проверка платежеспособности клиента.

- Обеспечение безопасности расчетов и сохранение персональной информации о клиенте и платежном средстве.

- Техническое и операционное консультирование сотрудников торгово-сервисных сетей.

Одно финансовое учреждение может быть одновременно и банком-эквайером и банком-эмитентом. Например, когда владелец карты Сбербанка пользуется банкоматом Сбербанка.

В том случае, когда техническое устройство принадлежит Альфа-Банку, он же выступает эквайером, а банк-эмитент – Сбербанк.

Комментарии: 2

Эмиссионная деятельность банков, ее цели

Определение 1

Эмиссионные операции банка представляют собой деятельность банка по выпуску ценных бумаг.

В ходе выпуска ценных бумаг, кредитные организации рассматривают следующие цели:

- возможность координации дополнительных финансовых ресурсов, с целью последующего присоединения к активам банка;

- оформление организационно-правового статуса банка как акционерного общества и создание системы контроля, а так же участие банка в органах управления. Контроль осуществляется посредством владения ценными бумагами (акциями);

- осуществление дополнительного обслуживания клиентов, которое основывается на выпуске обращающихся фондовых инструментов;

- поддержание уровня снижения неплатежей на основе организации расчетных операций посредством векселей.

Функции банка-эмитента

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Что включается в обязанности банка-эмитента

Тинькофф банк: кредит под залог недвижимости

Когда личных средств недостаточно для крупной покупки или других неотложных нужд, потребительский кредит станет рациональным способом решения проблемы. Если же требуется сумма больше, чем банк в состоянии предложить, можно взять займ под залог имущества. Это не подобие ипотеки.

Данный вид кредита подразумевает одалживание определенной суммы у банка под процент, где в качестве гаранта служит закладываемая недвижимость. При этом она остается в собственности соискателя, только с наложенным банком обременением. До полного погашения займа собственник не сможет продать или подарить заложенную недвижимость. Если заемщик будет уклоняться от своих долговых обязательств, банк сможет вернуть кредит за счет ее продажи. Остаток возвращается клиенту.

После подписания договора деньги переводят на дебетовую карту Tinkoff Black. Если ее нет, ее заводят для клиента бесплатно и курьер доставляет вместе с необходимым пакетом документов.

Банк эмитент. Что это?

Рассмотрите внимательно вашу платежную карту.

На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: “Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование”.

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Держатель карты – это вы.

Например, банк эмитент Сбербанк выпускает карты нескольких систем: MasterCard, Visa, Maestro, Сберкарт.

Бухгалтерский учет эмиссионных доходов

Для того чтобы отразить доход по эмиссионным сделкам в бухгалтерском учете, следует придерживаться следующих условий:

- получение такого дохода возможно только при условии наличия договора данных сделок;

- возможно определение суммы дохода.

Бухгалтерский учет подразумевает отражение всех эмиссионных операций коммерческого банка по каждому открытому договору, не зависимо от того, где и когда были совершены данные операции.

Записи в бухгалтерском учете конечных результатов (сальдо по счетам бухгалтерского учета) эмиссионных операций по договорам на покупку и выпуск ценных бумаг не допускается.

Согласно ФЗ «О рынке ценных бумаг», дата перехода юридических прав на владение ценной бумагой признается дата, когда были проведены первые операции по покупке ценной бумаги или ее продаже.

В бухгалтерском учете эмиссионные операции должны отражаться в день получения необходимых, основных документов, которые могут подтвердить переход прав на ценную бумагу, либо в день выполнения условий договора.

В случае если появляется несовпадение в дате перехода права на владение ценной бумагой и даты совершения сделки, требования и обязательства по данным сделкам отражаются на счетах по учету наличных и срочных сделок. В бухгалтерском учете такие операции отражаются согласно главы Г «Срочные операции» Плана счетов бухгалтерского учета. В таком случае требования и обязательства должны быть перенесены на балансовые счета.

Эмиссионные операции, при которых совпадают даты перехода прав и осуществления операций, отражаются на счетах: 47407, 47408 «Расчеты по конверсионным сделкам и срочным операциям».

Операции, которые совершаются на организованных рынках, участником которых и является коммерческий банк, отражаются на счетах: 47403, 47404 «Расчеты с валютными и фондовыми биржами».

Замечание 1

Если операции с ценными бумагами осуществляются с помощью посредника, то они отражаются на счетах: 30602 «Расчеты кредитных организаций-доверителей по брокерским операциям с ценными бумагами и другими финансовыми активами».

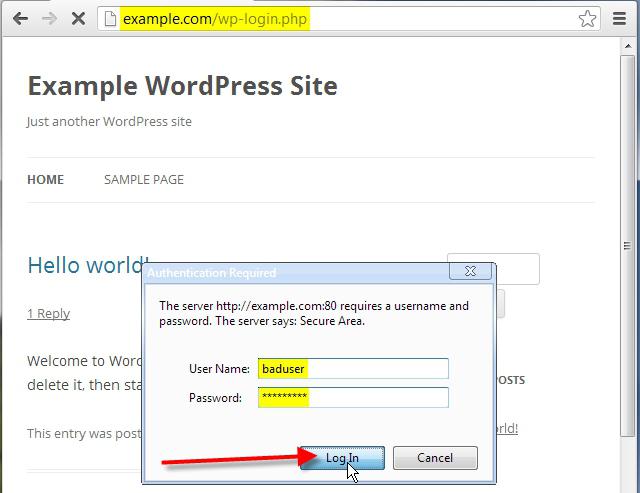

Несоответствие карты платежной системе

Также распространенный случай проблем с банковскими кредитками – несоответствие платежной системе. Информационные системы, которые используются в картах, отличаются. Кроме того даже один банк может выпускать разные карты, рассчитанные на определенные операции. Если не получается оплатить услугу или покупку, одним из вариантов может быть несоответствие карты системе, используемой в терминале.

В этом случае придется обратиться в банк и рассказать о своих проблемах. Тогда в банке предложат выпустить новую карту, привязанную к этому счету. Как правило, это универсальные карты, которые поддерживаются многими системами, в том числе и за границами государства. Поэтому перед поездкой за рубеж необходимо поинтересоваться возможностями оплаты картой услуг и товаров в той стране, куда человек направляется. Сделать это можно в банке-эмитенте, то есть том, который выпустил карточку.

Банк эмитент вашей банковской карты

Проводя различные операции по своей кредитной или зарплатной карте, однажды вы можете столкнуться с ситуацией, когда необходимо обратиться к банку эмитенту.

Банк эмитент. Что это?

Рассмотрите внимательно вашу платежную карту. На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: «Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование».

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Держатель карты – это вы.

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

Платежи, осуществляемые при помощи банковской карты

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступает гарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Предупреждение!

Существует понятие «аккредитив банка эмитента» – этот термин обозначает платежное поручение перевести денежные средства со счета одного юридического лица на счет другого юридического лица, если все условия сделки соблюдены (например, осуществлена доставка товара).

В данном случае, вы выступаете в роли физического лица, а банк перечисляет средства юридическому лицу. Ваша карта выступает в качестве такого же платежного средства, как и аккредитив между юридическими лицами. Но для ее оформления не требуются какие-либо специальные документы.

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

Процедура изъятия карты по команде банка эмитента

В любое время по команде банка эмитента ваша карта может быть изъята из обращения. Случаи бывают разные. Например, если истек срок действия или у КФУ имеются подозрения на мошеннические действия, банкомат может не вернуть вам карту.

Внимание!

При этом денежные средства на вашем счете сохраняются. Получив новую пластиковую карту вы вновь можете пользоваться деньгами.

Для оформления новой или выдачи старой пластиковой карты, требуется обратиться в ближайший офис банка.

Советы:

Это интересно: Займы от частных лиц — отзывы: насколько это безопасно

Определение термина

Банк-эмитент — это финансовое учреждение, выпускающее в обращение денежные купюры, ценные активы и бумаги, выполняющие платёжную или расчётную функцию. Банковская карта, эмитированная самим банком, классифицируется как его собственность на протяжении всего периода её актуальности. Физическое лицо — владелец, с юридической точки зрения всего лишь её пользователь. Кроме того, такой банк имеет право на открытие аккредитива от лица плательщика и принимает на себя доверительные обязательства выполнить все платёжные операции получателя, либо перенаправить права реализации данных полномочий стороннему финансовому центру. Такие компании ещё называют эмиссионными.

Заведения наделены всеми необходимыми правами и лицензиями на осуществление своей деятельности по указанным направлениям. Эмиссию облигаций могут проводить только коммерческие структуры. Для осуществления платёжной и расчётной функции используются документы строгой отчётности — карты, чеки. Выпускать такие бумаги могут национальные, государственные и коммерческие институты. Все эти активы после их использования или истечения срока годности должны быть возвращены банку

Обратите внимание! Факт собственности пластиковых карт указан на их тыльной стороне

Особенности проведения эмиссии ценных бумаг

В обязанности эмитента входит регистрация первого выпуска в госоргане, а также каждого следующего. Для этой цели многие государства пользуются услугами андеррайтеров. Они выступают в роли профессиональных посредников. Эти компании проведут регистрацию, эмиссию и размещение ценных бумаг на фондовой бирже. За их услуги, естественно, нужно будет заплатить.

Эмитенты на рынке ценных бумаг обычно выпускают их в виде акций и облигаций. В первом случае в его роли выступает акционерное общество. Бумаги позволяют получить право собственности на долю компании, а также участвовать в управлении. Эмиссия бывает закрытой (акции продаются в определенном кругу лиц) и открытой. В последнем случае они реализуются через фондовую биржу либо по открытой подписке, покупку может осуществить каждый желающий. Доход собственника акций напрямую зависит от результатов деятельности предприятия, на дивиденды обычно отчисляется 25% прибыли.

Эмитенты облигации ценных бумаг используют их в качестве средства для привлечения займа. Их доходность не зависит от результатов экономической деятельности, вознаграждением служит определенный процент. С одной стороны, это защищает, если дела у компании идут не очень хорошо. Однако при успешной деятельности величина дивидендов превзошла бы процентную ставку.

Чтобы коммерческая организация получила возможность реализовать собственные ценные бумаги по выгодной цене либо разместить их на фондовой площадке, она должна отвечать ряду требований. Среди них юридический статус компании, ее доходность, величина уставного фонда и иные показатели. Организации, акции которых торгуются на солидных фондовых биржах, получают дополнительный вес и солидность, что в очередной раз подтверждают их успешность.

Эмитентами ценных бумаг РФ являются достаточно крупные предприятия. После их выпуска и появления в свободной продаже они продаются и покупаются по своему курсу, который формируется под влиянием спроса и предложения. Главным критерием, который влияет на курсовую стоимость бумаг, является состояние дел у предприятия. При успешном ведении дел курс акций и облигаций повышается.

Рекомендуемые дебетовые карты других банков

Кредит за 1 час

Эмиссия электронных денег

Рассматривая вопрос об эмиссии электронных денег, вначале нужно разобраться, что такое электронные деньги. Ведь многие привыкли к консервативному определению — это денежные обязательства эмитента, выраженные в электронном виде и подкрепленные реальными деньгами. Т.е., открыв электронный кошелек в Qiwi или Яндекс.Деньги, владелец счета ничего там не увидит, пока не переведет туда сумму, состоящую из реальных денежных средств. Перевод их на электронный носитель и принято считать эмиссией.

Но развитие компьютерных технологий изменило мир, а вместе с ним и понятие эмиссии электронных денег. Теперь под этим термином понимается в основном майнинг (производство) биткоинов — негосударственных электронных денег, получивших название криптовалюты. Такая деятельность во многих странах мира пока никак нормативно не регулируется, в отдельных государствах вообще не признается.

В отличие от банковских купюр, майнингом могут заниматься физические и юридические лица. Главное условие: наличие компьютера или нескольких компьютеров, объединенных в единую сеть с соответствующим программным обеспечением.

Эмиссия банковских карт

Практически у каждого взрослого россиянина есть минимум одна банковская карточка. Она может быть разной:

- кредитной;

- дебетовой;

- бонусной;

- зарплатной;

- социальной и т.д.

Их изготовление с последующей выдачей клиенту банка и называется эмиссией банковских карт.

Изготовлением, оформлением и обслуживанием картсчетов занимаются банки — эмитенты карточек. На территории России около 65% банков имеют собственные эмиссионные центры. Но есть и специализированные фирмы, получившие для такой деятельности лицензию ЦБ РФ. Именно у них и заказывают карточки, оставшиеся 35% банков.

Для запуска процесса производства пластиковой карты нужно выполнить последовательно несколько действий:

- клиент подал в банк заявление о получении банковской карточки;

- специалист банка принял и зарегистрировал заявление в реестре;

- реестр передали производителю;

- производитель изготовил карту, записав на магнитную ленту или в чип информацию о банке, клиенте и счете;

- готовую карту производитель переслал банку;

- клиент получил пластик, после чего активировал его.

Эмиссия ценных бумаг

Рассматривая вопрос, что такое эмиссия ценных бумаг, нужно отметить, что понятие ценная бумага включает в себя несколько финансовых инструментов, отличающихся порядком эмиссии и составом эмитентов. Это:

- облигация государственного займа;

- облигация;

- вексель;

- чек;

- депозитный сертификат;

- сберегательный сертификат;

- сберкнижка на предъявителя;

- коносамент;

- акция;

- приватизационные ценные бумаги;

- закладная;

- двойное складское свидетельство и т.д.

Из приведенного списка эмиссию облигаций государственного займа имеет право проводить только Минфин. Эмитентами остальных ценных бумаг могут быть юридические и физические лица, которые под конкретные активы выписывают ценные бумаги.

Исключение акции. Чтобы понять, что такое эмиссия акций, нужно вспомнить, для чего они выпускаются. Для привлечения денег инвесторов. При этом они не имеют обязательной ликвидности в отличие от облигаций, векселей, чеков и т.д. в результате чего можно или разориться, или сильно разбогатеть.

Акции могут быть первичными, когда выпускаются при образовании АО, или вторичными, когда акционеры принимают решение о дополнительном привлечении средств через выпуск нового пакета акций.

Вставка строки для подписи

Итоговое сравнение займов на карту круглосуточно

| Займы на карту круглосуточно | Минимальная сумма | Минимальный срок | Процентная ставка |

|---|---|---|---|

| MishkaMoney | 1 000 ₽ | 1 день | 0% |

| BelkaCredit | 1 000 ₽ | 7 дней | 0% |

| Монеткин | 10 000 ₽ | 14 дней | 0% |

| RobotMoney | 1 000 ₽ | 1 день | 0% |

| Cash-U | 3 000 ₽ | 5 дней | 1% |

| еКапуста | 100 ₽ | 7 дней | 0% |

| Отличные наличные | 1 000 ₽ | 5 дней | 0% |

| CashAdvisor | 500 ₽ | 6 дней | 0.5% |

| Konga | 2 000 ₽ | 10 дней | 0.34% |

| Надо Денег | 1 000 ₽ | 7 дней | 0% |

| Турбозайм | 3 000 ₽ | 7 дней | 1% |

| Pay P.S. | 4 000 ₽ | 5 дней | 0% |

| Vivus | 3 000 ₽ | 1 день | 0.1% |

| ГлавФинанс | 3 000 ₽ | 8 дней | 0.65% |

| MoneyMan | 1 500 ₽ | 5 дней | 0% |

| FastMoney | 3 000 ₽ | 7 дней | 0.9% |

| Веб-займ | 3 000 ₽ | 7 дней | 0% |

| До зарплаты | 2 000 ₽ | 7 дней | 0% |

| Webbankir | 3 000 ₽ | 7 дней | 0% |

| Деньги сразу | 1 000 ₽ | 7 дней | 0% |

| Good Zaim | 1 000 ₽ | 2 дня | 0.6% |

| Честное слово | 3 000 ₽ | 15 дней | 1% |

| Joymoney | 5 000 ₽ | 10 дней | 0.76% |

| Займиго | 4 000 ₽ | 1 день | 0.49% |

| СрочноДеньги | 2 000 ₽ | 1 день | 0% |

| Viva Деньги | 1 000 ₽ | 7 дней | 0.4% |

| AliZaim | 1 000 ₽ | 5 дней | 0.5% |

| Займ Экспресс | 2 000 ₽ | 7 дней | 0% |

| Moneza | 3 000 ₽ | 5 дней | 0% |

| Mr.Zaim | 3 000 ₽ | 4 дня | 1% |

| Platiza | 3 000 ₽ | 5 дней | 1% |

| Займер | 2 000 ₽ | 7 дней | 0% |

| Ezaem | 3 000 ₽ | 5 дней | 0% |

| Monebo | 1 000 ₽ | 1 день | 0% |

| CheckMoney | 1 000 ₽ | 5 дней | 0.5% |

| У Петровича | 5 000 ₽ | 60 дней | 0.5% |

| Banando | 3 000 ₽ | 1 день | 0% |

| GreenMoney | 2 000 ₽ | 3 дня | 1% |

| CreditKin | 5 000 ₽ | 5 дней | 0.08% |

| Finicom | 3 000 ₽ | 1 день | 0% |

| Qzaem | 1 000 ₽ | 5 дней | 0% |

| Max.Credit | 3 000 ₽ | 1 день | 1% |

| Бабулес | 2 000 ₽ | 1 день | 0% |

| Mandarino | 3 000 ₽ | 1 день | 0% |

| MyBank | 3 000 ₽ | 7 дней | 0% |

| Fedoro | 2 000 ₽ | 1 день | 1% |

| Микроклад | 1 000 ₽ | 7 дней | 1% |

| CashToYou | 500 ₽ | 6 дней | 1% |

| Big-zaim | 5 000 ₽ | 5 дней | 0.08% |

| Creditter | 2 000 ₽ | 5 дней | 1% |

| LIME | 2 000 ₽ | 10 дней | 0% |

| Быстроденьги | 1 000 ₽ | 7 дней | 0.85% |

| CreditStar | 1 000 ₽ | 7 дней | 0% |

| Online-Zaim | 4 000 ₽ | 5 дней | 0% |

| WomenMoney | 5 000 ₽ | 1 день | 0% |

| Fanmoney | 4 000 ₽ | 5 дней | 0% |

| Kredito24 | 2 000 ₽ | 16 дней | 1% |

| Финтерра | 1 000 ₽ | 1 день | 1.5% |