Брокерский счет или иис: сходства, разница и что же лучше

Содержание:

- Что лучше выбрать

- Для чего нужна Discard changes в BIOS?

- Оформить заявку на кредит

- Минимальная комиссия за сделку

- Почему ИИС – это выгодно

- Что лучше ИИС или обычный брокерский счет

- Какой тип счета выгоднее

- Отличия брокерского счета от ИИС

- Названия цветов

- Определение: что такое ИИС (индивидуальный инвестиционный счет)

- Как открыть ИИС

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Что включают в себя рассматриваемые понятия

- Чем отличается брокерский счет от ИИС

- Какого брокера лучше выбрать и что надо учитывать?

- Чем отличается способ заработка

- Похожие инструкции / видео

- Каким должен быть

- Предоплата или оплата по факту сделки

- Какой тип выгоднее

- Как устроен ИИС

- Заключение

- Подведение итогов

- Заключение

Что лучше выбрать

Невозможно подобрать однозначного ответа на вопрос: что лучше выбрать: ИИС или брокерский счет. Каждый гражданин должен самостоятельно или с помощью советника, опытного инвестора определиться с направлением деятельности. В первую очередь играет роль размер ожидаемой прибыли, свободных денежных средств, срока инвестирования и стратегии ведения бизнеса.

Чтобы исключить управленческие риски, желательно выбирать надежную компанию. По закону в России брокеры, банки, управляющие фирмы обязаны проходить государственную регистрацию и лицензирование деятельности. Такие организации попадают под полный контроль государства. Соответственно, доверяя им свой капитал, инвестор уверен в профессионализме управляющих.

Если оценивать риски, связанные с эмитентами ценных бумаг, то исключить их полностью из инвестиций не получится. Как по ИИС, так и по брокерскому счету пользователь покупает акции, облигации компаний, не имея никаких гарантий по их доходности и окупаемости

Поэтому важно выбирать крупнейшие корпорации с проверенной историей ведения бизнеса

Поскольку индивидуальные инвестиционные счета – относительно молодой проект, многие капиталовкладчики не доверяют им. Чтобы увеличить спрос на продукты, посредники разрабатывают новейшие программы обслуживания инвесторов, готовят различные тарифы.

Брокерские счета функционируют не одно десятилетие, поэтому пользователи активно инвестируют в них. Дополнительным преимуществом является богатый функционал, схема обслуживания и поддержки клиентов. Компании работают с различными платежными системами, привлекают к сотрудничеству крупнейших менеджеров и аналитиков.

Инвестиционная деятельность всегда сопряжена с рисками. Чтобы защитить себя от разорения, инвесторы обращаются к официальным брокерам, банкам с активной лицензией. Программа ИИС имеет большое преимущество в виде налоговой льготы, но клиент ограничен в праве открывать несколько счетов.

Брокерский депозит обеспечивает стабильный доход по любой стратегии, на краткосрочных и долгосрочных инвестициях. Любой проект потребует от клиента дополнительных расходов в виде вознаграждения посреднику, управляющему, а также комиссии за обороты и сопровождение счета.

Для чего нужна Discard changes в BIOS?

Те, кто догадался перевести Discard changes в переводчике наверняка поняли ее назначение, ну а для тех, кто этого не сделал мы сделаем это вместе.

Переводится Discard changes с английского как «отменить изменения».

Перевод discard changes

Другими словами опция Discard changes отвечает за отмену всех внесенных в BIOS изменений. При этом вы не выйдите из режима настроек, как, например, произойдет если нажать на Exit&Discard changes.

Использовать Discard changes удобно, когда вы что — то настраивали в BIOS и в какой — то момент передумали применять изменения нажатием на Exit&Save changes. Как только вы нажмете на Discard changes все настройки BIOS будут возвращены в то состояние, в котором они были до вашего входа.

Из всего вышесказанного можно сделать вывод, что Discard changes служит для отмены внесенных изменений в настройки BIOS, которые были сделаны с момента вашего последнего входа в него.

Discard changes и Exit&discard changes

Разница между Exit&Discard changes и просто Discard changes в том, что первая опция выполняет отмену внесенных изменений в BIOS и одновременный выход из него с перезагрузкой компьютера, а вторая — только отмену изменений без выхода.

Многие считают BIOS отдельной микросхемой на материнской плате. На самом деле базовая система ввода/вывода представляет собой набор микропрограмм, записанный на постоянное запоминающее устройство (ПЗУ). Именно его часто называют «биосом».

В момент включения компьютера программы, содержащиеся в ПЗУ, обеспечивают возможность работы и первичной настройки всех компонентов компьютера. Они задают параметры и передают на контроллеры соответствующие команды для управления компонентами. Некоторые детали компьютеров имеют собственные BIOS, и связь с ними обеспечивается через подобную систему на материнской плате. Поэтому взаимодействие с жестким диском, Flash-накопителем или sdd возможно еще до запуска операционной системы (ОС).

Кратко подытожив, базовая система выполняет следующие функции:

- Оценка работоспособности оборудование в момент включения питания;

- Последующая загрузка ОС;

- Настройка базовых параметров оборудования пользователем;

- Первичные драйвера для работы устройств также входят в систему BIOS, ОС пользуется ими до полной своей загрузки.

Во время предварительной загрузки информацию о состоянии компьютера можно оценить по звуковому сигналу. Ошибки загрузки обозначаются разными сигналами.

Оформить заявку на кредит

Минимальная комиссия за сделку

Обязательная ежемесячная плата — это еще не так страшно. При низких тарифах у брокера может быть установлен минимальный порог комиссий за совершение сделок. В абсолютных числах.

Финам и БКС устанавливает комиссию за сделку — 0,0354%. Брокер «Открытие» хочет — 0,057%.

За покупку на 10 тысяч вы платите 3,54 и 5,7 рублей соответственно. Казалось бы выгода очевидна. Разница в расходах более чем в 1,5 раза. И получается у Открытие очень дорогие тарифы.

Но…..

Минимальная плата у Финам составляет — 41,3 рубля за сделку. БКС установил дневную минимальную плату — 35,4 рубля. Открытие берет минимум всего 4 копейки.

Покупая бумаг на 10 тысяч, даже одной сделкой, Финаму и БКС вы отдадите искомые 41,3 и 34,4 рубля. Реальная комиссия составит 0,413% и ,0344%. Сравнение с «дорогим» Открытием уже не в пользу первых. Их «невыгодность» в 6-7 раз хуже.

Почему ИИС – это выгодно

Немало написано статей по выгодности ИИС для инвестора. Но процесс открытия счетов ускорился только в 2019 году, хотя налоговые льготы существуют с 2015 г. Сыграло роль снижение процентов по депозитам в банках в текущем году. Люди по-прежнему не доверяют новым инструментам, ищут подводные камни и только 4 – 5 % по вкладам заставили вкладчиков посмотреть немного дальше банков.

А посмотреть действительно стоит. Возможностью возвращать из бюджета до 52 000 руб. может воспользоваться любой официально работающий человек. Как это работает:

- открываете ИИС по типу “А” в банке с брокерской лицензией, брокерской или управляющей компании;

- до конца текущего года вносите на счет сумму не более 1 млн рублей (но только с 400 тыс. можно будет возместить налог 13 %);

- не закрываете счет в течение 3 лет, в противном случае придется вернуть государству полученные ранее налоговые льготы;

- подаете документы на возврат подоходного налога (можно делать это ежегодно или за несколько лет сразу, но не более, чем за 3 года).

Налоговые льготы предусмотрены для стимулирования инвестиционной деятельности, поэтому держать на ИИС деньги не рекомендую. Налоговая инспекция имеет полное право придраться к такой ситуации и отказать в возмещении.

Лучше для всех, когда на инвестиционном счете зарабатывают, а не хранят деньги. Поэтому на внесенные средства покупайте ценные бумаги отечественных или иностранных компаний, получайте прибыль в виде купонов и дивидендов. А полученную за год доходность, которая при самой консервативной стратегии будет выше банковского депозита, дополнительно увеличивайте за счет налоговой льготы.

Но не только работающие люди могут рассчитывать на льготы по инвестициям. Все, кто работают на особых налоговых режимах, которые не предусматривают уплаты в бюджет подоходного налога, могут воспользоваться ИИС по типу “Б”. Он освобождает от уплаты налога на доходы от операций на фондовом рынке при закрытии счета. Владельцы ИИС по типу “А” должны будут оплатить НДФЛ с прибыли от сделок, а по типу “Б” этого делать не придется – действует налоговая льгота.

Что лучше ИИС или обычный брокерский счет

Выбирая, что лучше: ИИС или обычный брокерский счет, нужно учесть основные их различия:

- Налоговые льготы полагаются только для ИИС.

- С брокерского счета деньги можно выводить в любой момент, с ИИС – только спустя три года.

- На ИИС можно вносить не более 1 млн. р. в год и только российские рубли.

Основное преимущество ИИС – возможность увеличить общий доход за счет налоговых льгот. Но в течение трех лет забрать деньги не получится.

ИИС для начинающих, бесплатные видео уроки на нашем сайте. Первый урок.

Разницы между комиссионными за проведение сделок и платой за депозитарий в пределах одного брокера нет. Однако условия разных компаний могут отличаться.

Обратите внимание!

Если закрыть его раньше, право на льготу утрачивается и потребуется вернуть полученный НДФЛ в бюджет, причем с пеней.

Порядок открытия также не отличен и проводится как онлайн, так и через операционный офис брокера. Набор документов одинаковый, в перечень входит паспорт, ИНН и СНИЛС.

Таким образом, ИИС позволяет увеличить доходность, а брокерский счет – гибче управлять деньгами и иметь к ним доступ в любой момент.

Какой тип счета выгоднее

Финансовая выгода зависит от нескольких факторов:

- сумма инвестиции;

- стратегия торгов;

- наличие официального заработка;

- опыт и квалификация.

Обратите внимание!

Торговля через иностранных посредников, особенно через крупных, предполагает более низкие комиссии, в сравнении с условиями Московской биржи.

ИИС дает возможность вернуть до 156 тыс. рублей в первые три года, при условии, что инвестор является плательщиком НДФЛ. Причем для получения денег достаточно пополнить баланс, а затем подать декларацию в ИФНС.

Второй вид льготы ИИС – освобождение от налогов на доход. Но в ней есть смысл, если основной заработок – дивиденды или прибыль от спекуляции (цена покупки ниже стоимости продажи / номинала при погашении).

Купонные проценты государственных и муниципальных облигаций вовсе не облагаются налогами независимо от типа счета. Поэтому, вкладывая в такие ценные бумаги, выгоднее открывать ИИС и возвращать НДФЛ.

Отличия брокерского счета от ИИС

Брокерский счет – это более общее понятие по сравнению с индивидуальным инвестиционным счетом (ИИС). В первом случае вклад открывается на условиях брокера, которые могут значительно отличаться. ИИС оформляется в соответствии с правилами, установленными государством. Основными из них являются:

- Максимальное вложение – 1 млн. руб. за каждый календарный год.

- Один человек может открыть только 1 ИИС.

- Существенная разница между ИИС и брокерским счетом – в первом варианте можно получить дополнительный налоговый вычет от государства.

Вычет – это материальное поощрение вкладчика от государства. Оно выплачивается при единственном условии – депозит просуществовал в течение 3 лет и более (причем размер вложенной суммы и операции по вкладу не имеют значения). Депозитарий вправе выбирать среди 2 типов вычета:

- Тип А – по 13% ежегодно за сделанные взносы (максимум 52000 руб. в год). Предоставляется за счет возврата НДФЛ, ранее удержанного с зарплаты.

- Тип В – полное освобождение от уплаты НДФЛ 13% за полученный доход от инвестиционной деятельности

Однако это не единственное отличие ИИС от брокерского счета – сравнить их можно так.

| сравниваемый параметр | ИИС | брокерский счет |

| цель | получение дохода | |

| гарантия прибыли | отсутствует | |

| размер дохода | 10%-15% годовых и выше | |

| страхование от государства | отсутствует | |

| кто может открыть | граждане РФ и нерезиденты | |

| вычет | гарантируется при соблюдении условий | не предоставляется |

| максимальное вложение | 1 млн. руб. в год | не ограничено (определяется условиями брокера) |

| количество счетов на 1 человека | строго 1 | не ограничено |

| совместный счет с родственником или партнером | нет | да |

| НДФЛ с прибыли | не выплачивается в случае применения вычета по типу Б | обязательно выплачивается в размере 13%* |

| НДФЛ с купонов облигаций | не взимается | |

| наследование | нет** | да |

| сальдирование суммы с нескольких счетов*** | запрещается | разрешается |

*При этом нерезиденты должны уплатить НДФЛ с дохода в размере 30%, а не 13%, и вычеты им не полагаются.

**При этом сумма на ИИС (включая полученный доход) передается по наследству. Но если предыдущий вкладчик не получил вычет, наследник не сможет воспользоваться им. Однако наследник освобождается и от уплаты НДФЛ, поскольку он получает не доход, а наследство.

***Сальдирование – это суммирование прибыли и убытков для формирования общей налоговой базы. Например, в прошлом году возник убыток на 100 тыс., а в текущем – прибыль на 200 тыс. Тогда можно сальдировать эти величины – в сумме получится 100 тыс. Именно с нее и будет начислен налог НДФЛ.

Названия цветов

Определение: что такое ИИС (индивидуальный инвестиционный счет)

ИИС (индивидуальный инвестиционный счет) — это один из видов брокерского счета, по которому можно получать налоговые льготы. Может быть открыт только один действующий на одного человека.

ИИС появился сравнительно недавно: с 1 января 2015 года. Главная идея инвестирования в нем: привлечь долгосрочных инвесторов на фондовый рынок.

Какие есть налоговые льготы (на выбор только один)

- Тип-А: на взнос. Можно оформлять налоговые вычеты от суммы пополнения. Максимальная сумма вычета за год ограничивается 52 тыс. рублей (это эквивалентно пополнению 400 тыс. рублей). Можно пополнять и меньше. Например, если пополнили на 100 тыс. рублей, то получите 13 тыс. рублей вычета. Для его получения необходимо иметь налоговую базу, иначе вычет будет делать не с чего.

- Тип-Б: на прибыль. Можно освободить полностью счёт от налога на прибыль на нём. Исключениями являются налог на дивиденды по акциям и купонные выплаты по облигациям. С них налог все равно будет удерживаться. Этот тип также интересен тем, кто официально не работает. Здесь не требуется наличие налоговой базы.

Чтобы получить налоговые льготы предъявляются следующие требования

- ИИС должен просуществовать не менее 3 лет. Здесь имеется ввиду именно со дня открытия. Многие ошибочно думают, что время начинает действовать с момента пополнения.

- Допускается только один открытый действующий счёт на человека

- Нельзя снимать деньги (даже частично). Любое снятие приведет к закрытию. Но можно настроить выплату купонов и дивидендов на внешний банковский счёт.

- Максимальная сумма пополнения за 1 год составляет 1 млн. рублей (возможно, её увеличат до 3 млн. рублей)

На ИИС доступны для торговли и инвестирования все финансовые инструменты фондового рынка:

- Акции (долевые ценные бумаги) российских и зарубежных компаний

- Облигации (долговые ценные бумаги)

- Деривативы (фьючерсы, опционы)

- ETF фонды

- Валюта

- Товары

Более подробно про все нюансы работы с индивидуальным инвестиционным счетом можно прочитать в статье:

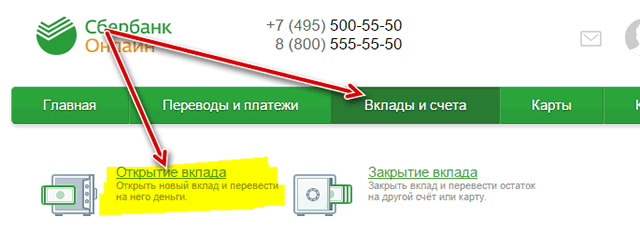

Как открыть ИИС

Для открытия счёта надо обратиться к российскому брокеру. Достаточно задать вопрос сотруднику компании на сайте, спросить у него об условиях обслуживания, какие документы понадобятся, можно ли открыть ИИС онлайн или надо идти в офис.

Сейчас большинство брокеров позволяют сделать это через смартфон или сайт – достаточно паспорта, ИНН и СНИЛСа.

Где открыть ИИС

Выбирайте брокеров, у которых надёжная репутация, большой опыт и низкие комиссии. Вот несколько компаний, которые лидируют в сфере брокерских услуг в РФ. Полный рейтинг можно посмотреть на сайте МосБиржи.

Лучшие ИИС такие, где:

- Предлагают низкие комиссии за сделки.

- Не берут плату за депозитарий или процент от взносов.

- Не взимают минимальную ежемесячную плату.

- Начисляют процент на остаток по счёту.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Что включают в себя рассматриваемые понятия

Чтобы правильно вести себя на биржах торговли ценными бумагами, важно определиться с посредником. Брокером является человек, помогающий проводить более выгодные сделки

На такой вид деятельности у него должна быть соответствующая лицензия.

Заказчиком выступает любое физическое лицо, независимо от государственной принадлежности, старше 18 лет. Клиент и брокер заключают соответствующее соглашение на оказание услуг торговым посредником. Согласно подписанному договору, открывается основной брокерский счет.

Работа брокера заключается в фиксации различных сделок купли-продажи ценных бумаг и других финансовых вложений. Для хранения ценных бумаг и подтверждения права на их владение дополнительно открывается счет депо.

Его оформление возможно исключительно юридическим лицом после заключения депозитарного договора. Он нужен для подтверждения прав на инвестиционные бумаги, их учет.

Специальный счет открывается организацией, имеющей лицензионное разрешение на это. Служит он для зачислений от инвесторов, помогает проводить расчетные операции между обеими сторонами.

Согласно ст. 3 Федерального закона № 39, брокер обязан раздельно вести учет финансов каждого клиента. На эти денежные средства запрещены взыскания по обязательствам самого посредника. Брокер имеет право на зачисление своих сбережений на счет только при возврате денег клиенту. При маржинальной торговле возможно предоставление кредита.

При предоставлении ссуды организация открывает несколько корсчетов для работы брокера. Важную роль играет цель биржевой торговли.

ИИС — это один из видов таких счетов, главным отличием которого является иная система налогообложения. ИИС — , который может открыть любое физическое лицо, являющееся налоговым резидентом РФ.

Для оформления требуются только паспорт и свидетельство ИНН. Но не каждая компания, оказывающая брокерские услуги, открывает такие счета. Такую информацию стоит уточнять при выборе кредитора на сайте или при личном посещении офиса.

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Какого брокера лучше выбрать и что надо учитывать?

Открывая классический брокерский или индивидуальный инвестиционный счет, всегда принимайте во внимание репутацию посредника: срок на рынке, отзывы, наличие лицензии

Очень важно детально прочесть условия — размер комиссий и за что они взымаются, какой минимальный порог входа. Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным

Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление. Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным. Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление

Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

Чем отличается способ заработка

Способы заработка на ИИС и обычном брокерском счете практически не отличаются. В обоих случаях доход клиента состоит из разницы в цене между покупкой и продажей активов, купонов облигаций, постоянного дохода в виде дивидендов.

Имея любой из видов счета, можно заработать следующим образом:

- Инвестирование в муниципальные, государственные или корпоративные облигации. Это консервативный подход к инвестициям. Доходность, как и риски таких облигаций, невысоки, но они неизменно пользуются спросом у тех, кто предпочитает проверенные способы получения прибыли. Дополнительно ОФЗ не облагаются НДФЛ, что тоже прибавляет им привлекательности.

- Приобретение акций ради дивидендов или для дальнейшей перепродажи и получения дохода за счет разницы цен. Инвесторы, хорошо понимающие фондовый рынок, могут без проблем определить наиболее перспективные направления. Обычно они стараются вложить средства в акции компаний-гигантов, чьей прибыли обычно хватает на распределение дивидендов.

- Операции с индексными фондами. Другими словами, индексные фонды – это высокорискованные и долгосрочные инвестиции, которые могут принести очень хороший доход. Вкладываться в них стоит только после тщательного анализа, мониторинга и изучения рынка сферы деятельности эмитента ценных бумаг.

- Инвестирование в зарубежные инвестиционные фонды, которые обращаются на российских биржах.

Независимо от вида счета, инвестор также дает брокеру распоряжение на проведение той или иной операции. Основное различие в способах заработка состоит в том, что единый брокерский счет подходит для проведения всех видов операций, независимо от предмета сделки. ИИС может использоваться только для работы с фондами, обращающимися на российских биржах и его основная и единственная валюта – рубль.

Похожие инструкции / видео

Каким должен быть

Обязательно высшее образование. Без него получить открытую вакансию таможенного сотрудника или специалиста ВЭД практически нет шансов. При определенном наборе качеств даже новичок сможет пробиться на хорошую должность, но для этого потребуется упорная работа.

Опытные специалисты ценятся на вес золота. Они умеют находить нестандартные решения из самых тупиковых ситуаций. А такие ситуации бывают довольно часто в работе с таможней.

Какими качествами должен обладать представитель

Эксперт должен обладать такими качествами:

- Целеустремленность и амбициозность. Чтобы не застояться на одном месте, брокер должен иметь определенную цель, которая будет подталкивать его к действиям, обучению и повышению квалификации. Если представитель не стремится ни к повышению по карьерной лестнице, ни к расширению базы своих знаний, скорее всего, его быстро вытеснят с рынка эксперты с амбициями, стремящиеся к определенным высотам.

- Стрессоустойчивость. Работа сама по себе требует большой эмоциональной нагрузки, поскольку нередки сложные запутанные ситуации, которые брокеру необходимо разрешать. При этом ему еще приходится иметь дело со своенравными и капризными клиентами, оставаясь при этом дружелюбным и настроенным на помощь декларанту.

- Коммуникабельность. Без умения найти общий язык с любым клиентом, эксперт рискует появлением конфликтов интересов с заказчиком и сорванными сделками.

Представитель должен уметь быстро реагировать на возникающие трудности, находить нестандартные решения. Иметь стратегическое мышление, чтобы четко распланировать действия: свои, клиента и таможни.

Предоплата или оплата по факту сделки

Выделяют две системы оплаты труда брокера:

со 100% предоплатой работают или очень крупные и надежные компании, которые своим именем и репутацией гарантируют соблюдение условий договора (специалист компании, в данном случае, получает бонус только за факт выдачи кредита клиенту, потому старается по-максимуму, зная, что клиент уже внес предоплату) или мошенники, которые и не собираются исполнять договор, а только напускают вокруг своей работы загадочности

при отсутствии аванса, клиент платит за конкретный результат, обычно непосредственно на выдаче кредита банком. Такую схему чаще всего используют мелкие и средние брокерские конторы, либо черные брокеры — основная задача которых подделывать документы клиента и проводить сделки в банках за откат — для них схема «деньги-за-результат» также является приемлемой.

* Оплата услуг кредитного брокера только при положительном решении банка является на данным момент наиболее востребованной в мире. Чаще всего заемщика это условие устраивает больше, ведь нет нужды платить заранее за кредит, в котором возможно откажут.

Какой тип выгоднее

Получается, основной вопрос стоит следующим образом — можем ли мы получить доходность по типу Б больше, чем 52 000 руб в год?

Вспоминаем, что пополнения не более 1 млн в год.

Тогда мы получаем следующее уравнение:

Прибыль от купли продажи *13%>=52 000

Прибыль от купли продажи >= 52 000/13%

Прибыль от купли продажи >= 400 000 руб

А счет у нас 1 млн > = Прибыль по счету должна быть >= 400 000 / 1 000 000 >= 40%

Посмотрите среднюю статистику доходов индекса ММВБ за последние 10 лет https://www.moex.com/ru/index/totalreturn/MCFTR/profitability — 33,2%. Если же взять те точки, где вы могли купить на «хаях», то результаты будут значительно скромнее.

Этот индекс уже учитывает реинвестирование дивидендов. Т.е индекс надо обыгрывать, а это очень тяжело!

Именно поэтому льготы на счетах типа А привлекают намного больше людей.

Но уже ведутся разработки в правительстве по улучшению инвестиционной привлекательности ИИС типа Б.

Подробнее здесь: https://iz.ru/972175/tatiana-bochkareva/nagruzili-portfel-porog-dlia-iis-budet-povyshen.

Планируют сделать для ИИС типа Б (на доходы):

- Пополнение до 2 500 000 рублей. (Есть предложения до 5 000 000 рублей). Тогда показать прибыль в 400 000 действительно будет проще (всего 8% годовых при 5млн депо).

- Возможность досрочно изъять частично средства.

Как устроен ИИС

ИИС – это счёт для инвестора. Он работает в России с 2015 года – государство ввело его, чтобы простимулировать инвестиционную активность населения.

Чем отличается ИИС от брокерского счёта

ИИС похож на обычный брокерский счёт, но имеет преимущество. Можно получить одну из налоговых льгот:

Вернуть часть налога на доход физического лица (например, который берут с зарплаты).

Не платить налог на прибыль по инвестициям.

Индивидуальный инвестиционный счёт можно открыть только гражданину и налоговому резиденту Российской Федерации. Резидент – тот, кто живёт и зарабатывает на территории РФ больше 6 месяцев в году.

Заключение

Сегодняшняя реклама инвестирования с помощью брокерского счета выглядит как увлекательный процесс нажатия кнопки на телефоне для покупки ценных бумаг и исполнения заветных желаний за счет растущего капитала. Но инвестиции – это не развлечение. Они могут им стать, если на счетах уже накоплен капитал в несколько десятков миллионов рублей. Но до этого времени надо потрудиться, чтобы его создать.

Всех новичков призываю учиться. Не надо поглощать тома экономической литературы. Они не нужны. Достаточно прочитать пару книг по инвестированию, подписаться на блоги практикующих инвесторов, смотреть бесплатные вебинары, чтобы больше не чувствовать себя в мире инвестиций “чайником”. Когда придет осознание, что и как надо делать, то процесс инвестирования превратится не только в жизненную необходимость, но и в интересное хобби.

Подведение итогов

Учитывая все вышеизложенные обстоятельства, а также оценку персональных возможностей в рассматриваемой сфере, всегда можно подобрать тот механизм, который подойдет именно вам.

При этом важно не забывать о том, что, выбирая брокера, обязательно следите за рейтинговыми показателями столичной биржи. Изучайте критерии открытия ИИС, участия в торговых сделках, а также другие признаки

Обязательно присмотритесь к тарифным планам, показателям надежности, предлагаемым услугам, технической поддержке. Не забывайте о том, что компании должны иметь специальную лицензию. Эти перечни публикуются государственным регулятором – ЦБ РФ на его официальном портале.

Таким образом, из нашей статьи вы узнали о том, в чем отличие брокерского счета от ИИС, каковы особенности инвестирования. Надеемся, что информация принесла вам пользу – вы узнали для себя что-то новое!

Заключение

Некоторые инвесторы настороженно относятся к инвестсчетам. Ищут подводные камни. Их там нет, если внимательно изучить все условия и ограничения. Механизм стимулирования инвестиционной деятельности – это не российская разработка. Такая практика применяется по всему миру и отлично себя зарекомендовала. Глупо не воспользоваться налоговыми льготами, тем более что никто не запрещает иметь и инвестиционный, и брокерский счета одновременно.

А вы уже имеете ИИС? На дворе заканчивается январь. Самое время подавать документы на возврат подоходного налога. Примерно в апреле-мае на счет поступят деньги, которые точно не будут лишними.